我国股市波动的政策性及基金把握政策市能力的分析

2010-01-17张为群

张为群

(浙江金融职业学院金融系,杭州 310018)

我国股市波动的政策性及基金把握政策市能力的分析

张为群

(浙江金融职业学院金融系,杭州 310018)

我国证券市场波动的政策性及相关影响是学术界关注的热点问题。本文首先通过事件统计法肯定了我国政策影响股市波动性的存在,进而对我国股市异常波动点上证券投资基金的管理绩效进行了实证检验。结论显示,证券投资基金对利空政策有较好的预期,能及时对投资方向及仓位进行调整;对利好政策则提前反应,其事后的表现相对不显著;与个人投资者相比,即使在政策市下,基金依然有一定的竞争优势。

政策干预;政策市;证券投资基金绩效

一、引 言

从1998年4月,规范的、严格意义的证券投资基金正式开始试点以来,短短十二年,我国的投资基金行业得到了飞速的发展,在市场中所占的份额日益增加,截止2010年1季度末,基金股票投资市值占A股流通市值的14.06%。从国外发达国家的历史来看,基金投资将最终成为居民投资的首选产品。基金业的发展,是加速市场成熟的关键环节。

因此,基金的投资行为及投资绩效,是学术界研究的一个热点。而证券投资基金的行为和绩效受到政府和市场特征的影响,并且反过来影响到政策实施的效果。我们知道,政府出台一系列政策干预股市无疑是为了实现其政策目标,但政府对股市的干预最终需要通过投资者的投资行为作用到市场上。作为专家理财产品,投资基金相对散户而言是否能对政策能做更好的预期以及调整,从而更好地传递政府的政策呢?本文从投资基金的角度出发,衡量政策信息对其投资绩效的影响,从而判断其是否比散户更具有市场敏感性,对政策是否能做出理性的预期,从而做出正确的投资调整。同时,本文也为监管层是否应该不断地采取政策来干预整个市场提供了侧面建议,为提高市场质量的研究提供一个新的视角。

二、我国股市政策性波动的辨析

在我国股票市场中,发挥主导作用的是市场还是政府,长久以来是一个倍受争议的话题。经济学发展至今的主流观点是:应尽可能发挥市场机制的作用,只有当市场失灵时,才需要借助政府的宏观调控。而发展迅速的我国证券市场是充分奉行了上述规则,还是政府在其中起了许多推波助澜的作用?另外,市场特征是不是对投资者,尤其是上世纪末政府着力培育的机构投资者的投资行为及其绩效产生显著影响?在政府政策可以左右市场走势的情况下,投资者将根据自己对政策的预期进行投资活动,这种预期显然也将影响到政策效果。

胡金焱等认为,我国股市在短短十几年的发展中取得了显著成就,与此同时制度不完善、参与者行为不规范等导致了股价波动性大、投机性强和风险性大的显著特征;为了防范和规避股市风险,监管部门从股市建立起,相关政策就一直伴其左右,我国股市也在政策一路呵护下快速发展,致使对政策产生了“高度依赖”(胡金焱,2002)[1]。当指数持续低迷时,政府通过党报发表评论文章、领导人讲话或有影响的官员讲话等措施暗示或者明示政府对股市的支持,向市场传达利好信号,鼓励人们入市和投资,推动股市走出低迷价位;当感到市场价格水平异常高时,监管层则通过增加利空政策信号、增加税收等措施限制和减少入市资金,改变投资者的投资倾向 (胡金焱,2002)[2]。“政策市”是中国股市的重要特征 (王春峰等,2003)[3]。

为了验证政策市的存在及其程度,我们以比较具代表性的上海市场为例对产生异常波动的原因作了简要统计。我们对异常波动的选择标准是日涨跌幅超过5%,对异常波动形成的原因分析是其中主要的关注点。考虑到中国证券市场上经常出现政策信息泄露,使得市场出现提前反应,以及市场可能出现的对政策信息反应滞后等的因素,我们把异常波动日前后各5个交易日内出现的重大政策信息,均视为波动的主要诱因。而如果在此期间没有重大政策信息披露,则视为“市场因素 (也即投资者心理因素)”导致的异常波动。经过统计,沪市上证综指从1998年1月份到2010年2月份期间,出现异常波动的交易日总共有37天,其中由于政策原因出现异常波动的有18天,占了48.6%,政策对中国股市的影响不可谓不大。

对于这样一种“政策市”的效果,学者们褒贬不一。

在理论研究方面,学术界对政府干预股票市场价格的必要性、作用和后果存在争议。“支持政府干预市场”的学者认为,一个成熟有效的证券市场离不开政府的监督和管制。西方国家市场如此,中国证券市场同样也是如此。政府对市场的介入是不可避免的,在很多方面政府的干预有助于维持市场的繁荣和稳定[4]。如果市场存在缺陷,市场就不能通过自然调节达到帕累托效率,在这种情况下就需要政府调节以实现帕累托改进。由于股票市场本身存在信息不对称问题,加之我国股票市场供需矛盾、结构矛盾、以及市场参与者不成熟等诸多原因,市场不可避免地会出现价格机制失灵的现象,从而使得市场达不到帕累托效率。因此,要避免股票市场不完善带来的市场失灵,就需要政府监管。特别是对于处于发展初期的我国新兴股票市场,政府运用行政手段进行宏观调控是必要的 (史代敏,2002)[5]。“反对政府干预市场”的学者认为,政府干预股票市场会激励投资者的逆向选择和道德风险,特别是在股价低迷时进行救市的政策容易导致和强化市场参与者的道德风险。因此,政府或者不要干预价格波动,或者对市场参与者的机会主义行为的约束必须是“保持距离型”的,以法治实施监管和以第三方角色进行操作 (钱颖一,2000)[6],或者只在市场处在大崩溃边缘时,才应当直接干预股票市场价格波动,而且这种干预应当是随机执行的,以减少道德风险,这种观点接近于中间温情派。温情派认为,政府应“让利于民、取信于众”,政策法规的制定与出台应具有前瞻性、稳定性、连续性和透明性,避免“政出多门、朝令夕改”,让市场参与者对证券市场的前景有一定的预见性,从而减少投资决策的非理性冲动;同时,应尽可能减少政策风险对市场及投资者行为的冲击。政策对市场的适当调节必不可少,但应尽可能减少政策对证券市场过度的直接干预,有效发挥市场自主调节的功能,建立证券市场的自恢复和自适应机制 (李心丹等,2002)[7]。

现有政策对股市运行影响的文献大多集中于研究宏观政策对股市的影响方式及影响度的大小,诸如货币供应量、通货膨胀、经济增长、贴现率等宏观经济政策,通常此类政策对股市的影响带有整体性和一致性,政府在制定政策时需要有效避免有些时候同一政策对某些股票是利好,对某些股票是利空以及在不同条件下,利好政策和利空政策可以相互转化等情况出现而导致的政策影响的非整体性和非一致性(王春峰等,2003)[3]。张艳通过建立进化博弈模型揭示我国证券市场泡沫的形成、膨胀和破裂的演绎过程,强调了以制度建设和完善形成股市泡沫的内生消除机制的重要性 (张艳,2005)[8]。

三、政策性波动下证券投资基金的管理绩效

在确定政府政策干预对股市有相当大影响的前提下,我们着手分析投资基金是否有较强的政策预期及调整能力,从而体现其专家理财的优势。本文采用事件分析法来分析政策对基金绩效的影响。通常来说一个事件的发生会迅速反映到股价上,股价变动从而也就影响了投资基金的净值。本文就是循着这样的一个传导机制,将每一次的政策干预,作为一个事件发生的时间点,用投资基金累计超额平均收益 CAR(Cumulative Average Abnormal Return)作为指标来衡量政策的制定对其业绩的影响程度。

1.对事件的定义,确定事件期、清洁期。事件研究的首要任务是确定所研究的事件,并且确定要研究的该事件引起的股票价格变化从而影响投资基金收益的时间区段。考虑到开放式基金正式发行的时间 (2001年以后)以及政策事件发生的频率及引起的振幅大小,我们在文中确立了4个时间点:2002年6月24日,2005年6月8日,2007年5月30日,2008年4月24日。我们将这四天分别定义为四次事件的 T0点。其次是确定事件期,即事件窗口,考虑到对政策的预期要慢于政策确定后的调整期,所以在本文中,我们的事件窗口为【-30,15】。最后确定清洁期,清洁期的选择是为估算预期收益所选择的时期,考虑到投资基金建仓调整的时间周期较长,本文所选择的清洁期为【-90,30】。

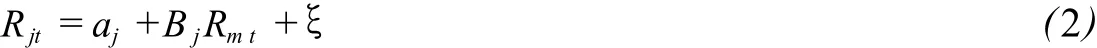

2.投资基金收益率的衡量。在本文中,我们用基金累计净值增长率作为衡量基金收益率的标准,其计算公式为:

式 (1)中,NAVt为基金当日累计净值;NAVt-1为上一日累计净值。

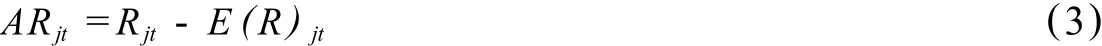

3.计算超额收益率和累积超额平均收益率。因为市场模型明确考虑了与市场相关的风险因素和平均收益,所以本文采用市场模型法来估算超额收益率和累计超额收益率。在使用市场模型时我们首先选择一个清洁期【-90,30】,通过对在清洁期期间内各天的收益进行回归分析来估算 E(R)。

市场模型是:

式 (2)中,Rmt是指事件期内实际一天中市场指数收益;Bj是衡量 j基金对市场敏感度;aj衡量在整个期间内无法由市场来解释的平均收益;ξ是统计误差项。

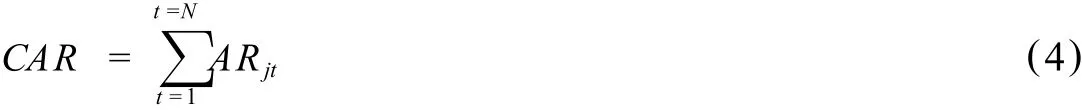

超额收益率 ARjt的计算为:

累计超额平均收益率为:

4.样本的确定。我们选取股票型开放式基金为本文的研究对象。原因有二,一是对股市政策反应表现最为直接的即为股价变动,股票型投资基金绩效较其他类型基金所受影响相对显著,具有研究的意义;二是从各国证券市场发展的历史看,开放式基金必然为证券投资基金的主流,因此本文没有就封闭式基金展开相应的研究。我们选取在晨星排名为4星以上的股票型基金作为我们的样本,考虑到基金成立的年限问题,在2002年6月24日及2005年6月8日这两个事件点上的样本略有调整。

5.实证结论。通过对上述4个事件点的政策效应检验,我们发现投资基金能提前消化利好政策,对“上调印花税”这一特大利空消息则能较好的预期,提前做好投资调整,结果如表1所示。

表1 各事件点 CAR表现 (单位:%)

(1)投资基金对利空消息的提前预期能力强。2007年5月30日,上调印花税的消息具有相当强的突然性,也正因此,许多中小投资者准备享受全流通改革带来的股市上涨效应时,被这一突如其来的政策给击溃了。但其实,这一政策的制定也并非无迹可循,2007年4月到5月这一段时期,证监会多次向投资者发出风险提示。从我们的实证分析结果可以看到,在2007年5月30日前30天的平均 CAR为-1.28%,而利空政策出台后15天的平均 CAR为3.51%,且在我们的样本中,后15天的 CAR为正值的基金占了总样本的92.86%,充分显示了投资基金的风险控制能力及对政策调整的预期能力,表现出其专家理财的优势。

(2)投资基金会提前消化利好消息,与市场表现趋同,但优于市场表现。我们所分析的另外三个事件点均为利好政策公布的时间点,从我们的实证考察中我们可以看到,三个事件前30天的平均 CAR分别为 -0.45%,-3.45%和 -0.73%,而在消息公布后15天的平均 CAR则分别为0.15%,1.21%和1%。这一数据说明两点结果,一是利好消息公布后投资基金的 CAR均表现为正值,表明投资基金获益于利好政策;二是消息公布前后其 CAR相差值分别为0.6%,4.66%,1.73%,表明对利好消息投资基金也有提前预期,在前期就已经消化了部分利好,从而使事件前后的 CAR差距并不特别显著。

总之,我们发现,无论是利好或利空消息,投资基金的预期能力都是比较明显的。一方面由于投资基金自身专家理财的优势,其专业性及理性预期能力都要强于中小投资者;另一方面,我们也不得不质疑是否大的机构投资者拥有不为人知的“信息优势”,其利用这些信息优势使自己在股市中占据先机。当然投资基金也有可能利用其投资的“羊群效应”,使最终的投资结果朝自己预期方向发展,而表现出政策趋同性。关于这一方面的原因有待在日后的研究中做进一步的考证。此外,我们也看到,在印花税下调至1‰这一利好刺激下股指走出了一小波反弹行情,但严峻的国内外经济形势及严重受挫的股民信心致使股市继续了前期的暴跌行情,2008年5月29日,证监会召开基金经理人会议,要求基金稳定市场,2008年6月20日,证监会再次召开部分基金经理人会议,禁止基金唱空。政府没有发布直接的利好政策,转而希望投资基金可以起到稳定市场作用,这一行为说明两点:一方面,政府将逐渐从直接干预转为间接干预,减少干预的程度,这有利于市场自身的发展;另一方面,政府的引导对象主要为投资基金及大的机构投资者,这也充分说明,投资基金将在我国市场中发挥重要作用,政府希望基金业向着稳定市场的方向发展,使我国的市场结构逐渐完善。

四、结 论

本文通过对我国证券市场政策市特征的验证,通过对市场中发生的四个政策事件的实证检验,发现投资基金对政策的理性预期能力是相对较强的,其对利好政策的消化水平及对利空政策的提前预知在投资绩效上的表现是显著的。理性的预期降低了政府政策干预所带来的效应水平,同时也减少了投资风险,带来了超额收益。再深一步研究其背后的原因,显然投资基金的专家理财优势、信息获取优势、信息提炼与加工的优势是其中的关键。

[1]胡金焱.中国股票市场“政策市”的实证考察与评析[J].财贸经济,2002(9):19-22.

[2]胡金焱.政策效应、政策效率与政策市的实证分析[J].经济理论与经济管理,2002(8):43-46.

[3]王春峰,李双成,康莉.中国股市的过度反应与政策市现象实证研究[J].西北农林科技大学学报,2003(4):20-24.

[4]韩璐.中国股票市场政策市的原因分析[J].财经界,2007(5):85.

[5]史代敏.股票市场波动的政策影响效应[J].管理世界,2002(8):11-15.

[6]钱颖一.市场与法治[J].经济社会体制比较,2000(3):1-11.

[7]李心丹,王冀宁,付浩.中国个体证券投资者交易行为的实证研究[J].经济研究,2002(11):54-63.

[8]张艳.我国证券市场泡沫形成机制研究——基于进化博弈的复制动态模型分析[J].管理世界,2005(10):33-40.

An Analysis on Policies on Fluctuation of China's Stock Market and the Behavior and Performance of Mutual Funds

ZHANG Wei-qun

(Department of Finance,Zhejiang Financial College,Hangzhou 310018,China)

Experts have made some heated discussions on policy characteristics of China's securities market.This paper confirms that the policies of our country have some effect on the fluctuation of the stock market and that conducts an empirical test on managerial performance of securities investment funds in the range of irregular fluctuation of the stock market in China.The conclusion shows that investment funds have some better expectations on the unfavorable policies.and can adjust the investment direction and positions in time;funds can make responses in advance to favorable policies but their subsequent performance are not significant.Compared with individual investors,funds have their certain advantages even if they are influenced by policies.

policy intervention;policy market;the performance of mutual fund

(责任编辑 何志刚)

F830.9

A

1009-1505(2010)05-0036-05

2010-03-23

教育部人文社科项目 (07JA790098)阶段性成果

张为群,女,山东泰安人,浙江金融职业学院金融系副教授,主要从事资本市场与公司金融研究。

book=40,ebook=97