资金互助社可持续发展的利率选择

——基于安徽省CF县的实证研究

2010-01-05王刚贞

王刚贞

(安徽财经大学 金融学院,安徽 蚌埠 233041)

资金互助社可持续发展的利率选择

——基于安徽省CF县的实证研究

王刚贞

(安徽财经大学 金融学院,安徽 蚌埠 233041)

资金互助社在缓解农村资金供需矛盾、增加农民收入等方面发挥了重要作用,因此,关于其能否持续发展的问题也备受关注。文章以安徽省CF县为例,基于CGAP的贷款定价模型,为资金互助社设计可持续发展的利率水平,提出资金互助社应该按照市场机制来建立和发展,逐步提高借款利率水平,以降低补贴依赖指数,实现可持续发展。同时,资金互助社应向正式金融服务市场扩展,而政府应逐步退出在资金互助社中占据主导地位的角色,着重于信贷业务范围之外的其他工作,如政策环境建设、加强贫困地区的基础设施建设、发展教育、提供信息咨询及技术服务,等等。

资金互助社;可持续性;利率

一、引 言

三农问题是我国经济发展的重中之重,但是,自改革开放以来,我国的城市金融组织体系不断完善,而农村金融体制改革相对滞后,农村金融需求与供给长期处于不对称的非均衡状态,资金短缺已经成为制约农村经济发展的瓶颈,因此,加大农村金融对三农的支持力度成为解决三农问题的核心之一。2004年中央1号文件提出“鼓励兴办直接为‘三农’服务的多种所有制的金融组织”,2006年中央1号文件明确提出“引导农户发展资金互助组织”,在此政策背景下,我国一些地区(安徽、吉林、河北、河南等省)的农民自愿地联合起来,以利益为纽带、以成员入股集合资金,成立了资金互助社,为生产、生活中需要资金的组织内部成员(农民)提供低利率的资金支持,在很大程度上缓解了农村资金供需矛盾,并且在开拓市场、促进扩大再生产及农业产业结构调整、增加农民收入、实现规模经济效益等方面发挥了很好的作用,对推动农民生产合作和流通合作,促进农业、农村经济发展,实现第二次飞跃具有重要意义,得到了当地农民的积极拥护和响应。

但资金互助社在我国的发展存在规模小、抗风险能力弱等诸多问题,未来能否持续存在下去并不断地发展壮大,以在更大程度上解决农村资金供给不足的问题,同时,避免走入农村信用合作社改革的困境,以及农村合作基金会整体覆灭的厄运,是当前政策界和实务界亟待研究的问题。国外对微型金融机构可持续性的研究主要以财务可持续为基点,以利率为核心,通过对微型金融项目财务状况的分析,判断其是否达到操作可持续或经济可持续,然后再从收入和成本两个角度对影响财务可持续的各个组织管理因素进行分析,找出实现财务可持续性的途径。Yaron于1992年设计了补贴依赖指数(SDI=资金互助社所获年净补贴/年均利息收入)以衡量机构在其持续经营中对补贴资金的依赖程度,如果补贴依赖指数为1,表示将平均贷款利率普遍增加1倍才可以取消补贴,补贴依赖指数越大表明对补贴资金依赖程度越高,可持续性越差;补贴依赖指数为零或负数,表明机构的年度利润等于或超过该年度所接受的各种形式的补贴,机构已经完全实现可持续发展。Aghion与Morduch(2000)在俄罗斯小额信贷项目的研究中,分析了小额信贷项目的定价机制中决定利率水平的还款期限安排和价格条款、计息的不同方法对实际利息率水平的影响,以及小额信贷的定价与其可持续性的关系。

国内对金融机构可持续发展的分析也主要集中在利率问题上。汪三贵(1997)对贫困农户能支付得起多高的利率进行了测算,调查表明:大多数贫困农户愿意支付每月2%~3%的利率,有一部分农户愿意支付4%利率,少部分愿意支付l%的利率。郭沛(1999)根据调查测算了小额信贷项目可持续性发展的利率,发现调查地区小额信贷项目6%的利率明显偏低,远低于应设定的有效年利率13.86%,而偏低的贷款利率使小额信贷机构只能依靠政府补贴和国外机构的援助以维持其存在和运作。张凤(2009)发现非亲友之间的私人借贷利率一般达到银行同档次利率的3~4倍。

由此可见,资金互助社可持续发展的核心是实现财务上的可持续性,而贷款利率水平的确定是关键。根据中国人民银行和中国银行业监督管理委员会2008年5月8日的文件以及我国最高人民法院的司法解释,农村资金互助社等四类机构的贷款利率浮动区间为中国人民银行公布的同期同档次贷款基准利率的0.9倍至4倍,因此,资金互助社贷款利率的确定存在很大的空间。但目前资金互助社主要依靠政府补贴为社内成员提供资金支持,贷款利率的确定具有很强的随意性且水平较低,不利于其长期持续发展。本文将以安徽省CF县为例,基于CGAP的贷款定价模型为资金互助社设计可持续发展的利率,使贷款利率既能体现社员的互助性质,达到提高农民收入的目的;又能实现机构的可持续性,从而在更大程度上解决农村资金供给不足的问题。

二、CGAP的贷款定价模型

目前关于贷款利率测算模型主要有成本加成定价模型、基准利率加点定价模型、客户盈利定价模型、风险资本定价模型、CGAP的定价模型等,前三种定价模型是商业银行普遍采用的定价模型,如国内很多信用社采用基准利率加点定价模型,同时吸收了客户盈利定价模型,将银企关系纳入利率浮动的考虑中,并体现了银行“以客户为中心”的经营理念。但信用社运用这一贷款模型针对的贷款对象主要是企事业单位,对于资金互助社而言,主要是面向贫困的三农,并且在农村资金市场供给处于严重不足的状态下,农民明显处于弱势方,三农贷款的关键问题是贷款的可得性而不是价格问题,因此,这些根据市场竞争情况和客户的地位确定贷款利率的方法并不适用于资金互助社。

风险资本定价方法是近十年来西方商业银行广泛采用的一种贷款定价方法,主要依赖于银行业务的历史数据,需较准确地计算贷款预期损失和非预期损失,对财务和风险管理水平要求很高,目前在我国也只有少数银行可以应用,而我国的资金互助社建立时间不长,并不具备相关完善的数据,这一定价法也许将成为未来贷款定价方法的发展趋势,但目前对于资金互助社而言根本不具有可行性。

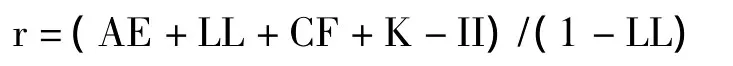

而CGAP的贷款定价模型是由世界银行扶贫协商小组高级顾问Richard Rosenberg设计的,专门为微型金融机构实现可持续发展而设计的一个利率确定方法,利用这种定价模型可以估算出微型金融机构在未来某一时刻使用商业资金为贷款本金的条件下应该收取的贷款利率。该模型中,贷款利率(r)共由五个要素决定:管理费用率(AE)、贷款损失率(LL)、资金成本率(CF)、预期利润率(K)、投资收益率(II)。用公式表达就是:r=(AE+LL+CF+K-II)/(1-LL),其中,每个要素都以占平均贷款余额的百分比来表示,管理费用率包括所有的年度经常性费用(不包括资金成本和贷款损失)如:工资、福利、房租以及水电费等;固定资产折旧(更换厂房或设备的费用预提);所有捐助的物品或服务的价值,如培训、技术援助、管理等。贷款损失是指由于贷款无法收回所造成的年度损失,即实际上被注销的贷款。资金成本率是指未来不依赖补贴性的捐助资金而从商业渠道筹集资金的成本。预期利润率是指微型金融机构计划将要实现的净实际利润率。投资收益率是指微型金融机构的金融资产而非信贷资产的预期收入。

CGAP的贷款定价模型考虑到机构未来的可持续性问题,因此,所估算的利率对大多数微型金融机构都很有用,对于资金互助社这种微型金融机构而言,具有很强的针对性和合理性。尽管这种简化的贷款定价模型所测算的利率不是非常精确,但对于资金互助社这种刚成立的缺乏完善的财务数据的机构来说却具有很强的操作性和可行性。因此,本文将选用这一模型为资金互助社制定可持续发展的利率,并根据我国资金互助社的状况给予变量具体的赋值。

三、基于安徽省CF县的实证研究

(一)CF县资金互助社的现状

CF县的县域面积1 922平方公里,辖15个乡镇、1个省级开发区,耕地105万亩,人口78万人,其中,农业人口69万人。由于历史原因,CF县经济的基础差、底子薄,加之特殊的地理位置,CF县境中南部地处江淮分水岭脊背,北部有瓦埠湖、高塘湖两个淮河行蓄洪区,旱涝灾害频繁,建县44年来,有35年严重受灾,其中旱灾29次,涝灾5次,冰冻灾害1次。因此,1994年被列为国家级贫困县,2001年被确定为国家扶贫开发工作重点县。

为了有效利用扶贫资金,发挥扶贫资金的作用,CF县自2007年被确定为全省贫困村村民生产发展互助资金试点,建立了以政府为主导的组织结构,以扶贫为主要目的的互助资金组织。截止到2010年3月31日,互助资金试点村43个,互助资金组织44个,入社农户2 290户,其中贫困户687户,占入社农户35.9%。享受借款户1 988户,占入社农户的86.8%。自建立以来,其资金主要来源于政府补贴,全县试点村共投入村民生产发展互助资金665万元,其中省市财政安排资金557万元,县安排资金69万元,占所有资金的94.1%,农户配套交纳基准互助金32万元,占所有资金的4.8%,其他资金来源(主要是资金占用费转入)7万,占所有资金的1.1%。

CF县资金互助社本着扶贫的目的,对三农贷款实行低利率,年利率在4.8% ~7.2%之间,下限略低于人民银行的基准利率,远低于商业银行对三农贷款的利率水平。在2007~2010年期间,所获得的年平均利息收入是4.3万元,年平均补贴资金208.7万元,资金互助社的补贴依赖指数高达48之多,表明机构在很大程度上依赖补贴才能生存,一旦补贴停止,资金互助社就难以持续发展。并且,政府的补贴金额依据资金互助社的运营状况划拨,具有很强的不确定性,因此,要实现资金互助社的可持续性,必须努力实现财务的可持续性,确定可持续的利率水平。

(二)CF县资金互助社可持续的利率测算

本部分将利用CGAP的定价模型,依据CF县资金互助社的发展状况对以下变量进行具体的赋值,为资金互助社制定可持续发展的利率水平。

1.管理费用率(AE)。目前CF县的资金互助社主要挂靠在县政府办公室,在各试点乡镇确定具体的分管负责人,目前这些工作人员的工资福利并未计入贷款成本中,即使如此,由扶贫办、财政局以及乡镇等各部门为筹建资金互助社所发生的工作经费以及管理成员的误工补贴费用等尚未具体落实发放,这将会极大地影响到工作和管理人员的工作积极性。在资金互助社规模尚小的情况下,暂时利用现有的工作人员进行代管的模式是可行的,可降低资金互助社的运营成本,但是,未来随着贷款规模的扩大,无疑会增加扶贫办等部门的负担,单设部门和工作人员是必需的,因此必须将工作人员的工资福利、房租水电等纳入可持续发展的贷款成本中。由于资金互助社主要由农民进行管理,工资相对较低,按照一个资金互助社平均6个工作人员,每人月工资1000元的标准计算,管理费率将占平均贷款余额的3.2%。

2.贷款损失率(LL)。通常将超过一年期未偿还的视为贷款损失,而不论其是否已被正式注销。目前由于资金互助社的贷款规模小,贷款风险易于控制,贷款回收率达到100%,但对于弱势的农业经济、低密度的农村经济以及低收入的农民而言,贷款风险很大,并且随着贷款规模的增长和覆盖面的扩大,贷款损失是必然存在的。根据经验数据,如果贷款损失率超过5%,则机构是不可持续的,好的机构一般在1% ~2%之间。鉴于农村资金互助社以血缘、地缘、业务缘为纽带,扎根农村、服务农民,服务对象固定,人际关系紧密,完全了解使用资金农户的信用状况和资金用途,能有效防范因信息不对称而形成的资金风险。故将资金互助社的贷款损失率确定在1%的水平。

3.资金成本率(CF)。目前资金互助社的资金来源主要是政府的扶贫资金,其数量是有限的,而且容易受到政府的左右,虽然现有的低成本的资金来源能支持目前的低利率,但三农对资金的需求远远超过了扶贫资金以及捐助和股金的规模,为了满足三农的资金需求,资金互助社必须通过商业途径,如吸收公众储蓄或银行贷款以及吸引大批企业或社会力量的参与等方式来获取资金以支持其绝大部分的贷款供给,只有在收入可以弥补日益增长的商业资金的成本时,才可以实现可持续性目标,同时对于健全农村金融市场、提高贫困地区的金融服务质量、遏制高利贷也是十分有益的。因此,可按照目前的商业银行一年期贷款年利率5.31%计算。

4.预期利润率(K)。资金互助社的成立主要是为了扶贫,解决农民融资难的问题,并不以盈利为目标。资金互助社本着自愿原则,加入的每户村民按100~500元标准交纳基准互助金,作为可以申请借款的条件,借款额度达3 000~30 000元,具有很大的杠杆效应。并且,由于缴纳的互助金不计息,不分红,也没有贷款额度的优势,所以,村民一般都按照最低下限进行缴纳,股本金规模很小,占所有资金来源不到5%的比例,且由于出资少,村民缺乏监督借款人的动力,甚至会都争着借低成本的资金,引发逆向选择和道德风险。

要实现资金互助社的持续发展,可以通过分红等方式调动村民利用闲置资金入股的积极性,从而扩大股本规模,减少对补贴资金的依赖程度。因此,资金互助社应该要有市场化的合理的盈利空间,为促进机构的长期增长,一般认为占平均贷款余额5%-15%的预期利润率是合理的。考虑到资金互助社的互助性,因此取5%的预期利润率。

5.投资收益率(II)。资金互助社的金融资产主要是尚未借出的货币资金,目前资金互助社的资金主要是由政府划拨,10万元以下的一次性拨付,10万元以上的分批拨付,首次60%的前期资金拨付到各个资金会,其余40%资金在第一轮借款投放使用评估验收合格后拨付。对于未借出的资金,都留存财政局,没有任何收益。但未来资金互助社要实现可持续发展,要尽可能的盘活资金,获取更大的收益,最简便的方法是存入银行,获取稳定的收益,因此,投资收益率按一年期银行存款利率2.25%进行取值。

将上述五项取值代入下式中:

因此,CF县资金互助社可持续的利率水平是:

2008年央行对30个省市的民间融资进行了全面调查,发现在全国范围内,民间融资年利率的加权平均值为14%,民间融资的借贷利率反映了农村地区的资金供求状况。本文为CF县资金互助社确定的12.37%的年利率水平略低于民间融资的平均利率水平,体现了资金互助社的优越性,因为资金互助社从属于农村合作经济组织的范畴,其运作同时依靠非正式约束和正式约束双重制度规则运行,既具备民间金融交易的信息对称性、低交易费用和灵活性优势,同时也具备了现代正规金融的组织性和规范性。设计的12.37%的年利率水平与信用社的贷款利率水平比较接近,但与信用社贷款相比,资金互助社的贷款具有手续简便、可得率高的绝对优势,因此,确定12.37%的年利率水平是比较合适的,既符合农村资金的供求状况,又能实现机构的可持续发展。但是贷款利率是动态的,贷款利率会随着市场环境、宏观经济政策的变化,以及借款人的具体状况而相应调整,本文测算的利率水平可以作为资金互助社制定贷款利率的参考依据。

四、政策建议

本文运用CGAP的贷款定价模型为CF设定的可持续发展的利率水平远高于其现实实行的利率水平,原因在于资金互助社主要依赖政府建立和发展,是作为财政扶贫资金的一种管理模式,补贴依赖指数很高,资金互助社的可持续性受到很大的挑战。但农村经济的发展需要持续的资金支持,资金互助社的持续发展任重道远。

首先,资金互助社应该按照市场机制来建立和发展。有研究表明,成功的扶贫政策都采用了市场化机制运作,只有把贫困人口纳入市场经济发展的大潮之中,享受到市场经济发展的好处,才真正有助于他们摆脱贫困。而借贷应该是一种市场经济行为,应考虑信贷资金的回收和财务上的可持续发展,因此,运用市场法则指导资金互助社的经营,其长期生存需要制定能够补偿成本的利率,考虑到三农信贷较高的操作成本和业务难度,所以,其利率不低于商业银行的平均利率是完全可以理解的。

其次,资金互助社应向正式金融服务市场扩展。中央1号文件鼓励资金互助社的发展,鼓励把金融服务推进并渗透到过去没有能享受到这种服务的贫困人口中去。资金互助社作为信贷产品的供给者应根据客户特点设计信贷服务,并时刻注意减少金融风险和降低操作成本,为了能够持续推广这种服务,还必须积极创造良好的金融环境,尽量减少外部不经济。农户作为信贷产品的购买者,由于无法进入正式金融市场,可以通过资金互助社根据自己的情况选择信贷产品。因此,资金互助社较高的利率具有过滤作用,它可以保证信贷资金真正发送到农民手中,有效排除了“内部人控制”,同时,对农户具有显而易见的鞭策作用,可实现资金的合理有效使用,进一步深化农村金融市场的改革。

最后,政府应逐步退出。政府在资金互助社的筹集和发展过程中,在资金支持、政治动员、舆论宣传、组织服务等方面发挥了重要的作用,但是,经验表明,政府对经济活动的介入从来都是“双刃剑”,有积极的一面,也有消极的一面,尤其是在市场经济不发达的地区推广市场服务,很容易对政府产生依赖,不利于机构的持续发展,因此,政府应逐步退出在资金互助社中占据主导地位的角色,资金互助社在信贷业务的管理方面,不宜采用借助乡村干部推进业务的办法,作为一个自主经营的金融机构,信贷业务必须独立,工作人员的聘用与解职以及工资待遇要引入市场经济观念,形成竞争的工作氛围。政府应着重于信贷业务范围之外的其他工作,如政策环境建设、加强贫困地区的基础设施建设、发展教育、提供信息咨询及技术服务,等等。

[1]Aghion,Jonathan Morduch.Microfinance Beyond Group Lending[M].The Economics of Transition,2000.

[2]Jacob Yaron.Rural Finance:Issues,Design and bestproducts[R].WorldBank,1997.

[3]Richard Rosenberg.Microcredit Interest Rates[J].CGAP,2002,(11):1 -12.

[4]何广文.农村资金互助合作机制及其绩效阐释[J].金融理论与实践,2007,(4):3 -8.

[5]郭 沛.小额信贷:为贫困人口提供金融服务的创新方式[J].中国农村信用合作,1999,(5):27.

[6]汪三贵.中国小额信贷可持续发展的障碍和前景[J].农业经济问题,2000,(12):18 -20.

[7]张 凤.中国农村民间借贷的路径依赖与发展趋势分析[J].农村经济,2009,(2):65 -68.

[8]王苇航.关于发展农村资金互助合作组织的思考[J].农业经济问题,2008,(8):62 -65.

Actively Developing Joint Direction for Optimization of Graduation Design Approach

WANG Gang-zhen

(Finance School in Anhui University of Finance and Economy,Benghu 233041,China)

Fund mutual cooperative plays an important role in easing conflicts between supply and demand of funds in in rural areas and increasing their income,therefore,its sustainability development is for concern.The paper will take CF fund mutual cooperative for example and designed the sustainable interest rate based on the loan pricing model of CGAP.And puts forward that fund mutual cooperative should build and development according to market mechanisms and gradually raise rates to reduce the subsidy dependence index and achieve sustainable development.On the same time fund mutual cooperative should expand to financial services market,and the government should gradually withdraw from fund mutual cooperative,focusing on business other than credit,such as policy environment building,strengthening the infrastructure construction in poor areas,the development of education,information consulting and technical services.

fund mutual cooperative;interest rate;sustainability

F832.43

A

1007-9734(2010)06-0073-05

2010-09-16

教育部人文社会科学研究项目;安徽省社会科学规划项目 (AHSK09-10D13);安徽省教育厅人文社科研究项目(2010sk231)

王刚贞,女,湖北黄冈人,副教授,博士,硕士生导师,研究方向为农村金融。

责任编校:陈 强,王彩红