工资、薪金所得个人所得税常见问题的处理

2009-09-21崔英仙

崔英仙

摘要:个人所得税是对个人取得的各项应税所得征收的一种税种。其中工资、薪金所得税在我国个人所得税收入中占很大的比重,又是最与广大工薪族的利益息息相关的问题。本文重点介绍工资薪金所得税应税范围和计算办法。

关键词:工资薪金个人所得税问题处理

0 引言

个人所得税是对个人取得的各项应税所得征收的一种税种。个人所得税应税项目包括:①工资、薪金所得;②个体工商户的生产经营所得;③对企事业单位的承包经营、承租经营所得;④劳动报酬所得;⑤稿酬所得;⑥特许权使用所得;⑦利息、股息、红利所得;⑧财产租赁所得;⑨财产转让所得;⑩偶然所得。应税项目的不同,计算个人所得税的计算方法、适用税率都不尽相同。其中工资、薪金所得税在我国个人所得税收入中占很大的比重,又是最与广大工薪族的利益息息相关的问题。本文结合自己的实际工作经验,谈一谈工资、薪金所得税常见问题的理解和计算方法。

1 工资、薪金所得税的应税范围

工资、薪金所得,是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。它属于非独立个人劳动所得。非独立个人劳动,是指个人所从事的是由他人指定、安排并接受管理的劳动,工作或服务于公司、工厂、行政、事业单位的人员(私营企业主除外)均为非独立劳动者。他们取得的劳动报酬,是以工资、薪金、奖金、年终加薪、劳动分红、津贴补贴等形式体现。

根据我国目前《个人所得税法》及其实施条例以及财政部、国家税务总局的若干规定,工资、薪金所得中不属于工资、薪金性质补贴有:①独生子女补贴;②执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴;③差旅费津贴、误餐补助;④托儿补助费。享受免税政策的工资、薪金性质的有:①省级人民政府、国务院部位和中国人民解放军军以上单位,以及外国组织颁发的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金;②按照国家统一规定发给职工的安家费、退职费、退休工资、离休工资、离休生活补助费;③按照有关规定从提取的福利费或工会经费中支付给个人的困难补助;④抚恤金;⑤企业和个人按省级以上人民政府规定的比例提取并交付的住房公积金、医疗保险金、基本养老保险金、失业保险金,不计入当期工资薪金收入;⑥其他经国务院财政部批准免税的所得。

2 工资、薪金所得税的计算办法

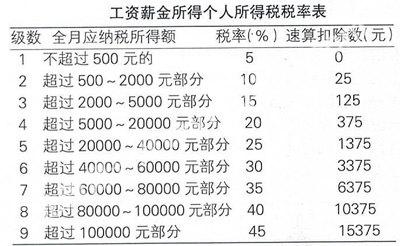

计算工资、薪金所得税,首先要确定应纳税所得额。工资、薪金所得应纳税所得额为以每月收入减去费用扣除标准2000元后的余额。适用九级超额累进税率,税率为5~45%。税率表如下:

(本表所称全月应纳税所得额是以每月收入额减去费用标准2000元后的余额)

2.1 当月工资、薪金收入计算方法 计算公式为:当月应纳税额=当月应纳税所得额×适用税率-速算扣除数。

【例1】甲某2008年9月应发工资5000元,当月交纳养老保险400元、医疗保险100元、失业保险100元、公积金500元(三险一金按当地规定标准交纳)。计算甲某应纳税额?

应纳税所得额=5000-2000-400-100-100-500=1900元,查税率表税率为10%,速算扣除数为25元,甲某应纳税额=1900元×10%-25=165元

2.2 对个人取得全年一次性奖金的计算方法 按照税法及有关规定,纳税人取得的全年一次性奖金,单独作为一个月工资、薪金所得计算纳税。先将雇员取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。如果在发放年终一次奖金当月,雇员当月工资薪金所得低于税法规定的费用扣除数(2000元),应将全年一次性奖金减去“雇员当月工资薪金所得与费用扣除额的差额”后的余额,按上述办法确定全年一次性奖金的适用税率和速算扣除数。

雇员取得除全年一次性奖金以外的其他各种名目的奖金、如半年奖、季度奖、加班奖、先进奖、考勤奖等一律与当月工资薪金收入合并计算交纳个人所得税。

全年一次性奖金个人所得税计算公式为:如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额时

应纳税额=雇员当月取得的全年一次性奖金×适用税率-速算扣除数。

如果雇员当月工资薪金所得低于税法规定的费用扣除额时

应纳税额=(雇员当月取得的全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数。

【例2】甲某2008年12月取得全年一次性奖金12000元,当月工资超过扣除标准,计算甲某全年奖金收入应纳税额?

12000÷12=1000元,查税率表税率为10%,速算扣除数为25元,应纳税额=12000×10%-25=1175元。

如果取得全年一次性奖金当月,甲某当月工资低于扣除标准(当月工资1500元),那么甲某全年奖金应纳税额为:[12000-(2000-1500)]÷12=958.33元,查税率表税率为10%,速算扣除数为25元,应纳税额=[12000-(2000-1500)]×10%-25=1125元。

2.3 内部退养人员计税办法 实行内部退养的个人在其办理内部退养手续后至法定离退休年龄之间从原任职单位取得的工资薪金,不属于离退休工资,应按“工资、薪金所得”项目计征个人所得税。办理内部退养后从原任职单位取得的一次性收入,应按办理内部退养手续后至法定离退休年龄之间的所属月份进行平均,并与领取当月的“工资、薪金”所得合并后减出当月费用扣除标准,以余额为确定适用税率,再将当月工资、薪金加上取得的一次性收入,减去费用扣除标准,按适用税率计征个人所得税。个人在办理内部退养手续后至法定离退休年龄之间重新就业取得的“工资、薪金”所得,应与其原任职单位取得的同一月份的“工资、薪金”所得合并,自行向主管税务机关申报交纳个人所得税。

【例3】乙某2009年2月因单位减员增效,办理内退,距法定退休年龄尚有2年。当月领取工资1500元,一次性补偿金24000元。计算乙某2009年2月份应纳个人所得税?

24000÷24+1500-2000=500元,查税率表税率为5%,应纳税额=(24000+1500-2000)×5%=1175元。

2.4 个人因解除劳动合同取得的经济补偿金的计税办法 个人因与用人单位解除劳动关系而取得的一次性补偿收入,其收入在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,可视为一次取得数月的工资、薪金收入,允许在一定期限内平均计算。方法为:以超过3倍数额部分的一次性收入,除以个人在本企业的工作年限,超过12年的按12年计算,以其商数作为个人的月工资、薪金收入,按照税法规定计算交纳个人所得税。在解除劳动合同后又再次任职、受雇的,已纳税的一次性补偿收入不再与再次任职、受雇的工资薪金所得合并计算补交个人所得税。

【例4】2009年3月由于法人变更丙某与单位解除劳动关系,单位支付补偿金15000元。丙某在该单位工作年限5年,当地上年平均工资月1200元。计算丙某2009年3月份应纳个人所得税?

丙某免征个人所得税部分=1200×3=3600元,(15000-3600)÷5-2000=280元,查税率表税率为5%,应纳税额=(15000-3600)×5%=570元

2.5 出租汽车经营单位对出租车驾驶员采取单车承包或承租方式运营,出租车驾驶员从事客货营运取得的收入,按工资、薪金所得征税。

2.6 年所得12万元以上或从中国境内二处以上(含二处)取得工资、薪金所得的或从中国境外取得所得的,按照税法规定自行到主管税务机关办理纳税申报。