湖南某高校助学贷款实例研究

2009-08-25李学军张小玲朱军霖

李学军 张小玲 朱军霖

[摘 要]国家助学贷款政策出台,在全国推行,如今已近10年。国家助学贷款在相当程度上保证了贫困家庭学生接受高等教育的机会,对人才培养和提高全民文化素质有重要的战略意义。但是由于国家助学贷款属于无担保的信用贷款,这一项对贫困学生非常有利的政策在具体实行过程中遇到了比较严重的还款违约问题。本论文基于湖南某高校的历年数据,分析了助学贷款偿还的基本情况并对违约原因进行了调查,以期对国家助学贷款工作有所裨益。

[关键词]助学贷款 偿还实例研究

作者简介:李学军(1971-),男,湖南农业大学计划财务处会计,经济师,在职硕士。

助学贷款是一项国家政策指导下的商业贷款,为贫困大学生继续学习和生活,成为国家栋梁之材开辟了渠道。自1999年6月开始试点,2000年9月1日全面推行以来,已经成为国家帮助贫困学生入学并完成学业的主要途径。但是由于国家助学贷款属于无担保的信用贷款,这一项对贫困学生非常有利的政策在具体实行过程中遇到了比较严重的还款违约问题。本文选取湖南省某高校作为研究对象,就其助学贷款偿还情况和大学生违约原因两方面进行了调查。

一、湖南某高校助学贷款偿还调查

助学贷款偿还情况,直接影响其高校,在偿还过程中产生的学生违约现象对高校的形象会产生恶劣的负面作用。各高校对于各自的助学贷款偿还及违约数据和资料的处理十分慎重。出于对国家助学贷款违约问题的敏感考虑,各高校对有关违约问题的各种数据和资料基本上都有相应的保密级别,因此,作者未能获取更多的高校国家助学贷款违约的数据和资料,所以只选取了湖南某高校作为研究对象,其数据来自中国农业银行湖南省分行湖南某高校支行。该高校属于湖南省“重点”高校,而且在国家助学贷款管理过程中,该高校十分注重对数据的收集和资料的整理,并加以分析,对贷款管理工作做了很多有益的探索和实践,并取得了阶段性的成果。该高校的数据和资料对分析国家助学贷款偿还问题上具有代表性和典型意义。

(一)助学贷款发放基本情况

湖南某高校于2002年至今,与中国农业银行湖南省分行湖南某高校支行展开了银校业务全面合作。随着助学贷款政策的不断完善和对各级政府及学校对助学贷款工作重视度的不断提高,湖南某高校助学贷款人数及金额呈逐年上升的趋势。2002-2003年度是共为960名学生办理了助学贷款,共计414万元。2004年助学贷款新政策的出台,进一步推动了高校国家助学贷款新模式运行的进程。2004-2007年在国家助学贷款新机制下湖南某高校贷款人数及金额呈逐年上升趋势。2007年度较2004年度贷款人数增加了66.2%,发放金额增加了77.2%。学校每年从事业收入中提取一定比例的助学资金用于助学贷款风险补偿,确保与经办银行建立稳定高校的助学贷款全面合作。这切实缓解了家庭经济困难学生经济压力。(数据截止至2007年12月31日)但是,随着2006年第一批申请到助学贷款的学生进入还贷期以来,违约现象严重的问题日益突显。

(二)助学贷款偿还基本情况

按照高助学贷款合同的规定,贷款大学生毕业后还款日是每季度最后一个月的20日,即3月20日、6月20日、9月20日和12月20日为还款日。湖南某高校从获得国家助学贷款的学生2006年开始进入还款期。作者采集到了2006年9月20日-2008年12月20日助学贷款偿还及违约人数的连续数据,如表2、表3所示。其中人数违约率计算方法是,人数违约率=违约人数/应还贷款人数×100% 。

从表3里的数据来看,2008年12月20日,湖南某高校获得国家助学贷款1571名应还款学生中,有606人没有按时还款,人数违约率为38.6% ,其情况也最为严重,人数违约率偏高。这与当时受全球金融危机影响,就业形势异常严峻的背景是相对应的。这一点从表2中也可以得到证实,2008届毕业生助学贷款违约率34.81%最高,而2006届毕业生助学贷款违约率24.81%最低。从中反应了2006届毕业生比2008届毕业生毕业当时的就业形势要好、就业率要高,还贷能力也比较强。

在每个还款日,金额违约率的情况都是与人数违约率的情况相对应的,但并不相等。金额违约率的计算方法是,金额违约率=违约金额/应还金额×100%。以2008年3月20日的数据为例,应还金额为3954681.8元,实际归还金额为39511622.1元,违约金额为35196.7元,金额违约率是8.9‰。受调查对象所限,作者无法从经办银行获取详细违约金额的连续数据,不过据学校当时的估计,2007年至2008年,湖南某高校助学贷款金额违约率基本保持在8‰左右,金额违约率大大高于银行所要求3‰的警戒标准。

在金额违约率高的同时,违约金额低的违约学生部分占全部违约学生的比例也是比较高。仍以2008年3月20日的违约情况为例,如表4所示:257名违约学生违约金额共计35196.7元,人均违约金额136.95元。其中有67人的违约金额不足100元,占全体违约人数的26.1%。违约金额最低的8人,人均违约金额仅为1元。这部分违约学生主要是因为没有仔细核对还款计划中的还款金额,所交金额与还款计划存在些微差距,从而造成违约。257名违约学生违约金额超过1000元的只有2人仅占全体违约人数的0.8%,400元以下的共234人,居然占了全体违约人数的91.1%。

二、助学贷款偿还违约原因调查

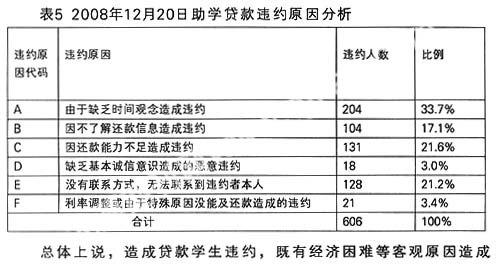

为了对助学贷款偿还过程中违约问题的原因进行透彻的分析,笔者通过对2008年12月20日违约的278名学生面对面访谈、电话访谈、QQ方式访谈、发送电子邮件等,调查了学生偿还过程中的违约原因,详细统计数据见表5。本次调查将违约原因分为六类,依次用AF六个英文字母作为各自的代码。

总体上说,造成贷款学生违约,既有经济困难等客观原因造成的,也有主观因素造成的违约。表中显示,贷款学生诚信意识不强是造成还款违约的主要原因,主要体现在:

(一)忘记还款时间,还贷意识薄弱。这部分贷款学生中,一部分确实是疏忽忘了还款时间,尤其是第一次还款的时候,经提醒后,能及时还款;另一部分贷款学生还没有把还贷当作是自己应履行的义务,处于一种观望的状态,学校、银行催一次,就还一次,不催就不还。

(二)不与银行联系,不主动告知目前的就业状态和还款能力。还有一种比较特殊的情况就是E类(没有联系方式,无法联系到违约者本人)违约者,失去联系的占比21. 2%。由于无法联系到违约者本人,所以这部分违约学生的情况我们难以了解。

(三)少数学生故意不还款,影响恶劣。D类(缺乏基本诚信意识造成的恶意违约)违约学生是明显的恶意违约,从数据显示的情况来看,在湖南某高校的违约学生群体中,恶意违约的学生人数极少,占违约总人数的3%左右。“能不还就尽量不还,能拖欠就尽量拖欠”是这类学生的心态。在调研中,据学校反映,和上述的第三种违约类型不同,这类学生并不缺乏还款能力,只是心里根本就不想还款。

(四)因还款能力不足造成违约。这项违约造成的比率21.6%,要比以往的调查研究偏高,根据作者访谈违约者,这与受2008年全球金融危机影响有直接关系。据调查,毕业后未能就业的大学生或就业之后工作不稳定的学生,延期毕业的大学生和继续攻读研究生学位的大学生是这一违约群体的主要代表。

(五)由于利息计算的调整或由于特殊原因没能及还款造成的违约。利息计算的调整毕业生实际每期应还金额与所持还款计划书上的金额可能会有些许误差,在违约名单上,有时会看到某某学生欠款几元甚至零点几元的记录,让人感到非常遗憾。

三、结论

通过对湖南某高校助学贷款偿还的实例研究,我们可以得出以下几个结论:

(一)助学贷款还贷违约率高

据统计,全国学生贷款逾期不还的比例超过10%,远高于仅为1‰的居民贷款。有关调查也显示,还贷学生全国平均违约率接近 20%,有的学校甚至达到了30%-40%。目前,助学贷款的不良率已达 30%,是普通人贷款坏账的 15 倍。

在对湖南某高校助学贷款偿还调查中,2006年湖南某高校第一次进入还贷期,违约率就达到32.8%,远远全国平均违约率,2008年12月20日,湖南某高校获得国家助学贷款1571名应还款学生中,有606人没有按时还款,人数违约率高达38.6%。从贷款学生偿还情况整体上看,随着还款人数的逐渐增多,违约人数也在增多,违约率居高不下,每届毕业生违约率还呈上升的趋势。如:2006届毕业生,应还款人数为595人,违约人数为148人,违约率为24.81%;2007届毕业生,应还款人数为253人,违约人数为79人,违约率为31.09%;2008届毕业生,应还款人数为602人,违约人数为210人,违约率为34.81%。

所以,不管是从国家层面上来看,还是从学校层面上来看,助学贷款在偿还过程中违约现象严重都是一个丞待解决的重要问题。

(二)助学贷款银行回收率低

银行是营利机构,是以追求利润为目标的企业。作为企业,银行必须按照市场化的原则运作,降低不良贷款比例是银行得以生存的前提。然而,助学贷款的高违约率却使银行对助学贷款的回收陷入的困境。

以湖南某高校助学贷款偿还2008年3月20日的数据为例,应还金额为3954681.8元,实际归还金额为39511622.1元,违约金额为35196.7元,金额违约率是8.9‰。受调查对象所限,作者无法从经办银行获取详细违约金额的连续数据,不过据学校当时的估计,2007年至2008年,湖南某高校助学贷款金额违约率基本保持在8‰左右,金额违约率大大高于银行所要求3‰的警戒标准。

助学贷款按期足额归还和循环使用,是助学贷款政策顺利进行下去的保障。因此,能否解决我国助学贷款回收难问题,将关系到我国助学贷款政策顺利的继续实施。同时也是我国助学贷款偿还要解决的重要问题。

(三)贷后管理中银校关系不顺

在助学贷款贷后管理工作上,银行与高校的关系没有完全理顺,致使权责不明确,银行在放贷方面积极性不高,而对贷后管理的要求很高,高校在学生贷后信息管理等基础工作方面的投入不够,对学生毕业离校后的管理鞭长莫及,导致对违约学生催还贷工作面临较大困难。同时,由于贷后管理中银行与高校权责的不明确,也导致了跟踪、追缴、咨询机制等上都存在很大的缺陷。

在对湖南某高校的偿还调查的国家助学贷款违约原因分析中,我们发现因不了解还款信息造成违约的占17.1%;没有联系方式,无法联系到违约者本人的占21.2%;由于缺乏时间观念造成违约的占33.7%。从中反映了在违约学生中高达72.0%的学生是由贷后管理工作中银行与高校的关系没有完全理顺而造成违约的。所以,贷后管理中银校关系的不明确是我国助学贷款丞待解决的另一个主要问题。

参考文献

[1]伍力。中美高校助学贷款追欠之比较研究[J]教育探索2008(2):142-143

[2]胡茂波,衰飞。中美英日学生贷款回收机制比较分析及启示[J]复旦教育论坛,2004(4):57-59

[4]刘丽芳,沈红。“按收入比例还款”型学生贷款:政策取向与还款测算[J]高等工程教育,2007(5):60-63