巨亏内幕

2009-08-17马建勋

马建勋

富豪境外理财缘何遭血洗?

在难以抵挡的诱惑面前,富豪们已经忘记了风险

一起起相似的案例,从2008年底开始不断浮出水面。富豪到香港理财,不但自己的上亿身家赔得一干二净,更令人惊异的是反倒欠下银行巨额债务。内地商人郝婷倒欠星展银行9000万港元,中国女首富杨慧妍亏损12亿人民币,前中国证监会首席顾问梁定邦被花旗追讨970万港元。这些被血洗的投资客,不乏在资本市场翻手云覆手雨的精明玩家,现在却只能被这些投资机构宰割。

变故的起因,都是因为一款名为“累计认购期权”的产品。这是一种什么样的金融产品?这种产品究竟如何运行?它的背后潜藏着哪些不为人所知的风险?

难以抵挡的诱惑

有这样一个投资机会放在你的面前:作为投资者,你拿出500万港币放在银行并签署一个合约,存一年或者是250个交易日,就能以15%的折扣价购买汇丰控股的股票。如果签约当天汇丰的股价是140港元,你就能以120元买400股,赚了8000元。如果汇丰的股价一直在140港元,一年就能买10万股,赚200万港元,回报率是40%。但是,如果汇丰的股价超过145港元,对不起,合约终止。但是你不会亏,如果合约在一个月内终止,会给你16万港元的利息,年利率大约38.4%。

这个诱人的产品叫“累计认购期权”(Accumulator),是一种通过合约的形式买卖挂钩的资产(股票、外汇或其他商品)的金融衍生品,为金融机构(庄家)与投资者客户的场外交易,一般期限长达一年。在累计认购期权合约中,对挂钩资产设取消价(Knock-Out Price,145港元)和行使价(Strike Price,120港元),行使价跟签约时的市场价比,往往有一定折扣。一般地,所挂靠的股票多为香港蓝筹股,如汇丰控股、中国移动、中国人寿等,因此被称为股票累计认购期权,即KODA(Knock-Out Discount Accumulator)。

“早晚要命”的投资品

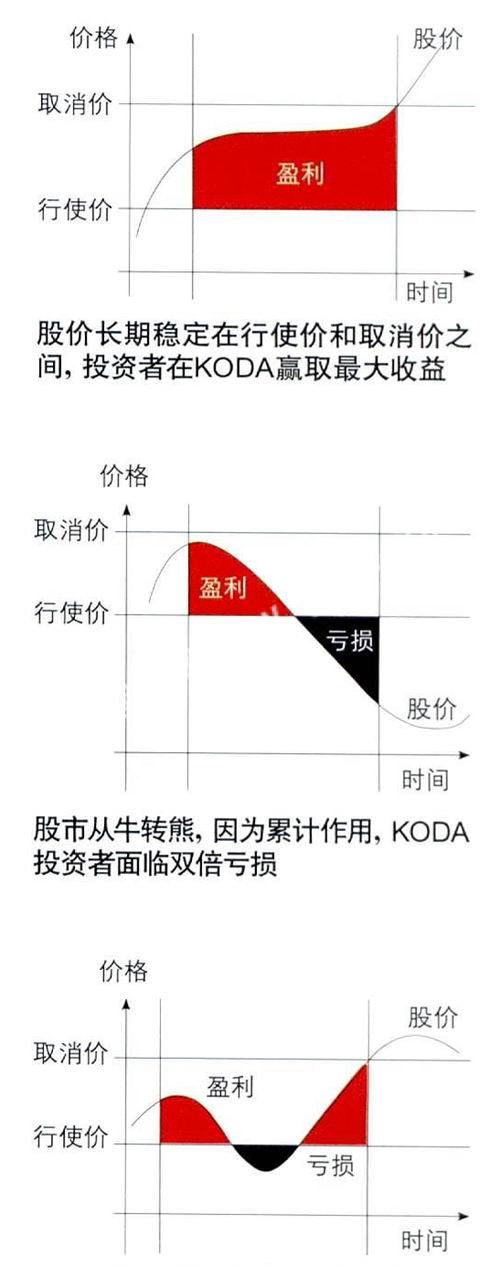

天下没有免费的午餐。如果汇丰的股价跌破120港元,投资者就要按照120港元购买双倍股份,即800股。如果汇丰长期徘徊在110港元,250个交易日后投资者就要亏掉200万。

KODA的游戏规则明显偏袒庄家。就算投资者看对了市场,也会因为股价升过取消价而终止合约,庄家承担的亏损有限。但是投资者看错了,股价一路下跌,合约没有止损限制,而且还规定了以倍数扩大亏损。投资者若不能及时交纳保证金,将被迫斩仓并承担所有损失,这些损失反而成为庄家的收益。庄家用些许甜头吸引投资者承担极高的风险,一旦熊市到来,投资者损失惨重。很多富豪第一个月赚了16万的利息,就接着在熊市中承受200万的亏损。所以,有人就把累计认购期权戏称为“I Kill You Later”(我早晚杀了你)。

当然,有认购的就有认沽的。从2008年初开始,市场在金融危机的冲击下一路下滑,“累计认沽期权”(Decumulator)开始大行其道。它的原理刚好与累计认购期权相反,投资者能以高于市场的价格,逐笔卖出一定数量的资产给金融机构,资产价格越跌,获利越多。但问题是,庄家同样设定了取消价格。相反,当股价掉头回升,投资者会因为低价卖出而受损。由于升幅可以无限,损失也会无限大。当然,累计认沽期权也有一个花名,叫做“They Kill You later”。

5大隐藏风险

乍一看,累计期权无论是认购还是认沽,风险似乎仅仅是投资者押错了宝,跌的时候买涨,涨的时候买跌。但我们通过研究发现,这种产品有不为投资者所知的风险。以KODA为例加以说明。

● 卖出期权。KODA可以简化为投资者卖出一个看跌期权,投资者的股价折扣收益是变相的期权费。看跌期权,是期权卖家赋予买家在到期日或之前,以确定的价格出售某种资产的权利。因此投资者在购买KODA之后,胜负的天平就已经向金融机构偏离。

当股价低于行使价时,金融机构行权,投资者双倍接盘。由于股价可以下跌为零,投资者或将承担行使价以下的全部亏损。

● 美式期权。按履约期限来看,KODA可以看作美式期权。金融机构可以在合约终止之前的每一个交易日与投资者交易。投资者会面临250种不同的损益情况,不能忽视的是,此类风险会随着时间的延续而放大。

● 期限太久。KODA期限至少一年,投资者不能有效规避短期风险。投资者将面临KODA合同存续期内的不确定因素,如上市公司业绩,增发拆股、兼并收购与分红等一系列影响股价波动的情况。即使能够押中股票在长期内走强,但也可能股价短期下挫,投资者也会损失不菲,甚至折本。

金融危机将KODA中的损失放大到最坏。被血洗的富豪,基本于2007年购买KODA,刚好处于牛市的尾部和熊市前期,股价正越过顶端急速下跌。

● 准备额外的资金。“累计”二字的含义,就是投资者需要按倍数接盘。从价格上看,是跌得越狠亏的越多;从仓位上看,就是跌得越狠买的越多,投资者的损失来自这两个部分的乘积。所以投资者需要准备更多的额外资金,押上全部身家在所难免。而被银行追讨的投资者,多是通过银行授信,靠贷款弥补KODA的损失。一旦失利,富翁立刻变“负翁”。

● 支付虚拟损失。签署KODA后,投资者只是进行虚拟交易,其损益仅仅是基于合约条款计算“假设性损益”。金融机构不知道投资者能不能够买到挂钩股票,也不能保证投资者一定买。在投资者的账户上,实际是没有任何股票,却要支付虚拟出来的损失。如果金融机构在此期间破产,投资者将毫无保障。

涨跌通吃的庄家

KODA仅仅是庄家的一种避险金融工具,股价上涨,庄家只“亏损”取消价和行使价之间的部分,股价下跌,就相当于富豪用自己的钱给庄家做了担保—总有人高价接货。

金融机构还可以通过对冲消弭风险。以挂钩汇丰控股的KODA为例,庄家相当于购买了看跌期权,因此就很有可能通过多种策略以对冲风险,即投资者所得的一年40%高息,来自金融机构出售汇丰权证(Warrants,香港称“窝轮”)的40%溢价。

实际情况远比上述的分析更复杂。金融机构销售的不是单一产品,而是整体优势—发达的IT系统,全球交易,以及全球顶尖人才。个人投资者在机构面前是如此的渺小。我们不禁要问,富豪们如何才能保障财富的安全?成为富人之后,如何永久地成为富人?