西安市房地产投资与经济增长关系的计量分析

2009-07-31董昊

董 昊

摘要:本文选取西安市1996-2007年间的房地产开发完成投资额(RI)和国内生产总值(GDP)为样本数据,运用时间序列计量经济模型从量化角度分析西安市房地产投资与经济增长之间的关系。研究结果表明:西安市房地产投资与经济增长之间存在着长期稳定的均衡关系;二者之间长期稳定的均衡关系是在短期动态过程的不断调整下得以维持的;滞后期为1年时,二者之间具有双向的Granger因果关系。

关键词:房地产投资;经济增长;协整;误差修正模型;Granger因果关系

1引言

20世纪90年代中后期,国务院发布了一系列深化我国住房制度改革的文件,提出了促进住房商品化和住房建设发展的详细政策措施,房地产业从此进入了良性发展的轨道,并逐渐成为各城市尤其是大中城市的先导产业和支柱产业。在此背景下,西安市房地产业发展迅速,房地产开发完成投资额(RI)从1996年的24.66亿元上升到2007年的387.33亿元,这期间西安市的国内生产总值(GDP)从406.95亿元上升到1763.73亿元,那么究竟西安市房地产投资对经济的拉动作用有多大?在一定时期内,是房地产投资促进了经济增长?还是经济增长促进了房地产投资?本文运用时间序列计量经济模型从量化角度对二者的关系进行实证研究,以期为西安市政府相关部门制定房地产业与经济协调发展的政策提供理论依据。

2实证研究

2.1 数据选取及处理

选取西安市国内生产总值(GDP)反映经济增长,房地产开发完成投资额(RI)反映房地产开发投资状况,以1996-2007年的年度数据为原始数据,为消除数据中异方差的影响,对两个数据序列同时取自然对数(LNGDP和LNRI),这种变换不会改变变量间的长期均衡关系和短期调整效应(见表1)。本文中的计算采用计量经济学软件EViews5.1。

数据来源:历年西安统计年鉴

2.2 平稳性检验

在实际中我们遇到的时间序列大多是非平稳时间序列,若直接将其用于计量经济建模,容易产生“伪回归”等问题,因此有必要对时间序列数据进行平稳性检验,目前最常用的检验方法为单位根检验。一个非平稳时间序列的一阶自回归模型的特征方程含有单位根,这样对时间序列平稳性的检验即转化为对单位根的检验。如果序列Yt通过d次差分成为平稳序列,而差分d-1次时却不平稳,则称Yt为d阶单整序列,记为Yt~I(d)[1]。同阶单整是多个时间序列存在协整关系的必要条件。

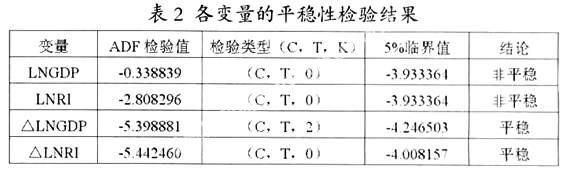

采用单位根检验中的ADF检验法对表1中的LNGDP、LNRI以及它们的一阶差分△LNGDP、△LNRI进行平稳性检验,结果见表2。

注:检验类型(C,T,K)中的C、T分别表示是否还有常数项、时间趋势项,K表示滞后阶数。

从表2可看出LNGDP、LNRI没有拒绝单位根假设,是不平稳的,而它们的一阶差分序列△LNGDP、△LNRI在5%的显著水平上拒绝原假设,是平稳的。因此序列LNGDP、LNRI均为一阶单整,表示为LNGDP~I(1)、LNRI~I(1),满足协整检验的前提条件。

2.3 协整检验

协整是指多个非平稳经济变量的某种线性组合是平稳的[2]。具有协整关系的多个非平稳序列建立的回归模型可用来描述原变量之间的均衡关系,并可以用来建立误差修正模型。目前对协整性的检验主要有两种方法:一是Engle&Granger(1987)提出的基于回归残差的协整两步检验法,二是Johansen&Juselius(1990)提出的基于回归系数的完全信息协整检验。

本文采用EG两步法对LNGDP和LNRI进行协整检验。首先,用OLS法对LNGDP和LNRI进行回归估计,得到回归方程:

LNGDPt=4.517960+0.490382LNRIt+εt

t=(60.67050)(29.88506)

R2=0.988927

从结果可看出,所有参数的t检验值显著,R2在0.98以上,接近1,说明模型整体上对样本数据拟合较好。残差序列et的估计值为:et=LNGDPt-4.517960-0.490382LNRIt

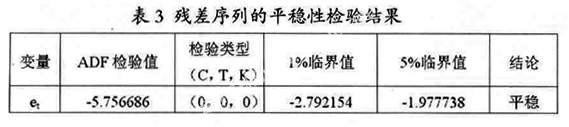

其次,采用ADF检验法对残差序列的平稳性进行检验,结果见表3。

从表3可看出et的ADF检验值小于1%显著水平的临界值,至少表明可以在99%的置信水平下拒绝原假设,et是平稳的。

用EG两步法检验的结果说明国内生产总值(GDP)和房地产开发投资(RI)之间的协整关系是正确的,所建立的协整回归方程反映了它们之间的长期均衡关系。

2.4 建立误差修正模型

若变量间存在协整关系,即表明这些变量间存在着长期稳定的关系,而这种长期稳定的关系是在短期动态过程的不断调整下得以维持的[2]。误差修正模型(ECM)反映了这种短期偏离向长期均衡修正的机制。误差修正模型的一般表示形式为:△Yt=β0+βt△Xt+λecmt-1+εt,其中,ecm反映了变量在短期波动中偏离它们长期均衡关系的程度,称为均衡误差[3]。

用OLS法进行估计得到LNGDP和LNRI的误差修正模型:

△LNGDPt=0.099899+0.125305△LNRIt-0.644907ecmt-1+εt

t=(3.216782)(1.080561) (-2.117311)

R2=0.409034

从结果可看出,虽然R2较低,但各参数的t检验值显著,仍然能够表明其经济意义。

2.5 Granger因果关系检验

协整检验可得出时间序列之间是否存在长期的均衡关系,序列之间的因果关系可用Granger因果关系检验法。其基本思想是:如果变量Xt是Yt的原因,则Xt的变化应先于Yt的变化。因此,在做Yt对其他变量的回归时,如果把Xt的滞后值包括进来能显著地改进对Yt的预测,则称Xt是Yt的Granger原因,否则称Xt不是Yt的Granger原因[4]。

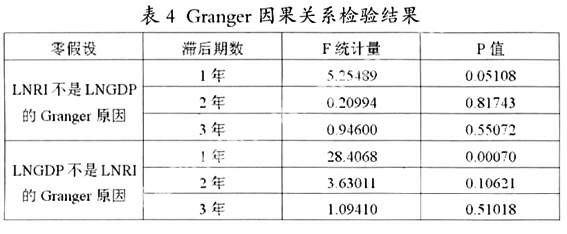

对LNGDP和LNRI进行Granger因果关系检验,结果见表4。

3结论

通过运用时间序列计量经济模型对西安市1996-2007年的GDP和房地产开发投资的年度数据进行分析,我们可以得到以下结论:

3.1西安市1996-2007年间的房地产开发投资与经济增长之间存在着长期稳定的均衡关系,由协整方程知,西安市房地产开发投资对经济增长的弹性系数是0.490382,即房地产开发投资每增加1%,GDP增加0.490382%,可见西安市房地产开发投资对经济增长的促进作用是非常明显的。

3.2西安市1996-2007年间的房地产开发投资与经济增长之间长期稳定的均衡关系是在短期动态过程的不断调整下得以维持的,由误差修正模型知,经济增长的波动取决于两点:一是房地产开发投资短期波动的直接影响,△LNRIt的系数是0.125305,即短期内房地产开发投资每增加1%,GDP增加0.125305%;二是上一年房地产开发投资对均衡水平的偏离,误差修正项ecmt-1的系数-0.644907体现了对这种偏离的调整力度,即当短期波动偏离长期均衡时,经济系统将以0.644907的调整力度将非均衡状态拉回到均衡状态,该系数为负符合反向修正机制。

3.3西安市1996-2007年间房地产开发投资和经济增长的Granger因果关系检验结果显示,当滞后期为1年时,在94.892%的概率水平下,房地产开发投资是GDP的Granger原因,在99.93%的概率水平下,GDP是房地产开发投资的Granger原因,可以认为二者之间具有双向因果关系,即西安市房地产开发投资促进了经济增长,同时,经济增长又促进了房地产开发投资;当滞后期为2年时,房地产开发投资是GDP的Granger原因的概率值较低,而GDP是房地产开发投资的Granger原因的概率值为89.379%,可以认为二者之间具有单向因果关系,即西安市经济增长促进了房地产开发投资;当滞后期为3年时,二者之间的Granger因果关系并不显著。

以上研究结果从量化角度揭示了西安市房地产投资与经济增长之间的关系,相关数据说明西安市房地产投资在经济增长的过程中扮演着十分重要的角色,同时在短期内经济增长又促进了房地产投资。房地产业与金融、钢铁、水泥、玻璃、家电等众多上下游行业具有高度的相关性,西安市政府相关部门应在深化体制改革和推进产业结构优化升级的同时,根据宏观经济的发展形势合理控制房地产投资规模,促进房地产业与经济的协调发展。

参考文献:

[1]高铁梅.计量经济分析方法与建模:Eviews应用及实例[M].北京:清华大学出版社,2006.

[2]庞皓.计量经济学[M].北京:科学出版社,2004.

[3]易丹辉.数据分析与Eviews应用[M].北京:中国统计出版社,2002.

[4]邓翔.计量经济学[M].成都:四川大学出版社,2002.