我国上市公司可转换债券转换对股票收益率影响的实证研究

2009-05-25江飞

江 飞

【摘要】可转换债券作为一种兼有债券和股票双重属性的融资工具,其从债券向股票的转换必然会影响到上市公司的财务数据,进而可能对公司的股票收益率产生影响。本文以2003年至2008年部分发行可转换债券的上市公司为例,用事件研究法对这些可转换债券转股时对股票收益率的影响进行了实证分析。实证结果表明,可转换债券转股短期内与上市公司的股票累积异常收益率的相关性并不显著,即存在机构投资者在此期间刻意操纵股价,并利用“债转股”当作题材炒作的迹象。

【关键词】可转换债券;事件研究法;转换;累积异常收益率

一、引言

可转换债券是公司发行的赋予持有人在一定时间内选择将债券转换为股票的权利的一种公司债券。我国上市公司发行可转换债券始于20世纪90年代。2002年1月28日证监会发布了《关于做好上市公司可转换公司债券发行工作的通知》后,上市公司可转换债券的发行规模越来越大,可转换债券已经成为上市公司越来越偏好的一种融资工具。但我国由于资本市场发展比较滞后,大众投资者对可转换债券仍然很陌生,目前有关可转换债券的研究也集中体现在其定价和发行时对上市公司市场价值的影响方面,或者集中于关注可转换债券的融资动机,对于其转换时对上市公司股价的影响的研究文献却很少见到。本文利用2003年至2008年间发行可转换债券的上市公司在债转股期间的超额累计收益率在转换前后的差异对债转股对上市公司股票收益率的影响进行了实证研究。

二、文献综述

国外有关可转换债券的文献主要集中在其发行与公司市场价值的关系的相关性这一方面。Myers和Majluf在1984年提出了筹资顺序模型,认为企业的经营者比外部投资者对企业的真实财务状况有着更清楚的了解,使得这两方之间存在显著的信息不对称,其结论是同等条件下发行可转换债券和发行普通债券相比,前者会使外部投资者的悲观情绪蔓延而造成公司市场价值的下降。Noe在1988年扩展的信号传递模型中也认为,与发行普通债券相比,相同条件下发行可转换债券会使公司的股价下跌。而Miller和Rock认为,发行任何融资工具均会传递不利的信息——公司的盈利情况低于预期,这使得公司股价下挫。这就使得所谓的发行可转换债券的公告所带来的“公告效应”与公司的股票收益率之间负相关。而国外学者对各国证券市场发行可转换债券这一“公告效应”与公司市场价值之间的关系所做的实证研究结果却因证券市场的不同而迥异。Kaim和stulz在1992年对美国证券市场所做的实证得出的结论是“公告效应”与公司股价负相关,Abhyankar和Dunning以及Radu Burlacu分别对英国和法国证券市场做的实证得出的结论与美国证券市场是一致的,而De.Roon-Veld和Kang分别对荷兰和日本证券市场得出的结论是“公告效应”与公司股价正相关。

国内对可转换债券的相关研究文献也集中在发行公告对股价影响这一方面。王慧煜(2004)对我国上市公司宣告发行可转换债券前后的股票收益率变动所做的实证研究表明,“公告效应”与股票收益率存在明显的正相关关系,即大众投资者视上市公司发行可转换债券为利好消息。而王培泽(2007)对“公告效应”对股票收益率所做的实证研究却显示出“公告效应”与股票收益率存在明显的负相关的关系这一截然相反的结论。

与国外对“公告效应”与公司市场价值之间的关系所做的研究相比,对转股行为与公司市场价值之间的关系的研究则很少,而转股行为与公司股票收益率之间的关系对于研究投资者的投资结构有着极为重要的意义。

三、数据和研究方法

(一)总体研究思路

本文用事件研究法对可转债债转股对标的股票收益率影响进行分析。将每次转股行为发生前后20天分别作为事件的估计窗口和事件后窗口,即事件窗口为[-20,20],将估计窗口之前50天的数据应用CAPM模型进行线性回归,并依此回归方程来计算事件的估计窗口和事件后窗口的正常收益率E[Rit | It],其中E[Rit | It]=α+βRmt,从而计算出事件窗口期间的累计超额收益率CARi(τ1,τ2)。然后计算所有样本的平均异常收益率和平均累计异常收益率CARi (τ1,τ2)。最后用传统的t检验进行分析。

(二) 样本的选取

根据上述研究思路,笔者要求选取的样本必须符合如下条件:1.发行可转换债券的时间为2003年1月1日至2007年

12月31日,且必须是上市公司发行的;2.转换期内发生了转股行为,且一次转换成的股本数额至少应该占到转换前流通股股本数额的2%以上;3.转股期间不能长期停牌,因而转股期间长期停牌的样本要舍弃;4.因股改或者限售股解禁等其他影响流通股股本总数的因素要剔除。

(三)数据分析

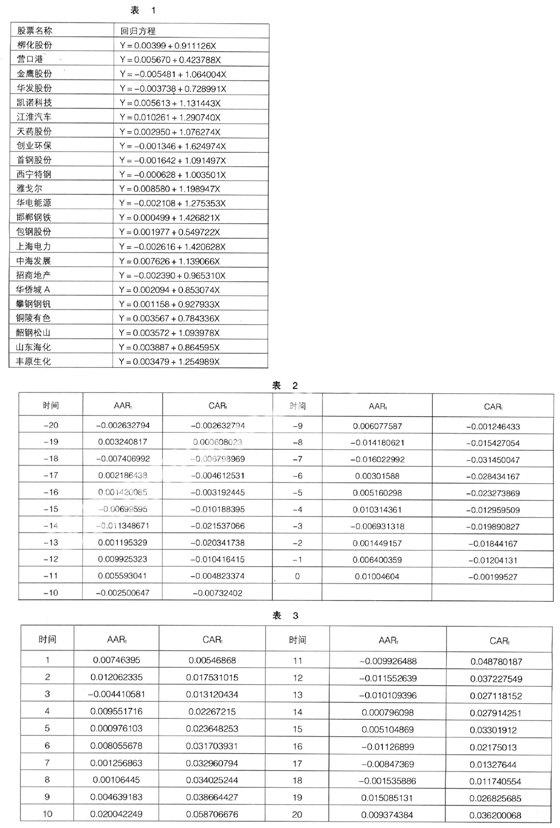

依据上面样本选取条件,笔者选取了柳化股份等23只个股,每只个股仅选择了一次转股行为。据此对上述样本股票的转股行为前70~ 21个交易日的个股收益率和指数收益率的数据进行线性回归,得出的回归方程分别如表1所示。

依据上面的收益率方程计算出正常收益率,并依此计算异常收益率和最终的累计异常收益率,计算出的样本平均异常收益率和累计平均异常收益率数据如表2、表3。

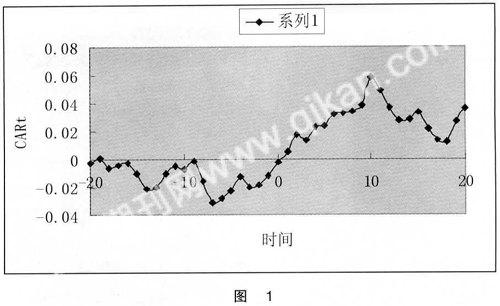

对CRAt进行的t检验得出的T统计量为1.541344474,小于显著性水平为5%时的临界值(1.72),因而接受原假设,即实证结果不显著,转股前后股票收益率没有实质性的变化。

四、实证结果分析及政策建议

由上面的图表可以看出,与传统认定的转股短期内会对公司股价产生负面影响的观点截然相反,上述实证得出来的结论认定债转股转换前8天至转换后10天这段区间内股票收益率不降反升,一直到转换后10天以上收益率才开始迅速下降,这与我国当前的可转换债券持有人的结构特征以及我国资本市场本身的不完善有着较为密切的关系。我国可转换债券的持有者中原上市公司的流通股股东占相当一部分比例,因而他们为了其自身利益必然对转股期间的股价实施影响。从图1可以看出,转股前20天至转股前7天,股票收益率整体呈下降趋势,这段期间由于外部市场投资者预期到转股行为,这种转股行为与上市公司增发新股密切相关,势必会对股票收益率造成负面影响,因而这种预期促使他们抛售手中持有的股票而使得股价在这段期间内明显下跌,此时原流通股股东未采取相应的行动。而从转股前6天开始至转股后10天这段期间内股票收益率却显著上升,这段期间随着转股的临近,原可转换持有者为了方便自身的转换,保证在转换后能够获得相应的经济利益,急切需要股价在这段时间保持稳定甚至上升。同时,他们又是原流通股股东,只要他们这段期间不大量抛售手中持有的股票,并且适当买入,就会对该个股市场造成重大影响,他们正是利用这段时间施加影响使得股票收益率不降反升。从转股后第11天开始,股票收益率开始呈现明显下降的走势,这是由于可转换债券的持有人在以较为合适的价格将其持有的可转换债券转换为股票后,在股价由于自身施加影响而处于有利条件下急于将其所持有的股票兑现,这种抛售使得股票收益率从第11天起开始显著下降。此外,市场中的机构投资者拿债转股在短期内作为题材进行刻意炒作的现象也是很常见的,而这种刻意炒作加剧了股票收益率的波动,因此转股期内股票收益率反而上升很容易得到解释。

上述的实证研究表明,市场事先对转股行为存在一定的预期,而临近转股时由于原有流通股股东运用自身优势对股票价格的人为影响,股票收益率出现不升反降的趋势,而转股后一段时间后其又急于兑现可转换债券转股的收益而使股票收益率下降。而对上述结果所做的t检验并没有得出转股与股票收益率负相关的结论,其原因可以归结为以下两个方面:一是由于我国上市公司可转换债券的持有人主要是机构投资者,并且很大一部分可转换债券是优先向原流通股股东配售的,这种以机构投资者为主要持有人的结构特征必然会引起对股价的操纵,这种操纵行为使得转换行为不会与股票收益率负相关,而图1中给出的从转股前20天至转股前7天这段期间内累计超额收益率基本为负可以看出没有操纵股价前的真实状况,这时这种转股预期行为与股票收益率很明显负相关。此外,我国发行可转换债券的时间较短,而且要剔除其他影响转换因素的影响,造成样本数量的缩减,从而对实证结果的显著性也会产生实质性影响。

以上转股行为明显存在着一定的问题,这与我国当前可转换债券发行对象集中于机构投资者是密不可分的。当前我国的转换债券发行的方式是先向原有股东优先配售,原有股东优先配售后的余额再通过网下向机构投资者发售和通过证券交易所系统网上定价发行相结合进行,这种方式是造成可转换债券发行的对象集中于机构投资者的根源,有待于进一步改进。可转换债券配售形式的运作已经在很大程度上阻碍了市场的独立运行,应逐步取消向原有股东配售的方式,但考虑到原有股东股权被稀释的可能,可以采取其他形式进行相应形式的弥补。而剩余金额通过网下向机构投资者发售和通过证券交易所系统网上定价发行相结合与新股的发行类似,这种发行的弊端早已体现。笔者相信,随着新股发行模式的变化,这种不太合适的发行方式将会被舍弃,最终会全部走向证券交易所网上定价这种模式,以彻底解决在发行过程中对象集中于机构投资者的问题。这一过程的最终实现对我国可转换债券市场的长期、稳健发展有着极为重要的意义。●

【主要参考文献】

[1] 张雪莹,金德环.金融计量学教程[M].上海:上海财经大学出版社,2005.

[2] 袁显平, 柯大钢.可转换债券融资相关事件的股价效应研究[J].金融管理,2008,(04):17-23.

[3] 刘成彦,王其文.中国上市公司可转换债券发行的公告效应研究[J].经济科学,2005,(04): 99- 100.

[4] 刘娥平.中国上市公司可转换债券发行公告财富效应的实证研究[J]. 金融研究,2005,(07): 45-56.

[5] 袁显平,柯大钢.事件研究方法及其在金融经济研究中的应[J] .

统计研究,2006,(10) : 31- 35.

[6] 张雪芳.可转换债券对公司市场价值的影响[D].浙江大学博士学位论文,2007.

[7] Abhyankar, A. and Dunning, A. Wealth effects of convertible bond and convertible preference share issues: An empirical analysis of the UK market. Journal of Banking and Finance, 1999. 23: 1043- 1065.