人民币升值与反J曲线效应研究

2007-04-04缪丽姜慧芬

缪 丽 姜慧芬

[摘 要]本文先从理论上通过模型证明了人民币升值后反J曲线效应是存在的,但在从实证角度对我国进出口贸易数据进行分析后,发现到目前为止并没有出现反J曲线。然后结合我国实际情况对此现象进行原因探究,得出人民币升值幅度不大,中间产品贸易增多,贸易国对中国商品依赖性强,世界经济发展良好等原因。因为理论上反J曲线是存在的,所以升值最终会抑制出口,最后就这个现象给出了相应的政策建议。

[关键词]反J曲线 升值幅度 中间产品

一、引言

2005年7月21日,中国人民银行将人民币汇率的形成机制改成实行以市场供求为基础,参考一篮子货币进行调节的、有管理的浮动汇率制度,而不是再单一盯住美元。当天傍晚,人民币汇率一次性升值2%,从此以后人民币汇率就一直保持着升值趋势。升值一方面是因为中国持续双顺差的市场因素,另一方面也是政府通过管制强制结售汇的结果。人民币的升值对进出口贸易的影响也成了人们关心的问题。

二、反J曲线效应

对于出口,货币升值后,本国商品变得相对昂贵,国外对本国商品的需求减少,但由于合同时再几个月之前甚至更前签订的,所以短期内出口数量不会立即减少,同样对于进口,货币升值会导致国外的商品相对便宜,但由于合同时滞,短期内进口数量也不会立即增加,但随着时间的推移,出口量会逐渐减少,进口量逐渐增加,经常项目变化为一条缓慢下降的反J曲线,这就是反J曲线效应。在这里,我们可以建立一个模型来证明之。

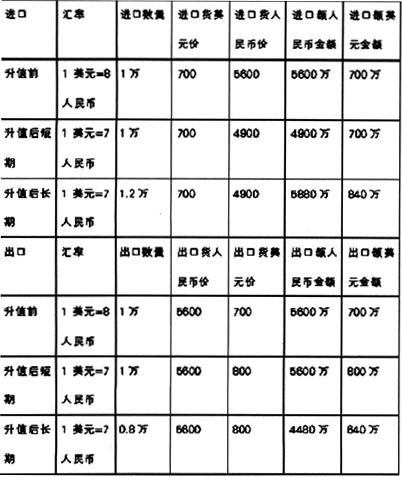

假设:1美元=8人民币,进出口数量及价格如表中假设,然后假设人民币升值到1美元=7人民币,由于合同时滞所以存在着升值短期后和升值后长期,在短期进出口数量不发生变化,长期反之。

画图为:

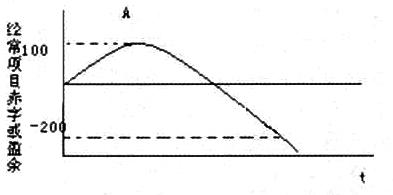

从图中可以看出在人民币升值后,经常项目一开始还出现了盈余,经过一段合同时滞到达A点后,经常项目顺差才开始减少,一般认为这个合同时滞t为6-12个月[1]。

由于双顺差继续在扩大,而且中国对外汇管制的放松会导致人民币继续升值,在升值到一定的幅度后, 并出现反J曲线效应后,必然会带来不利影响,体现在如下方面:(1)经常项目方面:增加出口商品外币价格,阻碍出口,从而打击国内出口创汇企业,导致失业率上升,劳务输出人员在国外的报酬贬值,对外投资收益贬值(2)资本与金融项目:阻碍长期资本流入,吸引短期外币资本流入,导致炒买炒卖人民币的风险(3)平衡项目:外币储备资产相对于人民币贬值。

三、我国进出口贸易状况

取2005年7月到2006年9月的月份数据为样本,实证研究为下:

从图一与图二的对比可以看出,升值后没有出现反J曲线,主要反映在我国经常项目顺差仍在增加,没有出现图一中A点以后下降的趋势,目前只是符合反J曲线的前半部分,其中2006年2月出现的净出口下降,吴浩(2006)认为是由于春节的影响[2]。

从2005年7月到现在已有17个月,但中国的贸易顺差仍然是上升趋势,这和一般情况下反J曲线出现的时滞时间并不符合,说明中国这次升值的时滞性拉长了。

四、原因探究

在本国货币升值一年后,我国仍能保持大幅度贸易顺差原因有很多,具体分析如下:

(一)人民币升值的幅度不大

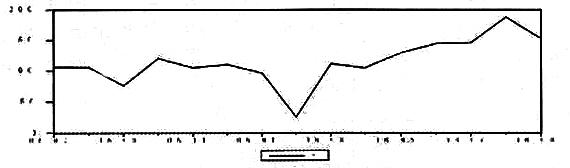

从2005年7月到2006年9月,人民币汇率相对升值之初只上升了3.68%,只能算是小幅度上升,人民币升值如下图:

从图中可以看出人民币的汇率一直是很平稳的在上升,而且变动幅度不大,所以对进出口商品的价格不会造成太大的冲击。

历史上:1985年美元贬值了20%以上才出现了J曲线效应,1995年日元升值了将近30%才出现了反J曲线效应[3],对照历史,我们可以看出人民币升值幅度不大是导致未出现反J曲线的重要原因。

(二)中间产品比重加大

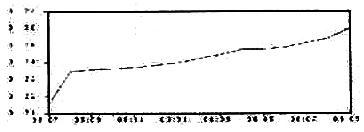

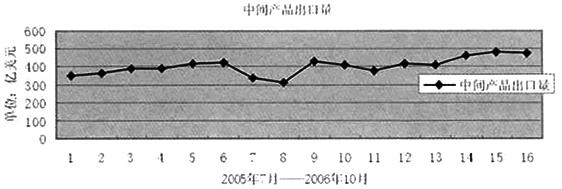

取2005年7月到2006年10月的中间产品出口量月度数据为样本,进行实证研究:

从图中可以看出:人民币升值后,我国的中间产品出口量持续升高。中间产品是先进口再加工出口的,升值会导致进口便宜,从而降低成本,所以尽管升值会导致国内价格上升,但由于成本降低的抵消作用,出口价格不一定会比原来高,所以对中间产品的需求不会因货币升值而降低,而我国的加工贸易量是保持增长的,所以一定程度上抵消了对纯出口产品需求的降低,所以升值目前还未对我国的出口产生一定的抑制作用。

(三)出口对象国家对中国出口商品的依赖程度较高

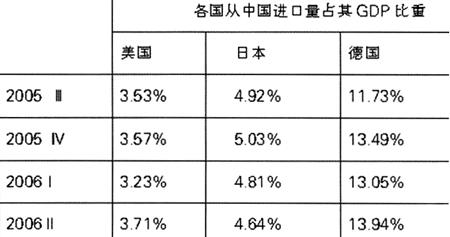

中国最重要的贸易国有三个:美国、日本、德国。采取2005年第三季度到2006年第二季度的数据为样本,经过计算,每个国家从中国的进口量占其GDP的比重为:

(International Monetary Fund, International Financial Statistics, 2005-2006)

从表中的数字比例可以看出美日德三国对中国产品需求很大,而且截至到2006年10月,中国出口商品中占很大比重的是服装及衣着附件、纺织纱线、织物及制品、鞋类,这些都是生活必需用品,而且中国生产的产品在国际市场上具有很强的价格优势,贸易国不会因为人民币小幅度的升值而大量降低对中国生产的必需品的需求。

(四)世界经济总体呈良好发展势头

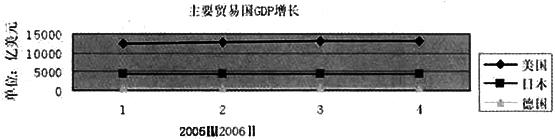

世界经济总体保持适度增长。与中国进出口关系最密切的三个国家美日德的经济都表现良好,其中2005年第三季度到2006年第二季度GDP的增长情况如下:

(数据来源:国家外汇管理局)

(International Monetary Fund, International Financial Statistics, 2005-2006)

可以看出与中国贸易密切相关的三个国家经济状况都良好,这就保证了国外对中国商品的需求。所以由于经济的发展带来的消费需求增加一定程度上减少了人民币升值对出口带来的不良影响。

五、政策建议

笔者认为由于双顺差继续在扩大,而且中国对外汇管制放松会导致人民币继续升值,在升到一定的幅度后,便会产生理论上已经证明的反J曲线效应,必然会给企业出口贸易带来不利影响,所以要抵御升值的影响,应该从以下几个方面着手:

(一)进行产品结构升级

经过多年努力,我国劳动密集型产品出口占总出口量的比重下降了,机电产品等一些技术密集型产品比重逐渐上升[4],但总体上我国拥有自己知识产权的产品并不多,很多只是贴着别国牌子进行加工,中国产品在国际市场上的主要竞争优势也只是价格低廉,只有提高产品质量,掌握核心产权才能抵御以后升值带来的对价格的影响。1985年以后日元出现了大幅度升值,但日本却利用升值压力改善了自己的产业结构[5]。所以我们也要利用升值压力多生产具有高科技,高附加值的产品,只有内强才能抵制外患。

(二)扩大内需

2000年-2004年,我国GDP增长率平均为11.27%,而同期居民消费水平平均增长率为7.61%[6],消费增长比GDP增长低3.56个百分点,这说明中国经济一直都是靠出口增长和投资增长来带动经济的增长,居民消费对GDP贡献很少,这种格局在人民币升值时对经济增长的抑制效应会很明显。为了抵消升值可能带来的对经济增长的负效应,我们要发掘国内消费市场,扩大内需,增强经济发展的稳定性,这样才能扩大出口优势,而且同时人民币升值能使一单位出口商品能换得的进口商品数量增加,也有利于提高我国人民的生活福利水平,享受经济增长的成果和本币升值的利益。

(三)增加对外直接投资

人民币升值让中国企业在国外进行直接投资的成本下降,更有能力进行DFI,一方面,我们可以将已经在国内丧失某种要素比较优势的产品转移到其他具有更低廉要素价格的国家去生产,另一方面也可以在发达国家直接投资生产受发达国家保护的产品,比如汽车,这样做不仅可以减少贸易摩擦,提高核心竞争力,扩大海外市场,增强国际贸易的稳定性,还可以增强民族志气,让中国产品真正在国际市场上扬眉吐气。

参考文献

[1]胡颖尧,人民币贬值和J曲线效应的实证分析[J],《世界经济文汇》1996年第3期,P45-49

[2]吴浩,人民币升值是否会引起“反J曲线效应”[J],《商场现代化》2006年总第472期

[3]中经分析小组,论外贸出口的J曲线效应分析报告中经网 1999年4月19日

[4]朱保金,中国机电产品出口贸易的现状及可持续发展[J],《甘肃农业》2006年第4期

[5]钟锦,从日元升值看人民币升值及其影响[J],《理论探索》2006 年第3 期 P90-91

[6]2005年,中国经济统计年鉴,中国国家统计局网站

作者简介:缪丽(1986-),女,江苏南通人,东南大学经济管理学院金融学系,研究方向:金融市场微观结构;姜慧芬(1986-),女,江苏扬州人,东南大学经济管理学院金融学系,研究方向:国际金融。