结构金融产品系列讲座(摘登)

2006-09-29王松奇高广春史文胜

王松奇 高广春 史文胜 译

对ABS资产结构的分析所牵涉到的诸种问题都可以通过任何一个既定交易的现金流模拟方法进行分析考察,这种模拟方法在次级部分分析中尤为重要。其内容包括资产池某个关键变量的压力环境的适用性,由此确定对资产池累积损失、资产支持证券结构不同层次水平的投资人潜在损失的影响。

本文使用一个假设的信用卡资产支持证券违约模型来完成某个关键组合投资统计值的压力测试,进而确定收支平衡损失率,即假定的信用卡资产支持证券在信用水平最低部分利息或本金损失1美元之前所能承受的收支平衡损失率。我们将通过举例来说明这种方法。

假设次级部分在资产结构中的占比是10%,其中A组的信用水平是AAA,占比达90%,B组的信用水平是A,占比达6%,C组的信用水平是BBB,占比达4%。起初,我们假设的基础情形是,支付率为8%、损失率是6%,没有储备账户,也没有超额利差的抵补要求。第一步,我们选择性地施压于支付率和损失率以确定损失累积,并将其与可用信用增强水平(包括超额利差和储备账户)进行比较;第二步,评估储备账户和超额利差对损失累积的影响。

支付率对损失的影响

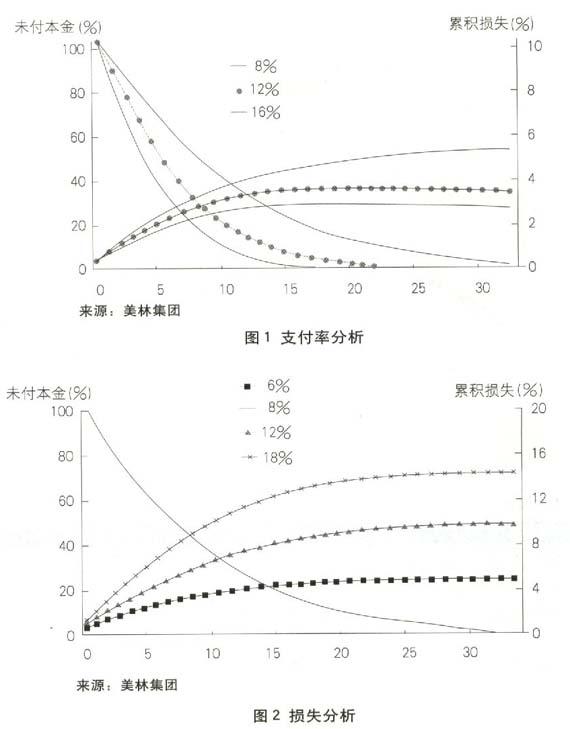

在前面已经提到过,支付率指的是平均每月支付的未付账款比率。我们的第一步压力测试的目标是评估支付率在本金摊还和累积损失方面的波动影响。最后对我们8%的基本情形支付率按照50%和100%的增加幅度分别进行压力测试,结果如图1所示。

样本揭示支付率与累积损失和摊还期长度呈负相关关系。从图上可以直观地看出:随着支付率的提高确定必要本金支付的必要时间逐渐减少,因而,投资人的风险也随之减少。随着未付本金的逐渐减少,累积损失亦逐渐减少。我们由此得出结论,支付率的任何提高对投资人的影响都是正面的。

次级部分的投资人需要评估可能引起投资组合中支付率波动的因素,尤其是可能导致支付率缓慢下降的因素。这些因素所涉范围很广,从季节性因素(圣诞假期、暑假)到财政因素(税收)到宏观经济因素(失业率、利率)等等。例如,在经济减速期的任何阶段,次级部分投资人必须准确判断评估变化中的环境对支付率的影响。客户是否会因为资金短缺而减缓支付?或是采用最经济的方式清偿债务负担?回答这些问题需要对投资组合集合进行考察,需要了解各个国家投资人的行为偏好。季节性账户、平均未付账款、信用卡或透支额的典型利用、平均利率等等因素都与支付率的波动密切相关。

按月损失率的影响

在这种压力测试中,我们对损失率的变化如何增加累积损失进行了评估。直观上说,累积损失将增加。问题是,在不损害次级部分业绩的前提下,损失率的波动幅度有多大。所以,我们对基础情形下的损失率即6%按照50%和100%的增加幅度分别进行了压力测试(见图2)。

三种情形的损失都整体钩销了C组的本金。在基础情形中,损失额达到B组本金时与交易的到期日非常接近。将基本情形下的损失率增加50%,对损失产生的影响更为突出。损失的第一美元实际上发生在交易的初期(约是第九个月)。B组的累积损失增加到本金中的6美元,基本上已经吞掉了整个B组的本金。进一步翻倍增加基本情形下的损失率,引发的损失吞食掉了B组和C组的全部本金。A组的本金损失总额也超过了4美元。

在这种可怕的假设情形中最需要注意的是,累积损失的增加幅度总是小于损失率的变化幅度,这归因于本金的持续摊还。在实际案例中,类似结果将占据着交易的实际累积阶段。由此可以认为,交易循环期期间发生的损失率的增加是危害交易的最重要因素,这将会导致全部本金面临损失增加的风险。

对于次级投资人来说,问题是要弄清楚损失率的增加是一种暂时性波动还是一种潜在投资组合信用质量恶化的迹象。在这方面,投资人应转向以交易的业绩监控为指导。投资人不仅需要评估损失率的变化,还要评估信托的拖欠特征。拖欠款总额的持续增加意味着投资组合信用质量的恶化,如果拖欠特征无变化,则表明只是一种暂时现象。

投资人可以按照与考察支付率变化相同的方法对损失率变化的细节进行更深入地分析。不过,在这点上,问题不是何种原因导致借款人减缓支付,而是什么因素导致支付全面停止。因为在所有的违约形式中,症结都在于支付能力和支付意愿。尽管支付能力(流动性)没有成为一项信用卡变量,但支付意愿作为一种代理性变量存在于投资组合信用记录的分布中。

应该再次强调的是这种模拟假设的零超额利差和无储备账户前提。在现实情形中,每月的超额利差可以通过吸收储备账户外的每月损失波动来减少损失累积。

储备账户的作用

本文最后的样本将对两个支持证券化信用分组的因素——储备账户和超额利差进行量化分析。迄今为止,我们所使用的样本假定既没有储备账户也不存在超额利差账户。为了更简捷直观地进行分析,我们假设模型包含一个由全额融资而成的储备账户,其规模为组合投资名义总额的5%。

在压力测试的第一次,C组票据的本金基本不动。与基本情形(累积损失刚刚超过5%)不同,拥有5%储备账户的累积损失只有0.2%(见图3)。显然,C组中的信用增强总额是评估次级部分业绩的关键指标。

包含C组的典型结构为超额利差外的损失和由超额利差提供资金的储备账户给予保障。正如前面所提到的,交易中的超额利差水平通常决定着储备账户的水平。表1列举出了一组典型的储备账户额度,其范围通常介于投资组合名义价值的0%~4%之间。

由于用超额利差储备账户可以冲销损失,样本中由B组和C组票据可能遭受的损失得以避免。而且,如果三个月累加额降至零以下,证券化将进入提前摊还。

不过对于投资人来说,风险由于超额利差突然下降导致储备账户提取不足并触发提前摊还。关于这一点,在前面我们已经探讨过,缓和特定交易的超额利差的波动,对于超额利差的影响因素施以适当管理,这些举措至关重要。

在投资人方面还有一个重要问题,就是要弄清楚超额利差出现任何变化的原因和持续时间。缘于会计调整的偶尔一次的超额利差下降不必关注,逐步加速的下降才会带来问题。如,美信银行(MBNA)主信托中的信托利差从2000年11月的6.65%下滑到下一个月的1.41%。这种戏剧性下降倒没有必要惊慌——美信银行由于执行联邦检查委员会(FFEIC)的统一冲销政策造成了这一例外情形的出现,对统一冲销政策的执行加速了对长期欠款的冲销。

事实上,信托超额利差在2001年1月间又回到了6.5%。如果超额利差是在几个月时间内从6.6%逐步下降到1.4%,那么就值得格外关注了,因为这可能意味着组合投资信用质量的恶化以及次级部分可用信用增强的逐步缩减。

结论

资产支持证券允许投资人通过考察特定资产池及其初始权益人/服务商的业绩来设定不同风险获取各种不同的回报。投资人在资本结构中的层次越低,就越需要强化信用分析,精于现金流判断。对抵押物及其预期业绩的先期了解,以及随后的实际业绩的监控是一项旷日持久的工作。不过,对于投资人来说,收益将补偿一切。

[原文作者:亚历山大·巴查沃尔夫(AlexanderBatchvarov)博士 注册金融分析师 美林公司国际结构信用研究部执行董事及主管;詹纳·科林斯(JennaCollins)美林公司副总裁;威廉姆·戴维斯(WilliamDavies)美林公司助理副总裁。]

责任编辑:范 嘉