社融信贷新格局渐近

2024-08-05刘链

7月12日,央行发布2024年6月社融及金融统计数据,社融存量同比增速为8.1%,6月新增社融3.3万亿元,6月新增人民币贷款2.13万亿元。

6月社融(存量)同比增速为8.1%,较5月下降0.3个百分点,新增社融3.3万亿元,同比少增0.93万亿元,社融增速再度回落。5月政府债发行提速带动当月社融增速略有回升,进入6月,政府债发行放缓,对社融增速的正向支撑减弱,同时信贷“挤水分”持续,对社融增速形成较大拖累。

企业和居民信用扩张放缓

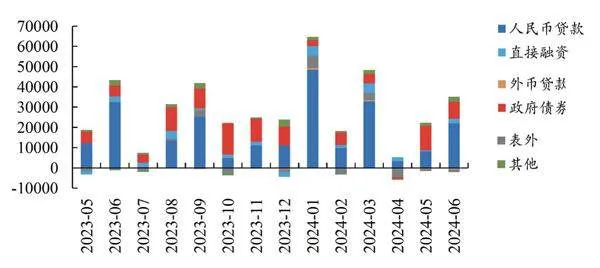

拆分社融(增量)结构来看,6月仅政府债同比多增3116亿元,剩余各项中,人民币贷款同比少增10453亿元,直接融资(除政府债)同比少增667亿元。

企业和居民信贷延续同比少增。6月人民币贷款新增2.13万亿元,同比少增0.92万亿元,贷款增量的减少,一方面,是监管引导银行信贷高质量投放,淡化规模情结,信贷增长更重结构与质效;另一方面,或源于社会有效需求不足。

从结构上看,6月票据贴现、非银同业贷款同比分别少减428亿元、545亿元;企业端,短贷同比少增749亿元,中长贷同比大幅少增6233亿元,企业经营压力较大、贷款行为规范加强、监管弱化规模考核均可能有所影响,且2023年同期的基数较高。

在居民端,消费意愿不足,短贷同比少增2443亿元,中长贷同比少增1428亿元,地产新政的支撑效果仍待观察。

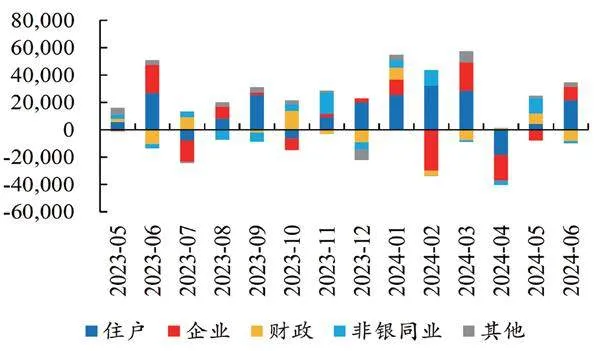

M1延续负增长,M2增速继续下行。6月,M2、M1同比增速分别为6.2%、-5%,较5月均下降0.8个百分点。存款利率持续下行、监管禁止“手工补息”以来,企业和居民存款或存在向非银机构转移的情况。

从存款增量结构来看,6月人民币存款同比少增1.25万亿元,其中,企业存款同比少增1.06万亿元,居民存款同比少增0.53万亿元,非银存款同比少减0.15万亿元。存款流入未纳入M1统计口径的现金管理类产品,可能是4月以来M1持续负增长的一个重要原因。

尽管企业和居民的信用扩张双弱,但后续仍应理性看待社融、货币供应量增速放缓。一是社会中存量金融资源规模已经足够大,央行已通过多种渠道发声传达淡化金融总量目标的货币政策思路,短期对市场的规范措施可能反映为金融总量指标的增速下降,但长期有利于提升货币政策传导效率,支持经济高质量发展。二是金融数据增速放缓是多种因素共同作用的结果,不应只关注有效融资需求的变化,防范资金空转、存款分流债市现象、金融业GDP核算方式调整等均可能对金融数据增速产生影响。

在金融数据“挤水分”的背景下,银行规模增速虽然放缓,但长期利于经济高质量发展,为银行提供健康良好的经营环境。同时扩张放缓对资本有一定节约效果,进一步提升银行分红能力,支撑板块红利价值持续凸显。

值得注意的是,6月M1增速降幅有所收窄,表明“非银钱多”现象仍在持续。6月末M1、M2同比增速分别为-5%、6.2%,环比继续下降;M2-M1增速剪刀差为11.2个百分点,同比持平。从当月净增规模来看,6月M1净增1.38万亿元,为手工补息叫停后首次当月正增,M1增速降幅也有收窄。

图1 6月财政存款和非银存款增长较好(亿元)

图2 6月社融和人民币贷款增速环比均有回落

开源证券认为,存款定期化和存款“出表”现象仍在持续,但手工补息禁令对于M1、M2的影响或已基本释放。6月,人民币存款同比少增1.25万亿元,其中,居民存款、企业存款同比分别少增5336亿元、1.06万亿元,财政存款、非银存款同比分别少减2303亿元、1520亿元,“非银钱多”现象仍在持续,同时季末存款回表力度减弱。

6月社融新增3.3万亿元,基本符合市场预期(Wind一致预期平均值为3.22万亿元);社融存量增速环比下降0.3个百分点至8.1%。从结构上看,人民币贷款(社融口径)当月新增2.2万亿元,同比少增1.05万亿元。由此可见,实体需求和人民币贷款仍然偏弱,银行资产端扩张承压,政府债券为主要支撑。

从表外三项看,委托贷款、信托贷款实现正增,手工补息禁令的影响下,套利性票据显著减少,未贴现银票同比明显多减。从直接融资看,受6月发行特别国债的影响,政府债券同比多增3116亿元,但企业债券、股票融资仍然偏弱,当月同比均少增。

6月,人民币贷款(金融数据口径)新增2.13万亿元,基本符合市场预期。

在企业方面,中长贷同比少增,票据贴现单月负增。6月对公中长贷新增9700亿元,同比少增6233亿元;6月末企业中长贷同比增速为12.50%,环比进一步下降,实体企业需求弱的现象仍未缓解;企业短贷当月新增6700亿元,扭转了4-5月企业短贷单月负增的势头,但同比仍少增749亿元;企业票据贴现单月负增长,但同比少减428亿元,对社融有一定的正向贡献。

在居民方面,居民信用扩张持续放缓。6月居民短贷、中长贷单月同比分别少增2443亿元、1428亿元,居民信用扩张意愿仍然偏弱,或主要受到收入预期和房地产市场调整的影响,按揭贷款、消费贷需求持续走弱。

在非银方面,非银贷款6月单月减少1417亿元,同比少减545亿元。非银贷款一般与“国家队”维稳资本市场有较大关联,月度间数据波动较大,6月该项数据同比少减,主要由于基数较低的影响。

6月M1增速环比仍下降但降幅有明显收窄,手工补息禁令对于存款出表的影响正逐渐减弱。社融增长仍较为乏力,套利性贷款或明显减少,再加上实体企业的有效需求有待改善,贷款数据持续较弱。在“防资金空转套利”的政策导向下,银行更加注重量价平衡,弱化对存贷规模的追求。

社融信贷降速符合预期

6月社融新增符合预期,信贷弱需求和存款定期化延续。根据央行7月12日公布的上半年社融金融数据,6月社融增量符合预期,主要源自贷款新增和政府债发行。同比少增近万亿,主要是2023年同期对规模增量诉求较强导致基数偏高。

6月人民币贷款新增2.13万亿元,同比少增0.92万亿元,延续弱需求特征;其中,住户贷款新增5709亿元,同比少增0.39万亿元。在5月地产政策优化、住房按揭利率大幅下调的背景下,叠加考虑6月按揭偿还安排或延后等因素,信贷增量仍然有限。6月企业短贷新增6700亿元,继4月、5月净减少之后有所恢复。

若综合表内外票据融资来看,企业短期资金需求并未明显改善。企业中长贷新增9700亿,同比大幅少增0.62万亿元。后续政府债发行是否带动企业中长期贷款投放有待持续观察。

M1同比下降5%,增速较5月继续下行,一定程度反映当前融资需求较弱和资金活性不足,且在防范资金空转政策背景下,信贷扩张对货币派生能力有所下降。从M1与M2增速剪刀差来看,当前存款定期化趋势延续。居民和企业存款同比少增,主要受“手工补息”整改的影响。预计整改已近尾声,后续月份这一影响因素或消退。

央行计划开展临时隔夜正逆回购,优化利率走廊机制,货币政策框架改革加速推进。7月8日,央行公告称将视情况于工作日16:00-16:30开展临时隔夜正(逆)回购操作、数量招标,正(逆)回购操作利率分别为7天OMO操作利率减点20BP和加点50BP。优化利率走廊机制,临时利率走廊区间为(1.6%-2.3%),宽度为70BP;相较于超额存款准备金利率和SLF利率构成的走廊(0.35%-2.8%),收窄175BP。

图3 6月人民币贷款同比少增、政府债券同比多增(亿元)

央行建立临时利率走廊机制,旨在将资金利率维持在合理区间内、窄幅波动,以及平滑资金尾盘可能出现的流动性异常,营造适宜的流动性环境。同时,进一步明确了7天OMO利率的政策利率地位。6月潘行长在陆家嘴论坛阐释未来货币政策框架演进思路,重点在于央行优化货币政策调控中间变量、健全市场化的利率调控机制、逐步将二级市场国债买卖纳入货币政策工具箱。此后央行陆续官宣国债借入操作,同时视情况开展正逆回购,货币政策框架改革加速推进。

政府债托底社融增速

6月社融存量增速8.1%,增速环比回落0.3%:6月,社融新增3.3万亿元,同比少增;其中新增信贷是主要拖累项。存量规模395.11万亿元,同比增速8.1%,增速环比回落0.3%,基本符合市场预期。此外,6月政府债净融资规模达到8487亿元,同比多增3116亿元,对社融增速起到了一定的托底作用。

6月新增人民币贷款2.13亿元,同比少增,信贷增长延续弱势:金融机构人民币贷款余额250.85万亿元,同比增长8.8%,增速环比回落0.5%。信贷投放节奏与2023年年末以来盘活存量和均衡投放的政策基调保持一致。预计短期内受需求端未明显回升以及金融“挤水分”等因素的影响,信贷增速仍保持偏弱格局。另外,从时间周期角度考虑,过去几年较高的企业融资扩张也会陆续到期。

6月,社融同比少增,新增信贷是主要拖累项,而政府债同比多增对社融增速起到了一定的托底作用。2023年上半年信贷投放节奏与2023年年末以来盘活存量和均衡投放的政策基调保持一致。预计短期内受需求端未明显回升以及金融“挤水分”等因素的影响,信贷增速仍保持偏弱格局。

此外,从时间周期角度考虑,过去几年较高的企业融资扩张也会陆续到期。6月企业中长期贷款增加9700亿元,较2022年和2023年同期的1.45万亿元和1.59万亿元,存在一定的差距。政策方面,短期看或仍以结构性支持政策为主。

2023年年末以来,宏观环境以及企业盈利预测持续调整的过程中,高股息策略受到了市场的持续关注,其中长端利率的下行是推动高股息资产价格表现的重要因素。银行股较高的股息率以及极低的估值成为资金的优选,叠加市场防御需求上升,助推了整个银行板块的市场表现。往后看,在高股息策略中,分母端的支持因素或已较多反应,而分子端的稳定性成为高股息选股的重点逻辑。

从分红的角度看,分红率的提升有利于银行股估值的提升。不过,由于银行本身商业模式的限制,净利润除了分红外,留存收益部分作为重要的资本内源补充,满足监管对资本充足的要求,推动未来业务和规模的扩张。综合考虑银行股当前的股息率以及估值水平,短期内银行板块防御属性仍然较为明显。后续经济逐步回暖以及信用风险的改善,或带来新一轮的行情催化。

(作者为专业投资人士)