借贷便利创新工具、资产收益率与商业银行信用风险

2024-06-24申韬黄艳香

申韬 黄艳香

摘 要:本文基于2014—2021年中国203家银行的非平衡面板数据,考察借贷便利创新工具对商业银行信用风险的影响。实证分析发现:借贷便利创新操作会显著增加商业银行信用风险,该结论在考虑内生性问题以及进行一系列稳健性检验后依然成立。异质性检验显示,这一政策效应在区域性商业银行、规模较小的商业银行中表现得更为明显。中介效应模型检验表明,借贷便利创新工具通过抑制商业银行资产收益率的渠道增加信用风险。调节效应模型检验结果说明,资本监管力度和银行家乐观度的提高均会减弱借贷便利创新工具对商业银行信用风险的加剧效应。该研究结论对于中央银行适时适量地进行借贷便利操作和商业银行信用风险管理防控具有借鉴意义。

关键词:借贷便利创新工具;商业银行信用风险;资产收益率;资本监管;银行家乐观度;新型货币政策工具

中图分类号:F830.33 文献标识码:A 文章编号:1674-2265(2024)01-0003-10

DOI:10.19647/j.cnki.37-1462/f.2024.01.001

一、引言

在大量金融资源“脱实向虚”、经济金融发展结构性失衡和银行体系流动性波动较大等多重负面因素影响下,为提升货币政策传导效率、构造稳定的货币金融环境,中国人民银行从2013年开始主动转变流动性调节方式,在原来依靠传统货币政策工具实施总量调节的基础上尝试增设创新性货币政策工具进行定向滴灌调节。这类创新工具一方面具备基础货币投放功能,向金融体系和实体经济部门定向精准注入流动性,实现金融支持经济复苏的目标;另一方面又能避免降息降准带来的负面影响,有效维护币值稳定(高鸿等,2023)[1]。新冠疫情暴发后,传统的货币政策难以应对冲击,不同于部分主要发达经济体实行量化宽松政策,我国中央银行坚持稳健的货币政策,通过创新性货币政策持续为实体经济提供更有力、更高质量的支持,维持宏观经济大盘稳定。商业银行作为宏观经济政策的重要实施中介和连接各经济部门的关键纽带(田国强和李双建,2020)[2],不仅会受到创新性货币政策工具的直接影响,而且其对各个经济主体的影响最终也会传导至商业银行,所以商业银行必须将新型货币政策可能带来的不确定性纳入风险管理的考量。2021年,中国常备借贷便利(SLF)和中期借贷便利(MLF)这两类借贷便利创新工具操作额为46260.3亿元,年末余额为45626.8亿元①。在此背景下,商业银行可以以较低成本从中央银行获取充裕的流动资金,缓解当前普遍存在的“惜贷”现象,但同时这一操作也可能会增加商业银行信用风险。基于此,风险防范与化解问题引起了商业银行主体的广泛关注,建立长期有效的信用风险管理体系成为各类金融机构的努力方向。

自2008年全球金融危机后,信用风险相关问题,特别是关于商业银行信用风险影响因素的研究就是学术界关注的热点。通过阅读既有文献,可以发现国内外学者从商业银行个体微观层面和外部环境宏观层面考察商业银行信用风险的影响因素。在商业银行个体微观层面,学者们分别从银行业竞争(于博和吴菡虹,2020)[3]、同业业务发展(李懿行和梁万泉,2021)[4]、银行数字化转型(郭峰等,2023)[5]等多个角度考察其对商业银行信用风险的影响。在外部环境宏观层面,国内外学者集中研究了宏观经济状况(Bucur和Dragomirescu,2014)[6]、金融科技(朱小能和李雄一,2022)[7]、国际资本流动(孟祥慧等,2022)[8]等因素对商业银行信用风险的影响,但是多数文献关注的是货币政策等经济政策变动的影响。例如,Borio和Zhu(2008)[9]最早提出货币政策的银行风险承担渠道;之后,Maddaloni和Peydró(2011)[10]基于欧元区银行数据分析发现,宽松的货币政策使得银行愿意承担更多风险,Chen等(2017)[11]支持该观点,但是他们认为随着货币政策透明度增加,这种影响将逐渐减小;进一步地,Alvaro等(2014)[12]基于美国银行业数据并利用FAVAR模型研究发现,货币政策对银行信用风险的影响具有规模异质性,相对于大型银行和海外银行,对中小银行信用风险承担的影响更大。另外,国内还有许多学者把监管政策纳入研究范畴,如魏巍等(2016)[13]提出,在资本监管的背景下,货币政策仍然是影响商业银行信贷行为的主要因素;马斌和范瑞(2019)[14]利用GMM估计方法指出,我国杠杆率监管政策的出台有效降低了上市商业银行信用风险。

整体而言,关于商业银行信用风险影响因素,特别是货币政策对商业银行信用风险影响的研究成果已经比较丰富,但这些分析主要聚焦于传统货币政策工具,新型货币政策工具对商业银行信用风险的影响研究尚未形成相对完整的理论,相应的实证分析更是十分缺乏,有待进一步探索。

鉴于此,在中国大量进行借贷便利创新操作的背景下,本文以2014—2021年中国203家商业银行为研究对象,深入分析借贷便利创新工具对商业银行信用风险的影响效应及作用机理。本文可能的贡献如下:第一,区别于现有研究大多关注传统的货币政策工具(魏巍等,2016;王晋斌和李博,2017)[13,15],本文讨论了借贷便利这一创新型货币政策工具,丰富了邓伟等(2021)[16]关于该领域的研究,对于探索我国创新型货币政策的政策效果具有重要现实意义。第二,现有文献已建立的借贷便利创新工具与商业银行之间的连接,主要关注的是该新型工具对商业银行流动性风险、流动性创造的影响(Duygan- Bump等,2013;邓伟等,2022)[17,18],而本文考察的是借贷便利创新工具对商业银行信用风险的直接影响,并从资产收益率角度揭示传导路径,得出了借贷便利创新工具会通过降低资产收益率的渠道增加商业银行信用风险的结论,为中国人民银行、其他监管部门及商业银行等主体各司其职,共同维护国家金融发展大局提供理论支撑。第三,既有文献一般从同业业务、杠杆率等方面考察调节效应,而本文不仅从商业银行资本监管的角度验证了资本充足率监管对商业银行管控不良贷款的重要作用,还将个人决策行为的影响考虑在内,从银行家乐观度这一新颖的视角出发阐述了借贷便利创新工具对商业银行信用风险的调节机制。银行家作为金融市场的重要参与者,对现行货币政策所表现出来的情绪必然会影响商业银行经营策略,进而作用于商业银行信用风险。因此,本文的研究既是对货币政策影响商业银行信用风险传导效果既有研究的有益补充,又能够为当前我国借贷便利类政策的实施提供相关经验证据,具有一定的理论与现实意义。

二、理论分析和研究假说

(一)借贷便利创新工具与商业银行信用风险

当前,我国融资结构以间接融资为主,向商业银行借款仍然是中小企业和个人筹集资金的关键渠道,加之货币政策传导机制主要依赖于银行信贷体系,所以商业银行在整个金融体系中扮演着非常重要的中介角色。商业银行信用风险是指借款人违约,商业银行不能如期收回贷款本金和利息的风险。货币政策在传导过程中会改变商业银行信贷业务从而对其信用风险产生影响。自中国经济进入“新常态”,总量型货币政策难以实现政策目的(陶士贵和陈建宇,2016)[19],而借贷便利创新工具具备数量型和结构型货币政策工具的特征,一定程度上可以促进银行信贷总量的增长。另外,借贷便利创新工具这类新型货币政策能够通过稳定银行流动性的渠道减少金融市场波动(张智富,2020)[20]。目前,以常备借贷便利工具(SLF)和中期借贷便利工具(MLF)为主的借贷便利创新工具已被高频率、广泛地运用,很大程度上降低了商业银行资金供给成本,通过考量资产组合平衡与利润最大化,商业银行会减少“惜贷”行为,给企业提供更多的信贷支持(王倩等,2016)[21],企业融资约束得到一定程度减缓,进而提高对商业银行机构的讨价还价能力,这可能会导致商业银行自身风险上升。此外,由于存在信息不对称,中央银行的借贷便利操作难以规避小微企业的套利行为。小微企业在获得低成本的贷款后,并不一定会用于自身发展,而是转手倒卖给房地产开发商以获得利息(王妍和王继红,2021)[22],这就使得商业银行面临企业的双重违约风险,资金回笼难度进一步加大。由此,本文提出如下研究假设:

假设H1:借贷便利创新工具会增加商业银行信用风险,二者呈正相关关系。

(二)借贷便利创新工具对商业银行信用风险影响的异质性

在中国特殊的银行体系中,不同业务经营范围的商业银行在资产负债配置行为上存在较大差异,分析借贷便利创新工具对商业银行信用风险的影响,自然绕不开商业银行业务经营范围不同所造成的差异。一是相对于区域性商业银行,全国性商业银行的业务及经营地域范围更广,公司治理和风险管理也更为严格(孟祥慧等,2022)[8],因此,当中央银行进行借贷便利操作时,这类商业银行会更积极地调整业务结构,其信用风险防控能力更高。二是相对于区域性商业银行,全国性商业银行的资源禀赋优势更大、信息不对称程度更低、对实体经济各部门的渗透度更高,因此,对国家层面的政策变动及其在实体部门引起的任意微小波动,全国性商业银行均表现出更强的敏感度与更高的谨慎性,由于决策失误引发信用风险的可能性也相应更少。三是相对于区域性商业银行,全国性商业银行放贷对象大多是高利率需求弹性、低风险溢价和还款能力较强的国有企业,其信贷合约的违约风险较低,借贷便利创新工具对商业银行信用风险的影响也相应更小。由此,本文提出如下研究假设:

假设H2:相较于区域性商业银行,借贷便利创新工具对全国性商业银行信用风险的加剧效应较小。

不同资产规模的商业银行对政策变动的敏感度不尽相同,因此,分析借贷便利创新工具对商业银行信用风险的影响,不能忽视资产规模大小所造成的差异。商业银行资产规模与风险承担负相关(李炳念等,2023)[23],主要原因在于:一方面,相对于小规模商业银行,大规模商业银行拥有足够的规模经济和范围经济作为支撑,所以在面对借贷便利创新工具可能带来的信用风险时,表现出较强的抵御能力,受到的影响也相应较小;另一方面,与小规模商业银行相比,大规模商业银行具有庞大的市场份额、先进的技术条件、丰富的人力资源等优势,业务范围涉及多个领域,可以通过实施多元化战略达到分散风险的目的(田国强和李双建,2020)[2],由政策变动引发的风险相对较小。由此,本文提出如下研究假设:

假设H3:相较于小规模商业银行,借贷便利创新工具对大规模商业银行信用风险的加剧效应较弱。

(三)借贷便利创新工具、资产收益率与商业银行信用风险

中央银行进行借贷便利创新操作,目的是通过商业银行更多地为企业提供资金支持,以促进实体经济的发展,但商业银行作为追求利润最大化的企业,更倾向于将流动性投入金融市场以获得高收益,二者目标相悖。因此,在宏观经济受到多重短期因素冲击,导致实体经济信贷需求出现暂时性不足的情况下,商业银行仅追求盈利的目标会被暂时性搁置,此时的货币政策一般会要求商业银行作为传导中介通过降低贷款利率让利实体经济,或者通过下沉信贷资质及提供增值服务等方式刺激需求,这可能会改变商业银行的资产负债结构,影响其经营策略,导致商业银行资产收益率出现一定幅度下降,信用风险管理难度也会有所提升。此外,中央银行的借贷便利创新工具为商业银行获取流动性开辟了新渠道,特别是2018年6月1日中央银行扩大中期借贷便利(MLF)担保范围后,越来越多的商业银行主动加入工具操作对象范畴,这些商业银行从中央银行以较低成本获得资金后,为开展业务、争取客户进行激烈的内部竞争,削弱银行体系整体盈利水平。资产收益率对信用风险有着显著影响,是信用风险的风向标。资产收益率越高,代表商业银行的资产质量越好、盈利状况越乐观,商业银行的决策更趋于稳健和保守,做出冒险信贷决策的概率越小,从源头降低了信用风险(郭峰等,2023)[5]。另外,盈利能力强的商业银行更重视信贷风控体系的建设与完善,进而也可能有助于抑制银行信用风险。由此,本文提出如下研究假设:

假设H4:资产收益率在借贷便利创新工具与商业银行信用风险的关系中承担着中介作用。

(四)资本监管与银行家乐观度的调节效应

资本监管在银行业监管体系中居于核心地位,主要通过管控资本充足率来调整商业银行信贷资金配置决策,进而影响商业银行资本结构及风险承担水平(顾海峰和朱慧萍,2022)[24]。资本监管制度明确要求商业银行资本充足率务必满足最低资本监管要求,这一举措保证了商业银行资本金始终处于安全线范围之内,不管外部经济政策环境如何变化,均可保障商业银行稳健运营,有效降低了商业银行信用风险。此外,“在险资本效应”认为,银行存款保险的期权价值会随着资本监管要求的上升而下降,所以在亏损发生时只能通过自有资本弥补,在这种情况下,商业银行会采取谨慎态度,有意识降低高风险资产配置(Hogan等,2018)[25],同时也会加大监控,尽可能缓解信息不对称问题,由此可以更好地控制和降低信用风险。基于上述分析,本文提出如下研究假设:

假设H5:资本监管对借贷便利创新工具与商业银行信用风险的关系具有负向调节作用。

银行家货币政策感受指数上升,说明银行家认为未来政策调控效果对银行业经营状况的影响趋于乐观。银行家乐观度对借贷便利创新工具与商业银行信用风险关系的调节作用机制如下:较高的乐观度说明银行家认为借贷便利创新工具的推出对商业银行发展的积极效应大于负面效应,整体信贷环境相对景气,宏观经济增长的预期趋于乐观。这种乐观的情绪一方面会影响商业银行信贷的投向和规模;另一方面影响商业银行对风险承担和信贷创造的权衡(Huang 等,2018)[26],即银行家乐观度处于较高区间范围时,银行家会通过适度增加信贷资产配置来减少“惜贷”行为,有利于缓解期限错配引发的流动性危机,进而降低信用风险。此外,在进行借贷便利创新工具这类货币政策调整时,金融监管部门会更重视前瞻性管理,此时银行家将会对信贷资产的安全更有信心,因此,会酌量将信贷投放在增加资本收益的领域,减少盈余管理等短视行为,选择追求长期利益(顾海峰和朱慧萍,2022)[24],同时也会更注重提升银行内部治理和抵御风险的能力,减少不良资产的产生。基于上述分析,本文提出如下研究假设:

假设H6:银行家乐观度对借贷便利创新工具与商业银行信用风险的关系具有负向调节作用。

三、研究设计

(一)样本选择与数据来源

本文选取2014—2021年银行年度数据为研究样本,并进行如下处理:(1)剔除原始样本中的外资银行和政策性银行;(2)剔除资产总额为负值的异常样本;(3)剔除核心变量严重缺失的样本;(4)剔除有效样本年度不足6年的样本。最终研究样本包括203家商业银行,其中,国有大型商业银行5家,股份制商业银行12家,城市商业银行97家及农村商业银行89家,共1496个有效观测值。截至2021年底,样本银行总资产为237.54万亿人民币,约占银行业整体资产的68.9%②,与以往文献相比,该样本所覆盖的银行范围及类型更广,可以较好体现数据的代表性。

在数据来源方面,商业银行层面微观数据主要来自国泰安数据库,部分缺失值通过手动检索各商业银行年报最大限度补齐。常备借贷便利(SLF)与中期借贷便利(MLF)期末余额和操作额根据中国人民银行发布的2014—2021年《中国货币政策执行报告》手工收集整理得到。宏观层面数据主要来自中国人民银行官网和国家统计局官网。

(二)变量定义

1. 核心解释变量。借鉴邓伟等(2021)[16]的做法,利用常备借贷便利(SLF)和中期借贷便利(MLF)二者年末余额之和的自然对数值(smlf1)作为借贷便利创新工具的代理变量。在稳健性检验中,本文使用二者年累计操作额之和的自然对数值(smlf2)作为借贷便利创新工具的代理变量。

2. 被解释变量。原银保监会按风险等级将商业银行贷款分为正常、关注、次级、可疑和损失五类,其中后三类合称为不良贷款。本文参考李懿行和梁万泉(2021)[4]、孟祥慧等(2022)[8]的方法,选用商业银行不良贷款余额占总贷款余额的比重即不良贷款率(npl)作为被解释变量,该指标能够直接反映商业银行信用风险的实际情况,不良贷款率越高表明商业银行面临的信用风险压力越大。为了保证结果可信,参考王晋斌和李博(2017)[15]的做法,在稳健性检验中选取拨备覆盖率(pc)进行衡量。由于拨备覆盖率数值总体较大,故除以100,不影响最后结果。

3. 中介变量。由于货币政策的变动将会对商业银行收益产生影响,故本文主要从商业银行的业绩出发寻找中介变量,参照孟祥慧等(2022)[8]的研究,选取资产收益率(roa)作为中介变量。

4. 调节变量。(1)参考冯文芳等(2018)[27]的做法,选取资本充足率(car)这一指标作为衡量资本监管的代理变量,资本充足率越高,代表资本监管越严格。(2)银行家对经济政策的感受程度直接影响宏观政策的调控效果,在对预期政策前景看好的情况下,银行家会适度调整资本结构及信贷资金配置政策。参考顾海峰与朱慧萍(2022)[24]的研究,本文选取银行家货币政策感受指数(bop)来衡量银行家乐观度,并对季度数据进行算术平均处理。

5. 控制变量。参考王妍和王继红(2021)[22]、邓伟等(2022)[28]的研究,本文选取了留存收益资产比(rea)、权益负债比(elr)、存款占比(dep_l)、银行规模(size)作为银行个体层面控制变量。参考陶士贵和陈建宁(2021)[19]、王之扬等(2022)[29]的研究,本文选取国内生产总值增长率(gdpg)、广义货币供应量增长率(m2g)和工业品出厂价格指数(ppi)作为宏观层面控制变量,分别控制经济增长、传统货币政策和通货膨胀对银行的影响。另外,增加宏观层面的控制变量,也有助于消除被解释变量可能存在的时间趋势。选定变量的类型、名称、符号和含义如表1所示。

(三)模型构建

为研究借贷便利创新工具对商业银行信用风险的直接影响,本文依照前文理论假设并结合已有研究,设定如下基础模型:

[nplit=β0+β1smlf1t+β2Xit+β3Mt+ui+θit] (1)

其中,下标[i]表示银行个体,[t]表示观察年份;[nplit]表示商业银行[i]在第[t]年的信用风险水平;[smlf1t]表示第[t]年的借贷便利创新工具实施情况。[Xit]为银行层面控制变量,控制不随时间变化的个体特征,以缓解遗漏变量问题;[Mt]为宏观层面控制变量。借贷便利创新工具代理变量是年度时间序列数据,在第[t]年所有银行所对应的值均为[smlf1t],此时若控制时间固定效应会造成多重共线性问题,导致核心解释变量的系数[β1]无法识别。故参照Huang等(2022)[30]提出的解决办法,只控制银行个体固定效应[ui],同时,在稳健性检验部分增加时间截面上可能存在的遗漏变量。[θit]为随机误差项。若假设H1成立,预计参数[β1]显著为正,说明中央银行实施的借贷便利创新工具能够显著提高商业银行信用风险。

为研究借贷便利创新工具对商业银行信用风险的影响渠道,本文参考温忠麟等(2004)[31]的中介效应检验方法,构建如下固定效应模型,从而检验资产收益率(roa)的中介效应:

[roait=β0+β1smlf1t+β2Xit+β3Mt+ui+θit] (2)

[nplit=γ0+γ1smlf1t+γ2roait+γ3Xit+γ4Mt+ui+θit] (3)

其中,[roait]表示商业银行[i]在第[t]年的资产收益率,若[β1]与[γ2]均显著不为0,说明“借贷便利创新工具—资产收益率—商业银行信用风险”的作用渠道有效。

为研究资本监管和银行家乐观度对借贷便利创新工具与商业银行信用风险关系的影响,本文设定如下模型:

[nplit=β0+β1smlf1t+α1carit+α2smlf1t×carit+β2Xit+β3Mt+ui+θit] (4)

[nplit=β0+β1smlf1t+λ1bopt+λ2smlf1t×bopt+β2Xit+β3Mt+ui+θit] (5)

其中,[carit]表示银行[i]在第[t]年的资本充足率,[bopt]表示银行家第[t]年货币政策感受指数。若交互项[smlf1t×carit]和交互项[smlf1t×bopt]的回归系数[α2]、[λ2]均显著不为0,说明资本监管和银行家乐观度对借贷便利创新工具与商业银行信用风险的关系具有调节作用。

四、实证分析

(一)描述性统计

表2报告了主要变量的均值、最值和标准差。商业银行信用风险(npl)均值为1.725,中位数为1.580,均值与中位数较为接近,说明分布均匀;借贷便利创新工具(smlf1)的标准差为0.830,说明我国不同年份借贷便利创新工具交易额存在差异;银行规模(size)均值为25.689,标准差为1.636,表明资产规模整体较大,且不同商业银行之间存在很大差异。

(二)基准回归

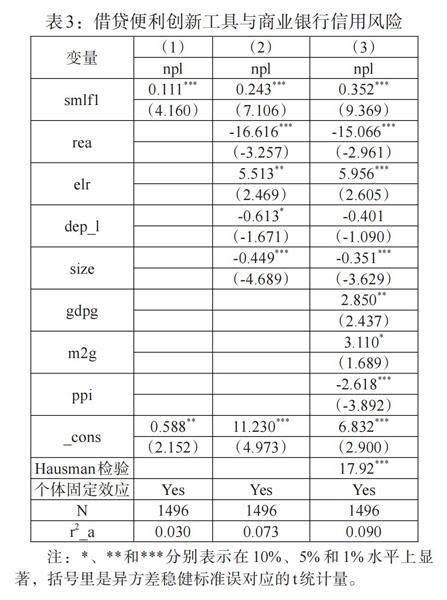

表3报告了借贷便利创新工具对商业银行信用风险影响的基准回归结果。结果显示,Hausman检验在1%水平上拒绝原假设,说明固定效应估计方法优于随机效应估计方法。第(1)列将借贷便利创新工具与商业银行信用风险直接回归,可以发现借贷便利创新工具的回归系数在1%水平上显著为正,表明借贷便利创新工具操作增加会提高商业银行信用风险,初步支持理论假设H1。第(2)—(3)列为逐步加入银行层面控制变量和宏观层面控制变量的回归结果,结果显示,借贷便利创新工具的回归系数均在1%水平上显著为正,意味着借贷便利创新工具对商业银行信用风险具有显著的加剧效应,这主要是因为中央银行的借贷便利操作可以灵活地为商业银行补充流动性,促进商业银行信贷投放(邓伟等,2022)[18],缓解企业融资约束,进而其提高对商业银行的讨价还价能力,同时在利益的引诱下企业也可能会增加套利行为,导致商业银行信用风险上升。以上结果验证了理论假设H1。

(三)异质性检验

1. 业务经营范围异质性分析。本文将商业银行按业务经营范围分为两类进行研究,一类是由大型国有商业银行和股份制商业银行构成的全国性商业银行;另一类是由城市商业银行和农村商业银行构成的区域性商业银行。两类银行分别对计量模型(1)进行回归,表4第(1)列和第(2)列报告了相应的回归结果。结果显示,借贷便利创新工具的回归系数均在1%水平上显著为正,但在区域性商业银行子样本中,借贷便利创新工具的回归系数大于全国性商业银行子样本中的回归系数,这表明借贷便利创新工具对区域性商业银行信用风险的影响更大。进一步地,借贷便利创新工具组间系数差异性检验的P值在10%的显著性水平上拒绝了两组系数不存在差异的原假设,说明借贷便利创新工具对不同业务经营范围的商业银行信用风险的确产生差异性影响。上述结果支持理论假设H2。

2. 银行规模异质性分析。本文以商业银行资产规模的均值为临界值将样本划分为规模较大与规模较小两组,分别对计量模型(1)进行回归,表4中第(3)列和第(4)列报告了相应的回归结果。结果显示,在资产规模较小的子样本中借贷便利创新工具的回归系数在1%水平上显著为正,系数为0.424;在资产规模较大的子样本中借贷便利创新工具的回归系数依然显著,但系数值出现明显下降,变为0.241,表明借贷便利创新工具对规模较小的商业银行信用风险影响更大。进一步地,借贷便利创新工具组间系数差异性检验的P值在1%的显著性水平上拒绝了两组系数不存在差异的原假设,意味着借贷便利创新工具对商业银行信用风险的影响在不同规模商业银行之间存在异质性。以上结果验证了理论假设H3。

(四)稳健性检验

1. 内生性问题。为避免多重共线性影响,前文研究并未控制时间效应。参照申宇等(2020)[32]的做法,在回归模型中尽可能增加时间截面上的变量,控制可能产生的内生性问题,由此,将银行业景气程度指数(baz)及企业景气程度指数(caz)加入回归模型,以尽量避免遗漏变量对回归结果的影响。表5第(1)列为加入遗漏变量后的实证结果。结果显示,增加控制变量后,借贷便利创新工具的系数依然在1%水平下显著为正,与前文研究结论一致。

为进一步处理可能存在的内生性问题,本文选择下一期借贷便利创新工具指标作为当期借贷便利创新工具指标的工具变量,对基准模型(1)进行重新估计。表5第(2)列为相应的实证结果。结果显示,借贷便利创新工具系数依然显著为正。本文结论仍保持稳健。

2. 变换解释变量。使用常备借贷便利(SLF)和中期借贷便利(MLF)二者年累计操作额之和的自然对数值(smlf2)作为借贷便利创新工具指标进行回归,表5中第(3)列为相应的回归结果,与文中利用借贷便利创新工具年末余额的实证结果一致,即借贷便利创新工具增加商业银行信用风险。

3. 变换被解释变量。使用拨备覆盖率(pc)替换不良贷款率(npl)衡量商业银行信用风险。拨备覆盖率是一个反向指标,衡量商业银行对信贷风险的预期,拨备覆盖率越高,商业银行对风险预期越谨慎,承担的信用风险越小。表5中第(4)列为相应的回归结果。结果显示,借贷便利创新工具会使商业银行的拨备覆盖率显著降低,增加商业银行的信用风险,与前文研究结论一致。

4. 采用不同数据样本。在原有数据基础上对主要变量1%和99%分位做极端值处理,以减轻离群值使回归结果产生的偏误。表5列(5)为相应的回归结果,与原回归的系数符号和显著性基本相同。

5. 面板分位数回归。本文的基准回归结果是基于全样本得出的结论,考虑到不同业务经营范围、不同规模的商业银行的信用风险水平存在较大差异,为了验证这种差异是否会影响研究结论,采用面板分位数回归来探讨不同商业银行信用风险下借贷便利创新工具边际效应的演化轨迹。

具体来说,设立以下模型:

[Qτ(nplit|smlf1t)=βτ0+βτ1smlf1t+βτ2Xit+βτ3Mt+ui+θit] (6)

其中,[Qτ(nplit|smlf1t)]为给定借贷便利创新工具情况下,商业银行信用风险在第τ分位数上的值;[βτ1]为核心解释变量的[τ]分位数回归系数;[βτ2]和[βτ3]为控制变量的[τ]分位数回归系数;其余变量解释同上。

表6报告了借贷便利创新工具对商业银行信用风险影响的面板分位数回归结果,第(1)—(5)列分别为0.1、0.25、0.5、0.75、0.9五个分位点的回归结果。结果显示,尽管借贷便利创新工具对商业银行信用风险的影响存在边际差异,但无论是哪个分位点,借贷便利创新工具对商业银行信用风险均具有正向的加剧效应,进一步证实了本文基准回归结果的稳健性。

(五)进一步研究

1. 中介机制分析:资产收益率。本文分别利用计量模型(2)和(3)检验“借贷便利创新工具—资产收益率—商业银行信用风险”这一传导渠道是否存在。表7报告了相应的回归结果。第(1)列为基准模型的回归结果。从列(2)可以看出,当因变量为资产收益率时,借贷便利创新工具的系数为-0.128,且在1%的水平上显著,说明借贷便利创新工具对商业银行资产收益率存在显著的抑制作用。列(3)资产收益率的系数显著为-1.385,且借贷便利创新工具的系数明显小于第(1)列基准回归中的系数(0.175<0.352),说明资产收益率在借贷便利创新工具与商业银行信用风险的关系中发挥部分中介作用。借贷便利创新工具类政策的实施,最终目的是疏通货币政策传导渠道,鼓励商业银行加大对实体经济,尤其是“三农”、小微企业等重点领域的支持力度,增强对该类主体的信贷供给能力。因此,在借贷便利创新工具类政策背景下,商业银行需调整经营策略,将追求营利性的目标暂时搁置;另外,叠加流动性增加的影响,商业银行之间竞争加大,双重压力下,银行资产收益率将受到冲击,信用风险管理难度也随之提升。假设H4得到验证。

2. 调节作用检验:资本监管与银行家乐观度。本文分别利用计量模型(4)和(5)对资本监管、银行家乐观度的调节作用进行检验,表8报告了相应的回归结果。第(1)列回归结果显示,借贷便利创新工具对商业银行信用风险的影响系数为正,说明模型的主效应不变。借贷便利创新工具与资本充足率的交乘项回归系数显著为负,意味着加大资本监管力度有利于缓解借贷便利创新工具对商业银行信用风险的影响,与理论假设H5预期一致。资本充足率监管可以显著提升商业银行市场声誉,增强公众信心,有利于吸引更多优质客户,降低不良贷款发生的可能性。另外,银行股东为规避损失,会加大对投资项目的监控程度,从而有效降低信贷结构恶化所引发的信用风险。资本监管有助于商业银行实施逆周期资本缓冲机制,从而降低经济政策变动对流动性风险的影响,由此减缓了借贷便利工具对信用风险的影响。

第(2)列回归结果显示,借贷便利创新工具与银行家乐观度的交乘项系数为-0.018,在1%水平上显著,意味着银行家乐观度对借贷便利创新工具与商业银行信用风险的正向关系存在削弱作用,当银行家乐观度较高时,借贷便利创新工具对商业银行信用风险的加剧效应会被弱化,与理论假设H6预期一致。当银行家认为借贷便利类创新工具政策的推出对商业银行发展的效应偏向积极时,银行家乐观度将会提高,有助于减少商业银行“惜贷”行为,缓解期限错配引发的流动性危机,进而抑制了商业银行风险;另外,银行家较为乐观时更注重长期利益,从而减少盈余管理等短视行为(顾海峰和朱慧萍,2022)[24]。由此可见,银行家乐观度降低了商业银行信用风险。

五、结论及政策建议

信用风险是我国银行业面临的主要风险,商业银行信用风险是否可控,对于守住不发生系统性风险的底线、防范化解金融风险至关重要。本文利用中国203家商业银行2014—2021年的数据,进行实证分析发现:借贷便利创新工具会增加商业银行信用风险,二者呈正相关关系;相对于全国性、大规模商业银行,实施借贷便利创新操作时,区域性、小规模商业银行的信用风险上升更多;借贷便利创新工具可通过降低商业银行资产收益率的渠道增加信用风险的积累;资本监管和银行家乐观度在借贷便利创新工具对商业银行信用风险的影响中具有负向调节效应,随着资本监管和银行家乐观度上升,借贷便利创新工具对商业银行信用风险加剧效应会被削弱。

根据本文研究结论,提出以下政策建议:(1)由于借贷便利类工具具有加大商业银行信用风险的效应,各主体应各司其职,共同维护国家金融稳定大局。中国人民银行需要进一步完善借贷便利创新工具操作体系,把控好使用频率及范围,注重加强对各类商业银行信用风险的差异化监督管理,建立以货币政策、财政政策为基础的多重政策协调机制(夏仕龙和付英俊,2017)[33],充分发挥宏观调控功能对冲借贷便利创新工具类政策对商业银行信用风险的冲击效应。商业银行要加强防范和化解信用风险意识,按照谨慎安全的原则完善放贷流程;关注经济政策的影响,进行前瞻性研究和压力测试,及时调整信贷政策,以保证新政策推出时信用风险水平可承受。(2)中国人民银行应进一步提高借贷便利操作的透明度,定期公布政策具体操作对象、资金规模、信贷流向等指标,加强与各类型商业银行沟通,确保信息共享,规避货币政策意图与商业银行营利性目标的冲突。(3)业务经营范围较窄、资产规模小的商业银行应完善自身信用风险管理机制,积极构建以大数据、云计算为支撑的风险管理系统,探索发挥货币政策工具中介作用与实现预期资产收益率的平衡。同时,进一步提高资本充足率水平,增强流动性资产比例,为自身流动性预留足够的风险准备金。(4)金融监管部门应关注资本监管和银行家乐观度的调节作用。一方面,引导商业银行构建科学高效的结构化监管体系,对超出监管阈值的商业银行及时发出风险预警指令;另一方面,要构建逆周期的银行流动性创造监管机制,将银行家乐观度控制在合理范围内,减少其过高引发的银行业信贷过度扩张和过低导致的牺牲长期利益行为,实现商业银行保持盈利与降低风险隐患的“双赢”局面。

注:

①数据来源:中国人民银行官网。

②样本银行资产数据来自国泰安数据库。根据中国人民银行官网提供的数据,截至2021年底,银行业总资产为344.76万亿人民币。

参考文献:

[1]高鸿, 赵一鸣, 宁昊. 从资产负债表看创新性货币政策工具 [J]. 银行家, 2023, (01).

[2]田国强,李双建. 经济政策不确定性与银行流动性创造:来自中国的经验证据 [J]. 经济研究,2020,55(11).

[3]于博,吴菡虹. 银行业竞争、同业杠杆率攀升与商业银行信用风险 [J]. 财经研究,2020,46(02).

[4]李懿行,梁万泉. 同业业务发展对银行信用风险的影响研究——基于货币政策与金融监管的视角 [J]. 南方金融,2021,(08).

[5]郭峰, 庄旭东, 王仁曾. 银行数字化转型、外源性金融科技与信用风险治理——基于文本挖掘和机器学习的实证检验 [J]. 证券市场导报, 2023, (04).

[6]Bucur I A,Dragomirescu S E. 2014. The Influence of Macroeconomic Conditions on Credit Risk:Case of Romanian Banking System [J].Studies and Scientific Researches. Economics Edition, (19).

[7]朱小能,李雄一. 金融科技与银行信用风险:加剧还是降低 [J]. 山西财经大学学报,2022,44(11).

[8]孟祥慧,朱沛华,李军林. 国际资本流动对银行信用风险的影响研究——来自中国商业银行的经验证据[J]. 亚太经济,2022,(05).

[9]Borio C,Zhu H. 2012. Capital Regulation,Risk-taking and Monetary Policy:A Missing Link in the Transmission Mechanism? [J].Journal of Financial stability,8(4).

[10]Maddaloni A,Peydró J L. 2011. Bank Risk-taking, Securitization,Supervision, and Low Interest Rates:Evidence from the Euro-area and the US Lending Standards [J].The Review of Financial Studies, 24(6).

[11]M Chen,J Wu,B N Jeon,R Wang. 2017. Monetary Policy and Bank Risk-taking:Evidence from Emerging Economies [J].Emerging Markets Review,2017,31(JUN).

[12]Alvaro Aguiar,Buch. 2014. Business Cycle and Bank Capital:Monetary Policy Tansmission under the Basel Accords [W].Working Papers, CEMPRE-, Faculdade de Economia, Universidade do Porto,No.242.

[13]魏巍,蒋海,庞素琳. 货币政策、监管政策与银行信贷行为——基于中国银行业的实证分析(2002—2012)[J]. 国际金融研究,2016,(05).

[14]马斌,范瑞. 杠杆率监管对我国上市商业银行信用风险的影响——基于动态面板模型的系统GMM估计[J]. 经济问题,2019,(01).

[15]王晋斌,李博. 中国货币政策对商业银行风险承担行为的影响研究 [J]. 世界经济,2017,40(01).

[16]邓伟,宋敏,刘敏. 借贷便利创新工具有效影响了商业银行贷款利率吗? [J]. 金融研究,2021,(11).

[17]Duygan-Bump B,Parkinson P,Rosengren E,Suarez G A,Willen P. 2013. How Effective Were the Federal Reserve Emergency Liquidity Facilities?Evidence from the Asset -Backed Commercial Paper Money Market Mutual Fund Liquidity Facility[J].The Journal of Finance,68(2).

[18]邓伟,姜娜,宋敏. 借贷便利创新工具改善了商业银行流动性创造吗?[J].国际金融研究,2022,(07).

[19]陶士贵,陈建宇. 新常态下中国货币政策工具创新的有效性研究——基于FAVAR模型的比较分析 [J]. 金融经济学研究,2016,31(04).

[20]张智富. 结构性货币政策工具运用效果研究 [J]. 金融与经济,2020,(01).

[21]王倩,路馨,曹廷求. 结构性货币政策、银行流动性与信贷行为 [J]. 东岳论丛,2016,37(08).

[22]王妍,王继红. 结构性货币政策、同业业务与系统性金融风险 [J]. 金融经济学研究,2021,36(04).

[23]李炳念, 王小雪, 樊茜. 结构性货币政策与银行系统性风险承担:基于LPR改革实验的证据 [J]. 金融评论, 2023, 15 (01).

[24]顾海峰,朱慧萍. 经济政策不确定性是否会影响银行系统性风险? [J]. 系统工程理论与实践,2022,42(09).

[25]Hogan T L,Meredith N R,Pan X. 2018. Evaluating Risk-based Capital Regulation [J].Review of Financial Economics,36(2).

[26]Huang S,W Chen,Y Chen.2018. Bank Liquidity Creation and CEO Optimism [J].Journal of Financial Intermediation,36.

[27]冯文芳,闫磊,李艳,武金存.资本监管、货币政策与银行风险承担 [J].华东经济管理,2018,32(02).

[28]邓伟,欧阳志刚,杨国超,肖赛. 中国借贷便利工具有效性研究——来自银行信贷投放的证据 [J]. 经济学(季刊),2022,22(06).

[29]王之扬,王欢,夏凡. 经济政策不确定性对银行风险承担的影响 [J]. 武汉金融,2022,(07).

[30]Huang H C,Wang X,Xiong X. 2022. When Macro Time Series Meets Micro Panel Data:A Clear and Present Danger [J].Energy Economics,114.

[31]温忠麟.张雷,侯杰泰,刘红云.中介效应检验程序及其应用 [J].心理学报,2004,(05).

[32]申宇,任美旭,赵静梅. 经济政策不确定性与银行贷款损失准备计提 [J]. 中国工业经济,2020,(04).

[33]夏仕龙, 付英俊. 数量型和价格型货币政策对银行风险承担的影响研究——基于公司金融资本结构理论的视角 [J]. 金融监管研究, 2017, (08).

收稿日期:2023-10-12 修回日期:2023-11-30

基金项目:广西哲学社会科学规划研究课题“数字普惠金融与广西经济协调发展:影响效应及路径选择”(202302107)。

作者简介:申韬,女,广西大学工商管理学院教授,副院长,研究方向为信用经济;黄艳香,女,广西大学经济学院,研究方向为金融学。