全球ESG投资发展与中国实践研究

2024-06-20何七香

摘要:ESG作为一种可持续发展价值理念、投资策略和评估工具,是推动实现“双碳”目标的有力抓手。国内外ESG的多数文献研究表明,ESG信息披露可以促进企业减排和承担社会责任,且ESG与企业财务绩效之间大多呈正相关的关系。然而,目前国内外对ESG三个变量尚未形成统一的指标体系,尤其是国内研究多集中在ESG某个单一因素,缺乏全面的评估。结合全球ESG信息披露标准与评级实践情况,本文总结了欧盟、美国、英国、日本等发达国家和地区在ESG领域的经验,并进一步分析了中国ESG投资发展现状,指出目前国内在信息披露、ESG数据、评级机构影响力、投资实践等方面面临的挑战,提出下一步应重点完善ESG监管制度体系、推进ESG信息披露与评价体系建设、加强ESG市场主体能力等建议。

关键词:ESG投资生态环境监管制度信息批露指标评价

作者简介:何七香,中国国际经济交流中心助理研究员。

引言

ESG投资起源于20世纪60年代兴起的责任投资。自进入21世纪以来,随着气候环境问题日益凸显,ESG投资越来越受到重视。ESG是“环境(Environmental)、社会(Social)和治理(Governance)”的英文缩写,是指在传统财务指标评价的基础上,纳入与可持续发展有关的非财务因素。其中,“E”是指通过监管政策考察企业对环境产生的影响,包括污染物处理、对生态环境的保护等;“S”侧重考量企业承担社会责任的情况,与其利益相关者间的关系协调和利益平衡,包括员工、供应商、客户、社区、公益活动等方面;“G”主要聚焦公司内部治理,如董事会独立性、高管薪酬、反腐败和贿赂、举报制度及企业负面新闻等。

近年来,全球ESG投资热潮高涨,相关政策法规持续出台,监管要求渐趋严格,信息披露逐步强化,各大投资机构纷纷开展ESG投资实践。晨星(Morningstar)数据显示,截至2022年底,全球ESG基金规模为 2.5 万亿美元。因“漂绿”问题,国际上对ESG基金产品监管日趋严格,但ESG投资发展趋势并未改变。据彭博行业研究预测,到2025年全球ESG投资资产总规模将达53万亿美元,占全球资管投资总量的1/3。与欧美等发达经济体相比,中国ESG投资仍处在初步发展阶段。可借鉴ESG领域监管政策、评价标准、投资实践等国际经验,将ESG作为推动中国经济社会高质量发展,更好实现“双碳”目标的有力抓手。

一、ESG文献综述

(一)国际研究

国外研究表明,ESG信息披露能够促进企业主动减排和承担社会责任,具有积极影响。如Brammer和Pavelin(2006)验证了环境信息披露与环境绩效之间存在正相关关系。Downar 等(2021)发现,英国由于对环境信息披露采取强制要求,其上市公司的温室气体排放量减少了约8%。Krueger等(2021)证明,强制性ESG披露可以提高ESG报告的质量,并且能够减少企业发生负面ESG事件的几率。

研究还表明,ESG绩效与企业长期收益呈明显正相关, 是投资者的重要决策依据之一。如Friede等(2015)发现,约90%的实证研究验证了ESG与企业财务绩效之间的非负相关关系。关于ESG对企业价值的影响,研究结果显示,严格的环境标准、较高的环境得分、较低的碳排放和自愿环境信息披露与企业价值呈正相关关系(Dowell,2000; Gillan et al.,2010;Flammer et al.,2021)。就ESG对资本市场的影响看,Ashwin等(2016)认为,ESG的信息披露及公司治理的改善可降低企业股价波动性,维持股票市场的稳定。Huang等(2020)对中国数据进行了样本分析,证明空气污染程度的降低能有效减少异常股票交易的可能性。Larcker和Watts(2020)认为,绿色债券和非绿色债券的定价并没有明显差别,绿色债券的定价在某种程度上取决于投资者对短期收益和长期发展的权衡。Garel和Petit-Romec(2021)对新冠疫情期间股票回报进行研究时发现,危机时期重视环保的公司能获得更高的股票回报,从而验证了ESG对公司收益的积极影响。

然而,学界对ESG给企业是否必然带来积极影响仍然存在分歧,有部分学者认为ESG给企业可能造成负面影响。如Pástor等(2020)认为,维持良好的ESG绩效将会增加企业运营成本,并带来一些常见的风险,因此可能降低企业的预期回报。Bolton和Kacperczyk(2021)发现,在亚洲、欧洲和北美洲绝大多数行业中,碳排放水平较低和环境绩效好的公司,股票回报反而更低。造成上述结论差异的因素可能包括研究对象、理论基础、商业模式和应用场景的不同,以及在研究时是否控制行业特征等因素。

(二)国内研究

目前国内ESG研究主要集中在健全ESG法律法规与政策体系、加强ESG信息披露制度建设等方面。马喜立(2019)发现,近年中国ESG投资意愿和投资需求明显增强,但投资实践相对较少,其主要原因在于国内ESG信息渠道相对匮乏,尤其缺少规范的信息披露规则。陈宁和孙飞(2019)通过对比国内外ESG现状发现,中国信息披露环境相对欠缺,ESG数据较少。闫立东(2019)建议尽快补齐ESG领域的短板,制定相应法律法规,建立统一的评估标准,强制企业进行ESG信息披露,并将ESG评价纳入金融监管。金融投资机构经营环境和策略课题组(2020)指出,目前国内外仍缺乏对ESG的全面评估,对ESG三个变量尚未确立统一的指标体系。

(三)本文研究

本文指出,ESG投资对推动中国实现“双碳”目标和企业可持续发展具有重要意义。ESG报告的量化指标及信息披露使企业的减碳情况可见、可比、可问责,不仅能提供相关数据支持,还能帮助企业树立良好社会形象,提升投资者预期,拓展企业销售业务和融资渠道。本文还回顾了全球ESG信息披露标准与评级实践情况,总结了欧盟、美国、英国、日本等发达国家和地区在ESG领域的成功经验。此外,本文还结合中国ESG投资发展现状和进展,指出国内在ESG监管制度、披露标准、基础数据、评级机构影响力及投资实践等方面存在的不足,并提出了ESG投资的发展方向和着力点,包括继续完善ESG监管政策与制度体系,持续推进信息披露工作,重视ESG评级与基础设施建设,提升ESG市场主体能力等。

二、全球ESG信息披露标准实践及主要监管经验

2006年,联合国责任投资原则(UN PRI)报告首次提出ESG理念和评价体系。报告秉承可持续发展理念,提出负责任的投资是将ESG因素纳入投资决策的策略以及相关实践中。国际可持续发展准则理事会(ISSB)、全球报告倡议组织(GRI)、金融稳定委员会的气候相关财务信息披露工作组(TCFD)等多个国际组织框架下的ESG 信息披露体系陆续形成。此外,各国通过制定法律法规、出台标准指引、发布指导意见等方式,参与ESG 体系建设,各大交易所也开始采用ESG 主要披露标准等,加入到ESG投资实践中。

(一)全球ESG信息披露标准实践

ESG信息披露标准是政府部门制定执行ESG相关政策并进行监管的决策参考,是企业开展ESG实践和信息披露的方法依据与行动指南,也是投资评级机构开展ESG投资和评估的依据。目前国际上通用的主要标准包括:GRI标准、碳信息披露项目(CDP)的环境信息披露、气候披露标准委员会(CDSB)的披露框架、可持续发展会计准则委员会(SASB)的可持续会计准则、TCFD建议、经济合作与发展组织(OECD)的跨国企业准则等。各大国际标准在指标体系、侧重点、主要目标、应用范围等方面各具特点(见表1)。在几大主流标准中,GRI标准的模块化特征较为明显,加之细化程度较高,成为目前全球使用最广泛的披露框架。毕马威发布《2022年可持续发展报告调查》显示,2022年全球500强企业中营业收入排名前250位(G250)的企业采用GRI标准的比例高达78%,其中以欧洲企业采用GRI最为普遍。美国企业则多采用SASB标准进行一般性披露,同时辅以TCFD标准进行气候相关问题披露。TCFD更多聚焦气候及环境风险,提出将相关非财务信息对公司财务的影响以及潜在风险并入财务报告中披露的建议。

(二)主要国家和地区ESG监管经验借鉴

1. 欧盟致力构建统一的ESG披露框架和标准原则

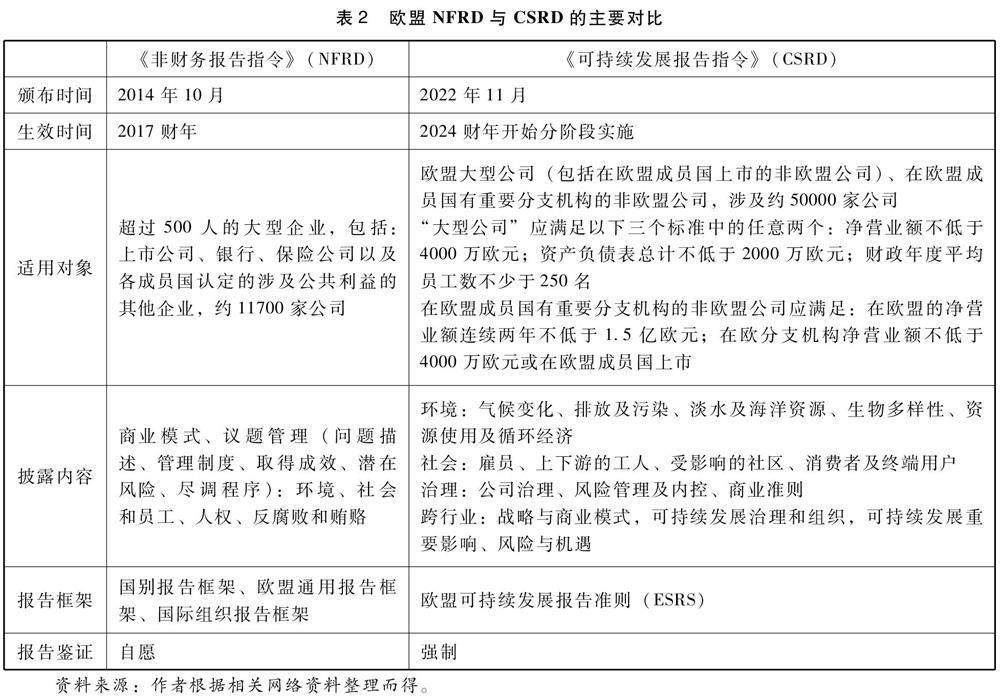

欧盟在ESG领域起步较早,早期主要以大型上市公司为监管对象,侧重以法律法规引领ESG投资实践。2014年10月,欧盟发布《非财务报告指令》(NFRD),首次将ESG三大要素列入法规条例,要求上市公司开展环境、社会和员工事务、尊重人权、反腐败和贿赂等方面的信息披露,实现了ESG议题三要素的全覆盖。自2018年起,欧盟为打击“洗绿”行为,开始加大资本市场ESG监管力度。2021年4月,欧盟发布《企业可持续发展报告指令》(CSRD)征求意见稿,计划用CSRD取代NFRD。2022年11月,欧盟理事会通过并签署了CSRD,就ESG信息披露的适用主体、标准、实践评价等制定了详细规则。CSRD生效后有望成为全球首个统一的ESG披露标准。

与NFRD相比,CSRD主要有三大变化。一是进一步扩大了披露范围。CSRD将强制披露ESG报告的企业,从原来大约11700家大型企业增加到约50000家,基本上所有欧盟大型企业都被纳入该法案。二是增加了ESG报告鉴证的要求。CSRD引入独立鉴证机制,使ESG信息披露不再流于形式,确保了报告的真实有效性。三是提供了统一的可持续发展报告标准。欧洲财务报告咨询小组开发了《欧盟可持续发展报告准则》(ESRS),并于2022年11月通过了最终版本,将其作为欧盟ESG披露强制标准,要求企业按照ESRS要求的内容逐一披露ESG信息。此外,CSRD还要求企业在报告中披露与可持续性事务相关的尽职调查流程。

2. 美国重视ESG指标量化和强制信息披露

美国ESG政策法规大多采取量化措施和强制性要求,较早就确定了环境信息披露规则,并要求所有上市企业披露环境问题。美国不仅颁发了基于完整ESG考量的规定,其证券交易所等机构也积极参与政策指引制定过程。2017 年,美国纳斯达克交易所发布《ESG报告指南1.0》,目的是为上市公司ESG 信息披露提供指引。2019年,纳斯达克交易所发布《ESG报告指南2.0》,将报告主体从北欧和波罗的海公司扩展到所有在纳斯达克上市的公司和证券发行人,并提供了ESG报告编制的详细指引。美国证券交易委员会(SEC)也在积极推进ESG相关举措,包括全面推进ESG信息披露工作,强制公司报告董事会、工作场所的多元化情况。2022 年 3 月,SEC声明将发布强制性气候风险披露的拟议规则,要求在SEC注册的公司在年度报告中披露气候相关信息,涵盖公司战略、治理、风险管理及温室气体排放等信息,同时要求财务报表的信息披露增加与气候相关的资金信息等。

3. 英国长期酝酿并逐渐完善ESG法律法规

英国早期主要在养老金等长期投资中考量环境、社会和道德议题,近年来侧重提升资本市场ESG信息披露的透明度。在ESG政策法规的修订完善中,英国财务报告委员会、法律委员会和伦敦证券交易所等起到了关键作用。2005年,英国劳动与养老金部在两项养老金保障基金条例中纳入对环境、社会和道德因素考量。2006年,英国修订《公司法》,从公司治理角度要求董事兼顾利益相关方,同时关注企业的环境和社会影响。自2016年起,伦敦证券交易所连续3年发布《ESG报告指南》,帮助各类经济实体规范ESG信息披露。2018年,英国劳动与养老金部将受托者责任延伸至ESG范畴,强制要求受托者披露对ESG以及气候变化考量细节。2020年11月,英国要求整个经济体内公司在2025年前按照TCFD的建议进行报告,成为全球首个强制实施TCFD披露要求的国家。2021年10月,英国宣布将立法强制要求大型企业披露气候相关财务信息,该项立法自2022年4月正式生效,超过1300家在英国注册的企业和金融机构被要求披露自该日期起的气候相关财务信息。2022年4月,英国金融行为监管局(FCA)宣布修订英国上市规则及披露指导和透明度规则,以提高英国上市公司董事会及执行管理层的多样性和透明度。

4. 日本步入ESG监管“快车道”并实现“超车”

日本ESG监管起步较晚,主要由政府部门和官方组织推动,包括日本金融厅(FSA)、日本交易所集团(JPX)、东京证券交易所(TSE)等。2014年,FSA发布《日本尽职管理守则》。之后,日本平均每年出台或修订一部相关政策法规,在全球ESG监管赛道上实现“超车”。2015年和2016年,日本政府养老投资基金、日本养老金基金协会先后签署UN PRI。2020年5月,日本交易所集团联合东京证券交易所发布《ESG披露实用手册》,手册参照SASB等标准文件,填补了该国上市公司ESG披露指引文件上的空白。2022年5月,日本内阁发布了《新资本主义宏伟计划与行动方案》,提出将要求资产管理机构优化信息披露和向客户提供详细说明,以提升国内ESG投资市场的可靠性。日本还积极将ESG投资纳入资产管理活动中。截至2022年第一季度末,作为全球资产管理规模最大的养老金,日本政府养老投资基金的总资产规模已达1.61万亿美元。在境外主要社保、养老金中,日本政府养老投资基金(GPIF)的ESG指数化投资规模最大、应用最广。

三、中国ESG投资进展与面临的挑战

中国在ESG投资监管领域起步相对较晚,其ESG相关政策及文件指引主要来自环境监管部门、金融监管部门和各交易所,主要集中在对企业ESG信息披露的规范、对ESG投资政策的引导和信息传达等方面。

(一)中国ESG投资政策的发展

中国ESG政策最早源于企业以自愿披露的形式公开其环境及社会责任信息,在2008年前以倡导自愿披露为主,之后强制披露范围逐步扩大,2016年开始逐步完善相关制度。2022年以来,国内相关部门密集出台了一系列ESG政策标准、工作准则等,进一步夯实了ESG发展基础,ESG政策话语体系在中国渐趋主流化。

(二)中国ESG投资监管的特点

中国ESG投资政策以监管部门引导为主,近年来强制披露的范围逐步扩大,目前仍缺乏统一的信息披露标准。具体表现为以下几个特点。

1.监管部门在ESG政策发展中起到重要作用

中国ESG政策监管部门主要包括国务院国资委、生态环境部、中国人民银行、中国证监会以及上交所、深交所、港交所等证券交易所。其中,国务院国资委主要对中央企业和国有企业的ESG报告及社会责任报告提出信息披露要求。生态环境部侧重对环境信息披露提出具体要求,并逐步完善披露主体及具体内容。中国人民银行对金融机构环境信息披露提出要求,并发布了相应指南。中国证监会及证券交易所主要围绕上市公司信息披露提出相关要求,对象涵盖港股上市公司、A股纳入明晟(MSCI)的上市公司、科创板公司及其他符合条件的沪深上市公司。

2.内地ESG披露仍缺乏统一的标准指引

与内地相比,香港对ESG的披露要求一直走在前列,相关ESG披露标准与国际接轨。自2012年颁布第一版《环境、社会及管制报告指引》以来,港交所对其进行了多次修订,并于2021年发布了《气候信息披露指引》,以促进其信息披露标准与TCFD的建议以及ISSB的新标准相一致。

内地ESG披露起步相对较晚。部分企业参考GRI标准,但目前仍缺乏统一明确的指引,企业间的披露水平仍存在较大差异。近年,随着《企业ESG评价指南》《企业ESG披露指南》《企业ESG信息披露通则》《企业ESG评价规范》等团体标准快速涌现,国内各企业信息披露参差不齐的状况将有望得到改善。

(三)中国ESG投资发展面临的挑战

随着中国ESG投资监管制度不断完善,以上市公司、大型央企为主的中资企业在ESG信息披露方面有了明显提升。然而,由于中国尚未建立统一的ESG监管制度、披露标准和评价机制, 还存在ESG信息披露程度不高、可量化数据不足等问题。此外,国内企业涉足ESG领域的时间不长,社会资本参与度也还不够。在全球推动绿色转型及国内“双碳”目标背景下,应当顺势而为,积极探索具有中国特色和符合中国国情的ESG发展之路。

1. ESG信息披露范围和报告质量有待改善

Wind数据显示,截至2022年底,A股上市公司ESG报告披露率达30%。其中,2020年至2022年,发布ESG相关报告的A股上市公司数量分别为1021家、1138家和1450家,披露相关报告1050份、1209份和1513份,均呈现加速增长态势。然而,毕马威《2022年可持续发展报告调查》显示,位于“世界财富500强”前250名的企业中,尚未披露ESG报告的企业均在中国。中国ESG信息披露大多仍然分布在公司年报、社会责任报告和发债报告中,相关管理部门尚未对ESG信息披露格式做出相应规范,环境披露方面的规定和准则也有待落地。此外,不少企业认为,ESG信息披露会增加公司成本,主动披露的意愿不强,部分企业只是选择性披露对自身有利的信息,多数上市公司则仍延续此前的社会责任报告,导致在ESG评估时难以对其进行科学准确的量化分析。

2. ESG数据的可得性、可靠性和可用性不够

ESG报告与企业社会责任报告、可持续发展报告极为相似,都是从利益攸关方提出的非财务性商业表现报告,但ESG的受众集中于投资者,侧重信息披露的数据变化与来源的真实性验证。中国ESG信息披露尚未形成统一明确的标准框架,企业ESG数据披露内容存在模糊空间,指标数据中常涉及非结构化数据转化问题。具体看,中国ESG数据仍存在以下几方面不足。一是“E”数据多为政府+第三方数据,数据缺失较严重,更新频率偏低。二是“S”数据主要来自于年报和社会责任报告,披露深度和标准化程度均有所欠缺。三是“G”数据虽然较完整,但数据质量参差不齐,披露标准及数据统计口径不一致。此外,由于国内ESG数据披露时间有限,时间跨度多在3~5年(通常需10年以上数据进行回测),其回溯能力不佳且多为简单定性描述,难以对其进行量化分析。

3. ESG本土评级机构的影响力仍有待提升

目前中国仍缺乏标准的ESG评级体系、系统的指标体系及科学的评价方法,尤其在评级方面主要存在以下不足。一是ESG指标设定偏定性、评价方法较为主观。目前海外机构普遍采用定性和定量相结合的方式,如MSCI的三级细分指标都有定量评价,并对评级结果进行定性的权重调整。受数据可得性的限制,中国ESG指标大多仍以定性为主。二是ESG的数据更新及数据质量等方面,国内评级机构与国际主流评级机构存在较大差距,且数据更新频率较低。三是ESG的评级对象仍集中在上市公司,缺少对非上市公司的关注,无法满足投资者对全市场覆盖的需求。四是不同评级机构选择的ESG评价体系各异,在关注议题、选取指标、权重设置、采用方法及收集数据等方面也不同,导致评级结果存在较大差异。五是大部分研究成果只公布评价结果,并没有公布相应的评价指标框架和基本评价方法。部分定义为“指数”的研究局限在评价某一指标的发展状况,而非投资资产组合指数。一些指数产品也仅停留在发布阶段,尚未起到引领ESG投资的作用。

4. ESG投资规模、占比和产品仍显不足

随着全球掀起ESG投资热潮,越来越多的投资者开始将ESG三大因素纳入选择资管公司、投资策略和基金产品的考量因素。相比之下,中国ESG投资的体量和占比仍然较低。据MSCI的 2021年《全球机构投资者调查》,加拿大、日本 、欧洲参与ESG 投资比例分别为75% 、59%、56%。中国虽有90% 以上的机构表态正在关注ESG 投资,但实际参与ESG 投资的仅占20%。从实践看,中国ESG基金占同期全球ESG 基金总规模(2.74 万亿美元)的比例仅为1.26%,且多属于以绿色发展为主题的概念类基金,真正运用到ESG筛选、整合等专业策略的基金较少。同时,ESG债券、理财等产品规模也比较小,金融衍生品领域基本处于空白。此外,受投资策略单一、政策限制等因素影响,中国养老金可选的ESG投资产品类型相对不足,养老金ESG投资尚未得到市场推广,投资规模较为有限。

四、推动中国ESG投资发展的建议

目前,全球已建立较完整的ESG监管体系和信息披露框架,监管政策数量近10年增长幅度达250%。国际ESG投资实践同样发展迅速,截至2022年底,全球有超过5300家机构签署了UN PRI,增长主要源于北美和亚太地区。“双碳”目标下推进中国ESG投资发展,可借鉴欧盟、美国、英国等先进经验,同时结合自身面临的现状与挑战,重点从以下几方面着手。

(一)持续推进ESG投资监管体系建设

在中国“双碳”目标下,要在处理好经济增长和可持续发展关系的基础上,为下一步有效推进ESG投资发展谋划战略框架,择机形成相应的路线图或时间表并将其公布,凝聚更多国际力量和社会共识。目前欧美上市公司已开始实行强制ESG披露制度,考虑到中国上市和非上市公司、国有和非国有企业之间存在较大差异,可适时推动中国ESG披露向半强制和强制性披露过渡,同时要尽量遵循以下ESG投资原则。一是影响显著性原则。即需披露所有对利益相关方及社会公众有显著影响的事件和信息,而不仅限于财务影响。二是量化原则。尽量做到关键指标可计量核算,并附带计算说明、目的及影响。三是平衡性原则。要求全面披露ESG的正负信息,避免出现漏报少报的情况,从而导致决策或判断发生偏差。四是一致性原则,包括纵向一致原则以及横向一致原则。前者指单个企业应在一段时间内持续使用前后一致的数据计算和披露方法,从而使报告本身具有历史可比性;后者是指报告数据要有跨行业可比性。

(二)加强ESG信息披露、评估审计等环节的衔接

当前全球ESG信息披露正迈入新纪元,各交易所纷纷发布专门的披露指引,如新加坡证券交易所的《上市公司可持续性报告指导》、加拿大多伦多股票交易所的《环境和社会披露入门》、德国证券交易所的《ESG实践指引》等。MSCI、Morningstar、富时罗素(FTSE Russell)等主流评级机构建立了较成熟的ESG评估标准,多个国际机构也公布了ESG信息披露框架。首先,可借鉴国际经验,重点关注欧美等国家和地区在ESG领域的新趋势及新动向,并结合自身国情、行业特征和企业性质,致力构建一套符合中国国情和特色的ESG投资标准体系及准则。同时,尽量提升市场主体对ESG的重视程度,鼓励企业主动开展ESG信息披露、提升披露报告质量。在ESG评估方面,进一步加强保障机制建设,探索完善第三方评估机制。可考虑由国家高端智库、金融系统相关机构承接ESG重大专项评估,或发起设立市场化机构开展专业评估,从而为ESG本土评级夯实基础。此外,要注重加强不同审计主体之间的沟通与衔接,推进ESG 协同审计机制的持续完善。

(三)不断创新完善ESG投资产品与金融服务

国际上各大型机构投资者已开始使用ESG评价指导投资。我国的ESG投资参与者仍主要以机构投资者为主,个人投资者对于相关投资产品的认识和关注度不足。可发挥ESG主权基金、养老基金牵引作用,或由国有资产管理机构带头开展ESG投资,以增强市场主体对ESG投资的信心,带动更多的社会资本参与其中,最终通过市场力量带动其长足发展。同时,要持续推动绿色金融与普惠金融产品发展,不断创新ESG金融产品与支持工具,持续发展ESG基金、理财、指数与评级产品,尽量丰富ESG服务清单,满足多元化的ESG融资与服务需求。

(四)针对细分行业和领域加强ESG市场主体能力

鼓励金融机构及各主体将ESG投资理念融入投融资政策、产品和风险管理中,加强各细分行业ESG市场主体能力。在ESG投资市场发展初期,可由监管部门牵头搭建普适性标准框架,规定ESG信息披露体系的主要内容。中后期可进一步扩大披露范围,丰富和细化披露标准,并根据不同行业特性,补充特色指标或制定行业披露标准。例如,工业部门可针对项目废弃物排放、水资源利用、劳工权益与安全、公司或项目管理等开展ESG投资实践;金融部门可针对风险管控、自然风险影响、公司治理等开展ESG评估工作;在主权基金与养老金方面,可借鉴英国、日本等国家的经验进行ESG投资探索。

(五)充分发挥第三方评级机构的积极作用

随着监管部门、上市公司及投资机构等对ESG信息、数据、评级等需求的逐步增加,第三方评级机构的作用日凸显益。良好的ESG评级可帮助企业在金融市场上获得股权、债权等投资资金的青睐,获得较好的筹资渠道等,还可支撑其做好市值管理。金融机构也越来越重视自身的ESG管理,不断将可持续投资理念融入战略治理、政策制度、管理流程和产品服务中,以尽量提升ESG表现。因此可充分发挥专业第三方机构在信息整合、规范指导等方面的作用,鼓励多参与ESG评估认证工作,提供面向市场的全方位培训服务,帮助中资企业提升评级水平,优化投资回报预期,以更好实现公司的长期价值和综合效益。

参考文献:

1.马喜立:《中国ESG投资的发展趋势研究》,《广义虚拟经济研究》,2019年第2期。

2.陈宁、 孙飞:《国内外ESG体系发展比较和我国构建ESG体系的建议》,《发展研究》,2019年第3期。

3.闫立东:《我国ESG评价体系中环境评价应用的建议》,《环境保护》,2019年第7期。

4.金融投资机构经营环境和策略课题组:《ESG投资理念及应用前景展望》,《中国经济报告》,2020年第1期。

5.杜永红:《“双碳”目标约束下的ESG审计研究》,《哈尔滨工业大学学报(社会科学版)》,2022年第1期。

6.李小荣、徐腾冲:《环境—社会责任—公司治理研究进展》,《经济学动态》,2022年第8期。

7.李晓蹊等:《我国ESG报告顶层制度设计初探》,《证券市场导报》,2022年第4期。

8.娄邹超:《关于ESG体系相关研究的文献综述》,《时代经贸》,2021年第11期。

9.温灏、田惠敏:《我国金融系统开展第三方评估的机制与路径》,《全球化》,2023年第1期。

10.徐雪高、王志斌:《境外企业ESG信息披露的主要做法及启示》,《宏观经济管理》,2022年第2期。

11.Brammer, S. and Pavelin, S.,Voluntary Environmental Discloures by Large UK Companies,Journal of Business Finance and Accounting, 2006, 33(7-8).

12.Downar, B.et al., The Impact of Carbon Disclosure Mandates on Emissions and Financial Operating Performance, Review of Accounting Studies, (2021),26(3).

13.Krueger, P. et al., The Effects of Mandatory ESG Disclosure around the World, SSRN,2021.

14.Friede, G.et al., ESG and Financial Performance: Aggregated Evidence from More Than 2000 Empirical Studies,Journal of Sustainable Finance & Investment,2015,5(4).

15.Dowell, G. A. et al., Do Corporate Global Environmental Standards Create or Destroy Market Value? Management Science, 2000,46(8).

16.Gillan, S. L. et al., Firms Environmental, Social and Governance(ESG) Choices, Performance and Managerial Motivation, 2010.

17.Flammer, C. et al., Shareholder Activism and Firms Voluntary Disclosure of Climate Change Risks, Strategic Management Journal, 2021,42(10).

18.Ashwin, N.C. et al., ESG Factors and Risk-adjusted Performance: A New Quantitative Model, Journal of Sustainable Finance & Investment, 2016, 6(4).

19.Huang, J. et al., Pollution and Performance: Do Investors Make Worse Trades on Hazy Days? Management Science, 2020, 66(10).

20.Larcker, D. F. and Watts, E. M., Wheres the Greenium? Journal of Accounting and Economics, 2020, 69(2-3).

21.Garel, A. and Petit-Romec, A., Investor Rewards to Environmental Responsibility: Evidence from the COVID-19 Crisis, Journal of Corporate Finance 68, 2021.

22.Pastor, L. et al., Sustainable Investing in Equilibrium, Journal of Financial Economics, 2021,142(2).

23.Bolton, P. and Kacperczyk, M., Global Pricing of Carbon-Transition Risk, NBER Working Paper No. 28510,2021.

责任编辑:谷岳