基于久期凸性模型的商业银行利率风险实证研究

2024-05-06韩光辉许莎莎郝丽星

韩光辉 许莎莎 郝丽星

(河北工程大学管理工程与商学院 河北邯郸 056038)

利率风险是银行面临的主要风险,当市场利率发生变化时,可能导致银行的资金交易及信贷价格产生波动,使投资者遭受一定损失的风险。在我国的金融系统中,银行所占比重很大,在其自身的发展中,由于市场化的利率所引起的利率波动会给商业银行带来一定的风险,因此如何运用有效的手段和合理的方法来识别、判断和管理存在的利率风险,是当前商业银行发展中必须面对和解决的重大问题。衡量一家银行有没有面对利率风险,可从两个角度来衡量:一是市场利率的波动;二是银行自身的资产和负债的到期时间或规模是否相匹配,利率风险的大小则由波动程度与不匹配程度共同决定。因此商业银行在经营过程中要提高对利率风险的重视程度,及时对可能存在的利率风险进行分析研究,采取可行的手段加以防范,降低利率风险带来的损失。久期凸性模型是衡量商业银行利率风险的重要方法,通过长期应用和检验,证明该模型具有一定的应用价值,能够为商业银行判断利率风险提供一定的依据。本文以三种类型银行机构为对象,研究其存在的利率风险。

1 理论回顾

1.1 国外文献评述

国内外学者对银行利率风险给予了高度关注和研究,Macaulay(1938)提出了最早的麦考利久期模型,用每期到期现金流的比重来计算平均到期期限,并指出久期为时间概念,通常以自然年加以表示[1]。银行管理者在商业银行的管理过程中引入了久期理论,但随着久期模型的不断应用,逐渐显现出其不足之处。Hicks(1939)在麦考利久期模型的基础上,提出了修正久期,使利率变化与债券价格变动的相关性更为显著[2]。针对麦考利持续期模型假定与现实条件不符的缺点,Fisher和Weil (1971)建立了F-W持续期模型,并对其进行了改进,将利率曲线结构做了进一步延伸,使其能够通过任意形状的转换,在一定程度上提高了久期模型的适用性[3]。Toevs(1983)研究发现,久期缺口模型能够反映出利率变动的情况,即商业银行资产负债久期的共同变化对其盈利的影响[4]。由于久期缺口模型更适合商业银行进行利率风险管理,因此该模型被越来越多地采用。

1.2 国内文献评述

施恬(2014)认为,修正久期缺口能够更好地对我国商业银行利率风险进行度量[5];巴曙松等(2018)表明久期模型在我国商业银行中的运用,在银行债券投资的相应风险研究中具有代表性[6];周诗雅(2016)对长期凸度模型和中国商业银行的利率风险管理状况进行了比较系统的分析,这对下一步的研究具有一定的借鉴作用[7];陈标金等(2017)通过研究久期模型相关理论,对久期模型的实际应用提出了建设性的意见[8];刘笠(2018)指出,在利率风险分析的过程中,蒙特卡罗是行之有效的方法之一[9];李鸿禧、迟国泰(2018)将含期权金融资产的概念扩展到商业银行的利率风险评估中,并进行评价[10];张志鹏、迟国泰(2018)通过对久期和免疫学原理的应用进行实证检验,逐渐完善了免疫学的逻辑框架[11];周颖、杨洁(2019)运用久期免疫方法,通过实际案例对利率风险及其相关问题展开研究[12];陈磊等(2019)通过对中国商业银行的利率风险进行分析,认为随着国家大力推进利率市场化改革,商业银行的利率风险也在不断地提高,包括体制、法律及收益风险三方面[13];周颖、吴琼(2019)指出,波动与暴露是利率风险中的两个重要组成部分,同样在利率风险展开识别与评价方面也可应用,从而提高利率风险识别评价的精确度[14];基于已有的研究成果,单涛涛、刘名远(2022)将F-W久期模型引入商业银行的利率风险分析中,并给出了相应的政策建议[15];刘雨琪(2023)利用久期缺口模型对商业银行的利率风险暴露进行测度,得出了一系列结论[16];高洪忠、石淼易(2023)指出,我国非寿险行业存在低估未到期责任准备金的现象,并对未到期责任准备金的久期计算公式进行了简化[17];袁兴佳璐、谢昌财(2023)构建了多元线性回归模型,对我国多家商业银行面板数据进行分析,为商业银行利率风险的管理提供了启示[18]。

2 度量利率风险模型的理论与构建

2.1 久期模型的概念与性质

久期是指在未来的一段时间内,对产生现金流的时间的加权平均,其最重要的作用为可以体现出价格对利率波动的敏感性,通常久期越长,价格对利率的敏感性越强,相应的利率风险就越大。一般来说,在债券中,到期期限一般是大于久期的,但零息债券的到期期限等于久期,因为零息债券是低于票面价值发行的,在到期日之前不产生任何现金流的债券,只需到期一次性支付票面金额,所以零息债券的久期等于其到期期限。此外,债券的到期时间与久期成正比,债券的票面利率与久期呈负相关,也就是说,随着票面利率的提高,久期会减小。

2.2 久期模型的构建

久期是未来预期现金流的平均到期期限。公式表示为:

式(1)中:C tF是指第t期的现金流,也就是每期到期可以收回的资产价值;tr是第t期的折现率,是市场利率;P是指资产的现值。久期具有可加性,假设资产组合的久期为CD,资产组合的价值为CV,则:

式(2)(3)中:kV表示每项资产持有的总价值;kP为每项资产的价格;N k表示每项资产的数量;kD为组合中每项资产的久期;kW是第k种资产在组合中所占比例。

资产的现值可以用未来现金流的折现值之和表示,公式为:

将式(4)稍作变化,两边同时对tr求导,即资产价值对利率变动的敏感度,公式表示为:

即久期的一般公式为:

上式也可以表示为:

修正久期可表示为:

在式(9)中可以看出,资产价值变化率由久期和市场利率决定。将其引用到银行资产负债表中,得到以下公式:

式(11)中,久期缺口(DGAP)为:

一家银行净值的变化为式(11)的左半部分,整理后可得:

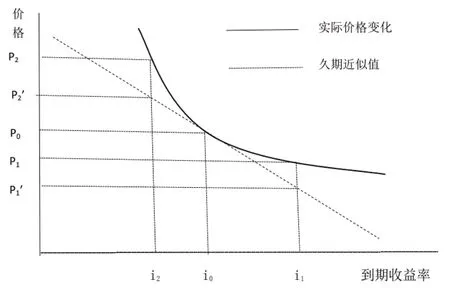

2.3 凸性的概念及公式

凸性是债券价格和收益率曲线的曲率,是债券价格对利率变化敏感性的二阶估计,是用来衡量价格收益率曲线弯曲程度的变量,其量化指标为凸度。一般来说,收益率曲线越弯曲,凸度越大,若收益率发生较小的变化,久期可近似于债券价格的变化值;在收益率发生较大变化的情况下,久期所给出的数值则存在一定的误差,缺乏精确性。而凸性则可以将久期估计产生的误差进行修正。图1为凸性示例。

图1 凸性示例

由图1可知,到期收益率降低时,债券久期近似价格与债券实际价格都呈上升趋势,但久期近似价格小于债券实际价格;反之,债券的久期价格与实际债券价格均下降,但久期近似价格小于债券实际价格。

若将债券价格比作收益率的函数,债券价格对收益率的变化用泰勒级数展开可以得到:

式(14)中:ε表示二阶以上的无穷小项;修正久期为上式中一阶偏导数除以(-dr),即-;凸性则是上式二阶偏导数除以dr2,即,用C来表示。忽略二阶以上无穷小可得:

上式也可以表现为:

凸度缺口可以表示为:

久期缺口可以凸性缺口来更精确地反映一家银行资产净值在利率浮动1%时的变化,公式表示为:

由式(13)可以发现,在久期缺口为正值的情况下,提高市场利率会使其市值降低,降低会使其市值提高;同样,在久期缺口为负值的情况下,提高市场利率将使其市值提高,降低将使其市值下降。当久期缺口为零时,商业银行价值不受市场利率的影响。

根据久期缺口的特征,将当市场利率发生不同变动时,商业银行的应对措施归纳到下表1所示。

表1 商业银行管理策略

利率风险是指由于利率的变动,商业银行的实际收益与预期收益不一致的风险。其中一个重要原因就是银行的资产或负债的市价变动,从而造成收入的不确定。银行的资产净值表现为其资产与负债的差额,会随着市场利率而变化,表明此银行受到利率风险的影响。久期模型结合凸性度量商业银行的利率风险,可在市场利率变动1%时更精确地计算出银行资产净值的变动。久期凸性模型的使用,使得调整资产负债占比的问题更加灵活与科学,以便最终达到规避利率风险的目的。

3 商业银行利率风险管理实证分析

3.1 样本与数据

在上述理论研究基础上,本文选取15家商业银行进行实证分析,分别包括5家国有商业银行:中国工商银行、中国建设银行、交通银行、中国银行及中国农业银行;5家股份制商业银行:招商银行、浦发银行、平安银行、民生银行及华夏银行;5家城市商业银行:南京银行、北京银行、宁波银行、上海银行及江苏银行。通过分析上述2022年度商业银行的财务报表,可对商业银行存在的利率风险加以识别分析,并用行之有效的方法进行处理和解决。以股份制银行中的浦发银行为例,表2为浦发银行集团的资产负债表。

表2 浦发银行资产负债表

对财务报表中的数据进行折现计算时,将报表中数据的到期期限通过折中近似换算成标准期限,例如“1个月至3个月”折中为两个月,即0.17年;“3个月至1年”折中为6个月,即0.5年;“1年至5年”折中为3年;“1个月以内”为1个月,即0.08年;“5年以上”为5年;“非计息”为现期[1]。

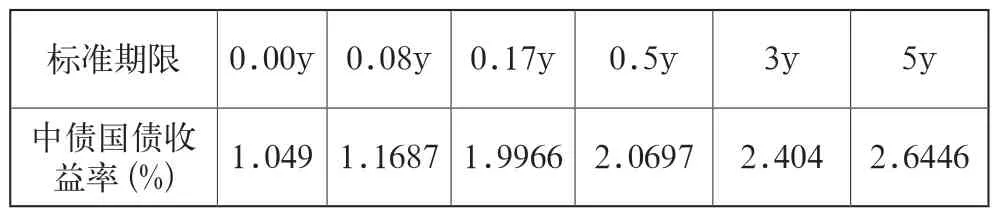

计算久期需要对未来各期现金流进行贴现。本文选取2022年12月31日中债国债各标准期限的不同到期收益率作为贴现率;现金流的期限不同,相对应的贴现率也不同,这也提高了现金流贴现的准确性,具体数据如表3所示。

表3 2022年12月31日中债国债标准期限收益率

3.2 久期计算

以浦发银行上述财务报表资产项中“以公允价值计量且其变动计入当期损益的金融投资”及负债中的“向中央银行借款”为例计算其久期,根据久期公式可先对分子进行计算,计算过程如下:

根据上述式(1)可计算出该项资产久期为D=1.0695年。

根据上述公式可计算出该项负债的久期D=0.4479年。

剩余资产负债久期计算同上,分别以各资产、负债在总资产、负债中的占比为权重,通过累加最终得到资产和负债的久期。以浦发银行为例,资产和负债的久期如表4及表5所示,其余银行资产负债的久期计算方法同上述示例相同。由式(12)可计算出久期缺口,且在本文中计算资产净值的变化时,假设15家银行面对相同的市场利率,根据式(13)所示,资产净值的变化可以表示为久期缺口与资产现值的乘积,当利率提高1%时,浦发银行资产净值的减少额为51194百万元。

表4 2022年浦发银行资产久期

表5 2022年浦发银行负债久期

3.3 凸性计算

以浦发银行上述财务报表资产中“存放和拆放同业及其他金融机构款项”及负债中的“向中央银行借款”为例计算其凸性。

负债中“向中央银行借款”项的计算过程如下:

资产项目中“存放和拆放同业及其他金融机构款项”的计算过程如下:

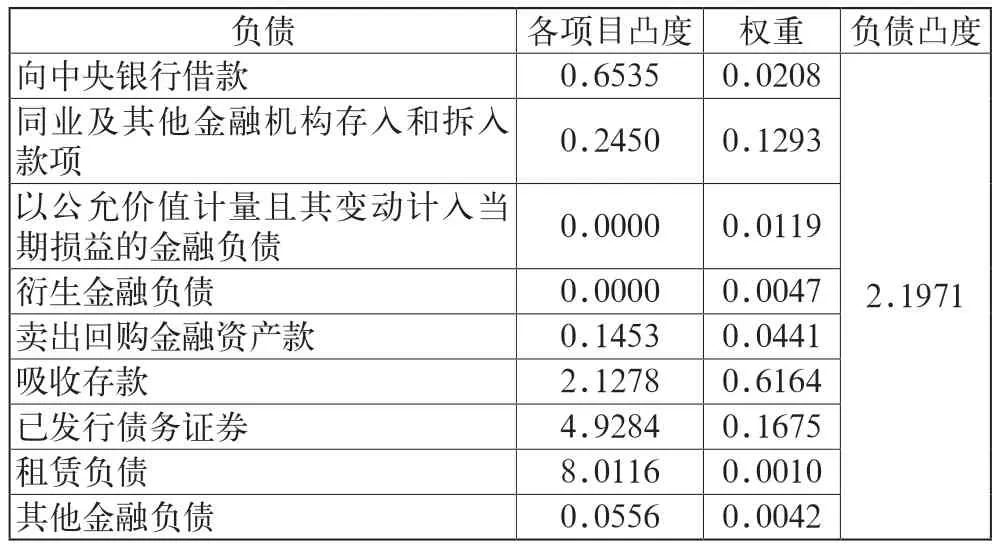

同理,可以计算出其余各项资产负债的凸度及权重,从而得到资产组合及负债组合的凸度,计算结果如表6、表7所示。

表6 2022年浦发银行资产凸度

表7 2022年浦发银行负债凸度

由上表数据可以计算浦发银行资产负债的凸性缺口,计算过程如下:

结合上文计算出的久期缺口,利用式(18)计算出在市场利率提高一个百分点时浦发银行净资产的变动ΔNP=50062。根据久期缺口模型,当市场利率上升1%时,因为资产负债存在敞口,可计算出浦发银行净值损失51194百万元,但在久期缺口模型中加入凸度后,可计算出浦发银行在市场利率提高一个百分点时净资产损失值减少到50062百万元,更加接近真实的净资产损失。由此可知,当久期缺口为正时,凸度越大,市场利率提高带给商业银行的净资产损失越小。

3.4 结果分析

根据上述算法,可以算出3类15家银行资产负债的凸度缺口、久期缺口及银行净值的变化,如表8所示。根据上述公式(10)可知,久期缺口与净值的变化为反函数关系,久期缺口为正时,若市场利率下降,银行的资产净值将会提高;若市场利率提高,商业银行的资产净值则会下降。因此,商业银行应根据久期缺口及预测的市场利率变化,采取相应的改变利率敏感性资产和负债的策略来应对利率风险。从表8可以看出,在5家城市银行中,南京银行、江苏银行及上海银行相对其他商业银行来说资产现值是较高的,所以其对应的银行净值的变化也最大。而宁波银行、浦发银行及北京银行的久期缺口虽然大,但这3家银行的资产现值偏小,所以在市场利率变动时,银行净值的变化程度也偏小。后疫情时代,金融市场受其影响还未完全消失,预计市场利率会呈现上升趋势。因此,在商业银行存在正缺口的情况下,应对利率敏感性资产和利率敏感性负债做出相应调整,使其久期缺口变为负值,银行的资产净值才会在利率提高的情况下提高,从而减少银行可能遭受的损失,规避利率风险。

表8 15家商业银行资产久期、负债久期、久期缺口以及银行净值变动

同种类型的商业银行在久期缺口上也有较大差异,在5家城市银行中,宁波银行的久期缺口远大于其他城市商业银行;由其财务报表可知,此银行有较大金额的客户贷款及垫款项目,此项目未来需要重新定价,故受到利率变动的影响较大。5家区域制银行久期缺口没有较大差距且全部为正缺口,因此商业银行受到市场利率变动的影响不大。当预测市场利率呈上升趋势时,银行管理者要减少利率敏感性资产,增加利率敏感性负债来规避风险。5家国有商业银行中,只有工商银行的久期缺口为负值,所以当市场利率上升时,工商银行的资产净值增加。表8反映了不考虑凸性的情况下,在市场利率提高1%时,银行资产净值的变动;而表9则展现了在久期模型中添加凸性之后,当市场利率提高1%时,银行资产净值的变动。通过对比可以发现,添加凸性后的银行资产净值更加精确,也在一定程度上弥补了久期模型的不足。

表9 15家商业银行久期缺口、凸度缺口以及资产净值的变动

4 结语

本文利用久期凸性模型对15家商业银行的资产负债表进行了实证研究,并探讨了商业银行在市场利率发生变动时的应对策略,得出商业银行可通过预估市场利率的变化,并根据久期缺口调整利率敏感性资产和负债,从而规避利率风险。研究表明,国有商业银行的久期缺口普遍小于区域制商业银行和城市商业银行;当面对相同的市场利率环境时,南京银行、江苏银行及上海银行由于资产现值较大而遭受较大的净值变动。久期缺口为正的商业银行,在市场利率提高升时会遭受损失,故商业银行应予以防范。

基于实证分析结果,本文对银行加强利率风险防控给出以下建议:

第一,加强久期凸性模型在银行利率风险测度方面的应用。商业银行持有的资产与负债到期期限不同,故产生的现金流也不同,但久期凸性模型需要用到准确的现金流数据及合理的贴现率进行计算。本文以无风险的国债标准期限到期收益率为贴现率进行计算,但运用久期凸性模型需要更加合理的贴现率。同时,还应加强信息的开放和透明程度,以及提高对数据计量和处理的精确性,使资产负债久期的测度更加准确,将久期凸性模型更好地运用到测度商业银行利率风险中。

第二,银行管理者要提升银行内部的管理技术水平,及时采取准确的风险管理策略。在市场利率的不确定性下,商业银行久期缺口影响资产净值的变化,银行应及时预测市场利率的变化趋势,从而调整自身的利率敏感性资产及负债,防范利率风险带来的损失。商业银行要适应利率市场化的进程,加强自身的管理建设,做好风险管理的工作。

第三,强化对资产和负债的到期期限管理。“借短贷长”是目前商业银行普遍采用的一种经营模式,这也是造成银行资产与负债产生的现金流不匹配的原因之一。在此种经营模式下,市场利率的变动会使银行面临着较大的利率风险。因此,商业银行应密切关注市场变化,根据自己的实际情况,合理地调整资产和负债比率,降低利率风险的敞口,以达到降低损失的目的。

第四,加强对金融衍生工具的运用。商业银行要加强利用远期利率协议、利率期货转移风险。商业银行的资产负债一般有着合约关系,不能灵活地调整以改变久期缺口,所以在面对利率变动时,可通过期货市场的反向交易来补偿由于利率波动造成的亏损。