战略储备安全视域下的广西糖业发展现状及策略

2024-04-25韦佳培周晓蓉黄有总

韦佳培 周晓蓉 黄有总

摘要:食糖是我国的重要战略储备物资,糖业安全关系我国社会稳定和发展大局,加快推进广西糖业发展,是建设新时代中国特色社会主义壮美广西的内在需要。文章基于2014—2023年《中国食品工业年鉴》、2018—2022年《全国农产品成本收益资料汇编》等统计数据,结合对中国糖业协会和农业农村部有关部门的实地调研和文献分析,全面分析战略储备安全视域下广西糖业的发展现状,剖析广西糖业发展的优势与挑战。研究发现,广西糖业在种植面积、产量和集聚效应等方面具有明显优势,但保供压力大、内生动力不足和外源性冲击加剧等问题依然突出。针对广西糖业发展存在问题,文章提出完善配套支持政策、做强做大龙头企业和优化全产业链等对策建议,为保障国家糖业安全、促进蔗农增收致富及维护民族团结提供有力支持。

关键词:糖业;蔗糖;战略储备物资;发展策略

中图分类号:F316.5;F062.9 文献标志码:A 文章编号:2095-820X(2024)01-0061-06

0 引言

食糖是我国的重要战略储备物资,糖业安全关系我国社会稳定和发展大局[1]。广西是我国蔗糖主产区,做强做大蔗糖特色优势产业在促进蔗农增收致富方面发挥着极大作用。广西糖料蔗年均种植面积稳定在73.33万hm2以上,食糖产量稳定在600.0万t左右,维护了国家食糖供给安全[2];全广西的10家糖业集团、79家糖厂提供了10万个就业岗位,维护了民族团结和边疆稳定;制糖业是广西的7个千亿元产业之一,每年为2000万蔗农带来250亿元的稳定收益,确保了地方经济发展和蔗农致富;蔗渣、糖蜜和滤泥利用率达100.00%,蔗叶离田综合利用率为33.00%,蔗叶综合利用率为63.60%,实现了糖料蔗废弃物的高效利用和绿色发展。但目前广西糖业发展仍存在较多突出问题,如我国食糖生产长期不能满足内需,约1/3依赖进口(年供需缺口约500.0万t);广西人均耕地面积约0.087 hm2,户均种植糖料蔗面积仅为巴西的1/15;甘蔗种植科技化、良种化和机械化难度大,集约化和规模化程度低,甘蔗生产成本是巴西的4~8倍,缺乏国际竞争力。文章通过检索2014—2022年《中国食品工业年鉴》、2018—2022年《全国农产品成本收益资料汇编》和布瑞克农产品数据库,结合对中国糖业协会和农业农村部有关部门走访调研获得的大量详实数据,在此基础上分析战略储备安全视域下广西糖业的发展现状和存在问题,有针对性地提出糖业发展策略,为保障国家糖业安全、促进蔗农增收致富及维护民族团结提供参考依据。

1 广西糖业的发展现状

1.1 国家和广西高度重视广西糖业发展

甘蔗是全球的主要糖料作物,广西是我国最大的糖料蔗种植基地。广西糖料蔗种植面积连续32个榨季位居全国第一,其中,2013/2014年榨季至2022/2023年榨季,广西甘蔗种植面积在全国占比均超过60.00%(图1)。但从长期波动情况来看,广西的糖料蔗种植面积总体上呈现下降趋势,从2013/2014年榨季的103.13万hm2下降到2022/2023年榨季的74.67万hm2。近年来,国家高度重视广西糖业发展,出台了一系列重大举措稳定生产面积,2015年国家发布了《糖料蔗主产区生产发展规划(2015—2020年)》,将广西为主体的蔗糖主产省区糖业发展上升为国家战略;2017年以来,国家以广西为重点划定了150.00万hm2糖料蔗生产保护区,其中广西占77.00%;在国家的关怀和大力支持下,广西糖料蔗种植面积榨季均值已稳定在73.33万hm2以上,广西糖料蔗种植面积占全国的比例从2016/2017年榨季的60.97%增长到2022/2023年榨季的67.80%;2023/2024年榨季广西甘蔗种植面积较2022/2023年榨季的74.67万hm2有所增加。

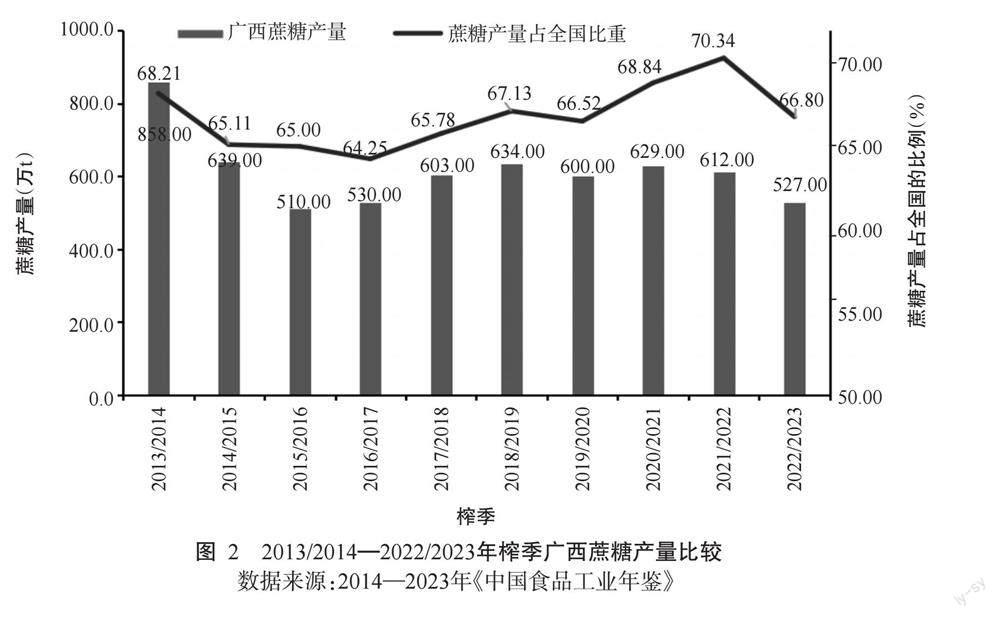

1.2 广西是我国最大的蔗糖产区

食糖主要分为蔗糖和甜菜糖2种,蔗糖在我国食糖市场中占据主导地位,全国每年的食糖总产量中蔗糖产量占比超过90.00%。我国蔗糖主产区分布在广西、云南、广东和海南等南部省區,其中,广西是最大的产区,蔗糖产量在全国占比已连续19个榨季在60.00%以上[3],但从2013/2014年榨季至2022/2023年榨季,广西蔗糖产量总体上呈现波动变化趋势(图2)。对广西蔗糖产量波动原因进行梳理发现,其受干旱、台风、病虫害和产量周期等不确定性因素影响较明显。如图2所示,2018/2019年榨季广西降雨丰富,甘蔗单茎重增加,蔗糖产量大幅增长至634.0万t,而2022/2023年榨季受极端干旱天气影响,蔗糖产量大幅减少至527.0万t,同比下降13.90%。

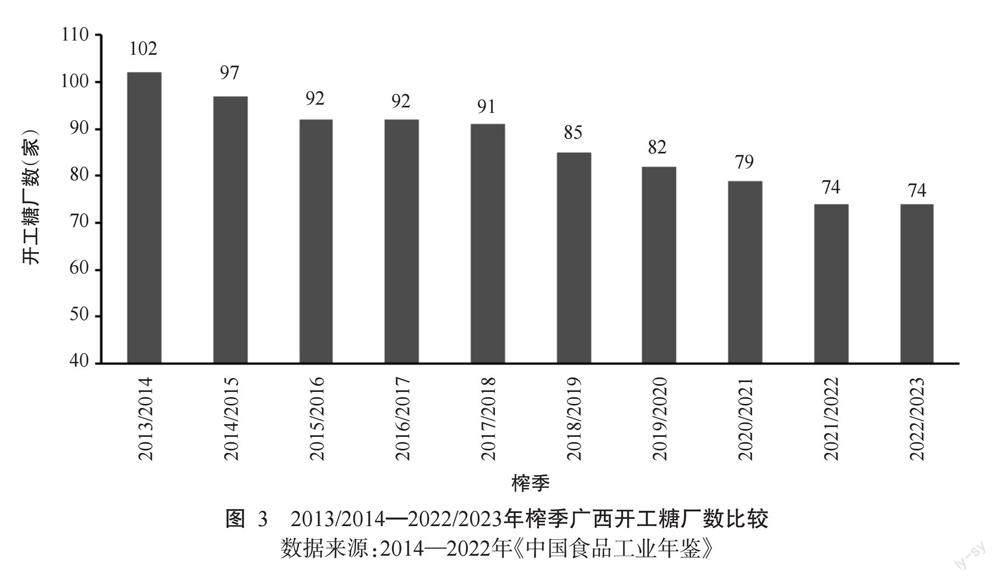

1.3 广西糖业的集聚效应开始显现

广西糖业集中度进一步提升。我国蔗糖产量排名前10位的制糖企业(集团)中有6个分布在广西[4]。广西糖业集中度超过80.00%,糖业集团数量从“十三五”初期的17家减少至“十三五”末期的10家,其中,年制糖能力超100.0万t的制糖企业(集团)有广西南宁东亚糖业集团、广西糖业集团有限公司、广西洋浦南华糖业集团股份有限公司、南宁糖业股份有限公司、广西凤糖生化股份有限公司和广西湘桂糖业集团有限公司等6家,广西糖业呈现向优势区域集中布局和集约发展态势;广西糖企产能整合取得重大突破,2013/2014年榨季至2022/2023年榨季,广西糖厂数量从102家减少至74家,累计关停糖厂28家(图3)。“十三五”以来,广西糖业淘汰落后产能9.65万t/d,平均单厂日处理糖料蔗能力由6850.0 t提高至7500.0 t,产能利用率和经营效益大幅提高。

2 广西糖业发展面临的问题

2.1 广西食糖保供压力加大

我国食糖供需结构性矛盾突出。我国是世界第一大食糖进口国、第三大食糖消费国和第四大糖料作物生产国。从供需结构上看,多年来我国食糖产量始终保持在800.0万t以上,食糖消费量维持在1500.0万t左右,供需缺口约500.0万t,2015/2016年榨季和2022/2023年榨季,我国食糖缺口分别达649.9万和663.0万t(图4),意味着我国食糖常年供不应求,需大量从国外进口。近年来,我国食糖进口量实际上已占消费量的25.00%以上,进口依赖度较高,特别是2020年5月22日,为期3年的国内贸易保障关税到期,配额外食糖进口关税由85.00%降至50.00%[5],我国食糖进口数量出现井喷式增长,如2020/2021年榨季进口量升至634.0万t,进口依存度达40.00%(图4)。近5年来的制糖期,我国食糖自给率均低于70.00%的“保供稳价”安全线,已有机构预判这一降低趋势在未来可能仍会继续。据《中国农业展望报告(2022—2031)》预测,2031年我国食糖产量和消费量将达1093.0万和1628.0万t,食糖进口规模将达581.0万t。因此,广西食糖面临的保供压力极大。

2.2 广西糖业发展内生动力不足

2.2.1 破解农户种蔗积极性下降难度加大

广西地处亚热带,光照充足、雨量丰沛,是我国最大的南菜北运基地,水果产量位居全国第一。2018—2022年《全国农产品成本收益资料汇编》数据显示,近年来广西种植甘蔗的收益远低于种植蔬菜和果树作物。其中,2017—2021年广西种植黄瓜的净利润分别达4.55万、6.51万、4.43万、3.78万和4.03万元/hm2,种植豆角的净利润分别达3.42万、0.88万、4.75万、6.02万和7.45万元/hm2,种植茄子的净利润分别达0.56万、7.98万、8.03万、4.28万和5.53万元/hm2,是同期种植甘蔗利润的5.0~19.0倍;种植果树作物柑橘面积和产量均为全国第一,收益分别是种植甘蔗的6.9、5.7、17.2、7.3和3.0倍;种植油料作物花生的利润自2019年起至2021年也超越种植甘蔗,分别是当年同期种植甘蔗利润的1.5、2.5和2.3倍(图5)。可见,农户种植甘蔗的收益偏低,种蔗积极性不高,破解机会成本驱动下农户种蔗积极性下降困境难度加大。

2.2.2 化解制糖成本上升压力加剧

以布瑞克农产品数据库近5个榨季的广西甘蔗种植成本收益数据进行测算,广西甘蔗年均种植总成本为2380.00元/t,其中,年均人工成本为1371.00元/t,化肥年均成本为470.00元/t,土地年均成本为270.00元/t,种苗、农药和其他年均成本为269.00元/t,人工成本占甘蔗种植总成本的50.00%以上(图6);与同属甘蔗主产区的云南蔗区相比,广西甘蔗种植业总成本高约20.00%;广西蔗农年龄偏大现象严峻,蔗农平均年龄48岁,50岁以上蔗农占38.67%[6]。在蔗区农村空心化和老龄化背景下,需要重体力劳动的甘蔗砍收环节将进一步提高蔗糖原料成本。广西制糖企业甘蔗成本占比约70.00%,近年来持续波动变化,成本上升压力加剧。

2.2.3 糖业转型压力加剧

与其他食糖主产国相比,广西糖料蔗种植规模效益较差,制糖企业经营效率和产能利用率较低,糖业竞争力明显不足。从种植规模效益来看,广西原料蔗户均种植规模仅1.10 hm2左右,远低于巴西的62.90 hm2、澳大利亚的64.70 hm2及泰国的4.00 hm2[7]。从糖厂经营效率来看,广西糖料企业单厂日均加工量约7500.0 t,而巴西的单厂日均加工量为1.5万t,效率明显高于广西糖企[8]。从糖厂产能利用率来看,由于国内甘蔗成本高和原料蔗收购量不足,大量糖料企业的工作时长仅2~3个月,停工待料时有发生,造成人力资源和生产设备闲置浪费,在难以提升产量的同时徒增生产成本[9]。如何依托资源优势,重塑糖业第一车间与第二车间互促互进新动能,实现广西从制糖产业大区向强区转型压力加剧。

2.3 广西糖业的外源性冲击加剧

2.3.1 国际食糖供给的不确定性加大

(1)极端天气增多影响食糖供给。2023/2024年榨季泰国平均降水量同期减少32.00%,食糖产量较2022/2023年榨季下降15.00%。2023/2024年榨季,世界第二大产糖国印度由于降水量不足,食糖产量预计减少8.00%。极端天气还造成食糖港口装运延误和拥堵,2023年巴西连续发生暴雨,阻碍食糖装船和运输,影响全球食糖流通[10]。(2)食糖出口政策影响食糖供给。中国贸易救济信息网数据显示,印度政府2022/2023年榨季规定食糖出口量上限为600.0万t,比上一年同期削减约48.70%。为缓解国内通货膨胀预期,世界第五大蔗糖生产国巴基斯坦2022年1月宣布禁止食糖出口[11]。(3)能源政策调整影响食糖供给。全球第二大燃料乙醇生产国巴西根据国际糖价、油价动态调整本国糖醇比,从而影响本国制糖比,最终影响全球食糖产量[12]。为减少对进口石油的依赖,印度自2001年起推行燃料乙醇计划(EBP),2019年起允许糖厂利用食糖制备燃料乙醇,2021年开始推广弹性燃料汽车,能源政策调整会影响食糖出口数量[13]。

2.3.2 食糖进口安全风险增加

(1)进口成本大幅上涨,进口数量大幅减少。国际市场食糖价格对国内食糖价格影响程度在90.00%左右[14]。从图7可看出,国际糖价持续高位,食糖进口成本持续大幅上涨,配额内食糖进口成本已高于广西食糖批发市场食糖现货报价。据中商情报网资料显示,配额外50%关税的巴西食糖价格高于广西食糖价格,且价差持续扩大。2023年我国全年累计进口食糖397.0万t,同比减少约129.9万t,降幅24.70%。(2)进口市场集中度高,食糖进口稳定性堪忧。在2023年我国全年进口的食糖中,有327.0万t来自巴西,占82.37%。出口国的能源政策、经济形势或食糖产量发生大的变化会直接冲击食糖市場[15]。(3)东盟零关税进口糖浆和白砂糖预混粉冲击广西食糖产业。根据我国2022年海关第78号令,糖含量在50.00%~90.00%的糖浆和预混粉,只要出示原产地为东盟等国的证明即可享受零关税,助推从东盟零关税进口糖浆和白砂糖预混粉大幅增长,仅2023年我国就累计进口糖浆和白砂糖预混粉约181.7万t,同比增加73.7万t,增幅为68.23%。白砂糖预混粉的成分主要为食糖,简单过筛即可分离出低价食糖流入我国市场,挤占广西食糖的市场份额[16]。

3 战略储备安全视域下广西糖业的发展对策

3.1 完善配套支持政策,稳定食糖供给水平

继续实施糖料蔗生产保护区政策,保证广西76.67万hm2糖料蔗种植面积,确保年榨季食糖产量稳定在600.0万t左右。食糖不仅是食品加工业的重要原料,还是重要的战略储备物资,供求失衡将会破坏蔗农收益和市场稳定甚至影响国家安全。为了稳定食糖供给,政府部门已推行一系列糖料蔗良种良法技术和糖料蔗生产机械化作业补贴糖业支持政策,并取得了良好成效,但现有政策不足以应对外部环境不确定性带来的严峻挑战。应以区域全面经济伙伴关系(RCEP)和国家“一带一路”战略机遇为契机,积极探索广西与东南亚及非洲国家的糖业合作,利用其丰富的农业用地资源和较低的用工成本,开展境外糖料蔗种植和食糖生产。政府部门在制定相关政策时应将“保供给”摆在突出位置,引导种植大户和农机专业合作社开展适度规模经营,筑牢国家食糖保供安全网。

3.2 做强做大龙头企业,提高糖业竞争能力

虽然广西糖料蔗种植面积和食糖产量连续19个榨季达全国60%左右,但广西糖企普遍成本高、规模小和综合效益较差,竞争力明显不足。截至2023年12月,广西尚未打造出国家级涉糖农业企业品牌,自治区级涉糖农业企业品牌仅有3家。要想真正维护国家糖业安全应率先从我国糖业自身出发,加快推动我区糖企兼并重组,支持企业间开展股份合作,鼓励财政补贴适当向规模化经营主体倾斜,促进资源向优势企业集中,做大做强广西糖业龙头企业,提升规模经济效应,增强引领示范效应,加速技术改造和转型升级,提升广西糖业核心竞争力。

3.3 延链、补链、强链,全产业链优化升级

按照广西糖企日榨蔗65.0万t计算,广西制糖业每天约产生4.0万t甘蔗叶和近20.0万t蔗渣和废糖蜜,年制糖副产品总量约400.0万t,糖料蔗附加值提升前景可观。目前,广西蔗渣制浆造纸产量位居世界第一,加工业用水循环利用率达世界先进水平,蔗渣发电量位居全国生物质发电量第一,糖业循环经济产业链成效显著。但广西糖业仍存在国内国际流通体系协同性和联动性不足及产品附加值低等一系列问题。有关部门应从糖业全产业链着手,推进蔗糖新产品和甘蔗多样性非糖产品研发,拓宽产业链广度,鼓励发展糖业数字经济,利用智慧化补齐产业链短板,继续深化制糖副产品高值化利用以延伸产业链长度;提升糖业产业链供应链自主可控能力和全球化组织协同能力,引领糖业向高端化、智能化和绿色化发展。

4 结语

广西糖业在国家和地方政策支持及科技创新的推动下取得了显著成就,但仍需加强产业链整合和绿色发展。针对广西糖业发展存在的食糖保供压力加大、内生动力不足和外源性冲击加剧等问题,今后应继续完善配套支持政策以稳定食糖供给水平、做强做大龙头企业以提高糖业竞争能力及优化升级全产业链推动广西糖业持续健康发展,为保障国家食糖安全贡献更大力量。未来广西糖业仍具有广阔的发展前景和巨大的市场潜力,值得深入研究和持续关注。

参考文献:

[1] 韦佳培,梁戈夫. 中国制糖产业依存度与波及效应分析——基于中国2007年投入产出表的实证研究[J]. 求索,2013(1):17-19.

[2] 岑琴. “糖罐子”越端越稳产业链“全链开花”[N]. 广西日报,2023-12-13(016).

[3] 梅景泰. 广西糖料蔗产业高质量发展的对策研究[D]. 南宁:广西大学,2023.

[4] 广西壮族自治区人民政府办公厅. 关于印发广西糖业发展“十四五”规划的通知:桂政办发〔2021〕134号[A/OL]. (2021-12-14)[2023-10-04]. http://www.gxzf.gov.cn/html/zfgb/2022nzfgb/d3q_zfgb2022_128584/zzqrmzfbgtwj20201231/t11798483.shtml.

[5] 刘芷妍. 中国食糖进口政策演变及RCEP对糖业发展的影响[J]. 广西糖业,2023,43(1):36-40.

[6] 覃宁,宋前明,宁准健,等. 本榨季春节期间制糖企业原料蔗供应不足的原因分析[J]. 广西糖业,2020(2):41-45.

[7] 李文纲. 开创新时代广西千亿糖业发展新篇章[J]. 当代广西,2022(11):12-13.

[8] 徐强. 广西糖料蔗产业现状及高质量发展对策研究[J]. 农产品质量与安全,2023(6):108-112.

[9] 周菲,李媛媛,李彦宗. 支持广西糖业高质量发展路径探讨[J]. 农业发展与金融,2022(4):41-44.

[10] 徐思萌. 2023年全球自然災害点击[N]. 中国应急管理报,2023-12-30(007).

[11] 李辉尚,刘芷妍,宋建堂,等. 国际食糖出口限制政策对我国食糖市场影响与启示[J]. 中国食物与营养,2023,29(1):42-46.

[12] 周惠,胡文忠. 2022年我国棉糖市场形势及2023年展望[J]. 中国粮食经济,2023(2):49-52.

[13] 雪晶,王红秋,王双庆. 生物液体燃料在未来能源体系中的作用与前景[J]. 油气与新能源,2022,34(3):60-65.

[14] 高云,李婷君,宋彦亭. 国内外食糖价格波动关系研究[J]. 价格月刊,2021(7):34-39.

[15] 杨莲娜. 中国食糖的进口波动研究——基于进口安全的视角[J]. 国际经贸探索,2013,29(3):18-27.

[16] 高永刚,刘芷妍,罗丽平,等. 广西食糖产业贸易调整援助创新试点的经验与启示[J]. 广西糖业,2023,43(4):51-56.

(责任编辑 思利华)