提高我国铁素资源自给率的对策建议

2024-04-18秦洁璇王晓波

□ 秦洁璇 郝 阳 王晓波

钢铁工业是我国经济社会发展的重要基础产业,是建设现代化强国的重要支撑。2022年,我国粗钢产量10.13亿吨,对铁素资源的需求规模大,并且未来一段时期,我国钢铁需求强度及铁素资源需求量仍将保持较高水平。目前,进口矿、国产矿和废钢是我国钢铁工业铁素资源的三大主要来源,但当前粗钢生产所需铁素资源的62%来自于进口铁矿石,国内铁素资源保障能力不足、铁矿石外采度高,对钢铁产业链供应链稳定运行构成不利影响[1]。因此,需持续提升我国铁素资源保障能力,助力我国经济社会健康可持续发展。

一、我国铁素资源供需现状

1.我国铁素资源需求情况

铁矿是我国钢铁工业的重要基础支撑和原料来源。“十三五”期间,我国生铁产量从7亿吨增长到8.88亿吨,铁矿石需求量(TFe 62%)从11亿吨增加至14亿吨,增幅26.7%。2021年,国家对钢铁行业实施产能产量双控,生铁产量逐步减少;2022年我国生铁产量8.64亿吨,同比降幅0.8%,铁矿石需求量仍保持在13.65亿吨的高位水平。2023年1—10月,我国生铁产量7.45亿吨,铁矿石需求量约11.77亿吨。2016—2022年我国生铁产量情况见图1。

图1 2016—2022年我国生铁产量情况

2.我国铁素资源供应情况

“十三五”时期,中国铁矿石原矿产量呈“V形”态势(见图2),从2016年的12.81亿吨下跌到2018年的7.63亿吨,随后有所恢复,2021年达到9.81亿吨,同比增长9.4%,折合铁精矿产量约2.85亿吨。2022年,我国铁矿石原矿产量9.68亿吨,同比小幅下降1.0%,但仍然保持了相对高位水平。2023年1—10月,我国铁矿石产量8.26亿吨,同比增长7.8%。

图2 2016—2022年我国原矿产量情况

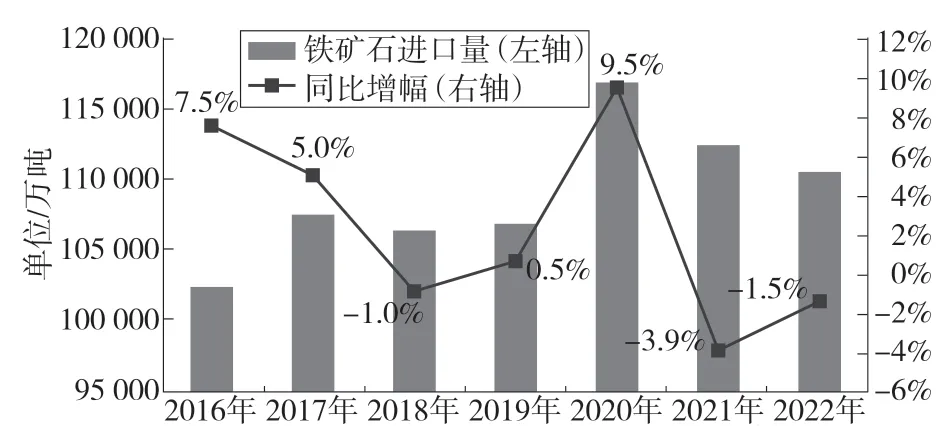

我国铁矿石产量难以满足下游需求,我国钢铁行业仍主要依赖进口矿石。铁矿石进口量从2016年的10.24亿吨,增至2020年的11.7亿吨,增加了14%,累计花费外汇额达4 300亿美元。近两年,铁矿石进口量有所减少,2021年进口铁矿石11.24亿吨,同比减少3.9%;花费外汇额1 847亿美元,同比增长49.3%;进口铁矿石均价164.3美元/t。2022年进口11.07亿吨,同比下降1.5%,但仍连续7年保持在10亿吨以上水平。2023年1—10月,我国进口铁矿石9.76亿吨,同比增长6.5%。此外,我国铁矿石港口库存长期在1亿吨以上,2018年6月最高突破1.6亿吨,截至2023年11月底,港口库存在1.13亿吨左右。2016—2022年我国铁矿石进口情况见图3。

图3 2016—2022年我国铁矿石进口情况

权益矿方面,截至目前,我国境外投资铁矿项目中仍在生产的仅约6个,形成权益成品矿年供应量约6 300万吨,占我国全年铁矿石进口总量不足10%。

因此,从生铁生产需求看,经过多年发展,我国已基本形成了“以进口为主、国产为辅”的铁矿石供应结构,但目前“外增内减”的形势逐步得以扭转,对外依存度从2016年的87.3%下降到2022年的79.8%,铁矿石自给率有一定回升,但基本在20%水平左右波动。2016—2022年我国铁矿石供应结构见图4。

图4 2016—2022年我国铁矿石供应结构

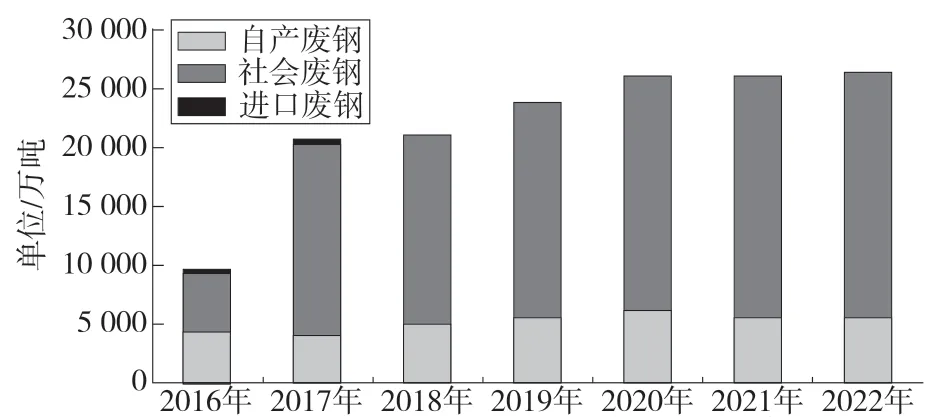

废钢供应方面,废钢资源按其来源统计,可分为自产废钢、社会废钢和进口废钢3类[2]。“十三五”期间,我国废钢资源供应总量总体呈上升态势,并以社会废钢为主,占比75%~80%。2022年,我国废钢市场可统计的废钢供应量约2.63亿吨。2016—2017年我国废钢资源供应情况见图5。

图5 2016—2022年我国废钢资源供应情况

从粗钢生产需求及目前铁素资源供应看,主要铁素资源包括国内矿、进口矿(不含权益矿)、权益矿及废钢,对粗钢的贡献率分别为17%、58%、4%和22%,我国钢铁行业对进口矿石的依赖仍然较大。

二、我国铁素资源供需矛盾及存在问题

1.我国铁矿供应存在结构性问题,铁矿自给率低

我国铁矿资源多为需选贫铁矿,相较国外可直接利用的高品位矿,开发利用成本较高,竞争力较差。近年随着节能环保等相关政策的推行,国内矿山开发受到较大程度影响。此外,矿业投资所需资金大、投资周期长,目前国内铁矿项目建设融资以债务融资为主,渠道较为单一,且行业门槛较高,多方因素致使国内铁矿产量较低。我国作为全球最大的铁矿石消费国,铁矿石年消费量占全球铁矿石消费量的比例超过60%;但在供应结构中,国内精矿产量不足3亿吨,进口矿连续多年超过10亿吨,进口矿占比超过80%,铁矿石自给率仅20%左右。此外,进口来源高度集中,自澳大利亚和巴西两国的进口量占总进口量的比例超过80%。

2.缺失定价话语权,价格剧烈波动

全球钢铁产业链上游资源供应呈寡头垄断态势,四大铁矿生产商产量占全球铁矿产量的50%以上,出口量占全球铁矿石贸易量超过60%,处于绝对主导地位。我国钢铁行业高度依赖进口矿石,上下游市场地位不对等,我国在铁矿石定价权方面始终处于弱势地位。普氏指数等铁矿石定价机制不合理、铁矿石金融属性愈发明显等因素,进一步推动铁矿石价格大幅波动,“十三五”期间,铁矿石现货价格最低仅40美元/t 左右,而2021年突破230美元/t,2022年再次大幅波动跌破80美元/t,给钢铁行业稳定安全运行带来巨大风险。

3.废钢产出量尚未达到最佳状态,废钢资源供需长期处于紧平衡状态

自2012年工业和信息化部下发《废钢铁加工行业准入条件》 《废钢铁加工行业准入公告管理暂行办法》以来,已有10批共705家废钢铁加工企业进入准入名单(除去已撤销的企业)[3],预计年加工处理能力为1.6亿~1.7亿吨,在全国范围内基本形成了现代化的废钢铁加工配送体系,形成了“回收—加工—利用”的废钢铁资源综合利用产业链。但目前还存在废钢加工装备水平参差不齐、废钢加工质量有待提高、尚不能完全满足钢铁企业“精料入炉”需要等问题。此外,废钢相关鼓励政策及税收优惠政策仍有待进一步细化和完善。2022年,我国钢铁企业废钢消费量2.1亿吨,废钢单耗约206 kg/t,与美国700 kg/t、欧盟580 kg/t、日本370 kg/t相比,仍存在一定差距[4]。在现阶段我国粗钢产量超过10亿吨规模的情况下,国内废钢资源供应还未达到足够充沛的程度,废钢市场存在阶段性、区域性供需不平衡情况。

三、铁素资源供需发展形势

1.我国钢材需求呈缓慢下降趋势但仍将保持高位

未来,我国钢铁行业将朝着粗钢产能产量压减、钢铁企业兼并重组、流程及炉料结构调整、绿色低碳发展等方向转变。在“双碳”目标及有关政策引领下,中长期我国钢材需求量将呈缓慢下降态势。但我国工业化城镇化尚未完成,当前及未来一段时间,基础原材料及铁矿等矿产资源刚性需求仍然存在并仍将保持高位。

2.高品位铁矿石需求呈现结构性增加趋势

随着日趋严格的环保、低碳政策要求和高炉大型化趋势,未来高效球团矿生产工艺、熔剂性球团生产、高炉大比例球团矿冶炼、高炉高效使用生块矿等技术将被进一步研究和推广应用[5],相关政策将加大对大比例使用球团的支持,预计到2030年,高炉球团矿比例将提高至20%以上,远期有望进一步提高。未来,中国对高品位低杂质含量铁矿石产品的需求将保持不断增加态势。

3.废钢对铁矿石的取代作用将逐步增强

中国废钢资源产出量已达到相当规模,预计2025年我国废钢供应总量将达3.3亿吨。到2030年和2035年,估算我国废钢供应总量将分别达3.6亿吨和3.8亿吨。未来5~15年,废钢等资源将越来越成为铁矿资源的重要补充,废钢替代铁矿的份额总体上将呈现增长的趋势,但废钢大规模替代铁矿石还需要一定的时间和空间。

四、提高我国铁素资源自给率的路径建议

1.加大国内矿的开发力度

从必要性来讲,一方面,国家资源保障战略要求保证一定量的国内矿供应;另一方面,国内矿产量的增加,可减少钢铁行业全产业链污染物排放。与主流铁矿进口品种(粉矿,占我国总进口量70%以上)相比,我国铁矿成品矿品质高(品位一般在65%以上,主要用于生产球团),且生产工艺基本不产生PM2.5、硫、磷等污染物,相较利用进口粉矿的烧结工艺,可减少全产业链污染物排放。从可行性来讲,未来高品位、优质铁矿将出现结构性短缺,且优质铁矿的综合效益更加明显,高品质铁矿将有更高的溢价空间,促进国内部分矿山项目建设经济可行。

2.对国内铁矿山实施分类规范管理

建议关闭安全无保障、环保不达标、资源利用水平低的“散小乱污”矿山,科学退出各类自然保护区内的矿山。建议实施铁矿行业规范化管理,制定符合行业实际的规范管理标准,建立白名单制度,加强宣贯落实和动态调整,实现国内铁矿资源的科学、高效、绿色可持续发展。

3.破解矿业权整合难点,重点引导和支持铁矿基地建设

从矿产资源法、矿业权出让等相关法律及制度出发,充分发挥市场对资源配置的决定性作用,积极破解矿业权整合难点,培养矿业权市场,完善矿业权流转制度,促进矿业经济可持续发展。同时,重点引导和支持鞍本、冀东、霍邱、攀西等资源丰富且集中的地区,通过规模化、集约化、绿色化开发,建设大型铁矿基地,提高行业集中度,在保障国家资源和提高国际影响力方面发挥更大作用。

4.支持矿业资本市场建设

矿业投资是长周期、持续性和高风险投资,是资金密集型和劳动密集型行业,但目前国内铁矿项目建设融资渠道单一,以债务融资为主,行业门槛较高。建议加快国内矿业资本市场建设,丰富矿业项目融资渠道,加快新项目建设进度。

5.加快海外优质权益矿及产业链延伸开发

海外权益矿开发是国内铁矿开发的重要补充,是提高我国铁矿石自给率的重要手段。一是稳步推进对澳大利亚的资源开发,积极盘活已投资铁矿项目。二是继续深化国际合作,拓展铁矿资源供应渠道。重点聚焦蒙古、哈萨克斯坦、印度等国家,开展“一带一路”陆上走廊沿线国家富铁矿勘查开发工作,提升铁矿资源源头控制力,降低进口铁矿石来源的集中度。三是打造海外勘查开发基地和产业园,提高全球竞争力。布局非洲加蓬、几内亚、刚果(布)、塞拉利昂等国家铁矿产业,积极推进几内亚西芒杜铁矿等境外特大型铁矿项目,建立稳定的铁矿资源基地,增加铁矿石年供应量1.5亿~2亿吨。同时,延伸和打造产业链,逐步向外转移下游产能并减少初级铁矿石进口。

6.优化废钢营商环境,支持废钢产业发展

建议设立钢铁行业低碳发展专项基金,支持废钢产业从回收、拆解、加工、分类、配送到应用的一体化发展,进一步完善废钢加工配送体系建设[6]。重点支持废钢加工示范基地规模化、标准化和智能化发展,以及报废汽车、报废船舶等废旧拆解产业集聚化发展,积极培育区域及全国范围内的龙头企业,鼓励企业通过实施兼并重组、混合所有制改革等方式做大做强。建议进一步修订废钢铁准入企业增值税即征即退的优惠政策,进一步降低废钢交易价格,同时出台实施细则,简化退税要求,优化废钢营商环境,支持废钢产业发展。

7.研究直接还原铁的利用

“直接还原铁+电炉”工艺生产稳定性较高,可有效提高生产效率,采用热态直接还原铁自动连续加料工艺,可节省电耗和电极,相比全废钢冶炼,钢水质量有所提升。目前,全球直接还原铁产量处于上升态势,未来可考虑在海外布局建设直接还原铁生产厂,利用国外天然气资源,延伸海外权益铁矿资源的产业链,降低直接还原铁生产成本,并提高直接还原铁进口量。○