区域金融服务能力对中国经济增长的影响效应研究

2024-03-22庞欣茹

陈 斐 庞欣茹 康 松

(1.浙江理工大学 经济管理学院,中国 杭州 310018;2.德国汉堡大学 商业、经济和社会科学学院,德国 汉堡 20146)

改革开放40多年来,中国金融业经历了重大而深刻的变革,金融系统为中国实体经济的快速发展提供了有力保障,是助力中国经济稳中有进的重要手段。党的十八大以来,中国坚持把金融服务实体经济作为根本宗旨,持续深化金融供给侧结构性改革。在面临巨大的内部压力与外部风险(1)于春海:《中国宏观经济:内部结构分化与外部风险增加》,《中国经济报告》,2019年第6期。情况下,“稳增长”和“防风险”成为当前中国经济宏观调控两大重要政策目标(2)陈创练、高锡蓉、刘晓彬:《“稳增长”与“防风险”双目标的宏观调控政策抉择》,《金融研究》,2022年第1期。。党的二十大报告明确指出:“深化金融体制改革,建设现代中央银行制度,加强和完善现代金融监管,强化金融稳定保障体系。”2023年10月召开的中央金融工作会议强调“要加快建设金融强国,全面加强金融监管,完善金融体制,优化金融服务”(3)《中央金融工作会议在北京举行》,人民网, http://politics.people.com.cn/n1/2023/1101/c1024-40107386.html, 2023-11-01.。

随着经济金融化和区域一体化的深入发展,金融服务已成为推动区域经济发展的重要力量之一。金融服务是指金融机构及其他金融服务主体,通过运用货币交易等手段,在金融市场上向金融活动客体提供金融商品或劳务以满足其需求的服务活动。既包括为个人、企业、机构等微观个体提供的服务,还包括为国民宏观经济提供的服务,不仅反映了金融主体的供给能力,更体现了金融系统的服务效率。随着金融发展水平理论和实证研究的不断深化,金融服务能力的内涵和外延界定也逐渐明确,但目前对于金融服务能力的测度尚未达成共识。金融服务能力的概念相对宽泛,并不完全等同于金融发展水平,而是一个包括金融发展水平和其他外延变量的综合概念。国外学者试图从金融服务的可及性(4)Beck T, Demirguc-Kunt A, Martinez Peria M S. Reaching out: access to and use of banking services across countries. Journal of Financial Economics, 2007, 85(1),pp. 234-266.和包容度(5)Sarma M. Index of financial inclusion. Indian Council for Research on International Economic Relations, New Delhi, India, 2008.等方面来衡量金融服务能力,其中金融服务的可及性指的是人们在社会生活中能够获取金融服务的程度,主要包括金融服务的供应和人们对金融服务的使用情况。在中国,金融服务除了指对微观个体的服务以外,更多包括对宏观经济的调控作用。国内对金融服务能力的研究相对较晚,何德旭(6)何德旭:《关于金融服务业的一个比较分析》,《金融理论与实践》,2004年第7期。认为对金融服务业的评价应该包括规模、结构、效率及竞争力等几个方面,但未对其进行实际测度。而大多数学者在研究中常选用单一指标来衡量金融服务能力(7)黄莹、熊学萍:《金融服务水平测度与经济福利效应研究综述》,《上海金融》,2013年第2期;张成思、刘贯春:《经济增长进程中金融结构的边际效应演化分析》,《经济研究》,2015年第12期;段世德、黄泽索:《数字化发展与民族地区金融服务能力提升——以滇黔桂三省区为例》,《中南民族大学学报》(人文社会科学版), 2021年第12期。,且主要关注点在于其影响效应,而非金融服务能力的测算与演变规律。吕芳(8)吕芳:《西部地区金融服务能力的评估与比较》,兰州大学硕士论文, 2010年。尝试从金融规模、效率、结构和生态四个方面对我国西部地区的金融服务能力进行测算,但在指标选取方面仍与金融发展水平有较大的相似。

当前,区域金融服务能力已经成为衡量区域金融发展的重要标志,而如何对其科学测度特别是建立更加客观的评价指标体系,越来越成为区域金融发展研究领域的重要课题。“结构性减速”是中国经济新常态的显著特征之一,金融调控在促增长和保稳定工作中都担负着非常重大的责任(9)高小琼:《金融要为保增长、保民生、保稳定发挥更大作用》,《中国金融》,2009年第7期。。面对国内外需求冲击,逆周期的信贷调控手段也逐渐成为稳定中国宏观经济增长的重要工具(10)殷剑峰:《二十一世纪中国经济周期平稳化现象研究》,《中国社会科学》,2010年第4期。。当经济面临重大冲击时,中国政府部门往往会采取积极的货币政策或财政政策以维持经济稳定(11)赵向琴、袁靖、陈国进:《灾难冲击与我国最优财政货币政策选择》,《经济研究》,2017年第4期。。2020年以来,中国政府积极扩大融资规模调整融资结构,对维持中国经济的平稳增长具有一定的贡献效应(12)陈斐、庞欣茹:《区域融资强度调整对中国经济增长的影响与贡献效应》,《甘肃社会科学》,2022年第2期。。因此,本文拟在构建区域金融服务能力评价指标体系的基础上,考察中国区域金融服务能力的时空变化,然后基于区域金融服务能力的测算结果,通过构建固定效应模型分别探究其对中国经济长期增长和短期波动的影响效应,以期为实现金融服务中国经济增长与稳定共举提供一定的理论与实践参考。

一、区域金融服务能力评价指标体系构建

(一)区域金融服务能力的表达

本文将从金融资源、金融效率和金融生态三个方面来综合衡量一个地区的金融服务能力。其中,金融资源作为金融服务能力的重要本源,也是重要保障;金融效率直接反映了金融服务的质量;金融生态则是金融业发展所处的外部生存环境,包括经济、法律、信用、政策等环境因素,统称为金融生态系统。

金融资源是指在一定时间内由金融服务机构为客户提供的资金、金融产品、人才和制度等各种资源的集合(13)Goldsmith R W. Financial Structure and Development. New Haven and London: Yale University Press, 1969,pp.365-367.。国内学者白钦先(14)白钦先:《金融可持续发展研究导论》,中国金融出版社, 2001年版,第72-88页。将金融资源划分为三个等级,即:基础性的核心金融资源、实体性的中间金融资源和功能性的高层金融资源。基础性的核心金融资源主要包括货币资本或资金;实体性的中间金融资源主要包括金融机构、金融工具、金融人才和制度等资源;而功能性的高层金融资源是指货币资金与金融体系各构成要素之间的相互作用和影响。崔满红(15)崔满红:《金融资源理论研究》,中国财政经济出版社, 2002年版,第89-109页。将金融资源划分为货币资源、资本资源、金融商品资源和制度资源四个等级;林广明等(16)林广明、谭庆华:《金融资源论:对金融功能观与金融机构观的综合研究》,《金融论坛》,2004年第6期。将金融资源分为实体和功能两个部分,实体指各种物质和非物质的金融资源,如资金、机构、人才和制度等,而功能则是指这些金融资源所能发挥的作用和效用。本文主要参考蔡则祥等(17)蔡则祥、武学强:《金融资源与实体经济优化配置研究》,《经济问题》,2016年第5期。的研究,从资金资源、人力资源、工具资源、组织资源和保障资源五个方面来对金融资源进行评估。在评估中,利用贷款余额/GDP来衡量各省份的资金资源(考虑到中国没有公布分省的货币资金数据),利用金融业从业人数(万人)来表示人力资源,立足于存款、股票和保险三个主要的金融工具对工具资源进行衡量,将金融基础设施以及金融制度等因素视为组织资源和保障资源。

金融效率反映了金融主体是否能够以最低成本提供最优质服务,在金融服务能力中具有重要作用。目前关于金融效率的研究颇为丰富,Robinson等(18)Robinson R I, Wrightsman D. Financial markets: the accumulation and allocation of wealth. US: McGraw-Hill, 1974.p.487.将金融效率分为运行效率和配置效率两个方面。而王广谦(19)王广谦:《经济发展中金融的贡献与效率》,中国人民大学出版社, 1997年版,第146-152页。认为,金融效率指的是金融运作能力,包括金融机构效率、金融市场效率、金融宏观效率以及央行货币调控效率四个方面。杨德勇(20)杨德勇:《论中国金融效率的现状及政策选择》,《财经理论研究》,1997年第2期。认为,应从宏观、微观和金融市场效率三个方面对金融效率展开研究。李木祥等(21)李木祥、钟子明、冯宗茂:《中国金融结构与经济发展》,中国金融出版社, 2004年版,第139页。认为,金融效率是指资金融通的效率,即投入和产出的比率越大,则在一定程度上体现金融效率就越高。周国富等(22)周国富、胡慧敏:《金融效率评价指标体系研究》,《金融理论与实践》,2007年第8期。认为,金融效率指的是一个国家金融资源分配状态的好坏程度,包括微观金融效率和宏观金融效率两个方面。云鹤等(23)云鹤、胡剑锋、吕品:《金融效率与经济增长》,《经济学》(季刊), 2012年第2期。在研究中将金融效率分为分置效率、转化效率和配置效率等三个方面。沈军等(24)沈军、白钦先:《中国金融体系效率与金融规模》,《数量经济技术经济研究》,2013年第8期。将金融效率划分为微观金融效率与金融体系效率两个方面,并认为研究金融效率的重点在于宏观层面。参考已有研究,本文拟基于金融发展效率、金融市场效率和金融服务效率三个方面对金融效率进行综合评估。其中,金融发展效率包括金融业劳动力投入效率和金融业资本投入效率两个重要指标,前者采用金融业增加值与金融业从业人员工资总额(25)具体地,以金融业固定资产投资数据为基础,采用永续盘存法对金融业资本形成总额进行实际测算,即:Kit=K(it-1) (1-δt )+Iit。参考李宾(李宾:《我国资本存量估算的比较分析》,《数量经济技术经济研究》,2011年第12期)的研究,利用各省份初期固定资产形成额除以10%计算出基期(2003年)资本存量K0,并根据Wu(Wu Y. China’s capital stock series by region and sector. Frontiers of Economics in China, 2016, 11(1), pp. 156-172.)对生产性服务业的研究,将本文的折旧率设定为4%;Iit表示每年新增的金融业固定资产投资,单位为亿元。的比值来表示,后者采用金融业增加值与金融业资本形成总额的比值来表示;金融市场效率反映的是资金在融通市场上的有效配置程度,具体表现为资金的流动能力、系统的抗风险能力、市场的创新能力等;金融服务效率是指金融体系促进国民经济整体运行的效果,主要包括储蓄投资的转化率和金融配置效率。

金融生态是金融业外部生存环境的总称,是指金融机构所处的宏观经济、政策和市场环境等因素的综合体现,其优劣直接影响到金融机构的经营效益和金融市场的稳定发展。本文中的金融生态是狭义的,即金融运作所依赖的基础条件以及相关制度等外部环境,也可以被理解为金融系统所处的自然和社会环境。参考2005年中国社科院首次发布的《中国金融生态调查报告》,同时借鉴汪祖杰等(26)汪祖杰、张轶峰:《区域金融生态环境质量评估指标体系研究》,《金融研究》,2006年第5期。和刘凯(27)刘凯:《欠发达地区县域金融效率评价指标体系研究》,《云南大学学报》(社会科学版), 2014年第4期。的研究,并考虑到数据的可获得性,拟从经济发展、社会信用、法治环境和政府干预程度等四个方面来综合评估金融生态状况。

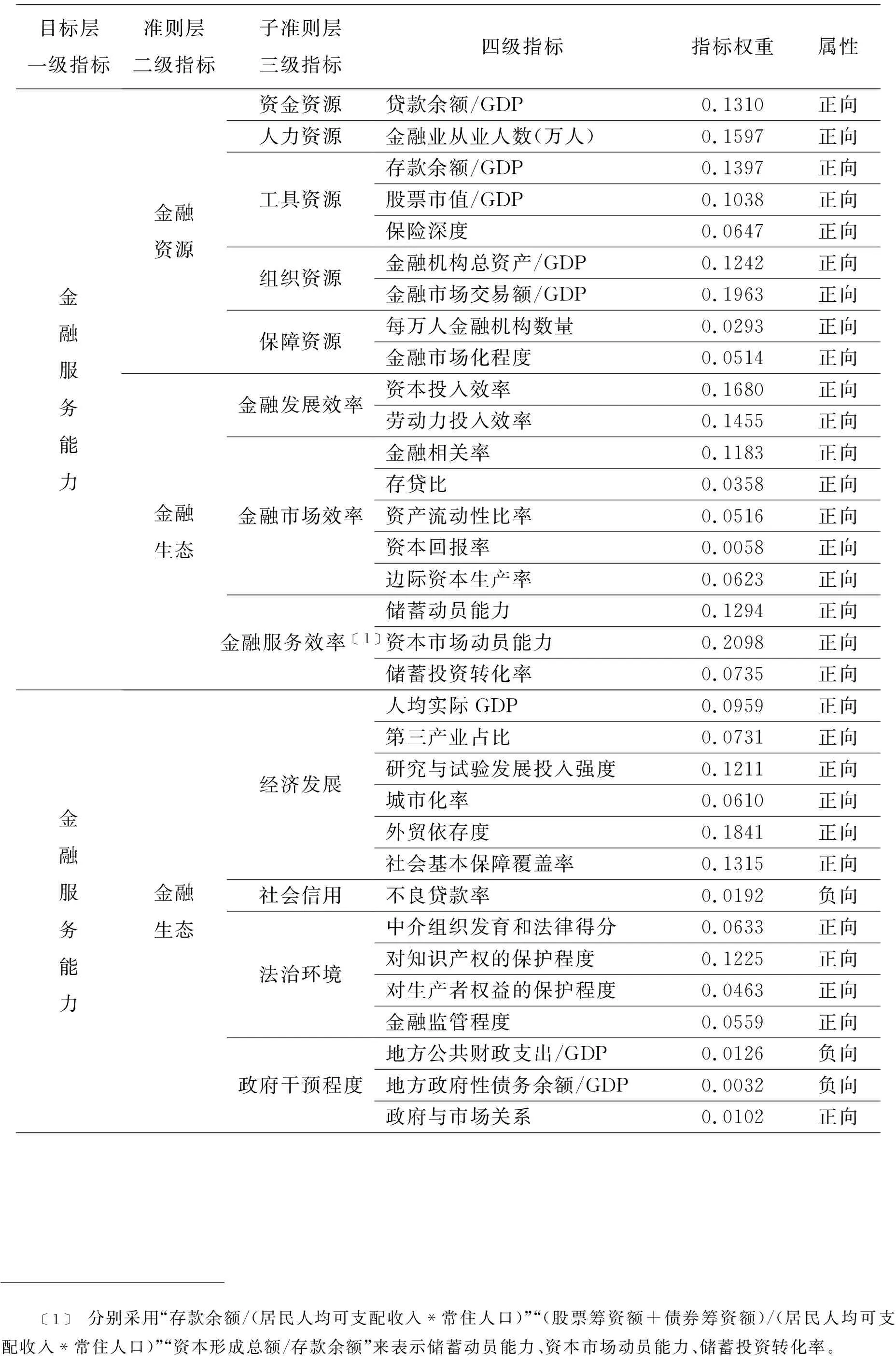

(二)区域金融服务能力评价指标体系

基于上述三个方面的界定,按自上而下的顺序,通过逐层分解,本文构建了区域金融服务能力综合评价指标体系,包括目标层、准则层、三级指标层和四级指标层,并最终选择33个四级指标来综合衡量区域金融服务能力,具体参见表1。

表1 区域金融服务能力综合评价指标体系

表1中,一级指标目标层,即金融服务能力,反映某一区域金融服务能力的总体情况。准则层由3个二级指标组成,分别是金融资源、金融效率和金融生态。金融资源包括资金资源、人力资源、工具资源、组织资源和保障资源5个三级指标,其中的四级指标“金融市场交易额/GDP”“每万人金融机构数量”分别采用“上证所和深交所两个交易所的总交易金额/GDP”“金融机构数量/常住人口”来表示;金融效率包括金融发展效率、金融市场效率和金融服务效率3个三级指标,其中的四级指标“金融相关率”“边际资本生产率”分别采用“存贷款之和/GDP”“GDP/资本形成总额”来表示;金融生态包括经济发展、社会信用、法治环境和政府干预程度4个三级指标,其中的四级指标“研究与试验发展投入强度”“社会基本保障覆盖率”“金融监管程度”分别采用“研究与试验发展经费支出/地方公共财政支出”“基本医疗保险参保人数/常住人口”“金融监管等事务支出/地方公共财政支出”来表示。

为了便于对区域金融服务能力进行比较,大多选用的是相对规模指标;考虑到指标间的差异影响,研究中对四级指标的属性和方向均进行了明确的区分,划分为正向指标和逆向指标两大类。表1中第五列是根据后文所述的数据来源和测算方法得到的各个四级指标的权重。

二、数据来源与测算方法

(一)数据来源

随着中国社会主义市场经济体制的不断完善,进入二十一世纪以来,中国金融体系的发展及其制度框架日益完善,金融市场开放逐步深入,金融监管体系不断完善,加快了金融市场化、法治化、国际化和多元化步伐。考虑到省级层面各指标数据的可获得性,本文选择2003-2020年为研究时段,对除港、澳、台地区之外的全国其他31个省级行政单元的区域金融服务能力进行测算。测算中,涉及到的各个基础指标数据,均来源于官方发布的权威统计数据库或官方网站,包括《中国统计年鉴》《中国金融年鉴》《中国区域金融运行报告》、Wind数据库、国家统计局等。同时,为消除价格波动的影响,采用了平减价格指数,将涉及到的货币数值类型指标的历年数据转换为以2003年为基准的数据。对于个别缺失数据,则通过查阅各省份统计年鉴、统计公报或利用插值法进行补充,以确保数据的完整性。

(二)测算方法

为计算前文构建的区域金融服务能力评价指标体系各子系统的指数值,首先需要对各指标进行标准化处理,然后利用熵值法确定各指标的权重,进而计算出金融资源、金融效率和金融生态三个子系统的评价指数值,最后采用线性加权组合法综合三个子系统的指数值,得到各省份的区域金融服务能力综合评价指数。

1. 标准化处理

由于各项基础指标存在单位、量级和数据性质等方面的差异,因而需要对其进行无量纲化处理,也要确定各指标的方向。正向指标是指第j个指标数据值与区域金融服务能力评估之间存在正向关系,即该指标越大,其对区域金融服务能力的正向贡献越大;逆向指标则是指第j个指标数据值与区域金融服务能力评估之间存在负向关系,即该指标越小,其对区域金融服务能力的负向贡献越小。本研究采用极差化方法,具体计算公式分别如下所示。

正向指标:

负向指标:

2. 熵值法

为保证测算结果的客观性,本文采用熵值法对区域金融服务能力评价指标体系中各子系统的基础指标进行赋权,这可以在一定程度上避免人为赋权的主观性以及指标体系内各复合指标之间存在的信息交叉叠加问题。考虑到传统的熵值法可能会存在极端值与负值被排除的情况,从而影响到评价指标的完整性和评价得分的准确性,因此在测算中采用改进后的熵值法分别对各子系统的基础指标进行赋权,具体步骤如下:

第一步,考虑到在标准化后可能会存在零值的情况,首先应对其进行平移处理以确保后续运算的正确性,即:

其中,a表示平移幅度(在本研究中,a取0.1)。

第二步,指标的归一化处理:

第三步,计算各指标的熵值:

第四步,计算各指标熵值的冗余度:

其中,dj越大意味着该指标在综合评价中的影响就越大。

第五步,计算各指标的权重:

3. 线性加权组合法

对于金融资源、金融效率和金融生态三个子系统的评价指数,可以通过线性加权组合法来计算。需要注意的是,由于评价指数值通常在0~1之间,参照此类数值评价的惯例,计算中将所得的综合评价指数放大100倍,即:

根据得到的上述评价指数,并将金融资源、金融效率和金融生态三个子系统在区域金融服务能力评价中视为同等重要,即三个子系统的权重均赋为1/3,计算出各省份的区域金融服务能力的综合评价指数,即:

其中,Vi'表示省份i的区域金融服务能力综合评价指数;Viu表示省份i的综合评价指数中第u个子系统的评价指数,u表示区域金融服务能力评价指标体系中子系统的数量。

需要说明的是,全国金融服务能力综合评价指数中三个子系统的评价指数Vu是根据各省份该子系统评价指数Viu的算术平均而得到,即就单个子系统而言,对31个省份赋予相同权重1/31,从而得到中国金融服务能力综合评价指数中该子系统的评价指数Vu,然后与前述各省份的计算方法一致,计算出2003-2020年全国金融服务能力的综合评价指数V',以期反映研究时段内中国金融服务能力的动态变化。为了后续分析的需要,也分别计算出东部地区、中部地区和西部地区(28)东部地区包括11个省份(直辖市),即:北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东和海南。中部地区包括8个省份,即:山西、吉林、黑龙江、安徽、江西、河南、湖北和湖南。西部地区包括12个省份(自治区、直辖市),即:内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏和新疆。下同。的金融服务能力综合评价指数,且对单个子系统,东部各省份、中部各省份、西部各省份赋予的权重分别为1/11、1/8、1/12。

三、中国区域金融服务能力的时空变化分析

(一)全国与三大地区金融服务能力的时空变化

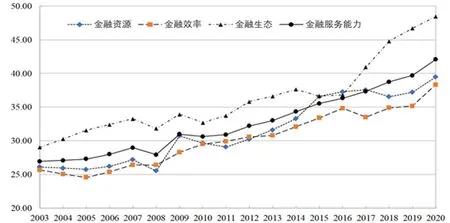

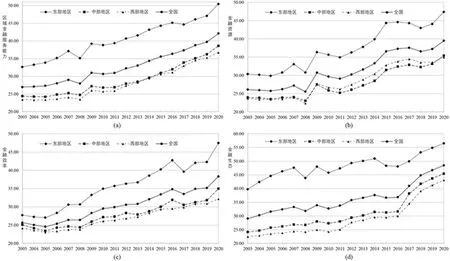

图1和图2从整体上反映了2003-2020年全国和东、中、西三大地区的金融服务能力综合评价指数及其各个子系统评价指数的变化趋势。这一时期,中国金融服务能力呈现稳步上升趋势,由2003年的26.95提高到2020年的42.10,提升幅度约为56.18%。图1显示出金融资源评价指数总体上低于金融服务能力评价指数,金融效率评价指数一直低于总体的评价指数,而金融生态评价指数一直高于总体的评价指数,这与研究时段内中国金融体系建设不断健全、金融生态环境得到大力改善有关,尽管金融资源增加为金融服务能力提升提供了重要支撑,但金融效率维度的能力仍有待提高。

图1 2003-2020年中国金融服务能力变化与子系统变化情况

图2(a)表明三大地区的金融服务能力变化趋势与全国的变化趋势基本一致,东、中、西部地区的金融服务能力综合评价指数分别由2003年的32.64、24.39、23.44提高到2020年的50.46、38.61、36.75,提升幅度分别为54.58%、58.27%、56.78%,研究时段内东部地区的金融服务能力明显高于中、西部地区,但2003-2020年间东部地区的提升幅度略低于中部和西部地区,三大地区间金融服务能力的差距有所减弱。此外,无论是全国还是三大地区金融服务能力都在2008年出现了明显下滑趋势,其中全国金融服务能力由2007年的28.98下降到2008年的27.94,下降幅度达到3.61%。这与2008年国际金融危机对中国金融资本和市场环境造成了一定的冲击有关,由于系统性金融风险加剧导致了中国区域金融服务能力大幅下降。随着金融改革的深入,中国金融体系趋于完善,在面对突发事件时金融系统表现出很强的抵御风险能力。尽管2020年全球疫情突发对中国经济造成了巨大影响,但区域金融服务能力仍由2019年的39.71提高到2020年的42.10,提升幅度达到6.00%,且高于研究时段内的平均提升幅度。

图2 2003-2020年全国与三大地区金融服务能力变化与子系统变化情况

图2(b)(c)(d)进一步对比了全国与三大地区在金融资源、金融效率和金融生态三个维度上的评价指数,可以发现:三大地区的金融资源评价指数总体变化趋势与三大地区的金融服务能力综合评价指数的总体变化趋势较为接近,特别是在2008年前后更为明显;由图2(c)可知,全国与三大地区的金融效率评价指数在2016年之前基本保持稳步提升态势,但在2016-2109年间全国与东部、中部地区的金融效率评价指数均出现了明显波动;从图2(d)可以看出,全国与三大地区的金融生态评价指数变化趋势在2014年之前与对应的金融服务能力综合评价指数变化趋势基本一致,但在2014-2016年间全国与东部地区的金融生态评价指数均出现了明显波动,中部和西部地区的金融生态评价指数则几乎没有提升。2015年中美金融战爆发引致国内股市出现大幅下跌,中国的金融生态环境遭到了严重破坏(29)从数值上看,金融生态维度的评价指数从2014年的37.66下降到2015年的36.66,下降幅度达到了2.63%,且2016年这一指数仍仅为36.85,直到2017年提高到40.95,才重新超过了2014年的指数。,金融效率也随之表现出明显的下降态势。2017年之后,得益于中国金融领域改革的稳步推进,全国与三大地区的金融生态评价指数稳步上升。2020年全球疫情突发后,中国人民银行牵头金融部门高度重视提高金融服务的效率,为疫情防控和复工复产提供了有力的融资支持,中国的金融效率在2020年有了大幅提高(30)从数值上看,中国的金融服务能力由2019年的39.71提高到2020年的42.10,提升幅度为6.00%;其中,金融资源维度的评价指数由2019年的37.22提高到2020年的39.50,提升幅度为6.11%,金融效率维度的评价指数由2019年的35.18大幅提高到2020年的38.33,提升幅度高达8.95%。,这反映了金融效率对区域金融服务能力的提升作用有所扩大。

(二)省级区域金融服务能力的时空变化

从总体上来看,2003-2020年,尽管在不同时期中国省域间的金融服务能力差距有所变化,在提升幅度上表现出一定的空间差异,但各省份的金融服务能力仍表现为明显的提升和空间集聚态势,且东南沿海地区各省份整体上普遍高于中西部地区省份。由于篇幅限制,同时考虑到金融危机和疫情冲击的影响,本文选取2003年(初始状态)、2010年(金融危机基本恢复)和2020年(疫情冲击后)三个时点,对中国省级区域金融服务能力的时空变化情况开展比较静态分析。

具体看,2003年31个样本省份金融服务能力综合评价指数的中位数为25.02,其中,北京、上海、广东、天津和江苏的区域金融服务能力居全国前五位,综合评价指数分别为46.44、44.21、38.14、34.54和32.69;贵州、青海、海南、内蒙古和西藏居全国后五位,综合评价指数分别为21.59、21.46、21.17、21.11和19.54;排首位的北京与末位西藏的综合评价指数相差26.90,北京是西藏的2.38倍。从三大地区各省份的排名来看,总体上呈现“东部地区 >中部地区 >西部地区”的情形,东部地区的金融服务能力具有明显优势;东部地区11个省份中除福建、河北、海南分列全国第12、19、29位之外,其余8个省份全部位列全国前8;中部地区8个省份中除湖南、江西、安徽分列全国第22、25、26位之外,其余5个省份全部列在全国第12~18位之间;西部地区12个省份中除陕西、四川、宁夏、重庆分列全国第9、10、13、17位之外,其余8个省份全部列在全国第20~31位之间。

与2003年相比,除陕西和宁夏之外,到2010年其余29个省份的金融服务能力均有了一定幅度的提升,且省域间的差距、三大地区之间的总体差距均有所扩大。2010年,31个省份的金融服务能力综合评价指数的中位数为27.14,居于全国前五位的省份有所变化,依次为北京(58.14)、上海(49.74)、广东(46.83)、浙江(42.19)和江苏(40.10),且居于全国后五位的省份较2003年也有所变化,依次为甘肃(24.81)、新疆(24.60)、青海(24.43)、广西(23.73)和西藏(20.91);处在前五位省份的区域金融服务能力明显提升,提升幅度在5.53~11.70之间,而后五位省份的区域金融服务能力提升较小,提升幅度大致在-0.36~2.97之间,且排名首位的北京与末位西藏的综合评价指数之差扩大到37.23,北京是西藏的2.78倍。从三大地区各省份的排名来看,“东部地区 >中部地区 >西部地区”的情形有所加强(31)从数值上看,到2010年,东部地区各省份区域金融服务能力综合评价指数的提升幅度在2.03~11.70之间,中部地区的省份在0.84~4.85之间,西北地区的省份在-1.20~4.77之间。;东部地区11个省份中除福建、河北、海南分别上升到全国第10、15、21位之外,其余8个省份仍全部列在全国前8位;中部地区8个省份中湖北、山西、安徽分别上升到全国第12、13、17位,湖南位次维持不变,其余4个省份位次均有所下降(32)吉林、黑龙江、河南和江西分别由2003年的全国第11、14、18和25位下降到2010年的第14、19、20和26位。;西部地区12个省份中除四川、重庆、云南分别上升到全国第9、11、18位和陕西下降到第16位之外,其余9个省份全部列在全国的第23~31位之间。

与2010年相比,到2020年各省份的金融服务能力有了进一步提升,且省域间的差距、三大地区之间的总体差距仍略有扩大。2020年,31个省份的金融服务能力综合评价指数的中位数为39.59,位居全国前五省份不变但排名有所变化,依次为北京(67.96)、广东(63.96)、上海(61.28)、江苏(55.93)和浙江(51.84),且居于全国后五位的省份较2010年也有所变化,依次为内蒙古(34.48)、新疆(33.94)、青海(33.91)、宁夏(33.28)和海南(33.06);位居前五省份的提升幅度在9.64~17.13之间,而位居后五省份的提升幅度大致在7.00~9.61之间。从三大地区各省份的排名来看,“东部地区 >中部地区 >西部地区”的情形未发生变化,但三大地区之间的总体差距扩大趋势有所减弱(33)从数值上看,较2010年而言,到2020年东部地区各省份区域金融服务能力综合评价指数的提升幅度基本在2.48~11.46之间,中部地区的省份在0.86~4.93之间,西北地区的省份基本在-0.97~5.32之间。。东部地区11个省份中除福建、海南分别下降到全国第13、31位和河北上升到第11位之外,其余8个省份仍全部位列全国前9;中部地区8个省份中除安徽保持不变外,湖南、河南、江西分别上升到全国第12、16、22位,而湖北、山西、吉林和黑龙江分别下降到全国第15、18、20和21位,中部地区整体排名变化不大;西部地区12个省份中除四川、西藏、重庆分别上升到全国第8、10、14位和陕西下降到第19位之外,其余9个省份全部列在全国第23~31位之间。

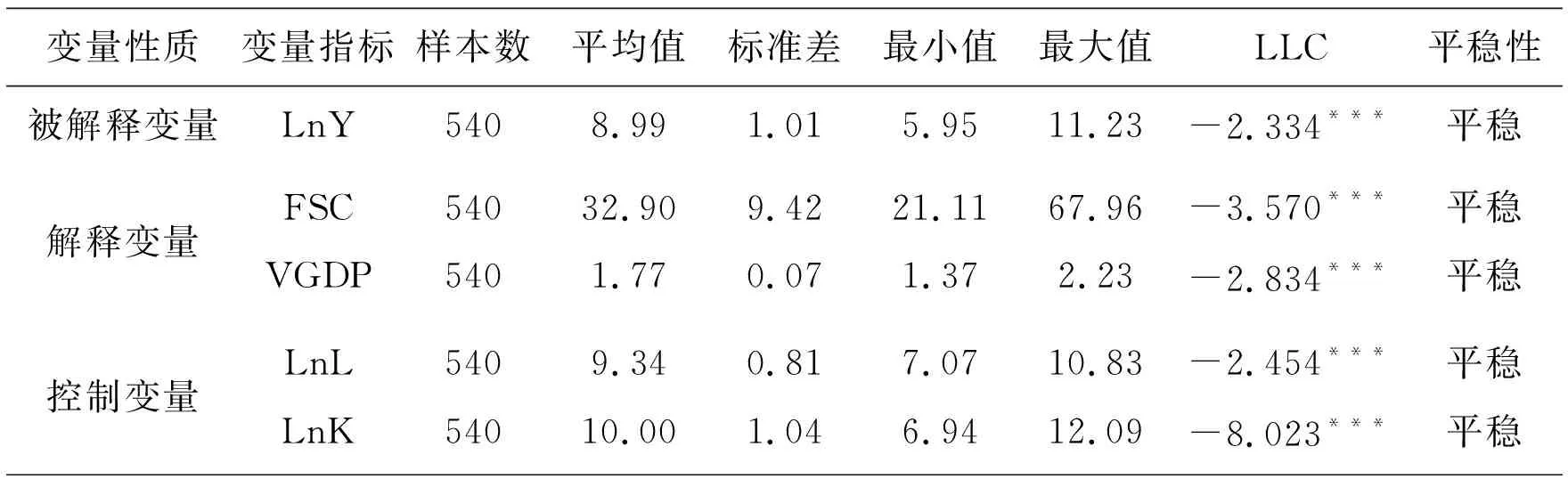

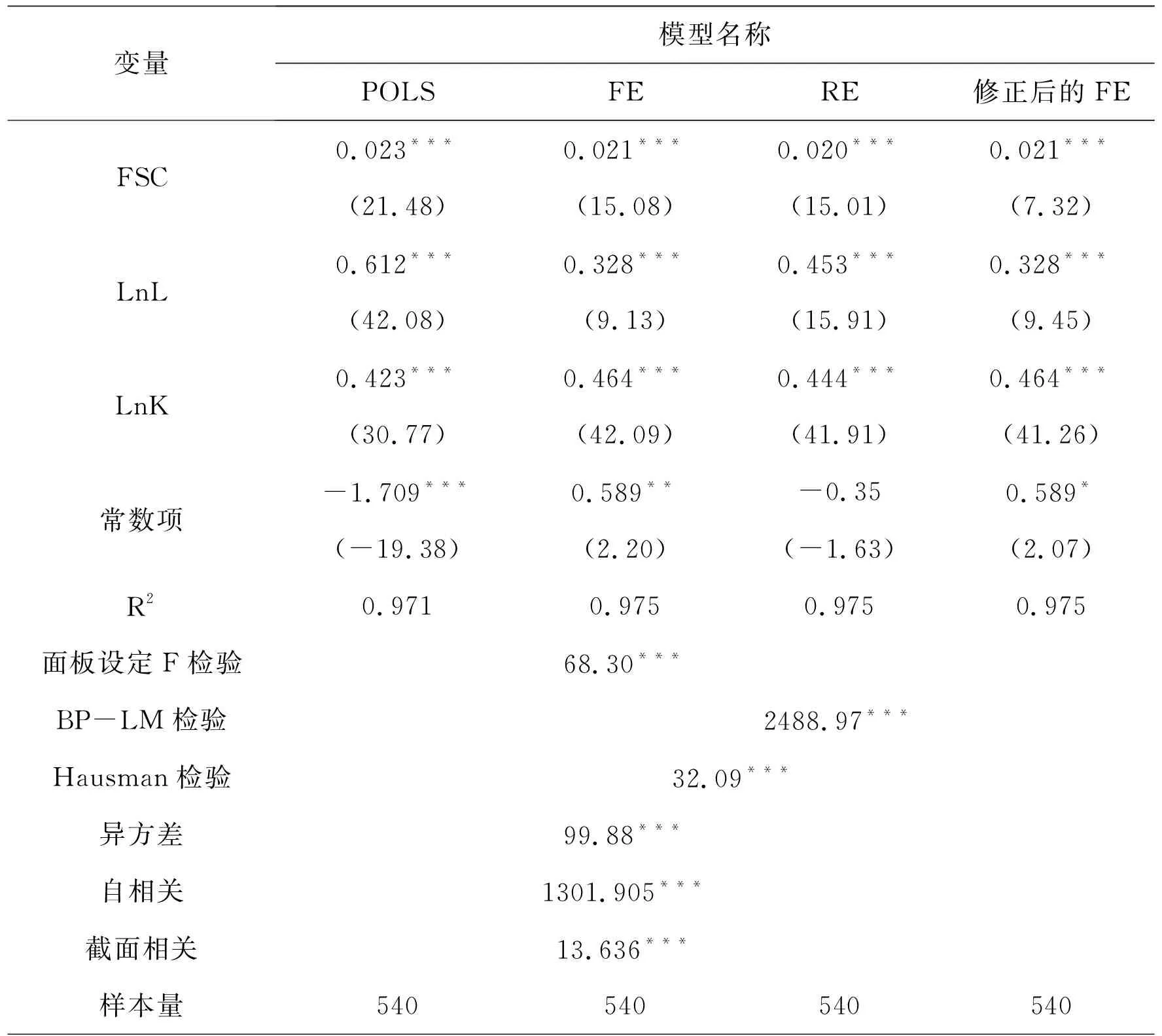

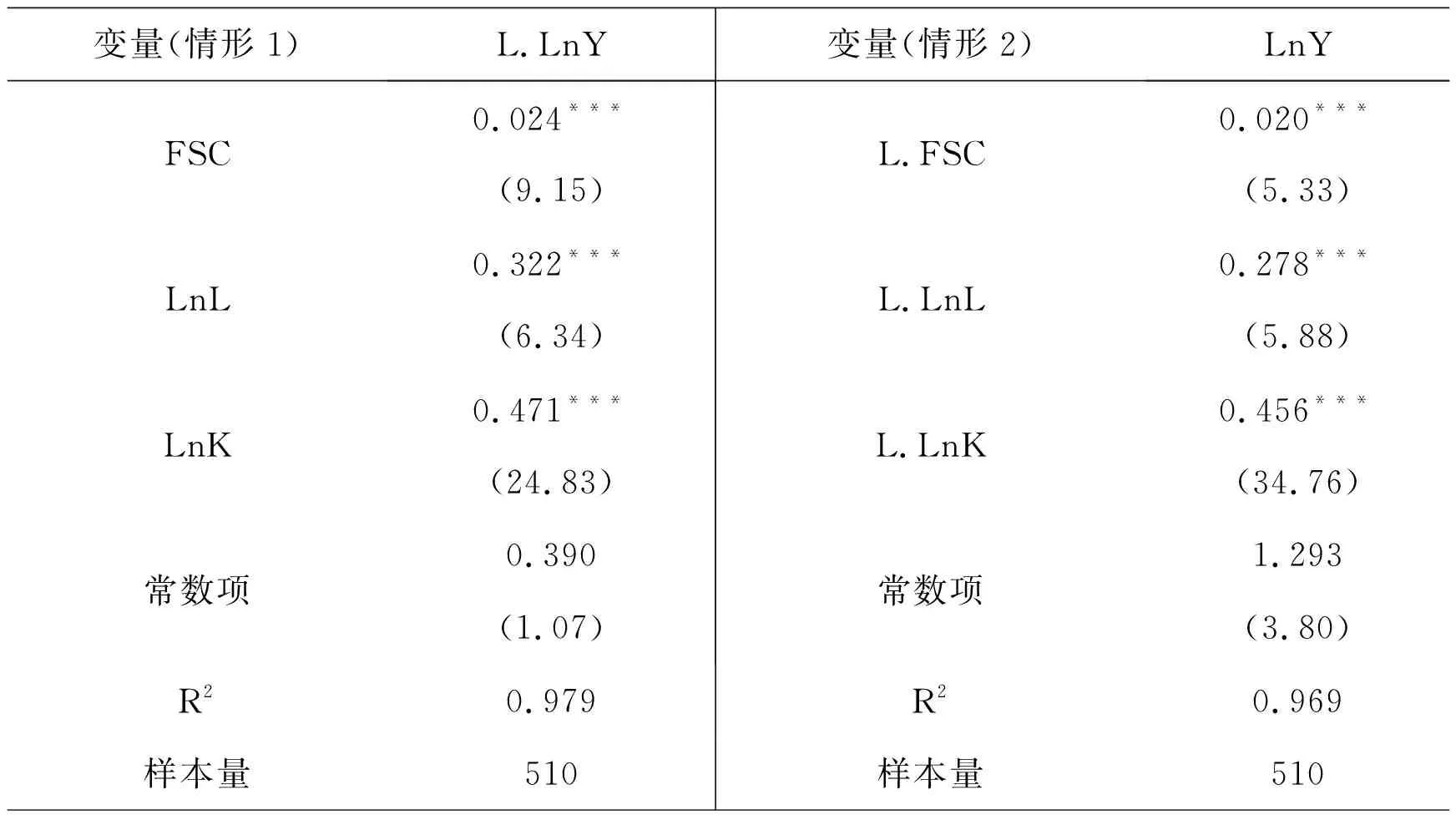

为了更直接地反映各省份区域金融服务能力的总体变化,利用等间隔分级法将31个省份的区域金融服务能力划分为5类区间,即:能力强(指数值Vi'>80)、能力较强(指数值60 金融服务已成为促进经济增长的重要力量之一。Rioja等(36)Rioja F, Valev N. Finance and the sources of growth at various stages of economic development. Economic Inquiry, 2004, 42(1),pp.127-140.认为,良好的金融体系通过动员储蓄、加速物质资本积累等进而促进经济增长。Ilyina 等(37)Ilyina A, Samaniego R. Technology and financial development. Journal of Money, Credit and Banking, 2011, 43(5),pp.899-921.研究表明,发达的金融市场可以通过加大研发投入强度直接驱动产业增长。Aghion等(38)Aghion P, Angeletos G-M, Banerjee A, et al. Volatility and growth: credit constraints and the composition of investment. Journal of Monetary Economics, 2010, 57(3),pp.246-265.认为,成熟的金融市场有助于减少信息摩擦,起到熨平经济波动的作用。中国金融的发展不仅给中国经济带来了巨大的增长效应(39)周立、王子明:《中国各地区金融发展与经济增长实证分析:1978-2000》,《金融研究》, 2002年第10期。,同时也带来了一定的稳定效应(40)姚耀军、邵丽霞:《金融发展与经济波动:长期均衡与短期动态——基于中国时间序列的证据》,《金融与经济》,2017年第9期。。谈儒勇(41)谈儒勇:《中国金融发展和经济增长关系的实证研究》,《经济研究》,1999年第10期。、曹啸等(42)曹啸、吴军:《我国金融发展与经济增长关系的格兰杰检验和特征分析》,《财贸经济》, 2002年第5期。的研究印证了金融发展对中国经济增长的促进作用。李苗苗等(43)李苗苗、肖洪钧、赵爽:《金融发展、技术创新与经济增长的关系研究——基于中国的省市面板数据》,《中国管理科学》,2015年第2期。、贾俊生等(44)贾俊生、伦晓波、林树:《金融发展、微观企业创新产出与经济增长——基于上市公司专利视角的实证分析》,《金融研究》,2017年第1期。的研究表明,中国金融发展通过推动技术进步或促进技术创新从而推动经济增长。同时,国内一些研究还关注到金融发展在减弱外生冲击程度、平滑经济波动等方面的促进作用,如王翔等(45)王翔、李凌:《中国的金融发展、经济波动与经济增长:一项基于面板数据的研究》,《上海经济研究》,2009年第2期。、王璐等(46)王璐、罗文波:《金融体系深化、外生冲击与经济平稳增长——基于1991-2008年我国省市面板数据的检验》,《南方金融》,2010年第7期。、王柄权等(47)王柄权、李国平:《中国金融发展与经济波动——资源重配视角的分析》,《财经论丛》,2018年第1期。。 由于我国各地金融监管上的差别,导致区域金融资源供需在空间上有所差异,因而金融发展的经济增长效应和稳定效应可能存在区域差异。冉光和(48)冉光和、李敬、熊德平等:《中国金融发展与经济增长关系的区域差异——基于东部和西部面板数据的检验和分析》,《中国软科学》,2006年第2期。的研究表明,金融发展对不同区域经济增长的影响可能不具有稳定的一致性。艾洪德等(49)艾洪德、徐明圣、郭凯:《我国区域金融发展与区域经济增长关系的实证分析》,《财经问题研究》,2004年第7期。发现,金融发展对中国东部地区和全国整体的经济增长均具有正向影响,而在中部、西部地区则呈现负相关关系。曹建强等(50)曹建强、赵龙武、崔洪利等:《区域金融发展与经济增长、实体经济的关系研究——基于静态和动态面板模型的实证检验》,《华北金融》,2018年第3期。分区域检验的研究表明,金融发展对各地实体经济的作用存在一定差异。王柄权等(51)王柄权、李国平:《中国金融发展与经济波动——资源重配视角的分析》,《财经论丛》,2018年第1期。认为,基于资源重配视角,金融市场和银行中介的发展对稳定经济波动的作用在不同地区表现出一定差异,在东部和中部地区这种作用更为显著。李成等(52)李成、王柄权:《金融结构、产业结构与经济波动的内在关联性研究——基于省际面板数据 的实证检验》,《北京工业大学学报(社会科学版)》,2020年第6期。的研究表明,金融发展在减轻中国经济波动方面存在显著的区域异质性。 因此,本文基于省级区域金融服务能力的测算结果,选择柯布—道格拉斯生产函数作为基础模型,顾及到经济增长效应与经济波动的双重分析需要,选定构建固定效应面板模型探究区域金融服务能力对中国经济增长的影响、在抵御外部风险和稳定经济运行方面的作用,并对不同的子样本情形展开异质性分析。 1.模型设定 (1)基准模型:金融服务能力与经济增长 基于省级面板数据的研究需要,选择柯布—道格拉斯生产函数作为基础模型,并纳入区域金融服务能力指标,设定如下基准模型: 其中,i代表省份变量,t代表年份变量,μi,t表示随机扰动项,εi表示地区固定效应,被解释变量为经济增长(LnYi,t),核心解释变量为金融服务能力(FSCi,t),资本(LnKi,t)和劳动(LnLi,t)为两个重要的控制变量。 (2)修正模型:金融服务能力与经济波动 出于检验区域金融服务能力在抵御外部风险和稳定经济运行方面作用的考虑,在基准模型(10)的基础上引入经济波动项(VGDPi,t),同时引入交乘项(FSCi,t*VGDPi,t),用于检验区域金融服务能力对外生冲击是否存在抑制效应,最后设定如下修正模型: LnYi,t=δ0+δ1FSCi,t+δ2VGDPi,t+δ3FSCi,t*VGDPi,t+δ4LnLi,t+δ5LnKi,t+εi+μi,t(11) 2. 变量选取与数据说明 模型(11)中,各变量的解释与数据处理如下: (1)经济增长(Y)。采用各省份的GDP作为区域经济增长的衡量指标。同时,为消除通货膨胀因素的影响,以2003年为基期,采用地区生产总值指数对各省份历年的GDP进行调整。 (2)区域金融服务能力(FSC)。基于前文构建的评价指标体系,测算2003-2020年各省份历年区域金融服务能力综合评价指数,用于衡量区域金融服务能力。 (3)人力资本投入(L)。参考彭国华(53)彭国华:《中国地区收入差距、全要素生产率及其收敛分析》,《经济研究》,2005年第9期。的研究,采用教育年限法测算劳动力平均受教育年限,用于估算人力资本投入。 (4)物质资本投入(K)。参考单豪杰(54)单豪杰:《中国资本存量K的再估算:1952-2006年》,《数量经济技术经济研究》,2008年第10期。研究中的“永续盘存法”,测算2003-2020年各省份历年的资本存量,用于表示物质资本投入。为消除价格因素的影响,以2003年为基期(55)采用各省份2004年的固定资本形成总额与平均折旧率10.96%及2004年至2008年间的投资增长率平均值之和的比值,来确定各省份2003年的基准资本存量,即Ki2003=Ki2004/(10.96%+ri'),其中,ri'表示2004年至2008年之间投资增长率的平均值。,采用资产价格指数对资本存量进行价格调整;在数据处理中,将所有省份的固定资产折旧率δit均设置为10.96%。 (5)经济波动(VGDP)。现有研究通常将通货膨胀作为外生冲击项引入模型中(56)王翔、李凌:《中国的金融发展、经济波动与经济增长:一项基于面板数据的研究》,《上海经济研究》,2009年第2期。,然而,通货膨胀率这一指标不能较好地体现出疫情等非经济因素的影响,因此选择将经济波动项引入模型中。具体借鉴干春晖等(57)干春晖、郑若谷、余典范:《中国产业结构变迁对经济增长和波动的影响》,《经济研究》,2011年第5期。的研究,将各省份GDP对数值的标准差除以研究时段内GDP的平均增长率作为经济波动的衡量指标,设定为以下形式: 其中,lnYi,t表示i地区t时期的GDP对数值;std(lnYi,t-lnYi,t-T)表示t-T时期到t时期地区GDP对数值的标准差,T为选择的时间跨度,gi,k表示i地区k时期的经济增长率,t-T时期到t时期的时间跨度为T,共包含T+1个时间样本,参考卢二坡等(58)Driscoll J C, Kraay A C. Consistent covariance matrix estimation with spatially dependent panel data. The Review of Economics and Statistics, 1998, 80(4),pp.549-560.的做法,将T设定为5,对t-T时期到t时期的地区经济增长率作均值处理。 文中所使用的数据均来自官方发布的统计数据,包括《中国统计年鉴》《中国劳动统计年鉴》、中经网统计数据库以及Wind数据库等。此外,由于西藏的地区生产总值过度依赖于财政支出(59)西藏自2009年以来一般公共预算支出均高于地区生产总值,表示该地区的经济增长高度依赖于财政支出,故不适用于本文的分析,将其作剔除处理。,且其数据不全,故将其从样本单元中剔除,在后续的实证分析中,采用的是30个省级区域(不含港、澳、台及西藏)2003-2020年的面板数据。 3. 描述性统计与单位根检验 表2列出了各变量的描述性统计和单位根检验结果。可以看出,各变量在数量级上基本保持了一致;同时,面板单位根LLC检验结果表明,所有变量均通过了检验,这表明各变量具有较好的平稳性,适用于后续的实证分析。 表2 描述性统计及平稳性检验结果 1. 区域金融服务能力对中国经济增长的影响效应 (1)基准回归分析 考虑到实证分析中采用的面板数据(n=30,T=18)为短面板数据,文中选择采用F检验、LM检验和Hausman检验对全国层面的面板数据模型进行检验。表3分别列出了混合回归模型、固定效应模型和随机效应模型的估计结果,且F检验和BP-LM检验表明,在实证分析中采用固定效应模型和随机效应模型都显著优于混合回归模型,而Hausman检验则进一步表明,固定效应模型比随机效应模型更适用于本文的实证分析。因此,在本文的后续分析中采用的是固定效应模型。 表3 基准模型(10)估计结果 表3列出了全国样本情形下基准模型(10)的估计结果,模型中所有变量均通过了显著性检验。其中,区域金融服务能力(FSC)的系数为0.021,且通过了1%的显著性水平检验,表明区域金融服务能力对中国经济增长具有显著性的促进作用。随着中国金融体系的日益完善,区域金融服务能力不断提高,显著地促进了中国经济增长。同样,人力资本投入(LnL)、物质资本投入(LnK)的系数分别为0.328、0.464,且均通过了1%的显著性水平检验。此外,表3中列出的一系列相关检验表明,固定效应面板数据模型分析中存在异方差、自相关和截面相关等问题。为了解决这些问题,本文采用Driscoll等(60)Driscoll J C, Kraay A C. Consistent covariance matrix estimation with spatially dependent panel data. The Review of Economics and Statistics, 1998, 80(4),pp.549-560.提出的方法对其进行修正,修正后的FE模型估计结果(表3第五列)表明,主要解释变量FSC、LnL、LnK仍然通过了显著性检验。 (2)内生性分析 经济增长除了受到人力资本投入、物质资本投入等因素影响外,还受其他多种因素的复杂影响,通常难以将众多的变量都纳入实证分析模型中,因此对于选定的经验分析模型而言通常会存在遗漏变量问题;同时,区域金融服务能力与经济增长之间也很可能存在反向因果关系。不管是存在遗漏变量还是解释变量与被解释变量之间可能存在反向因果关系,这都会导致模型的内生性问题。为此,本文参考龚锋等(61)龚锋、王昭、余锦亮:《人口老龄化、代际平衡与公共福利性支出》,《经济研究》,2019年第8期。的研究,对被解释变量进行滞后处理并维持解释变量不变,对固定效应模型进行重新估计,结果参见表4中的情形1。由于影响当期经济增长的不可测因素,不可能对前一期的经济增长产生影响,因此选择将被解释变量进行滞后一期处理,以降低模型中随机干扰项与被解释变量相关的可能性,从而减少内生性风险。同时,考虑到解释变量中也可能存在内生性问题,本文的实证分析中也尝试将所有解释变量均替换为一阶滞后值对模型进行重新估计,结果参见表4中的情形2。根据表4显示的两种情形下模型的估计结果,可以看出:在两种情形下模型的估计结果均与基准回归结果保持着高度一致,这表明选用的基准回归模型是稳健的。 表4 内生性检验 (3)稳健性检验 在实证分析中,本文选择6种不同的处理方式对模型的稳健性进行检验,相应的检验结果参见表5各列。 ①更换回归模型 面板分位数模型可以通过设置分位数节点,更为全面地阐述模型中的相互关系,其估计结果更为可靠。本文采用常见的分位数分割方法,分位数模型的估计结果参见表5第2-4列,可以看出模型估计系数在所有条件分位数下均通过了显著性检验,且与基准回归结果基本保持一致,表明基准模型(10)是稳健的。 表5 稳健性检验 ②增加控制变量 参考付莎等(62)付莎、王军:《中国普惠金融发展对经济增长的影响——基于省际面板数据的实证研究》,《云南财经大学学报》,2018年第3期。的研究,选择对外开放程度(OPEN)作为新增的控制变量,并采用进出口总额与GDP的比值来表示。在数据处理时,依据各期期末平均汇率将进出口总额美元值转换为人民币值。表5第(5)列为增加控制变量OPEN后的模型估计结果,可以看出该结果与基准回归结果基本保持一致,表明基准模型(10)是稳健的。 ③替换被解释变量 参考巫强等(63)巫强、张金华、郑江淮:《创新投入、创新产出与实体经济发展》,《财经问题研究》,2020年第2期。的研究,对中国广义的实体经济水平进行测度(64)采用各省份去除金融业和房地产产业产值后的生产总值,对各省份的实体经济水平进行量化。,并将其作为基准模型中被解释变量的替代变量。表5第(6)列的估计结果显示出各变量估计系数的大小和方向均未发生明显变化,表明区域金融服务能力对中国实体经济的拉动作用与对整体经济的促进作用相一致,这也在一定程度上验证了基准模型(10)是稳健的。 ④更换核心解释变量 考虑到区域金融服务能力这一核心解释变量是基于金融资源、金融效率和金融生态三个子系统的综合评价指数,且金融生态子系统中亦包含经济增长指标,因此选择将金融资源(FS)和金融效率(FE)两个子系统的评价指数作为新的核心解释变量,对基准模型的稳健性进行检验。表5第(7)列的估计结果显示增加金融资源和提高金融效率均显著地促进中国经济增长,这也在一定程度上验证了基准模型(10)是稳健的。相较于增加金融资源,提高金融效率对中国经济增长的促进作用更大。 ⑤选择子样本 鉴于各直辖市的经济发展与政策环境有其特殊性,这可能会对研究结论有所影响。因此,将4个直辖市从全国样本中剔除从而得到一个子样本,重新进行模型估计。表5第(8)列的估计结果显示,各解释变量的估计系数及其显著性与基准回归结果基本一致,这在一定程度上验证了基准模型(10)是稳健的。 ⑥调整样本期 考虑到2008年全球金融危机爆发和2020年全球疫情突发均对中国宏观经济运行造成了一定的短期冲击(65)何诚颖、闻岳春、常雅丽等:《新冠病毒肺炎疫情对中国经济影响的测度分析》,《数量经济技术经济研究》,2020年第5期。,因此选择通过调整样本期对基准模型进行重新估计。表5第9-11列显示了三种不同的调整情形下的估计结果,可以看出,三种情形下区域金融服务能力(FSC)的系数及其显著性与基准模型的结果基本一致,人力资本投入(LnL)、物质资本投入(LnK)的系数及其显著性也基本一致,表明基准模型(10)是稳健的。 (4)异质性分析 ①区域异质性分析 考虑到中国金融服务能力的地区差异,其对不同地区经济增长的影响程度可能不尽相同。因此,在实证分析中进一步对东部、中部和西部三个地区展开分样本回归分析。表6第2-4列显示了分样本估计结果,可以看出:区域金融服务能力对三大地区经济增长均具有显著的促进作用,并表现出“中部地区 >东部地区 >西部地区”的情形,但三大地区之间的差异并不明显,这应与2003-2020年全国金融体系的日趋完善使得中部地区在金融生态与金融效率两方面的提升有关。人力资本投入(LnL)对中国经济增长的促进作用表现出明显的“东部地区 >中部地区 >西部地区”的趋势,而物质资本投入(LnK)对中国经济增长的促进作用则完全相反,即“西部地区 >中部地区 >东部地区”。 表6 分样本模型估计结果 ②经济发展水平异质性分析 区域金融服务能力对中国经济增长的影响效应也会因不同地区经济发展水平不同而有所差异。因此,本文基于2003-2020年相对规模指标(66)参考发表在《中国工业经济》2019年第1期的文章“偏离最优公共-私人投资比对经济增长的影响”中的方法,详细解释见官方网站(http://www.ciejournal.org)公开附件。由于选取研究时段的不同,本文中的地区划分结果与此文有所不同。——全国人均GDP水平来表示30个省份样本单元(不包括西藏)的经济发展水平,将30个省份进一步分为相对发达地区和欠发达地区。具体地说,相对发达地区包括北京、天津、辽宁、河北(67)尽管河北省人均GDP的中位数小于平均水平,但出于对京津冀协同发展的考虑,本文将其归为相对发达地区。、山东、上海、江苏、浙江、福建、广东、重庆和内蒙古;欠发达地区包括陕西、甘肃、宁夏、青海、新疆、四川、山西、河南、湖北、湖南、安徽、江西、吉林、黑龙江、海南、云南、贵州和广西。 表6第6-7列显示了两类地区样本情形下固定效应模型的估计结果,可以看出:对于两类样本,所有变量也均通过了显著性检验,且与基于全国样本情形下的结果(第5列)基本一致,这也验证了基准模型具有良好的稳健性。进一步分析发现,区域金融服务能力(FSC)的估计系数呈现出“相对发达地区 >全国地区 >欠发达地区”的关系,表明相对发达地区金融服务能力对经济增长的促进作用更为明显,而欠发达地区的这种促进作用相对较弱。这种差异可能与金融服务具有优势的地区表现出“强者更强”的马太效应有关。与欠发达地区比较,相对发达地区的金融资源更为丰富、金融生态环境更加良好,其区域金融服务能力更强,在对经济增长的影响上更易形成优势,从而使得两者差距拉大。同时,分地区样本情形下,人力资本投入(LnL)、物质资本投入(LnK)的估计系数均通过了显著性检验,且人力资本投入对经济增长的促进作用在相对发达地区表现更强,而物质资本投入的促进作用在欠发达地区表现更强。 2.区域金融服务能力对中国经济波动的影响效应 基于前述的修正模型(11),考察了全国样本情形下区域金融服务能力对中国经济波动的影响效应。表7第2列显示了全国样本情形下引入外生冲击项的模型估计结果,可以看出,模型中的所有变量均通过了显著性水平检验。其中,区域金融服务能力(FSC)的估计系数显著为正,表明当经济系统遭受外生冲击影响时,区域金融服务能力对经济增长仍具有正向促进作用;而经济波动(VGDP)的估计系数显著为负,表明外生冲击对中国经济增长造成了一定的减损效应。 表7 引入外生冲击项的模型估计结果及稳健性检验 结合交叉项FSC*VGDP的估计系数及其显著性,可以看出:外生冲击对中国经济增长的综合影响效应(68)参考陈强:《高级计量经济学及 Stata 应用》,高等教育出版社,2014年版,第13页。对于基础的线性回归模型Y=β0+β1X1+β2X2+ε ,解释变量X1对被解释变量Y的影响为∂ Y/∂X1=β1,是一个固定的常数;而当引入交乘项后,模型为 Y=β0+β1X1+β2X2+β3X1X2+ε ,解释变量X1对被解释变量Y的影响为∂ Y/∂X1=β1+β3X2,是一个包含变量X2的公式,其大小受到X2的调节。为δ2+δ3FSCi,t,其中δ2<0,δ3>0,这反映出区域金融服务能力对外部冲击存在反向的平抑效应,可以在一定程度上缓解经济波动,促进经济平稳增长;同时,这种平抑效应的大小与外部冲击发生时的区域金融服务能力(FSCi,t)强弱密切相关。当区域金融服务能力较弱,即FSCi,t项较小而导致δ2>δ3FSCi,t时,区域金融服务能力的平抑效应不足以抵消外生冲击所造成的减损效应,外生冲击对经济增长总体上仍会造成一定的负面影响;随着区域金融服务能力的不断提高,外生冲击对经济增长总体上的负向作用将逐渐减弱,且当δ2<δ3FSCi,t时,区域金融服务能力的平抑效应完全可以弥补外生冲击所造成的减损效应,此时当受到外生冲击时,经济系统将不会出现明显的波动。 同时,在实证分析中利用HP滤波方法对中国实际产出进行了周期性部分和趋势性部分的分解,并采用周期项CI与趋势项TI的比值RCT来作为经济增长LnY的替代变量,以验证模型结果的可靠性。表7第3列显示了替换经济增长指标后的模型估计结果,可以看出:所有变量新的估计系数及其显著性与初始估计结果基本保持一致,这在一定程度上表明了修正模型的分析结论是可靠的。 图3 三种样本情形下区域金融服务能力对经济增长的贡献率变化 图3显示了2003-2020年时段内三种样本情形下区域金融服务能力对经济增长贡献率的变化情况。根据图3可知,在每种样本情形下,区域金融服务能力对经济增长的贡献率基本上呈现出先波动变化再稳定上升的趋势。从贡献率的数值看,不同样本情形下区域金融服务能力对经济增长的贡献率有所不同,在相对发达地区样本情形下这种贡献率在8.37%~11.20%区间内,普遍高于欠发达地区样本情形下的贡献率(6.48%~8.75%)。2008年因受系统性金融风险的冲击,导致区域金融服务能力出现明显下降,三种样本情形下区域金融服务能力对经济增长的贡献率也均出现了明显下降;2009年因金融资源大幅增加(参考图2所示),贡献率均明显上升;2010、2011年随着宏观财政政策与货币政策趋于偏紧使得贡献率有所下降;除相对发达地区在2017年有微调之外,从2012年开始三种样本情形下的贡献率均呈现稳定上升的趋势;2020年尽管出现了暂停式经济冲击,但在逐渐完善的国家金融体系与适时出台的各项金融政策共同支持下,区域金融服务能力对中国经济增长表现出了强劲的促进作用。 事实上,当经济系统面对外部冲击时,金融生态环境往往无法在短期内得到显著改善,常见的金融手段往往是增加金融资源和提高金融效率。因此,本文尝试将区域金融服务能力的子指标即金融资源(FS)、金融效率(FE)和金融生态(FO)三个指标同时引入到模型中,并分别引入两种金融调控手段即金融资源和金融效率与经济波动的交乘项,以探究两种调控手段的实际效应,基于修正模型(11)分别设定如下两个模型: 表8列出了在金融资源、金融效率和金融生态三个分维度下引入外生冲击项时两个模型的估计结果,可以看出:除模型(13)中的金融资源与经济波动的交叉项(FS*VGDP)未通过显著性检验之外,两个模型中的其他所有变量均通过了显著性检验。其中,金融资源(FS)、金融效率(FE)和金融生态(FO)均对经济增长(LnY)有显著的正向促进作用,且金融效率(FE)和金融生态(FO)的估计系数大于金融资源(FS)的估计系数,这表明在经济系统遭受外生冲击时,相较于增加金融资源,提高金融效率或改善金融生态手段在抑制外生冲击、平滑经济波动方面更为有效。 表8 三个分维度下引入外生冲击项的模型估计结果 本文从金融资源、金融效率和金融生态三个方面构建区域金融服务能力评价指标体系,测算了2003-2020年全国和各省份金融服务能力评价指数,并据此分析了中国区域金融服务能力的时空变化特征与异质性;同时,构建了两个模型分别考察区域金融服务能力对中国经济增长和中国经济波动的影响效应。主要结论如下: (1)2003-2020年,中国金融服务能力呈现明显的上升趋势,东、中、西部地区的金融服务能力变化趋势与全国层面基本保持一致,但东部地区的提升幅度略低于中部和西部地区;从空间分布上看,各省份的金融服务能力呈现明显的空间集聚态势,且东南沿海地区省份的金融服务能力普遍高于中西部地区省份。 (2)选定用于考察区域金融服务能力对中国经济增长的基准模型是稳健的。基准模型估计结果表明:区域金融服务能力对中国经济增长具有显著的促进作用;区域异质性分析结果表明:区域金融服务能力对各地区经济增长均具有显著的促进作用,且表现出“中部地区 >东部地区 >西部地区”的情形,但三大地区间的差异并不明显;经济发展水平异质性分析表明:对相对发达地区而言,其金融服务能力对经济增长的促进作用更为明显,而欠发达地区的这种促进作用相对较弱。 (3)全国样本情形下的修正模型估计结果表明:当经济系统遭受外生冲击影响时,区域金融服务能力对经济增长仍存在正向促进作用,而经济波动的估计系数显著为负,表明外生冲击对中国经济增长造成了一定的减损效应。区域金融服务能力对外部冲击存在反向的平抑效应,有助于缓解经济波动且与区域金融服务能力的强弱密切相关。 (4)进一步讨论表明:在全国样本和两类地区样本情形下,区域金融服务能力对经济增长的贡献率基本上呈现先波动变化再稳定上升的趋势;在经济系统遭受外生冲击时,相较于增加金融资源,提高金融效率或改善金融生态手段在抑制外生冲击、平滑经济波动方面更为有效。 金融作为现代经济的核心,在新时代背景下,提高区域金融服务能力,不仅可以有效促进中国经济增长,还可以对经济波动产生重要的调节作用,助力实现经济社会的平稳健康发展。基于本文的研究,得到以下两点重要启示: 一是优化金融生态环境,努力提高金融效率。优化金融生态环境是提高金融效率的重要支撑。要进一步深化金融体制改革和强化金融体系监管,着力打造现代金融机构和市场体系,促进金融市场竞争,提高金融服务质量和效率;同时强化金融市场监管,提高监管能力和水平,实现更加高效和精准的金融资源配置,努力提高金融效率。 二是优化区域金融布局,促进区域经济协调发展。优化区域金融布局是促进区域经济协调发展的重要途径。要通过建立跨区域金融合作机制,实现金融资源整合和优化配置,提高金融服务的覆盖面和精准性;增进金融机构的跨区协作,加强优质区域金融服务,提高区域金融市场的开放度和竞争力,着力体现“金融服务实体经济”的根本宗旨,更好地促进区域经济协调发展。四、区域金融服务能力对中国经济增长的影响效应分析

(一)模型设定与变量选取

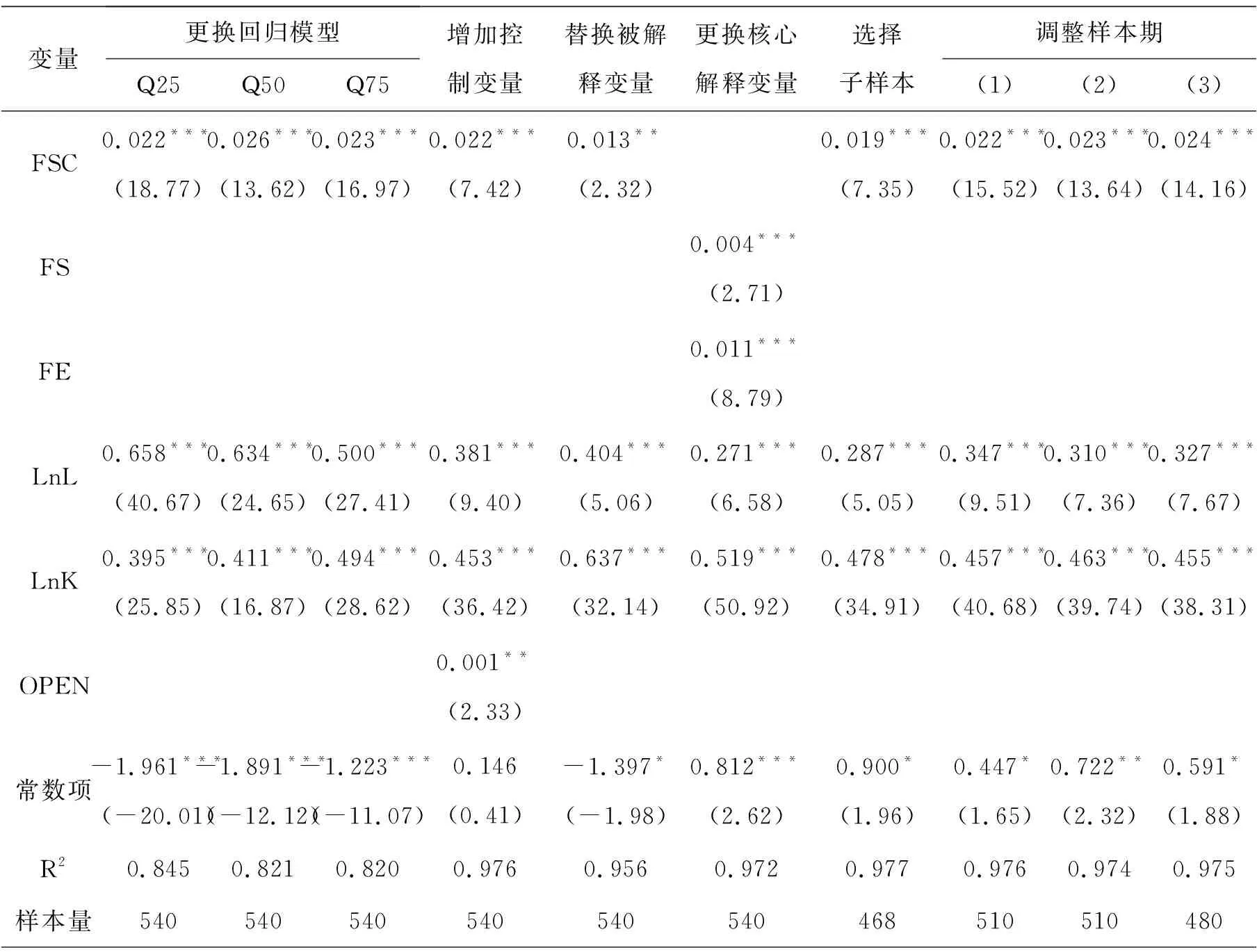

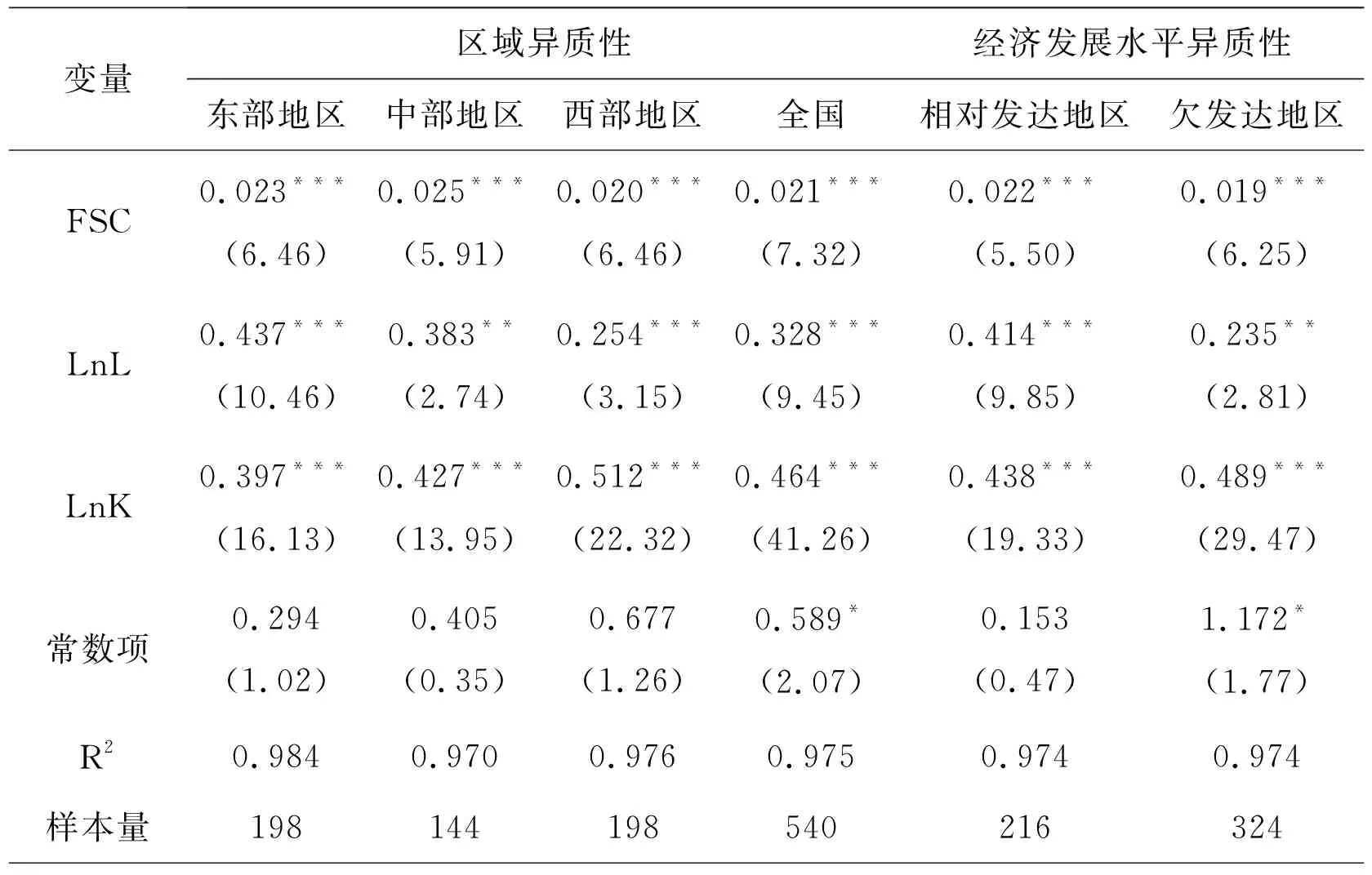

(二)实证结果与分析

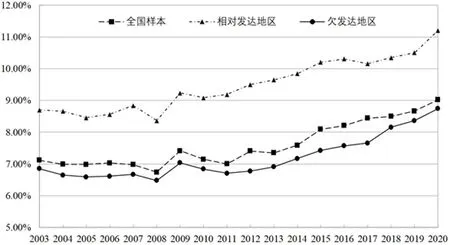

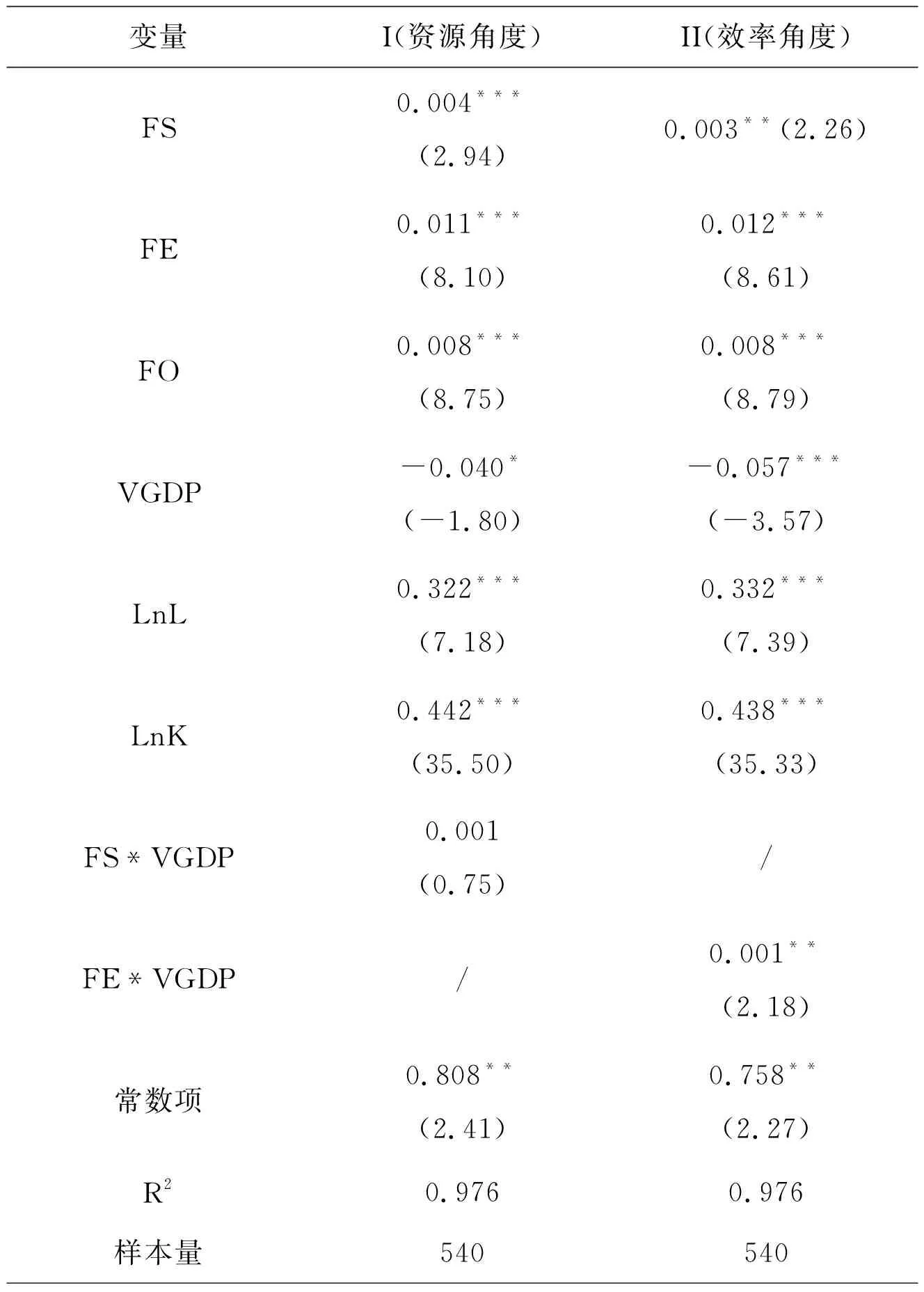

(三)进一步讨论

五、结论与启示

(一)结论

(二)启示