我国独角兽企业的发展变化与挑战

2024-03-19艾利艾智库

“独角兽”,是投资界人士对成立不超过10年、估值超过10亿美元的私营初创公司类比称呼,以代表其稀缺性。独角兽企业相当程度上代表了经济转型升级的方向,所具有的高成长性、高估值等特征,既展现出其代表的新兴经济增长动力,能在引领产业新技术、新业态、新模式升级及经济结构调整等方面起重要作用,又会体现出其在未来发展可能面临的支撑力不足等方面挑战。

由于独角兽企业是新经济先锋,从各维度分析研究全球独角兽企业的变化,对研判世界、区域、国家经济发展趋向具有特别的战略价值。艾利艾智库对具有全球关注力的独角兽数据进行综合分析,并梳理了全球独角兽数据做细化分析,以便于在总体上把握全球独角兽企业的发展情况,与我国所处方位。

艾利艾智库研判认为,目前我国独角兽企业工业领域数量最多 ,媒体娱乐独角兽估值最高。随着创业技术门槛提高,“专家型”创业者被急需。人民币基金与本土产业创新体系在特定领域持续推高中国独角兽数量。

CB Insights数据也显示,我国独角兽平均在榜时间较世界平均水平长近600天,面临“高龄化”的难题。独角兽企业作为新经济发展的“风向标”,建议针对科技型企业成长特点,在人才引进、融资支持、成果转化、市场培育等方面,提供更为及时、更为精准、更为优质、更为高效的服务,促其做成做强做优做大。

我国独角兽企业数量、估值总额居全球第二

艾利艾智库在梳理美国Pitchbook、Crunchbase、福布斯中国、胡润研究院所维护的全球独角兽数据同时,对具代表性的美国CB Insights全球独角兽榜单做出专门分析:目前我国拥有173家独角兽,估值合计7416.7亿美元。其中,工业独角兽数量最多,为56家。媒体娱乐独角兽估值最高,合计2631.4亿美元。这些独角兽企业的聚集明显,北京、上海、杭州、深圳四大城市共计140家、占80.92%;估值共计6343.6亿美元、占89.64%。173家独角兽企业平均入榜1623.76天,比全球平均水平多出近600天。

CB Insights全球独角兽榜单中,173家来自中国(内地),数量、估值总额均列全球第二。这项排名与依据Crunchbase榜单发布的数据,从估值及估值占比分析的结果吻合。

具体从行业分析:工业独角兽数量最多,媒体娱乐独角兽估值最高。中国独角兽企业中,工业领域数量最多,为56家,占全部173家的32.37%;其后依次为消费零售(51家)、企业技术(29家)、医疗保健与生命科学(15家)、媒体与娱乐(13家)和金融服务(9家)。

媒体与娱乐领域企业估值最高,共计2631.4亿美元,占中国独角兽估值总额的29.30%;排在其后的领域依次为消费零售(2073.2亿美元)、工业(1350.5亿美元)、企业技术(514.5亿美元)、医疗保健与生命科学(333.5亿美元)和金融服务(173.6亿美元)。

从地域分析:集聚明显,北上深杭四大城市数据显著领先,粤苏两省亦受关注。据数据给定的独角兽城市坐标分析,全国共22个城市拥有173家独角兽企业,北京、上海、深圳、杭州四大城市的数量、估值均明显领先:共计140家,占总数的80.92%;估值共计6343.6亿美元,占估值总额的89.64%。其中,北京62家,占总数35.84%;估值共计3874.9亿美元,占估值总额一半以上(52.25%)。总部位于北京的字节跳动估值2250亿美元,占北京独角兽企业估值总额的58%。上海42家,估值共计951.1亿美元;深圳20家,估值共计1227.5亿美元;杭州16家,估值共计290.1亿美元。

按省份分析,除京沪外,广东、江苏表现也受关注。广东省的数量为27家,列京沪两地之后,估值合计1722.1亿美元,低于京,高于沪,列第2。江苏省的数量为9家,估值共计206.6亿美元。

从入榜时间分析:4家一年内新晋独角兽,涉及新能源和芯片制造。截至2023年8月1日,中国173家独角兽企业平均入榜时间为1623.76天,比全球平均1035.41天多588.35天。按年份看,出现三个中国独角兽企业入榜高峰年,2015年19家、2018年38家、2021年42家。2022年为8家, 2023年前7个月为4家,与上述三年反差明显。

以2023年8月1日为截止点的前12个月内新入榜的4家企业分别是:安徽合肥宣城的华晟新能源科技有限公司(Huasun)2023年1月入榜,估值14.6亿美元,主营异质结光伏产品的生产;江苏徐州邳州的博康信息化学品有限公司(B&C Chemical)2023年4月入榜,估值10.2亿美元,主营中高端光刻胶及相关原材料的研发制造;浙江温州的麦田能源有限公司(Fox Ess)2023年5月入榜,估值14亿美元,主营逆变器及储能系统的制造;四川成都的茶百道2023年6月入榜,估值25.2亿美元,主营新茶饮制作和销售。

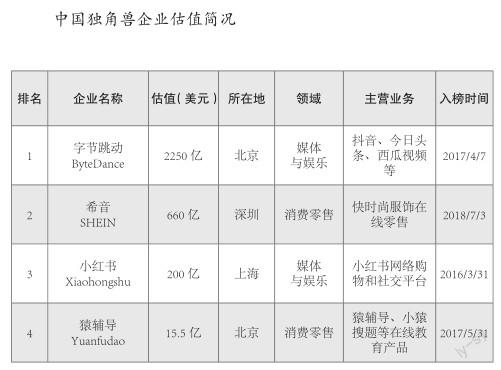

从估值前列企业分析:高估值独角兽呈聚集化、高龄化。分析中国估值前20独角兽企业,字节跳动以2250亿美元估值居首,约为第二位希音660亿美元估值的3.4倍。按所在地分析,北京10家、占一半,深圳4家,上海3家,杭州1家,常州和長沙各1家,地域聚集度高。按领域分析,消费零售领域8家,工业领域7家,媒体与娱乐领域两家,金融服务、企业技术、医疗保健与生命科学领域各1家。截至2023年6月29日,20家企业平均入榜天数已达1955天,多为“高龄”独角兽(部分见下表)。

我国独角兽企业出现新变化

福布斯中国称,新增独角兽数量结构显示,新能源与清洁技术、生命科学与健康及区块链与加密行业等仍是全球创新主阵地,2022年全球范围内80%的新晋独角兽公司来自新能源与清洁技术、生命科学与健康、金融科技公司及区块链与加密行业和企业软件与云服务领域。但在全球主要创新领域中只有新能源与清洁技术相关公司维持了独角兽数量上的增长,其中,我国公司的占比超过全球相关公司增量总和的一半。我国因此被认为是2022下半年维持全球超级独角兽数量增长的重要引擎。

2023年上半年,我国新增独角兽公司23家,环比减少7家,但整体情况仍好过美欧。伴随2023年上半年新能源汽车的价格战,整车市场走向一个不明朗阶段,2023年上半年,车厂、电池技术相关独角兽增量环比减少5家。而镁佳科技、蘑菇车联这类新能源汽车人工智能软硬件服务商拿到了“大钱”,成为新晋独角兽。

从区域分布维度分析,过去很长时间,京、沪独角兽能轻松占到全年新增数量的一半多。而2023年上半年,两市新增数量刚超新增总量的25%,占比下降显著,独角兽企业开始更明显地分散下沉。

综合分析美国CB Insights及受到国际认可的其他机构全球独角兽榜,艾利艾智库认为,中美两巨头独角兽聚集行业显现分化态势。根据CB Insights历史榜单,中国独角兽最多的行业,2019年为电子商务和DTC、人工智能、汽车与交通、移动和通信,到2022年底,排在最前的依然是这几个领域及硬件、互联网软件及服务;美国2019年底为互联网软件及服务、金融科技、人工智能、电子商务和DTC,之后几年,健康逐渐走向前列,电子商务和DTC形成后靠。除共同聚集人工智能,中美独角兽聚焦行业维持着分化态势。

“福布斯中国”数据与之吻合,并认为2020年以来中美独角兽行业结构开始出现明显分化,到2022年更加凸显。2022年新增独角兽中,中国在四个领域创造了70%以上的独角兽增量,其中清洁技术与新能源贡献最多,其次是医药健康与智慧物流交通板块。同一时期的美国,企业服务与加密行业贡献了过半的独角兽增量。

目前,我国上榜独角兽企业出现几大新变化。包括:创业技术门槛抬升后,“专家型”全职创业者更显急需。英国《经济学人》专文分析认为,高端制造、人工智能、新能源、航空航天等成为受投资者青睐的创业新趋势,创业门槛大大提高。与此同时,中国独角兽公司专注于制造受中国政府青睐的商品,最近的增长大部分由国企承担,当前的独角兽群体许多都符合政府的长期技术目标,其中涉及从消费互联网公司转向政府认为将推动经济未来的领域,包括绿色能源以及半导体、智能制造、软件和人工智能以及生物技术。随着创业技术门槛提高,“专家型”创业者被急需。

人民币基金与本土产业创新体系在特定领域持续推高中国独角兽数量。早些年,美元基金一直是中国风险投资的主力,高峰期时,在该市场上的美元占比超过70%,而2022年以来情况发生改变。一个新变化是,2017年,阿里巴巴、腾讯、小米、百度和京东是中国约一半独角兽企业的投资者;2022年,它们只投资了21%的独角兽企业,反映出主要由国家支持的新资金已涌入“硬科技”领域,许多大型国有企业正在扮演初创企业孵化器的角色。

“福布斯中国”认为,人民币基金与本土产业创新体系正在一些领域持续推高中国独角兽数量,二者也是过去几年改变中国独角兽行业结构的重要力量。其2023年7月的统计显示,人民币基金与本土产业创新资本在2023年上半年中国独角兽企业数量增长过程中继续扮演着重要角色,中国新晋独角兽最近一轮的融资信息披露显现,以人民币计价的融资信息达到90%以上,与2022年同期的约70%、2021年的65%相比,持续提高。2023年上半年,美元基金在中国仅“创造”了2家独角兽。整个一级市场人民币投资的勃兴是一个快速下沉分散的过程,美元基金浪漫、“敢赌”的投资风格,被各个地方引导基金稳健、务实的诉求取代。

中国产业背景的独角兽新势力正在以更快速度走向舞台中央。根据福布斯中国数据,2022年,产业孵化的创业公司中17家成为了独角兽,占全年独角兽增量的近四分之一,与2021年同期相比增长约3倍。中国的产业方正在更快地创造独角兽。一般中国初创公司成长为独角兽需5到6年左右时间,而这些产业孵化独角兽公司的平均年龄不到4岁。

然而,CB Insights数据显示,我国独角兽平均在榜时间较世界平均水平长近600天,面临“高龄化”问题。成为独角兽较长时间后,企业会逐渐分化,有的成功上市退出独角兽行列,有的自身发展较好并不急于上市,有的在上市途中折戟,还有的后续发生重大经营挫折,逐渐退出独角兽行列。

能否成功上市,被認为是独角兽企业发展面临的一个难题。独角兽企业面临逐渐变化的海内外融资和上市环境挑战:海外市场不确定性不稳定性增强,企业出海上市壁垒畸高。

过去30年,美国曾是中国创新企业的一个上市地。而今,wind数据显示,2022年中国公司赴美上市共计融资5.82亿美元,较2021年减少96%。公开数据显示,2018年上市的中国公司,有约一半选择了美股和港股,2021年和2022年,这个比例降至20%以下。中国资本市场如何为优质且市场潜力大的独角兽创造做大做强的更佳条件,成为一个现实课题。

根据目前独角兽企业的发展变化,建议相关部门从企业特点与实际需求出发,为其发展营造更好的环境与创新生态,针对科技型企业成长特点,在人才引进、融资支持、成果转化、市场培育等方面,提供更为及时、更为精准、更为优质、更为高效的服务,促其做成做强做优做大。