中国和哈萨克斯坦商品贸易竞合关系及优化对策

2024-02-28邱宇洁

郭 辉,邱宇洁

(1.新疆师范大学 商学院,新疆 乌鲁木齐 830017;2.丝绸之路经济带核心区产业高质量发展研究中心,新疆 乌鲁木齐 830017)

2022 年9 月,习近平总书记对哈萨克斯坦进行了国事访问,两国元首签署并发表《中华人民共和国和哈萨克斯坦共和国建交30周年联合声明》,该《声明》指出建交三十年来,中国和哈萨克斯坦的双边贸易额大幅提升,双方愿进一步扩大双边贸易规模。哈萨克斯坦是中国推进“丝绸之路经济带”重点合作的国家[1],也是中国在中亚首要的合作对象。随着中国与中亚国家贸易关系的加深,许多学者对中国与中亚商品贸易展开了系列研究,一是从中国与中亚国家整体经贸的角度进行探讨。在“一带一路”倡议推进以来,中国逐步成为中亚最主要的贸易伙伴之一。虽然外部环境、内部政策以及地区安全等因素影响中国和中亚的经贸合作,但未来中国和中亚的经贸合作将会不断加深,新兴领域合作前景依旧广阔[2-3]。中国与中亚保持着良好的贸易合作关系,中国对中亚的出口以工业制成品为主,进口以自然资源密集型产品为主[4]。中国与中亚五国商品贸易互补性要大于竞争性[5],且表现出较高的产业内贸易水平[6],但空间距离会对中国与中亚五国的贸易造成不利影响[7-8]。二是从国别角度出发,对中国和中亚个别国家经贸状况进行分析,主要是哈萨克斯坦和吉尔吉斯斯坦两国偏多。学术界对哈萨克斯坦的商品贸易研究主要集中在产能合作及单类商品贸易状况上。中哈双方签署的《关于加强产能与投资合作的框架协议》使得双方经贸范围扩大,但贸易结构仍较为单一[9]。目前哈萨克斯坦出口主要面临的问题是其生产成本及运输成本高、生产技术过时、市场营销薄弱等,应施行进口替代政策来扶持具有出口潜力的中小企业发展[10]。中哈农产品贸易朝着体现两国农业资源禀赋特点和农产品比较优势的方向发展,中国农产品在哈萨克斯坦的优势明显[11-12],同时中哈贸易额也受两国相对距离的制约[13]。哈萨克斯坦对中国出口石油处于被动状态,在出口天然气上的依赖程度也在不断上升[14-15]。中国与哈萨克斯坦铁矿石贸易潜力较大,未来哈萨克斯坦铁矿产量将持续增长,中哈双方能共同开发利用[16-17]。综合看,学术界对中国与中亚国家整体商品贸易的研究,忽略了国别的差异性,对中哈商品贸易的研究主要围绕农产品、矿产品、工业制成品展开,涉及中哈商品贸易发展全貌的研究相对薄弱。因此,本研究将中哈全部商品纳入研究范围,以1995—2022 年为时间跨度,梳理自哈萨克斯坦独立以来中哈商品贸易状况,全面探究中哈商品贸易的竞争性和互补性,为深化中哈双边商品贸易提供参考依据。基于此研究目的,以联合国贸易统计数据库(UNcomtrade)的标准国际贸易分类(SITC)数据为依据,根据SITC 编码将商品数据分为十大类:食物和活畜(0类)、饮料及烟草(1类)、粗橡胶、纸浆等非食用粗原料(2类)、矿物燃料、润滑油及有关原料(3类)、动植物油、脂及蜡(4类)、化学成品及相关产品(5类)、轻纺产品、橡胶制品、矿冶产品及其制品(6 类)、机械及运输设备(7 类)、杂项制品(8 类)、其他未分类商品(9 类),其中前五类为初级产品,后五类为制成品。针对中哈商品贸易现状,首先借助定性和定量分析法,从哈萨克斯坦商品贸易发展历程中剖析中国的地位及面临的竞争,掌握中哈商品贸易发展的特征。其次运用出口相似度指数测算中国和哈萨克斯坦在世界市场上具有相似性的贸易产品,借助显示性比较优势指数剖析中国和哈萨克斯坦具有竞争优势的贸易产品,利用贸易互补性指数剖析中国和哈萨克斯坦具有互补性的贸易产品。最后根据测算结果提出优化两国商品贸易的对策建议,以期为外贸企业和政府相关部门提供参考依据。

1 中国在哈萨克斯坦商品贸易中的地位及面临的竞争

中国在哈萨克斯坦对外贸易中占有非常重要的地位。为了进一步了解中国和哈萨克斯坦贸易关系和面临的竞争,分别从中哈进出口总额、贸易收支、贸易伙伴、贸易产品等四个方面分析中国在哈萨克斯坦对外贸易中的地位,重点分析中国在哈萨克斯坦贸易中面临的竞争。

1.1 哈萨克斯坦与中国进出口贸易逐步回温

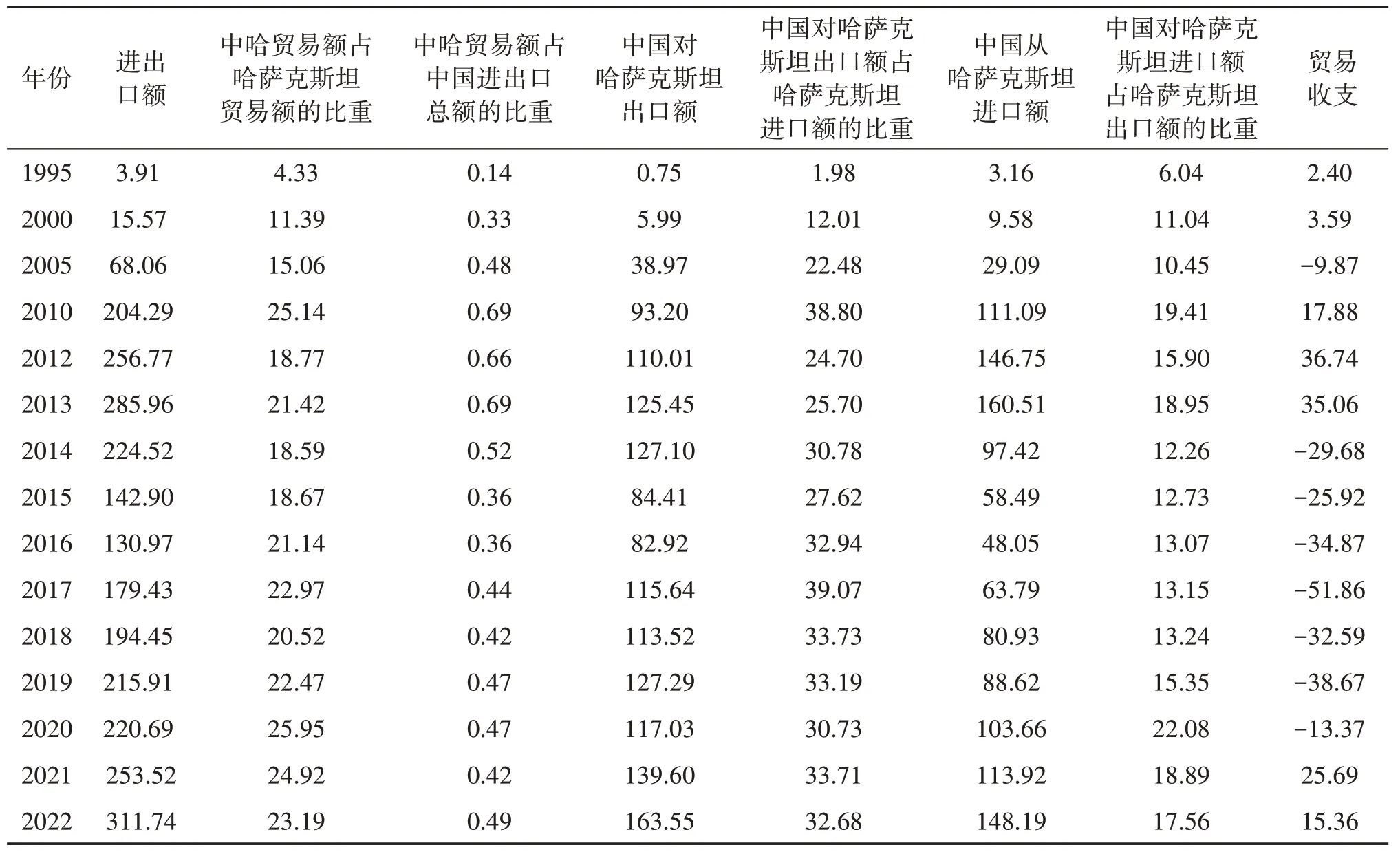

研究发现中哈进出口额呈增长趋势。据联合国商品贸易数据库统计,1995年哈萨克斯坦与中国的进出口贸易额为3.91 亿美元,占哈萨克斯坦当年贸易总额的4.33%,2022 年中哈贸易总额为311.74 亿美元,占哈萨克斯坦贸易总额的23.19%(表1),逐步缓解了从2014年开始中哈贸易出现低迷的境况。截至2022年中哈贸易额出现明显的上升趋势,2020年中国对哈萨克斯坦出口总额达到117.03亿美元,中国从哈萨克斯坦进口额达到103.66 亿美元,其主要原因是中哈两国分别采取一系列促贸措施。从哈方来看,哈萨克斯坦贸易部多措并举,助力商品出口,主要包括启动非原材料商品出口加速计划,将中国作为出口加速的目标市场,并遴选了35 家企业,全程支持其对华的出口。同时哈萨克斯坦政府简化对本国出口商的补贴条件,补贴对象为从事加工品出口的贸易商、分销商和农业生产合作社,所获补贴的企业主要出口国家包含中国。从中方来看,国务院就稳外贸提出具体应对措施:第一,中国出口信用保险公司可合理地根据外贸企业的申请,变更短期险支付期限或延长付款宽限期、报损期限等;第二,进一步扩大对中小微外贸企业出口信贷投放;第三,拓展对外贸易线上渠道,支持中小微企业参加线上线下展会;第四,进一步优化通关口岸便利化,优化通关口岸营商环境,缩减时间成本;第五,加大对劳动密集型产品的支持力度,落实减税降费、出口信贷、出口信保等措施的实行力度。

表1 1995—2020年中哈进出口贸易相关指标 单位:亿美元,%

1.2 原料型制成品、矿产品、杂项制品和机电产品是两国主要贸易商品

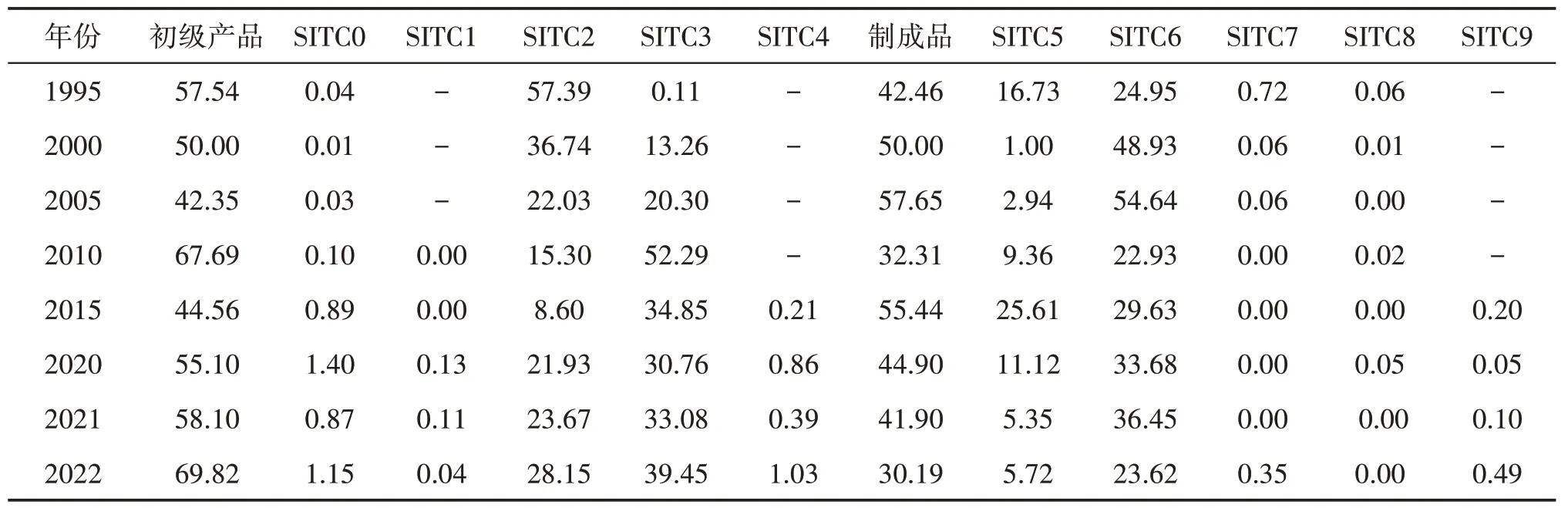

由联合国贸易商品数据库数据可知,哈萨克斯坦对中国主要出口原料型制成品和矿产品,进口杂项制品和机电产品。从出口商品结构分析来看(表2),1995—2022年哈萨克斯坦对中国出口的产品中,初级产品所占比重逐步增加,并且最终超过制成品的比重。在初级产品中,粗橡胶、纸浆等非食用粗原料(SITC2)和矿物燃料、润滑剂和原料(SITC3)占哈萨克斯坦对中国出口总额的比重相对较高;在制成品贸易中,化学成品及相关产品(SITC5)和轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)占哈萨克斯坦对中国出口总额的比重相对较高。从整体情况来看,哈萨克斯坦对中国的出口商品中,主要为轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)和矿物燃料、润滑剂和原料(SITC3)。

表2 哈萨克斯坦对中国出口的各类商品额占哈萨克斯坦对中国出口总额的比重 单位:%

从进口商品结构来看(表3),哈萨克斯坦主要从中国进口制成品,1995—2022 年期间,从中国进口的制成品占从中国进口总额的90%以上,其中占比最大的制成品类目是杂项制品(SITC8)和机械与运输设备(SITC7)。2001 年中国加入世贸组织,促进了中哈贸易往来,哈萨克斯坦从中国进口机械与运输设备(SITC7)占进口总额的36.44%,成为同年占比最高的商品。到2003 年占比下滑至15.24%,此后该商品类目呈现波动式增长。截至2022年,机械与运输设备(SITC7)成为哈萨克斯坦从中国进口的第二大商品类目,第一为杂项制品(SITC8)。

表3 1995—2022年哈萨克斯坦从中国进口的各类商品额占进口总额的比重 单位:%

1.3 中国是哈萨克斯坦第二大出口国和第二大进口来源国

从哈萨克斯坦的出口伙伴国来看(表4),1995 年哈萨克斯坦出口额为52.27 亿美元,其中哈萨克斯坦对中国的出口额为2.84亿美元,占其出口总额的5.43%,中国是哈萨克斯坦第三大出口目的国。截至2022年,中国成为哈萨克斯坦第二大出口伙伴国,2022 年哈萨克斯坦对外出口额为843.92 亿美元,其中对中国的出口额为131.65亿美元,占其出口总额的15.59%.

表4 哈萨克斯坦对外贸易主要出口伙伴国家及地区 单位:%

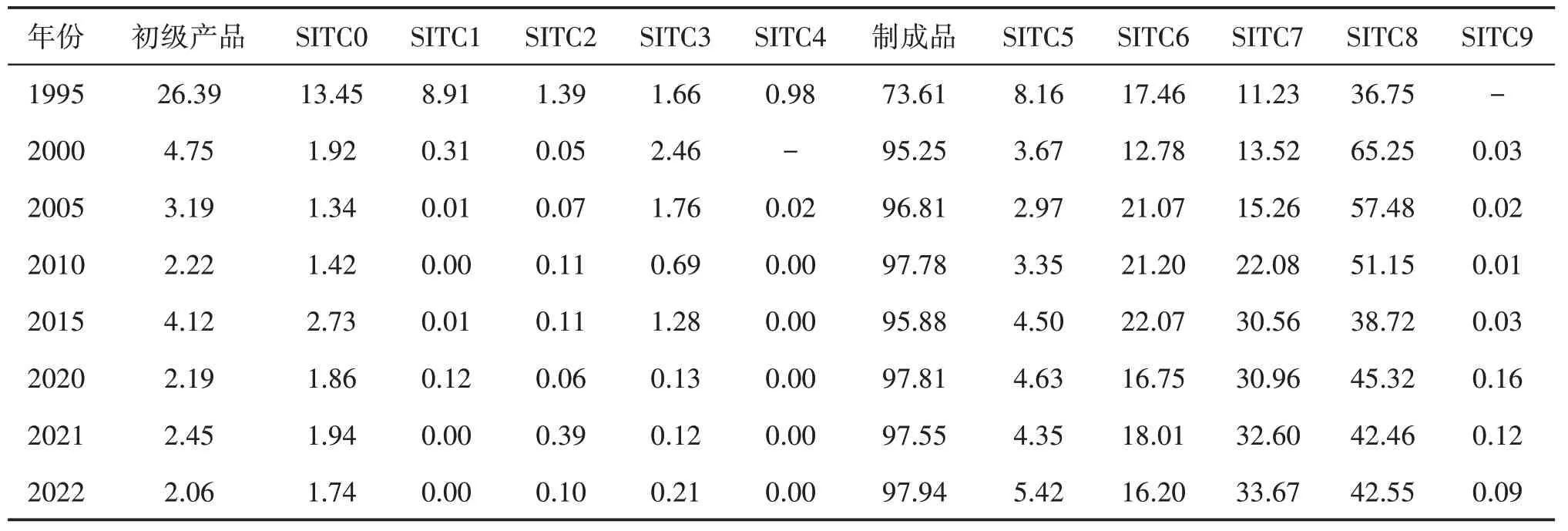

从进口来源国来看(表5),1995 年中国在哈萨克斯坦主要进口伙伴中排十五名以外。2000 年中国成为哈萨克斯坦第六大进口国。2005 年中国排名上升至第三位,占哈萨克斯坦进口总额的7.22%.从2006 年开始,中国一直是哈萨克斯坦第二大进口来源国。2022年哈萨克斯坦从中国的进口额占哈萨克斯坦进口总额的比重达到21.94%,俄罗斯一直是哈萨克斯坦最大的商品进口来源国,其占比有所下降,仍达到35%左右。

表5 哈萨克斯坦对外贸易主要进口伙伴国家 单位:%

综合来看,哈萨克斯坦刚独立时,中国在哈萨克斯坦贸易伙伴中的排名并不靠前。随着中国经济高速发展,加上中国拥有庞大的消费市场,地理位置上毗邻哈萨克斯坦,且哈萨克斯坦在能源类产品上具有一定优势。同时,由于哈萨克斯坦制造业体系不完整,而中国工业化程度的快速提高给自身积累了一定优势。因此基于中哈两国各自的比较优势,中哈双方大力推进双边贸易,截至2022年,中国成为哈萨克斯坦第二大出口国、第二大进口来源国。

1.4 中国在哈萨克斯坦的工业制成品主要面临俄罗斯、美国、德国、韩国的竞争

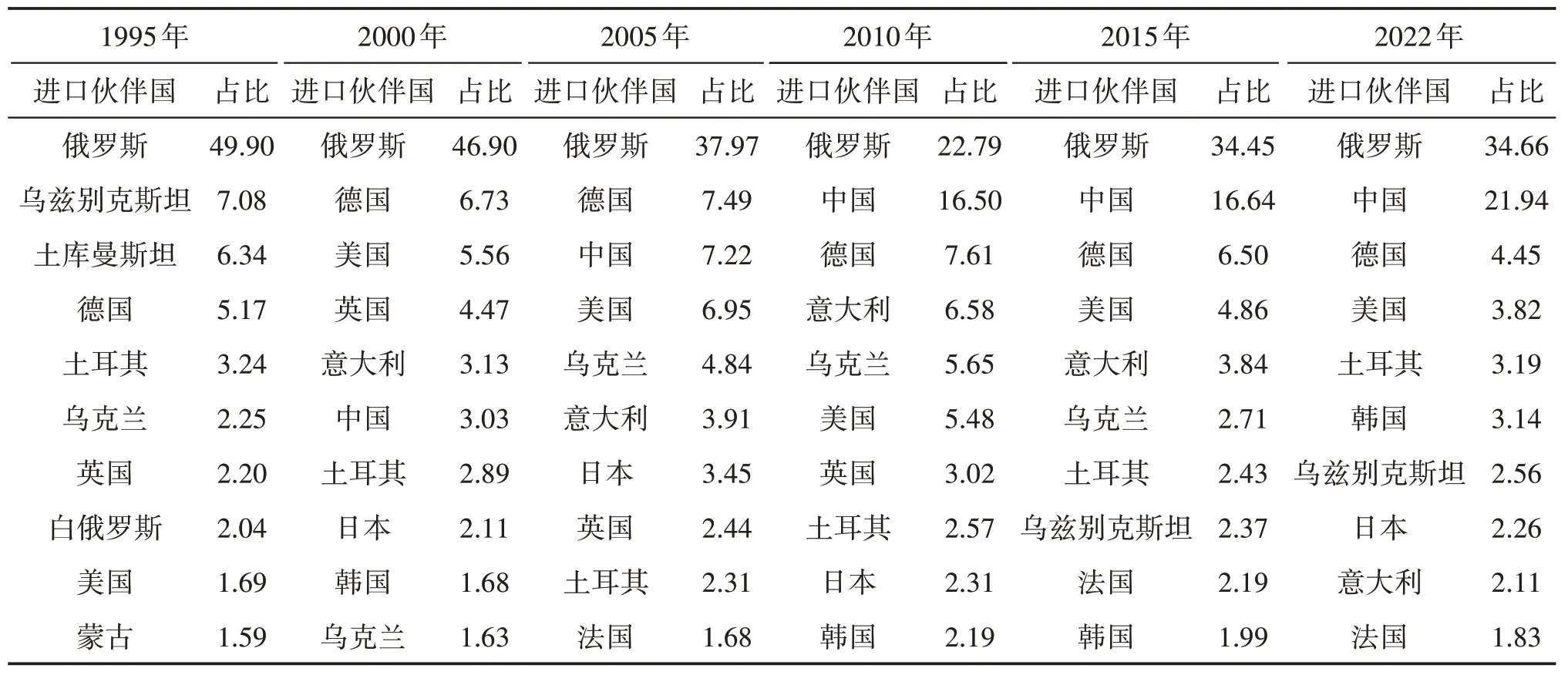

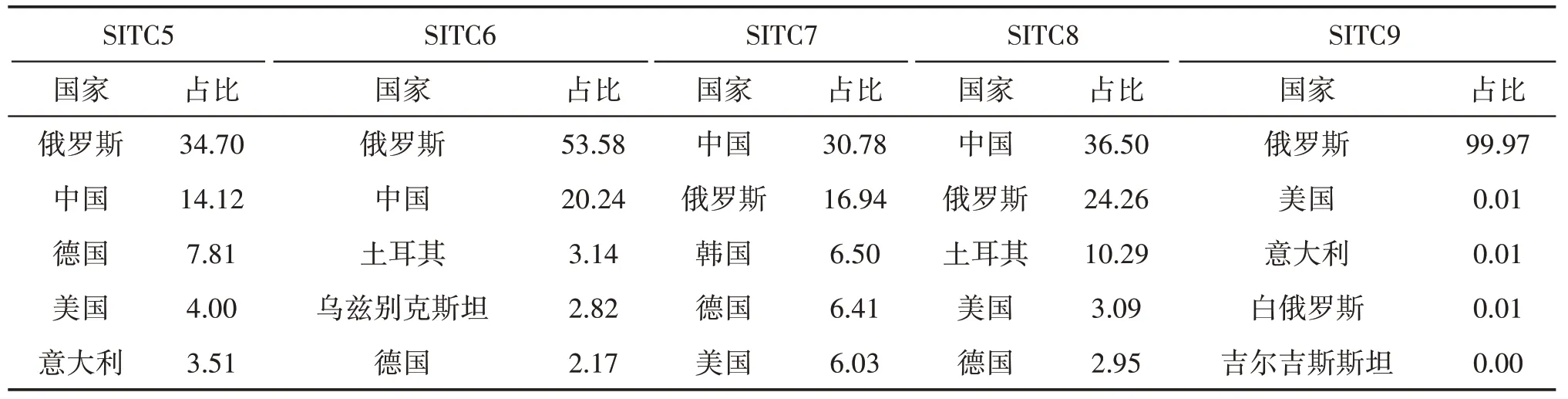

无论从贸易规模,还是贸易商品结构来看,哈萨克斯坦虽然依赖进口中国的制成品,但中国对哈萨克斯坦制成品的出口依然面临比较复杂的竞争环境。根据联合国贸易数据库数据可以发现,中国制成品在哈萨克斯坦面对的竞争对手有俄罗斯、美国、德国、韩国等国家,其中俄罗斯是哈萨克斯坦多年的进口商品来源国。从2022年哈萨克斯坦工业制成品进口来源国来看(表6),俄罗斯是哈萨克斯坦各类制成品的主要来源国,哈萨克斯坦从俄罗斯进口的各类制成品占哈萨克斯坦进口该类制成品的比重相比于其他国家占据较大优势,尤其是其他未分类商品(SITC9),俄罗斯占据了绝对优势,占比高达99.97%.

表6 2022年哈萨克斯坦从主要国家进口工业制成品的份额 单位:%

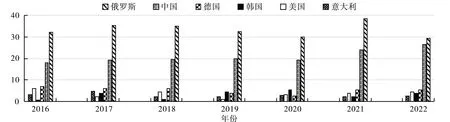

从部分国家对哈萨克斯坦工业制成品出口规模来看,俄罗斯对哈萨克斯坦工业制成品出口量最大。2016—2022年主要国家对哈萨克斯坦工业制成品的出口额(图1),俄罗斯一直保持第一,增长趋势明显。排名第二的是中国,虽然工业制成品的出口规模呈现增长态势,但中国和俄罗斯两国对哈萨克斯坦工业制成品出口规模的差距较大。2016年,俄罗斯工业制成品对哈萨克斯坦的出口额为63.49亿美元,相当于中国工业制成品对哈萨克斯坦出口额的1.80 倍,到2022 年为1.12 倍,这说明中俄两国对哈萨克斯坦工业制成品出口规模之间的差距在逐渐缩小。随着俄乌冲突的爆发,西方国家对俄罗斯采取各方制裁,中哈贸易也面临一定挑战,主要表现在以下三方面:第一,俄乌冲突间接导致坚戈贬值,哈萨克斯坦对外支付能力下降,也意味着中国出口到哈萨克斯坦的工业制成品的竞争力下降;第二,中国出口到哈萨克斯坦的杂项制品、机电产品等将失去价格优势,在该类产品上,中国面临来自韩国和俄罗斯的竞争,韩国因自身经济原因导致本币贬值,其产品在哈萨克斯坦市场更具竞争力,中国在哈萨克斯坦原有的市场份额将会被进一步分割;第三,西方对俄罗斯的制裁,导致途径俄罗斯的中欧班列停运,因此运输通道转向经由哈萨克斯坦的跨里海通道,这增加了中哈运输通道的运输负担,容易造成拥堵。但与此同时,中哈贸易也存在一定的机遇。首先,此次冲突导致俄罗斯的制造业受到严重打击,俄罗斯的汽车企业面临停业风险,进一步导致哈萨克斯坦的金属加工业受到牵连,而中国在制造业方面具有相对优势,因此中哈贸易将会进一步加强;其次,俄罗斯汽车、光缆、洗衣机、冰箱及电动机、电视配件等产品产量急剧下降,致使对哈萨克斯坦的出口总量下降,而中国作为哈萨克斯坦第二大进口来源国无疑会成为哈萨克斯坦的首要贸易备选国家;同时,此次冲突也让更多国家急需找到代替美元的避险货币,这为人民币在中亚区域国际化提供了机遇。

图1 主要国家对哈萨克斯坦工业制成品(SITC5-SITC9)的出口规模(单位:%)

2 中国和哈萨克斯坦贸易商品的互补性和竞争性分析

2.1 贸易紧密关系分析

2.1.1 测算指标

在分析两国贸易紧密关系时,常用贸易结合度指数(TI)来测量两个国家贸易的紧密程度。具体来说,一国对他国的出口占该国出口总额的比重与他国的进口总额占世界进口总额的比重之比,计算公式如下:

式中,TIij表示i国对j国的贸易结合度,Xij表示i国对j国的出口额,Xi表示i国出口总额;Mj表示j国进口总额,Mw表示世界进口总额;TIij数值的大小反映了i、j两国贸易联系紧密程度[18],如果TIij>1,说明i、j两国贸易关系紧密;如果TIij<1,说明i、j两国贸易关系较为疏远,如果TIij=1,则表明两国处于贸易平均水平。

2.1.2 测算结果分析

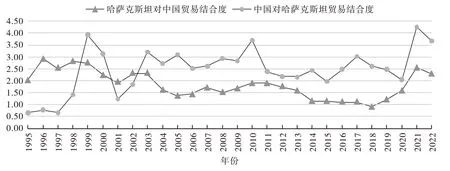

从哈萨克斯坦对中国的依赖程度分析来看(见图2),哈萨克斯坦对中国的贸易结合度数值整体波动较大,从1995 年的2.02 上升到2022 年的2.31,但期间多次下跌,1996—2018 年期间哈萨克斯坦对中国的依赖性呈下降趋势,尤其是2014 年以后,哈萨克斯坦对中国贸易联系程度下降比较快,主要原因是由于2015 年欧亚经济联盟成立,关税同盟内零关税诱发了贸易转移效应,哈萨克斯坦原来从中国的进口部分转移至盟内进行。

图2 中国和哈萨克斯坦双边贸易结合度

从中国对哈萨克斯坦的依赖程度分析来看,1995—2022年,中国对哈萨克斯坦的贸易结合度数值呈上升趋势,中国对哈萨克斯坦的贸易结合度从1995年的0.65增至2022年的3.66,说明哈萨克斯坦已成为中国越来越重要的贸易伙伴。2013年“一带一路”倡议提出以后,中国与哈萨克斯坦之间的双边贸易好转,中国对哈萨克斯坦的贸易结合度缓步上升。但是总体来看,中哈贸易结合度明显波动,说明两国贸易联系不稳定。

总体来看,中国对哈萨克斯坦的贸易结合度呈上升趋势,数值在2.5左右,相对于中国,哈萨克斯坦对中国的结合度明显处于下降状态,结合度逐渐趋于1.从以上分析可知,两国的贸易结合度较为波动,且哈萨克斯坦对中国的贸易结合度在下降,整体上贸易结合度仍是大于1,表明中哈两国的贸易联系仍较为紧密。

2.2 出口相似度指数分析

2.2.1 测算指标

出口相似度指数的概念由Finger和Kreinin于1979年首次提出,用于衡量两个国家或国家联盟在世界市场或是第三方市场出口的相似性。该指数以每种产品占每个国家总出口的份额为基础,计算每种产品最低出口份额的总和,公式如下:

式中,Sm(ij,k)即为i国和j国在共同的市场k的出口相似度指数,它衡量i国家(或国家联盟)和j国家对k市场出口产品结构的相似性,表示在k市场上,i国出口的第l种商品占i国出口商品总额的份额,表示在k市场上,j国出口的第l种商品占j国出口商品总额的份额。此处有从SITC0到SITC9共10类商品。Sm(ij,k)的取值范围是0~100,该指数越大,i国和j国在共同市场k的相似度越高,竞争性越强;取值越小,互补性越强[19]。

2.2.2 测算结果分析

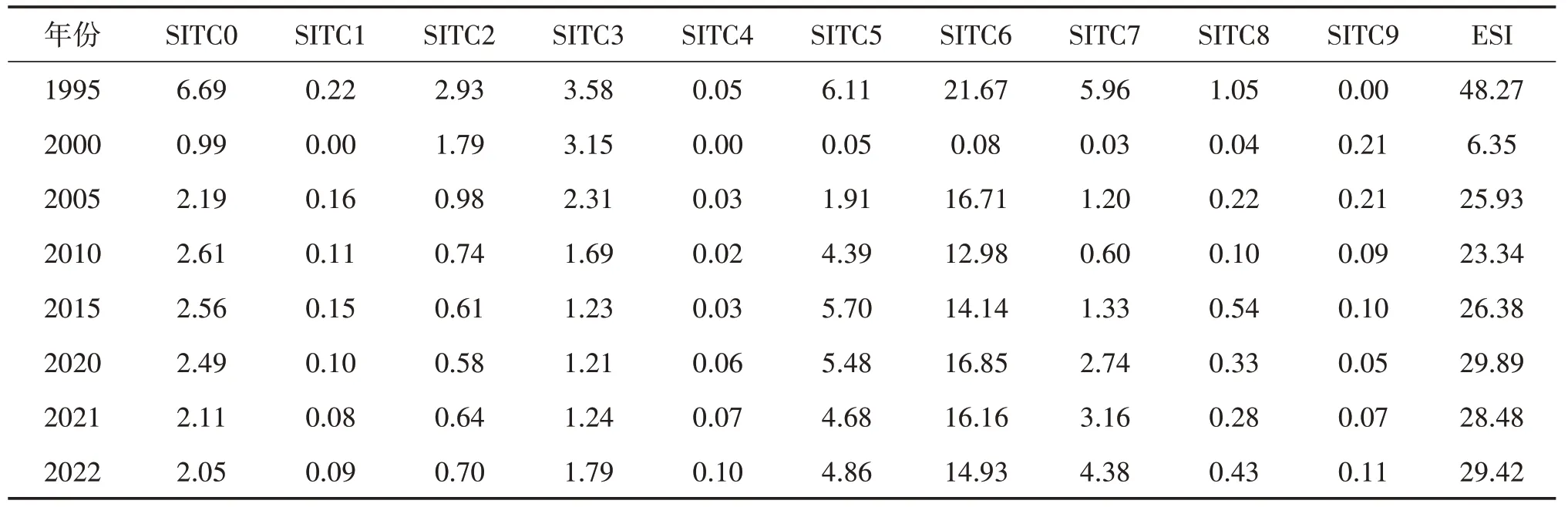

1995—2022 年,中国和哈萨克斯坦在世界市场的出口相似度指数(ESI 值)呈现不同的变化趋势(表7)。在世界市场上,中国和哈萨克斯坦的出口相似度较小,出口相似度指数处于5至50的区间内,1995年至2000年间出口相似度指数一度有所下滑。2008年因受到金融危机影响,2010年出口相似度下降到23.34.截至2022年出口相似度指数为29.42,低于50,这意味着哈萨克斯坦和中国的贸易竞争性呈下降趋势,两国在世界市场上的互补程度上升。

表7 中国和哈萨克斯坦在世界市场上的出口相似度指数

从中国和哈萨克斯坦出口的单类产品来看,1995—2022 年轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)始终是出口相似度指数最高的产品,这说明中国和哈萨克斯坦在此类商品上存在竞争性。食物和活畜(SITC0)、矿物燃料、润滑剂和原料(SITC3)和机械与运输设备(SITC7)商品出口相似度指数在1~5之间,饮料及烟草(SITC1)、粗橡胶、纸浆等非食用粗原料(SITC2)、动植物油、脂及蜡(SITC4)、杂项制品(SITC8)和其他未分类商品(SITC9)等产品的出口相似度指数小于1,表明中国和哈萨克斯坦在这些商品上存在较强的互补性。从出口相似度指数来看,中国与哈萨克斯坦在世界市场上的出口相似度目前处于偏低水平。换句话说,中国和哈萨克斯坦在世界出口贸易中表现出很强的互补性。

2.3 贸易商品的竞争优势分析

2.3.1 测算指标

显示性比较优势(RCA)指数是由Balassa(1965 年)提出的。该指数是指一国某商品出口额占其出口总值的份额与世界出口总额中该类商品出口额所占份额的比率,其反映一国某产品在国际市场竞争中所处的地位。计算公式如下:

式中,xab和xat分别是国家a生产的b产品出口和国家a全部出口,xwb和xwt分别表示世界的b产品在同时期的出口额和世界在同时期的出口总额。通常认为,若0<RCA<1,则表示a国b产品或者产业具有比较劣势;若RCA>1,则表示a国b产业或产品在国际贸易中竞争优势比较大;如果RCA>2.5,则具有很强的竞争优势;若1.25<RCA<2.5,则具有较强的竞争优势;若0.8<RCA<1.25,则该行业具有较为平均的竞争优势;若0<RCA<0.8,则不具有竞争优势[20]。

2.3.2 测算结果分析

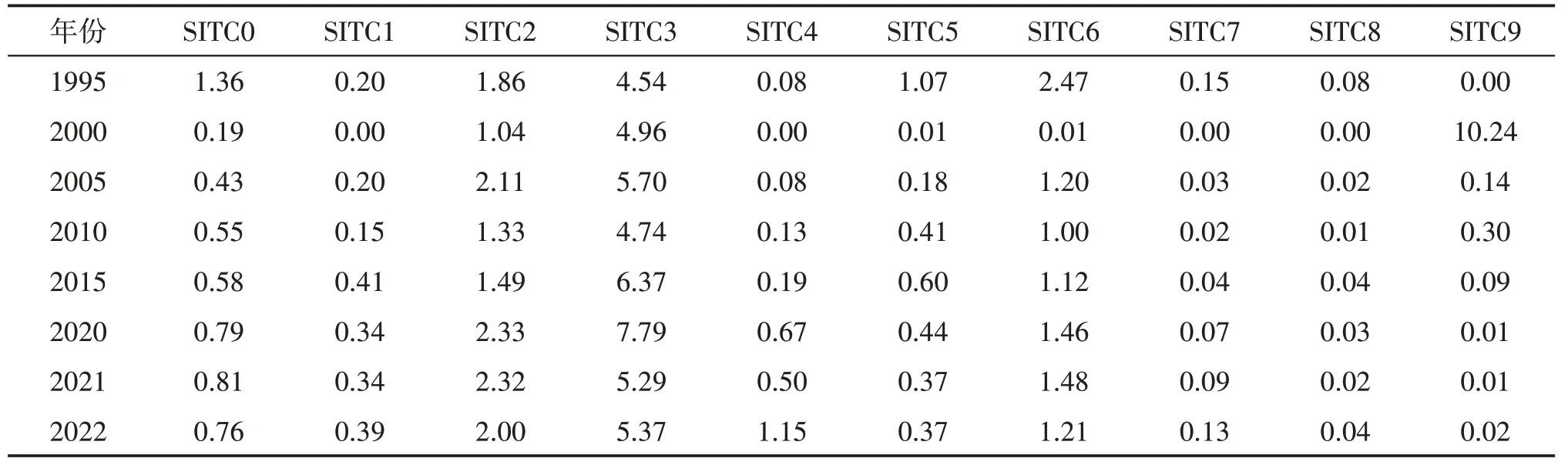

由表8 可以看出,1995 年,哈萨克斯坦各类出口产品中,食物和活畜(SITC0)的显性比较优势较强,但从2000年开始比较优势逐渐削弱。同样,化学成品及相关产品(SITC5)类商品的显性比较优势也逐渐削弱,粗橡胶、纸浆等非食用粗原料(SITC2)和矿物燃料、润滑剂和原料(SITC3)具有较强的比较优势。2022年,哈萨克斯坦RCA指数大于0.8的有SITC2、SITC3、SITC4、SITC6四类产品,说明哈萨克斯坦在以上四类产品上具有显性比较优势。其中,竞争优势最强的是矿物燃料、润滑剂和原料(SITC3),该类商品的RCA指数一直大于2.5.在哈萨克斯坦贸易发展过程中,矿产品一直保持着很强的竞争优势且竞争优势不断增强。而粗橡胶、纸浆等非食用粗原料(SITC2)、轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)的RCA指数总体上小于2.5,具有较强的竞争优势。由此可知,哈萨克斯坦在粗橡胶、纸浆等非食用粗原料(SITC2)、矿物燃料、润滑剂和原料(SITC3)和轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)这三类产品上具有竞争优势,其中矿物燃料、润滑剂和原料(SITC3)具有较强的竞争优势。

表8 哈萨克斯坦各类产品的显性比较优势(RCA)变化情况

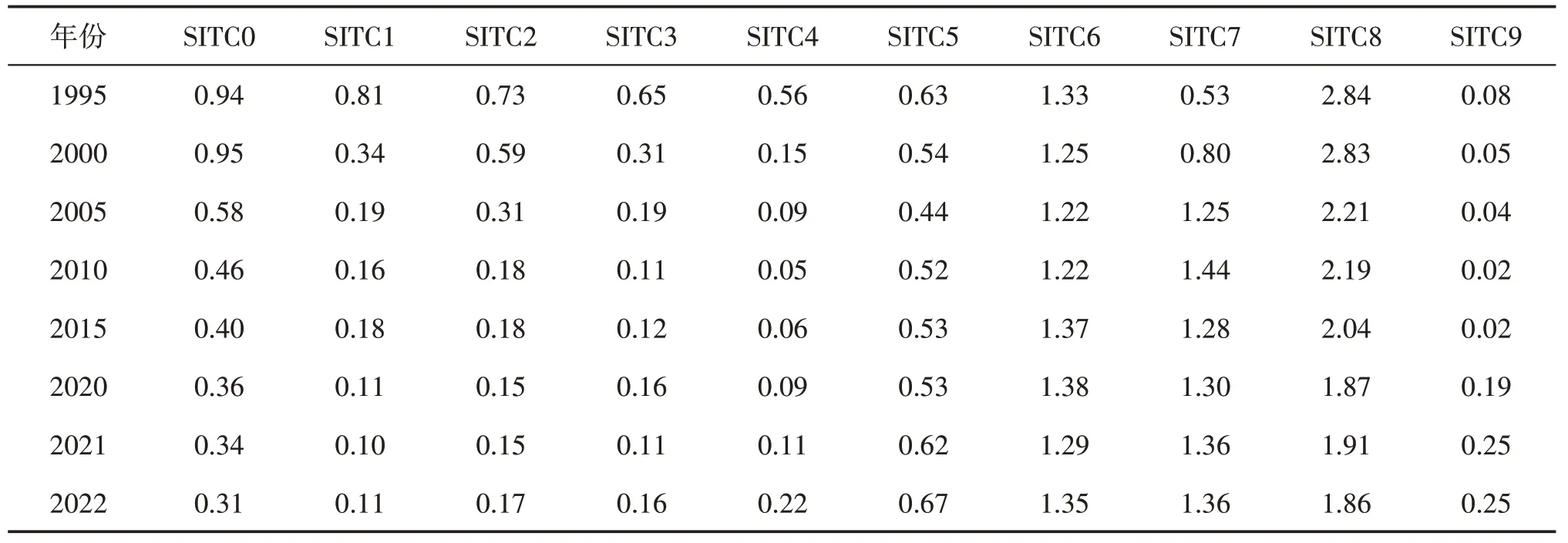

由表9 可以直观看出,中国在轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)、机械与运输设备(SITC7)、杂项制品(SITC8)产品上具有较强的竞争优势。2022 年,轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)、机械与运输设备(SITC7)、杂项制品(SITC8)的RCA 指数分别为1.35、1.36、1.86,这三类产品的RCA指数均大于1.25,而其他产品的RCA 指数值都小于0.8,2013 年开始杂项制品(SITC8)产品的RCA 指数在下降,说明这类商品的竞争力在下降,但整体上仍具有很强的国际竞争力。

表9 中国各类产品的显性比较优势(RCA)变化情况

综上可知,中国在轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)、机械及运输设备(SITC7)、杂项制品(SITC8)这三类产品上具有较强的竞争优势,尤其是杂项制品(SITC8)产品的竞争力较强。由此可见,中国具有较强竞争力的产品都是工业制成品,制成品的比较优势处于较强的水平。哈萨克斯坦在粗橡胶、纸浆等非食用粗原料(SITC2)、矿物燃料、润滑油及有关原料(SITC3)和轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)三类商品上具有竞争力,这些具有较强竞争优势的商品都属于资源类商品。不难发现,中国和哈萨克斯坦在轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)上都有竞争优势,但相对于中国而言,哈萨克斯坦处于中等水平。

2.4 贸易商品的互补性分析

2.4.1 测算指标

在衡量两国贸易关系的匹配程度时,常用贸易互补性指数(TCI)来分析。若TCI指数大于1,则说明两国的贸易往来频繁、关系紧密、贸易互补性强。其计算公式如下:

式中,TCIij表示i国和j国的贸易互补性指数;RCAxik是i国k商品出口显性比较优势指数;Xik表示i国k商品的出口额;Xi表示i国的出口额;Mwk表示世界k商品的进口额;Mw表示世界进口总额;RCAmjk为j国k商品进口显性比较优势,Mjk为j国k商品进口额,Mj为j国进口总额。TCIij>1,表明i国和j国的贸易互补性比较强;TCIij<1,表明i国和j国的贸易互补性较弱[21]。

2.4.2 测算结果分析

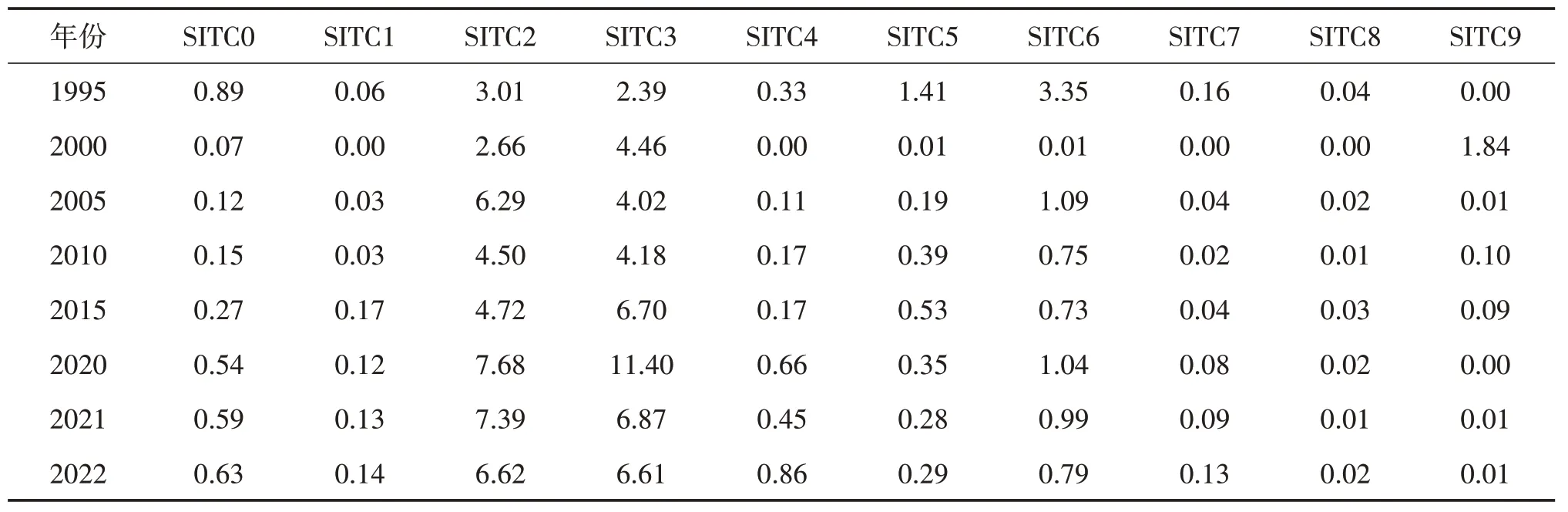

根据哈萨克斯坦出口和中国进口的贸易互补性指数(表10)可知,1995 年,哈萨克斯坦出口到中国的初级产品的互补性大于制成品的互补性,到2022年初级产品仍占主导地位。1995—2022年中国和哈萨克斯坦在粗橡胶、纸浆等非食用粗原料(SITC2)和矿物燃料、润滑油及有关原料(SITC3)等两类商品的TCIij指数一直远高于1,这说明中国和哈萨克斯坦在这两类商品上具有极强的互补性。

表10 哈萨克斯坦出口到中国的各类商品的贸易互补性指数

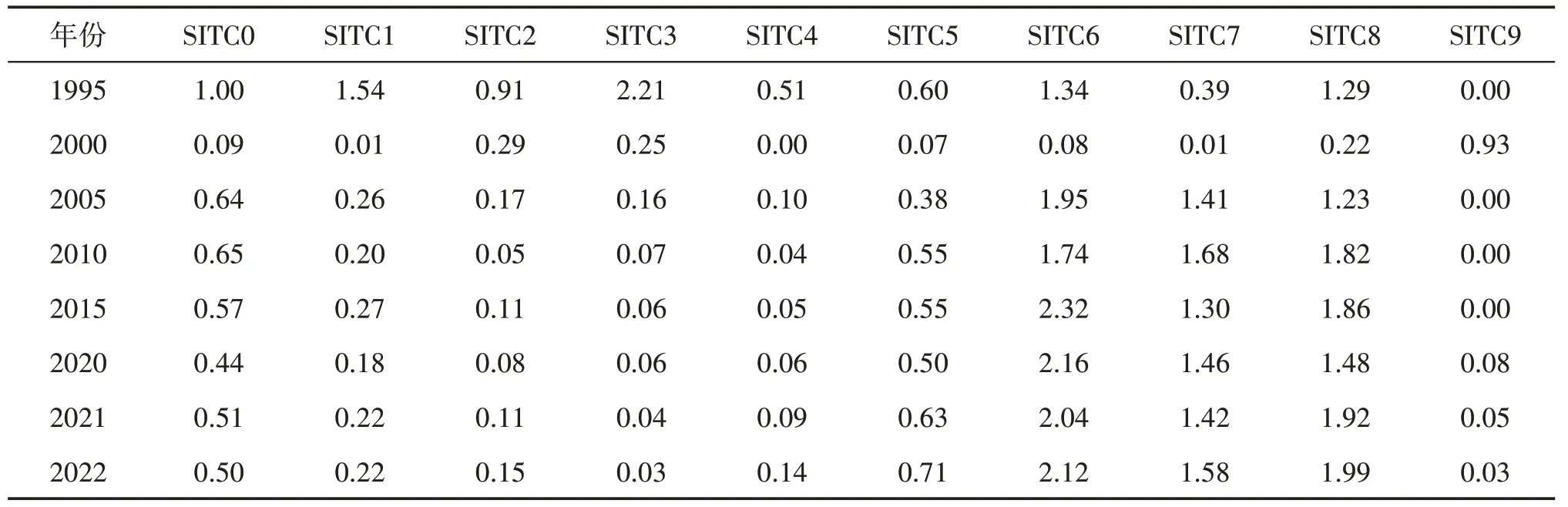

从哈萨克斯坦进口和中国出口的贸易互补性指数来看(表11),1995年贸易互补性指数大于1的商品有粮食及活动物(SITC0)、饮料及烟草(SITC1)、矿物燃料、润滑油及有关原料(SITC3)、轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)和杂项制品(SITC8)。到2022 年,贸易互补性大于1 的商品有轻纺产品、橡胶制品矿冶产品及其制品(SITC6)、机械及运输设备(SITC7)和杂项制品(SITC8)。其中,SITC0 类商品TCIij值从2000 年开始出现下降趋势,2022 年的TCIij值为0.5;饮料及烟草(SITC1)和矿物燃料、润滑油及有关原料(SITC3)两类商品从1999 年开始出现下降,而粗橡胶、纸浆等非食用粗原料(SITC2)从1996 年开始下降,2022年的TCIij值分别为0.22、0.03和0.15,这三类商品的互补性都较弱;从贸易互补性指数分析发现,化学成品及有关产品(SITC5)的互补性指数变化不大。整体来看,中哈两国在轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)、机械及运输设备(SITC7)和杂项制品(SITC8)方面具有较强的贸易互补性。

表11 中国出口到哈萨克斯坦的各类商品贸易互补性指数

3 主要结论和对策建议

在中哈商品贸易中,双方进出口贸易不平衡,哈萨克斯坦对中国的进口大于出口,哈萨克斯坦对中国逐步保持贸易逆差。在哈萨克斯坦的市场上,中国制成品主要竞争对象有俄罗斯和韩国,但中国仍然是哈萨克斯坦第二大出口国、第二大进口来源国。同时通过对中哈两国商品贸易竞争性和互补性分析,得出以下结论。

首先,贸易结合度指数显示,两国的指数值总体上都大于1,这表明中哈两国的贸易关系紧密,但哈萨克斯坦对中国出口的指数值在下降,说明中国对来自哈萨克斯坦的商品的依赖程度在降低。其次,根据出口相似度指数可知,轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)的相似度最高,两国的竞争性也最大,但整体上两国在世界市场上的相似度指数在下降,说明两国的贸易潜力仍有较大的挖掘空间。第三,从显示性比较优势指数看,中国在轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)、机械及运输设备(SITC7)、杂项制品(SITC8)上具有较强的竞争优势,而哈萨克斯坦在粗橡胶、纸浆等非食用粗原料(SITC2)、矿物燃料、润滑油及有关原料(SITC3)和轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)三类产品上具竞争力,两国在轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)上具有一定的竞争性。最后,贸易互补性指数表明,哈萨克斯坦对中国出口的产品中粗橡胶、纸浆等非食用粗原料(SITC2)和矿物燃料、润滑油及有关原料(SITC3)等两类商品的贸易互补性指数一直远高于1,这说明中国和哈萨克斯坦在这两类商品上具有极强的互补性。哈萨克斯坦从中国进口的产品中轻纺产品、橡胶制品、矿冶产品及其制品(SITC6)、机械及运输设备(SITC7)和杂项制品(SITC8)这三类体现出较强的互补性。

针对以上结论,为深化中哈贸易,助推中哈高质量经贸合作,提出以下建议:一是中国应提升自身出口产品的竞争力。加大研发投入比例,优化中国出口哈萨克斯坦的商品结构,推进高端产业的发展,促进技术升级,提升技术密集型产品,如高新技术产品的水平和质量。二是着力培育面向哈萨克斯坦市场的优质品牌。中国企业在追求技术创新的同时,要注意拓宽自身产品的销售渠道,跨境电子商务的发展为中哈贸易提供了更多可能性。中国本土企业需要在自身网站、广告和物流配送方式等方面做好专业的准备工作,同时中国企业需根据哈萨克斯坦当地市场喜好,提供满足消费者需求的产品和服务,以技术和产品创新立牢品牌地位,赢得哈萨克斯坦市场的青睐。三是拓展中哈贸易领域。中哈两国以油气贸易为依托,深化矿产能源贸易合作,加快建立一条以油气勘探、管道运输、原油加工、工程技术服务、石油产品销售为一体的综合能源合作链条;加强在核能、光伏和风电等新能源领域的贸易,共建绿色能源合作道路;扩大中国对哈萨克斯坦食糖、谷物制品和肉鱼制品等加工型农产品出口,进口哈萨克斯坦的小麦、大麦、亚麻籽及葵花籽等农产品,满足国内需求。四是推动中哈贸易便利化。在“硬联通”上,建议中国利用自身基础设施建设的技术优势,参与到哈萨克斯坦物流运输道路设施建设中,借助亚洲基础设施投资银行、亚洲开发银行、丝路基金的资金支持中国企业在中亚基础设施建设中融资困难的问题;建议中哈加强口岸数字化基础设施建设,加快推进物联网、云计算等技术在海关中的应用,逐步建立“自动通关、自动放行”的数字化口岸;在“软联通”上,中国可与哈萨克斯坦高层协商合作,推动建立中哈贸易便利化通关合作机制,提升海关效率,务实推动贸易便利化合作。