汽车制造业股权集中度对财务绩效影响研究

——基于企业社会责任中介效应视角

2024-01-18张芹秀刘魏膺

张芹秀,刘魏膺

(广东石油化工学院 经济管理学院,广东 茂名 525000)

中国已是全球最大的汽车市场,汽车产业特别是新能源汽车产业强势崛起,汽车产业成为我国重要的支柱产业之一,但与汽车生产、消费及回收过程相关的社会责任问题也引起了社会的广泛关注。汽车制造企业在汽车产业链中占主导作用,是汽车产业履行社会责任最重要的主体。汽车制造业履行社会责任的水平,不仅关乎汽车制造业本身的长远发展,而且也关乎环境的改善乃至整个社会的可持续发展。已有众多学者就企业社会责任的相关的问题,尤其是关于股权集中度、企业社会责任水平、财务绩效这三者中任意两者之间的关系,进行了深入研究,但关于这三者之间的交互关系的研究不多,尤其是对于汽车制造行业而言,是否存在企业社会责任的中介效应,以及这种效应到底如何,现有文献鲜有提及。

研究汽车制造业企业的股权集中度、企业社会责任水平、财务绩效三者之间的关系,可以帮助企业理解履行社会责任对企业绩效的影响,促使企业更加自觉地对股东、员工、消费者等利益相关者承担责任,提高其治理水平和企业社会责任的履行水平,从而提升企业绩效。

1 理论分析与研究假设

1.1 股权集中度与财务绩效

公司股权的集中与分散程度对企业的财务绩效有直接影响,同时也是公司治理路径差异的重要影响因素。许多学者从不同视角就股权集中度与财务绩效的关系进行了大量的研究,江永众等认为股权集中度对财务绩效有正向促进作用[1-6];魏润卿等认为股权集中度对企业财务绩效存在负面影响[7-10]。股权集中度与财务绩效的内存关系,可以用委托代理理论来解释,当两权分离使得所有者和管理层产生了委托代理关系、且缺乏监督时,就会出现严重的委托代理问题,势必会产生委托代理风险。在股权比较分散的情况下,由于存在“搭便车”的问题,股东很难对管理层实施有效监管;而在股权集中度较高的情况下,大股东的监管成本与收益比较一致,因此大股东更愿意对公司的管理行为施加影响,更有效控制公司管理层,从而降低委托代理风险,确保管理层行为与公司利益一致,促进经营业绩的改善。我们认为我国汽车制造业也存在上述委托代理问题,基于以上分析提出:

H1:在其他条件不变的情况下,汽车制造企业的股权集中度与财务绩效之间呈正相关关系。

1.2 股权集中度与企业社会责任

股权集中度极大地改变了公司控制权的分配,从根本上改变了公司治理,从而可能影响企业履行社会责任的动机。关于股权集中度与企业社会责任之间的相关性研究,没有统一的结论。部分学者,如张萍等的研究表明股权集中度与企业社会责任是负相关关系[11,12]。但大多数学者,如李姝颖、张海燕等认为股权集中度与企业社会责任呈正相关[13-15]。一般来说,企业履行社会责任的优劣会直接影响到企业的社会形象,进而影响公众对企业产品或服务的看法,最终会影响企业所有者的利益,尤其对长远利益的影响更大。相对小股东而言,大股东有更强烈的动机关心公司的长远利益。在现代公司治理结构下,当股权集中度达到一定程度时,主要股东的利益与公司的利益更趋一致,因此具有公司控制权的大股东往往更愿意监督公司和管理层,更有意愿去维护公司的社会形象,积极推动公司履行企业社会责任,并加强有关信息披露。我国汽车制造业的治理已基本实现现代化,股权的集中度与企业履行社会责任也应该存在一定关联。基于以上分析提出:

H2:在其他条件不变的情况下,汽车制造企业的股权集中度与其履行社会责任的程度正相关。

1.3 企业社会责任与财务绩效

按照利益相关理论,履行社会责任良好的企业有助于实现利益相关方的利益,从而赢得信任和支持,有利于企业融资、树立企业形象、营造良好的外部环境,这些最终会对企业的财务绩效产生积极影响。关于企业履行社会责任的水平与企业财务绩效二者之间关系的研究,存在完全相反的结论,但大多数研究支持二者之间呈现正向关系[16,17]。企业在追求自身利益时,理应承担相应的社会责任,企业履行社会责任并充分披露相关信息,有利于减少利益相关者与企业管理层的信息不对称,也有利于向利益相关者明示企业的责任观,从而增进债权人、消费者等对企业的认同感,树立负责任的企业社会形象,增加企业的社会资本,企业社会资本的增加最终会影响到企业的财务绩效水平。因此,从长远来看,企业社会责任的履责状况必定会对企业财务绩效产生一定影响,基于以上分析提出:

H3:在其他条件不变的情况下,汽车制造企业社会责任的履行与其财务绩效正相关。

1.4 企业社会责任的中介效应

学界对股权集中度、企业社会责任与财务绩效之间的交互关系的研究较少,但有研究认为企业社会责任在其中存在显著的中介效应。如,陈梦婷以2017—2019年深沪两市A股上市公司为样本,发现企业社会责任作为中介效应的证据[18]。企业社会责任发挥中介效应的内在机制是:股权的集散程度影响大股东对于企业社会责任的履责态度,例如当股权集中度较高时,大股东一般会更在意企业的长远发展,而企业履行社会责任的良好记录更倾向在长期内提升企业的社会形象,提高企业的声誉和价值,所以大股东往往更注重企业树立良好的履行社会责任的形象。因此,基于以上分析提出:

H4:在其他条件不变的情况下,汽车制造企业社会责任在股权集中度与财务绩效的关系中发挥了中介作用。

2 实证研究设计

2.1 样本选取与数据来源

根据证监会最新发布的《2021年第2季度上市公司行业分类结果》,对本文探讨的汽车制造类上市公司进行了界定,并选取2016—2020年沪深两市汽车制造业的上市公司为研究对象,为保证研究的可靠性,对样本作出了如下筛选:一是剔除ST类上市公司;二是剔除公告数据存在缺失以及存在极端或异常数值的上市公司。经剔除,共计得到86家企业的430个数据,其中,企业社会责任数据来源于和讯网,企业财务数据来源于Wind数据库、上市公司年报及网易财经。数据处理采用Excel和SPSS26.0软件。

2.2 变量定义

1)被解释变量。被解释变量为企业财务绩效。参照已有文献研究,财务绩效的衡量指标主要包括总资产收益率、净资产收益率、托宾Q值等。其中总资产收益率(ROA,净利润占平均资产总额的百分比)反映了企业总资产的增值能力和盈利水平,是一个高度综合的财务绩效指标。因此,本研究采用总资产收益率(ROA)衡量企业财务绩效。

2)解释变量。解释变量为股权集中度。股权集中度是用于衡量企业股权集散程度、稳定性好坏的重要指标。在已有的研究中,衡量股权集中度的常用指标包括以下三种:第一大股东持股比例、前五大股东持股比例和前十大股东持股比例。根据数据的可获得性,本研究采用第一大股东持股比例(CR1)作为衡量股权集中度的指标。

3)中介变量。中介变量为企业社会责任(CSR)。本研究采用和讯网企业社会责任总得分作为企业社会责任的衡量指标。

4)控制变量。结合汽车行业的特点,本研究选取资产负债率(LEV,总负债/总资产×100%)、企业规模(SIZE,年末总资产的自然对数)、企业成长能力(GROWTH,(本年营业额—上年营业额)/上年营业额×100%)作为控制变量。

2.3 模型构建

为探究股权集中度、企业社会责任与财务绩效之间的关系,检验上文所提的四项假设,本文参考温忠麟(2014)[19]所提的中介效应分析的方法和模型,构建如下4个模型:

模型1用于测验股权集中度对财务绩效影响的总效应,具体如下:

ROA=α0+α1CR1+α2LEV+α3SIZE+α4GROWTH+ε

(1)

式中:α0为截距项;α1,α2,α3,α4为回归系数;ε为随机误差。

在模型1的基础上继续构建模型,对股权集中度与企业社会责任的直接关系进行检验,研究假设二的验证模型2如下:

CSR=β0+β1CR1+β2LEV+β3SIZE+β4GROWTH+ε

(2)

式中:β0为截距项;β1,β2,β3,β4是回归系数;ε为随机误差。

为检验企业社会责任(中介变量)对企业财务绩效的影响,针对研究假设H3构建模型3,

ROA=γ0+γ1CSR+γ2LEV+γ3SIZE+γ4GROWTH+ε

(3)

式中:γ0为截距项;γ1,γ2,γ3,γ4是回归系数;ε为随机误差。

为检验研究假设四,即探究加入中介变量(CSR)后股权集中度与企业财务绩效间的关系,构建验证模型4:

ROA=μ0+μ1CR1+μ2CSR+μ3LEV+μ4SIZE+μ5GROWTH+ε

(4)

式中:μ0为截距项;μ1,μ2,μ3,μ4是回归系数;ε为随机误差。

3 实证结果与分析

3.1 相关性分析

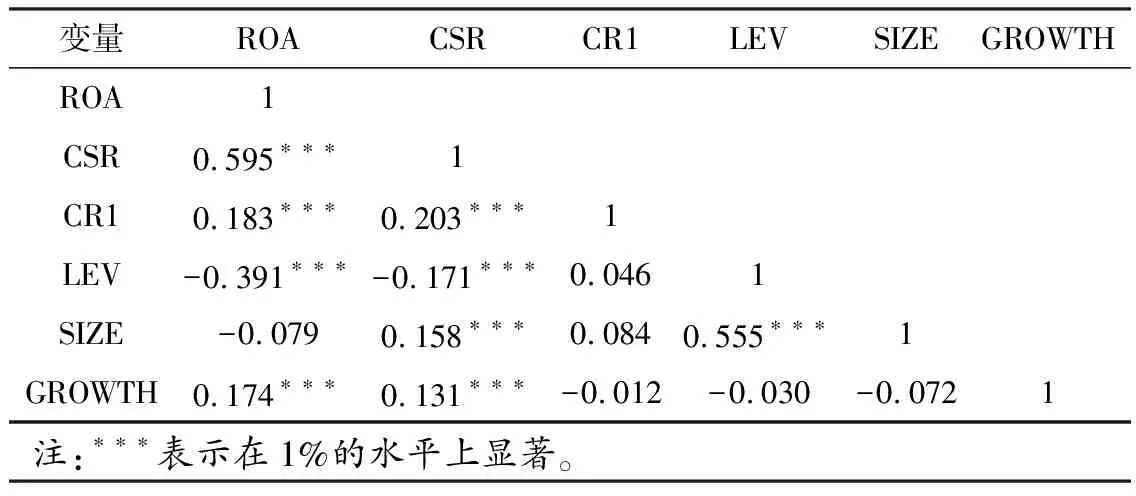

在进行回归分析之前,首先对本文各变量之间的相关性做初步检验,检验结果如表1所示。

表1 相关性分析

依据Pearson相关系数,主要得出以下初步结论:股权集中度与财务绩效之间相关系数是0.183,且在1%的水平上存在正相关关系,表明股权的集中有助于改善财务绩效,初步验证了研究假设1;股权集中度与汽车制造企业社会责任之间相关系数是0.203,且在1%的水平上呈正相关关系,表明股权集中能够正向激励企业履行社会责任,初步支持研究假设H2的判断;企业社会责任与财务绩效之间相关系数是0.595,且在1%的水平上呈正相关关系,显示企业履行社会责任可提高企业财务绩效,初步支持假设H3的判断;分析控制变量与被解释变量的相关性可得,企业规模与财务绩效的相关系数是-0.079,未能通过显著性检验,说明其与财务绩效呈不显著的负相关;除企业规模外,资产负债率和营业收入增长率在不同层面上与财务绩效的替代变量ROA显著相关。实证表明所有的控制变量与中介变量(CSR)在1%的水平上均存在明显的正相关关系。

为了确保模型不受多重共线问题的影响,对本文所构建的4个模型均进行了VIF检验,检验结果显示每个模型均远低于合理值10,可以基本排除多重共线性的影响。

3.2 回归分析

3.2.1 股权集中度与财务绩效

模型1、2、3的回归结果见表2。模型1的R2是0.245,表明以股权集中度为解释变量,研究其与汽车制造企业财务绩效间的回归模型拟合度在可接受范围内。汽车制造企业的股权集中度(CR1)与财务绩效(ROA)的回归系数是0.073,t值是4.432,两者在1%的水平上显著正相关,回归结果表明,股权集中程度升高,财务绩效也同步改善,即在第一大股东股权占比大的情况下,大股东利益追求和公司利益的目标趋于一致,利益趋同效应提升企业的财务绩效,结果支持研究假设H1的判断。

表2 模型回归结果

根据表2,模型1中的资产负债率(LEV)与汽车制造企业财务绩效在1%的水平上显著负相关,由此可得,汽车制造企业应选取适中财务杠杆去减少企业的财务风险;模型中企业规模(SIZE)和成长能力(GROWTH)均与汽车制造企业财务绩效在1%的水平上显著正相关,表明随着企业规模增大和企业成长速度加快,其财务绩效也将逐步提升。

3.2.2 股权集中度与企业社会责任履行水平

根据表2,模型2的R2是0.178,表明以股权集中度为解释变量,研究其与汽车制造企业社会责任间的回归模型拟合度在可接受范围内。汽车制造企业的股权集中度(CR1)与企业社会责任(CSR)的回归系数是0.130,t值是4.249,两者在1%的水平上显著正相关,表明汽车制造企业股权集中能正向促进社会责任履行,支持研究假设H2的判断。

模型2的检验结果表明,资产负债率(LEV)与企业社会责任(CSR)在1%的水平上显著负相关,这说明企业减少负债会提高企业履行社会责任(CSR)的水平。模型2中汽车制造业的企业规模(SIZE)和成长能力(GROWTH)均与企业社会责任在1%的水平上显著正相关,这显示企业规模的扩大会伴随着企业社会责任的履行水平的提升,类似地,企业成长能力的增强也会提升企业履行社会责任的水平。

3.2.3 企业社会责任履行与财务绩效的关系

根据表2,模型3的R2值为0.449,表明回归模型拟合度在可接受范围内,除了企业规模(SIZE)外,其余变量与财务绩效(ROA)之间在1%的显著水平上均存在相关关系。汽车制造企业的企业社会责任(CSR)与财务绩效(ROA)的回归系数是0.297,t值是13.583,两者在1%的水平上显著正相关,表明参与履行企业社会责任有助于企业财务绩效的改善,支持研究假设H3的判断。本文所选取的控制变量与财务绩效间关系如表2所示,在1%的水平上几乎都是显著的(模型3中的规模与财务绩效除外),这说明控制变量的选取是合理的。

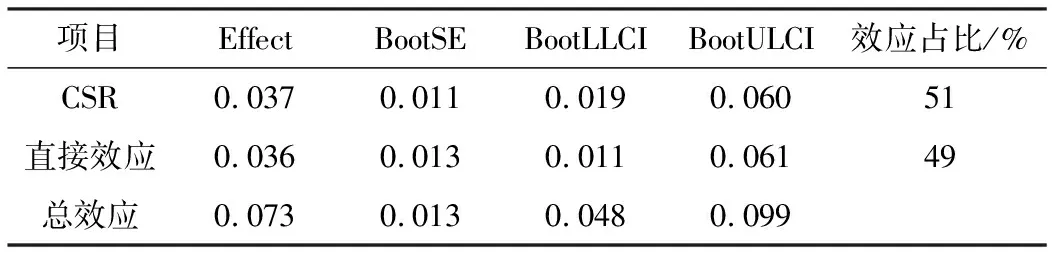

3.2.4 企业社会责任中介效应检验

温忠麟研究认为,bootstrap比其他中介效应具有更大的统计效应,因此本文也使用了bootstrap方法来检验中介效应,在bootstrap检查中,若数值在95%的置信区间内非一正一负,即不包括零,则研究假设的中介变量的中介效应是显著的,否则,中介效应不显著;这种检验方法具有普适性,通过中介效应占比来区分中介效应程度,不要求总效应显著,也不要求抽样分布服从正态。

因此,本文使用Hayes所开发SPSS宏中的理论模型3(简单的中介模型),并在控制企业规模、资产负债率、营业收入增长率的情况下,对在股权集中度与财务绩效之间关系中企业社会责任所发挥的中介效应进行检验处理,并报告bootstrap置信区间。结果(见表3、4)表明,股权集中度对财务绩效的预测作用显著(回归系数=0.073,t=4.432,p<0.01)。股权集中度对企业社会责任的正向预测作用显著(回归系数=0.13,t=4.249,p<0.01)。另外,股权集中度对企业财务绩效影响的直接效应在95%的置信区间内不包括零(见表4),企业社会责任所发挥的中介效应在95%的置信区间内也不包括零(见表4),表明股权集中度不仅能够直接预测财务绩效,而且能够通过企业社会责任的中介作用预测财务绩效。且股权集中度对企业财务绩效影响的直接效应(0.036)和企业社会责任的中介效应(0.037)分别占总效应(0.073)的49%、51%。可见,股权集中度直接影响企业社会责任履行,而企业社会责任履行再间接显著影响企业财务绩效,由此可判断研究假设H4获得了验证。

表4 效应占比分析

4 结论与建议

本研究的样本为2016—2020年沪深两市汽车制造企业上市公司,首先分析了汽车制造的企业社会责任、股权集中度和财务绩效这三个变量的两两关系,并进一步探讨了企业社会责任在股权集中度与财务绩效之间的中介传导作用,逐一检验了文中提出的四个假设,最终得出如下结论:

第一,汽车制造企业的股权集中度对其财务绩效和社会责任履行均有显著的积极影响;第二,企业社会责任履行能显著提升企业的财务绩效;第三,财务绩效的变化部分来自股权集中度的影响,部分来自企业社会责任对财务绩效的正向引导作用。

为帮助汽车制造业上市公司实现提升财务绩效的最终目标,现在前文分析与实证研究结论的基础上,从股权集中度和企业社会责任两个维度进行探讨,提出以下建议:

(1)适度提升股权集中度,有利于改善汽车制造业企业的财务绩效表现。首先,要防范股权高度分散,因为股权分散导致大股东缺乏“话语权”,致使内部决策成本增加、效率低下,不利于加强对管理层的监督,产生严重的管理者侵蚀股东整体利益的代理人问题,增加委托代理成本;其次,考虑到我国市场经济体制的特殊性,英美在传统的自由市场经济基础上发展起来的分散的股权结构可能对我国来说并不适用,故要适当提高股权集中度,相对集中的股权结构使大股东与企业的整体利益趋向一致,基于利益协同效应,有助于提升内部管理决策效率,切实加大其对管理层经营的监督和对企业经营工作的投入,更有利于支持企业的发展,提升企业绩效;与此同时,也要保持适当的小股东比例,这有助于避免因大股东一股独大而产生的侵害小股东利益的行为,同时也避免小股东因股权比例低、监督成本高而选择“小猪搭便车”的问题。此外,企业可以引入具有理性、专业程度高及能帮助企业获取丰厚资源的机构投资者,因这种投资者更具有战略眼光,重视追求企业长远收益,积极促使他们参与企业监督和管理工作,可以较大程度地防止企业管理层的短视行为。

(2)提升股东和管理层的社会责任意识,强化社会责任履行的制度建设。股东们和管理层应把良好履行社会责任当作一项长期的战略目标,深刻认识到履行社会责任关乎企业的长远发展,践行把社会责任视作一项长期投资的理念。股东们和管理层应从以下三个方面强化社会责任履行的制度建设:一是把履行企业社会责任提升到制度上,以制度促进企业社会责任意识的培育,形成积极履责的企业文化和价值观;二是要落实到企业生产管理的每一环中,建立健全企业社会责任衡量指标和定期巡查体系,为企业能切实履行社会责任保驾护航;三是企业作为最重要的市场主体,生产经营活动与多方的利益群体密切相关,汽车制造企业应以价值最大化而非以利润最大化为目标,优化资源调配,兼顾多方利益,切实履行对相关利益群体的责任。

(3)健全长效监管机制。企业社会责任意识养成和建设任重而道远,并非一朝一夕就能实现,目前很多汽车制造企业对于披露企业履行社会责任的情况缺乏主动性,因而健全完善长效监管机制是实现企业良好履责不可或缺的条件,关键在于形成企业内部与外部的监督合力。根据企业社会责任的中介效应,尽管企业股权集中度互不相同,但政府加大监管力度,加大对企业违法行为进行问责追责的力度,企业接受利益相关者监督,促使企业重视履责工作,最终也能实现财务绩效增长的结果。