上市公司回购家数创历史新高新政策令2900余家公司减持受限

2023-12-25李壮

李壮

市场虽然持续低迷,但在分红、回购、股东增持等制度机制的不断优化下,积极回购的上市公司数量持续增加。今年以来,截至12月20日,A股市场有1333家公司发布了回购公告,回购家数创出同期历史新高。同期,有多家公司重要股东或高管也在积极增持本公司股票,数据显示,年内买卖总变动方向为增持的公司多达523家,净买入739.83亿元。

此外,在8月底减持新规政策发布后,股东往年无节制减持情况明显受到约束,致歉公告大幅减少。

12月15日,中国证监会发布《上市公司监管指引第3号——上市公司现金分红》以及《关于修改<上市公司章程指引>的决定》,发布《上市公司股份回购规则》。这些新制度的发布,有望让投资者的持股信心得到进一步提升。

截至12月20日,年内A股市场有1333家公司发起了回购,这一回购家数已创出了历史新高。

不过仍需注意的是,虽然数量上相比去年同期的1128家增加了205家,但在回购股数上却有所下降,由去年同期的109.42亿股降至今年的85.38亿股。同样,回购金额也由去年同期的1003.68亿元下降至今年的879.64亿元,减少了124.04亿元。

具体到公司身上,宝钢股份、动力新科、居然之家等公司回购股数位居回购榜单前十(不考虑是否实施问题),回购数量均在1.2亿股以上,若考虑到去年回购数量前十家公司情况,爱旭股份、中国石化、罗欣药业、海南机场、荣盛石化、传化智联、中联重科、南山铝业、安通控股、大名城,中联重科、荣盛石化、中国石化已经连续两年存在大规模回购情况。其中,中联重科、荣盛石化、中国石化连续两年分别回购了1.44亿~4.42亿股左右,且去年的回购数量还超过了今年(见表1)。

数据来源:Wind

回购金额上,年内排在前十的公司是荣盛石化、牧原股份、宝钢股份、格力电器、盐湖股份、韦尔股份、海尔智家、海康威视、中联重科、九安医疗,回购金额均在10亿元以上。其中,回购金额最高的是荣盛石化,达24.56亿元。在去年同期,回购金额居前十的公司是荣盛石化、美的集团、顺丰控股、恒力石化、中国石化、比亚迪、中联重科、海尔智家、海康威视、工业富联,回购金额均在14亿元以上。其中,回购金额最高的也是荣盛石化,达38.8亿元。在这些公司中,荣盛石化、中联重科、海尔智家、海康威视连续两年上榜。

值得一提的是,在今年回购金额前十公司中,大多数公司回购的目的是用于股权激励计划。比如:荣盛石化今年以来有过两次股权回购计划,一次在7月28日宣告完成,是以自有资金以集中竞价交易方式完成回购的,回购数量为14786.27万股,占总股本比例的1.46%,回购金额为19.9亿元,占预计回购资金比例的99.5%,占预计回购股份比例的147.86%。另一次仍在实施中,截至目前已回购数量20440.08万股,占总股本的2.02%,已回购金额为23.48亿元,占预计回购资金比例为78.27%,占预计回购股份比例的122.64%。此次回购目的为实施股权激励或员工持股计划。

海尔智家的股权回购计划也是一次完成和一次正在实施,均以自有资金以集中竞价交易方式进行,完成的回购计划回购金额为15.1亿元,实施中的截至目前为11.88亿元,分别占预计回购资金比例的50.34%和39.61%。回购目的是用于股权激励或员工持股计划。

中联重科于7月20日完成一次股权回购计划,以自有资金以集中竞价交易方式累计回购了42395.68万股,占总股本比例为4.89%,累计回购金额为26.4亿元,占预计回购资金比例的66.2%,此次回购的目的为实施员工持股计划。

同样,中国石化自9月份开始也进行了一轮股权回购,已累计回购数量14350万股,占总股本比例为0.12%,累计回购金额8.16亿元,占预计回购资金比例为54.4%,回购目的为市值管理。

相比上述以自有资金回购自家股票的公司,今年以来还有26家公司(以公告数量统计)以向第三方融资的方式筹划或进行股权回购,其中实施或完成回购的有纳芯微、福昕软件、东芯股份、中科微至等公司。

在年内上市公司积极回购的同时,多家公司的重要股东或高管也在积极增持本公司股票。据Wind数据,年内买卖总变动方向为增持的公司有523家,净买入金额739.83亿元。

以海尔智家为例,公司实际控制人的一致行动人青岛海创智管理咨询企业(有限合伙)公司,公告计划自4月11日起6个月内,以“包括但不限于集中竞价”方式增持公司A股股份,增持金额(包含首次增持金额)不低于1.5亿元人民币,且不高于3亿元人民币。据海尔智家财报,青岛海创智在计划期内增持了公司1316.86万股。

需要注意的是,也有部分公司的股东或高管在上市公司积极回购的同时偷偷在减持,比如前述回购公司中的东芯股份等。

东芯股份于2021年12月10日上市。东芯股份十大股东中的三个股东在去年限售股解禁期到来时开启减持模式,至今年一季报时,参与减持的股东扩大到6个。在今年的减持行动中,除部分股东继续减持外,东芯股份的董监高也参与到减持行列。据公司公告,在今年7月,公司监事王亲强通过集中竞价方式累计减持公司股份数量为15.8万股(公司首次公开发行前取得),占公司总股本的0.04%。

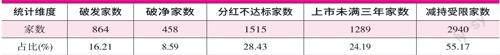

据Wind数据统计,今年以来,上市公司管理层减持金额超过6亿元的有公牛集团、华达科技、新易盛等6家公司。统计数据还显示,今年增减持活跃的时段集中在9月以前,特别是减持大多集中在上半年。据了解,这种泾渭分明的情况与监管层出台的减持新规有关。8月27日,《证监会进一步规范股份减持行为》(下称“减持新规”)发布,明确规定上市公司存在破发、破净情形,或者最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持本公司股份,这一新规定让许多不满足此要求的公司控股股东不得不暂停减持动作。

其实,早在8月初,部分公司的股东减持就已经出现了失败的情况。以大丰实业为例,公司董监高严华锋、马文杰、谢文杰在今年初准备减持公司持股,但截至8月9日均以失败告终。10月27日,大丰实业实际控制人宣布增持公司股份,金额在3000万元~6000万元之间,该增持计划的目的是“基于对公司未来发展的信心和对公司长期投资价值的认可,同时为提升投资者信心……”

据Wind统计显示,截至12月20日,在A股市场5329家上市公司中,按照减持新规的要求,控股股东、实际控制人减持受限的上市公司数量达到了2940家。

在864只“破发”减持受限股中,很多高分红公司上榜实在让人有些意外,比如中国石油、邮储银行、国泰君安、招商证券、华泰证券、中煤能源、招商蛇口。近三年,这些公司现金分红金额均超过百亿,达到1508.17亿元、676.91亿元、157.59亿元、130.19亿元、117.39亿元、112.43亿元、109.12亿元,分红占同期累计净利润比例的57.89%、30%、41.86%、44.57%、33.33%、30.04%、40.58%。无论从分红总额还是分红率来看,上述公司均居于市场前列,然而因市场的长期低迷,让上述公司估值被严重低估,最终股价“破发”。

“破发”减持受限股中,也有近三年现金分红总金额不超过500万元的公司(剔除未进行现金分红或上市未满三年的公司),分别是精艺股份、赛托生物、天瑞仪器,这三家公司近三年现金分红总金额仅为50.12万元、338.23万元、447.29万元,近三年的累计分红比例(再融资)分别为1.14%、-9.98%、-9.8%。也即,这三家公司不仅满足了“破发”受限减持条件,同时也满足了“分红”减持受限标准。

数据来源:Wind

在458只“破净”减持受限股中,银行、保险和石油石化等行业龙头也纷纷现身。近三年现金分红总金额超过千亿的公司涵盖了工商银行、建设银行、农业银行、中国银行、中国石油、中国平安、中国石化、招商银行,他们近三年现金分红金额分别累计高达3075.07亿元、2697.62亿元、2149.25亿元、1913.52亿元、1508.17亿元、1270.19亿元、1238.69亿元、1138.17亿元,分红金额占累计归母净利润的比例分别达到30%、30.06%、30%、30.05%、57.89%、38.67%、72.68%、32.31%。让人遗憾的是,如此之高的分红率,依然出现了估值被严重低估的现实。

同样的,在控股股东、实际控制人破净减持受限股中也有近三年现金分红总额不超过1000万元的公司(剔除未进行现金分红或上市未满三年的公司),分别是如意集团、吉视传媒、华联股份、嘉寓股份,它们近三年现金分红总金额分别为549.61万元、653.33万元、821.21万元、931.79万元。今年三季报,除华联股份扭亏为盈实现归母净利润4205.95万元外,如意集团、吉视传媒、嘉寓股份继续亏损。

截至12月12日,今年以来管理层减持金额居前的公司有公牛集团、华达科技、新易盛、永辉超市等,他们减持金额都在5亿元以上。从减持时段来看,上市公司减持主要集中在上半年,下半年在市场变差且减持新规发布以来,减持规模大幅降低。

以新易盛为例,公司董监高减持记录主要集中在7月21日之前,涉及减持的人员包括张智强、高光荣、戴学敏、陈巍、王诚等人。公司11月以来的减持记录仅两笔,涉及人员为戴学敏。今年初至今,新易盛董监高减持记录共26笔,金额为62476.95万元。

新易盛高管今年首笔减持发生在1月5日,公司监事张智强以竞价交易减持4000股,成交均价25.05元/股,成交金额10.02万元。受光模块市场爆发,主营光模块的新易盛股价从20多元涨到今年5月末的最高87.87元/股(不复权)。在新易盛高管中,公司副总经理戴学敏减持均价最高达到82.05元/股。同时,戴学敏共有10笔减持记录,减持金额合计5227.21万元,其减持最多的一笔发生在11月23日,减持金额3365.79万元。

值得一提的是,新易盛曾在5月29日发布《关于公司高级管理人员短线交易及致歉的公告》,公告显示,戴学敏在股权激励计划获授限制性股票完成登记后6个月内,存在卖出公司股份的行为,导致构成短线交易。具体情况是,戴学敏于2022年12月1日获授限制性股票15000股,授予价格11.62元/股。其于2023年5月25日以集中竞价方式减持公司股份10000股,成交均价为67元/股,成交金额67万元。

对于戴学敏短线交易一事,新易盛认定其不具有短线交易的主观故意,短线交易所获收益已全部上交公司,并向投资者致歉。同时,戴学敏向公司出具了《关于短线交易的情况说明及致歉声明》。

与高管动辄几十万上千万的大手笔减持,也有一些减持几乎是“象征性”的减持。数据显示,今年以来部分公司高管减持金额在5000元以下,减持股份从100股到400股不等。这些公司包括唐人神、青岛银行、中基健康、天佑德酒、建工修复、金字火腿等。

需要注意的是,上述“象征性”减持的高管有一些是“操作失误”所致。比如金字火腿在8月8日的《关于独立董事窗口期减持公司股票情况说明及致歉的公告》中就指出,公司独立董事马伯钱原持有公司股票4000股,占公司总股本的0.0004%,当时并无减持计劃,但因误操作其股票账户,于8月4日以集中竞价交易方式减持1000股公司股票,减持金额4830元。因公司将于2023年8月29日披露2023年半年度报告,上述减持行为违反了《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》中第十二条和《深圳证券交易所上市公司自律监管指引第10号——股份变动管理》第十三条的关于“上市公司董事、监事、高级管理人员在公司年度报告、半年度报告公告前三十日内(因特殊原因推迟公告日期的,自原预约公告日起前三十日起算)不得买卖本公司股份”的规定,属于窗口期违规卖出公司股票的行为。

同样,建工修复监事刘翠、唐人神监事邓祥建也均“因操作失误交易”在6月27日、7月19日分别卖出125股和100股,构成短线交易及违规减持。随后这两家公司均发布了关于监事误操作导致短线交易及违规减持的致歉公告。

除上述公司高管、前高管等短线交易或违规减持的现象外,也有的公司因为高管家属短线交易而致歉。12月5日,展鹏科技《关于公司董事直系亲属短线交易及致歉的公告》,公司董事、高级管理人员宋传秋的父亲宋国伟在去年2022年9月1日至2023年11月3日期间存在买卖公司股票行为,违反相关法律和规定,构成短线交易。

减持新规发布后,9月以来(截至12月21日),上市公司发布公司高管或家属短线交易致歉公告的条数仅有31条,相比之前已经有了大幅减少。

(本文提及个股仅做分析,不做投资建议。)