经济政策不确定性与短期利率波动

——基于BHK-L-MIDAS模型的实证研究

2023-11-06吴鑫育尹学宝

吴鑫育, 尹学宝

(安徽财经大学 金融学院,安徽 蚌埠 233030)

0 引言

短期利率不仅在固定收益证券及其衍生产品的定价中发挥着至关重要的作用,而且其波动行为也会对市场参与者的投融资决策产生重要影响。由于短期利率本身具有均值回复性,其经验分布呈现出尖峰、厚尾的特征,而且其波动具有时变性、聚集性和非对称性,使得准确描述短期利率动态行为变得较为困难。如果不能准确刻画短期利率动态行为,可能会影响投资者的投融资决策以及对利率衍生产品的定价。因此,探寻一个合理的短期利率模型来更加精确地建模短期利率动态行为变得十分重要。

短期利率本身具有均值回复性,常用刻画短期利率均值回复性的模型有Vasicek模型、CIR模型和CKLS模型。虽然这三个模型能很好地刻画短期利率的均值回复性,但是其不能捕获短期利率波动的时变性和聚集性特征。为了有效刻画短期利率波动的时变性和聚集性,BRENNER等[1]对CKLS模型进行扩展,将波动率进行了时变建模,构建了包含GARCH效应的短期利率波动模型,即BHK模型。研究表明:包含GARCH效应的短期利率模型相比传统常数波动短期利率模型具有较好的数据拟合效果,能够较好地刻画短期利率波动的时变性和聚集性。

但是,一方面,包含GARCH效应的短期利率模型——BHK模型,不能描述短期利率波动的杠杆效应(非对称性)(杨爱军等[2],李旭超和蒋岳祥[3])。HASSANI等[4]研究表明,短期利率波动具有杠杆效应,包含杠杆效应和GARCH效应的短期利率模型在短期不仅具有较好的数据拟合效果,而且具有更高的预测精度。如果模型中忽视短期利率波动的杠杆效应将会高估负向冲击和低估正向冲击对短期利率波动的影响(孔继红[5],孔继红和易志高[6])。

另一方面,JOSLIN和KONCHITCHKI[7]研究发现短期利率波动不仅受到自身波动的影响,还会受到来自外部变量冲击的影响。尚玉皇和郑挺国[8]采用宏观景气一致指数、通货膨胀、货币供应量作为宏观因子的代理变量,考虑到宏观因子与短期利率的非同步性,构建混频BHK(BHK-MIDAS)模型探讨了宏观因子在测度和预测短期利率波动方面的作用。但是,已有研究没有考虑到经济政策不确定性(EPU)对短期利率波动的影响。近年来,我国面临的市场环境和经济形势变得日益复杂。为了应对日益复杂的市场环境和经济形势,推动经济高质量发展,政策当局不断调整经济政策。然而,经济政策的不断调整使得EPU水平不断攀升。刘金全等[9]研究表明:EPU上升会降低货币政策的有效性,为了增强货币政策的有效性,中央银行会加大调控货币政策力度来对冲不确定性对经济的影响。短期利率作为中央银行调整货币政策强有力的工具,当货币政策有效性降低时,短期利率也会发生一定的波动,即EPU不断上升可能会影响短期利率波动。当前,对EPU与金融变量波动之间的研究主要集中于EPU与股票市场波动(BALCILAR等[10],WANG等[11],陈国进等[12],夏婷和闻岳春[13])、外汇市场波动(CHEN等[14],ZHOU等[15])等方面。据我们所知,目前国内外关于EPU与短期利率波动之间关系的研究还鲜有见到。

基于以上分析,本文在BHK模型的基础上,借鉴ENGLE等[16]提出的GARCH-MIDAS模型的建模思路,考虑短期利率波动杠杆效应以及中国EPU对短期利率波动可能存在的影响,构建一个包含杠杆效应和EPU的混频短期利率模型,即BHK-L-MIDAS模型对短期利率波动进行建模与预测,并采用上海银行间同业拆借市场利率(SHIBOR)和中国EPU指数数据进行实证分析。本文主要贡献在于:1)在BHK-MIDAS模型中加入了杠杆效应,构建出BHK-L-MIDAS模型来研究短期利率波动的非对称性;2)采用中国EPU指数作为EPU的代理变量,将其引入BHK-L-MIDAS模型中,研究EPU与短期利率波动之间的关系;3)采用多种损失函数以及模型置信集(MCS)检验,实证考察构建的BHK-L-MIDAS模型对短期利率波动的预测能力,分析杠杆效应和EPU对于短期利率波动的预测作用,进一步基于VaR分析探讨BHK-L-MIDAS模型在短期利率市场风险度量方面的经济价值。

本文的结构安排如下:第一部分介绍本文构建的BHK-L-MIDAS模型;第二部分说明数据来源以及描述性统计量;第三部分对样本内拟合结果进行介绍;第四部分介绍样本外预测结果;第五部分为VaR估计及后验分析;第六部分为主要研究结论。

1 模型构建

BRENNER等[1]提出了同时考虑水平效应(均值回复性)和GARCH效应的BHK模型。 BHK模型可以较好地描述短期利率波动的时变性和聚集性。但是它未考虑到短期利率波动可能存在的非对称性,此外,它也没有考虑到EPU对短期利率波动的冲击作用。鉴于此,本文在BHK模型的基础上,对其进行扩展,引入杠杆效应和EPU,构建BHK-L-MIDAS模型对短期利率动态性进行建模。该模型假设短期利率服从如下动态过程:

(1)

(2)

其中,Δrt,l=rt,l-rt-1,l表示在第l月中第t天的短期利率变化,gt,l表示短期利率波动的短期高频(日度)成分,主要受到利率自身波动的影响,τl表示短期利率波动的长期低频(月度)成分,本文假设其受到EPU的影响。

为了刻画短期利率波动的时变性和杠杆效应,本文假设短期成分gt,l服从如下具有单位方差的日度GJR-GARCH(1,1)方程:

(3)

其中,Nt-1,l是示性函数,满足

(4)

“艺术人”身份是艺术家最本质的、区别于他人的基本特征。大众普遍意识中的艺术家通常意味着具有较高的审美能力和娴熟的创作技巧,从事艺术创作并取得了一定成就的人。其最基本的特征首先是具有艺术天赋的,这种天赋可能体现在笔触运用上、色彩调和上,也可能体现在音符流动中,诗词歌赋、琴棋书画,不一而足;其二是富有艺术感性,极强的移情通感能力,即对于美的事物的丰富的感受力和想象力,又因这种极度的感性而充满激情,将自我感受通过艺术手段表现在笔触、音符和语言等形态之中。正像黑格尔描述的,真正的艺术家都有一种天生自然的推动力即将自己的情感思想即刻表现为艺术形象的直接的需要。

对于长期成分τl的设定,本文借鉴GARCH-MIDAS模型的建模思路,采用MIDAS回归方法将τ(zl)的对数形式设定为如下过程:

(5)

其中,EPUl是l月的EPU指数,θ表示EPU对长期波动成分τl的影响系数,K是低频EPU变量的MIDAS最大滞后阶数。Ψk(ω)是一个Beta型权重函数,具体形式为:

(6)

方程(1)-方程(6)即构成了BHK-L-MIDAS模型。值得指出的是,BHK-L-MIDAS模型是一个较为一般化的模型,包含了BHK-MIDAS模型和BHK模型作为特例。事实上,当δ=0,BHK-L-MIDAS模型即退化为BHK-MIDAS模型;当δ=0,且长期成分τl为常数,BHK-L-MIDAS模型即退化为BHK模型。

2 数据及描述性统计

2.1 数据

短期利率数据的选取有两种方法,第一种是国债回购利率,例如迟国泰和段翀[17]、李少育和黄泓人[18]; 第二种是上海银行间同业拆借市场利率(SHIBOR)。考虑到SHIBOR利率相比国债回购利率具有交易更活跃、交易量大、数据样本更完整等诸多优点,本文采用SHIBOR利率作为短期利率的代理变量,选取7天SHIBOR利率作为研究样本进行实证分析。SHIBOR利率数据来源于WIND资讯,样本区间为从2007年1月4日至2020年12月31日,共得到3496个日度数据。EPU选取为BAKER等[19]基于香港《南华早报》的新闻报道,运用文本分析法编制的中国EPU指数,该指数为月度频率,数据来源于经济政策不确定性网站(www.policyuncertainty.com),样本区间为2007年1月到2020年12月,共得到168个月度数据。

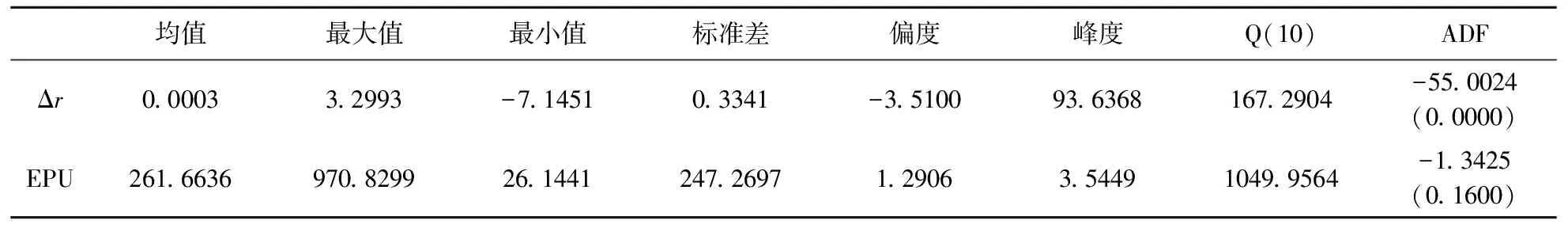

2.2 描述性统计量

表1给出了7天SHIBOR利率的变化以及中国EPU指数的描述性统计量。从表1可以看到,7天SHIBOR利率的偏度小于0,峰度大于3,明显偏离于正态分布。Ljung-Box Q统计量表明,7天SHIBOR利率均具有自相关性(均值回复性)。通过ADF检验可以发现,7天SHIBOR利率的一阶差分是平稳的。其次,中国EPU指数具有较大的均值和方差,即中国EPU指数具有较高的均值水平和波动性。

表1 7天SHIBOR利率变化和中国EPU指数描述性统计量

3 样本内拟合结果

本文分别采用BHK模型、BHK-MIDAS模型和BHK-L-MIDAS模型对7天SHIBOR利率进行样本内拟合,样本内区间为从2007年1月4日到2016年12月30日,共2498个样本。对于BHK-MIDAS模型和BHK-L-MIDAS模型,MIDAS最大滞后阶数选取为K=12,即采用EPU滞后1年的数据来滤波得到短期利率的长期波动。7天SHIBOR利率的参数,本文使用极大似然估计方法求出模型的参数。参数估计结果如表2所示。

表2 参数估计结果

从表2中模型的参数估计结果可以看到,参数ω的估计值大于1,说明EPU的滞后信息对短期利率波动的长期成分的影响是正向的,同时,从θ值的估计结果来看,EPU不仅会对短期利率的波动产生影响,而且这种影响是显著为负的,说明较高的EPU水平预期未来较低的短期利率长期波动。可能的解释在于,我国出台的一系列宏观经济政策是以稳定经济运行、推动经济高质量发展为目标,需要避免短期利率频繁变动给经济发展带来不利影响,所以有利于降低短期利率长期波动。此外,δ估计值显著为负,说明短期利率正向冲击相比短期利率负向冲击对短期利率波动有更大的影响,表明短期利率波动存在与股市波动不同的“反向杠杆效应”。最后,对比三个模型的对数似然(Log-lik)、AIC和BIC值可以看出: 包含EPU的BHK-MIDAS和BHK-L-MIDAS模型的数据拟合效果均优于BHK模型。进一步分析可以看到,包含EPU和杠杆效应的BHK-L-MIDAS模型比仅包含EPU的BHK-MIDAS模型的数据拟合效果更好,说明引入杠杆效应和EPU能够改善模型数据拟合的效果,充分体现了考虑杠杆效应和EPU对短期利率波动建模具有重要意义。

4 样本外预测结果

4.1 样本外预测能力的比较

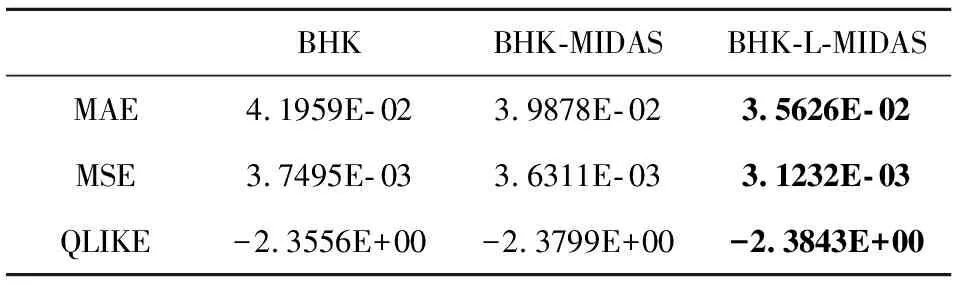

由样本内参数估计结果可知,BHK-L-MIDAS模型具有最优的样本内数据拟合效果。为了检验BHK-L-MIDAS模型在样本外的预测能力,本文采用滚动时间窗口方法对短期利率波动进行预测,样本外预测阶段为从2017年1月3日到2020年12月31日,共得到998个样本外预测值。本文选取三个损失函数来综合评判模型预测性能的优劣,分别为平均绝对误差(MAE)、均方误差(MSE)和拟似然(QLIKE)。作为短期利率波动的代理变量,与HOU和SUARDI[20]一致,本文选取为|rt-rt-1|。各模型波动率预测评价结果如表3所示。

表3 波动率预测评价结果

从表3中的波动率预测评价结果可以看到,BHK-L-MIDAS模型与BHK模型和BHK-MIDAS模型相比,其MAE值、MSE值和QLIKE值均最小,说明BHK-L-MIDAS模型具有更为优越的波动率预测表现,同时也说明加入杠杆效应和EPU能够改进模型对短期利率波动的预测精度。

4.2 DM检验

表4 DM检验结果

从表4中可以看出,在绝大多数情形下,BHK-L-MIDAS模型相比BHK-MIDAS模型具有统计上更为优越的样本外预测能力(除了损失函数为MSE时)。此外,从表中我们还可以看到,BHK-MIDAS模型和BHK-L-MIDAS模型均相比BHK模型具有统计上更为优越的样本外预测能力。综合起来,BHK-L-MIDAS模型在短期利率波动预测方面表现最佳,进一步说明加入杠杆效应和EPU对于短期利率波动预测的重要性。

4.3 MCS检验

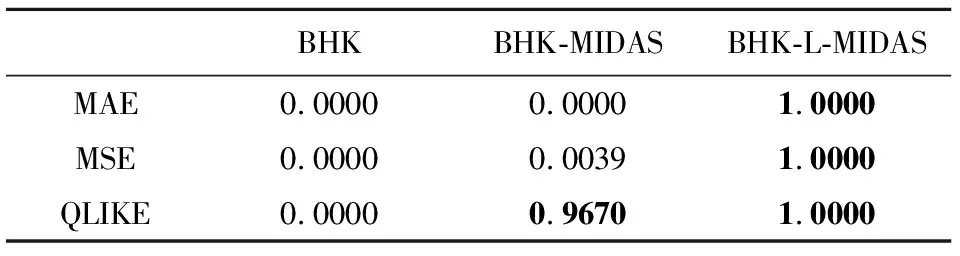

为了进一步增强研究结论的可靠性,本文采用模型置信集(Model Confidence Set,MCS)检验在一定的可信度水平下筛选出最优的预测模型。在MCS检验中,设定分块自举法的抽样数目为105,同时将显著性水平设定为10%。根据MCS检验的基本原理,如果模型MCS检验的P值小于0.1,则说明该模型是预测能力较差的模型,而P值大于0.1的模型是预测能力较好的模型,将在MCS检验中幸存下来。MCS检验结果如表5所示。

表5 MCS检验结果

从表5给出的MCS检验结果可以看到,BHK模型在所有情形下均没有通过MCS检验,而包含EPU的BHK-MIDAS模型在QLIKE损失函数上通过了MCS检验,说明引入EPU能够提升模型对短期利率波动的预测精度; 同时,引入杠杆效应和EPU的BHK-L-MIDAS模型在所有情形下均得到了最高的MCS检验P值(P=1),充分说明了BHK-L-MIDAS模型在短期利率波动率预测方面明显优于其他基准模型。

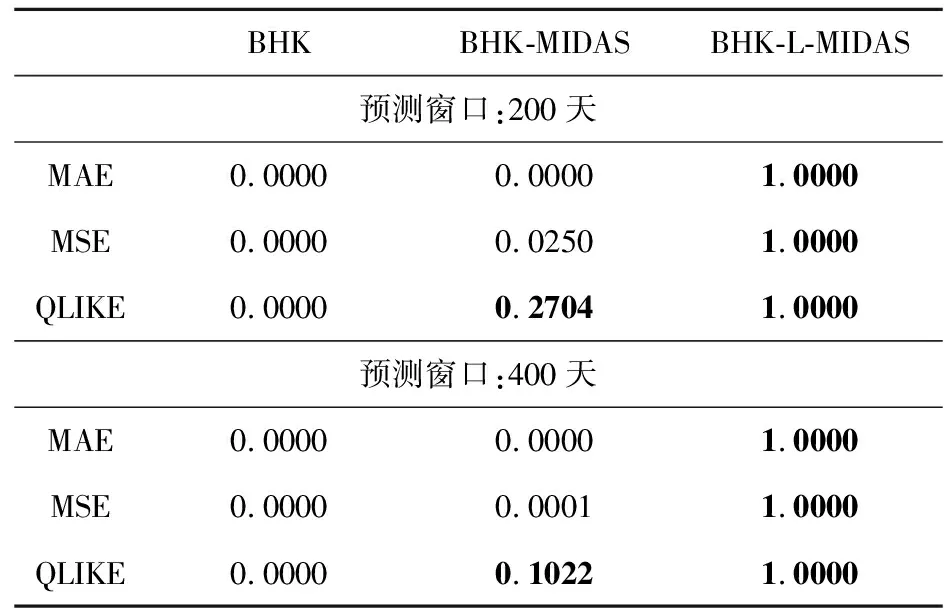

4.4 稳健性检验

为了检验模型样本外预测能力是否具有稳健性,本文选取不同预测窗口(200天和400天)进行样本外预测。不同预测窗口下的MCS检验结果如表6所示。

表6 不同预测窗口下的MCS检验结果

表6得到的MCS检验结果与前面表5得到的结果相一致。BHK-L-MIDAS模型在所有情形下均被包含在了MCS中,且在所有情形下均获得了最高的MCS检验P值(P=1),充分说明了BHK-L-MIDAS模型在不同预测窗口下预测短期利率波动的能力具有稳健性。

5 VaR估计及后验分析

为了说明模型的经济价值,本文采用VaR对短期利率市场风险进行刻画。由VaR的定义,在第l个月第t+1天给定置信水平1-α下的VaR可以表示为如下形式:

P(Δrt+1,l>VaRt+1,l(α))=1-α

(7)

根据公式(7),可得BHK-L-MIDAS模型下VaR的计算公式为:

(8)

本文基于前文得到的998个波动率预测值,分别选取置信水平99%,97.5%和95%(对应显著性水平分别为1%,2.5%和5%),利用公式(8)计算得到VaR的值。进一步采用后验分析对各个短期利率模型风险测度的精确性进行刻画,包括失败率(FR)检验和似然比(LR)检验。

对各个模型的VaR估计结果进行后验分析,FR检验和LR检验结果如表7所示。从表中可以看到,对于显著性水平为2.5%和5%的VaR估计,BHK-L-MIDAS模型通过了LR检验,但BHK模型和BHK-MIDAS模型在2.5%VaR没能通过LR检验。进一步分析可以发现,对于显著性水平为1%的VaR估计,虽然三个模型都没能通过LR检验,但是BHK-L-MIDAS模型的FR值相比其他两个模型的更接近于相应的VaR显著性水平(α=1%),LR统计量更小,因此BHK-L-MIDAS模型相比其他两个模型具有更高的VaR估计精确度。

表7 VaR后验分析

6 结束语

短期利率作为重要的宏观经济指标,研究其波动行为对货币当局调整货币政策以及市场参与者进行投资决策具有重要的现实指导意义。由此,对短期利率波动进行建模和预测成为金融计量学文献关注的焦点和热点问题。但是,传统对短期利率波动建模与预测的研究没有考虑到短期利率波动的杠杆效应(非对称性)以及EPU对短期利率波动的影响。鉴于此,本文将杠杆效应和EPU引入传统的BHK模型,提出BHK-L-MIDAS模型来对短期利率波动进行建模和预测。BHK-L-MIDAS模型不仅能够刻画短期利率波动的非对称性,而且考虑了EPU对短期利率波动的影响。采用7天SHIBOR利率的日度数据,并选取中国EPU指数月度数据进行实证研究,结果表明:BHK-L-MIDAS模型相较于其他基准模型(BHK模型和BHK-MIDAS模型)在样本内数据拟合效果方面具有更优的表现。进一步,运用MAE、MSE和QLIKE损失函数以及MCS检验,考察BHK-L-MIDAS模型与其他基准模型的样本外预测能力,判别出最优预测模型。实证结果表明:BHK-L-MIDAS模型比其他基准模型具有更高的样本外预测精度。此外,不同窗口下的稳健性检验结论与前面结果相一致。因此,从数据拟合和模型预测能力方面来看,本文构建的考虑了杠杆效应和EPU的BHK-L-MIDAS模型具有最优的表现。最后,VaR估计结果表明了本文模型在短期利率市场风险度量方面的经济价值。

本文为建模和预测短期利率波动提供了新的模型方法,无论对于学术界的理论研究还是实务界的金融实践(如利率风险管理)等都具有重要的参考价值。值得指出的是,本文研究工作还存在进一步改进的空间,例如可以考虑在BHK-L-MIDAS模型中引入跳跃成分,以捕获短期利率的跳跃现象。此外,在本文提出的模型基础上,结合Copula或VAR方法来研究两个国家之间短期利率波动的联动性(溢出效应)也值得未来进一步深入的研究。