养老金体制改革的代际分配与经济增长效应

2023-09-26朱媛张苏

朱 媛 张 苏

一、引言

近年来,人口老龄化已成为经济学界关注的重要问题。为了应对人口老龄化而引致的养老金收支失衡问题,各国都在积极探索养老金体制改革的方式,但是养老金体制改革不可避免地将涉及“经济增长”和“代际公平”的问题。养老金体制改革的经济增长和代际收入分配效应存在一定冲突,若养老金替代率过高则会抑制经济增长,例如,德国20世纪80年代人均养老金高达工资的70%,但在老龄人口不断增长的重压之下,政府不得不通过消减养老金支出来为经济增长松绑。(1)刘桂莲:《现收现付养老保险制度可持续发展调整机制比较研究——以瑞典、德国和日本为例》,《社会保障研究》2016年第5期。若通过消减养老金来促进经济增长,则会引起代际收入分配的失衡,例如,智利老年人过低的养老金替代率引发老年人群体对养老金体制的不满,最终爆发社会运动。我国养老金体制改革也同样面临着经济增长和代际公平相互冲突的境况,自20世纪以来,我国的养老金替代率持续下降,2011年就已经低于国际劳工组织建议的最低标准55%,主要原因在于:首先,经济增长和通货膨胀使得居民工资的实际值和名义值都呈现较大增长,养老金的增长滞后于居民工资从而导致养老金替代率的下降;其次,老龄人口的不断增加,稀释了个人可以获得的养老金数量。如果我国提高个人养老金金额,增加代际公平性,难免会像德国一样,使经济增长受挫。

基于以上现实,本文试图探究养老金体制改革的经济增长效应和代际分配效应之间的互换关系,以及兼顾经济增长和代际公平的养老金体制改革的路径。

本文余下部分安排如下:第二部分对相关文献进行了梳理;第三部分构建理论模型研究不同养老金体制的经济增长效应和代际分配效应的特征;第四部分通过数值模拟的方法分析了不同养老金体制改革的效果,为养老金体制改革提供了优化路径;第五部分总结全文并提出政策建议。

二、文献综述

(一)养老金体制与经济增长

已有大量文献探讨了不同的养老金体制如何通过人力资本和物质资本的积累来影响经济增长。本文通过对相关理论研究的梳理发现,在人口老龄化的情况下,基金积累制和现收现付制对人力资本和物质资本积累的影响具有差异性。

1.基金积累制和现收现付制对人力资本积累的影响

在基金积累制下,人口老龄化对人力资本投资的影响是复杂的。一方面,预期寿命的增加提高了教育投资的回报率,对人力资本投资产生积极影响;另一方面,基金积累制下老年人无法从对子代的教育投资中受益,因而缺乏对子代进行人力资本投资的动机,从而损害经济发展的基础。(8)Fenge R, Scheubel B., “Pensions and Fertility: Back to the Roots”, Journal of Population Economics,Vol.30,No.1,2016,pp.1-47.大部分学者认为,现收现付制相对于基金积累制更有利于子代人力资本投资。(9)Pogue T F, Sgontz L G., “Social Security and Investment in Human Capital”, National Tax Journal,Vol.30,No.2,1977,pp.157-169.理论上,现收现付制加强了利己主义的父母对子代进行人力资本投资的动机,因为在现收现付制下,老年人的养老资金来自下一代的转移支付,而人力资本投资是决定产出的重要因素,所以,在现收现付制下,父代对子代进行人力资本投资的动机更大。(10)Cigno A., “How to Avoid a Pension Crisis: A Question of Intelligent System Design”, CESifo Economic Studies,Vol.56,No.1,2010,pp.21-37.

2.基金积累制和现收现付制对物质资本积累的影响

在基金积累制下,人口老龄化对物质资本的影响表现在:由于老年人退休之后的消费支出来自青年时期的个人账户中的储蓄,所以基金积累制可以形成大量长期性储蓄。(11)Masson A, Touzé V., “Population Aging and Household Savings: How Can the Accumulation of Capital be Promoted”, Revue de l’OFCE,Vol.161.No.1,2019,pp.225-286.而且个体寿命延长增加了退休后的消费周期,这将加强个体年轻时期的储蓄动机。相比于现收现付制,基金积累制对个人储蓄挤出作用有限,因为基金积累制未来收益具有不确定性,比如,通货膨胀水平将使收益水平缩水。所以,个人并不会因为养老金的增加而一对一的减少个人储蓄。(12)Lawson D R, Heckman S J., “Individual Estimates of Life Expectancy and Consumption Patterns”, Financial Services Review,Vol.26,No.1,2017,pp.1-18.也有学者通过对12个OECD国家、智利、新加坡的养老基金和个人储蓄的分析发现,养老基金与个人储蓄没有显著相关性。(13)Wang L, Davis, Otto A., “Freedom and Other Variables in the Choice of Public Pension Systems”, public choice,Vol.114,No.3-4,2003,pp.361-385.

关于现收现付制对物质资本积累的影响尚未形成一致观点。大部分学者认为,现收现付制会挤出个人储蓄。在现收现付制下,老年人的供养资金来源于在职劳动力,当个人储蓄的目的仅仅是为了退休之后的消费支出时,现收现付制将降低人们进行这种储蓄的动机,也就是说社会养老保障会对私人储蓄产生挤出作用,因而减少了物质资本积累。(14)Gale W., “The Effects of Pensions on Wealth: A Re-evaluation of Theory and Evidence”, Journal of Political Economy,Vol.106,No.4,1998,pp.706-723.(15)Docquier F, Paddison O., “Social Security Benefit Rules, Growth and Inequality”, Journal of Macroeconomics,Vol.75,No.3,2003,pp.47-71.物质资本积累的下降产生两方面的影响:一是减少人均资本,二是提高利率降低了未来工资的现值,即人力资本投资的收益,从而对经济增长产生负面影响。也有学者发现,在现收现付制下,养老金的提高不仅会挤出当代个人储蓄,还会通过提高了下一代劳动力的缴费率来降低其储蓄能力。(16)Beetsma R M W J, Oksanen H., “Pensions Under Ageing Populations and the EU Stability and Growth Pact”, Social Science Electronic Publishing,Vol.54,No.4,2009,pp.563-592.但也有一些学者认为现收现付制可能增加个人储蓄,因为社会养老可能诱使人们提前退休,工作时间的缩短和退休时间的延长会促使人们增加储蓄。(17)Lachowska M, Myck M., “The Effect of Public Pension Wealth on Saving and Expenditure”, American Economic Journal: Economy Policy,Vol.1,No.3,2018,pp.284-308.

虽然现收现付制和基金积累制对物质资本积累的影响颇受争议,但是基金积累制对物质资本积累的促进作用大于现收现付制的观点是被普遍认可的。(18)Banks J., “The‘Age’of Opportunity: European Efforts Seek to Address the Challenges of an Aging Population and Also Create Opportunities for Economic Growth and Innovation”,IEEE Pulse,Vol.8,No,2,2017,pp.12-15.由于在我国人口质量红利未被完全挖掘之前,物质资本积累是推动我国经济增长的重要力量(19)许妮娅、解刚刚:《物质资本与人力资本对经济增长影响的实证研究》,《统计观察》2018年第9期。,所以养老金体制如何通过物质资本影响经济增长是非常重要的一个研究问题。

(二)养老金体制与代际公平

除了养老金体制改革面临的经济增长问题,养老金体制改革与代际公平的关系也是众多学者探究的重要领域。基本共识是,基金积累制使社会产出的分配向劳动力倾斜,而现收现付制使代际分配向老年人倾斜。

单一的基金积累制虽然通过增加储蓄促进了经济增长,但不能将增加的产出引灌给老年人来实现经济产出在代际间的共享,甚至还可能加大代际间分配的不公平性。首先,在基金积累制下,养老金形成了大量强制性的长期储蓄,增加了社会资本,同时人口老龄化降低了劳动力的供给,两者作用的结果导致资本回报率的降低和劳动力回报即均衡工资的增加,这使社会产出的分配向劳动力倾斜。其次,名义养老金的增加会造成产品市场的通货膨胀,降低养老金的实际购买力,致使养老金的部分购买力向劳动者转移,例如,新加坡自20世纪50年代中期实施了基金积累制,缴费率达到36%,由于养老金的收益率较低,仅为2.5%,以及经济发展而导致的较高的工资增长率,使得新加坡的公共养老金的替代率逐年下降,代际公平问题凸显。(20)Mccarthy D, Mitchell O S, and Piggott J., “Asset Rich and Cash Poor: Retirement Provision and Housing Policy in Singapore”, Journal of Pension Economics &Finance,Vol.1,No.3,2009,pp.197-222.实行完全基金积累制的智利在2016年个人领到的养老金不到最低工资的62%,中产阶级领到的养老金的替代率也仅为23%(21)王新梅:《公共养老金“系统改革”的国际实践与反思》,《社会保障评论》2018年第2期。,而对于发达国家中等收入的群体来说,养老金替代率一般为40%—55%,这表明单靠基金积累制无法满足老年人对与时俱进的生活质量的诉求。

现收现付制的本质是代际养老,即下一代承担上一代的养老支出,但人口老龄化的不断加剧将破坏现收现付制的收支平衡。相关学者认为通过对现收现付制参数的改进可以将人力资本投资的外溢性内生化,实现不同代际间共享经济增长的成果(22)Verbon H A A., “The Evolution of Public Pension Schemes(Book Review)”, Journal of Economics,Vol.50,No.2,1989,pp.186-190.,因而,当教育支出和老年人养老支出相冲突时,牺牲未来一代的教育支出来支持老年人的养老支出是一种短视行为,主张通过降低老年人的养老金替代率,加大教育支出来促进经济增长,再通过现收现付制实现经济增长成果在代际间的共享。(23)Kemnitz A, Wigger B U., “Growth and Social Security: The Role of Human Capital”,European Journal of Political Economy,2000,pp.673-683.现收现付制使得任何一方福利的增加都是以另一方福利的损失为代价的。(24)Pecchenino R A, Pollard P S., “Dependent Children and Aged Parents: Funding Education and Social Security in an Aging Economy”, Journal of Macroeconomics,Vol.24,No.2,2002,pp.145-169.20世纪80年代以后日本的养老制度改革就呈现出两难的状况。在日本经济泡沫时期,由于日本经济呈现高速增长态势,对于日本劳动者工作期限达到40年的标准退休者,政府承诺的养老金替代率为60%。(25)Breyer F., “On the Intergenerational Pareto Efficiency of Pay-as-you-go Financed Pension Systems”, Journal of Institutional and Theoretical Economics,Vol.145,No.4,1989,pp.643-358.但在21世纪初,由于日本经济持续低迷和人口老龄化不断加深,如果仍然承诺60%的养老金替代率,其养老金缴费率则要上升到25.9%时,因而选择固定养老金缴费率,同时降低老年人养老金。(26)Takayama N., “Pension Reform in Japan at the Turn of the Century”, Geneva Papers on Risk &Insurance Issues &Practice,Vol.26,No.4,2001,pp.565-574.德国也曾面临着类似的困境,20世纪50年代,德国为了避免较大的代际收入差距带来的社会不稳定,在《养老金保值法案》中明确规定将老年人的生活水平作为养老金改革的首要目标,但20世纪90年代,较高的养老金待遇给政府带来了较大的财政压力,政府需要不断地加大对养老金的补贴力度,而较大的养老支出使实际经济增速低于预期。现实表明,在经济增长低迷的情况下,现收现付制难以兼顾经济增长和代际公平,此时或像日本通过降低养老金缴费率来支持经济的增长,或像德国通过牺牲一定的经济增长来维持代际公平。现收现付制本质上是社会产出的再分配,使青年人和老年人可以共享当期经济产出成果,无论哪个国家,只有较高的经济增长才能使现收现付制实现较高的养老金替代率,从而实现社会分配的帕累托改进。

目前,相关研究或探究养老金体制改革与经济增长的关系,或探究养老金体制改革与代际公平的关系,鲜有研究同时探究养老金体制改革的经济增长和代际分配效应,本文的边际贡献之一在于通过建立理论模型,并通过数值模拟的方式量化了养老金体制改革的经济增长和代际分配效应。本文的边际贡献之二在于探究了养老金体制改革兼顾经济增长和代际公平的途径。养老金体制的改革引致的经济产出的增加惠及市场中的劳动力,而并非老年人,如何通过养老金体制改革将增加的社会产出引流至老年人从而实现经济增长和代际公平是本文要研究的第二个问题。

三、理论模型

接下来,本文将通过建立理论模型探究不同养老金体制的代际分配和经济增长效应。

(一)基本假设

1.个人

社会在t期存在三代人:子代(t+1)、父代(t)、祖代(t-1),其数量分别为Nt+1,Nt,Nt-1。子代处于人力资本形成时期,不参与劳动,子代人力资本的形成主要取决于两个因素:一是父代的人力资本存量;二是父代对子代的人力资本投资。父代处于劳动时期,通过自身劳动获得收入。祖代处于退休时期,既不形成人力资本也不参与劳动。人口老龄化由出生率的减小和人口寿命的增加引起。在不考虑人口寿命增加的情况下,假设人口以恒定的速度1+n增长,代际间人口数量关系满足Nt=Nt-1(1+n)。在考虑人口寿命增加时,我们假设t期劳动力人口中有比例为d的劳动力老龄化,劳动力人口和老年人口关系满足下列条件:Ntd=Nt-1x,其中x表示存活到老年时期的人占老年人口的比例。出生率和人口寿命的关系满足:Nt-1(1+n)d=Nt-1x,即(1+n)d=x。在人口以恒定的速度(1+n)增长时,人口老龄化程度由d决定。

本文根据世代交替模型,将以上假定扩展到家庭内部,将代表性家庭的效用定义为父代和祖代的消费以及子代的人力资本投资产生的总效用。有关世代交替模型的社会福利评价主要有两种方法:一是将未来所有世代行为人效用的贴现值作为评价社会福利的标准,中央计划者的选择是使该贴现值最大;(27)Song Z, Storesletten K, Wang Y, Zilibotti F., “Sharing High Growth Across Generations: Pensions and Demographic Transition in China”, American Economic Journal: Macroeconomics,Vol.7,No.2,2015,pp.1-39.二是将利他主义引进社会福利函数,即社会福利最大化等价于决策者个体效用最大化,决策者对子代的转移和对祖代的转移都是基于利他主义。(28)Zhang J., “Optimal Debt, Endogenous Fertility, and Human Capital Externalities in a Aodel with Altruistic Bequests”, Journal of Public Economics,Vol.87,No.7-8,2003,pp.1825-1835.本文采用后一种方式,主要原因有两个:一是本文主要从宏观角度研究中央计划者如何在代际之间进行社会产出的分配以达到经济增长和代际公平的帕累托改进,在家庭同质性假设下,家庭决策者等同于中央计划者的决策;二是因为政府对代际的偏好影响财政收入的分配,后一种模型允许不同国家的中央计划者对代际之间的消费具有不同偏好。家庭效用函数的具体形式为:

U(Ct,Ct-1,It+1)=ln(Ct)+θln(Ct-1)+γln(It+1)

(1)

Ct、Ct-1分别为劳动力和老年人的消费,It+1为子代的人力资本投资,θ为决策者对老年人消费的偏好,γ表示决策者对未成年人的人力资本投资的偏好。由于该函数是一个拟凹的齐次函数,所以宏观层面的社会福利函数的最大化和微观层面的家庭福利函数的最大化是统一的,且社会福利函数保留了个体效用的序数偏好。

2.企业

本文假设社会生产函数满足经典的Cobb—Douglas函数形式:

Y=KαL1-α

(2)

其中物质资本K由储蓄决定,人力资本L由劳动力数量Nt(1-d)和单个劳动力的人力资本存量ht决定,即满足关系式(3)。个人的人力资本存量ht满足以下关系式(4),其中ht-1表示父代人力资本存量,It-1表示父代对子代的人力资本投资。

Lt=Nt(1-d)ht

(3)

(4)

在市场出清的情况下,市场的均衡工资和均衡利率分别为:

w=(1-α)KαL-α

(5)

1+r=αKα-1L1-α

(6)

我们接下来讨论在市场均衡的状态下,当中央政府以社会效用最大化为目标时,不同养老金体制的经济增长和代际分配效应。

3.政府

中央计划者即政府受财政收支的约束,财政支出主要为生产性支出和福利性支出。在财政收入一定的情况下,生产性支出与福利性支出存在冲突。本文将生产性支出具体化为子代人力资本投资,福利性支出具体化为养老支出,此时,中央计划者的财政约束可以表述为:T=E+P,其中T表示税收,E表示教育支出,P表示养老补贴,即财政收入来源于当期劳动力的税收,且所有税收只用于未成年人的人力资本投资和老年人的养老补贴。在财政收入有限的情况下,若政府更注重经济增长,则会增加对未成年人的人力资本投资;若政府更注重老年人的社会福利,则会加大老年人的养老补贴。

(二)现收现付制的经济增长和代际分配效应

在现收现付制下,财政支出主要分为两部分,一部分用于子代的人力资本投资,一部分用于祖代的养老金支出。社会面临的资源约束可由下式表示:

(7)

Nt(1-d)(Ct+St)+Nt-1(1+x)Ct-1+It+1Nt+1=Yt

(8)

为了统一形式,我们假设Ct、St、Ct-1、It都与社会个人收入成一定比例,且分别满足关系式(9)、(10)、(11)、(12)。其中yt为劳动力人均产出,即yt=Yt/(Nt(1-d));τ为税率;s为个体的自发储蓄率并将其假设为外生变量,且t期储蓄全部形成物质资本并用于t+1期的生产;ρ为老年人的转移支付比例;r为市场利率;i为对子代的转移支付比例。本文假设储蓄率外生给定,其主要原因有两个:一是因为本文主要探究的是产出在祖代和子代之间的分配比例的优化问题,储蓄率的变化仅影响祖代和子代支出的总份额,但不会影响最优化分配比例的结果;二是因为在储蓄率可变的情况下,经济产出的增加由储蓄率的增加以及祖代和子代之间的支出的分配比例共同决定,难以区分出后者对经济增长的纯粹经济效用。

Ct=(1-s)(1-τ)yt

(9)

St=s(1-τ)yt

(10)

Ct-1=ρ(1-τ)yt

(11)

It=i(1-τ)yt

(12)

在现收现付制下,政府的税收、教育支出和养老补贴分别可表示为:T=Nt(1-d)τyt,E=Nt+1i(1-τ)yt,P=Nt-1(1+x)ρ(1-τ)yt,代入财政收支平衡公式T=E+P后得到下式:

Nt(1-d)τyt=Nt-1(1+x)ρ(1-τ)yt+Nt+1i(1-τ)yt

(13)

对等式两端同时除以Nt进行化简可得:

(14)

中央计划者在社会资源约束和财政收支平衡约束下,即在公式(8)和(14)的约束下,通过选择老年人转移支付比例ρ和未成年人的转移支付比例i最大化社会福利,并根据公式(14)确定税率τ。

社会福利最大化的一阶条件为:

(15)

(16)

(17)

将(9)、(11)、(12)式分别代入一阶条件,可得到以下等式:

(18)

(19)

(20)

通过(18)式和(19)式求解ρ:

(21)

由上式可得:

(22)

通过(18)式和(20)式可求解i:

(23)

由ρ和i可知,政府为达到社会福利最大化需要征收的税率为:

(24)

即在现收现付制下,当老年人的转移支付比例ρ、未成年人的人力资本投资i以及税率τ满足关系式(22)、(23)、(24)时社会福利最大化。随着人口老龄化的不断加深,老年人的转移支付比例ρ和未成年人的人力资本投资i随着人口老龄化程度d的增加在不断降低。虽然税率不受人口老龄化程度的影响,但是纳税人规模会随着人口老龄化的增加而减少。总体而言,老年人的养老金以及未成年人的人力资本投资的相对量和绝对量都在不断降低。 通过以上分析,我们可以得到以下命题:

命题一:在现收现付制下,人口老龄化促使人均产出下降,不利于经济增长。

物质资本和人力资本在社会资源约束和财政收支平衡约束下,分别满足公式(25)和(26):

Kt=s(1-τ)Nt(1-d)yt-1

(25)

(26)

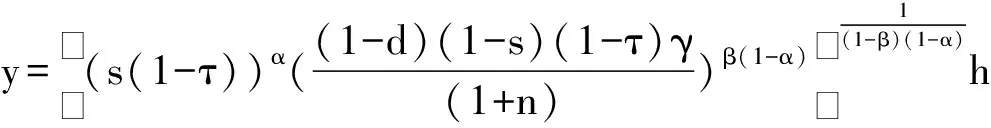

将(25)、(26)代入(2)式得劳动力人均产出为:

(27)

整理后可得:

(28)

当经济达到稳态时,有yt=yt-1=y,ht-1=ht-2=h。稳态时的人均产出为:

(29)

在社会福利最大化时,τ=[(1-s)(γ+θ)]/[1+(1-s)(γ+θ)],将其代入上式后得:

(30)

由公式(30)可知,在其他条件一定的情况下,∂yt/∂d<0,即人口老龄化的加深会降低人均产出,原因在于:一是人口老龄化减少了劳动力数量,直接降低了社会总产出;二是人口老龄化使财政收入向老年人倾斜,挤占了对子代的人力资本投资。

命题二:人口老龄化使得现收现付制不能兼顾养老金的可持续性和代际公平性。

根据公式(13)可知,在政府财政收支平衡的情况下,政府实际可以支撑的养老数量Ns满足以下条件:

(31)

当政府以代际公平为目标,即保持养老金替代率ρ=ρ0(养老金替代率等价于转移支付比例,而且越接近0代际间的公平性越差),此时社会可以负担的养老数量为N0,N0和ρ0满足公式(31)。当政府以社会福利最大化为目标时,imax=(1-d)(1-s)γ/(1+n),ρmax=[(1-d)(1+n)(1-s)θ]/[1+(1+n)d],τmax=[(1-s)(γ+θ)]/[1+(1-s)(γ+θ)] ,代入(31)后得到政府财政支出实际上可以支撑的养老数量为:

(32)

当社会以代际公平为目标时,我们需要分情况讨论社会的赡养能力N0:

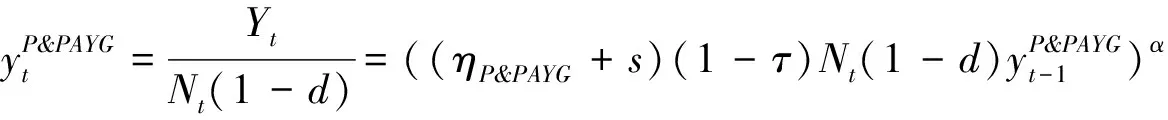

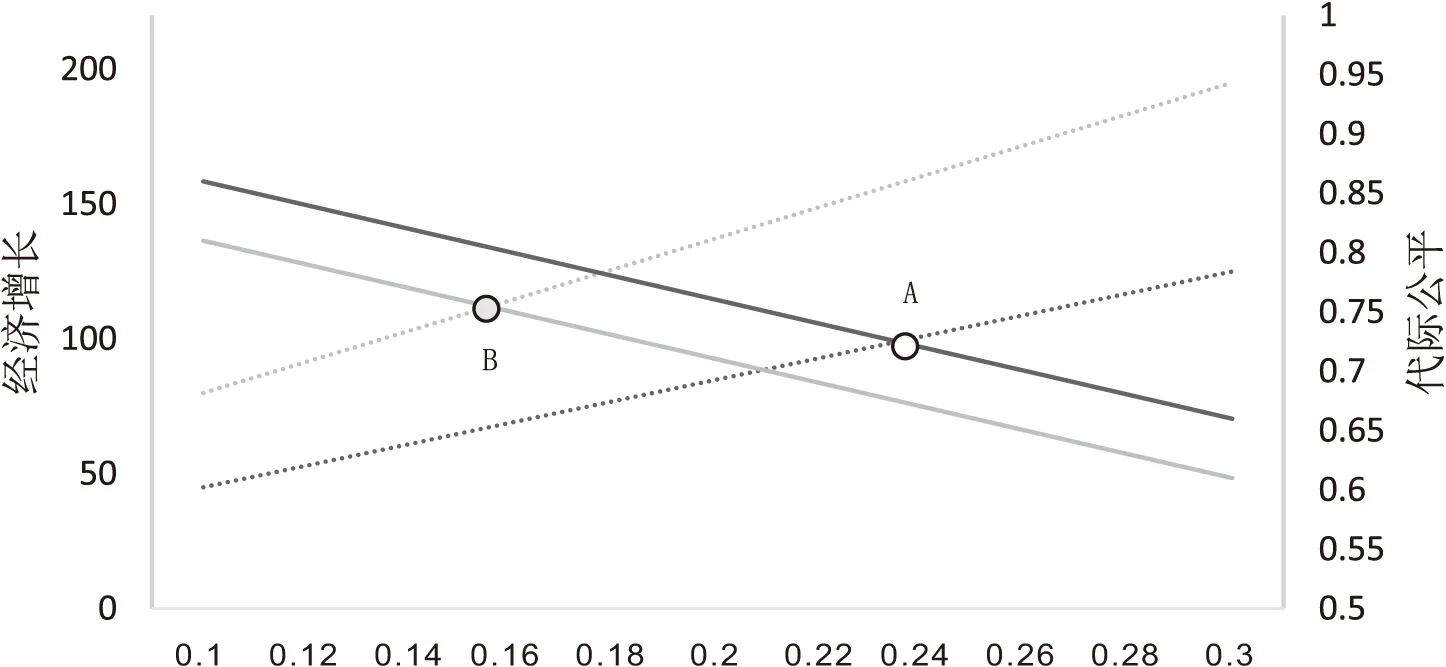

情况一:当ρ0>ρmax=(1-d)(1+n)(1-s)θ/(1+(1+n)d)时,N0 情况二:当ρ0<ρmax=(1-d)(1+n)θ/(1+(1+n)d)时,N0>Nt-1(1+x),即在现收现付制下,只有政府偏好的代际公平性ρ0处于较低水平,社会在现有的资源约束下才能负担数量为Nt-1(1+x)的老年人的养老支出。但是随着人口老龄化的加深,ρmax=(1-d)(1+n)(1-s)θ/(1+(1+n)d)在不断下降,当ρmax下降到一定程度时,在现有的资源约束下,社会无法在养老金替代率ρ0下承担社会养老支出,此时,需要降低老年人的养老金替代率ρ,或者提高税率τ,前者损害了老年人的社会福利和代际公平性,后者加重了劳动力的缴费负担。这与前文分析的现实情况是一致的。 在基金积累制下,个人缴纳的养老保险金进入个人账户,基金积累制的个人账户养老金等价于储蓄,会增加物质资本投资,我们同样假设当期的养老金储蓄只能用于下一期的生产。根据前文个体和社会总量之间的关系,基金积累制的资源约束条件为: Nt(1-d)Ct-1/(1+r)+Nt(1-d)(Ct+St)+It+1Nt+1=Yt (33) 政府的财政收支平衡条件为: η(1-τ)Nt(1-d)+i(1-τ)Nt+1=τNt(1-d) (34) 其中基金积累制的个人账户储蓄率为η。基金积累制下,满足社会效用最大化的一阶条件为: (35) (36) (37) 其中,Ct=(1-τ)(1-s)yt,Ct-1=(1-τ)(s+η)yt(1+r) ,It+1=i(1-τ)yt-1将其代入(35)、(36)、(37)可得: (38) (39) (40) 根据一阶条件解得: η=θ(1-s)-s (41) (42) 满足社会福利最大化时,政府需要确定的税率τ为: (43) 在基金积累制下,虽然未成年人的人力资本投资随着人口老龄化的加深而降低,但养老金缴费率和政府的税率都独立于人口老龄化程度,这意味着人口老龄化的加深并不会使基金积累制面临支付危机,这也是理论上认为养老金体制应该向基金积累制转轨的原因所在。 在基金积累制下,物质资本和人力资本分别满足以下两个条件: Kt=(s+η)(1-τ)Nt(1-d)yt-1 (44) (45) 将(44)、(45)分别代入(2)式,得到基金积累制下社会劳动力的人均产出: (46) 当经济达到稳态时,有yt=yt-1=y,ht-1=ht-2=h,稳态时的人均产出为: (47) 将社会福利最大化时的τ值,即公式(43)代入上式,得: (48) 由此,我们可以得到以下命题: 命题三:基金积累制相对于现收现付制更有利于经济增长。 本文采用基金积累制和现收现付制下的劳动力人均产出的比值Ratioy作为衡量两者经济效应的指标: (49) 化简之后得: (50) 由于(1+(1-s)(γ+θ))/(γ+θ+1)(1-s)>1,且(s+η)/s>1,所以Ratioy>1,即在均衡路径上,基金积累制下的劳动力人均产出高于现收现付制。其逻辑是:在均衡路径上,由于现收现付制与基金积累制中的子代人力资本投资与收入的比率是相同的,造成其人均产出差异的主要原因是储蓄和税率。首先,基金积累制的储蓄高于现收现付制,所以在子代人力资本投资相同的情况下,基金积累制下的社会产出高于现收现付制。其次,现收现付制的税率大于基金积累制,即(1-s)(γ+θ)/(1+(1-s)(γ+θ))>((θ+γ)(1-s)-s)/((θ+γ+1)(1-s))。税率的增加减少了人均可支配收入,进而减少了储蓄以及子代人力资本投资的绝对值,使得现收现付制相对于基金积累制来说更加限制了经济的增长。 命题四:基金积累制不利于社会产出分配的代际公平性。 基金积累制下的代际不公主要由两个因素引起:一是代际产出的差距,二是利率和工资的相对变化。首先,在基金积累制下,老年人的养老金来自青年时期的储蓄,所以代际产出差距影响基金积累制下老年人养老金的工资替代率,当t-1期老年人年轻时期的社会产出相对于t期年轻人的社会产出较低时,会降低老年人的养老金替代率。其次,人口老龄化的加深减少了劳动力人口,提高了劳动力工资并且降低了利率,利率的降低减少了养老金的回报率,同时,工资的上升增加了劳动力的收入,两者的共同作用使社会产出向劳动力倾斜。根据公式(6)、(44)、(45),可得在基金积累制下,市场的均衡利率为: (51) 将τp=((θ+γ)(1-s)-s)/((θ+γ+1)(1-s))代入上式,得: (52) 在现收现付制下,市场的均衡利率为: (53) 将τPAYG=(1-s)(γ+θ)/(1+(1-s)(γ+θ)) 代入上式,得 (54) 在均衡路径上,基金积累制下的利率小于现收现付制。根据利率和工资的关系: (55) 因为α外生给定且α<1,所以利率越大,工资越低。基金积累制增加了物质资本投资,劳动力—资本比的下降降低了利率并提高了劳动力工资,这意味着基金积累制使社会产出在代际之间产生了逆向分配,加剧了代际分配的不公性。 综上,在人口老龄化不断加深的情况下,基金积累制下经济增长效应优于现收现付制,但在基金积累制下,由于代际产出的差距以及逆向分配等原因,养老金的工资替代率低于现收现付制。基于经济增长和代际分配公平的共同需要,本文接下来分析现收现付制和基金积累制相结合的混合养老金体制的经济增长效应和代际分配效应。 1. 代际公平性 在现收现付制和基金积累制相结合的情况下,我们假设养老转移支付为ρP&PAYG,个人账户的储蓄率为ηP&PAYG,个人的自发储蓄率仍然为s,劳动力和老年人的消费分别为: Ct=(1-τ)(1-s)yt (56) Ct-1=(s+ηP&PAYG)(1-τ)yt-1(1+r)+ρP&PAYG(1-τ)yt (57) 在混合养老金体制下,老年人养老金的工资替代率Rwage为: (58) 化简后得: (59) 养老金工资替代率的第一项是由基金积累制的参数和利率决定,第二项是由现收现付制参数决定。在非均衡路径上,养老金工资替代率既与转移支付ρP&PAYG和个人账户储蓄率ηP&PAYG有关,也与代际人均产出的比值yt-1/yt和资本回报率r有关。如果只采用基金积累制,老年人的养老金工资替代率为Rwage=(s+η)(1+r)yt-1/yt,代际人均产出的比值yt-1/yt的增加,或资本回报率r的下降都会导致养老金替代率的降低。当现收现付制和基金积累制相结合时,可以通过增加转移支付ρP&PAYG提高老年人的养老金替代率,实现社会产出在代际之间的共享。这为通过现收现付制和基金积累制结合实现代际公平提供了理论基础。 2.经济增长效应 在基金积累制和现收现付制相结合的情况下,政府的财政收支约束为: ηP&PAYG(1-τ)Nt(1-d)yt+ρP&PAYG(1-τ)Nt-1(1+x)yt+i(1-τ)Nt+1yt=τNt(1-d)yt (60) 化简之后可得: ηP&PAYG(1-τ)(1+n)(1-d)+ρP&PAYG(1-τ)(1+x)+i(1-τ)(1+n)2=τ(1+n)(1-d) (61) 我们假设无论是现收现付制、基金积累制还是混合养老金体制,对劳动力征税的税率τ都是一样的,劳动力产出中用于子代的教育投资比例i也是一样的。之所以这样假设,是为了实现三种不同的养老金体制的可比性。相同的税率和相同的人力资本投资比例保证了用于养老支出的费用比例是一定的,这使经济增长的差异只来源于养老金体制的不同。我们将单一基金积累制下的个人账户储蓄率记做ηP,单一现收现付制下的养老转移支付记做ρPAYG。由于在三种情况下,用于养老支出的比例是一样的,所以他们满足以下关系:ηP&PAYG+ρP&PAYG=ηP=ρPAYG。 现收现付制和基金积累制相结合时人均产出为: (62) (63) 由混合养老金体制的代际公平性可知,通过ρP&PAYG的调整可以弥补基金积累制产生的代际不公平性。个人账户的养老金储蓄率ηP&PAYG决定于一代人的青年时期,代际产出差异yt-1yt在老年时期也可被视为定值。转移支付ρP&PAYG发生在一代人的老年时期,相比于个人账户的养老金储蓄率ηP&PAYG和代际产出差异yt-1yt,转移支付比例ρP&PAYG在实现代际公平性过程中更具有现实调节性和灵活性。在养老支出比例不变的情况下,ρP&PAYG的增加虽然提高了t-1代老年人和t代年轻人之间的代际公平性,但会导致ηP&PAYG的减少,进而降低了劳动力的人均资本量和社会产出,这意味在现收现付制和基金积累制相结合的情况下,可以通过参数组合(ηP&PAYG、ρP&PAYG)值的选择来实现当期的代际公平和经济增长之间的互换,这为具有不同偏好的中央计划者提供了实现不同政策目标的参数选择。 基于以上理论分析,本文认为现收现付制和基金积累制相结合的养老金体制优于单一的养老金体制。首先,单一的基金积累制在经济增长和代际公平之间顾此失彼,混合养老金体制可以综合两者的优点。其次,混合养老金体制具有一定的灵活性,通过参数组合(ηP&PAYG、ρP&PAYG)可以实现中央计划者不同的政策偏好。为了验证以上理论,我们将通过参数模拟来测算不同养老金体制的经济效应和代际公平效应。 相关研究成果以及相关数据的测算为我们确定模型参数提供了参考。物质资本所得在总产量中所占的份额为0.6。(29)王小鲁、樊纲:《中国经济增长的可持续性——跨世纪的回顾和展望》,北京:经济科学出版社,2000年。父代投资对子代的人力资本的产出弹性β为0.628。(30)刘永平、陆铭:《放松计划生育政策将如何影响经济增长——基于家庭养老视角的理论分析》,《经济学(季刊)》2008年第4期。人力资本存量的测算主要有成本法(31)Schultz T W., “Investment in Human Capital”,Economic Journal,Vol.78,No.9,1961,pp.787.、收入法(32)Dublin L I, Lotka A J., “The Money Value of a Man”, American Journal of Sociology,1930,pp.1528-1528.、教育指标法等(33)Nehru V, Swanson E, Dubey A., “A New Database on Human Capital Stock in Developing and Industrial Countries: Sources, Methodology, and Results”,Journal of Development Economics,Vol.46,No.2,1995,pp.379-401.。李海峥等(34)李海峥、梁赟玲、B. Fraumeni、刘智强、王小军:《中国人力资本测度与指数构建》 ,《经济研究》2010年第8期。采用收入法测算了中国1985—2007年的人力资本总量以及相应的年度人均人力资本,并对2008—2020年的人力资本水平进行了预测。本文采用李海峥的测算方法,将人均人力资本h设定为108500。根据最新发布的数据,我国混合养老金体制中个人账户缴费率为8%,统筹部分的工资缴费率为16.67%,混合养老金体制的基金积累制的缴费率为两者之和0.2468。现收现付制的养老金的工资缴费率为0.2334。根据中国统计年鉴,我们计算得到人均储蓄率、个人税率、人口出生率等数据。我们将2010年到2021年居民储蓄存款与可支配收入的均值19%作为居民人均储蓄率。根据2015年至2021年的个人所得税总量以及总人口和居民人均收入得到个人税率为31%。人口出生率数据来自2011年到2022年均值,取值为11.4‰。 人口老龄化速度d取自2011年至2021年的老年抚养比的均值, 取值为 17.19%。中央计划者对子代人力资本投资的偏好γ取值为0.98。(35)Pecchenino R A.,Pollard P S., “Dependent Children and Aged Parents: Funding Education and Social Security in an Aging Economy”, Journal of Macroeconomics,Vol.24,No.2,2002,pp.145-169.两期效用折旧率θ为0.41。(36)郑伟、孙祁祥:《中国养老保险制度变迁的经济效应》,《经济研究》2003年第10期。表1列出了模型参数的相关估值。 表1 参数校准 本文根据构建的理论模型以及参数估值,比较了中央计划者以社会效用最大化为目标时,现收现付制和基金积累制在稳态时的经济变量值。 表2表示了中央计划者以社会效用最大化为目标时,各经济变量的稳态值及其变化值。经济效应的变化值是在当前的人口老龄化水平下,从现收现付制向基金积累制转变所得。首先,从单一现收现付制向单一基金积累制转变时,对老年人的转移支付减少了46.2%,降低了老年人的养老福利。其次,对劳动力征收的税率降低了9.4%,减小了劳动力的税收负担。再者,虽然现收现付制和基金积累制对子代的转移支付比例相同,但是由于在基金积累制下,劳动力的人均产出高于现收现付制,所以基金积累制下对子代的转移支付绝对值高于现收现付制。这意味着养老金体制从现收现付制转向基金积累制可以降低劳动者和企业的缴费负担,从而促进经济增长,但这是以减少对老年人的转移支付,降低代际公平性为代价的。其逻辑是:现收现付制通过较高的税率将劳动力的社会产出转移给老年人,但是由于挤占了对子代的人力资本投资,因而降低了劳动力的人均产出。基金积累制下的利率相对于现收现付制降低了47.6%,工资增加了35.7%。利率的降低减少了个人养老金账户储蓄的回报率,工资的增加使社会产出向劳动力倾斜,两者的共同作用使得对老年人转移支付本来就较低的基金积累制的代际分配更加向劳动力倾斜,加剧了代际分配的不公平性。 表2 不同养老金体制的经济效应测算 现收现付制是一种零和博弈,在政府税收一定的情况下,养老支出增加多少,人力资本投资就会减少多少,由此导致了中央计划者无法兼顾经济增长和代际公平。基金积累制虽然通过增加储蓄提高了社会产出,但是缺乏将增加的社会产出转移给老年人的途径,所以对单一养老金体制进行参数修正并不能实现经济增长和代际公平之间的帕累托改进。鉴于基金积累制在促进经济增长方面的优势,以及现收现付制在兼顾代际公平方面的优势,本文将进一步探讨现收现付制和基金积累制相结合时,经济增长和代际公平之间的互换关系。 我们遵循上文ηP&PAYG+ρP&PAYG=ηP=ρPAYG且子代的人力资本投资一定的假设,以中国实际参数测算了混合养老金体制的表现特征。表3中现收现付制的相关经济变量值是在子代人力资本投资为0.132(数据来自2017年中国教育财政家庭调查中,学前和基础教育阶段全国家庭教育支出负担率)、中央计划者将0.31的税收全部以现收现付制的形式转移给老年人的情况下得到。基金积累制的相关经济变量是在相同的子代人力资本投资,但0.31的税收全部以基金积累制的形式转移给老年人的情况下得到的。在现收现付制和基金积累制相结合的情况下,子代人力资本投资仍然为0.132,依据我国现在的养老金体制的实际情况,我们将0.31的总税收中比例为0.2468的份额以基金积累制的形式转移给老年人,剩余0.0532的份额以现收现付制的形式转移,结果如表3所示,相对于基金积累制,混合养老金体制下的劳动力人均产出减少了24%,劳动力消费和老年人消费也分别降低了24%、26%,即混合养老金体制的经济产出相比于基金积累制有所下降,但混合养老金体制的代际公平增加了2%,其代际公平的增加部分来自于利率的上升和工资的下降。将单一的现收现付制转向混合养老金体制时,虽然代际公平性有所降低,降幅为63%,但是劳动力人均产出显著增加563%,劳动力和老年人的消费绝对量增加值也达563%和168%。以上模拟结果表明:一是混合养老金体制相比于单一的现收现付制和基金积累制可以实现对经济增长和代际公平的兼顾,这意味着我国实行混合养老账户的合理性,但是我国养老金体制名义上是社会统筹与个人账户相结合,实际上是现收现付制,混合养老金体制并没有发挥其应有的协调经济增长和代际公平的作用。二是我国养老金账户实际以现收现付制的形式运行,这使得随着人口老龄化的加深,政府将加大对老年人养老的补贴力度。从财政补贴看,政府不断加大对城镇职工基本养老保险基金的补贴力度,补贴数额已经从1998年的24亿元上升到2022年的10156亿元,增长了423倍。对养老金的财政补贴的增加虽然缓解了养老金的收支不平衡问题,但会通过挤占生产性投资而对经济增长产生抑制作用。这意味着个人养老金账户的空账运行,以及基本养老金依附于财政支持来维持收支平衡的现状对经济增长来说并不是一个最优的选择。 表3 不同养老金体制的经济效应测算 本文根据公式(63)刻画了改变混合养老金体制参数组合(ρP&PAYG,ηP&PAYG),经济增长和代际公平随之变化的动态趋势,如图1所示。 图1 代际公平(养老金替代率) 图1表明,经济增长和代际公平之间存在替换关系,ρP&PAYG值越大,代际公平性越高,社会产出越低(我们检验了不同参数下两者替代关系的稳定性,由于篇幅限制不在此列出稳定性的检验过程,读者可来信索取)。A点相对于B点的ρP&PAYG更高,ηP&PAYG更低。较高的ρP&PAYG带来了更高的代际公平性,但由于挤占了ηP&PAYG,所以社会产出更低,即曲线上经济增长和代际公平之间的互换关系是通过参数组合(ρP&PAYG,ηP&PAYG)来实现的,这表明中央计划者可以通过调整参数组合(ρP&PAYG,ηP&PAYG)的值来实现曲线上偏好经济增长和代际公平的组合。 上文的模拟结果是建立在税收和子代人力资本投资一定的假设下,采用不同的养老制度而产生的经济增长和代际公平的效应。在该部分放松假设,财政约束依然满足T=E+P,但可以通过中央计划者调整人力资本投资E和养老支出P的比例来优化财政支出。我们将验证减少养老支出并将减少的养老支出转移到子代人力资本投资后,可能产生的帕累托改进,如图2和图3所示: 图2 混合养老体制的个人账户储蓄率 图3 混合养老体制的个人账户储蓄率 图2中实线表示的是养老金替代率(即代际公平性),虚线表示的是经济增长。当中央计划者对老年人的财政补贴减少0.02,并将减少的养老补贴转移给子代的人力资本投资时,经济增长和代际公平的组合由A(白色圆)转变到B(灰色圆)点,两者实现了同步提升。经济增长和代际公平的组合之所以发生了从A点到B点的转换,是因为随着人力资本投资的提高劳动力人均产出增加了约为 50%, 而代际公平仅下降了不足 5%, 中央计划者可以通过改变混合养老金体制中的参数组合 (ρP&PAYG,ηP&PAYG)将增加的社会产出转移给老年人,从而在增加社会产出的同时提升代际公平性。 本文通过改变中央计划者在对子代人力资本投资和老年人财政补贴的比例检验了上述趋势的稳定性,依然发现增加子代人力资本投资可以实现经济增长和代际公平的同步提升。而且,当增大对子代的人力资本投资量时,经济增长和代际公平的增加幅度会随之上升(如图2和图3的对比所示)。图3显示的是当中央计划者对老年人的财政补贴减少0.05,并将减少的养老补贴转移给子代的人力资本投资时,社会产出和代际公平的变化趋势。与图2相比,图3中的经济产出和代际公平不仅得到了同步提升,而且图3中B点(灰色圈)具有更高的代际公平和社会产出。 我国养老金待遇在逐年提高,财政部发布的《人力资源社会保障部财政部关于2017年调整退休人员基本养老金的通知》,决定自2017年起,按照平均5.5%的幅度提高企业和机关事业单位退休人员养老金标准。我国养老金替代率长期处于较低水平,老年人的福利水平难以保障,这是我国选择不断提高代际养老金标准的原因所在,但是在我国人均产出并不高的情况下,养老金标准的不断提高只是暂时缓解了矛盾。从短期视角来看,虽然社会养老金待遇水平的提高增加了老年人的福利水平,代际公平性得到改善,但从长期视角来看,养老金待遇的逐年提高会通过挤占生产性投资进而降低经济产出,经济增长和代际公平的组合的动态路径将会是由B点到A点,即经济增长和代际公平的同时降低。根据本文的模拟趋势,福利性支出对生产性支出的挤出幅度越大,经济增长和代际公平的降低幅度越大,这意味着长期来看,不断增加福利性支出并不是最优选择。 本文通过构建理论模型研究了人口老龄化背景下,养老金体制改革的经济增长和代际分配效应,并探究了中央计划者应该如何优化代际之间财政分配才能实现经济增长和代际公平之间的帕累托改进。本文分析表明混合养老金体制可以通过参数组合实现经济增长和代际公平的一并提升。具体而言,中央计划者可以对人力资本投资(E)、养老转移支付(ρP&PAYG)、养老金个人账户储蓄率(ηP&PAYG)进行调整,进而兼顾经济增长和代际公平。其中确定参数ρP&PAYG值的意义在于使增加的产出不仅由劳动力享有还转移给老年人,这是符合代际公平意义的,也符合2019年11月我国印发的《国家积极应对人口老龄化中长期规划》中指出的“要实现经济发展和人口老龄化相适应”的精神。 根据本文的研究结论,并结合中国的实际,本文认为提出以下政策建议。 首先,促进养老金快速增长,核心是要让企业和居民收入快速增加,做大经济总量。目前普遍认为缓解人口老龄化的方法是提高生育率、改善人口结构,其本质是通过生育率的提高来壮大劳动力人口从而做大经济总量。本文亦认为应对人口老龄化的治本之策在于“开源”,支持通过提高生育率来缓解老龄化困境,但根据目前我国生育率的变化趋势来看,鼓励生育的政策并没有起到明显作用。基于我国的人口结构和生育情况,本文认为,做大经济总量不能仅仅依靠劳动力人口数量的增加,还应该加大对人力资本投资的财政转移。 其次,应该坐实养老金个人账户。现收现付制增加了企业和劳动力的缴费负担,从而抑制了经济活力。虽然坐实养老金个人账户需要较高的转轨成本,但是从长期来看,基金积累制有助于经济增长,从而带来长期收益。在坐实养老金个人账户之后,政府可依据对经济增长和代际公平的偏好来制定个人账户和统筹账户的缴费率,从而实现对经济增长和代际公平的兼顾。(三)基金积累制的经济增长和代际分配效应

(四)混合养老金体制的经济增长效应和代际分配效应

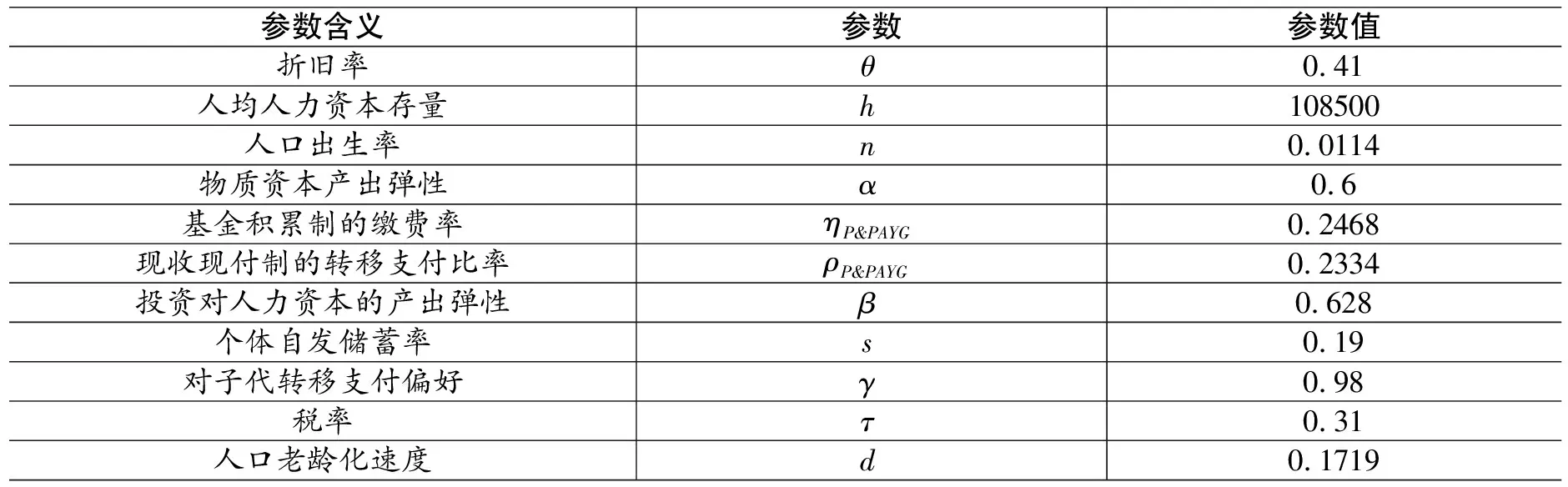

四、参数估值和经济效应测算

(一)参数估值

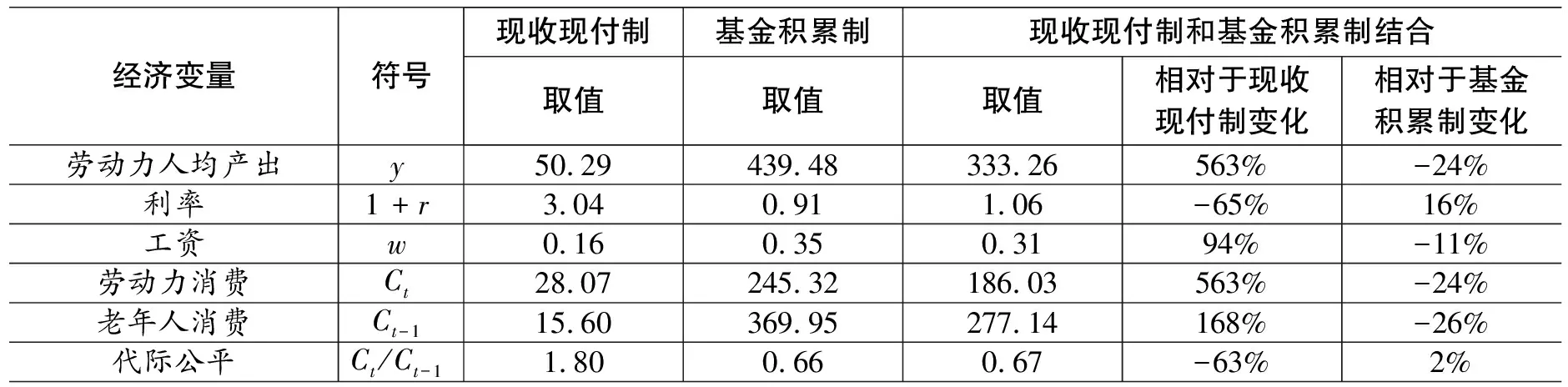

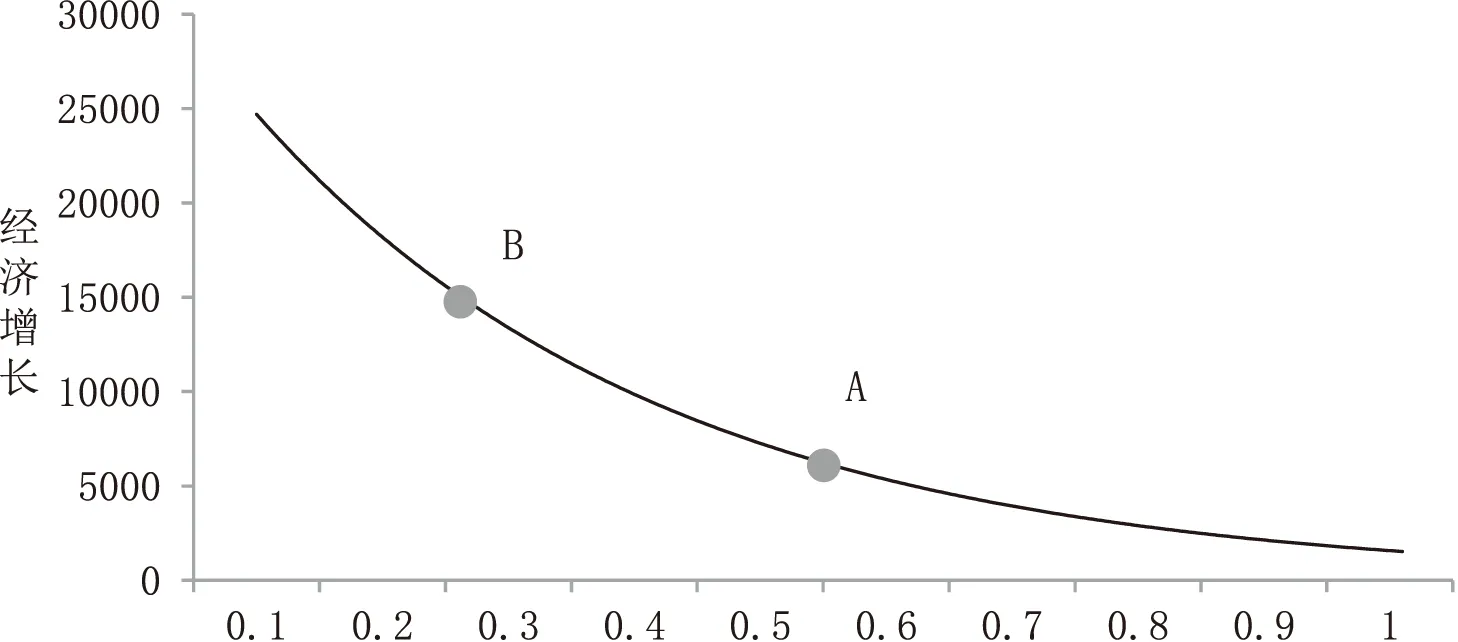

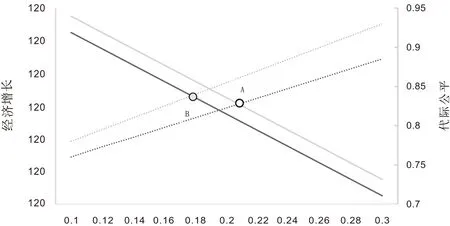

(二)经济效用的测算比较

五、结论和政策建议