关于黄金、国债、金融债的安全资产属性研究

——基于资产避险功能和对冲功能的实证研究

2023-09-18杜金泽周鑫强侯宇恒

■杜金泽 周鑫强 侯宇恒

一、引言

安全资产是指在任何经济状况下都能保证其收益率安全性的资产。其在经济基本面稳定时期可以对冲风险资产收益,在金融市场风险上升时期甚至是经济基本面大范围恶化时依然能够规避相关风险。安全资产对冲和规避风险的能力强调其具有可靠的价值储藏功能,可以满足投资者对资产保值的需求,而安全资产的低违约性和高流动性特征使其成为金融交易中稳定抵押品的重要来源。同时,从资产定价理论出发,安全资产是资产定价的基准。因此,充分研究和识别我国金融市场中的安全资产有利于投资者更好地规划配置投资组合,也有利于促进金融系统的稳定,其中包括规范资产定价过程、提升金融机构抗风险能力、减少资本市场投融资活动的不确定性、提高国家金融资源配置的效率等。从既有研究来看,由于国家信用强于私人信用,一般将以国家信用背书的资产,如国债、央行发行的债券等作为一国最主要的安全资产。但也有研究表明,并不是所有国家债券都是安全资产,只有在一国拥有较高的金融发展水平、较强的主权国家财政能力和货币政策调控能力时[1],才能提供合格的安全资产。而一国国债的历史表现、国家政治风险评级和债券市场规模,也是衡量该国债是否为安全资产的重要标准[2]。除国债以外,黄金也是投资者眼中较为安全的资产。IMF[3]在全球金融稳定报告中将黄金纳入潜在安全资产范畴。黄金作为历史上的货币,拥有较好的价值储藏和规避风险的能力;同时,黄金作为当代信用制度下的国际储备货币,也常被视为是最后的国际支付手段,受到各国央行青睐。但黄金也存在资产价格波动幅度较大的特点,被投资者在潜意识中视为安全的黄金真的是安全资产吗?已有研究主要集中于探讨黄金的避险属性,鲜有文献研究其安全资产的属性。针对国家信用背书的债权类和黄金等资产安全性的相关研究屡见不鲜,但评价的标准却存在差异,对资产的安全性缺乏较为统一的界定标准,大多数研究关注于资产的避险属性,对资产对冲属性的研究较少。

因此,本文在梳理关于安全资产定义文献的基础上,根据经济发展状况,分别从经济平稳时期与经济危机时期来考察资产的安全属性。并对黄金、国债、金融债等在中国投资者眼中较为安全的资产进行实证研究,分析其安全资产属性,这有利于更好地认识和识别中国市场的安全资产。

二、相关文献综述

(一)安全资产及相关概念

IMF[3]指出,真正的安全资产是指可以为投资者避免信用风险、市场风险、通胀风险、流动性风险以及系统性风险的资产。从风险角度来看,安全资产是在经济面临负向冲击时仍能保证其价值的资产[1],在任何时期都是安全的、不存在在险价值损失,甚至在危机时期还会升值[4]。从信息角度来看,安全资产是“信息不敏感”的资产[5]。所谓信息不敏感,是指安全资产的价值是透明的、毫无疑问的(又称为NQA),私人信息的生产对安全资产价值不造成影响,因此安全资产不会受到逆向选择的影响[6]。结合以上关于安全资产的定义可以看出,规避风险的能力是安全资产最为重要的特质,尤其是在危机时期规避风险的能力,与此同时,平稳时期能够对冲市场风险也是安全资产的重要特质。基于此,本文从两类经济情况下风险规避的角度重新定义安全资产:在经济平稳时期,安全资产是在整体上可以帮助投资者对冲其他金融风险的资产;在经济危机时期,安全资产是对其他金融市场的负向冲击不敏感,自身价值稳定,且更能凸显其避险功能的资产。

此外,与安全资产相关的概念还包括避险资产和对冲资产。根据资产在不同经济环境下与风险之间的关系,可以将资产分类为避险资产(Safe Haven Assets)、对冲资产(Hedge Assets)和分散资产(Diversifier)。不少文献定义了三类资产,本文主要借鉴Baur等[7,8]的相关定义。第一,避险资产。避险资产又称安全港,与安全资产(Safe Assets)在英文表达上只有一词之差,但概念却不尽相同。避险资产是指在市场动荡时期与其他风险资产或投资组合不相关或者负相关的资产。避险资产主要强调在极端市场条件下与其他资产或投资组合的非正相关性,而非平均意义上的非正相关性。其中,强避险资产指在危机时期与其他风险资产或资产组合显著负相关的资产,弱避险资产则指在危机时期与其他资产不相关的资产。第二,对冲资产。对冲资产是指与其他风险资产或者投资组合平均上不相关或者负相关的资产。值得强调的是,对冲资产不具备在市场压力或动荡时期减少投资组合损失的功能,其在危机期间可能表现出与其他风险资产或投资组合正相关的情况,但只要其平均意义上表现出负相关或不相关,即为对冲资产。其中,强对冲资产指平均意义上与其他风险资产或投资组合显著负相关的资产,弱对冲资产指平均而言与其他资产或投资组合收益率不相关的资产。第三,分散资产。分散资产指平均而言与其他资产或资产组合正相关的资产,与对冲资产一致,分散资产也只强调平均意义而言的正相关性,并不刻意强调极端负面情况时的表现。

综上可知,安全资产不仅强调危机时期规避风险的能力,还强调经济稳定时期对冲风险的能力,而避险资产只强调了危机时期与风险资产的非正相关性,对冲资产则只要求稳定时期的非正相关性。由此可见,安全资产既是避险资产也是对冲资产,而避险资产或对冲资产并不一定是安全资产。结合上述分析,可以将一个在任何时期都与其他风险资产或投资组合负相关或不相关的金融资产定义为安全资产,即一个在经济平稳时期为对冲资产且在经济危机时期为避险资产的资产就是安全资产。

(二)黄金、债券

“金银天然不是货币,但货币天然是金银”。黄金由于自身的独特属性,在历史上充当过长时间的一般等价物,具备货币属性。随着国际金本位制度的终结,黄金的货币属性也不断弱化。但由于黄金本身存在内在价值和不会违约的特质,黄金在当代信用制度下充当国际储备货币、价值储藏以及规避风险的功能更加凸显,更被视为是最后的国际支付手段[9]。尤其是当主权国家面临重大政治危机、地缘冲突、金融危机等负面事件冲击时,“黄金可以天然地承担起共同货币的职能,发挥安全港的作用”[10]。Baur等[11]指出,相较其他避险资产,黄金可以规避更多类型的风险,包括通胀风险、汇率风险以及违约风险,但黄金也存在价格波动较大、存储成本较高以及流动性较弱等一系列风险。在危机期间,黄金更受投资者欢迎的主要原因是,投资者深受黄金作为货币、价值储存以及避险资产的历史经验影响,当遇到风险时,投资者习惯性地选择黄金作为避险资产。谭德凯等[12]基于动态条件相关混频数据抽样模型,就黄金对股票市场的避险作用进行研究,指出中国黄金对中国股票市场表现出有效的避险功能。黄金不仅可以对冲股票市场风险也可以对冲汇率风险。林娟等[13]通过Copula模型指出上海黄金可以是重要的避险资产,可以有效对冲人民币兑欧元、澳元、新元以及英镑的汇率风险。大量关于黄金避险属性研究的文献都强调黄金的强避险资产属性,但在2008年国际金融危机后,也有部分文献对黄金的避险能力提出质疑[14—16]。黄金的天然货币属性、价值储藏功能以及实物金融资产形态等特殊性,使其一直备受投资者关注和青睐,是投资者心目中的“安全资产”,而针对黄金的安全资产属性研究却较少。

债券是安全资产的最主要形式,这是由债券自身特质所决定的。债券的结构设计使其在信息上较股权设计更有优势,即债务工具存在信息不对称的可能性较小,包括更低的道德风险及逆向选择风险,故债券对未知信息的到来有更强的抵御能力,是信息不敏感的。Gorton[6]指出,安全债务需要保持两个特征:一是NQA,即投资者对债券的价值一目了然,不存在任何疑问;二是储藏价值的能力。Dang 等[5]指出,以安全债务作为安全资产就是对NQA属性的保障,并通过案例分析得出债券是最优合同形式。很显然,相对于其他资产而言,信息较不敏感的债券类资产是安全资产更为重要的形式[17]。安全债务包括主权国家债券以及私人发行的安全债券[18]。其中,主权国家债券包括那些由政府提供可靠支持的债券,如国债、有存款保险制度下的活期存款等;而私人发行的安全债券则永远不可能像国家支持类债券那么安全[6],如AAA级公司债券、非政府部门担保的MBS、ABS等。因此,考虑到纯私人信用类债券的“伪安全资产”属性,即在危机时期难以保持安全性的特征,针对债券类别,本文选择我国国债和金融债两类债券作为债券类安全资产的研究对象。国债作为政府发行的安全资产的最主要形式,是公认的安全资产。在我国,金融债指银行和非银行金融机构发行的债券,与其他公司类信用债券相比,金融机构特殊的企业性质使得金融债管理受到特别的法规约束,所以金融债的违约概率相对于企业债、公司债等更小。此外,我国金融债中的政策性银行金融债占比高达70%,这意味着具有准国债性质的政策性银行金融债占据金融债的大部分。这进一步保证了我国金融债整体上具有资信高、违约率低、安全性高的特点。

综上,已有文献对资产的安全资产属性的分析较少,且并没有从全局角度考虑资产的安全性,大多数集中在经济紧张时期资产的避险功能分析,对经济普通时期资产的对冲功能的研究相对较少,而考虑资产安全资产属性,即同时考虑资产避险功能和对冲功能的文献更少。因此,本文将对黄金、国债、金融债等三类资产的安全资产属性进行分析。

三、实证模型的选取与说明

为分析黄金、国债、金融债等资产的安全属性,本文将分别研究这三类资产与风险资产之间的关系,并以股票市场作为风险资产的代理指标,探讨各类资产与股票市场之间的关系,分析极端事件期间以及经济平稳时期各类资产与股票市场之间的关系,以此来捕捉相关资产的安全资产属性。绝大部分金融时间序列呈现出波动性集聚的现象,即在部分时段变动较为温和,部分时段呈现剧烈波动。这反映了高频金融时间序列存在自回归条件异方差的现象。Engle[19]最早发现金融时间序列存在自回归条件异方差现象,并提出ARCH 模型。由于ARCH模型在拟合过程中需要估计的参数量较大,Bollerslev[20]在ARCH 模型的基础上添加了残差平方的滞后项,提出了广义自回归条件异方差模型,即GARCH模型。此后,GARCH模型得到快速发展,针对不同数据特征发展形成了系列GARCH 族模型。为更好地捕捉金融时间序列的波动集聚特征,本文使用GARCH 族模型来拟合相关数据,但普通的GARCH模型针对变量波动率建模,只能描述单个变量的波动率特征,并不能反映不同变量之间波动率的相关关系。因此,本文在使用传统GARCH 回归之后,继续使用DCC-GARCH(动态条件相关广义自回归条件异方差)模型来反映不同变量波动率的动态相关性。GARCH 模型主要包括均值方程和ARCH 效应方程两个部分。在均值方程部分,为更好地研究相关资产的安全资产特质,本文选取两个极端事件来进一步探讨资产的安全资产属性,分别为国际金融危机事件(GFC)以及新冠肺炎疫情事件(COVID),通过在模型的均值方程中加入以上两个虚拟变量得以实现。为剔除原始数据的线性依赖,GARCH 模型的均值方程部分采用ARMAX 模型进行拟合,考虑到金融时间序列的相关性信息的提取以及模型的简化性,本文将使用GARCH(1,1)模型对条件方差方程进行拟合。综上,充分考虑实证结果的稳健性,本文实证模型部分具体将使用带有虚拟变量的ARMAX-GARCH(1,1)模型、ARMAXGJR-GARCH(1,1)模型以及DCC-GARCH(1,1)模型来进行后续分析。

(一)带虚拟变量的ARMAX-GARCH(1,1)模型

模型的基本形式如下:

其中,α0>0,α1≥0,α2≥0,α1+α2<1。式(1)为条件均值方程。ri,t为第i种金融资产的收益率,i=1,…,3,指黄金(gold)、国债(govbond)和金融债(fbond)三类资产分别的收益率;rstock,t为股票市场收益率。GFCt为代表国际金融危机的虚拟变量,COVIDt为代表新冠肺炎疫情的虚拟变量。当样本处于金融危机或新冠肺炎疫情期间时,虚拟变量取值为1,否则为0。ut为残差项。当β1显著小于零或在统计意义上不显著时,说明该资产收益率整体与股市走势负相关或不相关,是强(弱)对冲资产;当β2或β3显著小于零或在统计意义上不显著时,表明该资产在金融危机或新冠肺炎疫情期间可以强(弱)有效地规避股市风险,是强(弱)避险资产;当β1、β2、β3均显著小于零或部分存在统计意义上不显著的情况时,该资产为安全资产。式(2)为条件方差等式,主要反映变量波动率的变化。为残差项方差,又称为条件方差;为ARCH项;为GARCH项。

(二)带虚拟变量的ARMAX-GJR-GARCH(1,1)模型

由于在一般GARCH 模型的条件方差等式中,不论是ARCH还是GARCH项均为平方项,都很容易忽略ut-i<0 时对条件方差的影响,因此难以区分正负两类冲击造成的影响。而在金融时间序列中,尤其是资产收益率对正负两类冲击的反映有所区别,一般情况下其对负向冲击的敏感程度高于正面冲击。针对此类关于条件方差的不对称现象,Glosten等[21]提出了GJR-GARCH 模型,主要利用虚拟变量设置门限以区分正负两类冲击对条件方差方程的影响。本文所使用带虚拟变量的ARMAX-GJRGARCH 模型的基本形式中,条件均值方程与式(1)一致,条件均值方程中的虚拟变量设置与式(3)和式(4)一致,唯一发生变化的是条件方差等式,其表达形式如下:

其中,α0>0,α1≥0,α2≥0,α1+α2+0.5α3<1。如果α3≠0,则模型可以获取到相关资产收益率一定的非对称性,ut>0 代表利好消息,ut<0 代表利空消息;如果α3=0,则GJR-GARCH 模型退化为一般的GARCH模型。

(三)DCC-GARCH(1,1)模型

为进一步分析金融资产与股票市场之间波动率的相关关系,Engle 等[22]提出了DCC-GARCH 模型。该模型通过对标准化残差的方差协方差矩阵建立时变过程,能够很好地描述多变量间的动态相关性。模型表达形式如下:

其中,ut为均值方程的残差项,并假设随机变量Zt服从i.i.d.过程,且符合标准正态分布。Σt为ri,t的方差协方差矩阵,元素为通过单变量GARCH模型拟合求出的条件方差。Dt是元素为单变量时变方差的对角矩阵,通过单变量GARCH 模型拟合求出。Rt为时变相关系数矩阵,Qt为标准化残差μt的条件协方差矩阵,为标准化残差的无条件协方差矩阵,μit为标准化残差,即μit=uit/σit。α为前一期标准化无条件协方差矩阵的系数,主要说明滞后一期的标准化残差乘积对动态相关系数的影响;β为前一期的条件协方差矩阵系数,模型要求满足α≥0,β≤1,且α+β≤1。式(7)仍然为均值方程,使用一般的ARMA 模型拟合被解释变量即可。DCC-GARCH模型的拟合过程主要包括三步:第一,通过估计收益率序列的均值过程,得到包括股市回报率在内的每个变量的残差序列uit;第二,对上一步得到的残差序列进行GARCH 建模,得到每个序列的时变方差;第三,对标准化的μit建立DCC模型。

四、实证分析

(一)数据选取与说明

本文拟研究中国股市与中国黄金市场、国债市场以及金融债市场之间的关系,并分析这几种资产在国际金融危机和新冠肺炎疫情两个极端事件期间以及平均时期与股票市场的关系变化,最后对这几种资产在中国金融市场中的安全资产属性进行分析。为保持变量数据数量的统一性,所选数据的样本区间为2005年4月8日—2022年11月15日,对非交易日数据进行剔除后,共得到4272个日度交易数据,数据均来源于CEIC数据库。为进一步分析国际金融危机(GFC)以及新冠肺炎疫情(COVID)等极端事件对各变量的影响,参照Kenourgios[23]选取2007年8月1日—2009年3月31日作为国际金融危机时期的样本区间,参照李嘉弘等[24]选取2019年12月31日—2020 年5 月31 日作为新冠肺炎疫情时期的样本区间,针对两个事件分别建立虚拟变量,并在均值模型中加入两个虚拟变量与股票市场收益率的交互项,以捕捉相关信息。关于具体数据的选取,本文分别选取沪深300指数、上海黄金交易所99.9%黄金交易价格、中证国债债券指数和中证金融债债券指数作为中国股市(stock)、黄金(gold)、国债(govbond)和金融债(fbond)市场的代理变量。此外,本文采用自然对数收益率的方法计算所有变量的日度收益率,即:

其中,Pricei,t表示第i种资产在第t个交易日的收盘价。

(二)变量描述性统计

图1 为资产价格与收益率走势图,分别描述了沪深300 指数、上海黄金交易所99.9%黄金交易价格、中证国债债券指数以及中证金融债债券指数的收盘价格与收益率走势。从图1 可知,尽管各类资产收益率波动程度存在差异,但均存在波动聚集效应。其中,沪深300指数收益率的波动幅度最大,黄金收益率、中证国债债券指数收益率、中证金融债债券指数收益率波动幅度较小,这反映了三类资产的安全性相对于股票更高。此外,收益率存在波动聚集效应说明这几类资产的波动性存在时变特征。具体来看,四类收益率在2007—2009年之间波动幅度最为剧烈,意味着市场面临较大风险,这段时间是国际金融危机时期,全球经济面临大震荡,金融资产价格大幅波动。金融危机期间,沪深300 指数波动最为剧烈,黄金次之,国债、金融债等波动幅度则相对温和。

图1 资产价格与收益率走势图

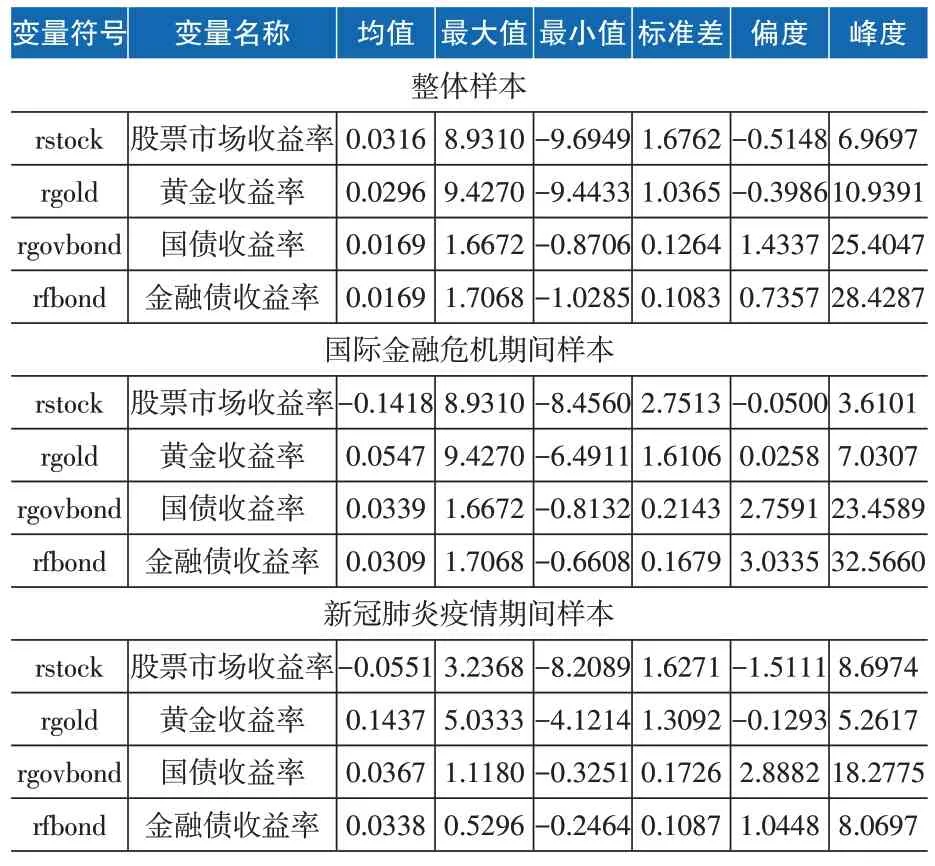

表1 为变量描述性统计结果。从均值来看,四类资产回报率的整体样本均值都大于零,表明样本区间我国整体经济发展趋势较好,资产回报率呈良好趋势,其中股票资产的回报率最高。从国际金融危机期间样本和新冠肺炎疫情期间样本的变量描述性统计结果来看,股票市场的均值均为负,说明这两个极端事件对股票市场的打击较大,而黄金、国债、金融债则在极端事件期间表现出良好的韧性,凸显出其较高的安全性。此外,从标准差来看,国际金融危机期间,四类资产回报率的标准差均大于整体样本和新冠肺炎疫情期间样本,突出了金融危机期间资产回报率的风险明显增高。综合偏度和峰度来看,所有变量分布都存在厚尾现象,与标准正态分布不相符,说明小概率事件发生的可能性较大,这与金融时间序列变量分布特征相符。为克服该类问题,后续计量分析将假设残差序列服从student-t分布来估计GARCH模型。

表1 变量描述性统计结果

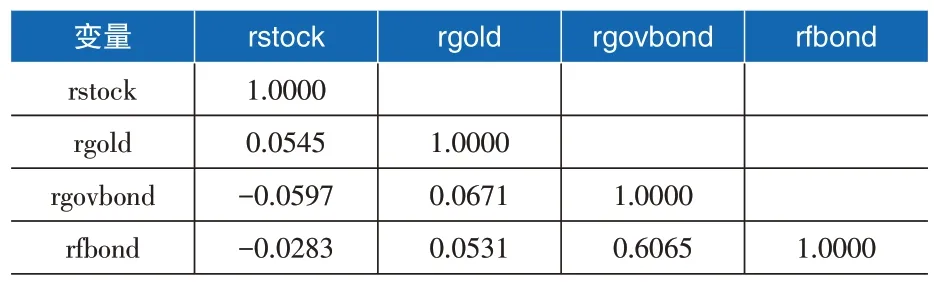

表2 为各资产收益率之间的相关系数。国债、金融债与股票市场的相关系数为负值,意味着这两类资产能够在一定程度上对冲股市带来的风险。而黄金与股市呈现正相关性,说明黄金整体对冲金融市场风险的能力较差。

表2 变量间相关系数

(三)变量单位根检验

由于实证部分使用数据均为时间序列数据,变量的平稳性是进行下一步计量分析的前提。由于数据均为金融高频数据且数据样本较大,因此选择一般的ADF单位根检验就能得到稳健的结论。表3结果显示,所有变量均在1%的显著性水平上拒绝存在单位根的原假设,即所有变量都是平稳时间序列。

表3 变量ADF单位根检验

(四)GARCH模型的建立和结果分析

GARCH 模型构建的第一步是确定其均值方程。为确定均值方程中ARMA 部分的滞后阶数,主要通过自相关图、偏自相关图以及对均值方程残差的白噪声检验来进行,分别对黄金、国债、金融债建立ARMA(3,4)、ARMA(6,6)、ARMA(7,8)模型,并加入股票市场收益率以及代表国际金融危机和新冠肺炎疫情的两个虚拟变量与股票市场收益率的交互项,联合构成GARCH 模型中均值方程的部分,即ARMAX 模型。分别对三个均值方程的残差进行检查,发现其均不存在自相关现象。对残差序列进行ARCH-LM检验,结果显示均拒绝原假设,说明各序列均存在ARCH 效应。另外,根据描述性统计分析可知,被解释变量为非正态分布,因此选取更适合金融时间序列数据特征的student-t分布进行分析。为保证结果的稳健性,每一种资产将汇报4 种回归结果,包括无虚拟变量和引入虚拟变量的GARCH 以及GJR-GARCH模型。

为节约篇幅,文中不汇报均值方程中ARMA 部分的回归结果,均值模型部分仅汇报反映金融资产与股票市场之间关系的系数结果,即β1、β2、β3。β1代表金融资产回报率与股票市场回报率整体之间的关系。β1>0 且显著,表明二者之间整体上呈现正相关性,该资产不存在对冲金融风险的能力;β1显著小于零或统计结果不显著时,表明二者之间为负相关或不相关,说明该资产可作为金融市场上的强(弱)风险对冲工具。β2、β3显著小于零或统计结果不显著时,说明该资产在金融危机或新冠肺炎疫情期间充当强(弱)避险工具。β1、β2、β3均显著小于零或部分存在统计意义上不显著的情况时,认为该资产为安全资产。

1.黄金

表4 为黄金资产回报率GARCH 模型的回归结果。α3在统计意义上显著,表明黄金资产回报率的TARCH效应明显,说明其条件方差存在非对称性特征。4 个回归结果均显示β1显著大于0,说明黄金资产收益率整体上与股票收益率呈正相关关系,即股票上升时黄金资产也会上升,反之亦然。但从绝对值来看,二者整体正相关程度较低,黄金资产整体上虽不能对冲股市风险,但其受股市风险影响的程度也较小。此外,β2>0,但统计意义上并不显著,说明在国际金融危机期间,黄金与股票市场的正相关性有所下降,表明黄金在金融危机期间可以弱有效地规避金融市场风险。代表新冠肺炎疫情期间样本的系数β3显著小于零,且绝对值也较β1要大出许多,说明黄金资产在此期间与股票市场波动呈显著的负相关关系,当股票市场面临较大的负面冲击时,黄金资产收益率反而呈上升趋势,这体现了危机期间黄金在一定程度上可以充当我国金融市场中的避险资产。这与既有关于黄金避险功能的文献结论一致。但总体而言,黄金与股票市场的正相关性意味着黄金并不能充当我国金融市场中的安全资产。

表4 黄金资产回报率GARCH(1,1)回归结果

2.国债

表5 为国债资产回报率的GARCH 模型回归结果。可以发现,国债收益率的条件方差部分不存在非对称效应。从反映国债收益率整体与股票市场收益率的系数β1显著小于零可以看出,国债收益率整体上与股票市场显著负相关,说明国债资产可以对冲股票等相关金融市场的风险,是强对冲工具。从反映国际金融危机期间国债与股票之间关系的系数β2可以看出,二者在金融危机期间的相关性由负转正,说明国债资产在危机期间并不能很好地充当金融避险工具,其安全资产职能有所下降。但从反映新冠肺炎疫情期间二者相关性的β3可以看出,在此期间,国债与股票市场的相关性显著为负,且绝对量较整体上升较大(|β3|> |β1|),这反映出危机期间国债的强避险资产属性。结合国债整体以及危机期间对股票市场风险的对冲和避险能力,可以认为国债具备一定的安全资产属性,可以充当非金融系统内部冲击时期我国金融市场中的安全资产。

表5 国债资产回报率GARCH(1,1)回归结果

3.金融债

表6 为金融债资产回报率GARCH 模型回归结果。如表6 所示,α3不显著,说明金融债收益率的ARCH 部分也不存在显著的非对称效益。β1显著为负,说明金融债与股票市场呈现负相关关系,金融债整体上可以对冲股票市场的相关风险,是强对冲资产,这与国债效果相近。β2小于零但统计意义上并不显著,说明在国际金融危机期间,金融债规避股票市场风险的功能有所下降,是弱避险工具。β3显著为负且绝对值较β1上升了约6倍,这说明金融债在新冠肺炎疫情期间规避股票等金融市场风险的能力大幅上升,是强避险资产。因此,结合整体和危机期间分析可以发现,金融债不但具有整体对冲金融风险的能力,还具有危机期间规避风险的能力,且这一能力在新冠肺炎疫情期间大幅提升,这表明金融债的安全资产属性十分突出,是我国金融市场中的安全资产。

表6 金融债资产回报率GARCH(1,1)回归结果

对比黄金、国债以及金融债这三类资产的回归结果,可以发现国债和金融债对冲风险的能力更强。其中,国债的整体绝对风险对冲能力强于金融债,这符合对国债的一般认识。从金融危机期间来看,国债未能规避金融系统内生性风险事件带来的风险,而黄金、金融债也都只能充当该期间内的弱避险资产,说明三类资产对金融系统内部风险的规避能力较弱。但在面对金融系统外部极端事件冲击时,如新冠肺炎疫情冲击,黄金、国债和金融债都表现出较强的风险规避能力,其中黄金的避险能力要强于国债以及金融债,而国债避险能力要强于金融债。综上,金融债由于其整体的风险对冲能力较强,且在极端事件期间有较强的避险能力,因此可以充当我国金融市场中的安全资产;国债由于在国际金融危机期间避险功能的下降,因此可充当在经济遇到金融系统内部风险以外冲击时中国金融市场中的安全资产;黄金虽在新冠肺炎疫情期间具有较强的避险能力,但整体上来看并不能对冲金融市场风险,故其只是避险资产而不是安全资产。

(五)进一步分析

由于DCC-GARCH 模型可以很好地描述多个时间序列之间的动态相关性,为进一步分析各类金融资产回报率与股票市场之间的动态关系,继续建立DCC-GARCH 模型做进一步分析。DCC 模型的建立要求:先对包括股票收益率在内的变量建立单变量均值模型,和一般的GARCH 族模型一致,对黄金、国债、金融债分别选取ARMA(3,4)、ARMA(6,6)和ARMA(7,8)进行拟合,并对股票市场收益率通过自相关和偏自相关图以及残差检验,选取ARMA(6,6)进行拟合。依据对均值方程的拟合得到各变量GARCH 模型的参数以及标准化残差,并进行DCC 模型的拟合,其中DCC 和GARCH 模型的阶数均为1阶。

从表7 的回归结果可以发现,参数∂和β均大于零,且十分显著,说明前一期的波动会显著地正向影响当期波动的相关性。三类资产的∂值都较小,分别为0.0209、0.0073、0.0052,这说明前期的标准化残差乘积对动态相关系数的影响较小,而三类资产的β值都显著大于零且数值接近1,说明各类资产回报率与股票市场回报率的动态相关程度有较为持久的影响。

表7 DCC模型估计结果

图2为三类金融资产分别与股票市场收益率之间的动态条件相关系数的变化趋势图。可以看出,黄金、国债以及金融债的动态条件相关系数主要分布在(-0.4,0.4),说明股票市场收益率发生波动时,会传染到黄金、国债和金融债市场,传导大小有正有负,传导效率具有时变特征。具体来看,黄金市场收益率与股票市场收益率的相关性有正有负,总的来说正相关性时期较多,这意味着股票市场收益率对黄金收益率具有显著的正向溢出效应;而国债和金融债市场收益率与股票市场收益率之间呈负相关的时间段较长,表明股票市场收益率对国债和金融债收益率具有显著的负向溢出效应,这与回归结论一致。另外,从动态条件相关系数路径走势图可以看出,黄金市场收益率与股票市场收益率的动态相关系数波动更为频繁,这意味着黄金市场对股票市场波动更为敏感,股票市场发生较小的波动会很快引起黄金收益率的波动,而国债和金融债的收益率的时变相关系数变动则相对更为平坦,这也反映了国债和金融债更为安全的特征。此外,图中分别标出了国际金融危机(GFC)以及新冠肺炎疫情(COVID)两类极端事件的样本区间,可以看出,在国际金融危机期间,三类资产回报率与股票市场收益率的相关性整体上呈先上升后下降的趋势,但降幅不大。在新冠肺炎疫情事件中可以看出,黄金、国债、金融债市场收益率均与股票市场收益率呈显著的负相关关系,且相关性下降的绝对值较大,这与回归结果显示的三类资产在新冠肺炎疫情期间表现出强避险特征的结论一致。进一步比较图2中的3个子图可以看出,在国际金融危机期间,金融债与股票市场收益率的动态条件相关系数大致为负,而国债动态条件相关系数则呈现出在金融危机前期上升后期下降的变化,这说明金融债在国际金融危机期间有更强的避险能力;在新冠肺炎疫情期间,国债与股票市场收益率的动态条件相关系数下降至-0.4 以下,低于金融债以及黄金与股票市场的动态条件相关系数,这说明国债在新冠肺炎疫情期间具有更强的避险能力。

图2 金融资产与股票收益率的动态条件相关系数

五、结论

安全资产作为金融市场的润滑剂,具有可靠的价值储藏功能,是金融市场中稳定的抵押品来源,也是其他资产定价的基准。本文对黄金、国债、金融债等三类投资者眼中较为可靠的资产的安全资产属性进行实证研究,有助于投资者识别中国金融市场中真正的安全资产,从而推动金融市场规范发展。对三类资产进行实证分析发现,从整体样本期间来看,国债和金融债具有较强的风险对冲能力,其中,国债对冲风险的能力强于金融债;从危机期间来看,三种资产均表现出一定的避险功能,但国债却未能起到规避国际金融危机期间的相关市场风险,黄金、金融债也只能在此期间充当弱避险资产,说明三类资产对金融系统内部风险的规避能力较弱;而黄金、国债、金融债在面对诸如新冠肺炎疫情这种金融系统外部极端事件冲击时,表现出强劲的避险资产属性。综合三类资产的避险功能和对冲功能,本文认为:金融债由于在整体样本区间表现出强对冲风险功能,在两类金融市场负面冲击时期表现出一定的避险功能,因此可以充当中国金融市场中的安全资产;而由于国债在国际金融危机期间的避险功能有所减弱,未能充当危机期间的避险资产,因此可认为我国国债在金融系统内部事件冲击以外的时期可以充当中国金融市场中的安全资产;黄金在新冠肺炎疫情期间具备强避险资产属性,在国际金融危机期间具备弱避险资产属性,因此可认为黄金是我国金融市场中的避险资产。本文详细分析了黄金、国债、金融债这三类资产的安全属性,梳理了对冲资产、避险资产以及安全资产三者的联系,这有利于帮助投资者合理配置资产组合风险,有效分辨不同经济情况、不同投资需求下投资者对资产的选择。同时,对三类资产的充分分析可以避免市场将普遍意义上认为是安全的资产误认为安全资产,否则可能会加剧金融市场价格波动、资产价格定价紊乱、甚至威胁到整体金融系统稳定等一系列问题。此外,本文研究结论指出三类金融资产在国际金融危机期间的避险功能均有所减弱,这说明我国金融系统在抵御来自金融系统内部事件的冲击能力较弱,应充分加强金融系统稳定性建设,坚决维护我国金融安全。