船舶大周期已启动关注国内头部船企

2023-09-05王天一

王天一

新造船指数连续2年上行,造船业大景气周期已经启动。从上一轮周期见顶,经历十余年休整后,造船业景气度已见底回升。新造船价格指数较20年11月的历史低点已增长35%,四大船型手持订单占比相继触底,全球头部船企普遍排单至26、27年,扬子江、三星等船厂已率先出现盈利拐点。

我们认为驱动这一轮造船大周期的主要因素有两个:

①现役船舶平均服役年限约为28年,上一轮大周期启动于1989年,目前已过去34年,退役老船数量将逐年增加。

自上一轮船舶交付高峰后,从2011年起,全球船舶平均船龄逐步回升,根据Clarksons数据,截至2023年8月集装箱(Containership)平均船龄最高,为14.23年,其次为油轮(Tanker),平均船龄12.46年,散货船(Bulkcarrier)是三大船型中船龄最低的船舶,平均船龄11.75年。从船队船龄结构来看,全球船龄0-5年的船队占比自2013年开始占比逐渐下降。

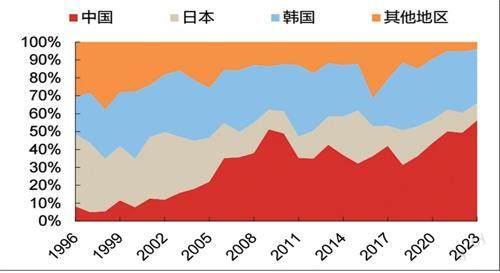

图:1996-2023年7月全球新船订单份额(以CGT计)

数据来源:Clarksons,东方证券研究所

自2018年开始,船龄16年以上的船队占比逐渐提升。截至2023年3月,16-20年船龄运力占比达到15.16%,20年以上船龄运力占比12.33%。预计未来待拆解船舶数量提升,新船运力补充需求逐步上行。

②24年1月起大型船舶将正式纳入欧盟碳排放交易体系(ETS),航运减碳进入实质落地阶段,按照IMO制定的2030/2050年较2008年减碳40%/70%的目标,老船面临强制降速或提前被新能源船型替代的可能,航运业的环保将进一步推动船舶更新迭代。

据国际能源署发布的报告显示,2021年全球CO2排放量约为363亿t,其中航运业CO2排放量约为8.33亿t,占全球排放总量的比例约为2.3%,如不采取积极管控措施,这一数字将于2050年飙升至18%。为加快遏制航运业及造船业的碳排放,减缓全球变暖,国际海事组织(In?ternationalMaritimeOrganization,简称IMO)特别制定了一系列碳减排的相关战略指导及指标:

对于2013年后新交付的船舶计算“船舶能效设计指标(EEDI)”,对于2013年前交付的存量船舶控制“现有船舶能效指标(EEXI)”,并对照评估船舶的“碳排放强度指标(CII)”,EEDI于2013年开始执行,EEXI及CII已于23年正式生效。

世界造船中心正从日韩往中国迁移

中国船厂高附加值船型接单占比不断提升,中国造船业崛起于上一轮周期,并分别于2008和2010年在载重吨指标上超过日本和韩国,但油轮、气体船、大型集装箱船等高附加值船型的占比一直较低。这一状况在本轮周期中已有明显改善,从2021年开始中国新接订单量已超过全球50%,三类高附加值船型占全球市占率从2016年的13%提升至2022年的44%,尤其是在难度系数最高的LNG船领域,2022年中国新接订单达到481万CGT(+480%),创历史新高。

此外,2015年中船集团通过收购瓦锡兰填补了国内低速柴油机的技术短板,在本轮船舶新能源化的大周期中确保了全球竞争力。

图:2001-22年中国新承接船舶订单结构变化(按四大船型分类,以CGT为单位计算)

数据来源:Clarksons,东方证券研究所

从船厂来看:2022年中国承接LNG船订单的船企从1家迅速扩展到5家。造船行业专家分析认为,随着越来越多中国船企进入这一领域,将带动整个产业链的发展,中国在争夺高端船舶市场的竞争力也将随之增强。我们认为随着中国船企加快布局高附加值船市场、核心技术不断突破、船舶产业配套率的提升,中国造船业在高附加值产品领域有望提升竞争力,获取更高的市场份额。

造船业集中度和进入门槛较上一轮周期提升

上一轮周期下全球造船产能严重过剩,造船企业兼并重组成为趋势,经历十余年洗牌,全球造船业集中度相应大幅提升。全球活跃船厂数量从2008年的1023家下降至2023年1月的355家。前十大造船集团拥有全球造船订单份额从2010年的38.9%提升至2023年7月的73.5%。而随着需求的复苏,造船业正从买方市场向卖方市场转变。与此同时,本轮周期由于叠加了船舶新能源化所带来的技术升级,以及中国船厂承接船型的高端化趋势,行业进入门槛较上一轮周期显著提升。

从全球活跃船厂数量来看,2008年后数量呈现显著下降趋势,从2008年的1023家下降至2023年1月的355家。从手持订单份额来看,截至2023年7月前十大造船集团拥有全球造船订单73.5%的份额,相比2010年提升了34.6pct,表明全球造船业集中度提升显著。

根据船舶从接单到交付2年左右的时间推算,年内国内船企将逐步开始享受价格上涨的红利,由于收入确认机制不同,扬子江已率先出现盈利改善,船舶业务毛利率从22H1的13%增长至23H1的18%。其他造船企业有望在未来相继迎来财务表现的拐点。

我们认为当下仅仅只是本轮周期的起步阶段,新造船价格从底部起来仅上涨了35%,未来随着造船周期上行,船价上升空间广阔。标的方面建议关注国内头部船企及核心配套:中国船舶(600150)、中國重工(601989)、中国动力(600482)、中船防务(600685)、亚星锚链(601890)