公司绿色治理影响债务融资成本吗?

2023-06-19黄莲琴何蔓莉

黄莲琴 龚 诚 何蔓莉

(福州大学经济与管理学院, 福建福州 350108)

党的二十大报告提出,必须站在人与自然和谐共生的高度谋划发展,深入推进环境污染防治。(1)习近平:《高举中国特色社会主义伟大旗帜 为全面建设社会主义现代化国家而团结奋斗——在中国共产党第二十次全国代表大会上的报告》,人民出版社,2022年10月,第50页。而绿色治理将前瞻性、战略性与参与性融为一体,实施有效的自然资源可持续管理,可推动经济主体的绿色行为。(2)Dieng,B.,Pesqueux,Y.,“On ‘Green Governance’”,International Journal of Sustainable Development,vol.20,no.1-2(2017),pp.111-123.公司作为市场经济的微观主体,是绿色治理的重要参与者和践行者,在可持续发展过程中应将绿色治理问题纳入战略规划,制定积极主动的环境战略,既要加强末端污染控制,更要重视生产源头的污染预防,加大环保投入,开展绿色产品研发与生产、节能减排和循环利用等,着力推进绿色治理水平的提升。但是,公司开展绿色治理活动需要资本的支持。相较于权益融资,债务融资具有节税与杠杆效应,且中国资本市场尚不完善,直接融资存在较多限制,因此,债务融资仍是中国企业最主要的外源融资方式。(3)李敏鑫、朱朝晖、罗文波:《环境污染责任保险对企业债务融资成本的影响研究》,《保险研究》2021年第1期。根据国家统计局发布的数据,2021年中国社会融资规模增量为31.34万亿元,其中,银行贷款融资占比达63.62%,企业债券融资占10.49%,而非金融企业境内股票融资仅占3.87%。(4)国家统计局:《中国统计年鉴(2022)》,中国统计出版社,2022年。可见,债务融资是公司持续经营的关键,资本密集型行业的重污染企业尤其高度依赖于信贷资金。(5)刘锡良、文书洋:《中国的金融机构应当承担环境责任吗——基本事实、理论模型与实证检验》,《经济研究》2019年第3期。因此,债务融资成本的高低直接影响公司投融资战略的抉择和绿色治理转型升级,进而影响公司的高质量发展。

近年来,我国积极构建绿色金融体系,发展绿色债券市场,发行总量已成为全球绿色债券市场的引领者。(6)祁怀锦、刘斯琴:《中国债券市场存在绿色溢价吗》,《会计研究》2021年第11期。在此背景下,公司的债务融资成本取决于债权人对公司的经营风险与环境风险的综合评估。公司绿色治理是一项系统工程,需要优化绿色环境、建立健全环保制度、注重环保教育与培训、设计研发绿色产品与清洁生产、购置环保设施与创新环保技术等,预防与治理污染,以达到绿色排放。公司开展绿色治理需要投入大量的人财物,成本高,周期长,可能影响外部债权人对风险的感知。因此,公司绿色治理能否降低债务融资成本以获得绿色化发展?其作用机制是什么?这是有待检验的问题。

基于系统论视角,本文从绿色环境、绿色管理、绿色排放、绿色信息与绿色监控五个维度设计公司层面绿色治理观测指标,以2011—2020年中国A股重污染行业上市公司为样本,检验了公司绿色治理对债务融资成本的影响和作用机制。相较于以往的文献,本文的潜在贡献在于:第一,关于公司层面绿色治理,现有文献主要研究了公司绿色治理的评价和影响因素(7)李维安、张耀伟、郑敏娜, 等:《中国上市公司绿色治理及其评价研究》,《管理世界》2019年第5期。(8)姜广省、卢建词、李维安:《绿色投资者发挥作用吗——来自企业参与绿色治理的经验研究》,《金融研究》2021年第5期。,考察了绿色治理结构对融资约束的影响(9)Li W.,Zheng M.,Zhang Y.,Cui G.,“Green Governance Structure,Ownership Characteristics,and Corporate Financing Constraints”,Journal of Cleaner Production,vol.260,no.1(2020),p.121008.。本文根据经济绿色治理机制和内部控制原理,构建“五绿一体”的公司绿色治理评价指标体系,使用熵权法赋权,全面、多角度、客观地评价上市公司的绿色治理水平,在此基础上,从外部债权人视角探究公司绿色治理对债务融资成本的潜在影响,弥补了公司层面绿色治理之经济后果研究的不足。第二,拓展了公司债务融资成本影响因素的相关研究。从公司环境责任视角,现有文献主要考察了环境信息和碳信息的披露、环境污染责任保险对公司债务成本的影响(10)王喜、武玲玲、邓晓兰:《环境信息披露、媒体关注与债务融资成本——基于重污染行业上市公司的分析》,《重庆大学学报》(社会科学版)2022年第2期。(11)Palea V.,Drogo F.,“Carbon emissions and the cost of debt in the eurozone:The role of public policies,climate-related disclosure and corporate governance”,Business Strategy and the Environment,vol.29,no.8(2020),pp.2953-2972.(12)李敏鑫、朱朝晖、罗文波:《环境污染责任保险对企业债务融资成本的影响研究》,《保险研究》2021年第1期。,而环境信息、碳信息披露及其污染责任保险未能刻画公司绿色治理的全貌。本文检验了公司绿色治理降低债务融资成本的积极效应,发现其作用机制是提高经营业绩、降低融资约束,从而丰富了公司债务融资成本驱动因素的研究文献。第三,进一步从公司绿色治理的不同维度、经济区域、产权性质等情境深入探究公司绿色治理对债务融资契约的影响,有助于厘清不同情境下公司绿色治理的经济后果,为公司制定相应的绿色治理政策、更好地实现经济与环境绩效双赢提供决策依据。

一、文献评述

债务融资成本不仅是公司取得和使用债务资金而付出的代价,也是外部债权人为降低债务风险而要求的风险溢价。目前,学者主要从外部环境和公司层面入手,对债务融资成本的影响因素进行探究。

从外部环境方面来看,学者认为,利率市场化改革(13)张伟华、毛新述、刘凯璇:《利率市场化改革降低了上市公司债务融资成本吗》,《金融研究》2018年第10期。、债权人保护制度(14)Bae K.,Goyal V.K.,“Creditor Rights,Enforcement,and Bank Loans”,Journal of Finance,vol.64,no.2(2009),pp.823-860.、《物权法》出台(15)钱雪松、唐英伦、方胜:《担保物权制度改革降低了企业债务融资成本吗——来自中国〈物权法〉自然实验的经验证据》,《金融研究》2019年第7期。、环境规制(16)杨冕、袁亦宁、万攀兵:《环境规制、银行业竞争与企业债务融资成本——来自“十一五”减排政策的证据》,《经济评论》2022年第2期。、环境污染责任保险(17)李敏鑫、朱朝晖、罗文波:《环境污染责任保险对企业债务融资成本的影响研究》,《保险研究》2021年第1期。、政策风险(18)Bradley D.,Pantzalis C.,Yuan X.,“Policy Risk,Corporate Political Strategies,and the Cost of Debt”,Journal of Corporate Finance,vol.40(2016),pp.254-275.和诉讼风险(19)王彦超、姜国华、辛清泉:《诉讼风险、法制环境与债务成本》,《会计研究》2016年第6期。等法治环境的变化将影响公司的融资环境,进而作用于公司债务成本。而银行业竞争(20)姜付秀、蔡文婧、蔡欣妮,等:《银行竞争的微观效应:来自融资约束的经验证据》,《经济研究》2019年第6期。、媒体报道(21)夏楸、杨一帆、郑建明:《媒体报道、媒体公信力与债务成本》,《管理评论》2018年第4期。、审计(22)姜丽莎、李超凡、均科:《新审计报告降低了债务融资成本吗》,《审计研究》2020年第3期。和机构所有权(23)Elyasiani E.,Jia J.J.,Mao C.X.,“Institutional Ownership Stability and the Cost of Debt”,Journal of Financial Markets,vol.13,no.4(2010),pp.475-500.等外部治理机制能传递有效的相关信息,发挥监督效应,从而影响公司债务融资成本。

从公司层面来看,现有文献指出,公司治理(24)蒋琰:《权益成本、债务成本与公司治理:影响差异性研究》,《管理世界》2009年第11期。、股权结构(25)王运通、姜付秀:《多个大股东能否降低公司债务融资成本》,《世界经济》2017年第10期。、董事会和审计委员会独立性(26)Anderson R.C.,Mansi S.A.,Reeb D.M.,“Board Characteristics,Accounting Report Integrity,and the Cost of Debt”,Journal of Accounting and Economics,vol.37,no.3(2004),pp.315-342.以及内部控制(27)陈汉文、周中胜:《内部控制质量与企业债务融资成本》,《南开管理评论》2014年第3期。等内部治理水平的提升,能抑制管理者的道德风险,减少公司违约风险,进而降低公司债务成本。同时,公司通过披露会计信息(28)Bharath S.T.,Sunder J.,Sunder S.V.,“Accounting Quality and Debt Contracting”,The Accounting Review,vol.83,no.1(2008),pp.1-28.和环境信息(29)王喜、武玲玲、邓晓兰:《环境信息披露、媒体关注与债务融资成本——基于重污染行业上市公司的分析》,《重庆大学学报》(社会科学版)2022年第2期。、履行社会责任(30)王建玲、李玥婷、吴璇:《企业社会责任报告与债务资本成本——来自中国A股市场的经验证据》,《山西财经大学学报》2016年第7期。、提高会计透明度(31)Yu F.,“Accounting transparency and the term structure of credit spreads”,Journal of Financial Economics,vol.75,no.1(2005),pp.53-84.和会计稳健性(32)郑登津、闫天一:《会计稳健性、审计质量和债务成本》,《审计研究》2016年第2期。以及进行跨所有制并购(33)潘爱玲、刘昕、吴倩:《跨所有制并购、制度环境与民营企业债务融资成本》,《会计研究》2019年第5期。建立声誉机制,降低信息不对称,获得市场认可,有助于降低债务成本。学者还发现,高管性别(34)Francis B.,Hasan I.,Wu Q.,“The Impact of CFO Gender on Bank Loan Contracting”,Journal of Accounting,Auditing &Finance,vol.28,no.1(2013),pp.53-78.、职业背景(35)Custódio C.,Metzger D.J.,“Financial Expert CEOs:CEO's Work Experience and Firm's Financial Policies”,Journal of Financial Economics,vol.114,no.1(2014),pp.125-154.、学术经历(36)周楷唐、麻志明、吴联生:《高管学术经历与公司债务融资成本》,《经济研究》2017年第7期。和文化背景(37)郑建明、孙诗璐、李金甜:《高管文化背景与企业债务成本——基于劳模文化的视角》,《会计研究》2021年第3期。等特征影响信息披露质量,进而影响公司债务成本。

综上,已有文献就公司绿色治理的评价和影响因素进行研究,但鲜有从外部债权人视角对公司层面绿色治理的经济后果进行研究。公司承担环境责任、实施绿色治理能够降低环保风险,但需要投入较高的环境成本。因此,公司绿色治理如何影响债务融资成本?其作用机制如何?本文试图对此进行探究,为当前企业如何降低债务融资成本提供新的经验证据。

二、理论分析与研究假设

债务融资成本源于外部债权人对公司经营风险和环境风险的综合评估,其高低取决于无风险报酬率、债务契约条款和违约概率。(38)Merton R.C.,“On the Pricing of Corporate Debt:The Risk Structure of Interest Rates”,The Journal of Finance,vol.29,no.2(1974),pp.449-470.公司绿色治理强调绿色与治理的有机融合,由治理主体参与,通过结构安排和机制设计,促进公司的科学决策以最小化对环境的危害。(39)李维安、张耀伟、郑敏娜,等:《中国上市公司绿色治理及其评价研究》,《管理世界》2019年第5期。因此,公司绿色治理可能影响债务契约的签订和履约风险,从而对债务融资成本产生影响。

其一,公司开展绿色治理活动能够提高环境合法性,降低债务履约风险。合法性理论认为,在由社会所建构的规范、价值观、信念和释义的体系中,一个组织的行为是合适的、恰当的。(40)Suchman M.C.,“Managing legitimacy:Strategic and institutional approaches”,Academy of Management Review,vol.20,no.3(1995),pp.571-610.因此,组织将以一种社会承认的、符合社会公众期望与标准的方式来行事。合法性是公司持续经营的前提,而公司获取合法性的重要途径之一是履行社会责任,赢得相关利益者的认可和评价。(41)Panwar R.,Paul K.,Nybakk E.,et al.,“The Legitimacy of CSR Actions of Publicly Traded Companies Versus Family-Owned Companies”,Journal of Business Ethics,vol.125,no.3(2014),pp.481-496.公司承担环境责任、开展绿色治理活动是其履行社会责任的重要组成。为了给员工提供履行绿色治理责任的环境与氛围,公司需要明确绿色治理目标,设立绿色治理机构,制定环境管理规章制度,并付诸实施;进行环境管理体系认证,借助第三方认证机构的评审、检查与抽查等方式对公司环境进行监督,适时发现公司环境管理体系不合规之处,督促公司整改。因此,环境管理体系认证在一定程度上可作为一种绿色治理工具,既反映了公司对环保的重视程度,又有助于公司提高自身的绿色管理水平,取得各相关利益者的认可和支持,获得环境合法性,提高环境绩效。(42)张兆国、张弛、曹丹婷:《企业环境管理体系认证有效吗》,《南开管理评论》2019年第4期。同时,通过绿色研发与清洁生产,生产环保型产品,吸引消费者,提高公司经营业绩,从而满足商业银行的“绿色信贷”政策的要求,降低债务履约风险,提高债权人的保障程度,使外部债权人对公司的预测风险降低。

其二,公司实施绿色治理能促进环境信息的披露,降低融资约束。利益相关者理论认为,任何组织的生存和发展都离不开利益相关者,公司要对职工、股东、债权人和政府等内外部利益相关者负责,明晰各方的需求,协调与处理好相应的关系,以谋求利益相关者的整体利益。公司制定环保战略、实施绿色治理可以满足相关利益者的环保需求,而披露环境信息作为公司绿色治理的重要载体,是协调公司与各利益相关者之间关系的重要桥梁。学者认为,环境信息披露水平高的公司,其环境绩效表现更好(43)Dawkins C.E.,Fraas J.W.,“Erratum to:Beyond Acclamations and Excuses:Environmental Performance,Voluntary Environmental Disclosure and the Role of Visibility”,Journal of Business Ethics,vol.99,no.3(2011),pp.383-397.,能缓解融资约束(44)吴红军、刘啟仁、吴世农:《公司环保信息披露与融资约束》,《世界经济》2017年第5期。。因此,公司披露环境信息能够使利益相关者了解公司在绿色战略、环境管理、节能降耗和污染减排绩效等方面的履责情况,有效地缓解信息不对称,降低融资约束;亦能展示公司绿色创新能力,有助于公司树立绿色环保的形象而获得利益相关方的认可,促进公司声誉的提升,从而增强债权人对公司前景的信心,降低债权人对债务契约的预期风险;还能使债权人适当放宽债务契约条款,较为正面地评价公司到期偿还债务的履约能力,进而降低公司债务融资成本。

以上分析表明,公司制定环保战略、积极开展绿色治理活动,能够提高其组织合规性和产品绿色化,降低其环保与经营风险;通过充分披露环境信息,降低融资约束,提高声誉,弱化债权人对公司综合风险的感知程度,进而降低公司的债务融资成本。据此,本文提出以下研究假设:

假设:公司绿色治理水平越高,其债务融资成本越低。

三、研究设计

(一)样本选择与数据来源

环境保护部2010年发布的《上市公司环境信息披露指南(征求意见稿)》对重污染行业进行了界定。本文以2011—2020年中国A股重污染行业上市公司(45)根据《上市公司环境信息披露指南(征求意见稿)》,重污染行业包括火电、钢铁、水泥、电解铝、煤炭、冶金、化工、石化、建材、造纸、酿造、制药、发酵、纺织、制革和采矿业等16类行业。为研究样本,对初始样本进行处理,即剔除ST和*ST公司、资产负债率小于0或大于1的公司及模型中变量指标值缺失的样本公司,最终获得6 272个有效样本。为避免极端值的影响,本文对所有连续变量在1%和99%分位数水平上进行Winsorize处理。

研究样本中公司绿色治理的原始数据由课题组成员手工收集和整理自沪、深两市证券交易所网站、巨潮资讯网和上市公司门户网站等披露的社会责任报告、可持续发展报告、环境报告书和公司年报。其余研究变量的数据来自CSMAR数据库。

(二)公司绿色治理(CGG)的界定

李维安等认为,企业绿色治理机制包括绿色管理和绿色文化,在考核监督、信息披露、风险防控和内部控制等方面体现绿色治理理念。(46)李维安、徐建、姜广省:《绿色治理准则:实现人与自然的包容性发展》,《南开管理评论》2017年第5期。因此,基于系统论和内部控制原理,本文从绿色环境、绿色管理、绿色排放、绿色信息和绿色监控五个维度,构建“五绿一体”的公司层面绿色治理评价指标。在该系统中,绿色环境提供了绿色治理的基本规则和氛围,是其他维度的基础;公司在生产经营全过程中实施绿色管理,执行绿色排放;披露绿色信息并在公司内外部进行有效沟通,整个过程都受到监控,以形成反馈与修正机制。在此基础上,根据全球报告倡议组织(GRI)发布的《可持续发展报告指南》、环境保护部2010年发布的《上市公司环境信息披露指南(征求意见稿)》、2018年中国证券投资基金业协会首次发布的《中国上市公司ESG评价体系研究报告》和中国社会科学院经济学部研制的《中国企业社会责任报告编写指南(3.0)》等国内外权威指南中的环境因素评价指标,设置公司绿色治理评价指标体系的二级指标。具体为:绿色环境包括企业绿色治理理念和目标、绿色治理机构与体系、环境管理制度的制定与实施、环境标志认证、环保教育与培训、参与环保公益活动、环境管理会计的运用和环保荣誉奖项及环境违规与处罚等九个二级指标;绿色管理包括有效使用资源的政策和措施、绿色设计、绿色采购、绿色产品研发与技术创新、绿色生产、绿色营销、环保投资和绿色办公措施等八个二级指标;绿色排放包括建设项目环评和“三同时”制度执行情况、减低污染物排放量的政策和措施、污染物达标排放及总量减排任务完成情况、处置废弃物的政策与技术、废弃物回收再利用情况和依法缴纳排污费或环保税等六个二级指标;绿色信息包括环境信息系统的构建与运行、环境信息公开平台建设情况、环境信息披露情况、环境信息内部沟通情况、环境信息外部沟通情况和环境信息收集预警处理机制等六个二级指标;绿色监控包括环境风险应急机制的建设、环保设备稳定运行情况、环境定期检测情况、监督问责机制、绿色考核与激励机制和绿色审计等六个二级指标。对于定性指标,运用文本分析法,根据信息陈述的详细程度进行四级量表打分;对于定量数值取自然对数。使用熵权法,以各年各行业的样本数据计算出各评价指标的熵值和权重,加权计算得到各年各公司绿色治理评分值。

(三)模型构建与变量界定

为了检验上述假设,本文构建如下回归模型:

DFCit=β0+β1CGGit+γCon+εit

(1)

其中,被解释变量DFCit表示i公司t期的债务融资成本,借鉴周楷唐等的研究(47)周楷唐、麻志明、吴联生:《高管学术经历与公司债务融资成本》,《经济研究》2017年第7期。,采用利息支出/平均负债总额的比值来度量。解释变量CGGit为i公司t期的绿色治理水平;εit表示随机误差项。

Con为控制变量向量。在现有相关文献的基础上,本文选取了一些控制变量。产权性质(STATE):国有企业取1,非国有企业取0;盈利能力(ROA):期末净利润/总资产;公司规模(SIZE):期末总资产的自然对数;上市年限(AGE):公司上市年份的自然对数;成长性(GROW):总资产的增长率;债务结构(DS):长期负债率;现金持有水平(Cash):年末货币资金余额/总资产;股权集中度(TOP):第一大股东持股比例;董事会规模(BOARD):董事会总人数;独立董事比例(OUTDIR):独立董事人数/董事会总人数;监事会规模(SUP):监事会总人数;领导结构(LZ):董事长和总经理兼任时取1,否则取0。本文设置行业哑变量(Ind)和年度哑变量(Year)。

四、实证检验结果分析

(一)研究变量的描述性统计

表1列示了研究变量的描述性统计。从中可知,公司绿色治理(CGG)的均值为0.101,中位数为0.076,最大值与最小值分别为0.724、0.000 1,表明中国重污染行业上市公司的绿色治理水平整体偏低,且存在较为突出的个体差异。债务融资成本(DFC)的均值为0.444,与中位数接近,从其最大值与最小值来看,个体之间存在较大差异。

(二)公司绿色治理与债务融资成本的回归结果

本文根据模型(1)采用固定效应模型检验公司绿色治理对债务融资成本的影响,以消除不可观测因素对估计结果可能带来的偏差(48)姜付秀、蔡文婧、蔡欣妮,等:《银行竞争的微观效应:来自融资约束的经验证据》,《经济研究》2019年第6期。;同时,也使用OLS回归方法。表2报告了相应的回归结果,从中可以看出,两个模型的回归结果均显著有效,adj.R2值显示模型的拟合效果均尚可。公司绿色治理(CGG)的回归系数分别为-0.161 5和-0.105 1,均在1%水平上显著,即公司提高绿色治理水平能够显著降低债务融资成本,上文假设得到验证。

(三)稳健性检验

1.内生性控制

公司绿色治理和债务融资成本之间的关系可能是内生的,比如,债务融资成本较低的公司可能将筹集更多的债务资金,运用于绿色研发、清洁生产与排污设施的更新改造等绿色治理活动。因此,本文分别采用滞后期检验与广义矩估计(GMM)方法来排除内生性对研究结论的干扰。

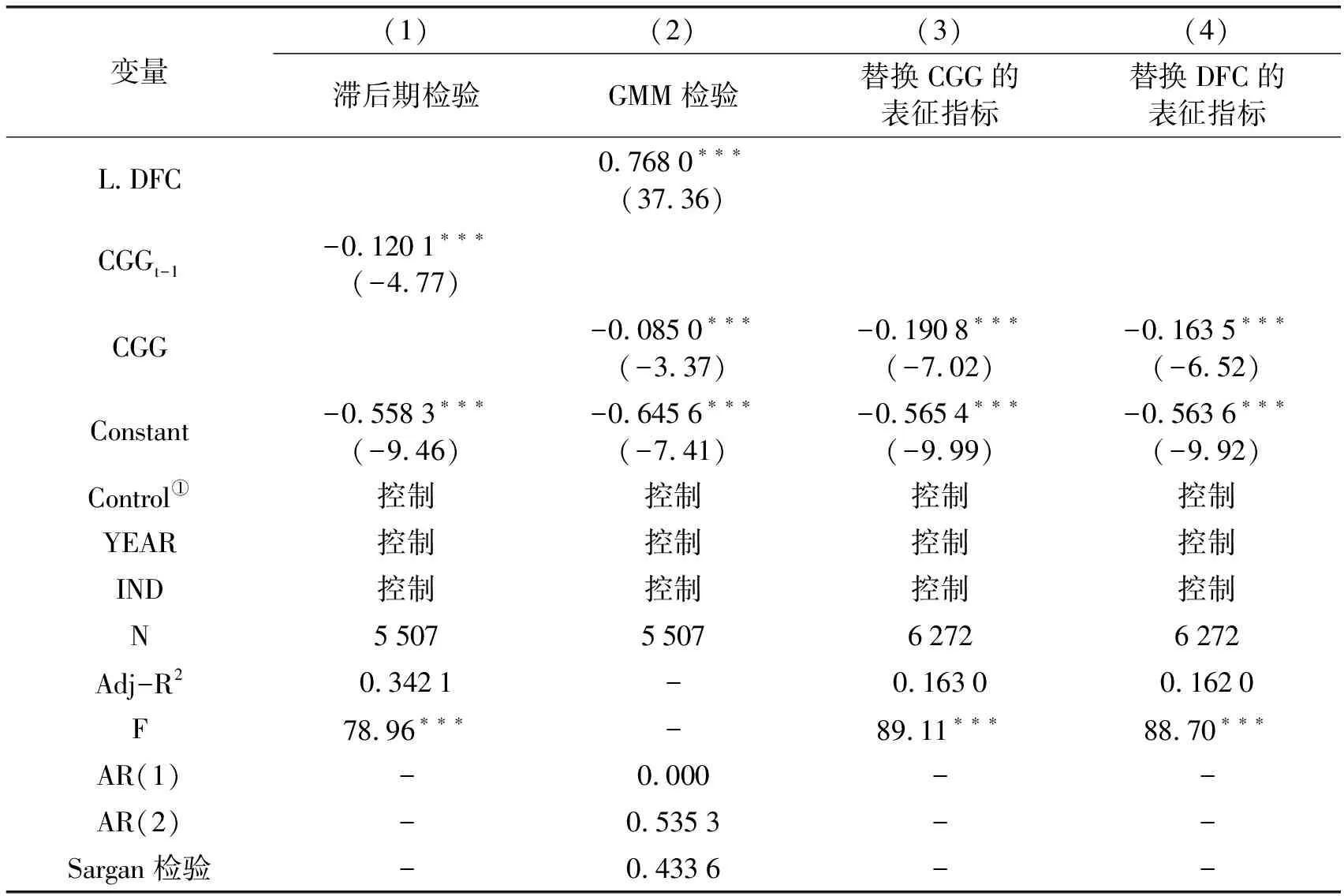

(1)滞后期检验。为剔除时间因素的影响,本文对模型(1)中被解释变量与解释变量、控制变量考虑滞后一期的时间间隔,以考察公司绿色治理对债务融资成本影响的时滞性。表3第(1)列报告了滞后一期的回归结果,从中可知,公司绿色治理(CGGt-1)的系数显著为负,与前文保持一致。

表3 公司绿色治理与债务融资成本:稳健性检验

(2)广义矩估计(GMM)方法。借鉴李双建和田国强的研究(49)李双建、田国强:《银行竞争与货币政策银行风险承担渠道:理论与实证》,《管理世界》2020年第4期。,在基本回归模型的基础上,加入被解释变量的滞后项,建立动态回归模型,选择广义矩估计(GMM)方法进行估计,以有效地控制内生性问题。本文考虑到公司债务融资可能具有动态持续性,当期公司债务融资成本可能会受前期债务融资的影响,因此,引入被解释变量债务融资成本的滞后项作为工具变量,将其扩展为动态回归模型,以检验基本估计结果的稳健性。相关回归结果如表3中的第(2)列所示。从中可知,AR(1)值为0,说明模型扰动项一阶存在自相关;AR(2)检验值大于0.1,说明模型扰动项满足不存在二阶序列相关的要求;Sargan检验值超过0.1,意味着不能拒绝工具变量有效的原假设,表明工具变量的选取是合理的。可见,GMM估计是有效的,模型估计结果是可信的。第(2)列中的债务融资成本滞后项(L.DFC)的系数为正且高度显著,表明公司债务融资成本具有明显的惯性效应;公司绿色治理(CGG)的系数依然显著为负,表明本文研究结论是稳健的。

2.替换关键变量的表征指标

首先,替换公司绿色治理的表征指标。前文以各年份行业的数据计算各评价指标的权重,加权估算各公司绿色治理分值;现不分行业,根据各年数据统一计算出各评价指标的权重,进而确定各公司绿色治理综合评分。重新对上文假设进行检验,回归结果如表3中的第(3)列所示,从中可知,公司绿色治理(CGG)的系数为负且高度显著。其次,替换债务融资成本的表征指标。借鉴李广子和刘力的研究(50)李广子、刘力:《债务融资成本与民营信贷歧视》,《金融研究》2009年第12期。,采用(利息支出+手续费+其他财务费用)/平均负债总额的比值来度量债务融资成本,重新进行检验,回归结果如表3中的第(4)列所示,从中可知,公司绿色治理(CGG)的系数为负且高度显著。表明本文研究结论具有稳健性。

五、作用机制的检验

本文进一步考察公司绿色治理降低债务融资成本的作用机制。具体地,从提高公司经营业绩和降低融资约束两个方面进行检验。

(一)公司经营业绩

资金供给假说认为,公司履行社会责任,需要足够的财力作为支撑,即公司拥有良好的经营业绩是其承担社会责任的经济基础。(51)Preston L.E.,Bannon D.P.O.,“The Corporate Social-Financial Performance Relationship:A Typology and Analysis”,Business &Society,vol.36,no.4(1997),pp.419-429.(52)张兆国、靳小翠、李庚秦:《企业社会责任与财务绩效之间交互跨期影响实证研究》,《会计研究》2013年第8期。公司开展绿色治理是其履行社会责任的重要表现,需要优化绿色环境、开展绿色研发与绿色生产、达到绿色排放、披露绿色信息及构建绿色监控体系,以提高组织合规性和环境绩效。可见,拥有较好的经营业绩同样也是推动绿色治理影响环境绩效和债务成本的财务基础。如果公司盈利能力低下、收现能力差,将面临经营风险,难以将有限的资源投入绿色治理中。对此,本文拟采用调节效应研究方法检验公司经营业绩是否为公司绿色治理降低债务融资成本提供调节作用。具体地,本文构建模型(2):

DFCit=β0+β1CGGit+β2Perfit+β3CGGit×Perfit+γCon+εit

(2)

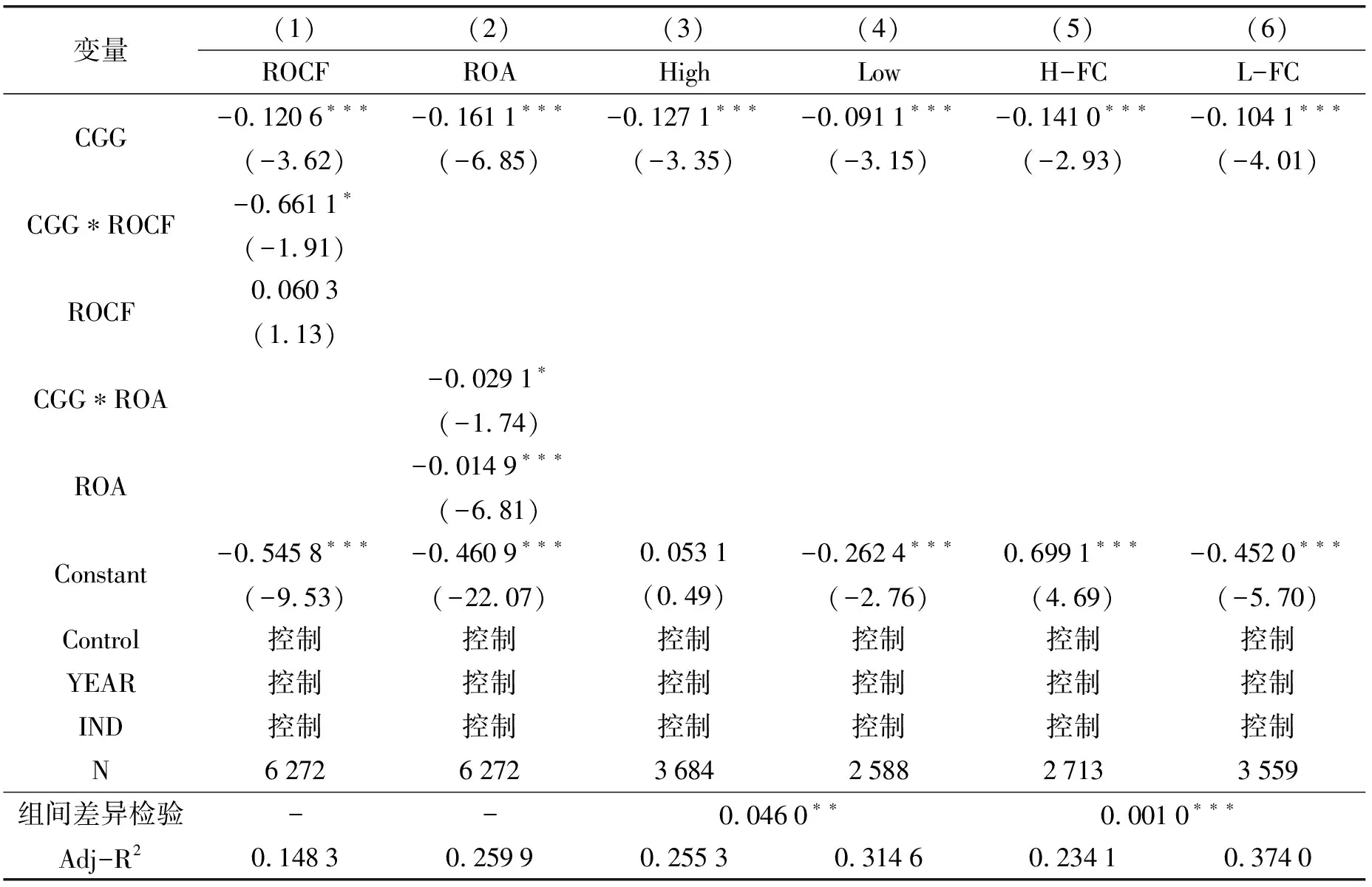

其中,公司经营业绩(Perf)分别用资产的经营现金流量回报率(ROCF=期末经营活动现金净流量/总资产)和资产收益率(ROA=期末净利润/总资产)来度量,其余变量定义同前文保持一致。表4第(1)、(2)列报告了相应的回归结果,从第(1)列可知,公司绿色治理(CGG)的系数显著为-0.120 6,公司绿色治理与资产的经营现金流量回报率的交乘项(CGG*ROCF)的系数也显著为-0.661 1,意味着公司绿色治理对债务融资成本的影响效应变为-(0.120 6+0.661 1ROCF),即公司绿色治理对债务融资成本的降低效应受到资产的经营现金流量回报率(ROCF)大小的影响,随着公司收现能力的提升,公司绿色治理对债务融资成本的降低效应也随之增强;第(2)列中的公司绿色治理(CGG)及其与资产收益率的交乘项(CGG*ROA)的系数均显著为负,与第(1)列的结果保持一致。这表明公司绿色治理和经营业绩对债务融资成本的影响具有互补性,进而为公司绿色治理降低债务融资成本的作用机制提供了经验证据。

表4 公司绿色治理与债务融资成本:机制检验

(二)降低融资约束

本文认为公司开展绿色治理活动能促进环境信息的披露,缓解信息不对称和融资约束,进而降低债务融资成本。因此,通过检验是否存在融资约束的情形下,公司绿色治理能更大程度地降低债务融资成本,从而为公司绿色治理通过缓解融资约束进而降低债务融资成本这一逻辑提供证据支持。为此,利用Hadlock和Pierce构建的SA指数来衡量公司的融资约束程度(53)Hadlock C.J.,Pierce J.R.,“New Evidence on Measuring Financial Constraints:Moving Beyond the KZ Index”,Review of Financial Studies,vol.23,no.5(2010),pp.1909-1940.,该指数的绝对值越大,表明融资约束程度较低。据此对样本进行划分,即将该指数值大于均值的样本公司划分为低融资约束组(Low),反之,则划分为高融资约束组(High),并进行分组检验,回归结果如表4中的第(3)、(4)列所示。同时,根据张金鑫和王逸的做法(54)张金鑫、王逸:《会计稳健性与公司融资约束——基于两类稳健性视角的研究》,《会计研究》2013年第9期。,使用公司规模分组,即以公司资产规模为标准,将公司资产规模大于均值的样本界定为低融资约束组(L-FC),反之,为高融资约束组(H-FC),分组检验结果如表4中的第(5)、(6)列所示。

从表中的第(3)、(4)列可看出,在高融资约束组(High)与低融资约束组(Low)中,公司绿色治理(CGG)的回归系数分别为-0.127 1和-0.091 1,均在1%水平上显著,经由Bootstrap法得到的经验p值显示两者差异具有统计上的显著性;同样,在第(5)、(6)列中,与低融资约束组(L-FC)相比,高融资约束组(H-FC)中公司绿色治理(CGG)的系数的绝对值较高,且两者具有显著差异。这表明,公司绿色治理在高融资约束样本组中发挥更大的作用,验证了本文的分析逻辑,即在融资约束更严重的情况下,公司开展绿色治理活动促使债务融资成本降低的效应更大。

六、进一步研究

上文的分析表明,公司绿色治理对债务融资成本具有显著的降低效应。那么,对于公司绿色治理的五个维度、不同经济地区和产权性质的情形下,公司绿色治理对债务融资成本的影响是否呈现异质性?本文将对此进行考察。

(一)公司绿色治理的五个维度与债务融资成本

公司绿色治理评价指标由绿色环境、绿色管理、绿色排放、绿色信息与绿色监控五个维度构成,它们在公司绿色治理体系中扮演不同的角色。因此,本文区分公司绿色治理的五个一级指标,进一步分析其对公司债务融资成本的影响,回归结果如表5所示。从中可知,就公司绿色治理的五个维度而言,绿色管理、绿色信息与绿色监控三个一级指标能显著降低公司债务融资成本;而绿色环境与绿色排放对公司债务融资成本的影响不显著。这可能源于,随着环境污染防治的深入推进,由于重污染企业对环境污染的潜在风险较大,更易被政府相关部门列为重点监管对象;为满足政府的环保监管要求,企业必须确立绿色治理的目标,制定与执行环保管理制度、减低污染物排放及处置废弃物的政策和技术,以完善绿色环境、达到绿色排放,因此,相较于其他三个维度,各企业间绿色环境和绿色排放的离散程度较低,权重较小,对债务融资成本的影响不显著。该结果表明,公司绿色治理体系中降低债务融资成本的主要维度是绿色管理、绿色信息与绿色监控,即意味着要从健全公司绿色管理、提高绿色信息质量和强化绿色监控等方面入手,以充分发挥公司绿色治理在降低债务资本成本中的作用。

表5 公司绿色治理的一级指标对债务融资成本的影响

(二)经济地区

贺彩霞和冉茂盛认为,经济发展水平与环境污染之间存在显著的地区差异。(55)贺彩霞、冉茂盛:《环境污染与经济增长——基于省际面板数据的区域差异研究》,《中国人口·资源与环境》2009年第2期。我国东部、中西部地区经济发展水平存在一定的差距,其环境污染和绿色治理亦可能不同。根据国家统计局对经济地带的划分(56)国家统计局:《经济地带是如何划分的?》,http://www.stats.gov.cn/zt_18555/zthd/lhfw/2021/rdwt/202302/t20230214_1903926.html,2023年2月14日。,按照公司注册地所在省份将样本公司分为东部、中西部两个区域,以检验绿色治理对不同地区企业债务融资成本影响的差异。表6中的第(1)、(2)列报告了分组回归结果。从中可知,东部、中西部样本公司的绿色治理(CGG)的系数分别为-0.095 1、-0.068 5,在1%和10%的水平上显著,表明公司绿色治理对债务融资成本的降低效应在东部地区更大。这可能源于中国东部地区地理位置优势、经济发展水平较高、市场机制较为完善,公司能够更有效地实现生产资源的合理配置,引进先进的清洁生产技术,开展节能减排工作,提升公司绿色治理水平,从而降低了环境风险和举债成本。

表6 公司绿色治理与债务融资成本:异质性检验

(三)产权性质

公司绿色治理对债务融资的影响可能因产权性质的不同而存在差异。本文按产权性质的不同将研究样本分为国有企业样本和非国有企业样本,分样本回归结果如表6中的第(3)、(4)列所示。从中可知,国有企业样本中,公司绿色治理(CGG)的系数显著为负,而非国企样本的系数不显著,表明公司绿色治理对债务融资成本的降低作用受到产权性质的影响,这可能源于,国有企业的实际控制人是政府,需要协助政府履行环境受托责任,承担更多的环保责任;同时,国有企业拥有隐性担保作用,与民营企业相比,国有企业能获得更多的银行贷款和长期债务融资(57)Brandt L.,Hongbin L.,“Bank Discrimination in Transition Economics:Ideology,Information,or Incentives?”,Journal of Comparative Economics,vol.31,no.3(2007),pp.387-413.(58)江伟、李斌:《制度环境、国有产权与银行差别贷款》,《金融研究》2006年第11期。,且承担更低的债务资本成本(59)魏志华、王贞洁、吴育辉,等:《金融生态环境、审计意见与债务融资成本》,《审计研究》2012年第3期。。因此,国有企业拥有着相对优越的资源,能积极迎合政府的环保要求,增加投资用于绿色创新与排污技术革新等,促进公司绿色治理,从而降低债务融资成本。

七、结论

本文以2011—2020年中国A股重污染行业上市公司为研究样本,考察公司绿色治理对债务融资成本的影响及其作用机制。研究发现,公司绿色治理能显著降低债务融资成本;在控制内生性问题、替换关键变量的表征指标等稳健性检验后,该结论依然成立。本文还发现,公司绿色治理与经营业绩之间具有互补性,即公司经营业绩越高,绿色治理对债务融资成本的降低效应越强;在公司融资约束更严重的情形下,公司绿色治理降低债务融资成本的作用更大,从而为公司绿色治理降低债务融资成本的作用机制提供了证据支持。此外,从公司绿色治理的五个维度来看,影响公司债务融资成本的一级指标主要是绿色管理、绿色信息和绿色监控。公司绿色治理对债务融资成本的影响因经济区域、产权性质的不同而存在差异;即从公司所处的地区来看,相对于中西部地区,公司绿色治理对债务融资成本的降低效应在东部地区更大;从产权性质来看,与非国有样本企业相比,公司绿色治理对债务融资成本的影响在国有企业样本中表现得更为显著。

本文的研究有助于从债务融资视角更好地明晰公司绿色治理的经济后果,更为重要的是,对于当下如何降低重污染行业上市公司债务融资成本具有重要的政策启示。从公司层面,要遵循国家和地方环境规制,切实落实政府环保政策,致力于公司绿色治理工作,尤其是要强化绿色研发与绿色生产技术等,这样不仅可以提高环境合规性,节能减排,还可促进绿色信息披露与监控,缓解信息不对称与融资约束,降低债务融资成本。从外部债权人角度,通过查阅与评估融资公司的绿色治理活动,明晰公司的环境担当与环保履责情况,可以降低绿色信贷风险,合理配置绿色金融资源。因此,提高公司绿色治理水平对于促进绿色金融市场与实体经济的共生发展、推进人与自然和谐共生的中国式现代化具有积极的意义。