离岸和在岸人民币市场联动发展问题研究

2023-06-05朱华石莉孙妍杨溢

■朱华 石莉 孙妍 杨溢

一、研究背景及意义

近年来,我国加快构建新发展格局,高质量发展取得新成效,金融体系保持稳定,人民币国际化进程进一步加快,基础进一步夯实。离岸市场是货币国际化的重要平台,近年来,人民币跨境流动渠道不断拓宽,在贸易投资的基础上,“沪港通”“深港通”“债券通”“理财通”等形式的互联互通安排相继推出,离岸和在岸人民币市场之间的联动效应显著增强。深入研究离在岸人民币市场之间的联动发展问题,对于预判离在岸市场的风险传导,构建更为完善的人民币离在岸金融体系和推动人民币国际化有着重要的理论和实践意义。

二、离在岸人民币市场联动传导理论分析

(一)离在岸人民币市场联动机制

1.离在岸人民币市场信息溢出效应

信息溢出效应主要用于分析不同市场间信息传导的影响。当某一信息出现或者变化时,具有信息优势的市场会率先捕捉到这一冲击,该市场中的参与者会迅速做出反应,并通过其决策行为传递到其他市场参与者,从而做出相应反应[1]。因此,不同市场对信息冲击产生的不同反应速度和程度会使不同市场之间产生联动关系。人民币离岸和在岸市场在地理位置、监督管理以及市场化程度等各方面存在差异,两个市场对信息的获取和反应优势有所不同,信息溢出效应作用明显。

2.离在岸人民币市场预期效应

不同市场联动的预期效应主要通过羊群效应,也就是通过众多市场参与者的决策行为来实现[1]。根据信息不对称理论,在市场经济活动中,每个参与者获取信息的能力在一定程度上存在差异,从而导致存在获取信息不充分的问题,缺乏理性判断的市场参与者在做出决策行为时可能会更多地模仿他人的决策。当市场存在普遍预期时,往往会导致市场主体采取一致的决策行为,从而使这一普遍预期成为现实,进而引发市场的单边自我强化。有研究认为,2015年“8.11”汇改后,人民币进入了持续一年半的贬值周期,部分原因在于市场对“8.11”汇改政策目的存在误判,市场误认为央行在有意引导汇率贬值,于是形成了人民币单边贬值的预期,对之后较长时间内的人民币贬值起到了推波助澜的作用[2]。

(二)离在岸人民币市场传导机制

2009年以来,随着人民币跨境使用政策不断完善,人民币跨境流动渠道逐步扩展,目前经常项下已完全放开,资本项下直接投资基本实现可兑换,人民币合格境外机构投资者(RQFII)、人民币合格境内机构投资者(RQDII)、“沪港通”“深港通”“债券通”“理财通”等多种创新制度实现了境内外资本市场的互联互通。但境内外金融市场的差异及相关政策的限制导致两个市场的利率、汇率等市场价格存在差异,这些差异通过信息溢出效应及预期效应在离岸和在岸人民币市场之间形成联动和传导关系[3]。

1.离在岸人民币利差变动传导机制

根据凯恩斯货币学派的利率传导机制:M(货币供给量)→R(利率)→I(投资)→Y(总收入),离在岸市场利差主要从两个方面对离在岸市场产生影响。一方面,套利活动使得人民币资金从利率较低的市场流向利率较高的市场,形成对人民币市场供求关系和利率水平的扰动。另一方面,套利活动会伴随着离在岸人民币市场之间的短期跨境资本流动,引起两个市场货币供应量的变动,进而影响利率水平。当央行对在岸市场实施紧缩性货币政策,比如提高存款准备金率会引起在岸市场货币供应量减少,提高在岸市场利率水平,离在岸市场利差扩大,资本逐利从而导致大量短期资本流向在岸市场,造成在岸人民币市场货币供应量的增加,在岸利率水平随之下降,利差缩小,反之亦然。

2.离在岸人民币汇差变动传导机制

根据蒙代尔的浮动汇率传导机制:M(货币供给量)→R(利率)→E(汇率)→NX(贸易净出口)→Y(总收入),离在岸市场人民币汇差同利差传导机制相似,人民币汇差变动会产生套利活动,进而给人民币市场的供求关系和汇率水平带来波动,套利活动同时会伴随着离在岸人民币市场之间的短期跨境资本流动,引起两个市场货币供应量的变动,进而影响汇率水平。同时,根据上述传导机制,利率变动也是汇率变动的影响因素。

三、离在岸人民币联动传导实证分析

(一)人民币离在岸市场利率传导分析

1.数据与模型

同业拆借利率是同业拆借市场的资金价格,能及时、灵活、准确地反映货币市场及金融市场之间的资金供求关系,是货币市场的核心利率,也是整个金融市场具有代表性的利率。因此,本文选择上海同业拆借利率(SHIBOR)和香港人民币同业拆借利率(HIBOR CNY)相关数据来研究离岸与在岸人民币利率市场间的传导机制。研究采用日度数据,数据期间为2012年5月3日至2022年11月18日,剔除两个变量数据期间不一致的情况,最终得到2494个有效数据。为消除数据的不平稳性,避免伪回归,对数据进行对数化处理,得到利率收益率序列进行研究,Xi,t=100×(lnpi,t-lnpi,t-1)。其中,每个变量期限种类包括隔夜、6个月、1年,分别表示为SHIBOR、SHI-BOR6M、SHIBOR1Y 和 HIBOR、HIBOR6M、HI-BOR1Y,分别代表短期、中期、长期利率期限结构。

向量自回归模型(VAR)是研究时间序列数据间联动关系较为科学和有效的模型。本文将构建SHIBOR 和HIBOR 之间的VAR 模型,并在此基础上,通过脉冲响应函数和方差分解来分析一种变量对另一种变量的影响,以此来研究离岸人民币利率与在岸人民币利率间的动态影响情况及相互解释力度。参照黄绢[4]的方法,VAR模型构建如下:

其中,X代表利率的不同期限结构,C表示常数项,λ11i、λ12i、λ21i、λ22i代表自回归系数,P 为滞后阶数,ε1t、ε2t为随机误差项,t表示不同的时间。

2.脉冲响应分析

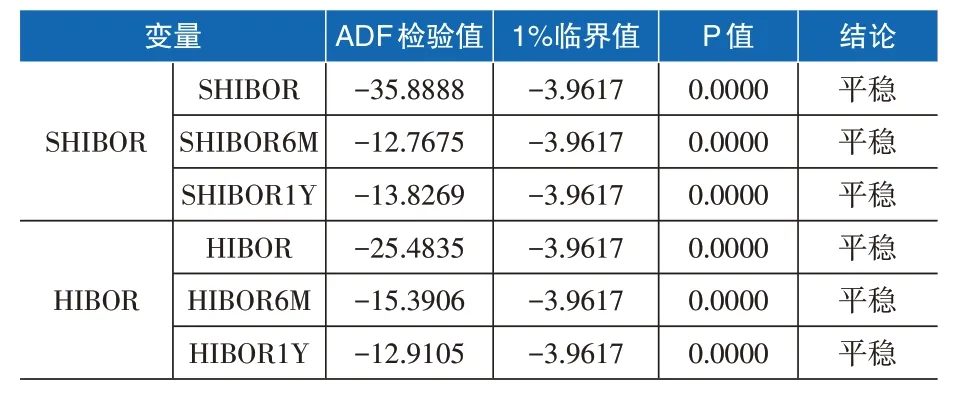

在进行脉冲响应分析之前,首先采用ADF检验对6 组数据进行单位根检验,确定数据的平稳性。结果显示,所有数据均在1%显著性水平上拒绝了存在单位根的原假设,为平稳序列。同时,根据AIC、SC 等准则确定最优滞后阶数,最终确定隔夜期限SHIBOR 和HIBOR 滞后3 阶为最优,SHIBOR6M 和HIBOR6M 滞后5阶为最优,SHIBOR1Y 和HIBOR1Y最优滞后阶数则为6阶。

表1 平稳性检验结果

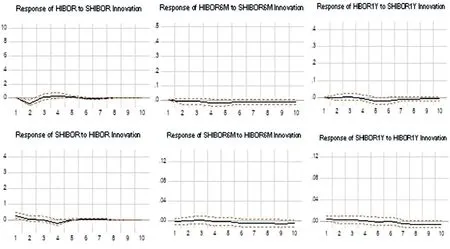

在前期工作基础上,建立VAR 模型,通过观察不同期限结构下的脉冲响应分析图来确定离岸人民币市场和在岸人民币市场之间的影响情况。分析图如图1所示:

图1 不同期限结构下脉冲响应分析图

当不同期限结构的HIBOR(SHIBOR)在受到相应期限结构的SHIBOR(HIBOR)冲击后,均出现了不同程度的反应。在隔夜期限结构下,当HIBOR受到SHIBOR 一个标准差冲击后,HIBOR 从第2 期开始受到影响,表现出负向冲击,并在此阶段冲击影响最大,随后冲击由负转正,冲击影响减缓并在第5期后趋于稳定。当SHIBOR受到HIBOR一个标准差冲击后,SHIBOR 迅速作出反应,在第1 期表现出正向冲击,之后冲击逐渐减缓,在第5期之后冲击影响基本消失,趋于稳定。在6个月、1年期限结构下,短期内,HIBOR 几乎不受SHIBOR 冲击影响,仅1 年期SHIBOR 在受到1 年期HIBOR 冲击后,表现出微弱的正向冲击。因此,从脉冲响应分析结果来看,离岸人民币利率市场和在岸人民币利率市场之间的动态冲击影响效果总体较小,持续时间较短。且离岸人民币与在岸人民币利率市场间的短期联动效应强于长期。同时,在岸人民币市场对离岸人民币市场的冲击影响程度更强,在岸人民币利率起主导作用。

3.方差分解分析

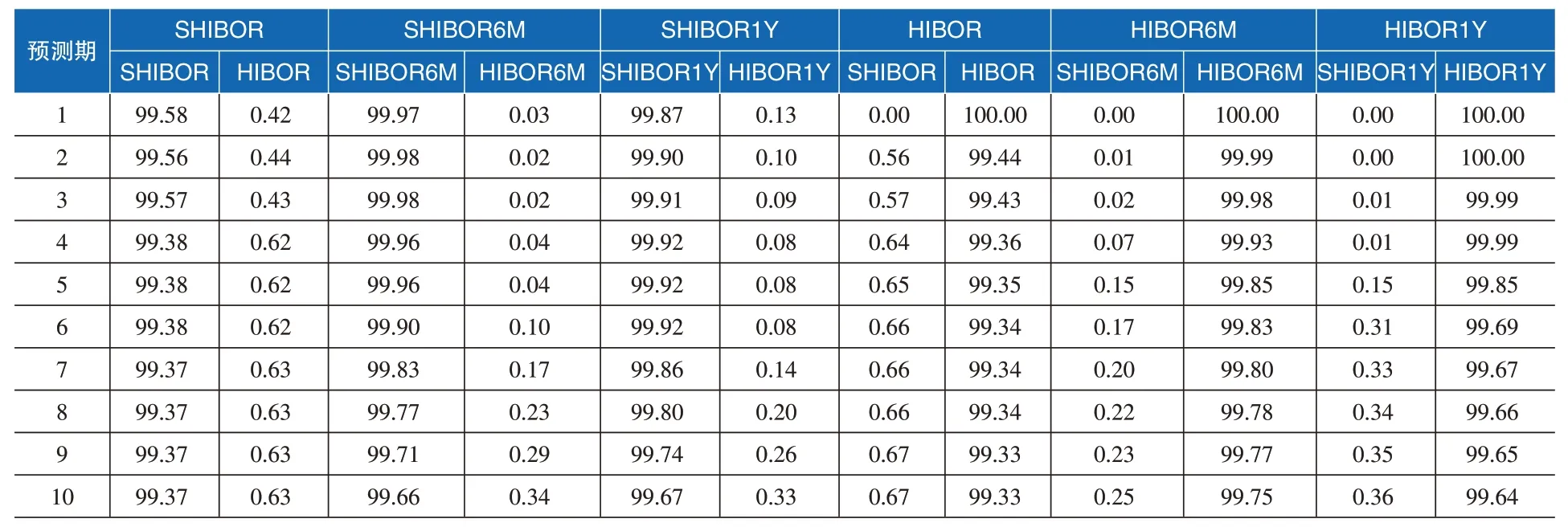

脉冲响应分析结果显示,离岸人民币与在岸人民币利率市场之间存在一定程度的影响。接下来,本文通过VAR 方差分解进一步分析两个市场利率联动影响程度,结果如表2所示。

表2 方差分解检验结果

从SHIBOR 和HIBOR 波动因素分解结果来看,三种期限结构下的方差分解中,HIBOR 对SHIBOR的波动解释和SHIBOR对HIBOR的波动解释比例均小于1%,说明两种变量的走势变化基本由自身情况决定,但也可以看出,HIBOR对SHIBOR的波动解释和SHIBOR对HIBOR的波动解释比例均呈现上升趋势,两个市场利率之间的影响程度逐渐加深。从不同期限结构的结果来看,隔夜期限结构下的HIBOR对SHIBOR的波动解释和SHIBOR对HIBOR的波动解释均高于6 个月、1 年的期限结构。同时,隔夜期限结构下SHIBOR对HIBOR的波动解释比例要高于HIBOR对SHIBOR的波动解释比例。说明离岸人民币市场和在岸人民币利率市场之间隔夜短期利率影响程度最大,且在岸人民币市场对离岸人民币市场的影响起主导作用。

(二)人民币离在岸市场汇率传导分析

1.变量和数据

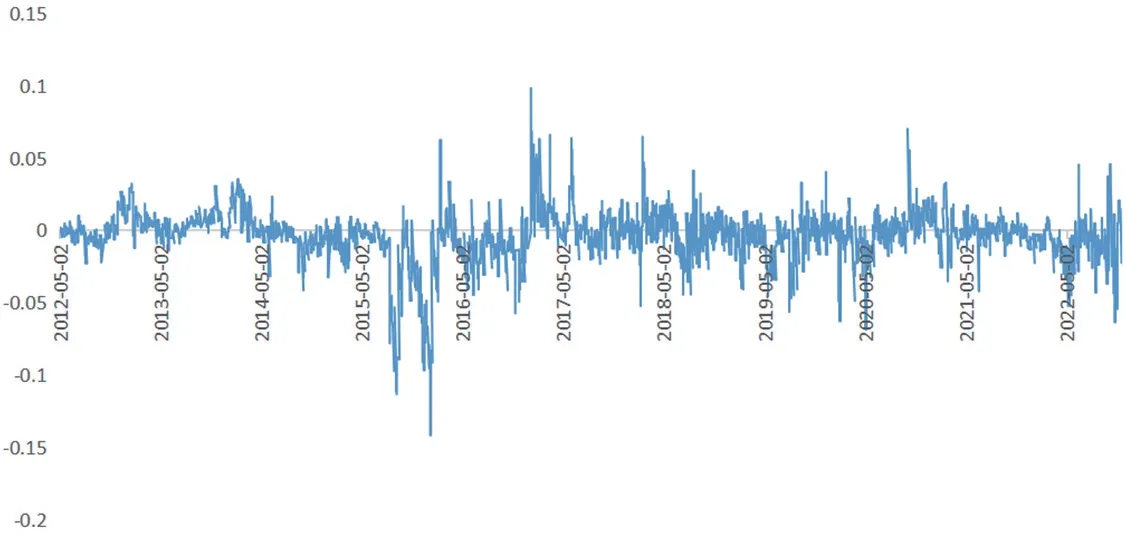

为更好地检验离岸人民币市场和在岸人民币市场的汇率联动机制,本文主要选取CNY(在岸人民币即期汇率)、CNH(离岸人民币即期汇率)、NDF(离岸人民币3 个月远期汇率)三个变量进行分析。同利率分析一样,本文选取三个变量从2012 年5 月3日至2022 年11 月18 日的高频日度数据,剔除三个变量因交易日不匹配等情况下的异常数据,最终每个变量得到2489个有效数据。“8.11”汇改后,人民币汇率中间价由“收盘价+一篮子汇率”的市场价决定,人民币汇率由单向波动逐渐变为双向波动(如图2 所示),使得人民币兑美元汇率机制进一步市场化,更加真实的反映外汇市场的供求关系,也对两岸汇率市场之间的联动关系产生了重大影响,因此本文的分析划分为“8.11”汇改前及“8.11”汇改后,其中,“8.11”汇改前的数据为780 个,“8.11”汇改后的数据为1785个,数据来源于Wind数据库。

图2 2012—2022年离岸人民币与在岸人民币汇差

2.描述性统计分析

为消除数据的不平稳性,避免伪回归,对数据进行对数化处理,得到各序列收益率rcny、rcnh、rndf进行研究,能更好地反映其变动特征。计算公式为ri,t=100×(lnpi,t-lnpi,t-1),其中,ri,t表示变量i在第t日的收益率,pi,t表示变量i在第t日的价格,pi,t-1表示变量i在第t-1日的价格。

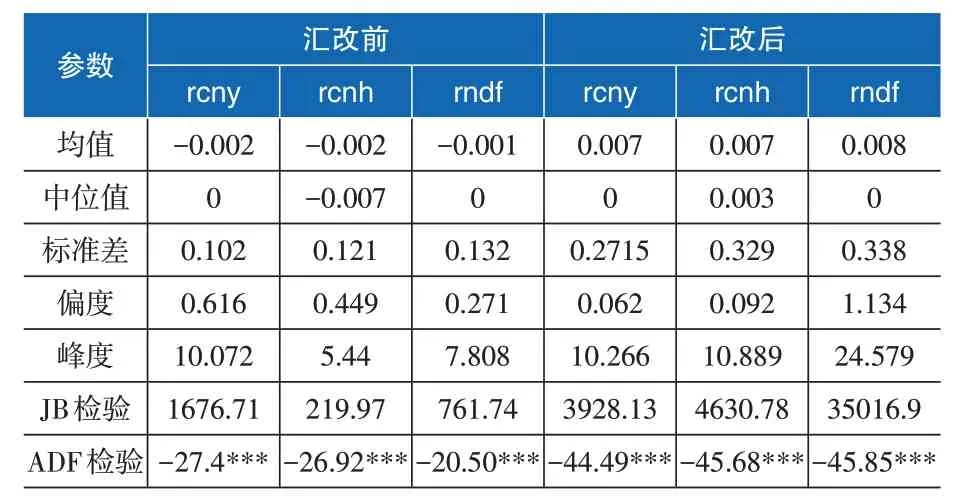

三个变量描述性统计分析特征如表3 所示。“8.11”汇改前,三个变量收益率均值均为负值,人民币存在轻微贬值趋势;汇改后,收益率均值转变为正值。这体现出汇改以来,人民币市场化程度不断提高,汇率弹性日益增强,表现趋于稳健,市场主体对人民币有较好预期。从标准差来看,“8.11”汇改前后,rndf 标准差最大、rcnh 次之,rcny 最小,在岸市场的汇率波动幅度最小,原因是在岸人民币市场受央行管制,采取的是有管理的浮动汇率制度,在稳定币值和防止经济动荡等政策目标下,在岸人民币汇率市场受央行政策影响较大,一定程度上平抑了汇率波动,而CNH市场和NDF市场价格主要由市场供求来决定,自由化程度较高,汇率走势更为灵活,因此波动幅度更大。从偏度和峰度来看,三大变量在汇改前后均呈现有偏,尖峰的特征,均不符合正态分布。从平稳性检验来看,三个变量均在1%的显著性水平上拒绝了原假设,即不存在单位根,为平稳序列,能进行Granger因果检验。

表3 三大变量收益率序列描述性分析及平稳性检验

3.Granger因果检验

均值溢出分析是指一个市场价格或回报的变动对其他市场产生的影响,即在岸与离岸市场之间一方汇率对另一方汇率水平的影响。本文采取在VAR 模型基础上的Granger 因果检验来分析离在岸人民币市场的均值溢出效应。借鉴高杰英等[5]的研究,均值方程具体如下:

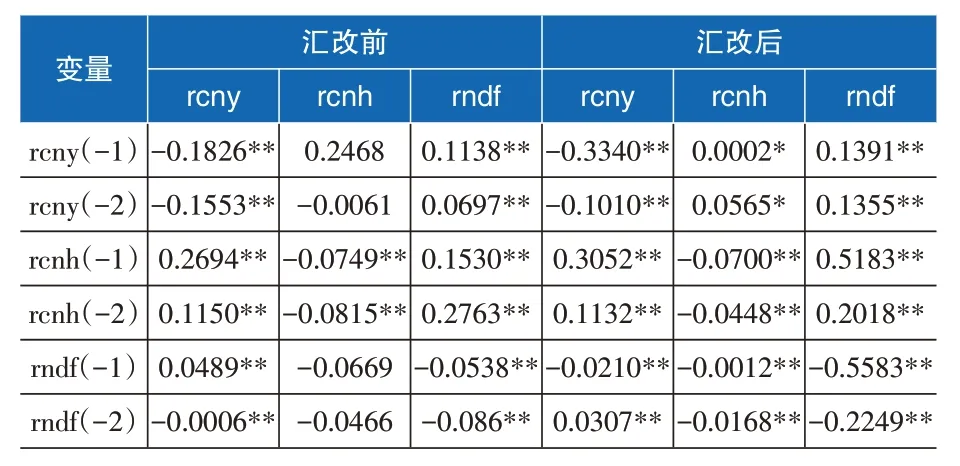

根据AIC、SC等准则确定最优滞后阶数为2阶,并进行Granger 因果检验,Granger 因果检验和VAR模型输出结果如表4、表5所示。

表4 Granger因果检验结果

表5 VAR模型输出结果

“8.11”汇改前,“rcny 不是rcnh 的因”和“rcnh 不是rcny 的因”的原假设被显著拒绝,意味着CNY 汇率与CNH 汇率能够相互影响,CNY 汇率对CHN 汇率的影响较弱。“rcny 不是rndf 的因”的原假设被显著拒绝,“rcnh不是rndf的因”的原假设被显著拒绝,意味着CNY 汇率、CNH 汇率能影响NDF 汇率。“rndf不是rcny 的因”的原假设被接受,“rndf 不是rcnh 的因”的原假设被接受,意味着NDF 汇率不能影响CNY汇率与CNH汇率。三大市场中,CNH市场表现出较强的影响力,CNY 汇率市场与CNH、NDF 汇率市场开始联动,但影响力较弱。原因可能在于:2009年,国务院批准开展跨境贸易人民币结算试点,开始人民币国际化征程,境内外渠道打通,2010年前后,CNH市场逐步建立并得到快速发展,表现出较强劲的影响力。而NDF 作为境外管理人民币汇率风险的工具,兴起于1996 年,交易最活跃的期间为2008—2009年,CNH市场的建立对NDF市场造成一定的冲击,NDF 交易量逐渐减少,指标意义不明显,市场影响力下降。“8.11”汇改后,“rcny 不是rcnh 的因”“rndf不是rcny的因”接受原假设,其他假设均被显著拒绝。CNY与CNH、NDF市场之间的联动效应较汇改前趋于明显,但CNY 市场对CNH、NDF 市场影响力有限。原因可能在于:2015 年,央行优化做市商报价,将中间价报价调整为“收盘价+一篮子货币汇率变化”,由汇改前的“单锚”机制转向汇改后的“双锚”机制,汇率透明度、市场化水平大幅提升,加之近年来,境内和境外金融市场的直接联通速度加快,三大市场的相互联系、相互影响更加紧密。但由于中国短期内难以实现资本账户完全开放(资本项下的完全可兑换),CNY 市场采取有管理的浮动汇率制度,CNH、NDF 市场自由化程度、开放程度更高,CNY 与CNH、NDF 市场之间还存在市场分割,CNY汇率难以有效引导CNH汇率和NDF汇率。

4.DCC-MVGARCH动态相关性分析

前文对离在岸人民币市场的均值效应进行了分析,为深入了解一个市场波动对另一个市场的影响,本文主要选取DCC-MVGARCH 模型研究三大汇率变量的总体相关性,能更好地表现离岸与在岸人民币市场之间的波动溢出效应。借鉴王岩[6]的研究,DCC-MVGARCH模型构建如下:

其中,rt为金融资产价格波动率序列,ut为条件均值。et为残差,且服从均值为0,协方差为Ht的多元正态分布。Dt是条件标准差的对角矩阵,Rt为条件相关系数矩阵,Qt为标准化残差的条件协方差矩阵,εt是标准化残差,为εt的无条件协方差矩阵,αm和βn为模型的待估参数,且αm>0,βn>0,αm+βn<1。αm表示上一阶段标准化残差对本期动态相关系数的影响,即面临外部冲击时汇率波动情况;βn表示上一阶段动态相关系数对本期动态相关系数的影响,反映了汇率的自身记忆性对汇率波动的影响。

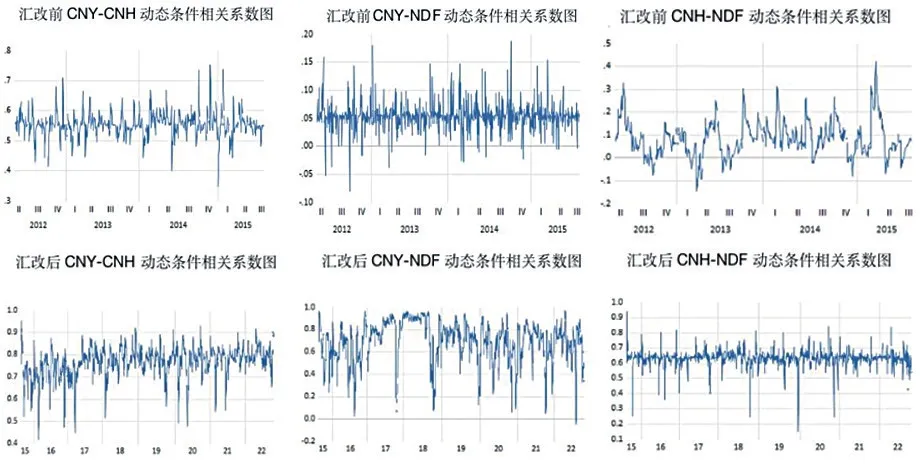

DCC-MVGARCH 模型首先进行单变量GARCH参数估计,再利用得到的残差序列,进行动态条件相关系数检验,检验结果如表6 所示。并根据动态相关系数绘制动态相关系数图,如图3所示。

图3 汇改后三大市场之间的动态相关系数图

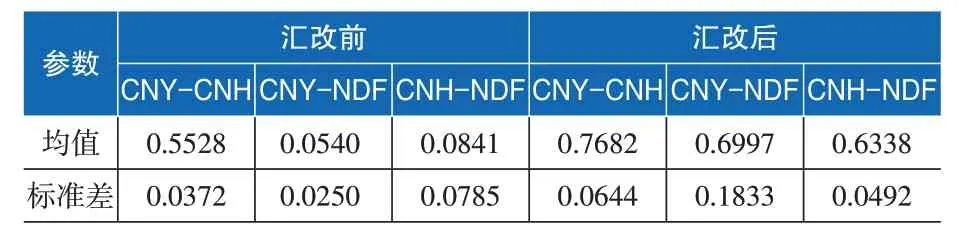

表6 汇改前后三大市场之间动态条件相关系数

从动态条件相关系数来看,“8.11”汇改前,CNY汇率与CNH 汇率之间的动态相关系数均值为0.5528,联动影响程度最大。CNH 汇率与NDF 汇率之间的动态相关性次之,CNY汇率与NDF汇率之间的动态相关性最小,相关系数均值分别为0.0841,0.054。同时,NDF 汇率与CNY 汇率、CNH 汇率的动态相关系数远远小于CNY 汇率与CNH 汇率之间的动态相关系数,在此期间,NDF 汇率市场显示出较弱的影响力。从动态图来看,三大汇率的动态相关系数在2012—2013年、2014—2015年之间波动明显加剧,原因可能是在2015 年前,采用人民币中间价报价机制,汇率升贬值幅度受限,自2012 年起人民币兑美元汇率浮动幅度从0.5%扩大至1%,自2014年起从1%扩大至2%,波动幅度的变化,打破了人民币汇率波动惯性预期,三大汇率之间的相关性随之增加,波动加剧。“8.11”汇改后,三大汇率市场两两之间的动态相关系数均有所上升,汇率之间的动态影响程度有所加强,其中,CNY 汇率与CNH 汇率之间的相关系数均值为0.7682,仍表现出较强的动态影响力,且较汇改前联动性有所增强。CNY汇率与NDF 汇率之间的相关系数均值为0.6997,动态相关性次之。CNH 汇率与NDF 汇率之间的相关系数均值为0.6338,动态相关性最小。NDF 汇率与CNY 汇率、CNH汇率之间的动态相关系数较汇改前明显增加,说明虽然CNH市场的快速发展对NDF市场存在一定程度的功能替代,但随着离岸市场发展不断成熟及在岸汇率市场化改革的推进,离在岸人民币市场联动更加紧密。由于NDF市场建成较早,自由化程度高,因此,与CNY、CNH 之间的联系仍较强,此阶段能更好地与CNY、CNH进行市场联动。从动态图来看,汇改后三大市场之间的动态相关性波动较汇改前更加剧烈,汇改增进了三大市场间的联动性。

四、结论与建议

(一)研究结论

1.离在岸人民币市场利率联动风险可控,隔夜SHIBOR基准利率体系基本形成。从脉冲效应分析可以看出,离岸人民币与在岸人民币市场存在一定的联动关系,但离岸人民币利率市场和在岸人民币利率市场之间的冲击影响总体较小,两个利率市场隔离效果较好,未造成不可控的冲击,且离岸人民币与在岸人民币利率市场间的联动效应,短期强于长期。从方差分析可以看出,隔夜SHIBOR 对HIBOR的波动解释比例要高于HIBOR对SHIBOR的波动解释比例,在岸人民币对离岸人民币市场利率起到一定程度的引导作用。

2.离岸人民币市场发展后劲十足,且与在岸市场联动性增强。从前文分析可以看出,汇改前后,CNH汇率市场对CNY汇率、NDF汇率市场均存在均值溢出效应,且从VAR 模型结果来看,CNH 汇率市场滞后项收益率对CNY汇率、NDF汇率市场的影响最大,CNH 汇率市场发展强劲,具有较强的价格发现和引导能力。同时,汇改后,CNH 汇率与CNY 汇率市场、NDF 汇率市场之间的动态相关性系数明显增强,离岸人民币市场与在岸人民币市场之间的联动关系更加紧密。因此,在资本项目完全可兑换前,发展离岸人民币市场是我国金融市场开放的长期需求,是推进人民币国际化的优先选择,需推进离岸人民币市场建设,统筹离岸和在岸人民币市场发展。

3.在岸人民币市场引导能力偏弱,政策调控应发挥作用。汇改后,CNY 汇率市场与CNH 汇率、NDF 汇率市场之间动态相关系数增强,反映出离岸人民币市场与在岸人民币市场之间的联动机制更加完善,意味着当出现国际金融风险冲击时,CNH 汇率市场向CNY汇率市场的风险传导速度加快,影响程度加大,但均值溢出效应分析得出CNY汇率市场对CNH 汇率、NDF 汇率虽然有引导作用,但影响力有限。因此,仅靠市场力量尚不足以快速推动在岸人民币和离岸人民币市场的价格收敛。随着我国金融市场开放程度加大,在岸人民币和离岸人民币市场之间风险传导的可能性加大,但在岸市场汇率却无法有效引导离岸市场汇率,因此,需要更健全的政策框架来调控离岸人民币市场。

(二)政策建议

1.加快培育在岸市场基准利率体系,优化对离岸市场的利率传导。从前文分析可以看出,尽管目前离岸人民币利率市场和在岸人民币利率市场之间的冲击影响总体较小,但在岸人民币利率价格对离岸人民币利率价格的引导作用,尤其是隔夜SHI-BOR基准利率的引导作用已逐渐形成。因此,我国应加大在岸市场基准利率体系培育力度,进一步完善基准利率期限结构,推动人民币在岸市场基准利率更为有效地传导到离岸金融市场,灵活调节离岸人民币市场流动性,将境内外利差控制在合理区间,引导境内外利率市场平稳运行。

2.完善汇率监测预警体系,强化在岸汇率对离岸汇率的引导作用。不断完善跨境资本流动宏观审慎管理和预期引导,建立健全离岸市场与在岸市场在汇差、跨境资本流动等方面的风险监测、评估与预警,做好情景分析和压力测试,并制定应急预案,将顺周期羊群效应和超调风险尽可能降低。同时,继续深化汇率改革,在继续用好逆周期因子、外汇存款准备金、掉期市场干预、跨境融资宏观审慎调节参数等调节工具的基础上,根据离岸人民币市场的发展和我国金融市场开放程度扩大的形势,加快完善离岸央票等产品回购市场[7],丰富回购抵押品,畅通离在岸汇率传导渠道,强化在岸汇率对离岸汇率的引导作用,及时平抑汇率市场波动。

3.深化互联互通机制,推动建设境内离岸市场。在中国资本账户尚未完全自由兑换的情况下,要进一步加强金融基础设施建设,持续扩大在岸与离岸市场在股票、债券等金融市场的互联互通机制,加强与在岸市场的良性循环,为人民币跨境流动提供金融基础设施支持。同时,推动建设“境内(上海)离岸人民币市场”,构建境内人民币离岸市场体系[8],突破境外人民币市场增长缓慢的限制。充分学习和借鉴伦敦、香港等国际一流离岸市场的建设经验,尽快构建与国际接轨且符合我国国情的法律制度体系和监管框架。以离岸债券市场为突破口,大力发展以人民币为主,包括多种货币,以国债为主,包括地方政府债券和企业债券等多品种债券的离岸债券体系,为离岸市场人民币拓宽投资渠道,增强资源配置能力和基准定价能力[9]。