高管金融从业经历的“绿色烙印”与企业环境绩效

——来自制造业上市公司的证据

2023-05-04陈书涵杨广青杜亚飞

陈书涵 杨广青 杜亚飞

(1. 福州大学经济与管理学院, 福建福州 350108; 2. 闽江学院经济与管理学院, 福建福州 350108;3. 福建江夏学院会计学院, 福建福州 350108)

“十四五”时期,我国生态文明建设进入推动减污降碳协同增效、促进经济社会发展全面绿色转型的关键时期。2021年颁布的《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》明确指出我国应“深入打好污染防治攻坚战”(1)《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》,http://www.gov.cn/xinwen/2021-03/13/content_5592681.htm?gov,2021年3月13日。。尽管2014年IPEC会议前夕,在强化监督、应急减排、停工停产等超常规宏观治理手段的作用下,北京出现令人惊喜的“IPEC蓝天”,但此类行政手段调控出的“政治性蓝天”并非长久之计。(2)石庆玲、郭峰、陈诗一:《雾霾治理中的“政治性蓝天”——来自中国地方“两会”的证据》,《中国工业经济》2016年第5期。如何从污染排放的主体——“微观企业”入手落实环境责任,从根本上防治污染、解决生态问题,是关乎中华民族永续发展的重大课题。

高管是企业生产经营决策制定者,在企业发展规划、资源配置和战略选择等方面起到关键的作用。(3)Faccio M.,“Politically Connected Firms”,American Economic Review,vol.96,no.1(2006),pp.369-386.高阶梯队理论提出,受到生活环境、教育水平、职业路径等因素影响,企业高管决策行为具有强烈个性化特征。(4)Hambrick D.C.and P.A.Mason,“The Organization as a Reflection of Its Top Managers”,Academy of Management Proceedings,no.1(1982),pp.12-16.(5)Hambrick D.C.,“Upper echelons theory:An update”,Academy of Management Review,vol.32,no.2 (2007),pp.334-343.由此,本文拟从高管视角出发,探寻环境绩效领域的管理者效应,完善高管甄选机制,提升企业环境绩效。众多学者就高管特征与企业环境责任关系展开了广泛研究,认为高管性别、年龄、学历、薪酬、政治背景等可显著影响企业排污行为。(6)肖华、张国清、李建发:《制度压力、高管特征与公司环境信息披露》,《经济管理》2016年第3期。(7)王鸿儒、陈思丞、孟天广:《高管公职经历、中央环保督察与企业环境绩效——基于A省企业层级数据的实证分析》,《公共管理学报》2021年第1期。(8)吴德军、黄丹丹:《高管特征与公司环境绩效》,《中南财经政法大学学报》2013年第5期。(9)Zeng S.X.,Xu X.D.,Yin H.T.,et al.,“Factors that Drive Chinese Listed Companies in Voluntary Disclosure of Envi- ronmental Information”,Journal of Business Ethics,vol.109,no.3(2012),pp.309-321.但高管特征中的另一重要变量——金融从业经历,尚未受到关注。2007年至2008年,《关于落实环保政策法规防范信贷风险的意见》《关于加强上市公司环境保护监督管理工作的指导意见》等多项与环境污染责任相关的环境政策陆续发布(10)国家环境保护总局、中国人民银行、中国银行业监督管理委员会:《关于落实环保政策法规防范信贷风险的意见》,https://www.mee.gov.cn/gkml/zj/wj/200910/t20091022_172469.htm,2007年7月18日。(11)中华人民共和国生态环境部:《关于加强上市公司环境保护监督管理工作的指导意见》,https://www.mee.gov.cn/gkml/zj/wj/200910/t20091022_172501.htm,2008年2月25日。,绿色证券、绿色保险、绿色信贷等绿色金融理念开始在金融机构内生根发芽。2016年,七部委联合印发的《关于构建绿色金融体系的指导意见》更是明确提出了大力发展绿色信贷、推动证券市场支持绿色投资、设立绿色发展基金等八大举措。(12)中国人民银行、财政部、发展改革委、环境保护部、银监会、证监会、保监会:《关于构建绿色金融体系的指导意见》,https://www.mee.gov.cn/gkml/hbb/gwy/201611/t20161124_368163.htm,2016年8月31日。随后,银行、证券、基金等各类金融机构相继出台绿色金融产品及优惠政策,引导资金准确流向切实履行环保责任的企业。至此,绿色发展成为金融机构开展各项业务的重要导向。金融行业具有特殊运作模式以及较高的从业压力,其工作经历往往给从业人员留下深刻的“烙印”,并持续影响个体后续行为决策。(13)杜勇、谢瑾、陈建英:《CEO金融背景与实体企业金融化》,《中国工业经济》2019年第5期。由此,一方面,绿色金融发展贯穿金融机构日常工作,耳濡目染下,金融机构从业者形成了企业财务绩效与环境责任同等重要的“绿色理念烙印”;另一方面,在对绿色金融政策、绿色金融产品等业务学习的过程中,金融从业者深刻领会了环境绩效对企业债务融资、股权增值的重要意义,形成企业走绿色可持续发展道路可享受政策红利的“绿色认知烙印”。这些烙印必定给金融机构从业者担任企业高管后的战略决策制定带来影响,比如,将坚决落实环境责任作为企业必须贯彻的制度准则之一、在生产经营中控制污染物排放、将改善企业环境绩效作为践行社会责任的重要目标。综上,高管金融从业经历是管理者效应在环境绩效领域的重点课题之一,但已有研究尚未涉猎。而企业所有权性质、高管金融背景类别差异等是管理者效应产生异质性结果的重要因素(14)王鸿儒、陈思丞、孟天广:《高管公职经历、中央环保督察与企业环境绩效——基于A省企业层级数据的实证分析》,《公共管理学报》2021年第1期。,相关经验也亟需丰富。

制造业企业是重污染、高耗能产业,二氧化碳排放占我国总量的50%以上(15)Xu B.,Lin B.,“Reducing Carbon Dioxide Emissions in China’s Manufacturing Industry:A Dynamic Vector Auto-Regression Approach”,Journal of Cleaner Production,vol.131,no.9(2016),pp.594-606.,因此聚焦制造业企业绿色发展和环境绩效具有重大现实意义。本文以我国2014—2020年制造业上市公司为样本,探索高管金融从业经历对企业环境绩效的影响及其作用机制,并从企业所有权性质、高管金融背景是否为银行出发进行异质性检验。本文的边际贡献有三点:其一,丰富了高管特征与企业环境绩效关系的研究。虽然现有文献围绕高管特征与企业环境绩效展开了相对全面的探讨,但在我国绿色发展战略和绿色金融背景下,高管金融从业经历的潜在影响尚未得到关注。本文以烙印理论、高阶梯队理论为基础,首次研究了高管金融背景对企业环境绩效的影响。其二,拓宽了高管金融背景主题的非财务研究视角。现有对高管金融背景潜在作用的研究局限于融资租赁(16)史燕平、陈乾、黄鑫:《金融背景的CEO与企业租赁融资》,《经济与管理评论》2021年第1期。、融资约束(17)陈钢、王栋:《社会地位会影响企业融资约束吗——来自A股民营上市公司的经验证据》,《经济管理》2020年第2期。、内部控制(18)何平林、孙雨龙、宁静,等:《高管特质、法治环境与信息披露质量》,《中国软科学》2019年第10期。、经营绩效(19)周锦培:《高管金融背景对企业经营绩效影响研究——基于倾向得分匹配法(PSM)和Logit模型》,《财经理论与实践》2020年第4期。等企业财务方面,但本文的结论表明,高管具有金融背景可以通过环境投资对企业环境绩效产生积极影响,从非财务角度提供了新的研究视角。其三,有助于加深对企业高管金融从业经历的理解。本文为制造业企业聘任有金融行业背景的高管提升企业绿色治理能力和环境绩效、履行环境社会责任提供了学理支撑。

一、文献综述及研究假设

(一)文献综述

1. 高管特征与企业环境绩效

环境保护是企业社会责任的重要组成部分,国外早期研究多从高管特征与企业总体社会责任表现的关系入手。比如,Browne探讨了企业社会责任绩效与高管团队人口特征、CEO薪酬、CEO权力间的关系(20)Browne S.E.,Determinants of corporate social performance:An exploratory investigation of top management teams,CEO compensation,and COE power.Nova Southeastern University,2003.;孙德升基于我国资本市场经验,指出企业高管的职业背景与其社会责任行为存在紧密联系(21)孙德升:《高管团队与企业社会责任:高阶理论的视角》,《科学学与科学技术管理》2009年第4期。。近年来,相关文献开始聚焦企业环境社会责任。根据学者对高管特征关注点的差异,已有文献可分为两类:一是研究高管性别、年龄、学历等人口统计学因素。例如,肖华等研究发现,高管年龄和任期与环境信息披露水平正相关,而学历可能对环境信息披露产生多维度影响(22)肖华、张国清、李建发:《制度压力、高管特征与公司环境信息披露》,《经济管理》2016年第3期。;Slater和Dixon认为,CEO是否具有MBA学位是影响企业环境信息披露决策的重要因素(23)Slater D.and Dixon F.H.,“The Future of the Planet in the Hands of MBAs:An Examination of CEO MBA Education and Corporate Environmental Performance”,Academy of Management Learning and Education,vol.9,no.3(2010),pp.429-441.;孟晓华等研究表明,增加高管女性占比有助于企业履行环境责任(24)孟晓华、曾赛星、张振波,等:《高管团队特征与企业环境责任——基于制造业上市公司的实证研究》,《系统管理学报》2012年第6期。。二是研究高管职业背景因素。例如,Lewis等研究发现具备律师经验的CEO更不倾向于披露碳信息(25)Lewis B.W.,Walls J.L.,Dowell G.W.S.,“Difference in degrees:CEO characteristics and firm environmental disclosure”,Strategic Management Journal,vol.35,no.5(2014),pp.712-722.;王鸿儒等研究发现高管公职经历会显著降低国有企业排污水平、提升民营企业排污水平(26)王鸿儒、陈思丞、孟天广:《高管公职经历、中央环保督察与企业环境绩效——基于A省企业层级数据的实证分析》,《公共管理学报》2021年第1期。;卢建词和姜广省研究发现若CEO过往的职业经历涉及环保和污染防治工作,则有助于通过促进企业绿色创新改善企业环境绩效(27)卢建词、姜广省:《CEO绿色经历能否促进企业绿色创新?》,《经济管理》2022年第2期。。

2. 高管金融背景的相关研究

早期国内外学者对高管金融背景的研究主要从资源关联视角展开,局限于对企业融资约束的影响。例如,Sisli-Ciamarra认为,聘用具备银行从业背景的高层可为企业带来债务融资便利(28)Sisli-Ciamarra E.,“Monitoring by Affiliated Bankers on Board of Directors:Evidence from Corporate Financing Outcomes”,Financial Management,vol.41,no.3(2012),pp.665-702.;祝继高等建议企业多聘请有银行工作背景董事,为企业长期贷款赢得便利(29)祝继高、韩非池、陆正飞:《产业政策、银行关联与企业债务融资——基于A股上市公司的实证研究》,《金融研究》2015年第3期。。近年来,相关研究多以烙印理论和高阶梯队理论为基础,认为除资源关联外,高管专业背景和职业经历会在潜移默化中帮助高管形成独特的管理理念与价值标准,并影响其行为决策。比如,池国华等认为高管在其金融从业经历中培养的专业能力会影响其行为方式,如提升企业内部控制质量、降低财务重述概率(30)池国华、杨金、邹威:《高管背景特征对内部控制质量的影响研究——来自中国A股上市公司的经验证据》,《会计研究》2014年第11期。;曲进和高升好研究发现,曾经在金融机构任职的企业高管更有能力提高企业投资效率(31)曲进、高升好:《银行与企业关联提升抑或降低了企业投资效率?》,《数量经济技术经济研究》2015年第1期。;杜勇等研究发现,高管金融背景,特别是非银行金融背景会引导实体企业步入金融化发展道路(32)杜勇、谢瑾、陈建英:《CEO金融背景与实体企业金融化》,《中国工业经济》2019年第5期。;程富和吴粒在CFO专业背景对财务报告实践影响的研究中发现,CFO金融背景会降低应计质量(33)程富、吴粒:《“操纵抑制”还是“操纵促进”:CFO专业背景的影响》,《南开管理评论》2022年第1期。。

综上,已有文献对本文相关主题的研究重点由广泛社会责任向环境绩效细化、由关注高管人口统计学特征向职业背景转化、由高管职业经历带来的资源关联向理念和认知烙印深化。然而,截至目前,尚没有文献涉及高管金融背景对企业环境绩效的潜在影响。本文在“双碳”战略和绿色金融背景下,对制造业企业绿色转型、提升环境绩效、履行环境社会责任的思考,丰富了高管特征影响企业环境绩效的证据,拓展了高管金融背景文献的研究视角。

(二)研究假设

烙印的概念最早由生物学家研究发现,即动物的早期经验会形成印记,深刻影响其随后的社会行为。(34)Spalding D.A.,“Instinct:With Original Observations on Young Animals”,The British Journal of Animal Behaviour,vol.2,no.1(1954),pp.2-11.后续研究表明,烙印带来的深刻影响在组织和个人中同样存在。(35)Marquis C.and A.Tilcsik,“Imprinting:Toward a Multilevel Theory”,The Academy of Management Annals,vol.7,no.1(2013),pp.195-245.(36)Simsek Z.,B.C.Fox,C.Heavey,“What’s Past is Prologue:A Framework,Review,and Future Directions for Organizational Research on Imprinting”,Journal of Management,vol.41,no.1(2015),pp.288-317.这是因为人类在特定的环境中会存在敏感期,即个人成长、生活的关键时期或重要转折时期,在该期间的人类个体会形成适应该环境的“烙印”,这些“烙印”具有一定的惯性,并对个人后续行为产生持续的影响。从业经历往往具有烙印作用,会在潜移默化中影响个体思想和行为,并代入新岗位的决策中。(37)Mun S.,Han S.H.,Seo D.,“The impact of CEO educational background on corporate cash holdings and value of excess cash”,Pacific-Basin Finance Journal,vol.61,no.6(2020),p.101339.

金融机构工作具有强度高、规范严、压力大、挑战多等特征,员工在该环境中工作、成长的过程符合敏感期特点,会形成深刻记忆并影响后续行为决策。(38)Chao C.C.,Hu M.,Munir Q.,et al.,“The impact of CEO power on corporate capital structure:New evidence from dynamic panel threshold analysis”,International Review of Economics & Finance,vol.51,no.9(2017) ,pp.107-120.因此,在绿色金融大环境下,高管的金融从业经历可能影响其企业环境决策。一方面,金融机构的从业经历会给企业高管留下“绿色理念烙印”,改变其思想和行为方式。在绿色金融政策成为金融机构开展业务的主流政策的导向下,金融机构从业人员在与企业打交道过程中会考虑企业的环境表现,甚至把与环境表现相关的潜在回报、风险和成本纳入价值判断过程,形成让资金流向环境友好型企业的理念和思维方式。当金融从业者担任上市公司高管后,该理念势必使其在制定企业生产方案时更加注重环境保护和污染防治,关注涉及环保、节能、清洁能源、绿色交通、绿色建筑等领域的项目。另一方面,金融机构的从业经历还会给高管留下“绿色认知烙印”,影响决策过程。金融机构的工作经历将显著改变高管的知识和技能储备(39)Mathias B.D.,D.W.Williams,A.R.Smith,“Entrepreneurial Inception:The Role of Imprinting in Entrepreneurial Action”,Journal of Business Venturing,vol.30,no.1(2015),pp.11-28.,这类高管往往熟悉各类绿色金融政策和金融产品,了解绿色金融业务的优势,并对企业注重环境绩效可能带来的收益有清晰的认知。因此,在决策制定及经营管理过程中,有金融背景的高管会更加注重环境绩效,在绿色发展的大环境下,为企业谋得融资、估值等方面的优势。此外,相较之下,具有金融背景的高管还具备更强的绿色金融信息处理能力、机会筛选能力和资本运作能力(40)杜勇、谢瑾、陈建英:《CEO金融背景与实体企业金融化》,《中国工业经济》2019年第5期。,这些能力可以帮助高管在提议开展绿色环保项目、注重控制污染物排放时更有信心、更具说服力,进而落实绿色发展规划,改善企业环境绩效。

加大企业环境方面的资金投入、改善企业环境绩效往往建立在高管具备主观意向和知识技能储备的基础上。(41)陈羽桃、冯建:《企业绿色投资提升了企业环境绩效吗——基于效率视角的经验证据》,《会计研究》2020年第1期。尽管在传统经营理念中,绿色投资是将企业资源转移给其他外部利益相关者,与传统绩效目标相悖。但在“绿色理念烙印”和“绿色认知烙印”的作用下,企业高管对绿色投资可能产生的直接经济效益具有清晰认识,且具备平衡企业股东利益和环境责任的专业能力,故具有金融背景的高管会适当增加环保资金投入力度。企业将资源投入到绿色技术和可再生资源开发等方面,可降低能源消耗、提高资源利用效率,对污染治理、改善环境绩效起到积极作用。(42)陈宇峰、马延柏:《绿色投资会改善企业的环境绩效吗——来自中国能源上市公司的经验证据》,《经济理论与经济管理》2021年第5期。基于此,本文提出如下假设:

假设H1:高管的金融背景将加大上市公司环保资金投入力度,进而正向影响企业环境绩效。

我国上市公司可依照实际控制人性质分为国有企业和非国有企业两类,这一差异导致企业决策目标与经营行为不同。首先,国有企业与政府存在天然关联,其资源获取过程具备较强的关系经济特征(43)李延喜、曾伟强、马壮,等:《外部治理环境、产权性质与上市公司投资效率》,《南开管理评论》2015年第1期。,国有企业高管无须大力改善环境绩效便可获得外部资金支持。在此环境下,国企高管难免产生不作为等委托代理问题。(44)丁永健、王倩、刘培阳:《红利上缴与国有企业经理人激励——基于多任务委托代理的研究》,《中国工业经济》2013年第1期。同时,鉴于加大环境投入会对企业现金流管理带来风险,为追求职业生涯稳定,国有企业高管难免倾向于选择保守的经营策略,尽可能地规避风险。(45)张戡、朱云轩、陈玲子:《制造业上市公司现金流类型、现金持有与研发投资》,《财经科学》2019年第9期。

与国有企业相比,民营企业呈现出更强的契约经济特征,经营策略更具资源导向性。(46)卢圣华、汪晖:《政企网络关系、企业资源获取与经济效率——来自本地晋升官员离任的经验证据》,《经济管理》2020年第10期。一方面,政治资源是企业生产经营的重要资源(47)Narjess B.,J.C.Cosset,W.Saffar,“Political Connections of Newly Privatized Firms”,Journal of Corporate Finance,vol.14,no.5(2008),pp.654-673.,非国有企业不具备天生的政治关联,获得更多合法性以及政府资源支持是非国企经营决策的重要目的之一(48)罗党论、唐清泉:《政治关系、社会资本与政策资源获取:来自中国民营上市公司的经验证据》,《世界经济》2009年第7期。;另一方面,非国有企业利用租赁、信托、基金、资产证券化、小额贷款公司等商业金融机构进行外部金融融资的比重约为国有企业的十倍(49)数据来源于2018年中国财政科学研究院发布的“降成本”专题调研报告。,资金环境压力更大。由此,非国企高管在制定战略决策时不得不综合考虑合法性和外部融资机构需求,在政府大力倡导生态文明建设、金融机构主推绿色金融产品的环境下,具有金融从业经历的非国企高管在“绿色烙印”的驱动下,势必会加大环境绩效投入。由此,本文提出以下假设:

假设H2:高管金融背景与企业环境绩效间的正相关关系主要体现在民营企业中。

依据工作性质不同,我国上市公司高管的金融背景可分为银行金融从业背景和非银行金融从业背景两类。由于这两类金融机构的业务范围和行事规则大相径庭,高管在从业过程中承担的风险与压力也各不相同,导致其对绿色经营和环境保护的“敏感性”具有差异,进而形成差别化的烙印,对其后续的工作带来不同的影响。(50)闫禹彤:《金融背景董事对企业内部控制质量的影响》,《税务与经济》2021年第4期。与银行相比,证券、投资银行、基金、保险等非银行金融机构的业务范围更广、竞争压力更大、风险更为突出(51)杜勇、谢瑾、陈建英:《CEO金融背景与实体企业金融化》,《中国工业经济》2019年第5期。,“敏感性”更强,故在非银行金融机构工作过的高管曾处于更高风险、更高强度和更为复杂的工作环境中,对政策导向的认知烙印和对信息处理的能力烙印均更为深刻。同时,《关于构建绿色金融体系的指导意见》全面覆盖了金融体系的各个行业,提出大力推动证券市场支持绿色投资、设立绿色发展基金、发展绿色保险、完善环境权益交易市场、推动开展绿色金融国际合作、提升绿色对外投资水平等明确建议,这使得具有非银行金融背景的高管不仅熟知绿色金融的政策导向和投资理念,且对绿色金融的投资机会十分敏感,形成更为深刻的“绿色烙印”。因此,非银行金融背景高管更倾向于改善企业环境绩效。

尽管商业银行中也存在绿色信贷等政策,可构成外部绿色金融环境,对高管形成烙印,但一方面,由于商业银行工作过程相对流程化和公式化,高管在商业银行工作产生的敏感性程度较弱,形成的绿色理念和认知烙印较为浅显,难以对其未来工作中的行为决策产生深刻影响;另一方面,尽管有商业银行从业经历的高管能够为企业带来一定融资便利(52)祝继高、韩非池、陆正飞:《产业政策、银行关联与企业债务融资——基于A股上市公司的实证研究》,《金融研究》2015年第3期。,方便其加大环境投入,但在“绿色烙印”不够深刻的情况下,该资金便利极有可能被用于其他费用支出,忽略环境责任。杜勇等研究表明,相对于金融背景带来的资源禀赋,CEO的认知烙印、能力烙印在企业金融投资决策发挥的作用更为关键(53)杜勇、谢瑾、陈建英:《CEO金融背景与实体企业金融化》,《中国工业经济》2019年第5期。,佐证了上述观点。综上,本文提出如下假设:

假设H3:与银行金融背景高管相比,非银行金融背景高管对企业环境绩效的提升作用更显著。

二、实证研究设计

(一)样本及时间窗选择

制造业是我国经济发展的重要支柱,但制造业企业高耗能、重污染的特点又给生态环境带来挑战,企业日常经营活动产生的工业“三废”是诸多环境问题的始作俑者。因此,关注制造业企业污染物排放和环境绩效水平具有重要现实意义。2014年,《中华人民共和国环境保护法》做了较大修订,增加了对上市公司环境污染行为的执法力度与覆盖面。(54)全国人民代表大会常务委员会:《中华人民共和国环境保护法》,http://jjjcz.mee.gov.cn/djfg/gjflfg/fl/201404/t20140401_444481.html,2014年4月1日。因此,本文选取2014—2020年沪深A股市场的制造业企业为研究样本。为保证研究的严谨性,剔除了ST公司和有缺失值样本,最终得到1043家企业样本。上市公司高管金融背景、污染物排放等数据来源于国泰安和瑞思数据库,环境投资数据来源于国泰安数据库及上市公司发布的年度报告,其余控制变量数据均来源于国泰安数据库。

(二)模型构建及变量说明

为验证假设H1,本文利用中介效应模型分步检验高管金融背景对企业环境绩效的影响及传导路径。借鉴温忠麟等传统中介效应检验的研究思路(55)温忠麟、张雷、侯杰泰:《中介效应检验程序及其应用》,《心理学报》2004年第5期。,本文依次构建式(1)、式(2)和式(3)进行中介效应检验,并按以下逻辑逐步论证:首先,式(1)中Finback的回归系数α1反映高管金融背景对企业环境绩效的影响,若α1显著则可进一步探究其作用机制;接着,在式(1)α1显著前提下,若式(2)中Finback的回归系数β1以及式(3)中EI的回归系数χ2均通过显著性检验,则可证明EI在Finback对EP的影响过程中存在中介效应;在此基础上,若式(3)中Finback的回归系数χ1不显著则该中介过程为完全中介过程,若χ1显著且小于式(1)中Finback的回归结果α1则说明该中介效应为部分中介过程。为控制内生性因素,本文计量模型均为双向固定效应模型,ui和λt分别为个体固定效应变量和时间固定效应变量。

EPit=α0+α1Finbackit+α2Xit+uit+λit+εit

(1)

EIit=β0+β1Finbackit+β2Xit+uit+λit+εit

(2)

EPit=χ0+χ1Finbackit+χ2EIit+χ3Xit+uit+λit+εit

(3)

其中,EP、Finback、EI分别为本文的被解释变量、解释变量和主要中介变量;X为控制变量向量,包含11个控制变量。各变量具体说明如下:

(1)被解释变量:企业环境绩效(EP)。国内学者对企业环境绩效的度量主要从环境信息披露水平(56)孟晓华、曾赛星、张振波,等:《高管团队特征与企业环境责任——基于制造业上市公司的实证研究》 ,《系统管理学报》2012年第6期。、获奖情况(57)吴德军、黄丹丹:《高管特征与公司环境绩效》,《中南财经政法大学学报》2013年第5期。等方面入手。但由于特定情况下,环境信息披露质量无法体现企业真实的环境绩效水平(58)杨广青、杜亚飞、刘韵哲:《企业经营绩效、媒体关注与环境信息披露》,《经济管理》2020年第3期。(59)黄溶冰、陈伟、王凯慧:《外部融资需求、印象管理与企业漂绿》,《经济社会体制比较》2019年第3期。,由此,本文基于王鸿儒等的方法(60)王鸿儒、陈思丞、孟天广:《高管公职经历、中央环保督察与企业环境绩效——基于A省企业层级数据的实证分析》,《公共管理学报》2021年第1期。,选用污染物排放量刻画企业环境绩效水平。鉴于“十三五”规划对二氧化硫、氮氧化物等气体污染物提出了总量控制目标,故本文选取企业年度二氧化硫和氨氮、氮氧化物污染排放量(吨)加一后的对数值进行衡量。污染物排放量越低,企业环境绩效越好。

(2)解释变量:高管金融背景(Finback)。借鉴杜勇等的方法(61)杜勇、谢瑾、陈建英:《CEO金融背景与实体企业金融化》,《中国工业经济》2019年第5期。,本文认为曾在政策性银行、商业银行、投资银行、金融监管部门、基金管理企业、保险企业、交易所、证券企业、证券登记结算企业、期货企业、信托企业、投资管理企业和其他金融机构任职过的高管为具备金融从业经历的管理者,并以上市公司当年具备金融背景的高管人数占高管总人数的比例作为企业高管金融背景的代理变量。

(3)中介变量:企业环境投资(EI)。以上市公司在年报中披露的环境投资总额(万)加一后取对数进行衡量。

(4)控制变量:现有研究表明,企业规模、行业特征、产权性质、盈利能力、内部治理、竞争情况、外部监督等均是影响企业环境绩效的重要因素。(62)程博、许宇鹏、李小亮:《公共压力、企业国际化与企业环境治理》,《统计研究》2018年第9期。(63)黎文靖、路晓燕:《机构投资者关注企业的环境绩效吗——来自我国重污染行业上市公司的经验证据》,《金融研究》2015年第12期。(64)林立国、楼国强:《外资企业环境绩效的探讨——以上海市为例》,《经济学(季刊)》2014年第1期。为控制除本文主要自变量外的其他因素的潜在影响,将企业规模、资产负债率、固定资产占比、盈利水平、股权集中度、所有权性质、独立董事占比、两权分离度、竞争地位、行业性质、机构投资者持股比例等11个控制变量纳入实证模型,同时还控制了个体和年份固定效应。详细变量定义见表1。

三、实证研究结果

(一)描述性统计分析及多重共线性检验

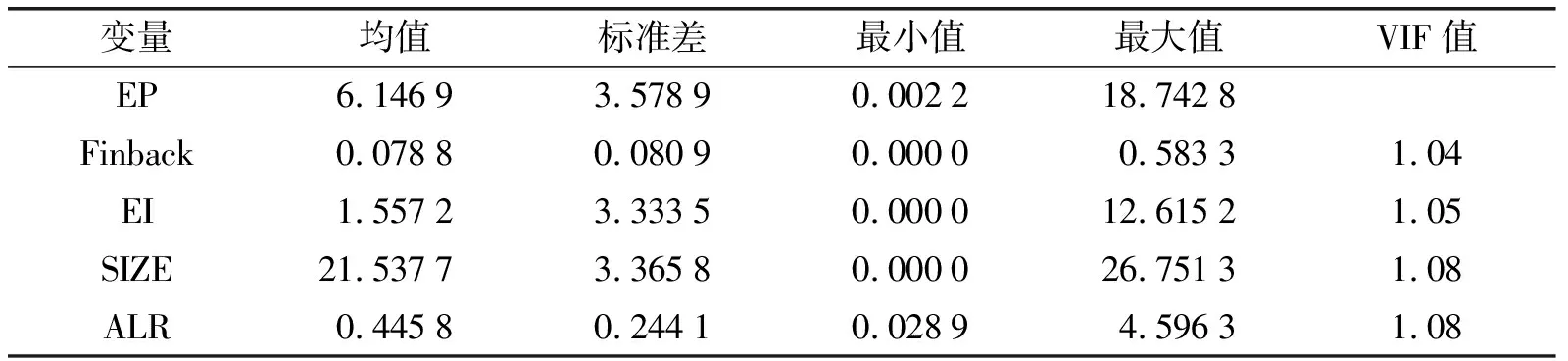

各变量描述性统计和VIF检验结果如表2所示。首先,EP的均值为6.146 9,标准差为3.578 9,表明各上市公司的环境绩效水平存在一定差异。其次,Finback的均值为0.078 8,标准差为0.080 9,且最大值和最小值之间差距较大。可见,目前我国上市公司高管团队中有金融背景成员数量普遍较少,且不同上市公司间差异较大。其余各控制变量的均值及方差取值均在合理范围内,在此不作赘述。VIF检验结果显示各变量的VIF值均小于3,证实变量间不存在严重的多重共线性。

表2 各变量描述性统计及VIF检验结果

续表2

表3是Pearson系数相关性检验结果。结果显示,Finback与EP的相关系数为负,Finback与EI相关系数为正,且EI与EP的关系在1%置信水平下呈现负相关性,初步印证了本文假设。此外,表格中各变量相关系数均小于0.5,再次证实了变量间不存在显著的多重共线性。同时,各控制变量与企业环境绩效EP间也存在一定的相关性,证实了本文控制变量选择的科学性,在此基础上需要通过固定效应模型进一步控制这些因素的影响,以得到可靠的研究结论。

表3 各变量Pearson检验结果

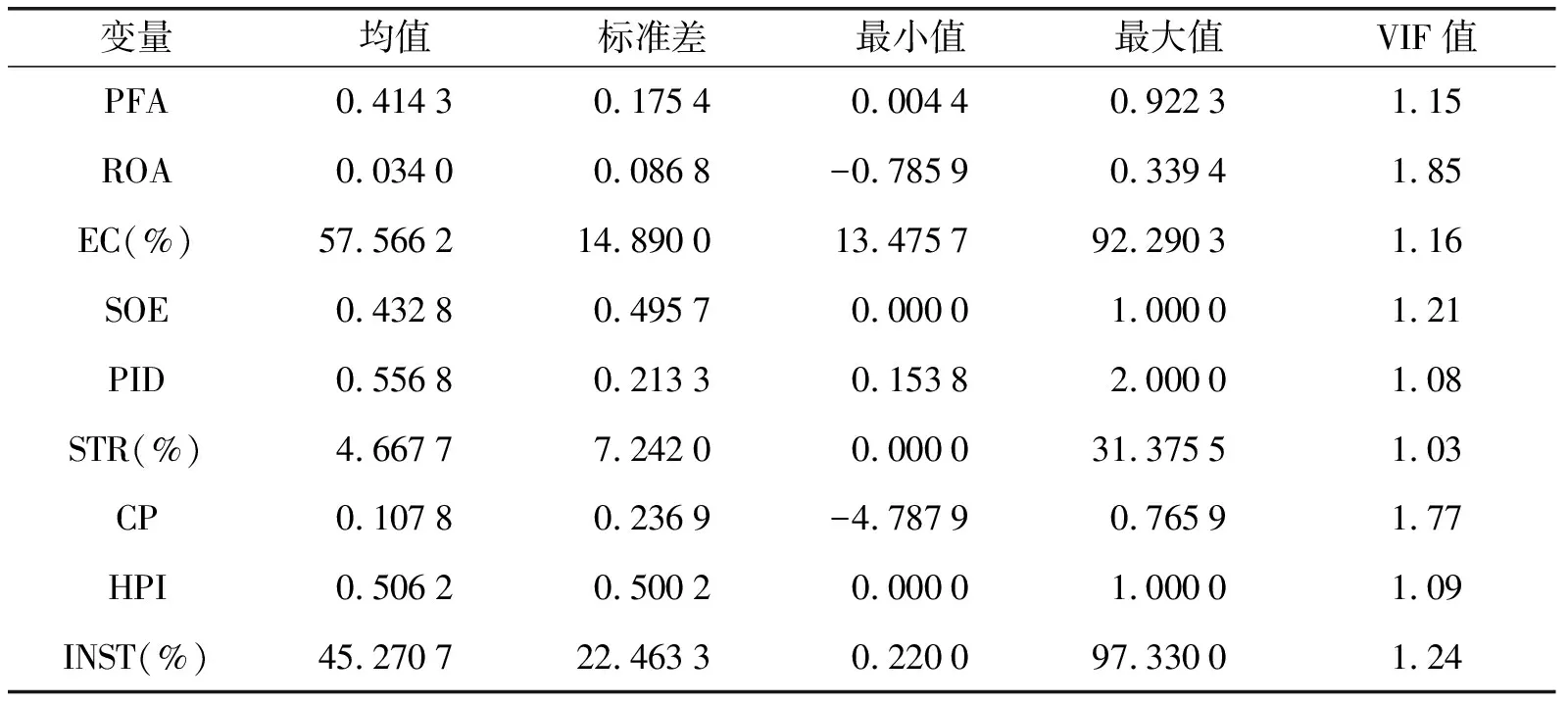

(二)主模型实证结果分析

表4报告了企业高管金融背景对企业环境绩效的影响及其作用路径。检验结果显示:列(1)中Finback的回归系数为负,且在10%的水平下显著;列(2)中Finback的回归系数在5%置信水平下显著为正;列(3)中EI的回归系数在5%置信水平下显著为负。这一结果表明,企业聘请有金融从业经历的高管能显著提高企业环境投资水平,进而提升企业环境绩效,假设H1得到证实。此外,列(3)中Finback的回归系数在10%的水平下显著为负,且其回归系数的绝对值小于列(1),故可认为环境投资在高管金融背景提升企业环境绩效的过程中发挥了部分中介作用。

表4 高管金融背景对企业环境绩效的影响及作用机制

(三)异质性分析

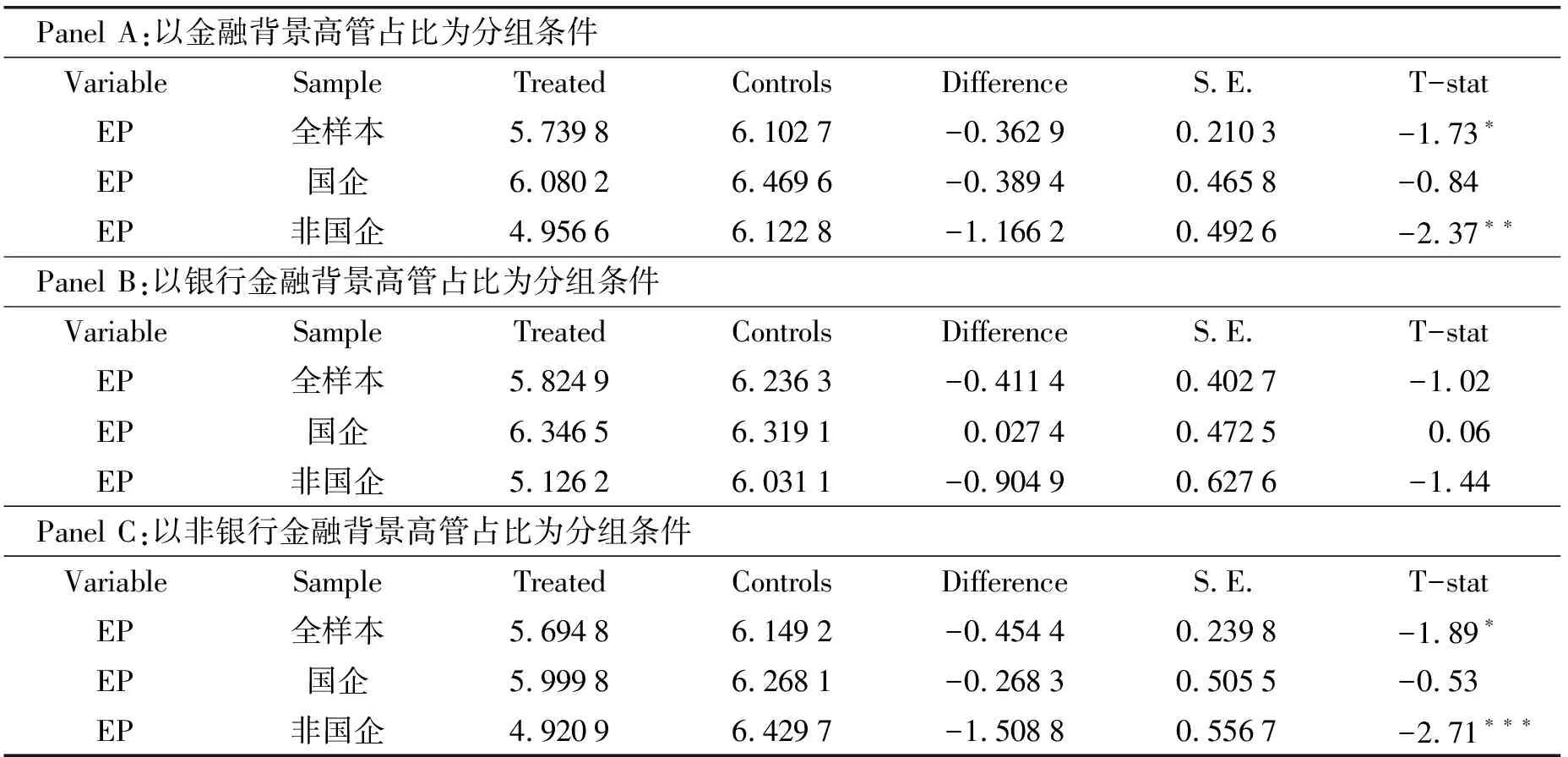

首先,基于企业所有权性质检验高管金融背景对不同类型企业环境绩效影响的异质性。表5中列(1)和列(2)分别列示了国有企业和非国有企业样本的多元回归结果。列(1)中Finback的系数为负但并不显著,列(2)中Finback的回归系数在5%的置信水平下显著,主要变量Finback的Bootstrap组间差异检验的经验P值为0.043(经验P值由自体抽样1 000次得到),且在5%的水平下具有统计上的显著性。回归结果表明,高管金融背景对企业环境绩效的积极作用主要体现在非国有企业中,证实了假设H2。

表5 高管金融背景对不同类型企业环境绩效影响的异质性检验结果

在企业所有权性质异质性检验的基础上,本文进一步将高管的金融背景划分为银行金融背景和非银行金融背景,做分样本检验。表6依次列示了全样本、国有企业样本和非国有企业样本,因变量分别为银行金融背景高管占比(BankFinback)和非银行金融背景高管占比(NoBankFinback)的回归结果。首先,列(1)中BankFinback的回归系数未通过显著性检验;列(2)中NoBankFinback的回归结果为-5.149 9,且在10%置信水平下显著,表明在高管金融背景对企业环境绩效的影响中,起主要作用的是非银行金融背景的高管,本文假设H3得到了验证。其次,列(3)和列(4)中BankFinback和NoBankFinback均未通过显著性检验,表明银行或非银行金融背景高管均无法显著影响企业环境绩效,印证了本文假设H2。最后,在列(5)和列(6)中,仅列(6)中NoBankFinback的回归系数在5%置信水平下显著为负,证实非国有企业增加非银行金融从业经历高管比例,可显著降低企业污染物排放水平,提升环境绩效,进一步验证了本文假设H2和H3。

表6 银行/非银行金融背景高管对企业环境绩效影响的异质性检验结果

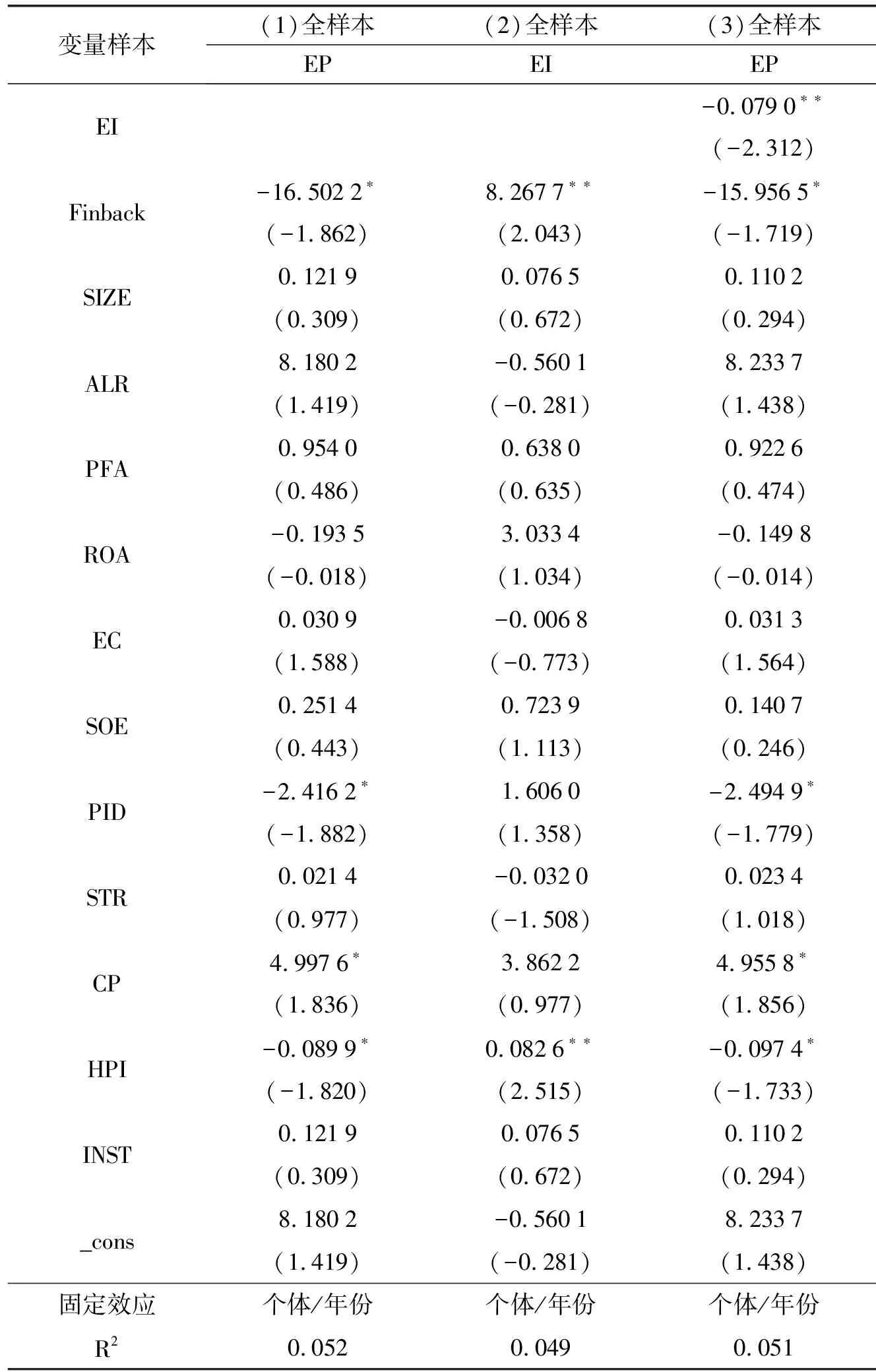

(四)稳健性检验

1. PSM方法

为控制内生性对实证结论产生的影响,本文参考宋贺和段军山的方法(65)宋贺、段军山:《财务顾问与企业并购绩效》,《中国工业经济》2019年第5期。,采用倾向得分匹配进行稳健性检验。具体操作如下:首先,计算样本企业金融背景高管比例的均值,并将比例高于均值的样本归为实验组,将比例低于均值的样本归为控制组;其次,以所选11个控制变量作为匹配变量,用最近邻匹配法对实验组和控制组样本进行匹配,比较二者环境绩效的差异。结果如表7所示。结果显示,以金融背景高管占比是否大于均值为分组条件时(Panel A),全样本以及非国有企业样本的组间差异均至少在10%水平下显著为负,表明管理层中有金融背景的高管更多,企业污染物排放水平更低;以银行金融背景高管占比是否大于均值为分组条件时(Panel B),全样本、国企、非国企的组间差异均未达到显著性水平,表明高管是否有银行从业背景无法显著影响企业环境绩效水平;以非银行金融背景高管占比是否大于均值为分组条件时(Panel C),全样本以及非国有企业样本的组间差异为负,且分别在10%和1%置信水平下显著,可见,企业(尤其是民营企业)聘请更多具有非银行金融从业经历的高管有助于提升企业环境绩效水平。PSM结果与前文实证结论一致,证实了本研究的稳健性。

表7 稳健性检验结果

2. 系统GMM方法

在公司金融领域的研究中,双向固定效应模型已经可以较好地控制因个体、时间等因素造成的内生性问题,得到可靠的回归结果。(66)Almeida H.,Campello M.,Weisbach M.S.,“The Cash Flow Sensitivity of Cash”,The Journal of Finance,no.4(2004),pp.1777-1804.(67)连玉君、彭方平、苏治:《融资约束与流动性管理行为》,《金融研究》2010年第10期。为进一步控制内生性问题,本文参照已有研究(68)杨广青、杜亚飞、刘韵哲:《环境信息披露对上市公司企业价值的影响——组织可见度是否起到中介作用》,《商业研究》2020年第2期。(69)刘生龙、王亚华、胡鞍钢:《西部大开发成效与中国区域经济收敛》,《经济研究》2009年第9期。,将滞后一期的被解释变量作为工具变量(L.EP)进行稳健性检验。同时,利用Hansen检验对工具变量进行过度识别检验,以确保在估计过程中使用的矩条件工具变量在总体上是有效的。Hansen检验结果如表8所示,各列的P值均在0.1到0.5之间,证明了工具变量的有效性。回归结果与表6结果一致,同样验证了本文假设,再次证实结果的稳健性。

表8 使用系统GMM模型的稳健性检验结果

续表8

四、结论及启示

督促微观企业绿色低碳转型、落实环境责任,是打赢污染防治攻坚战和推进“双碳”目标的重要路径。本文在国家大力倡导绿色金融的大环境下,基于烙印理论、高阶梯队理论,提出金融从业者往往具有“绿色理念烙印”和“绿色认知烙印”,上市企业聘任有金融背景的管理者能够有效提升企业环境绩效的主要观点,并利用制造业上市公司2014—2020年样本数据进行验证。结果表明:第一,高管金融背景与企业环境绩效正相关,产生这一结果的机制是具有金融背景的高管加大了环保资金投资力度,进而有效控制了企业污染物排放;第二,区分企业所有权性质检验结果表明,高管金融背景对企业环境绩效的积极作用主要体现在非国有企业中;第三,区分高管金融背景的检验结果表明,高管的非银行金融机构从业经历对企业环境绩效有更显著的推动作用。

基于上述结论,本文得出以下启示:上市企业为配合国家实现“双碳”目标,降低污染物排放并实现绿色化转型,在选聘高管时应在兼顾个人能力的同时适当考量其职业背景。一方面,上市公司可适当增加董事会、监事会及高级管理人员中具备金融(特别是非银行金融机构)从业背景的人数,加深高管团队对绿色金融相关惠企政策的理解,制定适合企业发展的绿色低碳转型战略,实现企业与环境共赢发展;另一方面,上市公司可以对高管进行绿色金融政策及产品知识的相关培训,强化企业管理者环境社会责任意识,从观念上将在生产经营中兼顾污染防治由“义务”转变为“战略”。