数字普惠金融对农村经济增长的影响分析

2023-04-27廖湘岳靳海红

廖湘岳 靳海红

摘 要:在乡村振兴的背景下,农村经济发展是我国关注的重点领域。数字普惠金融凭借互联网、大数据增强了金融的覆盖广度、使用深度及数字化程度,促進了经济高质量增长。尤其在农村薄弱的金融发展体系方面发挥重要作用。本文利用2011—2020年我国31个省市平衡面板数据,采用系统GMM模型进行实证分析,从数字普惠金融的细分维度探究其对农村经济增长的影响,同时对区域间进行异质性检验。结果表明:数字普惠金融总指标和细分维度均对农村经济增长有显著的影响;区域异质性表明:相较东部,中、西部地区的数字普惠金融对农村经济的增长效果更显著。

关键词:农村经济增长;数字普惠金融;动态系统GMM

中图分类号:F2 文献标识码:A doi:10.19311/j.cnki.16723198.2023.09.009

0 引言

作为数字技术和传统普惠金融的结合,数字普惠金融利用互联网信息、数字技术、云计算等方式解决了传统普惠金融“最后一公里”的问题。同时,数字普惠金融在优化金融资源配给、拓宽中小微企业和农村低收入者这类长尾客户群体的正规贷款渠道、降低金融服务门槛、扩大传统金融服务的范围及促进实体经济增长方面发挥重要作用。

基于此,我国近年来所大力推行的数字普惠金融,能否在缓解金融对农村低收入者这类弱势群体的排斥,提高长尾客户群体正规金融融资可得性的同时促进农村经济增长?如果能发挥积极作用,数字普惠金融对促进农村地区的经济增长是否存在异质性?以上问题的研究对于促进农村经济增长、推动乡村振兴战略以及实现共同富裕具有重要的理论价值和现实意义。

1 文献综述

通过梳理文献可以看出,目前关于数字普惠金融与农村经济之间关系的研究相对较少,而单独研究农村经济发展或数字普惠金融的文献较为丰富。尤其是在乡村振兴背景下,关于农村金融促进农村经济增长及数字普惠金融在推动农村地区的创新创业、满足融资需求等方面研究不断深入,具体主要包含以下几个方面。

1.1 关于农村经济增长的研究

国外学者主要从农业信贷、农村金融以及其他如资源配置、人力资源等外生因素方面对农村经济增长的影响进行探究。经济学家Patrick(1966)指出发展中国家在不同经济发展阶段应该采用不同的农业信贷模式,以此促进农业产出和经济增长;Mckinnon(1973)等人根据金融服务能够减少金融市场交易成本、提高经济利用效率、增强资金流动性这样的作用机制,提出农村金融服务可以提高农村经济发展水平。国内方面,大部分学者运用实证来研究农村金融对农村经济发展的影响。安翔、肖兰华(2016)等运用实证模型研究农村金融发展对农村经济增长有促进作用;焦晋鹏(2018)分别通过采用省级面板数据得出农村金融发展与农村经济增长处于长期均衡关系,并且农村金融处于“供给领先”地位。

1.2 关于数字普惠金融的研究

数字普惠金融自提出以来一直受到国内外学者的研究和探索,与农村相关的主要包括以下三个方面:是数字普惠金融与居民收入和消费方面,如宋晓玲(2017)认为数字普惠金融可以缩小城乡收入差距;学者彭澎等(2021)得出类似的结论:认为数字普惠金融的实施可以降低农民承担风险的脆弱性,缓解资金对农民的约束;吕雁琴、赵斌(2020)通过构建广义分位数模型,分析政府财政支农、市场化进程下数字金融对农村经济发展的门限效应,得出数字金融促进经济增长,但是在不同分位数下的影响水平不同。

综上所述,目前尚缺少文献探讨数字普惠金融对农村经济增长的影响,以及缺乏细分维度深入探究数字普惠金融对农村经济增长的影响。因此本文基于2011-2020年31个省的面板数据,利用动态系统GMM分别探究数字普惠金融的对农村经济发展的影响。以期进一步实施数字普惠金融政策,为推动我国农村经济的增长提供一定理论参考。

2 理论分析与研究假设

目前,农村地区仍然面临着农村用户经营信息缺失和信用水平较低以及农村产业发展过程中出现的融资难等问题。而数字普惠金融通过数字技术和大数据平台的运用获得涉农主体的大量信息,有效地解决农村借贷市场上存在的信息不对称问题,提高了农村产业资源的配置和使用率。同时,满足了农业生产过程中所需的融资需求,为促进农村经济增长提供了更多动力。主要体现在以下几个方面:

(1)数字普惠金融拓宽农村金融服务的覆盖广度。传统的金融机构往往只能通过“金融机构网点数”和“金融服务人员数”来为农村用户提供金融服务,从而把农村主体排斥在金融服务体系之外。而数字普惠金融把排斥在金融市场之外的农村主体纳入其中,为其提供更加便捷的金融服务,大大拓宽了农村金融服务的覆盖广度,从而促进农村地区的经济发展。

(2)数字普惠金融促进互联网金融和农村产业深度融合。数字普惠金融结合农村产业发展的独特性,运用互联网创新出多元化的金融服务模式,如数字农产品保险、农产品期货+保险等,实现了金融服务与农村产业发展的深度融合。同时,农村地区的互联网金融服务实际使用人的增加不仅提高农村地区经济发展的效率,也改进了金融服务中的帕累托的过程。

(3)数字普惠金融通过数字化支持服务降低成本、提供便利性。数字普惠金融通过互联网与数字化的运用不仅降低服务成本,提供便利性,满足了融资需求,同时提高了创新创业的可能性。如较低的贷款利率使他们以最低的融资成本和风险来缓解融资困难、获得创业机会,从而促进个人收入及农村经济的增长。

基于此,本文提出以下假设:数字普惠金融能促进农村经济增长,且在不同维度的数字普惠金融对农村经济增长的影响不同。

3 模型构建与数据来源

3.1 模型设计

为了避免内生性问题,本文采用动态系统GMM模型进行回归分析,其中被解释变量选取了一阶滞后数据,构建的动态面板模型如下:

RGDPi,t=∝+∝1RGDPi,t-1+β1DFIi,t+β2Pconsumi,t+β3Edui,t+β4Govi,t+β5Poori,t+β6Urbani,t+β6Insi,t+φi+δi,t

其中,RGDP为被解释变量,表示农村经济增长水平;DFI为核心解释变量,表示数字普惠金融指标;其他控制变量包括Pconsum、popul、Edu、Gov、Poor、Urban、Ins。∝i和βi分别常数项与待估参数,∝为常数项,φi为地区固体效应,δi,t为随机误差项。

3.2 变量设定

被解释变量:农村经济增长水平(RGDP)。目前国内外关于农村经济发展水平的尚未形成标准统一的测度方法。考虑到农村地区经济结构主要由农林牧渔的第一产业为主,故将农村地区农林牧渔等产业的年增加值作为衡量农村经济增长的水平状况。

核心解释变量:数字普惠金融指数(DFI)。本文采用北京大学金融研究中心编制的第三期数字普惠金融指数总指标和二级指标(覆盖广度、使用深度及数字化程度)作为变量,分别探究数字普惠金融发展对农村经济增长的影响关系。

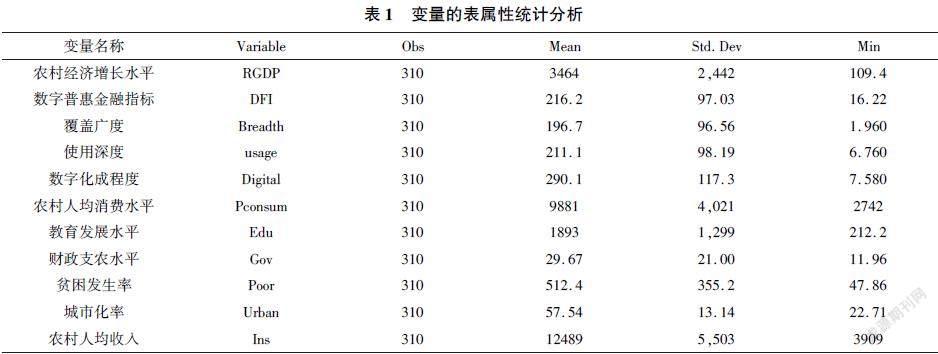

控制变量:除了上述所研究的核心解释变量外,影响农村经济发展水平因素还有很多,借鉴相关的文献引入如下表1中的农村人均消费水平(Pconsum)、财政支农水平(Gov)等控制变量。

3.3 数据来源及描述性统计

本文样本数据选取2011-2020年中国31个省级区域面板数据,数据来源Wind数据库、CSMAR数据库、《中国统计年鉴》及《中国农业年鉴》,数字普惠金融数据来自北京大学数字金融研究中心发布第三期数字普惠金融指数(2011-2020年)。相关描述性统计分析如下表1。

4 实证结果与分析

4.1 基准回归结果分析

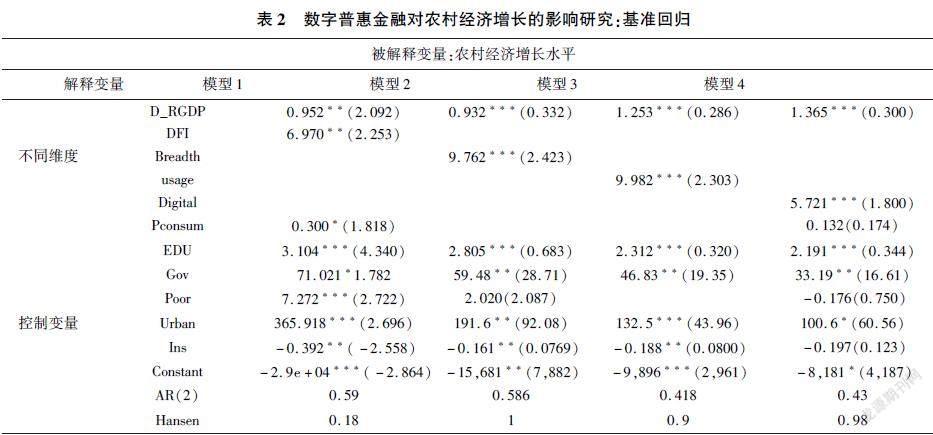

在上述所描述的变量中,上一期的农村经济发展水平可能对当期的发展水平产生影响,一定程度会使模型存在一定的内生性问题,从而导致结果的偏差。为了解决模型存在的内生性问题,本文对模型通过了动态的系统GMM进行估计。对上述变量作如下处理:其中宏观变量作为外生变量,将被解释变量的滞后期、数字普惠金融指数及微观解释变量作为内生变量。模型结果显示AR(2)=0.59,P值大于0.1,说明不存在自相关,模型不存在二阶序列相关;通过Hansen检验,P值为0.18大于0.1,表明工具变量有效。回归的结果如表2所示。

4.1.1 数字普惠金融总指数对农村经济增长的影响

模型1显示数字普惠金融总指标对农村经济增长水平的回归分析,结果表明,数字普惠金融总指数的变量系数β1为正,且在5%的置信水平下通过了显著性检验。这表明我国的数字普惠金融发展对农村经济增长具有明显的促进作用,从而验证了前文的假设。

4.1.2 数字普惠金融分维度指标对农村经济增长的影响

表2中从模型2到模型4,分别采用数字普惠金融的二级维度指标依次进行回归分析。从结果可以看出数字普惠金融二级指标的三个维度的系数β1均为正值,且在1%的水平下均通过显著性检验。这表明通过加大数字普惠金融发展水平下的覆盖广度、使用深度、数字化程度均能够促进农村经济的增长。具体分析如下:

模型2中,从覆盖广度进行回归分析,结果显示覆盖广度变量系数显著。由于数字普惠金融的覆盖广度按照熵值法,通过支付宝账号使用数量、绑卡比例等三级指标编制而成的。显然支付宝的使用让农村地区接触了更大的金融覆盖度,农村经济主体参与者通过金融服务获得了更多的金融便利和机会。

模型3中,从使用深度去分析其对农村经济增长的影响。在1%水平下显著影响,且系数为9.982,在数字普惠金融几个指标中最大,意味着数字普惠金融的使用深度对农村经济增长影响最大。数字普惠金融通过数字化信贷、保险等平台业务,弥补了传统正规金融排斥农村这一类长尾用户的不足,给农村主体带来更多筹资机会和创业的可能性,促进农村地区的经济增长。

模型4中,从数字化程度角度回归分析,结果在1%水平下显著。便利性和成本是影响农村用户使用数字金融服务的主要因素,这体现了数字金融服务的低成本和低门槛优势。数字金融服务越便利(如较高的移动化程度)、成本越低,促使农村主体金融服务需求越多,從而有助于农村地区的经济的增长。

4.2 稳健性检验

借鉴Roodman关于动态面板的研究,系统GMM所估计的模型解释变量的系数值是由固定效应模型和OLS模型下被解释变量滞后项系数的估计值来决定其上限和下限。故本文分别采用固定效应模型和OLS模型分别对模型进行回归分析,结果如下表3中的模型5至模型7。结果表明本文所采用的系统GMM估计的动态面板模型下农村经济增长的一阶滞后项D_RGDP系数为0.952,介于固定效应模型下的系数0.869和OLS模型下的系数1.396之间,如表3所示。这表明本文所采用的系统GMM模型所估计值是值得可信的。同时固定效应模型和OLS混合模型下的数字普惠金融解释变量系数在1%水平下均显著,这也很好说明数字普惠金融能够促进农村经济的增长。

4.3 不同区域异质性检验

考虑我国不同区域间经济发展水平和数字普惠金融发展程度的存在一定的差异性,故将我国分为东、中、西部三个区域,通过系统GMM对不同地区的数字普惠金融和农村经济增长的影响关系依次进行探究,结果如下表4中模型8至模型10所示。结果表明,东部地区在1%水平下显著,而中部地区和西部地区分别在10%和5%水平下显著影响,且解释变量的系数均为正数,这表明东部、中部和西部的数字普惠金融对农村经济增长有积极作用。

其次,从解释变量的估计值系数绝对值上看,中部地区的解释变量系数为51.79最高,然后是西部地区系数值为22.453,东部地区值最小。出现这样结果的原因可能是相比东部地区已形成较发达的经济发展水平和完善的金融服务体系,其经济水平对中、西部地区形成资金反哺效应,故中、西部地区的数字普惠金融对农村经济增长效果反而更显著。

5 政策与建议

基于上述研究结果,为促进农村经济增长、实现乡村振兴提出以下政策与建议:

(1)继续拓宽农村地区数字普惠金融的覆盖广度。

由于我国农村人口数量庞大且不同区域的金融服务和产品需求差异性的特点。因此应结合农村金融服务多元化的需求,加大农村地区的互联网基础设施的投入,让更多的农村主体享受到数字普金融政策下带来的金融服务。

(2)加强数字普惠金融与农村产业深度融合。

通过对数字普惠金融在农村地区用户注册制的开发、建立相关部门的市场监督机制;将农户信息纳入征信系统,解决其在面临融资需求和风险防御之间存在的信息不对称问题;同时将当地保险、理财、证券期货等金融产品与农村产业深度融合,创新适合农村发展的金融产品。

(3)充分发挥数字化技术对农村地区产业创新作用。

深入普及电子银行在农村地区的使用,提高农户对各种电子支付系统的利用率。利用数字化平台加大对农村居民金融素质的培养,帮助农民提高应用产业技术水平能力和管理能力。针对东、中、西部区域间数字普惠金融发展程度和經济发展水平的差异性,继续发挥东部地区对中西部地区的数字化技术和资金的反哺作用,实现区域间数字金融普惠、共享,从而更好发挥数字普惠金融促进农村经济增长的作用。

参考文献

[1]HUGH T Patrick.Financial Development and Economic Growth in Under developed Countries [J].Economic Development and Cultural Change,1966,(14):174189.

[2]肖兰华,施泉生,杨刚,等.农村金融发展对农村经济的动态影响测度——基于弹性系数分析方法[J].江汉论坛,2016,(01):3135.

[3]焦晋鹏.农村金融体系发展与农村经济增长关系实证分析——基于1978年-2015年黑龙江省数据[J].农村经济,2018,(12):2330.