抢滩养老金

2023-04-26贝恩公司

中国居民,开始将养老作为整体财富管理的必要考量。

当前的中国养老金保障体系历经改革,已经初步搭建与国际标准同步的“三支柱”养老金制度体系:

第一支柱,为政府主导并负责管理的基本养老保险;第二支柱,由政府倡导、 企业自主加入的企业年金和事业单位强制加入的职业年金保障计划构成;第三支柱,则由个人自愿参与、政府提供税收优惠等政策支持的养老金融产品构成。

截至2021年,中国养老金市场规模约为15万亿元,2022年以来,伴随养老金第三支柱制度加速落地,带动万亿增量资金入市。

预计2025年前,中国养老金市场短期增速可达15%,总规模可达约26万亿元,2025–2030年的中长期增速,将达到12%,总量在2030年达到约48万亿元。

由于第一支柱支出压力激增,第二支柱企业渗透率增长仍需政策撬动,发展第三支柱有助于缓解第一支柱的支付压力,同时弥补第二支柱不足,扩大养老金覆盖面。

针对第三支柱的纲领性政策开始加速落地,金融机构纷纷布局。同时,个人对多支柱养老的认知开始增强,养老金产品也在政策和需求双重刺激下开始迭代发展。

基于收入和家庭财富的区间,不同群体对养老金产品在财富管理配置中的定位不同,需求可从基础养老金产品上升至全方位综合养老财务规划。

例如,年薪大于十万元的大众富裕阶层会更多考虑多样化的养老投资组合以确保退休后的财务灵活性;年薪不足十万元的大众人群迫切需要基础的养老金产品以确保退休后维持生活的基本收入。

同时,高净值人群非常关注涵盖预防保健、疾病诊治、长期照护、安宁医疗的“全人照护”养老服务,富裕人群普遍关注医养融合模式的社区养老等附加型养老服务。相比之下,大众富裕人阶层和大众人群对养老服务方面主要着眼于较为基础的增值服务需求,如药品上门,养老助餐、老年食堂等。

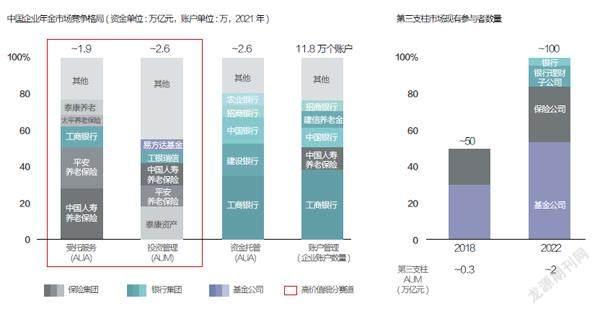

中国养老金市场总体呈现出同质化程度较高的竞争格局。整体上,第二支柱、第三支柱均未出现处于主导地位的市场领导者(图1)。

第二支柱中的高價值细分赛道仍未出现头部玩家,准入的市场参与者均有机会通过差异化竞争,获取更多市场份额。

以企业年金为例,投资管理是价值链中的重要一环,占整体企业年金收入池高达约80%。2021年,全国企业年金投资管理总规模为2.6万亿元,其中规模最大的泰康资产管理约4,300亿元,占据约17% 份额。除泰康外,市占率大于5%的玩家还有6个,前5大市占率玩家合计份额仅约50%,格局分散,竞争激烈。

第三支柱正处于高速发展初期,玩家数量不断增加,新老玩家都在通过更个性化的服务与产品实现获客与份额增长。

2018年,第三支柱规模仅为0.3万亿元,参与者约50家,主要由公募基金和险企组成。随着市场提速,截至2022年底,第三支柱市场规模已达到2万亿元,且参与者增加至近100家,包括公募基金、险企、银行及其理财子公司,竞争形态持续迭代,市场领导者有待确立。

商业模式:四类业态,布局不同业务领域

经过研究,贝恩提炼出了四大类养老商业模式,基于所提供的养老金产品和服务,布局价值链上的不同板块(图2)。

完整的、横跨养老金和养老服务配套的综合业务提供商,利用现有不同领域、业态的子公司布局养老产业链上的绝大多数细分领域;典型玩家主要为大型保险集团。

聚焦养老金业务,提供横跨不同支柱的综合养老金资产配置服务,利用不同的专业子公司穿透价值链内各个细分市场;典型玩家主要为大型银行集团。

专注于提供横跨三大支柱的投资管理服务;通常为专精投资的服务提供商,典型玩家主要为大型基金公司。

聚焦研发、销售第三支柱养老金产品,通常表现为相对独立的产品提供商;典型玩家主要为中等规模保险公司、基金公司、银行理财子公司等。

随着多元玩家入局,客户养老意识提升,中国养老金市场正在从“产品驱动”逐步过渡到“客户为赢”的发展阶段。有别于当前产品同质化高、投资者选择有限的传统模式,未来如何聚焦客户多元诉求、围绕客户生命周期打造综合养老规划,积极创新产品,丰富选择,建立客户闭环将成为制胜关键。

在新的市场格局下,围绕以“客户为中心”的理念,涌现出四大产品端与客户端的关键趋势。

金融机构正在基于自身优势进行产品设计来满足多样化、多层次产品需求。另外,产品定制化也正成为顺应客户需求的核心抓手,如,根据不同人生阶段设计更个性化的专属产品,并进行资产配置动态调整。

在各类产品创新背后,玩家也在进一步夯实投研能力,实现长期稳健的投资收益。

例如,贝莱德建信理财使用全球架构、本土策略打造投研团队。背靠贝莱德智库长期积累,贝莱德建信理财在中国市场沿用了其在成熟市场的系统化投资策略,并由来自深耕国内市场的同事根据本土情况落地调整。

个人养老财富管理意识增强,市场涌现出更多端到端的综合养老规划服务。目前,大型金融机构不仅在加速设计和销售产品创新,同时也还在积极布局养老资产全视图以及跨生命周期养老咨询服务。

同时,基于收集到的一体化养老金数据,提供全生命周期的咨询服务,测算养老缺口,基于年龄段和风险承受能力等维度为客户建议最合适的养老金产品。随着未来二三支柱滚存的实现,提前布局综合养老规划的玩家将有机会取得一体化服务先发优势,产生更大体量的交叉销售,实现业务版图扩展。

为匹配综合养老规划建设,区别于之前“产品驱动”,投资管理主导的模式,价值链中提供整体规划的环节重要性将会越加凸显,如第二支柱受托管理,第三支柱养老咨询。

贝恩研究发现,市场玩家正在从完整的客户旅程上强化客户互动,包括建立养老客户画像,开展投资者教育,以及布局多元触点。

领先玩家正在发力挖掘养老客户画像,洞察客戶需求。在个人养老金试点上线前,招商银行已在手机APP上线养老金融专区,开通个人养老金账户预约服务,提前根据客户资金能力和过往投资经验洞察潜在客群需求及其画像。

加速建立多元触点。以线下为例,头部玩家正在通过员工宣讲大会、专属养老理财顾问团队等方式布局客户服务触点;在线上,伴随着一系列辅助工具的迭代,如智能投顾,金融机构能正在更主动地建立与客户的连接。

在第二支柱,在年金受托服务领域,除了满足缴费、投资、领取等常规业务,国寿养老还积极开展员工研讨与培训,布局大类资产配置、风险管理等定制化运营管理功能,积极与企业客户在各个运营环节 产生更多互动,并根据其需求动态调整服务内容。

在第三支柱,光大银行发力建设多元用户触点,对线下物理网点进行适老化改造,计划组建养老投顾团队与客户进行线下互动;在线上通过手机银行与云缴费平 台设立养老金融专区,及时分享政策解读与咨询服务,主动与客户产生交互及反馈。

各玩家正在加强与第三方的渠道合作来扩大产品分销。目前常见的第三方渠道包括银行、薪酬福利顾问、保险经纪公司、数字化平台四大类。

目前银行渠道占据主流,据估计,在养老金第二和第三支柱,超过50%的个人客户和企业年金客户是通过银行渠道获客的。薪酬福利顾问在外资雇主及规模型企业的关系与服务方面具有独特优势,并以此向员工进行个人养老金产品交叉销售。数字化平台则在触达个人方面优势明显,引流规模预期将会随着第三支柱加速而快速提升。

另外,大型金融机构,尤其是保险集团,也在通过与养老生态服务商的战略合作,为客户提供养老社区、健康管理、居家养老等增值服务。

本文节选自贝恩公司发布的《中国养老金市场白皮书》, 作者为贝恩公司资深全球合伙人梁霭中、全球合伙人崔筠、董事经理董介名,编辑中略有改动,经授权刊载。