年内公募基金经理离任潮起跳槽大公司取代“奔私”成为首选

2023-04-22张桔

张桔

两年前的一项统计表明,国内公募基金经理的平均年龄为39岁,而美国基金经理的平均年龄为55岁,相差16岁。随着近两年一轮又一轮公募离职潮后更多年轻人走上一线,这一差距或许会越拉越大。

《红周刊》通过Wind统计,2023年年初至4月10日,内地59家基金和资产管理公司的86位基金经理离任。就来自权益阵营的基金经理来说,包括陈金伟、张丹华、何以广、高楠、邬传雁、李双全、白冰洋等十来位名将在老东家离任。但与以往多数人会选择奔私不同的是,这批人多数还是留在了公募,选择跳槽去了实力更强的头部或明星基金公司。

例如宝盈的陈金伟跳槽鹏华、高楠跳槽永赢、汤戈跳槽方正富邦等,更多呈现出业内的“人往高处走”。对此,有深圳基金公司人士表示:“首先还是头部或排名靠前的基金公司能给出更高的薪酬,同时在大基金公司任职压力会比中小基金公司小。此外,普遍头部基金公司研究实力更强,包括品牌影响力和渠道拓展能力都能反哺基金经理,同等条件下明星基金经理有更大的空间施展拳脚,比如能够管理规模相当可观的中大型产品。”

谈到今年离职潮特点时,上海某券商基金分析师李梦一指出:“较大的不同是并非过去因为一时的突出业绩被大型机构挖角或者因为短期业绩不达标而被迫离职,一些风格独特的老将也选择改换门庭,比如冯汉杰。”

而对于痛失明星的公募老东家来看,所产生的影响也应该一分为二来看,或许这对于一直僧多粥少的基金经理岗位来说,空出的职位缺口就是机会,如果能迅速抓住就能一举成名。比如上述提到的陈金伟,当初就是抓住了国家安全战略沪港深前任曹潜卸任的机会,而快速做出了成绩打响知名度。但是如果拉长周期来看,如果一家小公司频频为他人做嫁衣培养人才的话,是否显得太得不偿失了呢?

部分中小公募变身“黄埔军校”宝盈、光大等多次为他人做嫁衣

在公募行业内循规蹈矩地培养一位基金经理的话,如果从研究员到基金经理助理再到基金经理的传统路径,可能需要花费大约五到十年的时间;在当前行业越发内卷且明星基金经理屈指可数因素下,挖角同行就成为现实的途径,中小公司人才流失就愈发严重。

“通常来说,基金经理的风格和职业路径也有一定相似性,看重行业景气、顺势而为的基金经理换手率稍高,而看重企业内在价值、看重估值的基金经理换手率低,职业也更加稳定一些。今年以来本来就为数不多的价值派基金经理相继离职是比较少见的,比如白冰洋、蔡宇滨。”李梦一表示。

众所周知,内地的公募基金公司基本汇集在沪港深三地,而从近些年的人员流动情况看,三地都有基金公司频频失血。4月1日,宝盈基金发布多则基金经理变更公告,陈金伟因个人原因提出辞职,并离任了所有在管的基金经理职务,这位任职还不到两年半的明星基金经理第一站戛然而止。之所以圈内定义他为明星基金经理,因为他与崔宸龙2021年一同成名,刚一出道就成为巅峰。从当年年终排名看,除去崔的两只产品独占鳌头外,排名第三的宝盈优势产业全年也实现了回报翻倍,其就是当年1月才上任的新秀陈金伟所管理的产品。从他的几只产品重仓来看,他基本专挑小票下手,平均持有一两个季度后再更换,与同时期成名的状元崔宸龙专注新能源不同,他的产品重仓股在行业属性上并没有特别明显的偏好。

但是,这样的风格在去年泥沙俱下的市场中遭遇了挫折,2022年全年,该基金的同类排名从上一年的第2位下降到第1723位,去年产品全年净值下跌达到26.16%。不过宝盈优势产业的表现再次大起大落,今年到目前的涨幅超过6.5%,再次升至同类排名前三分之一。究其原因,12月31日时基金所重仓的传音控股、深信服等公司因沾边AI而股价飞涨,最新年内涨幅都超过25%。只是接下来,该基金的命运已与陈金伟无关。

从Wind来看,虽然近几年流失的基金经理数量上已经减少,但是却实打实地都是公司的实力派人物。此前两年,该公司每年都流失了两位基金经理,2021年时的郝淼和李进都是在渠道中有一定影响力的名将,但是前者已经转投了嘉实基金,后者转投了景顺长城基金。2022年时离开的肖肖同样是公司力捧的名将,但他已经离开公募创立私募。

再看上海滩,由于汇集的基金公司数量最多,因此同行之间的人员流动可谓家常便饭,据《红周刊》不完全梳理,近几年,光大保德信基金是明星权益基金经理流失明显的一家。

Wind表明,从2020年以来,公司流失的明星级人物包括了何奇、董伟炜、戴奇雷、金昉毅、翟云飞等,特别是2021年全年走掉了6位,而去年离职的魏晓雪和今年离职的翟云飞均为多年老将,公司多年的明星级人物几乎流失殆尽。

目前,何奇早已在西部利得基金管理产品,董伟炜在银行资管公司汇华理财担任权益配置总监,多年的研究总监魏晓雪出任了外资公募路博迈基金的副总经理。而今年最新离任的翟云飞也是公司多年的基金经理,不过他是被动型量化投资团队中的一员。

天天基金网数据显示,他在任职该公司期间总共管理过的产品达到10只。从涉及管理的基金类型来看,具体包括偏股混合型、股票型、灵活混合型、偏债混合型、股票指数型,是横跨多领域的全面复合型人才。在他离任后,公司现存管理产品数量最多的基金经理变成了詹佳,但是这位管理9只产品的基金经理任职不到5年。

爱方财富总经理庄正用数據说话:“从权益类基金经理的离职情况来看,一些知名的基金经理在今年内选择了离职,其中一部分是从中小基金公司跳槽到了大公司。这可能与去年最严跳槽令的出台有关,导致了一些基金经理在选择跳槽时更加谨慎,倾向于选择规模较大的公司以规避跳槽限制。但我们发现,越来越多从中小基金公司跳去了大公司。长城的何以广去了兴全基金,诺安的蔡宇滨去了招商基金,恒越的高楠去了永赢基金。从离职前所在基金公司管理规模看,长城、诺安、恒越基金公司在管规模分别是2565亿元、1550亿元、88亿元,新进的兴全、招商、永赢基金公司在管规模分别是5886亿元、7939亿元、2717亿元,实现了不同幅度跨越。”

实力派基金经理来投固然可喜尽快适应新平台或需新东家解决

从基金经理跳槽的另一面来看,实力派新东家迎来强援固然可喜,但是它们本就兵强马壮,如果不能给新援提供合理的成长空间的话,未必他们能复制在老东家时代的傲人成绩。

今年,明星基金经理高楠的再度跳槽引发圈内外广泛关注,早年他从国泰基金跳去了另一家排名相对靠后的小公司,但是今年又从该公司跳去了永赢基金。无独有偶,当初在华宝基金因善战医药股成名的光磊,也在2021年转投了永赢基金,光磊的永赢之路,或许能够给后来者高楠提供一些借鉴。

天天基金网数据显示,光磊在华宝基金任职期间是从2015年到2021年,他在此期间总共管理过7只产品,最后所实现的任职回报均为正收益,特别是完美契合他能力圈的产品华宝大健康和华宝医药生物,他卸任时所实现的任职回报均翻番。对比来看,目前他在永赢基金管理三只产品,但是不仅任职回报全部体现为下跌且超过10%,而且在永赢管理时间最长的产品是永赢优质精选混合,目前任职回报下跌已经超过了35%。当然市场近两年的变化已经天翻地覆,医药股迟迟没有系统性表现,但是来自公司层面需要反思的也很多。

以他在永赢所管理的首只产品永赢优质精选混合为例,从2021年12月底任职以来迄今大约不到1年半,但是产品的业绩表现极为惨淡。2022年全年,该基金全年净值下跌约为33.79%,在同类的2659只基金中排在第2513位。2023年开年迄今,该基金净值下跌约为6.03%,在同类的3543只基金中排在第3353位。为何前后反差如此之大呢?

聚焦该基金去年的四份季报,我们可以看到基金经理逐季的变化还是很明显的,并且有意识地减少了最熟悉的能力圈医药依然收效不佳。具体说来,第一季度时,医药股还是占据了相当的比重,比如爱尔眼科、迈瑞医疗、爱美客、九洲药业、凯莱英在前十中占据了半壁江山;而第二季度却风云突变,前十中能持续上榜的公司仅剩下爱美客和科沃斯。

到了下半年更是风格大变脸,三季度时画风完成转变成了蓝筹风格,特别是多家中字头国企蓝筹携手进入,比如两大电信巨头中国联通和中国移动均杀入前五,假设这样的思路持续到今年首季必然收获不小。可惜二级市场真刀实枪下没有假设,四季度基金的整体行业思路又偏向了地产,包括招商蛇口、金地集团、保利发展均在前十中谋得一席之地。复盘当年光磊在华宝时代的留痕,他并非如此大开大合,何以一年风格变化如此极致呢?

种种迹象显示,这或许还是和基金产品岌岌可危的规模息息相关。数据显示,作为发起式基金,当初产品成立时也就是大约1070万份。在经历了一年不太成功的实操后,去年四季度末两类份额的合计规模约为0.09亿元。虽然发起式基金前两年不会有清盘压力,但是无形中对基金经理管理的压力可想而知。令人困惑的是,作为总资产排名前30位的实力派公司,永赢对于改变该基金的困境似乎也束手无策,这也或多或少加剧了如今光磊的尴尬。而他的教训,或许也会让“后来者”高楠引以为戒。

无独有偶,这样的事例在上海滩的公募行业中并非孤例,比如华泰柏瑞的方纬曾经短暂跳去了上海的一家头部公募,但在水土不服后未能如预期般升华职业生涯,无奈再次跳回到华泰柏瑞的帐下,重新拾起曾经管理过的产品教鞭。

中小基金公司痛失名将并非“末日”大胆扶植新人上位或改换一片天

其实对于频遭人才流失的中小基金公司来说,吐故纳新换血基金经理团队也是必须要做的动作,如果能合理利用明星离职的机会扶植潜力新人,也许会收获意外之喜,毕竟如今的公募基金经理阵营,逐渐会慢慢过渡到85后乃至90后唱主角。

尤其在当前外资公募纷纷落地的情况下,公募基金行业竞争激烈,挖角与被挖角成为家常便饭,人员的正常流动在所难免。与其时刻提心吊胆严防死守自家明星,不如给崭露头角的新人更多的机会,或许他们会做得更好。

总部位于深圳的长城基金今年流失了权益名将何以广和指数型基金经理王卫林,尤其前者任职超过7年半,是公司一手培养起来的王牌基金经理,并且担任过总经理助理和研究部总经理等重要的职务,在渠道和基金投资中颇具影响力。但是仔细审视公司的权益基金经理阵营,似乎早已对这类名将流失未雨绸缪,将影响减小到最低。一方面是包括杨建华、谭小兵、陈良栋等资深名将押阵维持口碑;另一方面是公司这几年重用新人收效明显。

2021年时,“新人”杨宇一战成名,他与刘疆合作管理的长城行业轮动跻身年终排名前十,成为与崔宸龙、陈金伟一批快速走红的新锐,目前他独自管理行业轮动与新能源股票两只基金,看得出公司已經让其独挑大梁。而今年在人工智能风起云涌的背景下,公司对半导体配置尤其青睐的两位基金经理尤国梁和刘疆业绩不俗,而他们的任职不过是三四年的时间。

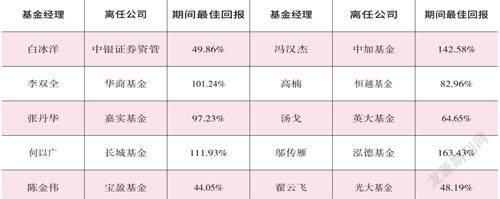

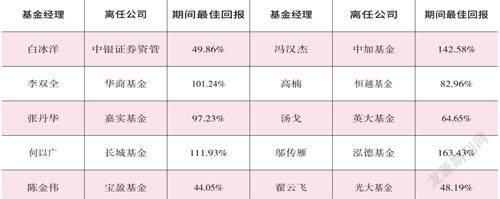

附表部分今年离任基金经理相关情况一览

数据来源:天天基金网

重点看公司2022年基金经理岗位上的新人,Wind资讯显示,一举出现了5个陌生的名字,这其中除去女将吴冰燕是固收类的基金经理外,其他包括林皓、唐然、向晨、杨维维都是权益类的基金经理。这其中最让人惊讶的是,去年12月份才走马上任的杨维维,屈指算来他担任基金经理还不到120天,但是他和谭小兵管理的长城创新驱动今年净值上涨已经超过20%,考虑到谭是能力圈在医药的基金经理,该基金偏科技的持仓大概率是出自这位新人之手。

当然未雨绸缪的肯定不止长城一家,庄正也举例分析:“诺安当家基金经理蔡宇滨于2月18日因个人原因离职,其代表作诺安低碳经济股票基金业绩表现亮眼,2019年1月22日至2023年2月18日,蔡宇滨任职期间年化回报率超过25%。现任基金经理韩冬燕、李晓杰两位基金经理中,韩冬燕具有一定资历,投资年限7.4年,但李晓杰为新任基金经理,投资时长仅不到两个月。但二人合力已为基金净值创下了新高,算是在老将离任后的一个良好开端,后续业绩可期。”

“此外,中加转型动力混合基金的现任基金经理张一然算是比较成功的晋升。新生代基金经理张一然投资年限目前是1.7年,前任基金经理冯汉杰于3月24日离职,张一然于2月15日任职,中途老将带新人,给予新生代基金经理更大的发展空间。任职以来中加转型动力混合基金总体业绩稳定,短期内表现良好,长期业绩仍可持续关注。”他补充强调。

(本文提及基金仅做分析,不做投资建议。)