新消费理念下杭州蜂蜜市场发展演化分析

2023-04-02蔡日旋毛小报

蔡日旋 毛小报

(浙江省农业科学院农村发展研究所,杭州 310021)

1 引言

随着我国经济稳步发展,国民消费水平持续提升,消费观念不断转变,新消费理念逐步趋于成熟,消费者对于消费的理念由注重温饱向注重品质与健康升级转变,更加关注个性化、多样化的需求。2019年国务院印发《国务院关于实施健康中国行动的意见》,大健康产业迎来蓬勃发展[1]。蜂蜜产业在新消费理念兴起和大健康产业不断发展的背景下正迎来新机遇。

我国是蜂蜜生产和消费传统大国,蜂蜜在日常餐饮和养生保健中扮演重要角色,是一种药食同源食品,兼具食用价值和药用价值,具有调节肠胃功能、维持肠道微生物平衡、改善神经系统疾病、保护肝脏、杀菌消炎、促进伤口愈合、恢复疲劳、提高免疫力等功能[2-4],蜂蜜的养生保健功能受到消费者认可,消费者的认可对于蜂蜜消费行为具有重要影响[5],蜂蜜行业正逐步摆脱“柠檬市场”现象[6],走上高质量发展道路。杭州作为东部沿海发达省份省会城市,居民消费理念较新颖,针对杭州市场进行研究能表明经济发达地区蜂蜜消费市场变化趋势,因此,基于2012~2021 十年间在杭州收集到的4427 条蜂蜜市场调研数据,从销售频次及市场价格入手,对当地蜂蜜市场演化情况进行针对性研究。

2 样本情况

考虑到超市、专柜及独立运营的蜂蜜专卖店的价格数据在时间维度上具有可比性,且资质齐全、进货渠道稳定,可较好杜绝假货等现象,保证数据质量,有助于提高研究的可信度,而电商平台等途径由于折扣情况不透明,不利于收集真实价格数据。因此本文聚焦于杭州超市、专柜及蜂蜜专卖店等传统线下销售渠道展开市场分析,而不将电商平台等线上销售渠道纳入调研范围。具体而言,本文研究范围覆盖2012~2021年杭州35 家超市、专柜及独立运营的蜂蜜专卖店的4427 条数据。

3 杭州蜂蜜市场发展演化情况

3.1 产地多元:蜂蜜产地逐步形成三足鼎立的市场格局

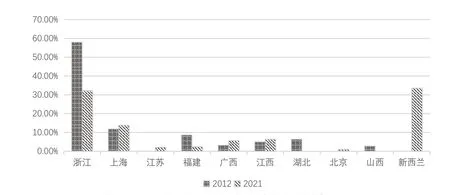

杭州市场上浙江省内蜂蜜一家独大局面打破,形成浙江、新西兰、上海三足鼎立的市场格局。2012年在杭州市场上主销的蜂蜜产地以浙江为主、上海和福建等地占据少量市场,但近年来产自福建、湖北等地的蜂蜜逐渐退出,新西兰蜂蜜大量进入杭州市场,产自浙江的蜂蜜在调查中的占比大幅下降,2021年在杭州市场上主销的蜂蜜产地以浙江、新西兰和上海为主,具体如图1所示(部分占比较低的产地未列出)。2012年产自浙江的蜂蜜在调查中的占比接近六成,为57.99%,之后十年间仅2015年和2021年有所回升,其余年份均呈下降态势,至2021年产自浙江的蜂蜜在调查中的占比仅剩32.16%,年均降幅达6.34%,新西兰进口蜂蜜近年来在杭州市场蓬勃发展,2021年产自新西兰的蜂蜜在调查中的占比达33.57%,首次超过产自浙江的蜂蜜,位居第一,产自上海的蜂蜜在调查中的占比由2012年的11.87%上涨至2021年的13.85%,尽管涨幅较小,但占比仍位居第三位。这一结果表明,杭州市场上销售的蜂蜜产地来源呈多元化发展趋势,其他省份和国家的蜂蜜在调查中的占比不断上升,最终呈现三足鼎立局面,各地蜂蜜在杭州市场上形成良性竞争格局。

图1 2012与2021年主要蜂蜜产地占比情况

3.2 价格上涨:国内外蜂蜜价格倍差呈现扩大趋势

首先是国产蜂蜜与进口蜂蜜在价格上均呈现上涨趋势,国产蜂蜜在2014年1由于2012年及2013年进口蜂蜜数据与其他年份不具有可比性,因此价格方面仅分析从2014年起的数据。和2021年平均单价分别为56.98 元/kg 和76.11 元/kg,累计涨幅为33.58%,年均增长率为4.22%。具体而言,2014~2018年呈现快速上涨趋势,由56.98 元/kg 上涨至78.13 元/kg,涨幅达37.13%,年均增长率为8.21%,2018年后市场价格稳定在75~80 元/kg。进口蜂蜜在2014年和2021年的价格分别为624.90 元/kg 和1173.69 元/kg,累计涨幅达87.82%,年均增长率为9.42%,进口蜂蜜价格上涨速度远高于国产蜂蜜,国内外蜂蜜价格倍差扩大(图2)。国内外蜂蜜价格倍差多年来均稳定在10 倍以上,整体呈扩大趋势,二者价格倍差由2014年的10.97 倍扩大至2021年的15.42 倍,仅在2017、2018和2020年有所下降,其余年份均保持上涨,说明进口蜂蜜在市场上的热度较高,国产蜂蜜尽管近年来价格有所上升,但涨幅不及进口蜂蜜,国内高端蜂蜜市场仍由进口蜂蜜主导,国产蜂蜜进军高端领域仍需在营销、渠道、品质、品牌等方面争取新的突破。

图2 杭州市进口蜂蜜与国产蜂蜜平均价格图

3.3 品种更迭:医用级蜂蜜和天然成熟蜂蜜受到市场青睐

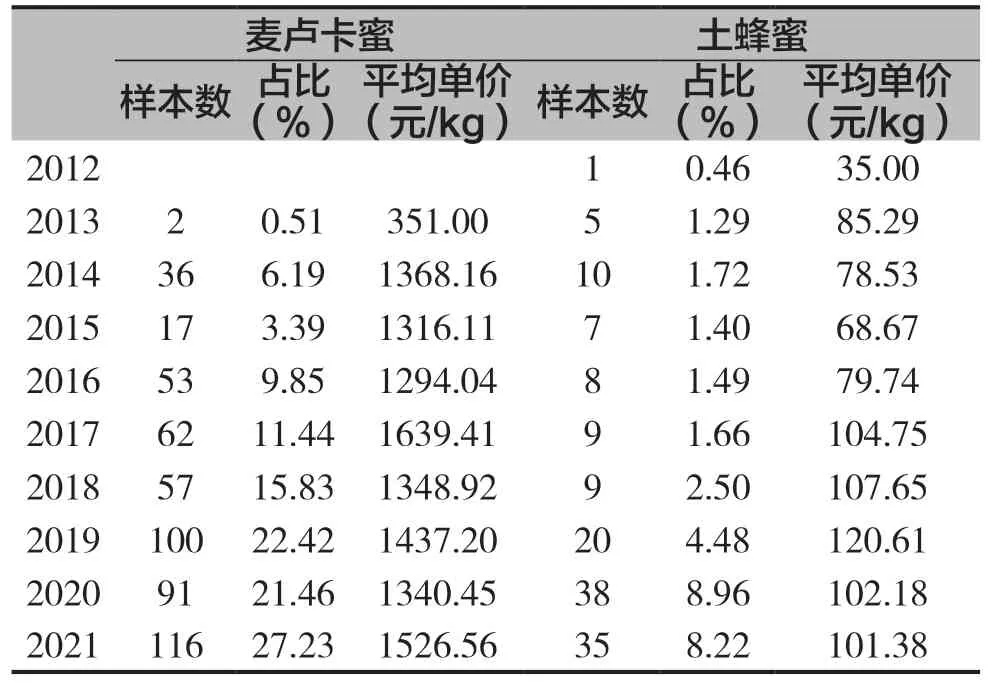

随着消费理念升级,消费者对于杂蜜和洋槐蜜消费需求有所下降,对于具有抗菌效果的医用级蜂蜜麦卢卡蜜[7]和天然成熟的土蜂蜜[8]需求不断上升,价格快速上涨,销售频次不断提高,呈现出价量齐升态势,具体如表1所示。麦卢卡蜜因其特有的抗细菌、抗真菌、抗病毒功效,销售频次正不断提高,近年来,麦卢卡蜜样本数量由2013年的2 份,在调查样本中占比仅为0.51%,快速攀升至2021年的116 份,占比达27.23%,年均增长3.34 个百分点,在所有品种蜂蜜中位居第一。市场对于经充分酿造、封盖成熟的土蜂蜜的接受程度不断上升,土蜂蜜样本数量在2012年仅有1 份,随后六年间保持平稳发展态势,2017年起进入快速发展期,在调查样本中的占比由2017年的1.66%上涨至2021年的8.22%,年均增加1.64 个百分点,年均增长率达49.17%,绝对数量达到35 份。在价格方面,麦卢卡蜜和土蜂蜜平均单价在调查期内均有所上升,其中,麦卢卡蜜2021年单价较2014年上涨11.58%,土蜂蜜2021年单价较2013年上涨18.87%22012年的土蜂蜜样本和2013年的麦卢卡蜜样本由于数据量过少,不具有代表性和可比性,因此不纳入价格分析。。麦卢卡蜜和土蜂蜜的销售频次和价格齐涨,说明市场对麦卢卡蜜和土蜂蜜的认可度正在上升,蜂蜜的健康、养生等理念被大众所接受,但二者价格近年来均有小幅回落,说明市场正趋于理性,溢价逐步降低。

表1 麦卢卡蜜与土蜂蜜年际间变化情况

3.4 渠道收缩:超市逐渐成为蜂蜜实体销售的主渠道

调研中涉及的销售渠道均为实体销售渠道,分别是超市(普通陈列商品)、专柜(超市或商场内)、专卖店(有独立门面),对于电商渠道销售的蜂蜜,为确保数据的准确性暂未纳入分析。在2012年至2021年的十年间,杭州市场上蜂蜜销售地点呈现明显变化,蜂蜜专柜和专卖店数量不断减少,具体如图3所示,2012年专柜和专卖店中销售的蜂蜜比例分别为10.05%和15.98%,但在2021年,专柜销售的蜂蜜趋近于零,专卖店中销售的蜂蜜占比仅为3.76%;超市销售的蜂蜜占比不断上涨,由2012年的73.97%上升至2021年的96.24%,年均涨幅达2.97%。近年来,专柜与专卖店在杭州市场上日趋衰落,调查中发现2018年起,专柜撤出超市与专卖店的现象日益严重,主要原因是在专柜和专卖店售卖的蜂蜜以药品和高端礼品为主,但随着消费理念升级,消费者对医用级蜂蜜和高端蜂蜜的消费愈发频繁,因此部分原本在药店和专卖店销售的蜂蜜进入受众更广的超市,超市成为蜂蜜销售的主要场所和渠道,即使是售价最高的麦卢卡蜜,其销售地也集中在定位较为高端的进口超市。

3.5 品牌减少:蜂蜜品牌竞争日趋激烈

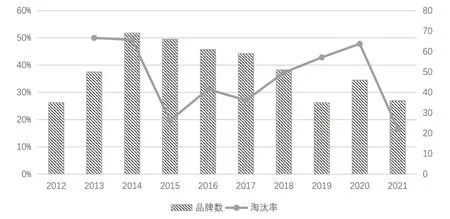

杭州市场上销售的蜂蜜品牌较多,市场竞争激烈。调查中累计出现品牌有181 个,但平均每年调查中涉及的品牌数量仅为50.80 个,品牌交替更迭频率高。市场上品牌数与淘汰率如图4所示,品牌数在调查期间呈先上升后下降趋势,在2014年达到最大值69 个,2021年仅剩36 个;淘汰率与品牌数呈负相关,表现出先下降后上升趋势,淘汰率在2015~2020年间持续上升,由19.70%上涨至47.83%,但2021年骤降至16.67%。品牌数与淘汰率的变化趋势说明近年来市场竞争激烈,品牌数量不断减少,大量竞争力弱的品牌不断退出市场。

图4 2012~2021年市场品牌数与淘汰率

3.6 行业集中:蜂蜜行业市场集中度呈现先降后升的趋势

近年来大型品牌的市场集中度3由于样本主要来源于超市,且超市陈列货架存在调整机制,能够近似反应销售量,因此以在调查中出现的频次近似代替蜂蜜销售量,以此计算市场集中度。有所回升。2012~2021年杭州蜂蜜市场五个企业市场集中度(CR5)如图5所示,可以发现十年间,市场集中度呈“U”字形变化。2012~2014年间,不断有新的品牌进入杭州市场,市场集中度随之下降,CR5仅为0.30。2014年之后,市场上品牌数量不断减少,市场集中度呈现上涨态势。说明伴随激烈的市场竞争,大量小型品牌难以维持生存逐步退出市场,消费者倾向于选择市场上具有知名度的品牌蜂蜜,少量大型品牌逐步占领市场,走上规模化经营的道路。

图5 杭州蜂蜜市场品牌集中度

4 小结与启示

4.1 小结

4.1.1 蜂蜜产业整体发展水平提高

浙江农业进入高质量发展阶段,蜂蜜产业作为现代生态农业的重要组成部分之一,向高端化、品牌化、规模化的高质量发展阶段转型升级,“优质优价”蜂蜜产品不断涌现,冠生园、蜂之语、鸿香源等龙头企业正逐步进军高端市场,大型蜂蜜生产企业主导行业发展格局正在形成。高端化、品牌化、规模化发展有助于破解蜂蜜行业无序发展乱象,提振消费者对于蜂蜜产品的信心,提高行业整体发展水平。

4.1.2 蜂蜜消费行为趋于成熟理性

一方面,消费者对于蜂蜜的消费趋于成熟,倾向于购买高质量蜂蜜,对蜂蜜品牌和口味等产生更高的要求,调查中以低价为卖点的蜂蜜比例逐渐降低,大型品牌在调查中的占比不断上升。另一方面,消费者对于蜂蜜的消费趋于理性,部分高价蜂蜜在市场上溢价逐渐减少,如土蜂蜜均价在近年来略有下降,消费者更为关注蜂蜜的实际食用效果,倾向于选购更加具有性价比的蜂蜜产品。

4.1.3 高端蜂蜜进入大众消费领域

随着城镇化水平的不断提升,居民收入水平不断提高,新消费理念兴起,居民对于蜂蜜的消费偏好从注重价格向注重品质转变,因此高端蜂蜜并未受到价格上涨的影响而产生滞销现象,反而呈现价量齐升的态势,部分以礼品和药用为主的蜂蜜在杭州市场上逐渐进入居民的日常消费领域,主要表现在销售渠道由药店和专卖店下沉到商超中,且在商超的陈列柜中占比不断上涨,充分说明消费者对于高端蜂蜜的消费日益普遍,“优质优价”的高端蜂蜜现已进入大众消费领域。

4.2 启示

4.2.1 国产蜂产品仍需提高附加值

现阶段国产蜂蜜整体价格远低于进口蜂蜜,产品附加值低,部分产品难以适应消费者需求变化,出现部分结构性供需失衡现象,进口蜂蜜与国产蜂蜜在价格、市场等方面呈现明显的差异。在价格方面差距悬殊,进口蜂蜜价格远高于国产蜂蜜,二者价差由2014年的10.97 倍扩大至2021年的15.42 倍,在主要面向的市场方面,进口蜂蜜以供应高端市场为主,普遍包装精美,主要用于送礼和医疗保健等用途,礼盒装比例达5.06%,而国产蜂蜜礼盒装比例仅为2.71%,主要针对主流消费市场,以自身食用和调味等功能为主。针对市场上持续存在的“褒外贬内”现象[9],国产蜂蜜厂商需要强化市场营销策略,聚焦高端市场,强化人才培育,创新方式方法提升附加值,助力国产蜂蜜开拓高端市场。

4.2.2 国产蜂蜜数字营销尚待加强

现阶段我国部分优质蜂蜜面临卖难、卖不上好价问题,如天然成熟蜂蜜尽管品质优秀,但是市场认可度和消费者信任度均较差,难以与进口蜂蜜形成有效的竞争,因此国产蜂蜜品牌营销亟待加强,以数字化手段谋求新发展,破解销路难求、营销成本高企等困境。应强化蜂蜜产业数字化平台建设,打通数据孤岛,助力形成贯穿蜂蜜产业链,串联蜂农、企业和消费者的全新发展格局;开展线上展会、数字展会,助力优质蜂蜜产品推广展销。拓展营销渠道,开展新媒体营销,降低营销成本,提高消费者对蜂蜜品质的信任程度。

4.2.3 蜂蜜生产标准亟待补充完善

行业内龙头企业、蜂蜜协会等联合出台多种行业标准,如《GH/T 18796-2012 蜂蜜》、《高品质蜂蜜》、《蜜源地认定通则》等,但是同时存在蜂蜜国家标准较为落后的现象,蜂蜜新国标GB14963-2011《食品安全国家标准——蜂蜜》发布于2011年,由旧国标推荐标准改为强制标准,但对于行业发展最重要的两大关键问题尚未解决,一是蜂蜜中掺杂果糖,劣质蜂蜜以次充好的情况屡禁不止,二是抗生素残留检测细则缺失,导致部分假冒伪劣蜂蜜对市场环境造成恶劣影响,出现“劣币驱逐良币”现象。因此需要通过完善国家标准,丰富行业内标准,为行业整体升级提供参考标准和依据,助力蜂蜜行业转型升级。