基层法院金融借款合同审判的智能化与精确化

——以N 市G 区法院金融审判团队审判实践为研究蓝本

2023-03-31皮轶之

皮轶之 华 瑾

南京市鼓楼区人民法院,江苏 南京 210036

金融秩序的安全关系着国家的安全及社会稳定,法院在国家金融体系治理中发挥着举足轻重的作用,而基层法院则是处理金融借款合同等案件的第一道防线。面对信息革命的机遇和挑战,要通过推动大数据、人工智能等和法院工作的深度融合,推进智慧法院建设。本文以N 市G 区法院相关实践为研究蓝本,探讨基层法院金融借款合同审判①为便于统计与论述,本文不区分“金融借款合同纠纷”“信用卡纠纷”等具体案由,均以金融借款合同纠纷称之。的司法现状及成因,并提出对策,以期推进金融审判的智能化与精确化。

一、实务考察:金融借款合同纠纷案件处理之司法现状

(一)案件受理情况

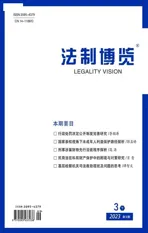

1.案件受理与审结数量均呈上升趋势。2017年至2021 年,G 法院分别受理1490 件、1541 件、1464 件、2215 件、2840 件金融借款合同纠纷案件。受理的案件数量总体呈现出上升趋势,与之相应,审结数量亦呈现上升趋势(见图1)。

图1 2017-2021 年受理金融借款合同纠纷案件数量

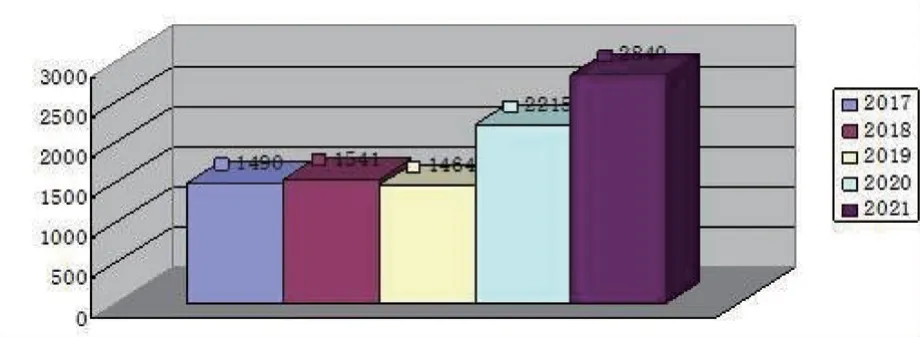

2.涉案总标的额大幅度增长。2017 年至2021年结案总标的额分别为101898.67 万元、62870.48万元、190803.53 万元、168469.52 万元、212292.01万元,涉案总标的额大幅度增长(见图2)。

图2 2017-2021 年金融借款合同纠纷案件涉案总标的额

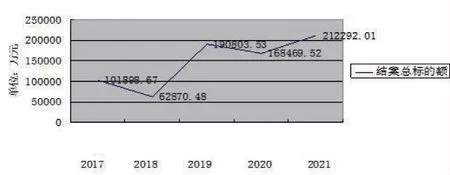

3.非银行金融机构提起诉讼的案件数量呈现上升趋势。除银行外的其他金融机构如信托公司、资产管理公司等提起诉讼的案件数量,除2020年略有下降外,总体数量呈现上升趋势(见表1)。

表1 各原告类别:银行、非银行金融机构数量

(二)案件裁判情况

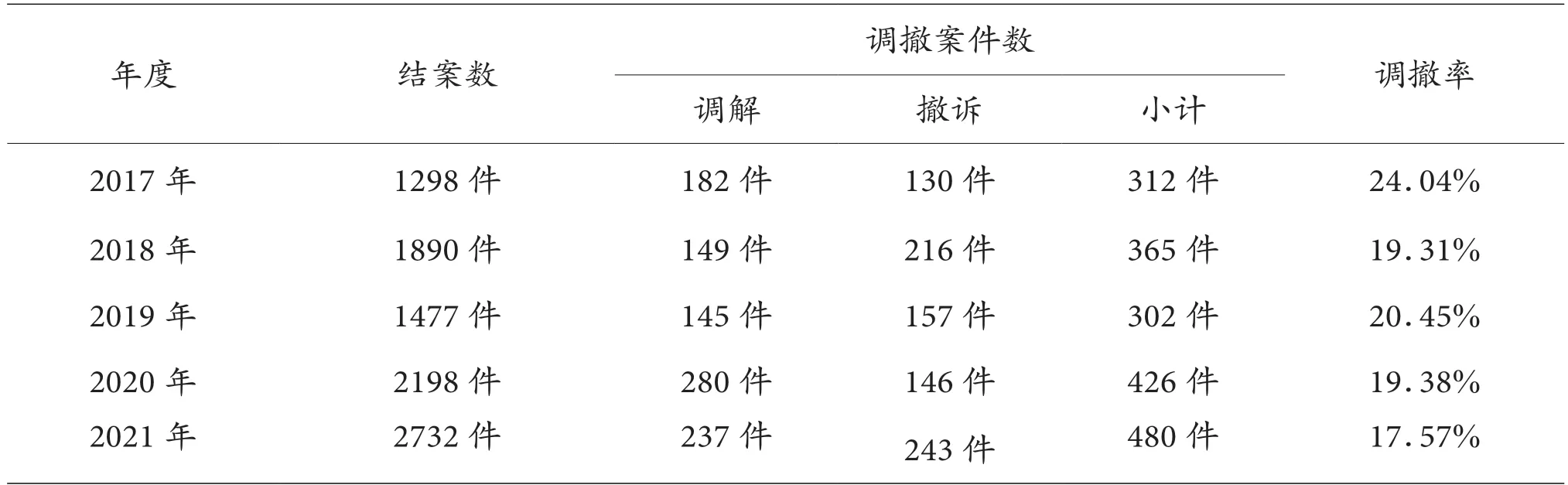

1.调解率偏低。调解、撤诉的结案方式更加有利于节约诉讼资源,但基于金融借款合同纠纷的特点,违约的产生一般是由于被告无力还款,导致此类案件的结案方式以判决为主,相较于其他民商事案件调解空间较小(见表2)。

表2 2017-2021 年结案方式比较

2.缺席审理率偏高。由于金融借款合同纠纷案件所涉被告一般自身欠付债务较多,部分被告为了躲避债务杳无音信的现象比较常见。“查人找物难”是长期影响该类案件审判和执行的难题。

二、司法困境:金融借款合同纠纷案件审判之困局及成因

(一)困局

1.案件复杂多样化。随着银行业务不断创新发展,法院审理的金融纠纷案件类型也日益多元化,法律关系极为复杂,被告数量多、分散广,审理难度日益加大。

2.担保类型复杂化。部分涉诉的金融借款案件逐渐呈现出担保程序复杂、过程冗长的特点,从传统的借款由一人担保逐渐演变成由多人担保的形式,担保链扩展,这导致债务人的资金链一旦断裂,担保人为债务承担保证责任的风险也随之增加。

3.刑民交叉等情况增多。在民间借贷以及涉及投资、委托理财、保理、融资租赁、私募基金等案件的审理中发现,存在以合法形式掩盖非法目的,采取给付高息、设置保底条款、提供担保等手段虚增资信,实施非法集资、传销、诈骗等犯罪行为的情况。

(二)分析:因由

1.金融体制创新。新业务的发展,金融交易的复杂化,相关业务风险和法律风险尚未引起广泛的关注和解决,容易引发新类型纠纷。当前,作为诉讼参与人参与到金融诉讼中的主体种类繁多,呈现多元化趋势。如网贷平台利益主体多元,涉及平台方、投资人以及借款人等,部分还会涉及到担保机构,且资金体量大。

2.银行未尽到审慎审查义务。部分借款人向金融机构申请贷款时往往以夫妻共有财产提供担保,在夫妻一方持有对方身份证等证件原件或者携带冒充对方的他人到场,银行等金融机构在未尽到审慎审查义务的情形下发放贷款,导致银行败诉的风险大大增加。

3.涉互联网贷款业务亟待规范。当前,互联网贷款业务广泛开展,在为金融消费者提供便捷的同时,也产生了一定的法律风险隐患,特别是电子证据举证、认证方面存在困难。借款合同的电子化是互联网金融案件的显著特点,电子签名和电子证据也越来越多。但出于证据“原件”认定存疑、实际操作人身份难以界定、电子证据难以收集等原因,导致电子证据的认定存在较大争议①南京市中级人民法院,《2022 年南京市中级人民法院金融审判白皮书》。。此外,在信用卡、小额信贷等案件审理中发现,一些信用卡违约并非日常消费逾期,而是通过分期信用贷款用于投资无法收回,加大资金使用风险。

三、破局之路:金融借款合同纠纷案件之审判出路

(一)改革常规审判工作模式

1.成立专业化审判团队。随着社会分工的进一步细化,建立专业审判机构、审判团队是大势所趋。完善金融案件专业化审判机制,对于优化金融审判资源、推动金融创新及保障金融市场安全、高效、稳健运行具有重要意义。G 法院通过抽调一名审判经验丰富的员额法官,成立了专门的金融借款团队,该团队的配置是“一审+一助+两书+两文员”模式,团队成员分工明确、各司其职,有利于统一金融纠纷案件的裁判标准,实现审判资源最大程度的优化配置。

2.采用要素式审判模式。在立案阶段,指导原告提交格式化诉状(内含事实与证据表)及要素表。在庭前送达阶段,向被告送达起诉状副本等材料时,一并送达案件要素表副本。开庭时采用要素式庭审方式,根据要素表确定庭审调查重点,并根据查明的事实等内容制作简易裁判文书或一键自动生成裁判文书。

3.分类处置,建立审执“绿色通道”。金融借款类案件虽然呈现出模式相对固定、类型化程度高、批量形式明显的特点,但该类案件仍然需要法官在审理过程中分别进行送达、单独质证。G 法院通过与T 公司合作研发专项电子系统,实现立保同步、保调对接、立审执对接,高效运转。当事人立案时可直接申请财产保全,由立案庭进行审查,直接移交执行局保全组实施,大大缩短了案件审理周期。

(二)建立信息化司法配套制度

面对受理金融借款合同类纠纷案件数量居高不下的现状,G 法院坚持以矛盾化解和规范引领为基本价值取向,对案件事实清楚、争议较小、被告有偿还能力的此类案件采取诉前调解的方式化解,通过打造“类案专业化”调解新模式、与金调委合力共建诉调对接长效机制等方式,不断推进一体化金融纠纷多元化解机制的稳步前进与诉前调解方式的创新。

1.“金融一体化平台+速裁”一体化处理。G 法院首创研发智慧金融一体化平台立案、审理模式,该平台能够实现律师立案平台与金融一体化平台无缝对接,同时具备符合金融案件特点的批量任务处理功能,能完美实现一键批量立案、分案、排期、结案、归档、文书上网等功能,比原模式的工作效率提速10 倍以上。该系统全流程采用区块链存证技术,直接从银行业务系统抓取贷款合同、担保合同、对账单等关键信息对接到智慧金融一体化平台上,证据真实、客观、安全,处理效率大大提高。

2.共建共享一站式金融纠纷多元化解机制。G 法院规范特邀调解管理、建立调解工作流程,完善司法确认制度,同时与金调委就金融纠纷多元化解工作的制度建设、典型案例研讨、联合调解方式方法、数据统计、信息共享等内容进行交流研究,充分发挥诉讼外调解的功能,构建了“一站式”金融纠纷多元化解决机制。

3.推广裁判文书自动生成系统。从信息化技术入手,通过信息化的运用提高审判质效,2016年初,G 法院与北京L 公司合作,从金融借款合同纠纷等入手开始研发配套的裁判文书辅助生成软件。裁判文书自动生成系统基于专有的法律语义分析技术,对案件的起诉书、答辩状、证据等前置数据的内容进行智能分析判断后,一键生成各类裁判文书,大大提高了类案审理效率、缓解了案多人少的矛盾。

(三)细化审判质效评价体系

在完成基本审判任务的前提下,提升案件审判专业化和审判质效,应当是司法改革所追求的重要目标。要设定科学、合理的评价指标。包括审判效率类指标、审判质量类指标以及审判效果类指标,对专业审判机构的审判质效进行综合评价[1]。笔者认为,法院可结合本院实际,选取结案率、调撤率、上诉率、有责发改率、一审服判息诉率等指标来分析、评价审结案件,通过数据的动态变化来量化金融案件的审判质效和改革成效。

(四)完善法官会议运行制度

金融借款案件审判的精确化也离不开法官会议的高效运转,可从推进审判权运行机制改革、健全配套保障措施、建立审委会案件过滤机制、落实审判责任制等方面入手,通过完善法官会议运行机制,为复杂、疑难的金融借款合同纠纷案件提供有力的审判保障。

四、结语

金融是现代经济的核心,人民法院应树立正确的金融审理理念,强化商事裁判理念,充分发挥审判职能,优化金融审判资源,以专业化的审判机制提升审判质效、统一裁判尺度,妥善处理金融纠纷案件,推进金融审判的智能化和精确化,不断规范金融秩序、化解金融风险,促进金融业稳定发展。