中国香港缺少短期理财产品的原因分析

2023-03-22张译之

陈 天,张译之

(天津大学,天津 300072)

1 引言

在这个房价飙升、物价攀涨的时代,通货膨胀导致财富缩水的事实已经发生,合理规划财富的理财意识已然深入人心。在我国内地,像余额宝、零钱通这样的低风险固定收益的短期理财产品得到广泛的好评和使用,不少七天理财产品也成为近期理财的热潮,央行中短债券一经发行便被一抢而空。但相对于金融业发达的中国香港,却难觅短期理财产品的踪影。文章于此主要通过对香港与内地的社会经济情况进行联系与比较,分析香港缺少短期理财产品的原因。

2 中国香港低息环境背景

中国香港银行利率很低。原因一是港币使用的是联系汇率制,而当前美国经济发展停缓,加息水平较低,使得中国香港利率水平较低;二是中国香港作为人民币离岸金融港口,目前结余还算宽裕,降低利率有利于刺激贷款,刺激消费,促进中国香港经济发展;三是中国香港作为国际金融港,金融机构众多,竞争激烈,银行降低存款利率可以降低风险,维持盈余。在这样的低息背景下,短期理财产品本身并不具备较强的吸引力,主要表现在以下三方面。

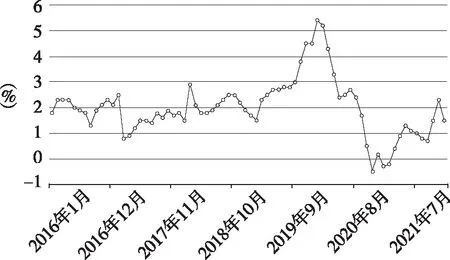

(1)中国香港CPI波动并不大(见表1),虽然物价高,但员工薪资也适应匹配对比内地的通胀率(见图1):随着通货膨胀的压力,以美国为主的发达国家纷纷进入低息甚至负利率时代,中国香港受美元利率影响,也是低息,而低息便能抵抗一部分的通货膨胀压力。因此中国香港人民“跑赢通胀”的需求并没有内地人民这么强烈。

表1 中国香港近期CPI(来自中国香港政府统计处)

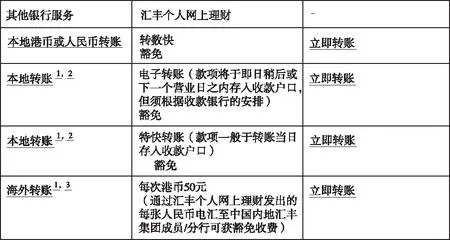

(2)中国香港场外场内基金较为稀缺,而且交易和运营成本较高。大陆场内基金和场外基金较多,投资者有更加多元的选择。但在中国香港,低息使货币基金收益较少,场内基金稀缺,而场外基金额外费用高昂(见表2),抵消了理财带来的实际收益。

图1 中国2016—2021年的CPI数据(数据来自国家统计局)

表2 汇丰银行部分收费标准

(3)低息环境下,中国香港人民贷款意愿更高。中国香港福利制度较为完善,优级贷款监管到位,小额放贷管控严格,信用卡普及程度非常高。在中国香港贷款比起中国内地,只有二分之一的税率。再加上中国香港移民数量较多,比起理财增值,贷款还贷风险更低,效率更高。比如“贷款挂钩存款户口”,将活期利息提升至贷款利率,相当于“港版余额宝”。

2 短期理财产品本身具备较高风险

近期迎来中短债基金,七天理财等短期理财产品的热潮。这些市面上的短期理财产品不但有着不低的年化收益率,而且持有时间短,资金回笼周期短,受到许多个体投资者的青睐。但短期理财产品也有许多“陷阱”。

(1)产品期限暗藏玄机。不少短期理财产品打着七天持有的名号,一边强调着较高的年化收益率,一边利用申购期和清算期的资金参与复利计算来暗中笼络更多资金,隐瞒投资者并悄悄利用产品的申购期和清算期来进行额外的复利计算。理财产品的交易流程中包括申购期、持有期、清算期,而资金在申购期和清算期的两个冻结阶段不应参与利息计算。

比如一名投资者购买七天理财产品按期收获了现金分红,但实际利息资金却延迟了3天才到账,如果再加上申购期处理的24小时,原本7天理财变成了11天,复利计算仍按7天计算,原本较高的年化收益率平摊到被拉长的时间成本上,实际年化收益率其实未必有那么高。

(2)实际年化收益率低于预期。一些理财产品的近期年化收益率或许较高,在4%~6%,但看净值估算却是一路走低的,实际收益率也是波动较大的。这些理财产品却往往得到更多人的关注,吸引了更多投机者。最后这些理财产品的实际年化收益率低于预期值,甚至部分理财产品出现负值,却依然有人死守,期待回本,结果降低了资金的流动性,增加了产品的风险系数。

3 中国香港互联网理财产品空缺

中国香港电子支付流通程度不如大陆,大部分地区依然使用现金结算,而且与欧美国家相似,更喜欢信用卡和支票。因此像余额宝、零钱通等,在中国香港这块土壤上的生命力远不如内地,推广的难度大、成本高。

互联网理财产品的缺乏,使中国香港投资难以像内地一样开始大众化和普惠化。中国香港金融科技上的乏力,带来资金流转的停滞。这对中国香港而言,是难题,是挑战也是机遇。

3.1 中国香港市民投资心理以及投资理财方式

相比较短期理财产品来说,中国香港有自身完善且符合需求的多样化理财产品。

中国香港作为全球金融中心,经济发展水平很高,人均GDP居世界前列,而在这样的高收入情况下,中国香港人的主要理财需求便不同于中国内地民众的理财需求了。

中国内地投资理财发展时间和条件有限,普通民众缺乏对理财知识的了解,缺乏资产配置和风险分散的观念,而余额宝等产品正好满足流动性和收益率的需求。而中国香港市民在拥有大量资产的情况下,理财的需求就转变为如何保值、增值,让雪球越滚越大,敢于追求更高更稳定的收益,而不像中国内地民众追求“保本”。

因此,中国香港主要的理财产品为股票、债券、保险、基金等中长期产品。并且,中国香港政府还推出可以完全抵抗通胀的ibond,定量发行,能得到大量抢购。这些产品足够跑赢通胀,并分散风险。

对于现金流动性,中国香港习惯现金和信用卡支付,且短期不会被涌入的支付宝等方式取代,但是仍然有一些替代产品,短期股票或者外汇,保险分红险,也可以替代短期理财产品。

此外,中国香港高净值人士会将资产进行全球化配置,而中国香港的全球金融中心和自由贸易港的地位,便提供有利条件。

3.2 中国香港社会结构

随着港深澳大桥的修通,内地到中国香港更为便捷,转账服务则豁免税费(见表3)。加上中国香港房价昂贵,不少内地户口的中国香港工作者是“住在深圳,行在香港”。而中港基金互认的相关法规也逐步推进和完善,不少“香港打工人”选择把钱存放在内地,对中国香港本地的理财产品需求大大下降。

表3 汇丰银行港币转账服务费用

而能在中国香港购地买房的富裕家庭则倾向于投资大头的私募基金,或是更加稳健的长期理财产品和信托基金,对短期理财产品的需求也不高。

3.3 中国香港产业结构

内地的互联网金融工具,集合了各种优势基金等理财产品,又依托了日常消费和网购的平台,既推动投资理财领域的巨大变革,又能以极快速便捷的方式将资金服务于实体产业,形成了互联网金融服务实体经济的良好生态。而中国香港作为全球金融中心,参与全球资产配置,金融行业也是多年来其主要发展方向。而相对而言,实体经济并不是其主要产业。因此,这样的理财产品不利于发挥作用。

4 结论与展望

文章从中国香港低息环境、短期理财产品的利弊、互联网金融工具、中国香港市民投资需求以及投资理财方式、中国香港社会结构等方面分析了中国香港缺乏短期理财产品的原因。下面分析内地市场和中国香港市场在理财方面各自未来发展方向和相应措施。

内地理财在近几十年得到快速发展,余额宝等互联网金融工具使投资理财正式进入大众化时代,降低了门槛,也降低了学习理财知识的时间成本,普通民众的理财意识得到快速提升,也推动了国内经济发展。但是,总体而言,内地民众的理财观念和能力与中国香港民众还有一定的差距,未来还需要进一步地提升,尤其是在通胀和低息的压力下,尽快追赶上发达国家。这需要四方面的努力:①民众加大对理财知识的学习和掌握,积极参加投资理财实践,转变并提升理财意识;②社会加大对投资理财知识和理念的宣传,改变民众传统观念;③金融服务提供机构需要注重诚信,从内地民众特点出发,结合互联网平台,推出更多符合民众需要的金融产品,提高理财服务水平;④监管机构需要进一步放宽利率汇率的监管,推动利率自由化和市场化,以推动金融体系的完善,并使金融更好地服务于实体经济。

而中国香港理财已经趋于完善,民众有理财意识,且相关服务机构专业科学,金融市场环境也自由化发展,但是从中国香港没有类似于余额宝这样的短期理财产品也能发现一些问题,可以从三方面入手:①国内互联网支付工具和电商平台借此机会深入中国香港市场,改变中国香港的支付方式,进而一定程度上改变其理财方式;②监管机构进一步地完善和成熟,推动货币基金市场的发展;③抓住疫情带来的挑战和国内对中国香港深圳地区的经济政策带来的机遇,将金融业与科技结合,未来更好地服务于实体经济的发展。