2022年船舶工业经济运行分析

2023-03-15中国船舶工业行业协会

中国船舶工业行业协会

2022年,我国船舶行业经济运行总体平稳向好。在党中央、国务院亲切关怀下,在全体造船人的努力拼搏下,我国船舶工业沉着应对百年变局和世纪疫情挑战,坚持以推动高质量发展为主题,深入推进“十四五”规划实施,造船市场份额保持全球领先,高端装备取得新突破,产业链供应链韧性和安全水平提升,海洋工程装备去库存成效显著,经济运行质量明显改善,但短期问题与中长期问题叠加,未来发展形势依然严峻。

一、经济运行基本情况

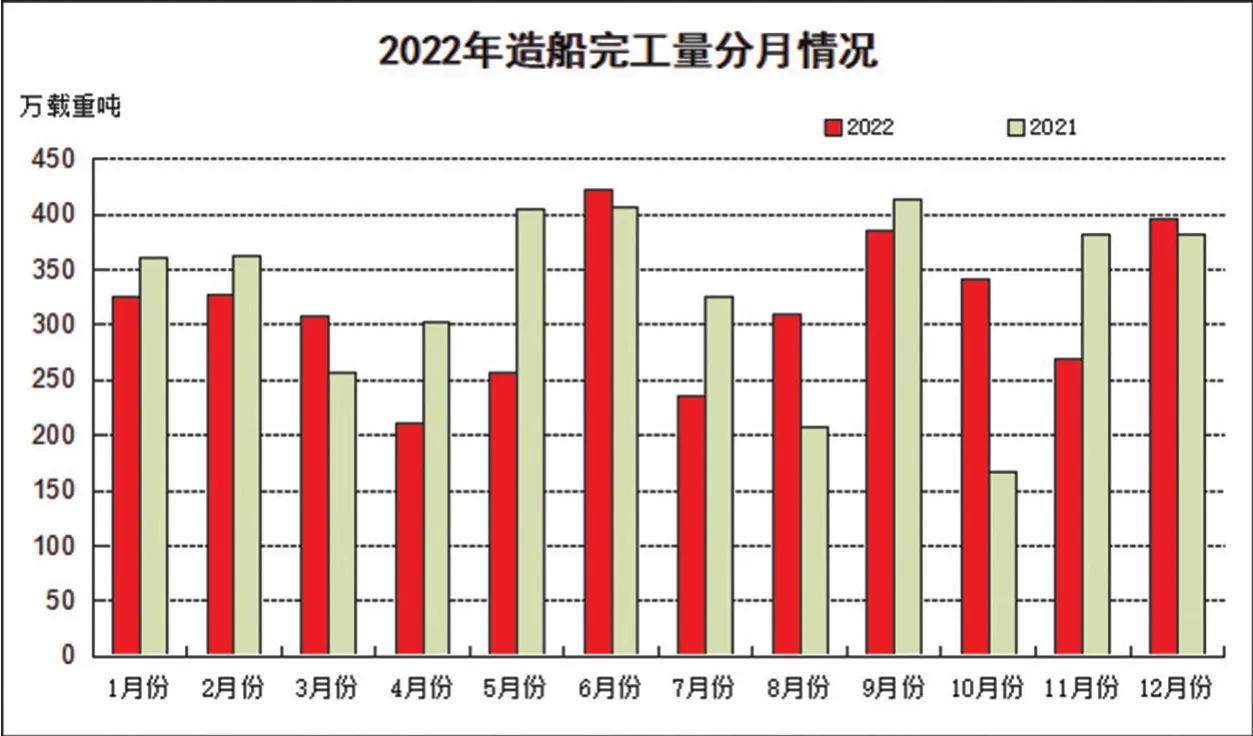

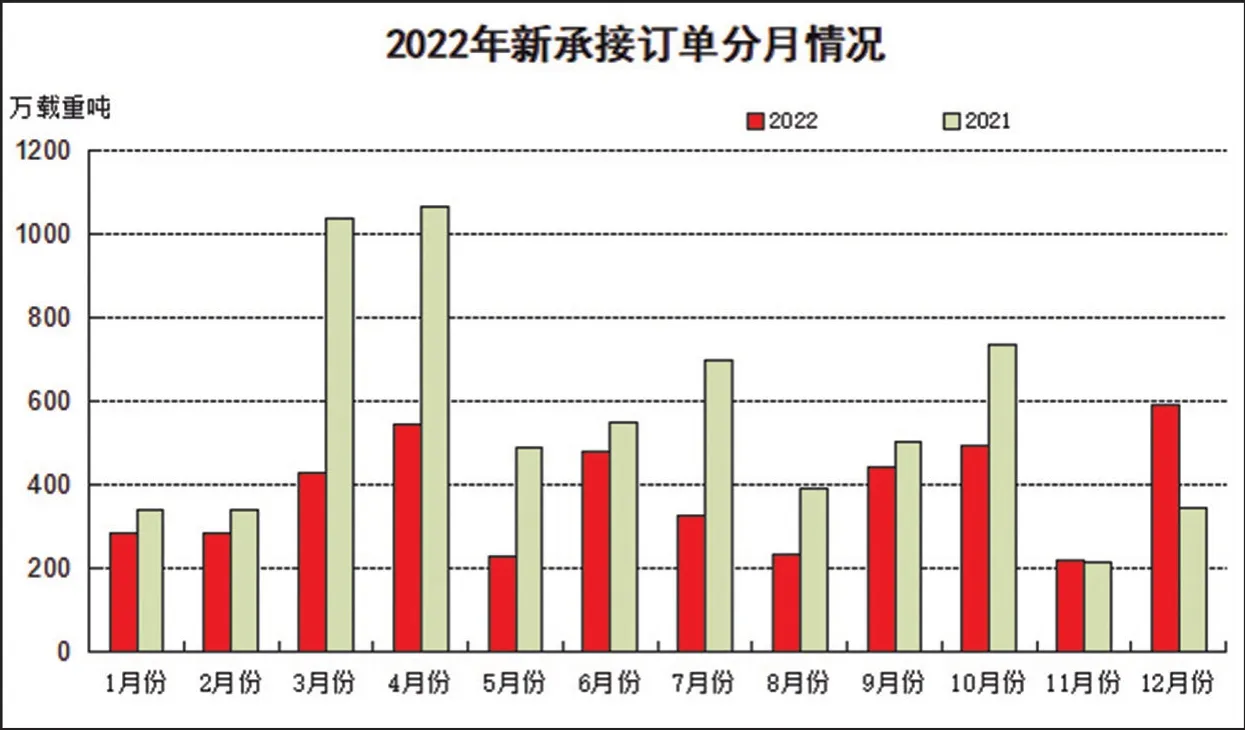

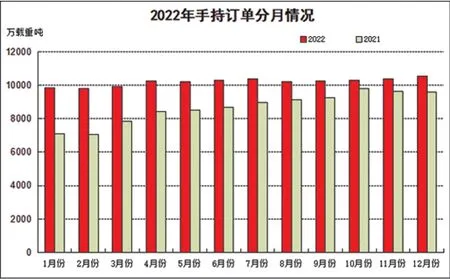

(一)三大造船指标一升两降

2022年,全国造船完工量3786万载重吨,同比下降4.6%。新接订单量4552万载重吨,同比下降32.1%。截至12月底,手持订单量10557万载重吨,同比增长10.2%。

全国完工出口船3067万载重吨,同比下降14.6%;新接出口船订单4056万载重吨,同比下降31.7%;截至12月底,手持出口船订单9522万载重吨,同比增长12.6%。出口船舶分别占全国造船完工量、新接订单量、手持订单量的81.0%、89.1%和90.2%。

(二)船舶出口金额保持增长

2022年1—11月,我国船舶出口金额238.5亿美元,同比增长7.9%。出口船舶产品中,散货船、油船和集装箱船仍占主导地位,出口金额合计123.8亿美元,占出口总金额的51.9%。我国船舶产品出口到191个国家和地区,向亚洲、欧洲、拉丁美洲出口船舶金额分别为122.8亿、40.5亿和20.6亿美元。

(三)主营业务收入和利润实现增长

2022年1—11月,全国规模以上船舶工业企业1093家,实现主营业务收入4572.9亿元,同比增长8.0%。规模以上船舶工业企业实现利润总额136.5亿元,同比增长70.0%。

二、经济运行主要亮点

(一)国际市场份额继续领先,骨干企业竞争力增强

2022年,我国造船国际市场份额已连续13年居世界第一,造船大国地位进一步稳固。我国造船完工量、新接订单量、手持订单量以载重吨计分别占世界总量的47.3%、55.2%和49.0%,较2021年分别增长0.1、1.4和1.4个百分点,以修正总吨计占43.5%、49.8%和42.8%,同样保持全球领先。我国骨干船企保持较强国际竞争力,分别有6家企业进入世界造船完工量、新接订单量和手持订单量的前10强。

(二)高端装备取得新突破,绿色动力船舶快速增长

2022年,我国船企持续加大研发力度,在高技术船舶与海洋工程装备领域取得新的突破。24000TEU集装箱船、17.4万立方米大型液化天然气(LNG)船等高端船型实现批量交船,国产首艘大型邮轮实现主发电机动车重大节点,第二艘大型邮轮顺利开工建造。10万吨级智慧渔业大型养殖工船、第四代自升式风电安装船、圆筒型FPSO(浮式生产储卸油装置)等海洋工程装备实现交付。30万吨级LNG双燃料动力超大型油船(VLCC)、20.9万吨纽卡斯尔型LNG双燃料动力散货船、4.99万吨甲醇双燃料动力化学品/成品油船等绿色动力船舶完工交付。全年新接订单中绿色动力船舶占比达到49.1%,创历史最高水平。

(三)国产配套产品应用加速,产业链安全水平增强

?

2022年,国产船用主机、船用锅炉、船用起重机、船用燃气供应系统(FGSS)等配套设备装船率持续提高,大连华锐第1000支船用曲轴下线交付,全球首台带智能控制废气再循环系统的双燃料主机完工交付。船用高端钢材研制能力不断提高,大型集装箱船用止裂板全部实现国产替代,化学品船用双相不锈钢国产化率由不足50%提高至90%以上,国产高锰钢罐项目顺利开工,国产薄膜型LNG船罐专用不锈钢通过专利公司认证,国产LNG船波纹板全位置自动焊接装备研制成功。产业链供应链安全水平明显提升。

(四)海洋油气装备需求扩大,“去库存”成效明显

2022年,国际油价高位波动,布伦特国际原油现货价格一度攀升至139美元/桶,创金融危机以来新高,带动全球海洋油气装备市场需求扩大,国内海洋工程装备企业抓住机遇,“去库存”取得积极成效,其中,中国船舶集团交付了2座自升式钻井平台和6艘海洋工程辅助船;招商局工业集团交付了2座钻井平台、3座多功能服务平台和1艘其他装备;中远海运重工有限公司交付了2艘海洋工程辅助船;烟台中集来福士海洋工程公司1艘半潜式钻井平台和1艘自升式钻井平台获得租约。

(五)抓住市场有利时机,行业效益有所改善

2022年,船舶行业市场环境要素总体呈现有利变化。克拉克松新船价格综合指数收于162点,全年上涨4.5%,其中,大型集装箱船、7000车位汽车运输船、17.4万立方米大型LNG船等新船价格平均涨幅超10%。船用6毫米(mm)和20mm规格钢板较年初降价超过1000元/吨;人民币对美元中间价贬值9.23%。同时,船企通过强化造船大节点计划管理、实施生产线智能化改造、加强成本管理等多种方式降本增效。1—11月,船舶企业效益明显提升,主营收入利润率回升至3.0%。

(六)结构调整成效明显,新船订单质量持续提升

2022年,我国船企巩固优势船型市场领先地位,夯实了新船订单基础,在全球18种主要船型中我国共有12种船型新接订单位列世界第一,其中,新接散货船、集装箱船、汽车运输船和原油船新接订单分别占全球总量的74.3%、56.8%、88.7%和66.1%。特别是,在大型LNG船领域取得重大突破,全年新接大型LNG船订单国际市场份额首次超过30%。全年新接船舶订单结构优化提升,修载比(修正总吨/载重吨)达到0.468,为历史最好水平。

三、面临的挑战和主要问题

(一)生产任务饱满与劳动力不足矛盾突出

2022年,我国船舶手持订单量时隔6年再度突破1亿载重吨,船企平均生产保障系数(手持订单量/近三年完工量平均值)约2.7年,部分企业交船期已排至2026年。目前,船企生产任务饱满,尤其是随着高技术船舶订单快速增长,更加大对熟练劳务工的需求。近年来,因新冠疫情影响,船企外来劳务工流失较多,近期又因疫情感染人数增多,人员到岗率明显下降,加剧了用工紧张问题。船企业生产任务饱满与劳动力供给不足矛盾进一步扩大,劳务工队伍稳定性问题也更加突出。

(二)船舶配套供应链稳定仍面临挑战

近两年,随着新船订单量的大幅增长,船舶配套设备需求明显提升,而船配企业产能短时间难以快速提升,产品价格上涨、供货延期现象较为普遍。此外,受新冠疫情影响,配套设备生产周期、物流成本和运输周期都普遍增加。部分进口配套设备供应更趋紧张,船舶通讯、导航、自动控制系统、电子电气设备等平均到货周期比正常状态下延长1—3个月,船机芯片、曲轴、活塞环和控制系统等到货周期平均比正常状态下延长3—6个月以上。

(三)船舶市场调整风险逐步加大

2022年,全球经济进入高通胀低增长时期,经济增速比上年放缓近一半,消费需求和海运贸易发展均受到冲击。最突出的是,2022年,集装箱运输市场出现明显调整,集装箱船运费价格连续8个月回落,到年底降至2.76万美元/天,较年内高点降幅达68.4%。自下半年开始,新船价格综合指数出现了“滞涨”,连续6个月维持在162点的水平,个别船型价格出现了小幅回落。宏观经济变化对国际航运和造船市场短期调整的风险正在逐步加大。

四、预测

2023年,据国际货币基金组织(IMF)等机构预计,世界经济将面临更大的下行压力,经济增速将延续低增长态势,需求收缩必将对国际航运和造船市场产生不利影响。经综合分析,预计2023年全球造船完工量将保持在1亿载重吨的历史较高水平,新接订单量低于1亿载重吨,手持订单量保持在2亿载重吨以上;我国造船完工量将突破4200万载重吨,新船订单量约4000万-5000万载重吨,手持船舶订单保持在1亿载重吨左右。

五、建议

(一)稳字当头,全力保交船落实安全措施

后续3—4年,我国船企将迎来交船的高峰期,高技术船舶所占比例大幅提升。2023—2024年,是大型集装箱船集中交付期,按计划我国将交付44艘15000TEU及以上大型集装箱船,占当年造船完工量20%以上。2025—2026年,是大型LNG船集中交付期,多家企业属于首次建造大型LNG船。建议船企全面加强生产计划、物资配套管理,坚持质量第一、安全第一,确保手持订单船舶按期交付。全面落实企业安全生产主体责任,加强全过程安全生产管理,保证生产有序推进,保障员工生命安全。

(二)提质增效,把握节奏提高订单质量

近2年来,全球新造船市场保持活跃,不同船型市场需求呈现轮动发展,大型集装箱船、汽车运输船、大型LNG船等新船价格大幅增长,在一年之内同型船的价格差高达数千万美元。建议船企加强国际航运与造船市场发展动态追踪,避免盲目跟风,结合自身手持船舶订单和船位安排情况,在保证企业生产连续性的前提下,优化经营策略,把握好接单节奏,进一步提高新接订单质量。

(三)防范风险,加强研判采取应对措施

当前,船舶行业面临的外部环境更趋复杂和不确定。2022年四季度以来,人民币兑美元汇率持续升值,突破6.8的关口;进口铁矿石价格达到116美元/吨,比2022年内低点上涨43.2%;新船价格波动幅度增大,新船价格综合指数出现“滞涨”,个别船型价格有所回落。建议船企加强市场研判,坚持树立风险中性理念,加强产业链上下游合作,采取通过与钢铁企业签订长期采购协议、与金融机构签订远期结汇协议等方式,控制原材料成本和汇率变化等风险。此外,国际海事组织(IMO)现有船舶能效指数(EEXI)和船舶营运碳强度指标(CII)评级等新规则生效,并将于2023年7月通过经修订的IMO船舶温室气体减排战略,建议相关船企和研究机构给予高度关注,及早研究采取应对措施。

(四)探索创新,化解人力资源不足矛盾

当前,我国船企生产快速增长与劳动力供给不足的矛盾日益突出,已成为制约行业高质量发展的重要因素。建议有关政府部门高度重视,组织开展深入研究,加大对船企职工招聘、专业岗位培训等的政策扶持力度。建议船舶重点地区,结合职业教育改革,研究创新船舶与海洋工程装备专业技术人才、技工人才培养机制。建议骨干船企改革现有用工模式,探索采取适度增加本工数量、提高工人待遇、改善工作环境等措施,保持员工队伍稳定,提高技术水平。同时,建议船企根据现有基础和条件,稳妥推进智能制造技术应用,提升生产效率,缓解劳动力不足问题。