基于中国市场多种交易费用的投资组合模型研究

2023-02-24陈岩李义

陈岩 李义

(长江大学 信息与数学学院,湖北 荆州 434023)

投资组合问题一直是非常热门的话题,在投资组合理论中,Markowitz(1952)[1]提出的均值—方差模型成为了解决投资组合选择问题最流行的方法。该方法利用均值来量化投资组合的收益,用方差来量化投资组合的风险,投资者同时考虑收益和风险进行投资,在一定收益下最小化风险或者在一定风险内最大化收益。在资产交易过程中,往往会产生交易费用,这会影响投资者的资产分配和收益,传统的均值—方差模型忽略了交易费用,将导致不合实际的投资组合行为。为了更好地选择投资组合使得投资者的收益最大化,交易费用是不可忽略的。1970年,Pogue[2]首次描述了存在交易费用的MV投资组合问题,之后,关于交易费用的研究得到了全新的发展,Davis等(1990)[3]进一步讨论了比例交易成本的投资组合选择问题,Dumas等(1991)[4]研究了具有比例交易成本的投资组合优化问题,Morton等(1995)[5]研究了具有固定交易成本的投资组合优化问题,黄立江等(2005)[6]研究了带有交易费用的投资组合决策方法,陈溟(2009)[7]研究了含有交易费率的投资组合模型,高岳林等(2010)[8]研究了交易费用函数下的投资组合优化模型,耿庆峰等(2017)[9]研究了成比例交易费用的均值CVaR投资组合优化模型,王晓琴等(2020)[10]研究了具有交易费用的均值—方差多阶段投资组合优化模型。但在以往的研究中,交易费用被视为一个整体变量,本文将交易费用具体化,研究了国内市场中的几种主要交易费用。

在传统均值—方差模型基础上,笔者将结合国内市场的一些实际情况,在考虑无卖空等约束条件下研究了具有印花税、佣金、过户费及交易规费的投资组合模型,建立了一个符合中国市场的具有多种交易费用的均值—方差改进模型,并利用带有罚函数的粒子群算法和实际数据对模型进行了相关分析求解,验证了该模型的有效性,国内市场的投资者在进行资产选择时,该模型能够提供理论依据,让投资者在多个资产中选择最优的资产组合进行投资,使投资者的利益最大化,该模型具有积极的理论意义和现实意义。

一、模型建立

(一)费用的选择与收取[11~13]

1990年12月,上海证券交易所的成立揭开了我国证券市场的发展序幕,近三十多年来,我国证券市场的发展取得了巨大的突破,随着2021年11月北京证券交易所的正式开业,我国证券市场已经形成了上海证券交易所、深圳证券交易所和北京证券交易所“三足鼎立”之势。

不同的证券交易市场有不同的交易政策,交易过程中产生的交易费用及其征收方式也会存在差异。文中将以沪A股票交易市场为研究对象,建立符合其交易政策及相关约束的投资组合模型,而对于不同的交易市场中的差异,只需要对模型中相应的约束条件进行改变即可。在建模过程中主要考虑的交易费用包含印花税、过户费、佣金及交易规费。相关费用的征收方式如下:

(1)印花税由国家税收统一单向收取,即仅出让方按成交金额的千分之一收取。

(2)过户费由交易所双向收取,按成交金额的万分之0.2收取。

(3)交易规费包含证管费和交易经手费,均为双向收取,证管费按成交金额的万分之0.2收取,交易经手费按成交金额的万分之0.487收取。

(4)佣金由券商双向收取,最高不超过成交金额的千分之三(文中按千分之三计算),每笔最低不低于5元,即不足5元时按5元收取。

可知,对于资产的买入和卖出,所产生的的交易费用有一定的区别,在买入资产时,需缴纳的主要交易费用有过户费、规费以及佣金,而在卖出资产时,除了过户费、规费及佣金外,还需要缴纳相关的印花税。

(二)市场约束[14~16]

传统的Markowitz均值—方差模型是在完全市场的前提下提出的,在这个市场中必须满足八大假设条件:有效的证券市场、以期望收益率及其方差衡量收益与风险、不考虑交易成本、投资者没有资金限制、收益率间两两存在相关性、投资者是风险厌恶者、每个资产均为无限可分的、收益率服从正态分布。但实际情况中,几乎不存在完全交易市场,任何交易市场都是不完全的,我国的证券市场目前也仍处在不断发展的过程中,并不能满足完全市场下均值—方差模型的所有假设条件,为了降低投资带来的风险,国家在新证券法中发布了一系列的规定,其中包括:

(1)禁止买空与卖空。

(2)股票的最小买入单位为100股,即1手。

(3)每次交易都应收取相应的交易费用。

(4)禁止信用交易。

(5)股票的每日涨跌幅不得高于10%。

这些政策将会影响投资者对资产组合的选择与资金的分配,在建立的新模型中,将相应的政策转化为约束条件,以此对投资者的投资行为进行约束,使其更贴合实际市场。

(三)模型参数

y1:过户费和规费的总交易费率,按(0.002%+0.00687%)=0.00887%计算

y2:过户费、规费及佣金的总交易费率,按(0.002%+0.00687%+0.1%)=0.10887%计算

X0:初始资产

pi,t:t时刻资产i的市场价格

gi,t:t时刻资产i的买入手数(为一非负整数)

hi,t:t时刻资产i的卖出手数

ri,t:t期内资产i的期望收益率

xi,t:t期内持有资产i的手数

Xt:t时刻交易前的总资产

bt:t时刻交易后剩余资产

σij,t:t期第i种资产与第j种资产之间的协方差

yi,t:t时刻买卖资产i产生的交易佣金,其中,当(gi,t+hi,t)·pi,t·0.3%<5时:

yi,t=5

(1)

当(gi,t+hi,t)·pi,t·0.3%≥5时:

yi,t=(gi,t+hi,t)·pi,t·0.3%

(2)

(四)投资组合模型

假设投资者在初始0时刻以初始资金X0进入市场,对市场中的n种不同类型的资产进行投资,经过T个周期,即进行T(t=0,1,2,…,T)个阶段的投资,投资者在这T个时段内依次进行投资,在每个阶段的初始时刻对市场中的n个资产进行买入或卖出,使资金在这n个资产中进行重新分配,以满足投资者想要达到的最终条件。

1.收益率最大化模型

根据传统的Markowitz均值—方差投资组合模型,结合国内证券交易市场中的相关约束条件,建立一个在一定风险水平V下,投资组合收益率E最大化的模型,如下:

maxE=∑ri,t+1wi,t+1

(3)

s.t. ∑∑wi,t+1wj,t+1σij,t+1≤V

(4)

∑xi,t+1pi,t+∑gi,tpi,ty1+∑hi,tpi,ty2

+∑yi,t≤Xt

(5)

bt=Xt-∑xi,t+1pi,t-∑gi,tpi,ty1

-∑hi,tpi,ty2-∑yi,t

(6)

Xt+1=∑xi,t+1ri,t+1pi,t+bt

(7)

xi,t+1=xi,t+gi,t-hi,t

(8)

xi,0=0

(9)

其中,公式(4)为风险约束;公式(5)为t时刻交易前后总资金约束;公式(6)表示t时刻交易后剩余资金;公式(7)表示t+1时刻的总资金;公式(8)表示第t期内所持有的的各个资产的手数;公式(9)表示初始时刻持有各个资产手数为0。

上述模型适用于我国证券交易市场中偏爱收益率的投资者,这类投资者能够在接受一定的风险水平下追求更大的投资组合收益率。

2.风险最小化模型

对于风险厌恶者而言,他们更愿意接受低风险水平下的投资,为了降低风险而牺牲部分的收益率,结合Markowitz均值—方差投资组合模型,在相关约束条件下,建立一个在一定收益率E下,投资组合风险水平V最小化的模型,如下:

minV=∑∑wi,t+1wj,t+1σij,t+1

(10)

s.t. ∑ri,t+1wi,t+1≥E

(11)

∑xi,t+1pi,t+∑gi,tpi,ty1∑hi,tpi,ty2

+∑yi,t≤Xt

(12)

bt=Xt-∑xi,t+1pi,t-∑gi,tpi,ty1

-∑hi,tpi,ty2-∑yi,t

(13)

Xt+1=∑xi,t+1ri,t+1pi,t+bt

(14)

xi,t+1=xi,t+gi,t-hi,t

(15)

xi,0=0

(16)

其中,公式(11)为收益率约束;公式(12)为t时刻交易前后总资金约束;公式(13)表示t时刻交易后剩余资金;公式(14)表示t+1时刻的总资金;公式(15)表示第t期内所持有的的各个资产的手数;公式(16)表示初始时刻持有各个资产手数为0。

上述模型适用于我国证券交易市场中追求低风险的投资者,即风险厌恶者,这类投资者希望在一定收益率下,投资的风险达到最小。

3.收益率与风险最优规划模型

在上述两种模型的基础上引入第三种模型,该模型同时考虑投资组合的收益率与风险,并进一步考虑投资者对于风险的厌恶程度,引入风险规避系数α,再结合中国市场约束条件,从而建立起的一个符合我国证券交易市场的、同时考虑投资收益率与风险的投资组合优化模型,如下:

maxopt=(1-α)∑ri,t+1wi,t+1

-α∑∑wi,t+1wj,t+1σij,t+1

(17)

s.t.∑xi,t+1pi,t+∑gi,tpi,ty1

+∑hi,tpi,ty2+∑yi,t≤Xt

(18)

bt=Xt-∑xi,t+1pi,t-∑gi,tpi,ty1

-∑hi,tpi,ty2-∑yi,t

(19)

Xt+1=∑xi,t+1ri,t+1pi,t+bt

(20)

xi,t+1=xi,t+gi,t-hi,t

(21)

xi,0=0

(22)

xi,t,gi,t,hi,t≥0且hi,t为非负整数、X0已知

其中α∈[0,1],α取值越大,表示投资者对风险的厌恶程度越高,对风险的规避程度也越高。α取0时,表示投资者只追求更高的收益率而不考虑投资组合的风险;α取1时,表示投资者为风险厌恶者,此类投资者追求风险最小化。

该模型中,公式(18)为t时刻交易前后总资金约束;公式(19)表示t时刻交易后剩余资金;公式(20)表示t+1时刻的总资金;公式(21)表示第t期内所持有的的各个资产的手数;公式(22)表示初始时刻持有各个资产手数为0。

相较于前两种模型,该模型同时考虑了投资组合的收益率与风险,是对前两种模型的结合与延伸,通过改变风险规避系数来满足不同投资者对风险的厌恶程度,以此达到最优规划的目的。

二、求解投资组合模型的粒子群算法

新模型为非线性规划模型,不能直接运用传统的规划方法对模型进行求解,考虑到粒子群算法速度快、调节参数少、易实现等优点,本文将采用粒子群算法对新模型进行分析求解。粒子群算法(PSO)是由Eberhart和Kennedy提出的一种进化计算技术,源于对鸟群捕食的行为研究,该算法通过随机产生一群粒子,利用每个粒子的信息共享使整个粒子群体在解空间中产生从无序到有序的演化过程,从而使粒子的速度和位置不断地更新,最终获得最优解。针对建立的投资组合新模型,传统的粒子群算法求解难度较大,本文针对粒子群算法进行了改进,算法在求解新模型时计算速度更快,结果更准确。

(一)粒子群算法的改进

随着参数的增加,文中所建立的模型将变得更为复杂,对粒子群算法的要求更高。结合所建立的模型,将从以下三方面对算法进行相关改进。

首先,对标准粒子群算法中的惯性权重ω以及学习因子c1与c2进行优化,惯性权重和两个学习因子的取值是影响算法结果的三个重要因素,在标准的粒子群算法中,这三个参数都取一个事先给定的值,这将会在一定程度上限制算法的性能,对这三个参数的调整将会使粒子群算法的性能得到显著的提升。对于惯性权重ω,其取值的大小决定了粒子的历史速度对当前速度的影响,其值越大,全局搜寻能力越强;值越小,局部搜寻能力越强。在运用算法求解模型的过程中,前期需要粒子能够快速地对全局进行搜索,此时需要粒子有较大的速度,即ω的取值应相对较大;而在后期,需要粒子有更强的局部搜索能力,此时ω的取值应相对较小。对此,为了得到更为准确的结果,ω的取值应随着迭代次数的增加而减小,文中对于ω的取值将采用张健(2010)[17]所提出的惯性权重非线性递减策略。而对于学习因子c1和c2,迭代初期为了粒子群体能够更好地完成全局搜索,c1的取值应较大,而随着迭代次数的增大,为了使得粒子群能更好地贴近于全局最优,c1的值应逐渐降低,c2的值应该逐渐增大,文中对于c1和c2的取值公式如下:

(23)

其次,在求解较为复杂的函数时,标准的粒子群算法还不够成熟,具有很大的缺陷,在迭代过程中可能会过早地收敛于局部最优值,而不能获得全局最优解。对此,将采用复形法(张敏辉,2012)[18]来对粒子群算法进行改进,使粒子具有更强的搜寻能力和搜索精度,以保证粒子在迭代中能够不受局部最优解的干扰,寻找全局最优解。

最后,运用罚函数机制对粒子进行优化。在所建立的模型中存在多个约束条件,在迭代过程中需要对粒子是否满足这些约束条件进行判断,对此,算法中将通过引入惩罚因子来对粒子进行判断,对于不能满足所有约束条件的粒子赋予一个惩罚值,然后在当前迭代结束后对其进行重新优化至满足所有的约束条件。

(二)改进后的算法求解模型的流程

改进后的算法步骤如下:

1.种群初始化,设置粒子个数、最大迭代次数以及相应参数,并随机生成各个初始粒子的位置和速度,确定速度与位置边界。

2.根据构造的函数计算每个粒子的适应度值,得出初始粒子的个体最佳位置、群体最佳位置及群体最佳适应度。

3.更新惯性权重ω和学习因子c1、c2,公式如下:

(24)

c1=0.5ω2+ω+0.5

(25)

c2=2.9889-c1

(26)

4.由速度更新公式和位置更新公式更新粒子的速度与位置。

速度更新公式:

vi(t+1)=ωvi(t)+c1r1(pbesti(t)-xi(t))

+c2r2(gbesti(t)-xi(t))

(27)

位置更新公式:

xi(t+1)=xi(t)+vi(t+1)

(28)

5.根据罚函数机制对粒子是否满足约束条件进行判断,将惩罚值赋给不满足所有约束条件的粒子的适应度值,并计算出新种群中所有粒子的适应度值。

6.确定当前代的个体最佳适应度pbesti(t)与个体最佳位置及群体最佳适应度gbesti(t)与群体最佳位置。

当f(xi(t))≤f(pbesti(t-1))时:

pbesti(t)=pbesti(t-1)

(29)

当f(xi(t))>f(pbesti(t-1))时:

pbesti(t)=xi(t)

(30)

f(gbesti(t) )取f(gbest1(t) ),f(gbest2(t) ),f(gbest3(t) ),…,f(gbestm(t) )中的最大值。

7.对每个粒子的个体最优值进行复形搜索,并由搜索结果对群体最优值进行更新。

8.若满足终止条件,则停止迭代并输出最优解,否则返回步骤三进行下一次迭代。

9.输出最佳适应度值与最佳位置。

三、实证分析

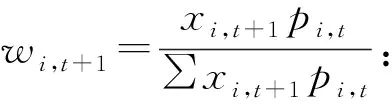

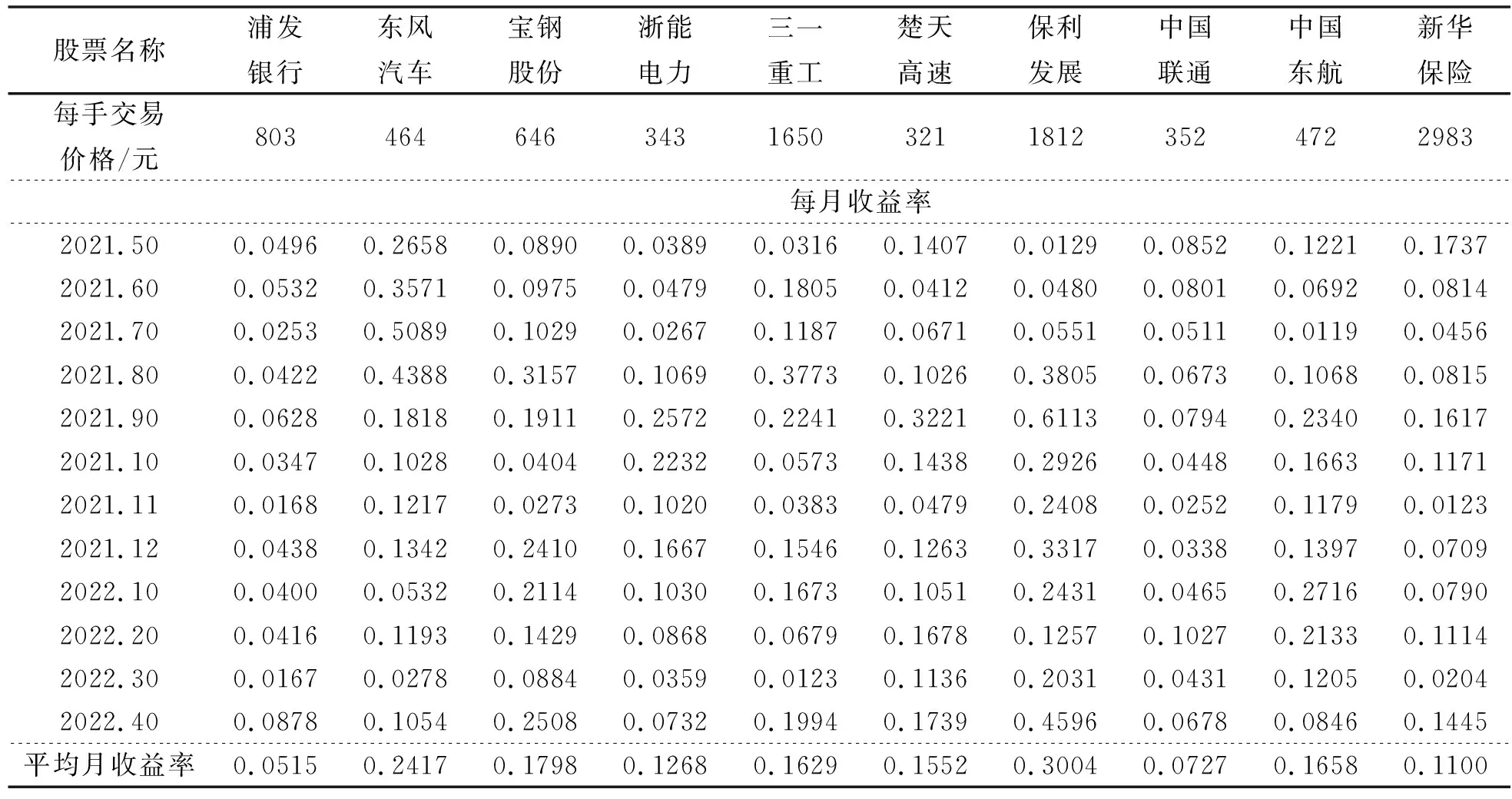

为验证模型的有效性,需要结合实际市场的数据进行检验,考虑股票之间的相关性,如果股票之间相关性太高,则只选择其中较优的一只,不利于分析检验,故选择沪A市场中10只不同行业的股票进行分析,以下表格中为这10只股票的相关数据。表1中包含了选取的10只股票的名称、当前各股每手的市场价格、从2021年5月至2022年4月的月收益率以及平均月收益率。表2为由表1中数据计算得到的10只股票之间的方差-协方差矩阵。

表1 沪A市场10只股票相关信息

表2 10只股票间的方差-协方差矩阵

结合以上股票数据信息,对第三种模型进行实证分析,以验证该模型在实际市场中是否具有实用性和有效性。

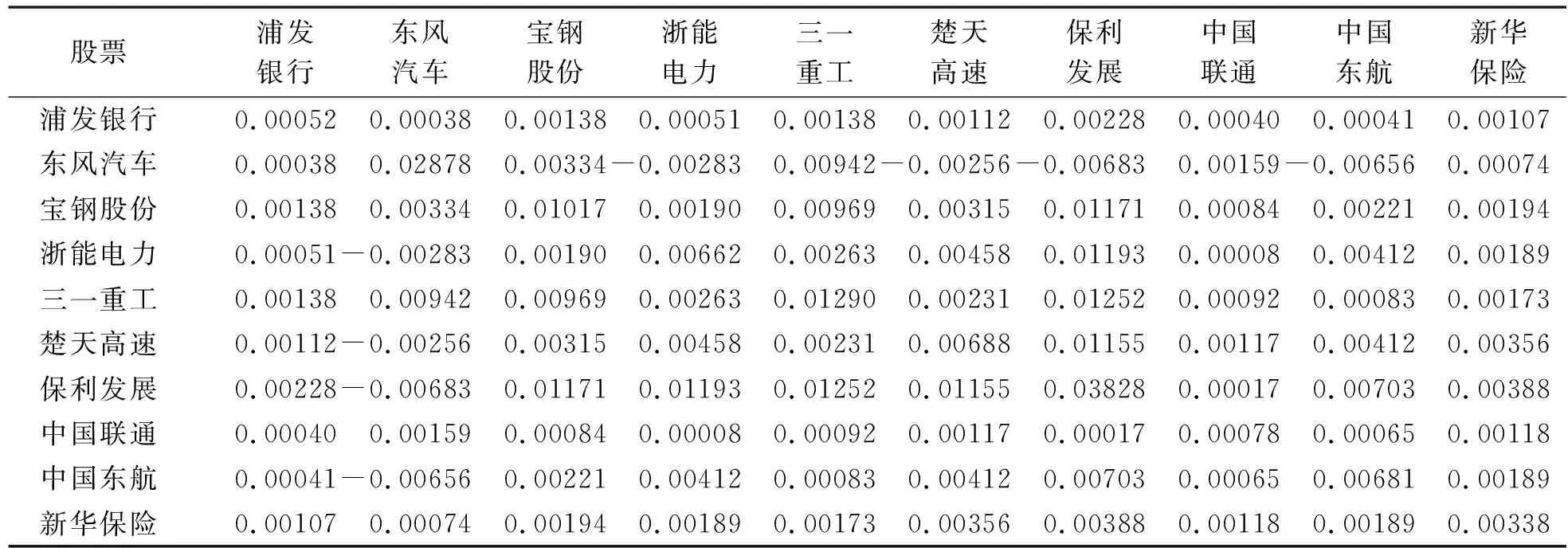

考虑投资者以初始资本10万元对上述10只股票进行投资,以平均月收益率作为实际收益率,分别取α的值0、0.1、0.3、0.5、0.7、0.9、1,将数据代入收益率与风险最优规划模型中,再结合算法进行编程,可以得到下一期在不同风险规避系数下的最优投资组合,结果如表3。

由表3数据可知,当风险规避系数取值越小时,对应的收益率与风险将越大,投资者对风险的规避程度越高,即随着风险规避系数的增大,投资组合的风险将降低,收益也会随之减少。在不同的风险水平下,投资者选择投资组合及获得的收益不同,风险与收益呈正相关关系。当α取0时,投资者只考虑收益最大化而不考虑风险,此时投资者只需要考虑各只股票的收益率,那么最优的投资策略即为把资金全都投资到收益率最大的股票,而当α取1时,投资者只考虑风险最小化而不考虑收益,此时的风险与收益都达最小。

表3 不同规避风险系数下的最优投资组合

四、结论

交易费用在我国证券市场的资产交易中是必不可少的一个因素,交易费用的收取会影响投资者的资产分配,进而影响投资者的收益状况。本文在传统的Markowitz均值-方差模型下,结合中国不完全市场的实际约束条件,并考虑了国内市场中的几种主要交易费用,其中包含印花税、佣金、交易规费及过户费,建立了一个改进的均值-方差投资组合模型,并利用带有罚函数机制的改进的粒子群算法对新建立的投资组合优化模型进行了合理性分析。研究结论如下:

(1)交易费用的存在是影响投资者投资的一个重要因素。本文在国内不完全市场的特定约束条件下,基于Markowitz投资组合理论,建立了一个符合国内市场的具有多种交易费用的投资组合模型,为国内投资者资产优化提供了一种新的模型。

(2)传统的粒子群算法在求解较为复杂的模型时难度较大,需要对算法进行优化改进。本文基于建立的新的投资组合模型的复杂性,对粒子群算法的惯性权重、学习因子进行了优化,并通过罚函数机制对粒子进行优化,模型分析求解的计算速度更快,结果更准确。