中国关键产品进口依赖度与潜在化解能力评估

2023-02-16王有鑫孙可昕

王有鑫 孙可昕

2008年以来,受全球金融危机、经贸摩擦、新冠肺炎疫情等因素影响,全球贸易保护主义逐渐抬头。发达经济体积极推动“再工业化”和产业链“回流”,利用出口管制清单、投资审查等措施,加大对中国高科技产品进口的限制,导致全球价值链缩短,国际分工和产业链格局面临深刻重塑(朱晓乐、黄汉权,2021)。中国作为全球第一贸易大国,深度融入全球经贸体系,是全球价值链和中间品贸易的重要枢纽,产业链安全正遭受严峻挑战。全球产业链和供应链的某一环节一旦发生中断,将通过中间品贸易和上下游投入产出效应对中国产业链安全和经济发展产生重要影响(刘如、陈志,2020)。中国目前在光刻机、芯片、操作系统、航空发动机短舱、触觉传感器等领域存在“卡脖子”制约,部分领域对欧美等发达经济体依赖度较高,事实上成为产业链安全的短板,使中国容易受制于人。一旦他国对我国实行出口管制或技术封锁,可能面临较大的断供风险。新发展格局要求大幅提升产业基础能力和产业链现代化水平,加快关键核心技术攻关,实现关系国计民生、经济安全和综合国力的战略产业安全可控(盛朝迅,2021)。因此,在逆全球化背景下,识别关键领域对外依赖度,分析国产替代能力和可能性,对于提升产业链的安全性、弹性和竞争力,具有重要意义。

然而,遗憾的是目前国内有关研究主要聚焦在宏观和中观层面(杨继军等,2022),微观产品层面分析相对较少,而且风险提示较多,化解渠道和潜力分析较少。为了更加准确地衡量中国关键产品对外依赖情况和依赖产品的进口国别和地区分布,本文利用中国2001—2020年HS6分位贸易数据从产品层面对产业链的对外依赖度展开分析。边际贡献如下:一是通过“自下而上”的定量分析方法构建核心依赖指标,衡量中国产业链对外依赖度;二是分析中国在高新科技、大宗商品等重要和关键领域的产品对外依赖度及变化情况,给出具体依赖产品清单,识别中国产业链的脆弱性和薄弱环节所在;三是衡量中国在高新科技、大宗商品等重要领域对美国及其盟友国家和地区的进口依赖度,分析在大国博弈背景下中国产业链可能面临的断供风险和挑战;四是从多元化进口渠道和加大创新力度、提升国内生产替代能力等角度分析如何化解关键产品对外依赖度过高问题,提出强化中国产业链安全能力的政策建议。

一、对外“战略依赖产品”和“敏感依赖领域”的认定方法和标准

当前受大国博弈和新冠疫情等因素影响,全球主要经济体愈加重视国内关键产业链的弹性和安全性。本文借鉴欧盟委员会(2021)的研究思路和方法,对中国进口产品特别是关键领域的进口依赖度进行识别分析。

(一)样本数据的来源与选取

实证分析主要使用2001—2020年CEPII-BACI数据库中HS6分位的跨国货物进出口贸易数据,其中中国涉及5110种产品的整体进出口贸易数据以及与其他国家和地区的双边进出口贸易数据。若无明确指出,中国贸易数据统计口径为大陆地区(即不含港、澳、台三地)。

(二)研究思路

首先,对货物贸易进口依赖情况进行“自下而上”的分析,以中国对外双边贸易情况为出发点,结合有关重点产业发展趋势和政策,识别“战略依赖产品”清单和所处领域(见图1)。

图1 “自下而上”的分析方法——“战略依赖产品”的确定

第一步,从产品进口集中度和进口替代能力出发,通过构建2个核心依赖指标(core dependency indicators,简称CDI),确定对外进口依赖度高的产品(即“最依赖产品”)构成。

第1个指标为HHI指数(赫芬达尔—赫希曼指数,Herfindahl-Hirschman Index),主要衡量中国进口产品集中度,识别该产品进口是否集中在国外少数地区。计算公式如下:

其中,sk是中国某一产品自k地的进口额占中国该产品进口总额的比重,n是该产品进口来源地个数,imk是中国从k地进口该产品金额,im是该产品中国进口总额。该指标结果与1越接近,说明该产品进口市场垄断程度越高。参考欧盟委员会(2021)报告,此处HHI指数阈值取0.4,若该指标超过0.4,则意味着该产品中国进口集中度较高,该产品所处产业链较为脆弱。

第2个指标衡量中国生产对国外进口产品的替代性,即国产替代能力。计算公式如下:

其中,ex是该产品中国出口总额。该指标值越大,在贸易中断情况下,中国用国内生产替代国外进口产品的能力就越低。此处阈值取1,若该指标超过1,意味着进口总额高于出口总额,中国国内产能相对进口需求存在缺口。

将两个核心依赖指标及其各自阈值应用于整体样本5110种产品,衡量每种产品的对外依赖度。如果某种产品同时满足CDI1>0.4,CDI2>1,则为“最依赖产品”。

第二步,结合中国重要产业标准,在“最依赖产品”中,重点考察中国在重要行业的“敏感依赖产品”,这些产品的对外依赖更可能诱发产业链安全风险。

第三步,考虑中国在全球的主要竞争对手,特别关注重要行业的“敏感依赖产品”对美国及其盟友国家和地区的进口依赖度,分析未来潜在被制裁风险较高的“战略依赖产品”所处领域。美国及其盟友国家和地区包含五眼联盟国家(美国、英国、加拿大、澳大利亚和新西兰)、日本、韩国、印度和中国台湾9个国家和地区。

(三)中国敏感依赖领域的确定标准

首先,当某一领域的进口依赖关系关乎国家主权和领土完整等重大利益时,该领域是敏感依赖领域。毫无疑问,军事安全领域是具有战略意义的敏感领域。一国若没有自己独立的军事装备,在核心技术上依赖国外进口,将无法保障国家安全和领土完整。该领域包含稀土金属等重要军事材料,以及武器、弹药等军用作战装备。

其次,当某一领域关乎国计民生、国家经济命脉时,该领域是敏感依赖领域。其中,最主要的“敏感依赖产品”是大宗商品,主要包括粮食、工业金属、能源资源产品三个类别。粮食产品包括主粮及其种子。作为全球第一大农产品进口市场,中国大豆、棉花、食用植物油、肉类等重要农产品供给长期存在缺口,粮食紧平衡是中国粮食安全面临的长期态势(茹蕾等,2022)。工业金属主要包括黑色金属和有色金属两类。能源资源产品主要为煤炭、石油、天然气、橡胶及其加工产品。习近平总书记在2021年中央经济工作会议中强调,“要确保能源供应”“增强国内资源生产保障能力”。

最后,当某一领域属于国家未来产业发展规划重点或频繁遭受国外政策限制打压时,该领域为敏感依赖领域。高新科技领域是典型代表。“十四五”规划指出,未来将“瞄准人工智能、量子信息、集成电路、生命健康、脑科学、生物育种、空天科技、深地深海等前沿领域,实施一批具有前瞻性、战略性的国家重大科技项目”,指出高新科技、数字经济等将成为未来产业发展重点。近年来,美国将中兴、华为等多家中国高科技企业纳入“实体清单”,限制相关企业获得美国高科技产品和零部件,同样表明高新科技领域是具有战略发展意义的关键敏感领域。《中国高新技术产品出口目录(2006)》明确列出了电子信息、软件、航空航天、光机电一体化、生物医药与医疗器械、新材料、新能源和节能产品、环境保护、现代农业九大领域中的1601种高新科技产品,并给出对应的海关商品编码。需要说明的是,由于该目录发布年限较早,可能无法充分捕捉当前中国高新科技行业的进口依赖情况,而且近几年美国对中国多家高科技企业实施出口限制,进口规模较小可能更多是由于受限制,而非依赖度不高。为了尽可能减少上述问题带来的分析误差,本文利用国家科委、国防科工委等机构公布的中国主要面临的35个“卡脖子”领域涉及的产品,对上述目录进行补充分析。

二、中国进口依赖产品清单及其变化情况

(一)“最依赖产品”构成情况

通过利用赫芬达尔—赫希曼指数和进口替代能力两个核心依赖指标对进口产品逐年筛选,发现在2001—2020年间中国进口的5110种产品中,有1943种进口集中度较高且国内生产替代性较弱的“最依赖产品”①需要说明的是,按前文分析框架,该统计结果不包含原油这一产品,主要是由于中国原油进口来源地相对分散,原油HHI指数小于0.1。但是,从国家能源安全和中国原油进口现实角度考虑,本文将原油纳入能源化工类“敏感依赖产品”。。

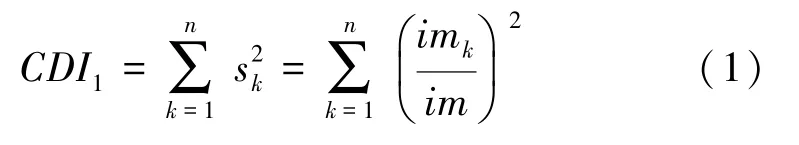

从产品种类看,中国“最依赖产品”数量总体呈下降趋势,从2001年的710种下降至2020年的556种,下降幅度为21.7%。然而,“最依赖产品”进口规模却有所上升。进口总额从2001年的465.1亿美元上升至2020年的4390.6亿美元,增加了8.4倍(见图2)。其中,2001—2005年中国“入世”之初,“最依赖产品”进口规模变化不大,占全部进口比重下降,但2005—2014年随着中国快速融入全球产业价值链,对海外市场的进口依赖度快速提升,“最依赖产品”进口规模于2014年达到5572.5亿美元峰值,占全部进口比重也由2005年的13.3%升至28.4%。2015—2016年由于大宗商品价格大幅下降,带动大宗商品进口规模快速回落,使整体对外依赖度下降,2017年随着大宗商品价格回升,对外依赖度再次提升。不过在经贸摩擦和疫情暴发后,中国整体对外依赖度有所下降,2020年“最依赖产品”进口规模占比为21.3%,较2018年下降2.4个百分点。

图2 2001—2020年中国对外“最依赖产品”进口情况

(二)“敏感依赖产品”构成情况

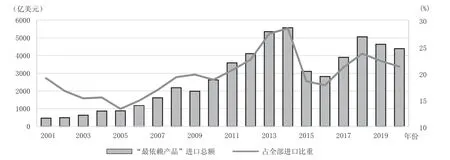

进一步,将“最依赖产品”归属到三大敏感依赖系统,即大宗商品、高新科技和军事安全系统内。2001—2020年20年间,中国在关键领域累计出现过528种“敏感依赖产品”。虽然近些年中国“敏感依赖产品”种类数呈现下降趋势,由2001年的231种降至2020年的169种,但“敏感依赖产品”进口总额及占中国整体进口规模的比重却呈上升趋势(见图3),由2001年的282.0亿美元(占比11.6%)上升至2020年的3651.4亿美元(占比17.7%)。其间,2015—2016年“敏感依赖产品”进口规模出现明显下滑,主要由原油、矿砂、大豆、煤炭和铜等大宗商品进口价格大幅下跌所致。2017—2018年随着大宗商品价格再度上涨,“敏感依赖产品”进口规模也再次回升。2019—2020年中国“敏感依赖产品”进口规模及其占比再次下滑,系美国通过实施“实体清单”加大对中国高科技产品出口限制和原油价格下跌所致。下文具体分析三大敏感依赖系统的对外依赖度变化情况。

图3 2001—2020年中国三大敏感系统“敏感依赖产品”进口规模变化趋势

大宗商品是中国对外依赖程度最高的敏感领域。2011—2020年,中国大宗商品领域的“敏感依赖产品”数量较为稳定,每年在70种上下(见表1)。大宗商品进口额及其占所有“敏感依赖产品”进口规模的比重整体上升,由2001年的140.3亿美元(占比49.7%)上升至2020年的3128.9亿美元(占比85.7%)。具体而言,可以将其分为主粮产品、工业金属以及能源化工产品三个类别。其中,主粮产品包含谷类的大米、小麦和玉米,薯类的红薯和土豆,豆类的大豆以及种子。结果显示,2001—2020年20年间该敏感依赖领域累计出现12种产品,累计进口规模达2175.8亿美元。2020年,该领域中国进口规模较大的“敏感依赖产品”主要为大豆、玉米和小麦,其中大豆进口额最高,达374.4亿美元,占主粮类“敏感依赖产品”当年进口总额的90.6%。工业金属主要对应中国工业行业分类标准中的“黑色金属矿采选业”“有色金属矿采选业”“黑色金属冶炼及延压业”“有色金属冶炼及延压业”四个行业,结合盛斌(2002)整理的HS4分位编码与中国工业行业的对应关系表,可以筛选得到对应产品。结果显示,2001—2020年20年间该敏感依赖领域累计出现173种产品,累计进口规模达6719.0亿美元。2020年,该领域“敏感依赖产品”主要为铁矿石、镍铁、铜、不锈钢和铬矿石等。其中,铁矿石和精矿进口额最高,达952.7亿美元,占工业金属类“敏感依赖产品”当年进口总额的84.1%,对外依赖度最高。能源化工产品主要对应中国工业行业分类标准中的“煤炭采选业”“石油和天然气开采业”“石油加工及炼焦业”“橡胶制品业”。结果显示,2001—2020年20年间该敏感依赖领域累计出现57种产品,累计进口规模达25663.5亿美元。2020年,该领域进口规模较大的“敏感依赖产品”主要为原油、褐煤和煤等。其中,原油进口额最高,达1505.6亿美元,占能源化工类“敏感依赖产品”当年进口总额的95.2%。

表1 2001—2020年中国大宗商品系统“敏感依赖产品”种类及进口总额分布情况 单位:种,亿美元

第二大敏感依赖领域是高新科技系统。该系统主要依据《中国高新技术产品出口目录(2006)》和35个“卡脖子”领域进行筛选。结果发现,2001—2020年,中国高新科技系统“敏感依赖产品”数量总体呈下降趋势,由2001年的134种下降至2020年的85种,与此同时,其占所有“敏感依赖产品”进口规模的比重由48.3%降至13.8%。特别是2018年以来,受美国出口管制清单影响,该领域的“敏感依赖产品”进口规模由2018年的718.7亿美元降至2020年的503.1亿美元,降幅达30.0%(见表2)。进一步细分行业看,生物医药与医疗器械、电子信息、新材料、环境保护以及光机电一体化是进口“敏感依赖产品”较多的前五大行业,2020年合计进口规模为485.1亿美元,占高新科技系统“敏感依赖产品”进口规模的96.4%。特别需要注意的是,2020年“卡脖子”领域“敏感依赖产品”进口规模达到342.3亿美元,为其他“敏感依赖产品”规模的2倍多,可见“卡脖子”领域的高新科技产品对外依赖程度更高,产业链安全值得更多关注。

表2 2001—2020年中国高新科技系统“敏感依赖产品”进口额分布情况 单位:亿美元

军事安全系统是第三大敏感依赖领域。2001—2020年该敏感依赖系统累计出现19种“敏感依赖产品”,累计进口金额为235.9亿美元。20年间,该领域的“敏感依赖产品”数量较为稳定,每年在5种左右①由于数据敏感等原因,不做进一步分析。。

(三)“战略依赖产品”构成情况

近年来,美国不断通过加强出口管制和投资审查等方式构建对华“技术铁幕”。为了更好地维护中国产业链安全,需要重点关注中国在敏感领域对美国及其盟友国家和地区的进口依赖情况。

对528种“敏感依赖产品”清单进一步筛选,得到主要进口自美国及其盟友国家和地区的“战略依赖产品”清单。2001—2020年,中国从美国及其盟友进口的“战略依赖产品”累计出现过519种,累计进口金额达12105.9亿美元。2001—2020年,中国从美国及其盟友国家和地区进口的“战略依赖产品”年度种类数由224种下降至163种,年度进口额由106.5亿美元升至1249.1亿美元,占中国所有进口产品的比重由4.4%升至6.0%,占“敏感依赖产品”进口的比重由37.8%降至34.2%,中国关键产业链对战略竞争对手的依赖度有所下降,进口来源趋于多元化。

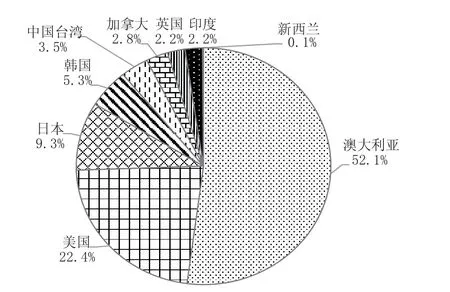

从区域分布看(见图4),2020年中国“战略依赖产品”前五大进口来源地为澳大利亚(进口规模650.6亿美元,在“战略依赖产品”中占52.1%)、美国(279.5亿美元,占比22.4%)、日本(116.6亿美元,占比9.3%)、韩国(66.2亿美元,占比5.3%)、中国台湾(44.2亿美元,占比3.5%)。

图4 2020年中国“战略依赖产品”进口区域分布

从类别上看,2001—2020年,大宗商品、高新科技和军事安全系统进口总额均呈上升趋势,特别是以大宗商品和高新科技产品为主。2020年,自美国及其盟友国家和地区进口的大宗商品“战略依赖产品”规模为975.1亿美元,在“战略依赖产品”中的比重为78.1%,高新科技产品进口规模次之,为272.1亿美元,占比21.8%,军事安全系统进口规模最小(1.9亿美元,占比0.1%)。进一步细分到14个战略依赖行业(见图5),可以发现2020年“战略依赖产品”进口规模前五大行业依次为工业金属行业(715.5亿美元,占比57.3%)、主粮产品(162.4亿美元,占比13.0%)、能源化工行业(97.1亿美元,占比7.8%)、电子信息行业(83.4亿美元,占比6.7%)、生物医药与医疗器械行业(73.5亿美元,占比5.9%)。

图5 2020年中国“战略依赖产品”进口行业分布

关键领域对美国及其盟友国家和地区的高进口依赖度对中国产业链安全带来极大影响。一方面,相关产品进口高度集中于美国及其盟友国家和地区,使得西方国家在产品出口中具有较强定价权,可索取远超成本的售价,将损害中国进口企业利益,抬升下游企业生产成本。以自澳大利亚进口的铁矿石为例,澳大利亚是中国最大的铁矿石进口来源地,根据海关总署数据,2020年自澳大利亚进口铁矿石份额达60%左右,这赋予了澳大利亚在铁矿石贸易和定价上的不对称权力。近些年,澳大利亚频繁利用铁矿石贸易对华施压,威胁对华“断供”,对下游钢铁等行业产业链安全带来较大影响。另一方面,在高新科技行业对美国及其盟友国家和地区的高依赖度,使得美国可以有恃无恐地频繁使用进出口管制、投资限制、签证禁令、技术交易规则、执法行动等措施,对我国芯片、通信、超级计算机、先进计算等行业进行遏制。在美国一系列科技“脱钩”和产业链“去中国化”行为推动下,高新科技产品和关键零部件进口可能面临制约,企业正常生产经营面临较大不确定性,自主可控难度增加(王有鑫,2022)。

三、“战略依赖产品”高进口依赖度的化解潜力与渠道

对于2020年163种“战略依赖产品”,可以考虑通过分散进口来源地以及加大国内生产替代两种方法来化解进口依赖问题。

首先,判断是否可以通过分散进口来源地化解对美国及其盟友的高进口依赖。仿照之前思路,测算全球范围内相关产品的HHI指数。若是进口集中度结果大于阈值0.4,说明全球范围内该产品进口也高度集中,表明中国在面临“断供”情况下从其他国家和地区寻找替代进口的潜力有限。在163种“战略依赖产品”中,有5种产品的HHI指数大于0.4,全球进口来源地较为集中,主要包括铍、不锈钢、核反应堆、褐煤以及钴矿石等产品。

其次,判断是否可以通过加大国内生产替代化解进口依赖。工业金属和能源领域,主要涉及各类工业原料和半成品。对于镉、钼、锡和锌等金属原料以及煤矿等能源燃料来说,国内资源储备较为丰富,实现进口替代的可能性较高。但对于铍、锆、钴、镍和铜等金属,以及天然气和原油等能源来说,国内储备有限,可能难以通过加大国内生产替代的方法化解进口依赖。对于铁矿石、合成橡胶等原料来说,虽然中国拥有全球排名前几位的储备或产量,但由于国内消耗量较大,部分产品质量无法满足生产质量要求,依旧高度依赖国外进口。

主粮产品领域,目前中国水稻、玉米、小麦、土豆进口金额占产量比重较低,普遍在5%以内,特殊情况下,可以通过减少出口、加大国内生产等方式实现自给自足。但对于大豆而言,根据农业农村部发布的数据,近年进口量占粮食产量比重超过80%,在未来较长时间内以进口为主的格局不会发生变化。不过,我国已逐渐意识到风险,2018年开启第二轮大豆振兴计划,加大对大豆种植的补贴力度,2020年大豆产量达到60年来最高水平。随着“大豆玉米带状复合种植”等技术的推广,未来国内大豆生产对进口的替代比重将逐渐提升。

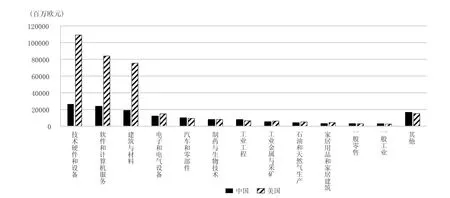

高新科技领域,中国进口依赖产品大多处于前述“卡脖子”清单内,在美国不断推动科技“脱钩”,加大对我国科技企业实施出口管制的背景下,短期实现自主可控的难度较大。不过,目前中国正积极实施创新驱动发展战略,逐渐加大对基础科学和前沿领域的投入力度,在研发投入上与美国的差距不断缩小,在部分领域和环节逐渐实现突破,预计未来两国之间的差距将逐渐收窄。分行业看(见图6),2020年中国在汽车和零部件以及工业工程两个子行业上的研发投入金额已超过美国,相关行业竞争力不断提升,随着研发强度提高,未来自主可控能力将进一步增强;对于电子和电气设备、制药与生物技术等行业来说,中国企业研发投入逐渐接近美国,预计未来差距将逐渐收窄;然而,对于技术硬件和设备、软件和计算机服务等行业来说,美国企业研发投入远高于中国,两国之间的技术差距较为明显。若不能大幅提高相关产品研发投入并实现有效的技术突破,短时间内实现国产替代的难度较高。

图6 2020年中美主要行业研发投入金额对比

四、政策建议

完整的制造业产业结构和产业链自主可控能力对于国家发展和安全至关重要(雷少华,2019)。目前,发达经济体正在积极推动产业链重构和产业链“去中国化”,在此背景下,应高度关注中国产业链的安全性、完备性和脆弱性,树立底线思维和危机意识,采取积极措施,降低在关键敏感领域的对外依赖度。

第一,加大创新研发力度,重点突破高新科技领域的“卡脖子”环节制约。在事关国家安全和发展全局的基础核心领域,制定实施战略性科学计划和科学工程,推动关键领域实现颠覆性技术突破,降低在高新科技领域对战略竞争对手的依赖。系统梳理影响经济竞争力和产业链安全的重点领域和薄弱环节,协调融合政府、企业、高校、科研院所的优势资源,集中力量攻克一批明显受制于人的基础性、通用性技术与关键器件(陈劲等,2020)。针对人工智能、量子信息、集成电路、生命健康、生物育种、空天科技、深地深海等前沿领域,加强财政投入力度,支持产业共性基础技术研发,补齐产业链供应链短板。启动一批产业基础再造工程项目,激发涌现一大批“专精特新”企业,形成若干能够引领全球经济社会变迁的未来产业。

第二,以内循环为主基调,高度重视大宗商品产业链的自主性、完备性和安全性。积极提升粮食、种子、棉花、能源、重要工业金属材料等关系国计民生的重要产业链的国内供应能力和安全性,降低对外依赖度,尤其是对美国及其盟友的依赖度。增强国内资源生产保障能力,增加新能源供给,加快传统能源技术改造升级,优化传统能源和新能源结构。对于铜、镍、钴、锂等与低碳经济发展密切相关的战略性金属和原材料,提前做好战略储备,避免出现供应瓶颈,影响转型经济推进(陈卫东、王有鑫,2022)。积极发挥中国市场在大宗商品定价中的作用,组织行业协会和龙头企业集体参与大宗商品进口谈判,提升我国大宗商品的进口定价权。丰富应对潜在产业管制和经济金融制裁措施的应急工具箱,在极端情境下快速出台产业扶持政策,增强风险应对能力,帮助企业渡过难关。

第三,多元化进口来源,降低进口产品集中度,把握合作发展新机遇。积极优化国际市场布局,在稳定发达经济体等传统市场基础上,着力深化与共建“一带一路”国家的经贸合作,与对华友好国家及相对中立国家开展高质量、高标准和高水平合作,扩大农产品、工业金属、原油等能源资源产品进口渠道。加强推进区域全面经济伙伴关系协定(RCEP)建设。RCEP成员国资源禀赋各具优势,产业互补性强。日本和韩国在高新科技行业上游具有比较优势,中国具有庞大的国内市场、强大的制造能力和产业链配套优势,东南亚具有劳动力、农业和资源优势,其中,印度尼西亚和文莱拥有丰富的油气资源,马来西亚锡矿产量位居全球第一。RCEP既有助于各成员国优势互补,降低农产品、资源品和中间品进口成本,稳定进口来源,又有助于企业拓展市场空间,整合区域产业链价值链,创造贸易增量。RCEP合作的持续深化将为中国企业拓展域内市场、减少对欧美市场依赖赢得空间和时间。