2022年天然橡胶期货市场回顾及2023年展望

2023-02-07李青

李 青

(中信期货有限公司,上海 200127)

1 2022年天然橡胶期货市场行情回顾

2022年1月至11月底,天然橡胶两个期货品种市场总体呈现震荡下跌的走势,期间虽然行情偶尔反弹,但是每次反弹都不超过1个月,而且反弹后的新一轮下跌往往再创新低。

天然橡胶价格的持续下行主要归因于需求的疲弱以及对未来需求进一步转弱的担忧。影响需求的几个核心因素为:(1)国内新冠疫情的冲击对天然橡胶的影响一直存在;(2)轮胎企业产成品库存累积较多,旺季未去库存,对轮胎企业开工率形成不利影响;(3)美联储加息政策以及褐皮书加剧了人们对天然橡胶需求疲软的担忧。

2022年天然橡胶供应端虽然存在较多的扰动及变化,但在市场行情中并没有起到持续性的作用。供应端的变化主要表现在4个方面:(1)前期拉尼娜现象较强,泰国、越南降雨量较大,而且我国云南和海南地区温度异常,导致橡胶树二次落叶及全面开割推迟,然而天气对于天然橡胶期货市场的影响并不显著,5月之后拉尼娜现象强度减弱,虽然还未完全消退,降雨偏多,在不同产区不时被提及,但是从全球维度来看,并没有形成持续的供应大幅缩减预期;(2)4—5月,由于疫情,国内加强进口检疫的要求,导致国内天然橡胶进口量达到低位水平,进口的不稳定性导致深色胶走势的相对偏强,从6月开始天然橡胶进口量再度恢复到历史同期中高位水平;(3)从7月开始,各产区都进入了橡胶高产期,但需求表现不佳,天然橡胶价格普遍出现了持续下跌;(4)市场开始修正确实出现减产的全乳胶的相对估值,9月及11月出现过两次极其明显的全乳胶相对转强行情。

2 天然橡胶供应分析

2.1 2022年供应情况

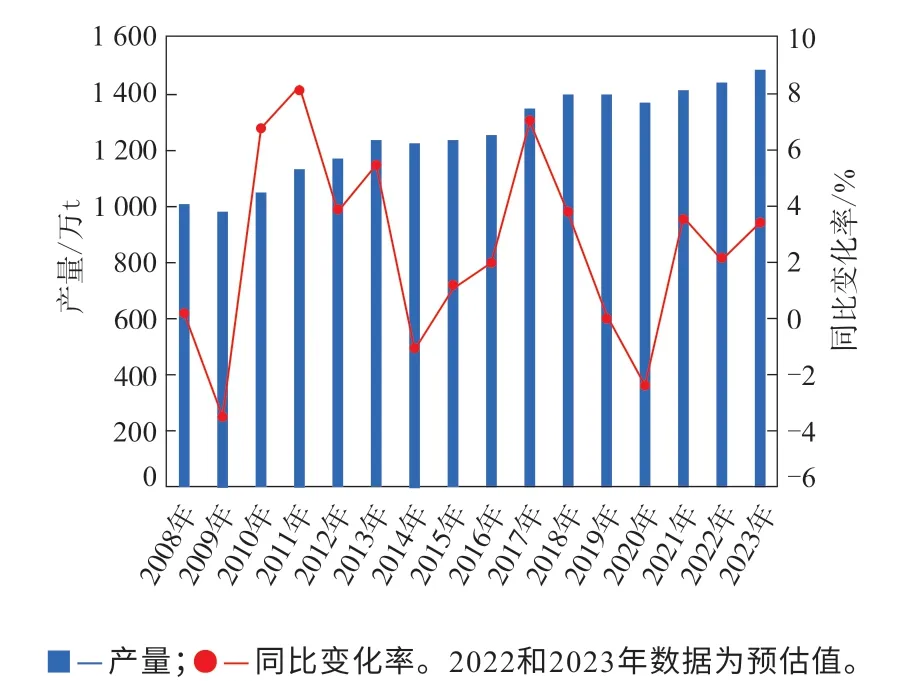

2022年全球天然橡胶产量预估有小幅增长。根据天然橡胶生产国协会(ANRPC)全球天然橡胶月度产量(见图1),预估2022年全球天然橡胶产量为1 436万t,同比增长2%。按照2022年1—10月产量测算出的东南亚主产区2022年天然橡胶产量约为1 194.8万t,接近2019年产量,但未达到历史最高水平。从地区来看,2022年马来西亚、越南、柬埔寨、斯里兰卡天然橡胶产量均出现了下降,其他地区产量以增长为主,中国天然橡胶产量小幅增长1.6%至86.5万t左右。

图1 ANRPC全球天然橡胶月度产量

2.2 全球天然橡胶供应能力进入低增长环境

2016—2022年,全球天然橡胶种植面积(不含科特迪瓦)年均变化率不超过0.5%。近4年主产区每年新增种植面积总和也维持在10万hm2,仅为总种植面积的0.7%左右。

全球割胶面积(不含科特迪瓦)增速趋于放缓,近3年的平均增速为0.4%,增速最高时也不超过2%。传统产区的割胶面积保持稳定或有所减小,而新兴产区的割胶面积增大。泰国、印度尼西亚、越南、菲律宾、斯里兰卡的开割率已经超过80%,已经接近供应意义上的满产。目前,割胶面积提升较快的国家仅有印度、菲律宾、缅甸、哥伦比亚、墨西哥,而这些国家的割胶面积总和仅占全球割胶面积的11.5%,近年不断放弃天然橡胶生产的马来西亚的割胶面积损失对冲了这些增量。因此,按照当前变化趋势,预估2023年全球割胶面积(不含科特迪瓦)增速为2%。

2.3 气候持续异常后预估向好

从2019年开始,气候显示出极大的极端性。厄尔尼诺或拉尼娜现象在过去4年中每一年都有出现,而2022年的拉尼娜现象可以追溯到2020年下半年,这一轮的气候异常已经延续了2.5年左右,持续时间已是历史少见。从预测机构角度来看,在未来的某一个时间节点,气候修复至正常状态仍是最主要的判断方向。2022年10月国际气候与社会研究所(IRI)预测,2022—2023年北半球冬季(12月至次年2月)出现拉尼娜现象的几率为76%,2023年2—4月有57%的几率过渡到ENSO(厄尔尼诺-南方涛动)中性天气。从预测来看,气候对天然橡胶产量的影响降低。

2.4 单位面积产量有望小幅提高

2022年,据东南亚主要产胶国(不含科特迪瓦、缅甸、巴西等)割胶面积及预估产量测算出的单位面积产量为1 234 kg·hm-2,比2021年增长0.6%,变化不大。2019年以后全球主要产胶国的单位面积产量就维持在低位水平。显然2020—2022年天然橡胶价格重心的提高并没有带来单位面积产量的大幅提高,不可否认的是气候因素有一定影响,而树龄较大、产胶能力下行以及成熟胶工减少的问题也实际存在。仅从天气端考虑,如果2023年气候影响显著消退,大多数产胶国的单位面积产量可能有小幅度的提升。

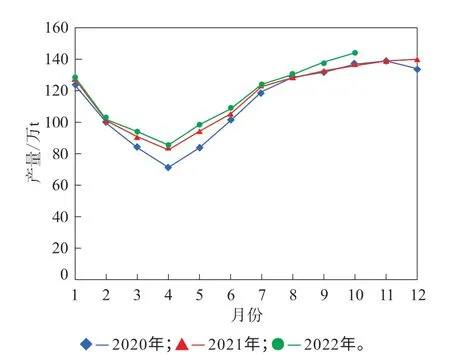

2.5 科特迪瓦天然橡胶产量维持高速增长

在全球天然橡胶总产量的预估中,科特迪瓦种植面积等基础数据相对偏少,但是科特迪瓦的天然橡胶供给增速极大(见图2),且在全球产量中的占比已经达到不可忽视的水平。2022年1—10月科特迪瓦天然橡胶出口量为108.57万t,预估其2022年出口量可达到125万t,同比增长19%。科特迪瓦天然橡胶供应量已经占全球总供应量的8.7%。如果保持近几年的增速水平,2023年科特迪瓦的天然橡胶产量可能接近145万t。

图2 科特迪瓦天然橡胶产量

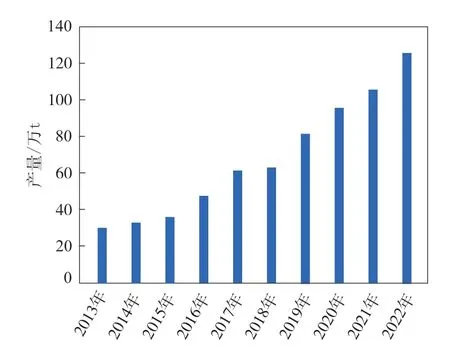

2.6 2023年全球天然橡胶产量预计增长3.1%

全球天然橡胶产量及同比变化率见图3。

图3 全球天然橡胶产量及同比变化率

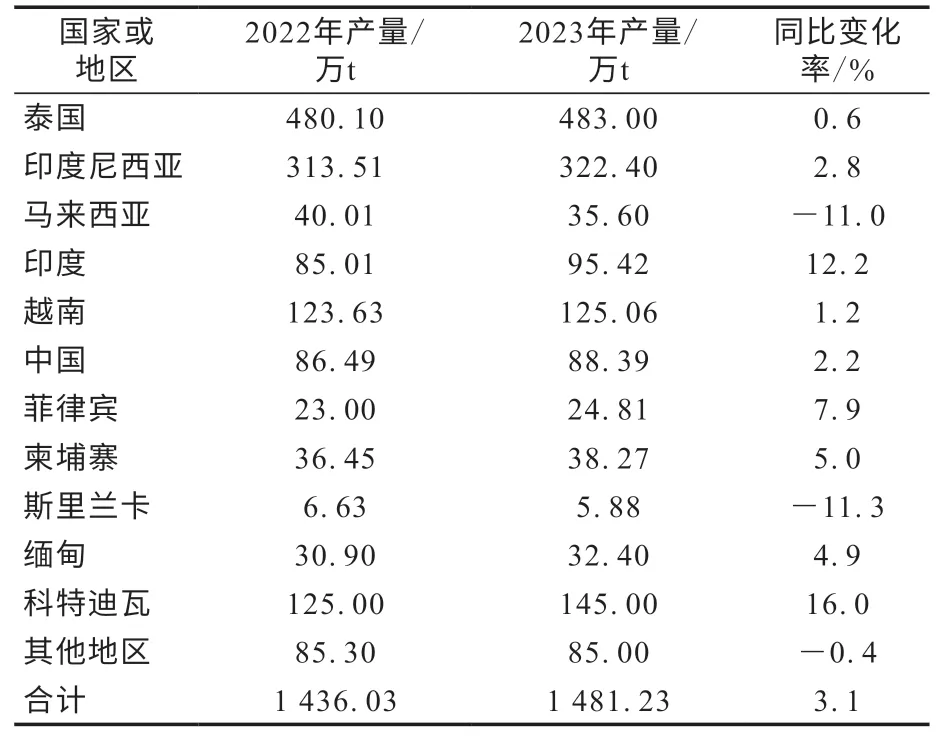

按照对天然橡胶生产国的割胶面积变化趋势、单位面积产量、地区增速的判断,预计2023年全球天然橡胶产量增速会有所提高,达到3.1%(见表1)。

表1 2023年全球天然橡胶产量预估

2.7 国内天然橡胶供应预计横向波动

供应量取决于产量以及进口量。2022年1—10月,我国天然橡胶产量为67.26万t,同比增长1.1%;天然橡胶类进口量为477万t,同比增长10.2%。2022年表观供应量同比增长9%。纵观2023年,能刺激天然橡胶供应量进一步大幅增长的因素并不存在。

2.7.1 国内供应量预计会小幅增加

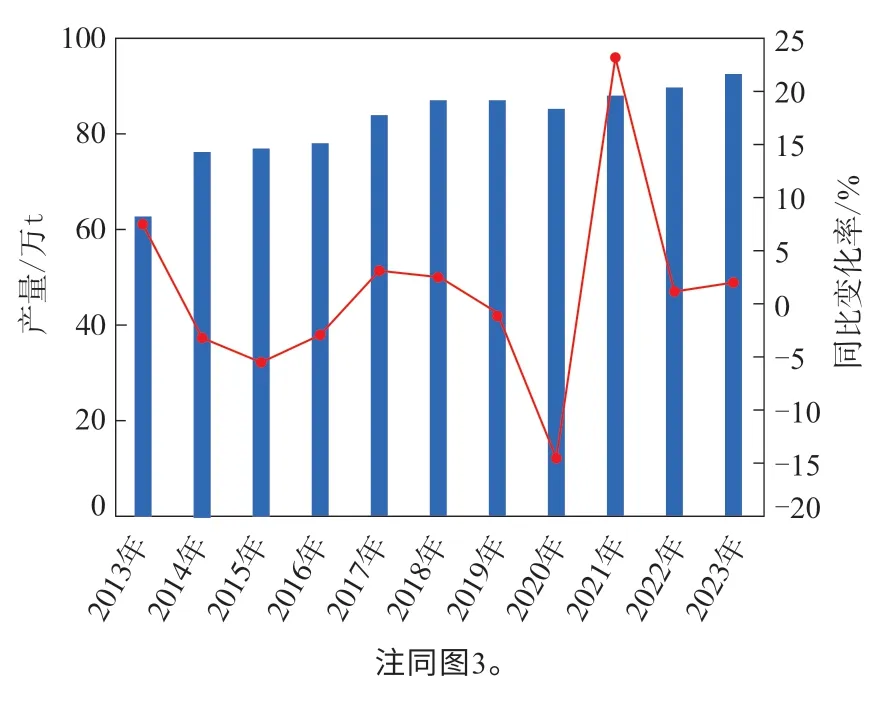

按照ANRPC公布的月度数据推算,2022年我国天然橡胶产量同比增长1.6%,至86.5万t(见图4)。2022年我国的胶园开割率仍在缓慢提升,但提升速度较慢。2021—2022年虽然国内天然橡胶价格相较于之前偏高,但因受到拉尼娜现象及疫情的影响,年度单位面积产量并没有显著的增长。预计在气候更趋向稳定的假设下,2023年我国单位面积产量也会略微提高,但能否提高至2011—2015年的水平还需要观察,毕竟橡胶树老龄化以及胶农缺乏的问题同样存在。按照单位面积产量及开割面积都有小幅增长的判断,预估2023年我国天然橡胶产量会有2%左右的提升。

图4 中国天然橡胶产量及同比变化率

2.7.2 进口压力不减,增速预计下降

2022年1—10月我国天然橡胶类累计进口量是近年同期最高的,同比增长10.2%。进口的宽裕度呈现了先松后紧再松的状态。2022年4—5月进口量达到近5年的低位水平,主要原因是国内疫情导致中国延长进口商品的防疫等待期。

2023年,国内天然橡胶进口量依旧会维持在高水平。原因在于:(1)2023年套利环境和2022年差异不大,2022年11月末沪胶与混合胶的价差再度扩大到了历史上相对偏高的水平,与2021年同期的价差相近,而2023年全乳胶依旧没有明确的大幅缩减预期,因此非标价差价格过高带来的正套回归需求依旧是市场面对的常态,将会导致进口量维持在高水平;(2)欧美需求下滑后,东南亚天然橡胶产量可能会更多地涌入中国市场,因此在被动流入方面,2023年的压力可能比2022年更大。从总体来看,预计2023年天然橡胶进口量与2022年相比变化不会太大,增长率维持在-1%~3%。

我国天然橡胶表观供应量分析见表2。2023年我国天然橡胶表观供应量增速预计在3%以下。

表2 我国天然橡胶表观供应量分析

3 天然橡胶需求分析

3.1 2022年需求情况

我国天然橡胶表观消费量分析见表3。2022年国内天然橡胶需求表现以横向波动为主,表观消费量仅同比增长2.3%。

表3 我国天然橡胶表观消费量分析

天然橡胶最重要的应用领域是轮胎产业,2022年1—10月轮胎外胎产量同比下降3.7%,导致这种情况的因素大体包括:(1)国内经历多次散发的疫情,内需大幅下挫;(2)7月之前轮胎出口量依旧高企,支撑了轮胎厂订单,但是海外需求在美联储加息后开始转弱,轮胎出口量在7月以后逐步下行。

3.2 中国轮胎出口将出现实质性下滑

从2020年下半年开始,出口一直是轮胎产业的重要支柱,然而2022年8月以后轮胎出口情况明显恶化(见图5),轮胎出口量无论是从质量计还是从条数计,都进入同比下滑的阶段。

图5 轮胎出口进入负增长

从宏观维度来看,海外需求下滑的主要原因是欧美为了对抗通胀而持续加息,加息遏制了经济活动,从而导致经济下行以及消费下降。据国际货币基金组织预测,发达经济体的国内生产总值(GDP)实际增长率将从2022年的2.43下滑到2023年的1.11。目前,海外通胀仍然处于高位,通胀在高房价、高能源价格的影响下存在韧性,因此欧美需要将高利率维持更长的时间,这是市场的主流看法。从2022年第4季度起,我国轮胎出口已经出现下滑,而且2023年年初轮胎市场大概率已经失去了前期高出口量带来的韧性支撑,轮胎出口在2023年上半年可能持续转弱,因此预计2023年我国轮胎出口量会降低。

3.3 内需能否大幅增长取决于经济刺激政策

3.3.1 防疫政策的调整会带来内需修复预期,替换轮胎销量或有提升

2022年,按照新的橡胶轮胎的产量以及轮胎出口数量折算出的国内内需消费量继续呈现下滑趋势,1—10月同比下降2.7%,第2和第3季度的下滑幅度最大,而这两个时间节点恰恰是国内吉林和上海两个城市疫情爆发的时期,两个城市全域静止的管理和城市间防疫政策的再度加强影响了国内终端的消费。预计2023年内需受到疫情影响的幅度会有所减小。主要原因是2022年10月以后我国调整了防疫的指导意见,从发展方向来看,趋于实施更宽松的管理。因此内需存在较大的修复预期。

防疫政策调整或者疫情消退后对橡胶下游产业的拉动或许会表现在整个物流端。2019年之后国内的公路货运量就出现了缩减,2022年仍未修复到2019年的水平。从2022年的变化情况来看,一旦国内某个城市出现大面积的防疫管控,对于当月的公路货运量就会形成冲击。因此,在没有大面积防疫管控的情况下,整体公路货运量将在2023年得以修复,但从增长幅度来说,2023年暂时无法修复到2019年的水平,毕竟疫情问题没有得到完全的解决。预计2023年物流水平会修复至2021年的水平,即2023年会相对2022年有5%~6%的增长。物流水平的好转对替换轮胎的需求会有一定的提升作用。

3.3.2 商用车配套需求可能自然修复,但难有额外增长

2022年配套轮胎需求显然在半钢子午线轮胎上表现更好。2022年1—10月,乘用车新车销售量实现了同比增长14%的好成绩。商用车的新车销售量累计同比降低33%。从政策以及边际变化来看,2023年依旧对乘用车更为有利。

乘用车受新能源车推广的红利仍然时不时受到政策性的拉动。2022年11月23日,工业和信息化部等三部门发布了关于延续新能源车免征购置税的政策公告,对2023年购买的新能源车继续免征购置税。显然在乘用车方面新能源是一个刺激的突破口,但乘用车市场也有不利的表现,2022年中期公布的汽车行业刺激政策的效用在第4季度已有所消退,10月乘用车的销售量同比增速已经从6月的40%以上开始回落。2023年这一政策的效用会逐步减弱至下半年,同时由于基数问题,2023乘用车的月度销量或许会出现同比下降的情况。

由于2020年以及2021年上半年高销售量导致需求提前消耗,2022年商用车新车销售则一直表现疲弱。2022年6月商用车新车销售量相比2019年同期降低12.4%,截止到2022年10月底,商用车新车销售仍未出现好转的迹象,甚至略有恶化,10月的销售量已经相比2019年同期降低23%。显然,与正常的年份相比,2022年第3和第4季度的商用车销售量表现更为疲弱。这种疲弱会使2023年上半年商用车或者重型卡车新车销售量修复的预期降低。

商用车方面并没有出台新的产业刺激政策,因此,2023年商用车销售或许能出现向正常水平的修复,但是难以产生积极的增量预期。

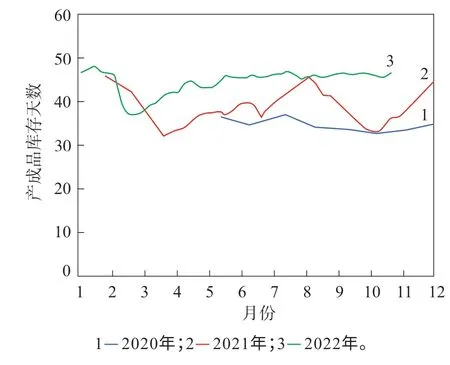

3.4 轮 胎企业高库存能否去化将是需求复苏的重要观察指标

2022年轮胎企业的库存几乎失去了季节性的变化,长期维持在高位(见图6和7)。而这种现状就导致当库存累积达到3年高位水平之后,轮胎企业的开工率难以进一步提高。2023年,如果轮胎需求有明显的修复,能够给予天然橡胶价格向上的拉动,就必然会看到轮胎库存的有效去化。当前的库存量并不会形成年度级别的压力,以往年的库存量变化来看,2022年11月底的产成品库存水平一般2~3个月就能得以去化。轮胎企业库存量能否有效降低将是观测终端消费复苏的一个显性指标。

图6 全钢子午线轮胎库存

图7 半钢子午线轮胎库存

3.5 在低橡胶库存背景下需要关注刺激政策出台对需求的加成可能

对于内需,市场所有的假设都是基于国家没有出台刺激政策的背景。在无刺激政策的情况下,海外需求下滑会对国内需求产生利空影响,内需已经持续两年的偏差表现又会让采购者对内需产生惯性悲观预期。然而,一旦我国出台更为明显、明确的经济刺激政策,就会极大地扭转中下游产业对于需求增长的判定,容易激发国内中下游企业的囤货情绪。在橡胶现有库存量较低的背景下,会带来明显的缺货感受,那么则可能会在一段时期内快速地刺激天然橡胶价格出现上行,形成巨大的价格弹性。

4 2023年天然橡胶期货市场走势

供应端,2023年全球天然橡胶产量增速预计为3%。一方面,全球割胶面积以及单位面积产量表现平稳,在天气因素扰动趋于减少的情况下,现有的供给能力就可以使天然橡胶产量小幅增长;另一方面,部分新兴产胶国天然橡胶产量增速较快,弥补了传统产胶国天然橡胶的供应减量,但由于高增长地区的天然橡胶产量在全球供应量中占比仍然不大,因此,全球天然橡胶产量虽然增加但增幅不大。

我国市场供给变化也不多。我国天然橡胶产量维持缓慢增长。由于2023年同样具有较高的正套基差以及海外需求下滑后橡胶资源转向中国市场的可能,天然橡胶进口量依旧会维持高位,但由于2022年的基数较大,同时供应的增量点基础较高,预计2023年国内天然橡胶表观供应量增长率为-0.7%~3%。

需求端,全球尤其是经济发达地区经济增速的下滑带动全球天然橡胶需求有增速下降的预期。国内市场,如果在无政策刺激的背景下,内需刚需趋于自然修复,不存在增长亮点,但是出口下滑预期明显。从总量上来看,2023年的变动方向并不明确。

因此,在假设无经济刺激政策的背景下,预判供需都将呈现小幅增长的趋势,也就是说2023年天然橡胶的供需矛盾并不剧烈。但天然橡胶市场在连跌一年后,一旦国内出台经济刺激政策,容易激发囤货情绪,在现有橡胶库存量偏低的背景下,则会对天然橡胶市场产生助涨的效果。2023年天然橡胶价格会受宏观经济复苏预期的强弱而波动,天然橡胶期货价格的波动区间为每吨11 000~14 000元。如果能看到轮胎厂去库存,且金融市场开始交易经济复苏逻辑时,橡胶是可多配的品种。从全年角度看,正套仍是有吸引力的操作策略。