车企造“芯”,何去何从?

2023-02-01吴洋洋

吴洋洋

大概用不了多久,购车者区分一台车的标准将会发生变化:“使用汽油还是电力”不再重要,重要的是智能水平——它是一台需要司机点一下才动一下的“功能机”,还是只要输入目的地,剩下一切可以完全交给车自动解决的“智能机”?

智能化程度,未来将决定一台车的价格和热销程度。

你可能会认为这样的判断过于乐观,毕竟不久前还有很多人对“自动驾驶到底能不能实现”的问题垂头丧气。

他们的理由是,只要自动驾驶系统的算法基于深度学习(Deep Learning),车企就无法解决这种深度神经网络带来的“黑盒”问题,即没有人知道系统是根据什么作出决策的——它自己也不知道,因此就无法实现人为干预,从过去的错误中学习、改进。这样的自动驾驶系统听起来是致命的——字面意义上的致命。此外,一台车在地球上可能遭遇的驾驶场景远比一个系统接受训练时的数据更丰富,以深度学习为底层算法的系统如何应对复杂长尾场景仍是疑问。

一项技术需要等到多成熟才能被投入商用?特斯拉给出了答案。从采购第三方芯片产品到实现自主设计研发,特斯拉为其他厂商做出了重要的战略转型示范。

特斯拉在2019年乌镇世界互联网大会现场介绍其自主研发的自动驾驶芯片。

自2019年以来,越来越多的车企声称要自研芯片,特别是自动驾驶芯片。据36氪报道,2020年10月,蔚来汽车就计划自研芯片,并将ADAS(L2级自动驾驶)等业务重心从北美研发分部收回国内。晚点LatePost的消息称,截至2022年10月,蔚来已经组建了近300人的芯片团队,研发自动驾驶芯片和激光雷达芯片。

与蔚来一同被视为“造车新势力”的另两家新能源车企也有相似动作。据媒体报道称,2021年4月,小鹏汽车的自研芯片项目已启动数月,方向是研发自动驾驶芯片。2022年5月,理想汽车在四川成立了一家芯片设计公司,名为理想智动科技有限公司。

如果大批车企效仿特斯拉实现芯片战略转型,不仅会加速推进自动驾驶技术的整体进步,同时也将改变整个产业的供应链结局和商业模式。

不过,这些公司未来几年仍需要从Mobileye、英伟达、地平线等芯片供应商那里采购芯片,再在上面加载自主开发的自动驾驶软件系统。而车企的芯片自研计划,更多是在芯片设计层面,并不涉及制造环节。

押注芯片转型,将意味着巨大的投入。对于年轻的车企来说,当下更现实的任务,是在交付规模上确保实现稳定增长,才能长久支撑起芯片自研计划。

特斯拉是全球第一家自己设计自动驾驶芯片的厂商。它的理由简单直白:来自第三方供应商的芯片算力不够。

2014年,特斯拉最初是从Mobileye采买EyeQ3芯片。2016年,一辆搭载这款芯片的特斯拉Model S在行进中启用了特斯拉Autolipot辅助自动驾驶系统,与一辆正在转弯的白色半挂卡车发生碰撞,Model S卡在货柜下方导致驾驶员身亡。

随后这一年,特斯拉把芯片供应商从Mobileye换成了英伟达,但几乎同时,它也启动了自研芯片计划,把负责过苹果A4、A5处理器设计的吉姆·凯勒(Jim Keller)招募进公司。凯勒还在AMD负责过芯片架构设计,主导研发了全新的处理器架构“Zen”,帮助AMD重返高效能计算的市场核心位置。

2019年的Autonomous Day上,特斯拉CEO伊隆·马斯克发布了自研的FSD(Full Self-Driving,完全自动驾驶)芯片,算力达到73.7 TOPS(Tera Operations Per Second,一种算力单位,1 TOPS代表处理器每秒钟可完成1万亿次运算),是Mobileye EyeQ3的将近300倍。

FSD在算力上的提升,靠的并不是制程(指半导体的制作工艺),而主要来自于架构升级。它与Mobileye在开发模式上是完全不同的两代方案。EyeQ3的架构基于ADAS(Advanced Driver-Assistance Systems,高级驾驶辅助系统),而FSD架构基于自动驾驶——虽然其现有能力达不到所声称的“完全自动驾驶”。

“ADAS都有一个非常明确的功能边界和场景边界,其实是用传统的工程方法去开发的。但是真正的自动驾驶,面临的道路状况千变万化。”元戎启行合伙人兼副总裁刘念邱告诉《第一财经》杂志,自动驾驶要求开发者回到智能的“第一性原理”——从感知和决策的角度先感知周围环境,再根据感知预测其他车辆的运行轨迹,作出自动驾驶车辆的行为规划和决策,完成系统级开发。ADAS则是按照一个个具体任务做模块化开发,比如,要实现车道保持,就开发出一个车道保持模块;需要自动泊车,就再开发一个模块实现这个功能……最后组装在一起,很多功能甚至不在一块芯片上。二者之间大概相当于功能机与智能机的差别。

按照美国汽车工程师学会(SAE)对自动驾驶等级的划分,ADAS开发模式只能实现L2级别的自动驾驶——辅助智能,即司机必须待在车内,手、脚、眼睛和大脑都要保持在线,偶尔才可以放松一下。而更高阶的自动驾驶水平,比如L4,驾驶员既不需要动手、动脚,也不需要动脑,可以完全放松地待在椅子上,这需要FSD那样平台化、系统级的开发。

和苹果在手机领域证明“软硬一体化”策略的成功一样,特斯拉也想证明将这一策略复制到新能源车生产上的可行性以及必要性——与手机相比,车的自动驾驶芯片架构需要与其算法更大程度地適配,甚至将一些高频使用的计算在芯片线路设计中固定下来。这意味着,自动驾驶时代的核心竞争力不只是自动驾驶的软件系统,还包括芯片。

2022年10月的AI Day上,马斯克展示了更新版本的汽车自动驾驶芯片FSD,算力达到210T OPS,为上一代的3倍。他表示,这款芯片还将用于人形机器人Optimus(擎天柱),两者共用一套AI系统。言下之意,能够自动驾驶的车与自由行动的机器人没什么两样。没有什么比这样的联想更令硬件爱好者们激动了。即便很难评估芯片自研战略对特斯拉销量的直接影响,但“自动驾驶订阅模式”已经开始为这家公司创收。

特斯拉的FSD Beta自动驾驶测试版在2021年只有2000名订阅客户,但到了2022年10月已积累16万名客户,2022年年末,FSD订阅人数再次跃升,从16万涨至28.5万——两个月的时间里差不多翻倍。

按照FSD每个月199美元的包月价格计算,现有订阅规模可为特斯拉贡献5670万美元的单月营收。这意味着,用户开始主动为特斯拉的自动驾驶软件服务付费。买车买的只是这个智能产品的硬件部分,现在他们每个月都会向特斯拉的账户打199美元,购买它的软件服务。

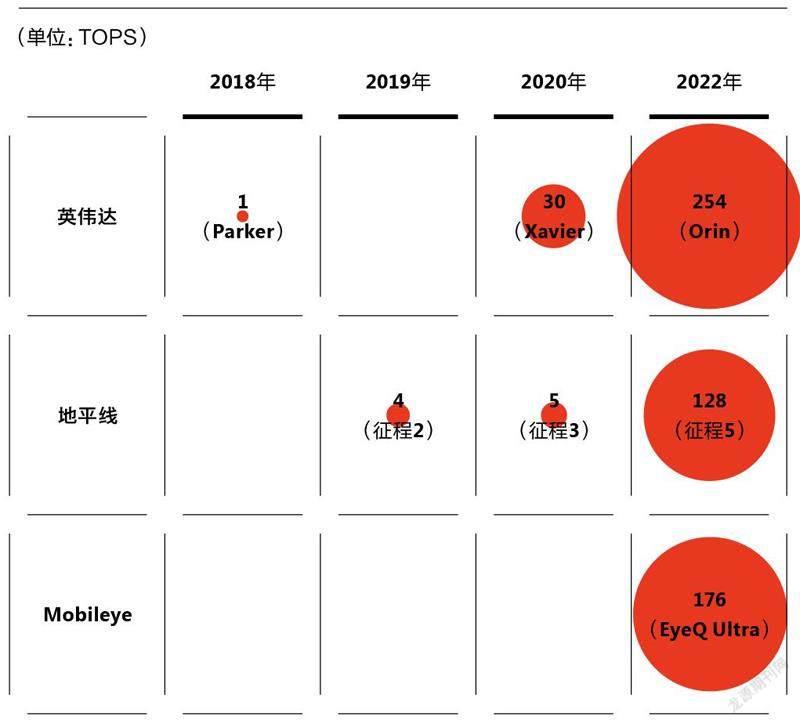

数据来源:根据公开资料整理 注:TOPS(Tera Operations Per Second)为算力单位,1 TOPS代表处理器每秒钟可完成1万亿次(10^12)操作.

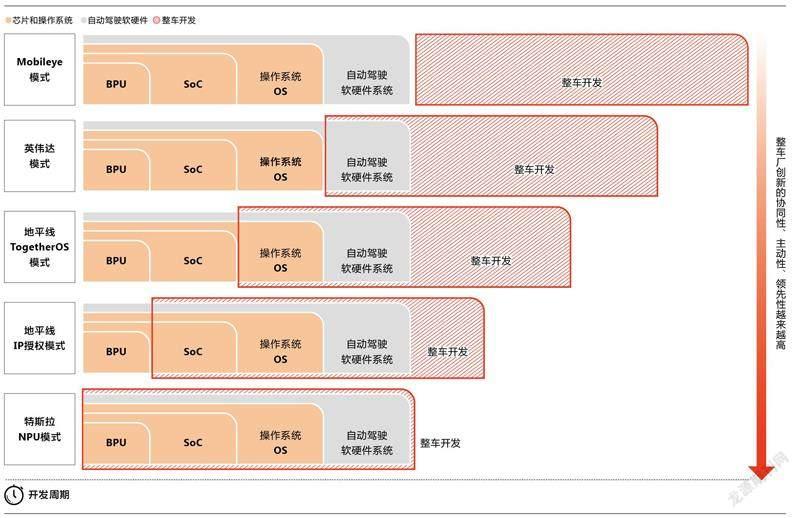

此外值得注意的是,2021年全球车企普遍因缺芯而大幅减产,特斯拉的全年交付量则大涨87.4%。摩根士丹利的一份报告提及,特斯拉因掌握芯片技术,自研团队通过迅速改写软件升级固件,找到了芯片替代方案,最大程度减少缺芯影响。特斯拉的整车开发已经完整叠加于芯片和操作系统以及自动驾驶软硬件开发之上,这种模式让它成为供应链垂直整合程度最高的车企,实现了更高的协同性和自主性,因而更早知晓芯片供应链的产量变化,更快组织自研团队寻找对策。

从自动驾驶系统到自研芯片,从产品组合到商业模式,特斯拉向其他车企展示了未来至少10年的发展路径。看到特斯拉的车已经装上L4级别的系统和芯片(虽然很多市场都还没有发给它L4的上路牌照),其他车企除了追随已没有更优的选择,不进则退。

对这些车企来说,好消息是,自动驾驶芯片的算力并不像手机芯片那样几乎完全由“制程”决定。

对比各大芯片供应商的最新产品就可以发现,华为昇腾910、英伟达的Orin与Mobileye的EyeQ Ultra达到的算力分别为640 TOPS、254 TOPS和176 TOPS,差异明显。此外,从“每秒准确识别帧率”这个指标看,华为昇腾与英伟达Orin分别为208 FPS(Frames PerSecond)和829FPS。

这些芯片都是基于7纳米的制程工艺,而决定这些指标差异的最大因素是算法。

“人工智能在模型创新方面非常活跃,来自算法方面的创新,开创了计算芯片行业的‘新摩尔时代’。”地平线生态发展与战略规划副总裁李星宇指出,过去10年时间里,差不多每年都有新的深度学习模型推出,新的算法专利大约每14个月就能将计算效率提升一倍。芯片公司面临的最大挑战,是芯片本身的演进速度比算法的演进慢很多。

数据来源:根据公开资料整理 注:FPS(Frames Per Second)为显卡每一秒钟能传输的画面帧数。人眼能接受的最低连贯画面是一秒钟24帧。

数据来源:根据公开资料整理 注:BPU(Brain Processing Unit)指大腦处理器;SoC(System on Chip)指系统级芯片;NPU(Neural Network Processing Unit)指神经网络处理器。

资料来源:根据公开资料整理

资料来源:根据公开资料整理

算法创新意味着芯片创新更多来源于架构,这对芯片设计公司是有利的,但想在新的游戏规则中取胜,按照李星宇的说法,“芯片公司也必须对算法的发展趋势有前瞻性的预判,而不是说等到算法出来了以后你才去跟进。”

英伟达和地平线之所以能在巨头垄断的芯片领域获得立足之地,都与其算法创新能力相关。英伟达是图形处理器(GPU)时代的开创者,能够实现并行计算,同时处理图片中的多个像素,因此主导了图文、游戏、短视频流行的新媒体终端。智能汽车也会产生大量并行运算需求,继续为英伟达的GPU提供用武之地。地平线团队也多具有算法背景,创始人余凯在创业前是百度深度学习研究院副院长。地平线与英伟达研发自动驾驶芯片,均起步于2018年前后。直到2022年,地平线最新一代芯片征程5在FPS指标上超过英伟达,但在算力指标上,地平线依然弱于后者。

蔚来、小鹏和理想的自动驾驶系统都是自己研发的,这让它们自研芯片时有了软件基础。不过,这三家公司目前使用的仍是L2自动驾驶系统,采用的是ADAS开发模式。

从ADAS模式的L2升级到L4,是地平线过去7年走过的升级打怪历程。决心要自研芯片的车企们,大概也都要沿着这样的路径自己走一遍。很难说它们在自研之路上可以表现得更好,或者在短时间内赶上。

从2016年项目启动到2019年产品发布,特斯拉自研芯片只用了3年时间,但不是谁都可以成为特斯拉。

2019年之前,特斯拉在投资人眼中并不是个多有价值的标的。那时,“新能源汽车”这一赛道能不能成型甚至都还令人怀疑,每个人都在担心电池根本不能让车子跑太远,更不要提自动驾驶。

2019年年底上海超级工厂投产改变了这一切。特斯拉的股票在2020年年初开始疯涨。2017年全球只卖出10万辆的特斯拉,2020年的全球交付量接近50万台,此后它的交付规模几乎每年都以递增40万台的速度不断增长。

事实上,与其说是自动驾驶成就了特斯拉,不如说是其稳定可靠又低成本的上海工厂让它第一次证明了自己,让它有了更雄厚的资本可以投入到自动驾驶的软硬件开发 上。

“车企自研芯片要么为了掌握领先一代的技术,要么它有足够的出货量保证,否则,自研对于车企在成本上是不利的。”李星宇说。

2022年特斯拉交付了131万台车,蔚来、小鹏和理想的交付量分别只有12.25万、12.08万和13.32万台,只比特斯拉2016年决定自研芯片时的7.62万辆多一些。但倘若特斯拉没有等到后面的销量爆发,很难说它以创业公司的身份把大笔资金花在自研芯片上是否算是好主意。

“电动车行业的制高点在哪里,大家一直在寻找。是芯片吗?是电池吗?是电机吗?还是软件?这个答案今天并没有固定。影响未来10年的电动汽车产业链的战略价值关键点在哪里?各家都在形成自己的看法。非常坦白地说,今天的判断会决定10年以后大家的好与坏,生与死。既是战略支点,也是一个很大的押注,是百亿元级别的(投入)。”2022年12月的媒体沟通会上,蔚来联合创始人秦力洪曾感慨于国内车企在这一轮战略抉择上的两难。

出于对深度学习的不信任,L4级别的自动驾驶技术目前在很多国家只被允许在封闭的工业园区等场景中商用,不允许应用于车流状况复杂的城市道路上。中国目前只允许L2级别的车辆上路行驶,简单说,就是车上必须有司机,且司机的双手不能长时间离开方向盘。于是,悖论出现了:没有数据,深度学习就无法得到验证和成熟;不让更高级别的自动驾驶车辆上路,深度学习就没有数据。

业界解决这个悖论的普遍方法,是把L4级别的能力加载到L2级别的车上。“比如你只要告诉车你的目的地,整个过程它都可以自动去完成驾驶过程,这是L4的能力,L4的技术也可以赋能到L2++的产品上,实现多个L2++产品的功能,这样也能获得L4需要的数据。未来我们会看到越来越多这样的做法。”刘念邱指出,是否采取这种做法,在用户体验上也会产生很大差别。

目前,没有人知道L5级别(车内不需要司机)的自动驾驶如何实现,可以肯定的一点是,目前的深度学习架构不足以解决这个终点问题。同样没人知道的是,未来解决这个问题的过程将会是渐进式的,还是突变式的。

“所以大家会焦虑,有的车企非常激进,下一步规划直接上马中央计算平台,也有的车企相对保守,第一步先把域控制器做出来,确保基础稳定,再小步快跑地迭代。”李星宇说,经过行业孕育期,业界都意识到智能汽车肯定是未来的趋势,但是实现路径高度不确定。

最终的自动驾驶到底是纯视觉方案稳定,还是要加上激光雷达,是不是一定要高精地图,是存算分离还是存算一体……这些都会影响自动驾驶的芯片设计思路。

在这种十字路口,芯片自研更好,还是借助产业链的力量更好,变得越发没有标准答案。

如果选错路线,就很难回头——开发一款自动驾驶芯片的过程相当漫长,设计一款达到业界一流水平的芯片至少需要3年以上的开发周期,随着算法复杂度的提升,这个开发周期未来还会更长。

而且,与传统汽车不同,智能车市场的游戏规则会更加像智能手机。在這种生态决定生死的市场,马太效应决定一切,一旦有厂商通过快速铺货获得市场,就能迅速将游戏内的玩家数量收敛。智能手机产业中,上游应用和软件开发者如今只会为苹果和安卓两个大平台做开发,选择其他操作系统的手机厂商,很快就从市场上消失了。

类似的故事也将在汽车领域上演。对车企而言,一旦在技术路径上押注失败,可能会连大规模铺货的机会一同失去。