全球主力油气田开发特征与合作模式

2023-01-15王作乾崔洪嘉

韦 青 王作乾 陈 希 崔洪嘉

(中国石油勘探开发研究院)

0 引言

在百年变局、世纪疫情、地缘冲突、能源转型相互交织叠加的大背景下,油气行业面临的宏观环境发生深刻变化,但全球剩余油气资源潜力依然巨大,世界油气公司之间的竞争依旧剧烈[1-4]。随着油价的反弹和不断攀升,全球油气上游活动回暖,石油公司纷纷把握油价波动周期,持续开展资产优化,保持核心竞争力,聚焦世界大油气田,追求更高收益,实现由生存向发展的转变。国际石油公司在经营大油气田过程中形成的业务结构直接反映了其战略动向[5-7]。

因大油气田在世界油气格局中的重要地位,大油气田的研究一直以来得到国内外众多学者的广泛关注,但目前油气田规模分级标准仍未统一,现存的界定标准分为两类:一类是以储量规模进行划分,基于油气田的最终可采储量进行界定,即最终可采储量达到5×108bbl(0.685×108t)油当量的油气田定义为大油气田[8-14];另一类是以产量台阶进行划分,将日产量大于10×104bbl(年产量大于500×104t)油当量的油气田界定为大油气田[15-18]。本文界定主力油气田为历史达峰油气年产量在1000×104t油当量以上的油气田,以全球典型主力油气田为剖析对象,系统梳理主力油气田储量、产量分布及特征,解读主力油气田的合作开发模式,厘清不同阶段主力油气田开发规律,分析国际大石油公司的持股特点,得出相关启示,为中国能源公司的对外油气合作提供参考与借鉴。

1 全球主力油气田开发现状及特征

1.1 区域上呈“三足鼎立”分布,类型中非常规油气田数量最少

截至2021年,全球历史达峰油气年产量超过1000×104t油当量的油气田共有349个(3个已弃置停产)。从油气分布上,油田有248个,气田有101个;从产量分布上,年产量在(1000~5000)×104t油当量的主力油气田有303个,在(5000~10000)×104t油当量的主力油气田有33个,大于10000×104t油当量的主力油气田有13个;从资源类型上,主力油气田以陆上常规油气田和海域油气田为主,其中海域油气田有117个,陆上常规油气田有190个,非常规油气田有42个;从区域分布上,主力油气田主要集中在中东、美洲和中亚—俄罗斯等地区,占比为63.90%,其中美洲地区油气田数量占全球的23.21%,中东地区油气田数量占全球的21.78%,欧洲地区油气田数量最少,占全球的9.74%(表1)。

表1 全球主力油气田不同地区不同产量区间分布表Table 1 Distribution of global main oil and gas fields in different regions by production interval

1.2 陆上常规油气占据储量主体,非常规油气储量降幅明显

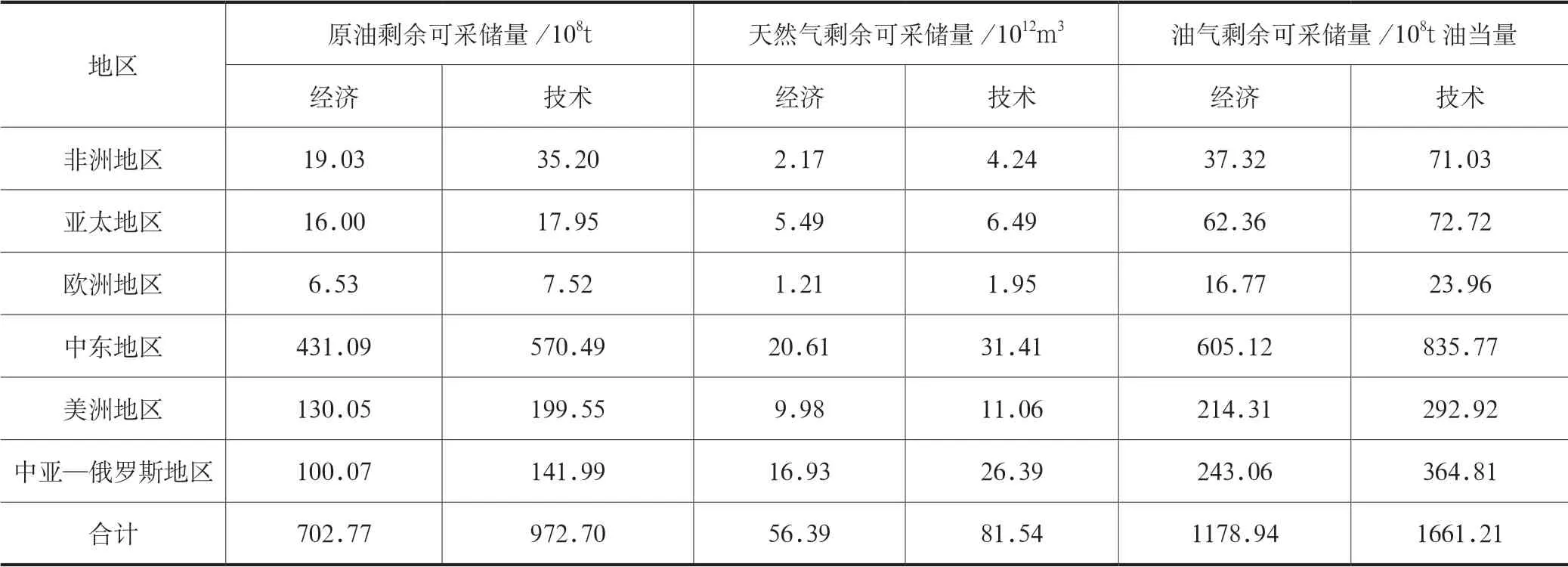

截至2021年底,全球主力油气田经济剩余可采储量为1178.94×108t油当量,占全球油气田的56.84%;技术剩余可采储量为1661.21×108t油当量,占全球油气田的38.17%(表2)。其中主力油气田原油经济剩余可采储量为702.77×108t,技术剩余可采储量为972.70×108t;天然气经济剩余可采储量为56.39×1012m3,技术剩余可采储量为81.54×1012m3(表2)。油气技术剩余可采储量呈现“一大二中三小”分布特征:“一大”地区为中东地区,技术剩余可采储量为835.77×108t 油当量,占据主力油气田技术剩余可采储量的半壁江山;“二中”地区为美洲和中亚—俄罗斯地区,技术剩余可采储量在主力油气田技术剩余可采储量中的占比分别为17.63%和21.96%;“三小”地区指非洲、亚太及欧洲地区,三者技术剩余可采储量在主力油气田技术剩余可采储量中的占比均小于5%(表2)。

表2 2021年全球主力油气田六大区剩余可采储量表Table 2 Summary of remaining recoverable reserves of global main oil and gas fields in six regions in 2021

2021年陆上常规油气技术剩余可采储量为954.64×108t油当量,占比为57.47%;海域油气技术剩余可采储量为472.60×108t油当量,占比为28.45%;非常规油气技术剩余可采储量为233.97×108t油当量,占比为14.08%(图1)。

图1 2021年不同类型主力油气田剩余可采储量分类图Fig.1 Remaining recoverable reserves of different types of main oil and gas fields in 2021

2021年主力油气田油气技术剩余可采储量同比减少49.08×108t油当量,降幅为2.87%。美洲地区是油气技术剩余可采储量减少的最主要地区,同比减少153.57×108t油当量;中东地区是油气技术剩余可采储量增加的主要地区,同比增加75.19×108t油当量(表3)。

表3 全球主力油气田技术剩余可采储量变化表Table 3 Changes of remaining recoverable reserves of global main oil and gas fields

从不同类型储量变化来看,2021年陆上常规油气技术剩余可采储量增长95.64×108t油当量,增幅最大,其中陆上常规原油增长81.52×108t,增幅为16.06%;非常规油气技术剩余可采储量下降139.80×108t油当量,下降幅度最大,降幅为37.40%,其中非常规天然气下降12.49×1012m3,降幅为52.77%;海域油气技术剩余可采储量下降4.92×108t油当量,同比下降1.03%(表4)。

表4 不同类型油气技术剩余可采储量变化表Table 4 Changes of remaining recoverable reserves of different types of petroleum resources

1.3 油气产量稳中有升,天然气是主要增长点

2021年全球主力油气田油气产量为47.97×108t油当量,占全球油气产量的61.56%;其中原油产量为26.55×108t,占全球原油产量的60.25%;天然气产量为25378.37×108m3,占全球天然气产量的63.31%。

2021年主力油气田油气产量略有增长,油气总产量增加0.74×108t油当量,其中原油产量增加0.12×108t,天然气产量增加746.42×108m3(表5)。美洲地区是油气产量降低最多的地区,降幅为4.78%;其中原油产量降低0.32×108t,同比下降4.86%;天然气产量下降253.84×108m3,同比下降4.55%。非洲地区油气产量增长0.42×108t,增幅为18.92%,居首位,其中原油产量增长0.30×108t,增幅为26.55%。中亚—俄罗斯地区是天然气产量增长最多的地区,增量为580.91×108m3,增幅为8.24%(表5)。

表5 全球主力油气田产量变化表Table 5 Production changes of global main oil and gas fields

从不同类型油气产量变化来看,陆上常规油气为主要增长点。2021年陆上常规油气产量为25.93×108t油当量,占全球主力油气田产量的54.05%,与2020年相比,产量增加0.82×108t油当量,增长率为3.27%(表6),其中中亚—俄罗斯地区陆上常规油气产量增长居首位,较2020年增长0.57×108t油当量。2021年海域油气产量为13.61×108t油当量,其中浅水油气产量居首位,为11.63×108t油当量,占主力油田海域油气产量的85.45%,与2020年相比,海域油气产量增长0.12×108t油当量,增幅为0.89%(表6)。2021年非常规油气产量为8.43×108t油当量,同比下降2.32%,致密油产量较2020年下降最多,为0.23×108t(表6)。

表6 不同类型油气产量变化表Table 6 Changes of production of different types of petroleum resources

2002—2021年,主力油田的原油年产量在25×108t上下波动,占全球原油产量的比例持续走低,目前为60%;主力气田的天然气年产量从13967×108m3增加到25378×108m3,增幅为81.7%,占全球天然气产量的比例由67.2%降低到63.5%(图2)。主力油气田的产量增幅主要来自中东地区浅水天然气和美洲地区页岩气,分别从434×108m3/a增加到4338×108m3/a和从零增加到3139×108m3/a,合计增加7043×108m3/a,占主力油气田天然气产量增量的62%(图3)。

图2 2002—2021年主力油气田油气产量变化图Fig.2 Production changes of main oil and gas fields in 2002-2021

图3 2002—2021年主力油气田天然气产量构成变化图Fig.3 Changes in gas production composition of main oil and gas fields in 2002-2021

1.4 油气储采比保持较高水平,开采速度高于全球平均水平

2021年主力油气田油气储采比为35.63,同比小幅下降;其中原油储采比为37.64,同比上升1.29;天然气储采比为33.13,同比下降明显;2021年主力油田可采储量开采速度和技术剩余可采储量开采速度分别为1.31%和2.89%,均高于全球平均水平,技术剩余可采储量开采速度同比略有上升(图4)。相较2017年,2021年油气储采比增长9.47,可采储量开采速度下降0.50%,技术剩余可采储量开采速度下降1.08%;由于美洲地区油气技术剩余可采储量增多,2019年油气技术剩余可采储量及储采比增幅最大,可采储量开采速度降幅最大,其中美国主力油气田油气技术剩余可采储量增长298.08×108t油当量(图4)。

图4 主力油气田油气储采比及开采速度变化图Fig.4 Changes in reserve-production ratio and production rate of main oil and gas fields

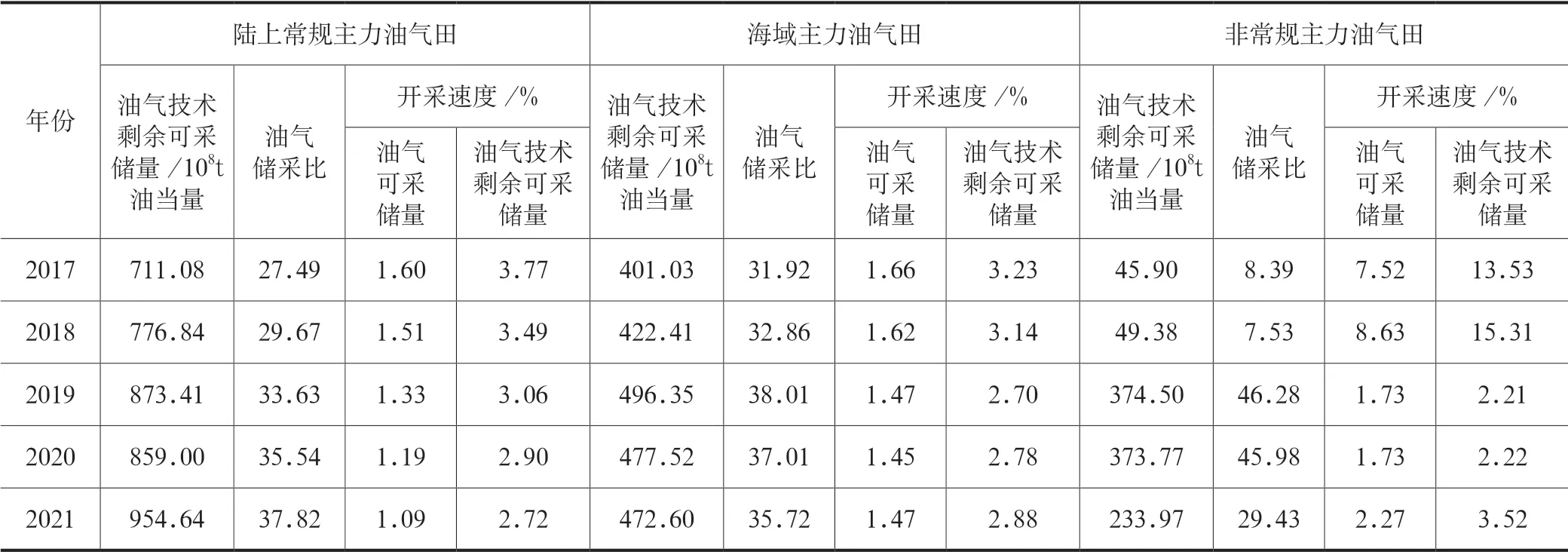

从不同类型油气来看,2021年全球非常规主力油气田油气储采比为29.43,同比下降幅度较大;可采储量开采速度和技术剩余可采储量开采速度分别为2.27%和3.52%,同比上升明显(表7)。相较2017年,2021年非常规主力油气田油气技术剩余可采储量增长188.07×108t油当量,油气储采比增长21.04,可采储量开采速度下降5.25%,技术剩余可采储量开采速度下降10.01%;由于美洲地区非常规油气技术剩余可采储量的增长,2019年非常规主力油气田油气技术剩余可采储量、储采比增幅最大,开采速度下降最快(表7),其中美国非常规主力油气田油气技术剩余可采储量增长279.02×108t油当量。

表7 不同类型主力油气田油气储采比及开采速度变化表Table 7 Changes in reserve-production ratio and production rate of different types of petroleum resources of main oil and gas fields

2021年全球陆上常规主力油气田油气储采比为37.82,同比上升2.28;可采储量开采速度和技术剩余可采储量开采速度分别为1.09%和2.72%,同比略有下降(表7)。相较2017年,2021年陆上常规主力油气田油气技术剩余可采储量增长243.56×108t油当量,储采比增加10.33,可采储量开采速度和技术剩余可采储量开采速度分别下降0.51%和1.05%(表7)。

2021年全球海域主力油气田油气储采比为35.72,同比下降1.29;可采储量开采速度和技术剩余可采储量开采速度分别为1.47%和2.88%,同比略有上升(表7)。相较2017年,2021年海域主力油气田油气技术剩余可采储量增长71.57×108t油当量,储采比增加3.80,可采储量开采速度和技术剩余可采储量开采速度分别下降0.19%和0.35%(表7)。由于中东地区海域油气技术剩余可采储量的增加,2019年海域主力油气田油气技术剩余可采储量、储采比增幅最大,开采速度下降最快(表7),其中沙特阿拉伯海域主力油气田油气技术剩余可采储量增长最多,增长31.59×108t油当量。

2 全球主力油气田合作开发模式

2.1 合同模式差异化分布,矿税制合同数量居首位

全球349个主力油气田中,合同模式为矿税制的主力油气田数量有263个,合同模式为产品分成的主力油气田数量有64个,合同模式为服务合同的主力油气田数量有15个;矿税制合同模式占比为75.36%,构成主力油气田的主要合同模式(表8)。矿税制合同模式的陆上常规主力油气田数量居首位,为144个,占矿税制油气田总数的54.75%;矿税制合同模式的海域油气田数量有79个,占矿税制油气田的30.04%。从区域分布上来看,美洲地区矿税制合同模式主力油气田数量最多,为77个;非洲地区矿税制合同模式主力油气田数量最少,为15个(表8)。

表8 不同类型合同模式在全球数量分布表Table 8 Number of different types of contract modes in different regions

主力油气田技术剩余可采储量在不同类型合同模式中分布集中,矿税制合同模式主力油气田技术剩余可采储量为1339.56×108t油当量,占比为80.64%;产品分成合同模式主力油气田技术剩余可采储量为198.35×108t油当量,占比为11.94%;服务合同模式主力油气田技术剩余可采储量为121.58×108t油当量,占比为7.32%;其他合同模式主力油气田技术剩余可采储量为1.72×108t油当量。

近20年,矿税制合同模式主力油气田产量占比维持在80%以上,产品分成合同模式主力油气田产量占比维持在10%。2021年矿税制合同模式主力油气田产量为39.70×108t油当量,占比为82.76%。

国际石油公司参与的主力油气田共59个。矿税制和产品分成合同模式的主力油气田数量以2∶1分布。合同模式为矿税制的主力油气田有38个,占比为64.41%,矿税制合同模式主要集中于海域浅水油气田,数量为22个。

国际石油公司持有的油气田中,艾奎诺公司和雪佛龙公司原油产量中矿税制合同模式占比均超过80%;bp、壳牌公司和埃克森美孚公司原油产量中矿税制合同模式占比均在50%左右;埃尼公司和道达尔能源公司原油产量中矿税制合同模式占比较低,均低于40%(表9)。艾奎诺公司、雪佛龙公司和埃克森美孚公司天然气产量中矿税制合同模式占比均超80%;道达尔能源公司、壳牌公司天然气产量中矿税制合同模式占比均在60%以上,bp和埃尼公司天然气产量中矿税制合同模式占比较低,均低于40%(表9)。

表9 国际石油公司不同合同模式的原油及天然气产量占比表Table 9 Proportion of oil and gas production of international oil companies with different types of contract modes

2.2 独立作业为主要运营模式,联合作业侧重大规模储量油气田

主力油气田作业模式多为独立作业,全球349个主力油气田中独立作业的主力油气田有301个,联合作业的主力油气田有5个,其他油气田作业模式未知。独立作业主力油气田规模大,技术剩余可采储量为1321×108t油当量,占比为80%;年产量为36×108t油当量,占比为75%。联合作业集中在单个体量巨大的油气田,主力油气田个数占比为1.43%,但技术剩余可采储量占比为13%,产量占比为11%。

全球不同类型主力油气田中,独立作业的陆上常规油气田最多,为165个;独立作业的非常规油气田最少,为31个。联合作业的海域油气田有3个,均为浅水油气田,位于中东地区。非常规油气田多为独立作业模式,其中页岩油田个数占比为25.81%,大多属于美国,致密气田和油砂个数均占比为22.58%,多属于加拿大。

全球重点资源国侧重独立作业模式,数量排名前20的国家合计持有234个主力油气田,占比为67.05%;其中陆上常规油气田有147个,海域油气田有69个,非常规油气田有18个。独立作业主力油气田最多的国家是俄罗斯,拥有46个主力油气田,占前二十大国家的20%(图5)。

图5 独立作业主力油气田前二十大国家分布图Fig.5 Top 20 countries with main oil and gas fields by independent operation

2.3 受参与方式和开发阶段影响,国际石油公司持股策略差异化明显

在主力油气田作业的各个公司中,独立石油公司作业油气田数量最多,年产量为31.68×108t油当量;国家石油公司和国际石油公司作业油气田数量不相上下,年产量分别为4.79×108t油当量和5.07×108t油当量。独立石油公司作业油气田有197个,其中陆上常规油气田有123个,占比为62.44%,年产量为1.89×108t油当量;国家石油公司作业油气田有64个,其中陆上常规油气田有35个,占比为54.69%,年产量为1.40×108t油当量;国际石油公司作业油气田有59个,其中海域油气田有41个,占比为69.49%,主要是浅水油气田,年产量为4.80×108t油当量。

自2000年以来,国际石油公司持股主力油气田数量整体呈上升趋势。bp持股主力油气田数量上升最多,为11个,权益产量增长最多,为6313.40×104t油当量/a;埃尼公司权益产量增长最少,为998.64×104t油当量/a;埃克森美孚公司权益产量居七大国际石油公司榜首(表10)。

表10 七大国际石油公司主力油气田权益产量及持股个数变化表Table 10 Changes in equity production and shareholding number of main oil and gas fields by seven international oil companies

国际石油公司在勘探发现阶段凭借技术与资金优势积极并购开发难度较大的巨型油气田,勘探评价初期持股比例稳定,在取得重要发现后权益产量大幅增加,开始招标各国石油公司进行油气开采,产能建设期股权开始变更,高峰达产期股权发生稀释,各石油公司油气权益产量达到峰值。

国际石油公司战略转移、油价变化、资源国税法调整和油田本身重大事件在建产和商务运作阶段均会影响国际石油公司持股策略。国际石油公司对作业者项目和非作业者项目具有明显的持股策略差异,作业者项目持股比例普遍在40%以上,非作业者项目持股比例均在30%以下(图6);国家石油公司作业者项目持股比例较高,普遍在75%以上,非作业者项目两极分化(图7)。

图6 国际石油公司作业者项目及非作业者项目持股比例分布图Fig.6 Shareholding ratio of operator and non operator projects of seven international oil companies

图7 国家石油公司作业者项目及非作业者项目持股比例分布图Fig.7 Shareholding ratio of operator and non operator projects of national oil corporations

国际石油公司对不同开发阶段的项目持股策略也同样差异显著,不同开发阶段持有小权益项目(持股比例为0~25%)数量占比均值为70%,其中开发初期和开发末期最高,位于74%~76%之间,开发中期最低,为61%(图8)。

图8 国际石油公司不同开发阶段油气田的持股策略图Fig.8 Shareholding strategy of oil and gas fields in different development stages of international oil companies

2.4 勘探区块和开发区块备受青睐,建产区块占比较少

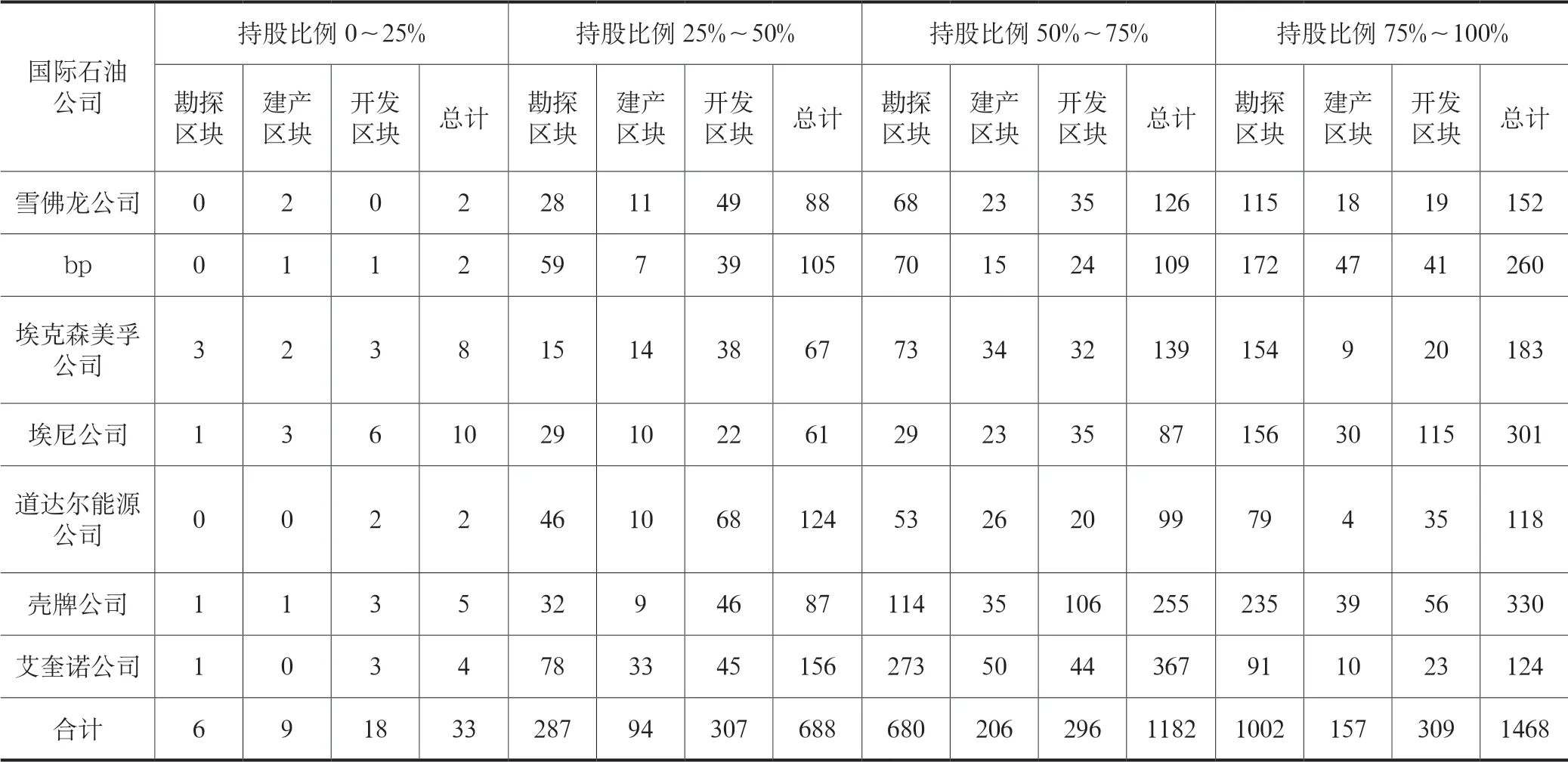

国际石油公司倾向持有勘探区块和开发区块,持有建产区块比例低。国际大石油公司作为作业者时持有勘探区块1975个、建产区块466个、开发区块930个,总计3371个;国际大石油公司作为参与者时持有勘探区块1449个、建产区块434个、开发区块978个,总计2861个。

国际石油公司高持股时争当作业者,热衷勘探区块。当持股比例集中在75%~100%时,区块个数为1468个(勘探区块占比为68.26%),占作业者总区块的43.55%(表11)。

表11 国际石油公司不同持股比例作业者区块数量统计表Table 11 Number of operator blocks with different shareholding ratios of international oil companies

国际石油公司低持股时多为非作业者,倾向开发区块。当持股比例集中在0~25%时,区块个数为1476个(开发区块占比为48.23%,雪佛龙除外),占非作业者总区块的51.59%(表12)。

表12 国际石油公司不同持股比例非作业者区块数量统计表Table 12 Number of non operator blocks with different shareholding ratios of international oil companies

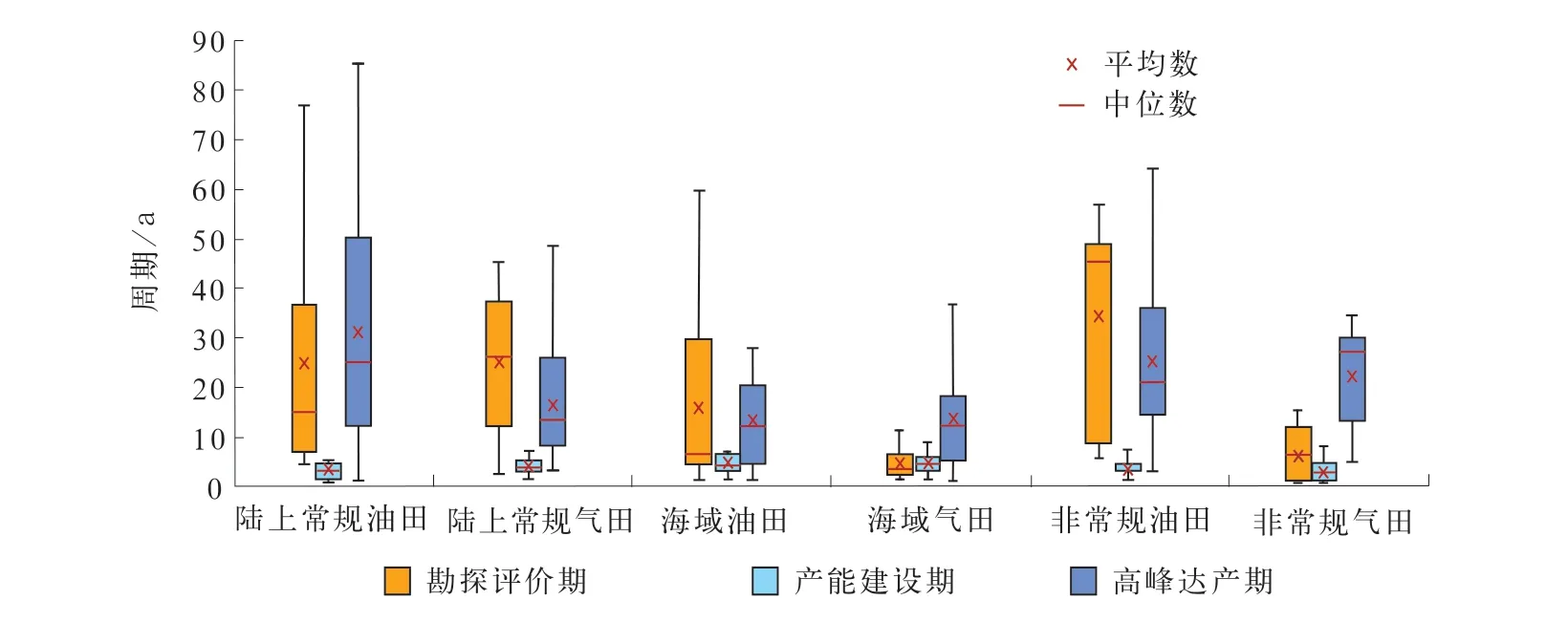

2.5 主力油气田勘探评价周期长,产能建设周期相对较短

主力油气田的开发具有投资额巨大、项目生命周期长、参与方多、不可预见因素复杂等特点,需要加强全过程控制,在每个阶段达成相应的工作目标,提高项目效益[9]。将主力油气田的开发阶段划分为勘探评价期、产能建设期、高峰达产期、弃置停产期划4个阶段,在各开发阶段中,勘探评价的周期最长,产能建设周期相对最短,大多在5年左右。截至2021年,在峰值年产量大于1000×104t油当量的349个主力油气田中,除3个油气田已经弃置停产外,投入生产的主力油气田数量为74个,其中2000—2021年投产的主力油气田数量为62个。近5年内(2017—2021年)达峰的主力油气田有45个,2021年达峰的主力油气田有19个,未来开发潜力巨大。

从油气田角度看,气田的开发周期略大于油田,气田的开发周期集中在18.25~46.25年,油田的开发周期集中在11~42年。通过对14个典型主力油气田分析研究发现,列多沃气田和澳大利亚高庚项目的勘探评价期较长,为25年左右;哈赞气田、惠特斯通LNG项目、澳大利亚高庚项目高峰达产期较短,为5年左右(图9)。

图9 典型主力油气田不同开发阶段周期分布图Fig.9 Period of different development stages of typical main oil and gas fields

2.6 不同开发阶段储采比分布宽泛,油气开采速度差异分明

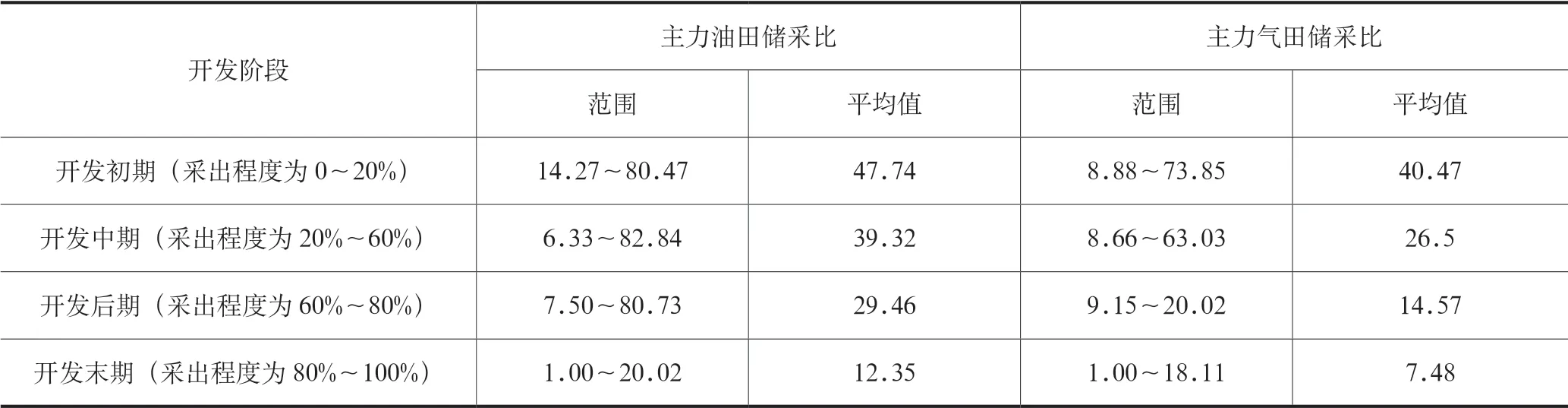

全球主力油气田储采比均随采出程度增大而降低,油田储采比在不同阶段均高于气田。原油的储采比在开发初期、中期和后期变化范围大,维持在6.33~82.84之间,进入开发末期,储采比变化范围迅速缩小,维持在20以下;天然气储采比在开发初期和中期变化范围较大,维持在8.66~73.85之间,进入开发后期,储采比变化范围急剧缩小,基本维持在20以下(表13)。

表13 2021年全球主力油气田储采比统计表Table 13 Reserve-production ratio of main global oil and gas fields in 2021

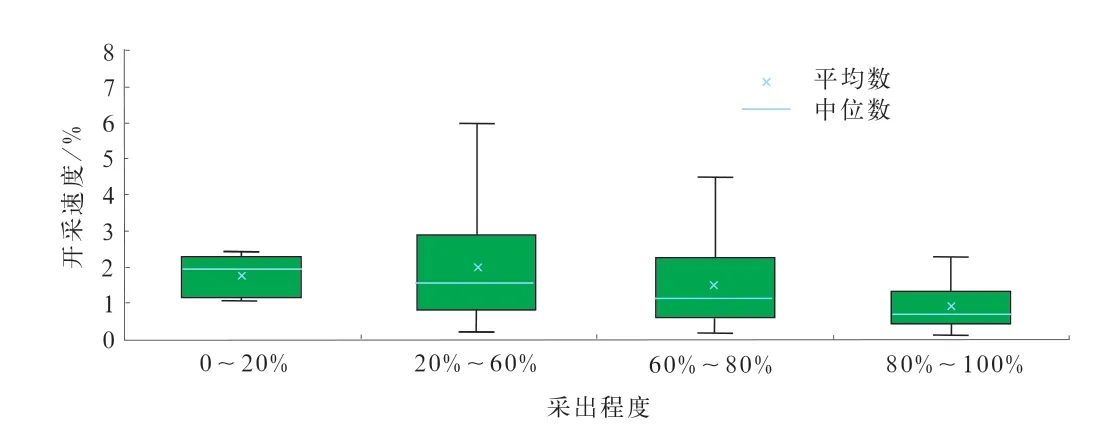

全球主力油田的开采速度随着采出程度的增大而逐渐减小,主力气田开采速度保持稳定,气田开采速度大于油田开采速度。油田开采速度分布与气田开采速度分布形态相反,油田开采速度的分布整体呈“纺锤形”,在开发中期和后期,油田开采速度变化范围较宽;开发初期和末期,油田开采速度的变化范围较窄。气田开采速度的分布整体呈“空竹形”,两头宽、中间窄,开发初期和末期,气田开采速度的变化范围较宽;开发中期和后期,气田开采速度变化范围急剧变窄(图10、图11)。

图10 2021年全球主力气田开采速度图Fig.10 Production rate of main global gas fields in 2021

图11 2021年全球主力油田开采速度图Fig.11 Production rate of main global oil fields in 2021

3 认识与启示

3.1 主力油气田建产规律性强,选择合适的时机与方式尤为重要

从不同类型油气田角度看,陆上常规油气田高峰达产期长,海域油气田产能建设期长,非常规油田勘探评价期长。

勘探评价期:即从勘探发现到最终投资决策。非常规油田勘探评价期周期较长,平均为34年;海域气田和非常规气田周期较短,分别平均为4年和6年;陆上常规油气田平均为24~25年;海域油田平均为15年。

产能建设期:即从最终投资决策至油气首次生产时间。各油气田产能建设期基本一致,为3~5年,陆上常规油气田产能建设期周期平均为2.7~3.7年,海域油气田平均为4年,非常规油气田平均为2~3年。

高峰达产期:即从油气首次开始生产到高峰达产的时间。海域油气田高峰达产期周期相对较短,平均为13年,陆上常规油田平均为31年,陆上常规气田平均为16年,非常规油气田平均为22~25年(图12)。

图12 不同开发阶段各类型油气田周期分布图Fig.12 Period of different development stages of different types of oil and gas fields

中国的石油公司在购入主力油气田资产时,要全面评估不同类型油气田勘探评价周期、产能建设周期、高峰达产周期及各种未知因素对项目未来收益的影响,同时将地缘政治、国际油价、国际石油公司的出售动机及油气资产所处阶段有机结合,以便作出相应的进入策略,最大程度避免可能的风险。

3.2 陆上常规原油是利润主体,深水主力油田将是未来开发重点

主力油气田分布以陆上常规油气田和海域油气田为主,海域油气田有117个,陆上常规油气田有190个;其中海域油田有90个,陆上常规油田有136个。

全球主力油气田中,陆上常规油气田与海域油田的内部收益率(IRR)较高,平均为24.80%~33.18%,其中陆上常规油田IRR平均值高达33.18%;非常规油气田与海域气田的IRR较低,平均为18.22%~22.52%(图13)。海域主力油气田中,深水油气田IRR平均值最高,为26.34%,浅水油气田为19.52%,超深水油气田最低,为19.15%。

图13 不同类型主力油气田内部收益率分布图Fig.13 IRR of different types of main oil and gas fields

近年来全球海域勘探开发步伐明显加快,油气新发现储量超过陆上,已成为全球油气资源战略接替区。截至2021年底,勘探评价期的陆上常规主力油气田有32个,海域主力油气田有34个;产能建设期陆上常规主力油气田有33个,海域主力油气田有33个。陆上常规主力油气田经济剩余可采储量是陆上常规主力油气田技术剩余可采储量的66.79%,而海域主力油田经济剩余可采储量是海域主力油田技术剩余可采储量的70.90%。随着技术与装备的进步,深水油气生产成本大幅下降,全球海域油气逐渐进入深水开发阶段,未来5年海域原油产量将持续增加,浅水原油产量保持稳定,深水和超深水将逐渐发力[19]。

3.3 国际石油公司核心资产产量贡献明显,核心产区战略意义重大

bp油气产量分布于阿塞拜疆、阿曼、印度尼西亚、美国,其中在阿塞拜疆的油气产量占阿塞拜疆油气总产量的84.29%;埃克森美孚公司油气主要产区为伊拉克、俄罗斯、巴布亚新几内亚等;埃尼公司油气的核心产区有4个,分别是埃及、伊拉克、尼日利亚、意大利;雪佛龙公司的主要产区是澳大利亚,油气产量占澳大利亚油气总产量的32.68%;壳牌公司的核心产区为尼日利亚、卡塔尔、澳大利亚等国;艾奎诺公司的核心产区为挪威,油气产量占挪威油气总产量的84.55%;道达尔能源公司的主要产区是安哥拉。

国际石油公司在核心产区策略明显,对于强势资源国,权益产量占该资源国油气产量的比例均低于40%;对于弱势资源国,权益产量占该资源国油气产量的比例普遍较高,个别资源国达到100%。中国的石油公司应加强对市场形势的跟踪,及时调整经营策略,适度加大勘探投资,优先获取大型优质勘探资产、优先获取作业者项目,建立自己的核心产区,重视合作伙伴选取和风险分摊,建立灵活的资产进出机制,推动资产的动态优化配置和合理组合,持续提高核心资产比重[20]。

3.4 持续跟踪国际石油公司交易动态,争取大油气田合作开发机会

资产交易是获得主力油气田开发项目的最主要途径,中国的石油公司应把握地缘政治变化,以“一带一路”国家为重点,持续跟踪国际石油公司资产交易动向,抓住有力时机,通过股权并购等方式获取优质资产,参与主力油气田运营[21-24]。

继续加强中俄上游合作,进一步夯实管道气源。俄罗斯因其丰富的油气资源,一度成为国际大石油公司投资热点,主力油气田个数及控股公司个数均居全球首位。然而随着地缘政治持续紧张,特别是俄乌冲突后,国际大石油公司纷纷撤出俄罗斯,重回北美、欧洲、非洲等地区,这为其他公司参与俄罗斯地区油气业务提供了机会。

重点关注中东地区优质陆上常规油气资产,积极参与优质大型天然气田项目运营。中东地区处于“一带一路”地缘中心的优势位置,油气资源丰富,北方气田和南帕斯气田储量占据全球十大主力气田前两位,优质气田资产对于绿色低碳转型意义重大,但要充分评估地缘政治风险,寻找合适时机进入。

持续紧盯深水热点领域动向,积极争取深海项目中标机会。全球海洋油气资源丰富、探明率低,新发现海洋油气藏平均储量规模远高于陆上油气藏,未来大型主力油田可能诞生在深水领域,需要超前布局,采用多种模式参与深水大型勘探区块招标。

4 结论

全球油气储量主要富集在少数大型油气田中,全球主力油气田产量贡献超过60%,主力油气田作为核心产区和资源保障,具有重大的战略意义,目前仍是国际油公司关注和资产获取的焦点。中国油公司应科学借鉴国际石油公司开发主力油气田的典型做法和先进理念,进行针对性的策略研究,加强中俄上游合作和中东地区优质常规油气资产获取,跟踪海域热点领域动向,突出陆上常规油气开发,提升海域油气和天然气资产占比,持续跟踪国际石油公司交易动态,研判进入时机与进入方式,提前规避风险,确保做出最优的资产投资和出售决策,打造并巩固自身的核心产区和稳定保供基地,保障国家油气安全。