我国炼化扩能“潮涌”影响因素分析

2023-01-04白云峰王德亮

白云峰,王德亮

(中国石化集团经济技术研究院有限公司,北京 100029)

党的十九大明确提出我国经济从高速增长进入高质量发展阶段,增速有所放缓[1]。在中美贸易战、中东地缘冲突、WTO贸易规则重构等因素影响下,2019 年5 月起国内PMI 指数曾持续6 个月位于荣枯线以下,制造业面临巨大挑战,经济下行压力凸显。2020年新冠疫情爆发后,国内消费、制造等运行转弱,加之全球供应链、贸易链受到严重冲击,经济发展预期下滑明显。后疫情时代疫情反复叠加俄乌冲突、欧洲能源危机等国际变局,特别是2022年上海、北京疫情反复后,PMI连续三个月低于临界点[2]。国际环境日益错综复杂,经济下行压力持续加大。

另外,我国炼油产能结构性问题突出,大宗石化产品占比较大,炼油开工率长期低于世界平均水平约十个百分点[3]。在经济增长预期转弱、炼化产能结构性过剩的背景下,仍有基地化、规模化的一体化炼化项目投产,炼化行业面临过剩压力[4]。

该文对炼化行业扩能动因进行剖析与梳理,进一步分析炼化扩能影响,并给出相应结论和建议。

1 行业现状

炼化行业是国民经济的重要支撑,成品油、乙烯、对二甲苯等产品与人民生活密切相关。炼化行业呈现出规模化、一体化、园区化等趋势,生产过程、用能低碳化日益强化,生产数字化智能化程度不断加深。

经过建国之初的自力更生、改革开放之后的飞速发展,我国炼化行业从弱到强,产业规模和效益均实现质的跨越。2000—2021年炼油能力从2.8亿吨/年增至8.93亿吨/年,年均增速达11.1%。依据公开的项目投产计划,到“十四五”末国内炼化产能将较2015年新增3亿吨/年左右,达到9.9亿吨/年[5]。

2 扩能动因分析

2.1 宏观层面

2.1.1 提供消费升级必需原料

消费升级刺激炼化产品结构调整。2021年,中国成品油消费量4.04亿吨,同比增长3.2%;化工轻油消费量1.1亿吨,同比增长10.0%[6]。随着人们生活水平的提高,对房地产、汽车、家电、纺织等行业需求进一步提升,促进了化工轻油消费量以及在石油消费中的比例稳步增加,预计到2025年化工轻油消费量将达到1.8 亿吨,占石油消费量的比例将达到25%,如图1 所示。另外,中国国民收入稳定提升,2021 年人均收入突破1.2 万美元,社会已步入全面小康时期,人民消费水平提高,拉动国内高端化工品需求提升,促进了C2、C3等产能的投放,工程塑料、高端聚烯烃塑料、聚氨酯材料、电子化学品等新材料的自给率提升[7]。

图1 化工轻油消费现状及预测

2.1.2 原油进口使用权、进口权放开,释放炼化行业红利

原油进口使用权放开的政策红利刺激地炼企业加码行业投资。2015年2月,国家发改委发布《国家发展改革委关于进口原油使用管理有关问题的通知》,允许符合条件的地方炼油厂在淘汰一定规模落后产能或建设一定规模储气设施的前提下使用进口原油,油气改革迎来重大进展。地方炼油企业如东明石化、中化弘润、亚通石化、宝塔石化等在政策利好下投资意愿强烈,持续加码产能布局。

2.1.3 投资管控政策调整,外资准入进一步放开

政策松绑外资发力炼化行业。2018年7月28日起《外商投资准入特别管理措施(负面清单)(2018年版)》开始施行,标志着炼化行业基本向外资全面放开[8]。另外,世界银行发布的《全球营商环境报告2020》显示中国总体营商环境达到了全球最佳水平的77.9%,跃居全球第31位,较上年提升15位[9,10]。中国已连续两年被世界银行评选为全球营商环境改善幅度最大的10 个经济体之一[10]。在宏观环境和政策刺激的双重利好下,国际巨头纷纷抢滩中国炼化市场。埃克森美孚、巴斯夫分别投资100亿美金在广东投资建设化学品生产基地或石化项目;壳牌、SABIC、沙特阿美也与国内炼化企业展开合作[11]。

2.2 行业层面

2.2.1 产业升级的要求

炼化行业整体调结构、绿色智能升级存在巨大内生需求。截至2020年底,我国炼油厂数量约200家,分布在27 个省市,炼厂平均规模约550 万吨/年平均规模全球炼厂780 万吨/年。从整体看,炼油企业布局分散,平均规模小,产业集中度相对较低。乙烯生产企业27 家,分散于16 个省市,企业平均规模66 万吨/年,技术经济水平、盈利能力、竞争实力与世界先进水平相比尚存一定差距。并且,高端炼化产品发展相对滞后,部分传统产品产能过剩严重,产能利用率低,产品供给存在结构性短缺问题[12]。叠加行业绿色低碳、智能化发展的趋势,炼化行业整体调整布局和产品结构、提升一体化水平和产业集中度势在必行[13]。

现今中国积极推动炼化产业科学布局和安全环保集约发展,“十三五”期间制定了《炼化产业规划布局》方案,重点建设大连长兴岛、河北曹妃甸、江苏连云港、上海漕泾、浙江宁波、福建古雷、广州惠州七大炼化产业基地,推进炼油和化工一体化、芳烃项目,规划内的扩能潮如约而至。主营单位则有序推进炼化产业布局,中科炼化、中委广东炼化、中化泉州炼化(二期)等多个炼化一体化项目的建设按计划开展。

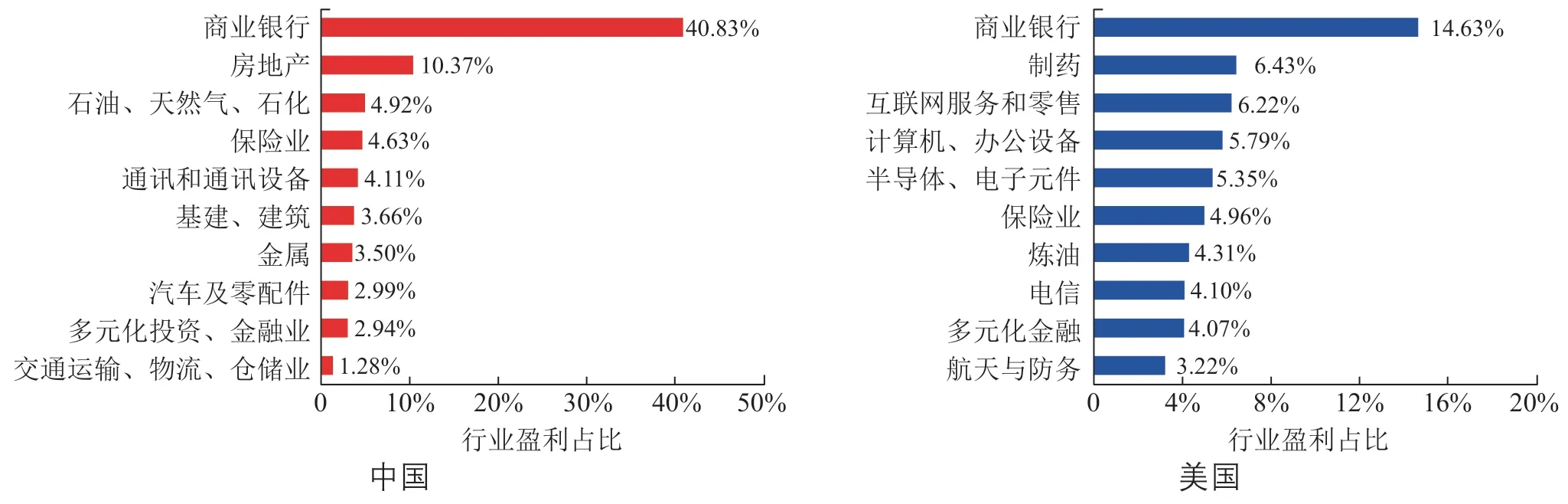

2.2.2 盈利稳定性高于其他行业

炼化行业稳定持续的盈利能力及未来的发展空间决定了该行业仍具有较大的投资价值。图2 对比了2019 年中国和美国最赚钱的十大行业[14]。其中最赚钱的制造业分别是以石油、天然气为资源的能源石化行业和制药行业。美国炼油行业的利润与该国商业银行利润的比值约为29.5%;而同期中国能源石化行业的利润与本国商业银行利润的比值约为12.0%,这表明中国能源加工业的盈利能力仍有较大增长空间。与其他行业不同的是炼化一体化行业可以通过延伸上下游产业链实现油气、化工产品的互补盈利,抵御经济下行周期的影响,保持稳定盈利能力[15]。

图2 2019年中美500强最赚钱的前十行业

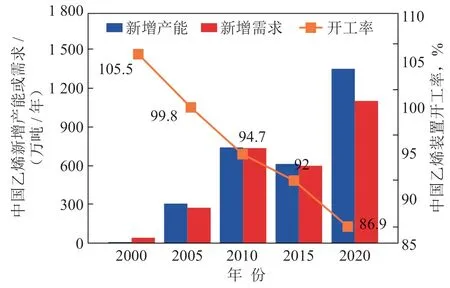

乙烯行业开工率较高,盈利性稳定。图3 给出了中国乙烯新增产能及消费情况。从图中可以看出,国内乙烯的新增产能与新增需求基本持平,装置开工率维持在85%以上,这在一定程度上可以看出乙烯作为重要的炼化行业产品,其需求持续稳定增长,开工率能够维持在理想范围内,投资者对于乙烯的市场、投资回报较为乐观,扩能意愿强烈。

图3 中国乙烯新增产能及消费情况

2.3 企业层面

2.3.1 兼并重组带来产能整合机会

兼并重组带来产能整合机会,造成基础化学企业负债率相对较高。根据同花顺财经基础化学行业公布的53家上市企业的负债率、市值数据统计分析,该行业上市企业的平均负债率约为41.4%;若将各上市企业市值与总市值的比值作为权重系数,获得的加权平均负债率约为48.3%,增长16.7%。从侧面证实市值高的企业或行业头部企业信用评级较高,从银行等机构融资相对容易,兼并重组扩能延伸产业链的意愿也相对较强,如万华化学收购福建康奈尔、金发科技收购宁波海越、恒申收购福邦特等。

2.3.2 政策利好企业退城进园后扩能

国内炼化企业完成初期资本积累,在原油进口权放开等利好政策的推动下扩能意愿强烈在退城进园要求下,全国范围内规划建设化工园区约601家,国家级61家、省级315家,大批化工企业积极处置老厂区,原有项目扩能或新上项目搬入化工园区[16]。

原料困境驱动下产业链延伸扩能。受聚酯化纤行业市场需求拉动,中国化纤行业的民营企业,如恒力石化、浙石化、浙江龙盛等纷纷加码聚酯行业,为解决原料PX 大量依靠进口局面主动向上游原材料生产发展,上马大型炼化一体化项目,这些标志性项目逐渐改变了国内、亚太相关原料市场,在一定程度上改变了地区间的贸易流向,影响逐步显现。

3 扩能带来的影响

3.1 主体多元化,“两超+X”竞争格局形成,市场化淘汰进程全面加速

炼化行业市场主体多元化格局形成,多方竞争“成本为王”的时代到来,行业洗牌不可避免[17]。根据EDRI 统计,2020 年中国千万吨级炼厂个数达到29 个,炼油产能达到4.03 亿吨/年,占总产能的44%;2025年千万吨级炼厂个数将达到37个,炼油产能达到5.1亿吨/年,占总产能的50%。先进产能占比明显提升,民营炼化企业市场份额逐步增多,炼化行业由原先的两超独大演变为“两超+X”的多元竞争格局,如图4所示。随着进口原油使用权、成品油零售终端市场经营权的放开,以及成品油价格机制、进出口管理体制放开的推进,多元市场化竞争机制已逐步形成,行业盈利水平将持续低位运行,产能落后、原材料和装置运行、管理成本高的市场主体将陆续被淘汰出局,炼化产业先进产能和产业集中度不断提高。

图4 各市场主体炼油产能占比变化

3.2 产业链同质化程度加深,园区生态竞争进一步加剧

炼化一体化项目积极采取“降油增化”的方式,调整产品结构,提升竞争力,但下游大宗化工产品如乙烯、丙烯、丁二烯、二甲苯等,自给率逐渐大幅突破70%甚至接近100%,炼化一体化项目面临产品同质化、严重供应过剩的局面。

依据炼化行业发展规律,园区化、基地化将成为提升相关产业集群企业竞争力的关键要素。现阶段我国石化工业整体规模化、基地化布局与美国墨西哥湾、新加坡裕廊等国际先进水平相比仍有较大差距,区域资源优化和原料互供力度不足,资源利用效率有待进一步提升[18]。

4 结论与建议

宏观政策引导炼化产业布局调整和升级、炼化主体投资松绑、行业内兼并重组带来的产能整合是炼化行业持续扩能的直接动因。随着行业布局、产品结构、组织、关联产业的发展演变,行业竞争将日益激烈,相关建议包括:

搞好特色园区炼化产业生态建设。随着相关企业的聚集,相关炼化产业将实现一体化、基地化、园区化,逐步形成众多具有综合竞争力的特色产业优势的集群园区。园区产业生态的优势将逐渐显现,综合来看,整个园区的原料物流成本、公用工程成本、智能化水平、创新能力、特色产业的竞争力等将成为相关产业生态生存的关键。园区内上中下游产业链公司应协同发展,融合新一代信息技术降低企业间原料、物流、管理等运营成本,依此实现产业园区生态圈的生存发展。

提升科技创新能力,为企业可持续发展提供不竭动力。可以发力高附加值产品,提升竞争主体综合实力,持续加大核心关键技术攻关,突破“卡脖子”技术问题,紧紧围绕我国经济社会高质量发展所需的新能源、新材料等高端石化产品加大研发力度,抢占行业发展制高点,推动企业可持续发展。