我国电子商务税收问题分析与应对

2023-01-04霍睿玥孙思河南理工大学

霍睿玥 孙思/河南理工大学

电子商务是现代化社会发展的重要标志性产物,为我国市场经济发展提供了强大的动力,互联网信息技术的不断发展促使了电子商务的诞生,也因此产生了巨大的商机。从我国近些年来电子商务的发展情况来看,虽然电子商务创新了各个行业的营销模式,解决了社会就业压力,但在这种不断发展的背景下依旧存在着比较显著的问题。当前我国针对电子商务所制定的相关法律制度不够完善,尤其电子商务的发展模式对传统的经营模式产生了较大的影响,对于正在实行的税收政策和征管模式都有着巨大的挑战。当前传统意义上的税收法律难以有效适应电子商务活动,导致税收流失情况非常严重[1]。本文以我国电子商务税收作为主要的论述对象,在我国电子商务发展现状的基础上,探究我国电子商务税收方面存在的问题,并对问题提出一些可行性较高的解决建议,为完善我国电子商务税收相关的制度奠定基础。

一、我国电子商务发展现状及趋势

(一)我国电子商务发展现状

现代化信息技术的不断创新,给电子商务带来了很大的发展空间。近年来,我国不断出台相应的政策措施全面推进电子商务的发展,其发展环境得到进一步优化。政府及企业在电子商务发展方面的合作力度不断加大,其发展潜力也得到进一步的挖掘。由于一些电子商务市场发展极具规模的城市基础设施建设比较发达,信息技术水平较高,因此经济越发达的地区所呈现的电子商务规模越高。然而一些经济相对落后的中西部地区,电子商务的发展就显得有所迟缓。现如今,广东省在发展电子商务方面处于国内领先地位,作为加工制造行业的大省,广东省区域内有着非常多的中小型企业。随着信息技术的飞速发展,为保障企业发展的持久性,很多中小企业纷纷将自己的经营模式向电子商务模式转变,同时还有很多企业将投资目标放在了发展电子商务方面。因此,电子商务在广东的发展势态直线上升,电子商务的市场覆盖面也越来越大。电子商务研究中心对于国内六百二十五座城市的电子商务实际发展现状进行了综合评价。评价结果显示,电子商务发展较好的城市多数是一些经济实力靠前的一线城市。和这些城市相比,一些二线三线城市在发展电子商务方面存在明显的差距,这也在一定程度上体现出了我国在发展电子商务方面的地域差距明显,电子商务发展水平不平衡的现象严重,2020 年中国电子商务交易额TOP10 省份如图1所示。

(二)我国电子商务发展趋势

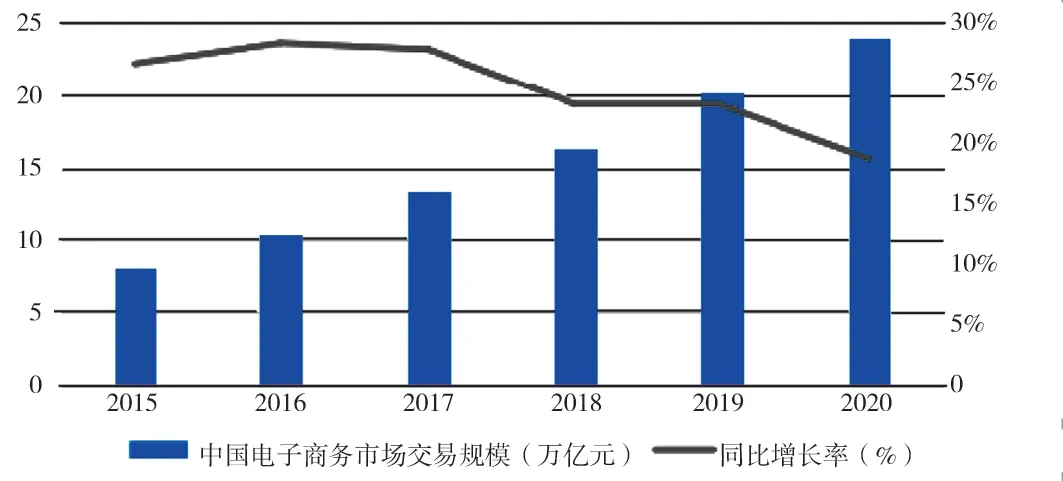

电商企业的快速兴起,使居民的生活方式和思想观念产生了巨大的变化,对于传统零售企业的经营业绩也造成了较大的威胁。因此,越来越多的企业开始重视电子商务的发展,并逐渐加入其中。随着电商的发展,截至2020 年,仅市场上的交易规模就达到了24万亿元,该数据和2019年相比增长了18.8%。图2展示了2015-2020年中国电子商务市场交易规模的变化情况,从图2 显示的数据可以看出,虽然增长速度逐渐变慢,但我国电子商务的发展仍然处于上升势态,并且市场覆盖范围一直在不断地扩大。

二、我国电子商务税收状况及问题

(一)我国电子商务税收状况

当前我国所开展的电子商务模式共分为三种,包括:B2B、B2C、C2C。电子商务的交易模式在本质上是传统零售业注入信息技术后的衍变,更多的是交易形式上的变化,本质并没有改变。随着电子商务发展不断深化,我国对电子商务税收制度已经制定了相应的征收条例,并得以实施。现行的税收制度对于电子商务交易模式的征税条例进行了明确的规定,但是电子商务交易模式分为很多种类,如B2B、B2C以及C2C等。现行的制度中只是针对前两种交易模式制定了征税政策,对于C2C电商交易模式的征税政策还处于空白状态[2]。对淘宝这种典型的,经营规模巨大的C2C交易平台来说,近几年的交易额依然保持持续上涨的势态,且每年的交易额都超过万亿,如果按照交易额的百分之五来进行征税的话,淘宝每年的纳税金额都在五百亿以上。而我国并没有很多像淘宝这样经济规模巨大的电商企业,从事电商经营活动的个体多数是将交易活动由C2C转换成B2C的形式。因此国家难以针对电商纳税主体进行判定,也难以控制住税源,电商最终的交易额度得不到准确的认定。这些都是当前电子商务税金的主要问题,税收不能针对性的对电子商务进行监管,很多经营者将互联网作为免税区,很多大型交易都偏离了当前的法律监管,导致税收得不到有效的回收。这种出现在B2C交易模式下的逃税情况已经扩展到了整个互联网交易中,尤其是C2C交易模式,这样长久发展下去必定会影响我国电子商务的可持续发展。

(二)我国电子商务税收存在的问题

1.电子商务税收征管缺乏法律支撑

电子商务是一种基于信息技术开展的新型交易模式,因此想要解决其产生的税收问题,需要基于互联网技术进行操作,这样才能够真正的形成积极可行的税收征管制度[3]。但是这种制度的完善,除了需要拥有专业的信息技术水平,还需要相关法律规定的配合,但我国目前针对电子商务税收征管的法律制度鲜有出台。

根据网络交易过程中进行的税收登记情况来看,在我国早有明文规定,只要参与互联网交易活动的,不论是企业还是个人,都应该在相关部门进行登记报备,并且根据经营规模和交易活动情况,在我国的工商部门办理相关登记评定[4]。但就目前来说,我国相关部门针对具备登记注册条件的还未给出相关的定义,因此很难依据规定进行操作,这就导致很多正在以电子商务作为经营业务的单位和个人难以进行税收监管[5]。例如,在我国首次出现的“彤彤屋”电商偷税事件中,涉案人张黎通过网络购买了一些母婴产品,其在购买的过程中发现了网购商机。在筹备了一段时间以后,张黎利用市场策划公司的名义开设网店,网络销量上升以后,又利用公司名义开设销售母婴用品的销售平台,利用电商征税的漏洞,在销售中不开发票不记账,进行偷税漏税金额高达十一万元,后经查处对其进行十万元的罚款并监禁两年。从该案例中可见,电子商务中,所进行的经济贸易不会留下痕迹作为计算的标准,同时计算机技术的不断更新,对交易双方的信息以及交易额都采用加密技术,使政府部门在监督核对方面产生了相当大的困难。

图1 2020年中国电子商务交易额TOP10省份

图2 2015-2020年中国电子商务市场交易规模

2.数字化商品在线交易性质难以准确认定

数字化商品和有形商品的交易性质不同,后者所进行的离线交易对于当前税收制度有着巨大的冲击,然而数字化商品的在线交易性质难以准确认定。在当前现代化网络交易模式的背景下,信息技术所提供的应用模式让原本固定的商品形态逐渐产生了不同的变化,这也让当前所实行的税收制度对于课税对象的判断显得越来越模糊[6]。更多的变化体现在以下两个方面:一方面,由于很多数字化商品能够在线选择,这就导致产品销售、劳务以及特许权使用的认定不够明确,不能准确的认定相关产品在交易过程中所具备的性质以及应当缴纳的税目;另一方面,在我国所制定的税收法律中,所有的税收政策都没有针对数字化商品所具备的交易性质进行有效地判定,导致数字化商品在税收监管中成为了税收制度的真空地带[7]。

3.电子商务的税收政策受制于财税管理体制因素

一方面,是由于财政管理体制的限制。我国自从实施了分税制以后,中央和地方上在税后利益分配机制方面,形成了一种比较固定的模式。在这样固定利益分配机制的影响下,对于电子商务方面制定的税收标准,就会出现中央和地方因既得利益而产生分歧。其中体现最为明显是对于电子商务税收方面的管辖权问题。例如,武汉出现首例个体网店交纳税款的案例。在对“我的百分之一”淘宝店实行收税的时候,作为网店的店主周钦年是十分配合的,并且他还透漏在面对杭州某区对淘宝网前100 名网店的招商优惠政策非常动心,但最后还是留在了武汉。同时武汉的其他个人网店在纳税问题上还是比较积极的,但大家比较关心的就是税收标准的问题。尤其是电子行业的网店经营者,面对微薄的利润,他们希望在纳税标准上有所优惠,进而减轻营业压力。案例中“我的百分之一”网店的注册地在武汉,但是它在与买方进行的交易是在第三方平台(淘宝网)上实现的。第三方平台(淘宝网)是属于杭州的企业,这使两地的税收征管产生了一定的冲突,可能会出现税收不当的后果。

另一方面,是由于税收征管体制方面的限制。在征收税务方面有两个不同的税种——增值税和营业税,其征收的标准因地区差异存在明显的不同。现实中,征收税务的标准是国税部门和地区的地税部门合作进行制定的,但是其中又有一定的区别。增值税的收入是中央和各地方政府共同进行分成,和增值税收入不一样的是,营业税收是各地方政府相关部门进行单独征收的。另外,在传统商务的税收活动中,很多课税对象都进行了清晰的界定,明确各项课税对象不仅能减少税收混乱的现象,还能在一定程度上提高各项税收的透明度。但是,随着信息社会的不断发展,电子商务税收和传统商务税收有着非常明显的不同,其中交易性质所产生的模糊性和界定方式的不同,使税收归属也各不相同,在一定程度上导致在税收的使用上出现交叉的现象,征收部门也会因此出现管辖权力的矛盾。

三、我国应对电子商务税收问题的对策

(一)尽快完善我国电子商务税收政策

一方面,需要对征缴税收的相关法律规定和司法方面的解释进行补充和完善,对所有与电子商务以及网上交易的相关税收制度进行修订,明确每一个参与要素在电商交易过程中的定义,为制定和电商税收相关的政策提供参考。另一方面,制定并实施税收优惠政策。针对当前所流行的电子商务产业应当提供一定的鼓励和支持。可以从以下两个方面开展:第一,对于在电子商务中开设个人热点的销售平台和没有上升到皇冠级别的销售平台,采用实名的方式进行登记。对于一些交易额度保持在一定标准的电商网点,则需要注册个体工商户,如果交易额度达到税收标准,就要缴纳相应的税款。第二,对于个人而言,电子商务企业的专业管理人员以及高级人才,所缴纳的个人所得税应该以奖励的形式进行返还,从而支持电子商务的进一步发展。

(二)明确数字化商品在线交易性质的认定标准

首先,消费者利用电子商务的交易渠道购买数字化商品,比如:电子图书、报刊、杂志、音乐或者软件等。只能获得这款商品的使用权,但是并没有商品的所有权,因此这种交易形式应当归属于传统的商品交易形式,属于商品销售的一种。其次,消费者如果利用电子商务交易渠道所购买的数字化商品不但具有使用权,还具有这款商品的所有权,这种交易形式就应该被判定为特许权转让的一种。最后,消费者利用电子商务的交易渠道有偿进行了一些在线服务业务,包括法律咨询、医疗问诊、财务业务等,这些都应该归属于应税劳务的一种。

(三)完善电子商务税收征管措施

一方面,由于我国电子商务发展的实际情况,我国对于电子商务税收的管辖权应当继续坚持居民管辖权和地域管辖权并重的原则。对于一些发达国家(如美国)所采取的居民管辖权原则,是因其自身处于电子商务净输出国的地位,为了维护本国的税收利益而决定的。我国的电子商务发展状况并没有达到发达国家的水平,因此如若仅仅采用居民管辖权,将会导致我国税收收入的严重损失。此外,对于国内不同地区税务机关的管辖问题,在相关法律法规中应当明确规定,是由电子商务企业或个人的注册地税务机关管辖,还是由其所利用的第三方平台的注册地所管辖。

另一方面,需要提高对电子商务税收的征收管理。由于电子商务所展现的特征已经难以适用于传统的税收方式,所以税收部门需要与金融、海关以及相关网络技术部门进行合作,制定适合的税收征管体制,研发与电子商务相匹配的具有自动追踪功能的软件,使税收归属更清晰,这对于税款的征收有着重要的作用[7]。税收部门要对资金流进行管理,与银行之间建立专业的联网制度,并充分利用网络所具备的共享功能,及时传输数据信息,对电子商务企业的账户进行有效地监控,并委托银行对企业征收税款[8]。

四、结语

本文通过对我国电子商务税收问题的研究发现,当前我国虽然已经制定了很多关于电子商务税收方面的法律制度和政策,但是依旧存在着一些问题,为了更好地推动我国电子商务的可持续发展,完善电子商务税收制度,文章从尽快完善我国电子商务税收政策、明确数字化商品在线交易性质的认定标准、完善电子商务税收征管措施三个方面,提出了针对性的建议,助力我国电子商务的进一步发展。