2021年全球钢铁生产及钢铁表观消费分析

2022-12-21许毅

许 毅

尽管2021年新冠肺炎疫情继续影响全球经济发展,但第二波疫情对世界经济的冲击有所减弱,而且2021年是全球经济经历第二次世界大战后最大幅度衰退以来进入快速复苏的一年。随着疫苗研发与接种人数增加,新冠肺炎疫情第二波冲击对世界经济的损害明显减弱,各国尤其是主要经济体为应对疫情而推出的财政与货币政策也在不同程度上助推了经济复苏。2021年,全球十大经济体的GDP均同比增长,其中,排名第一的经济体美国GDP突破了23万亿美元大关,实现了5.7%左右的增速;排名第二的经济体中国GDP达到114.4万亿元人民币,按年平均汇率折算,中国经济总量达到17.7万亿美元;排名第三的经济体日本GDP同比增长1.7%;排名第四的经济体德国GDP同比增长3.1%;排名第五的经济体英国GDP同比增长6.8%。在全球主要经济体经济发展带动下,2021年全球粗钢产量达到19.51亿吨,同比增长3.83%。

一、2021年全球钢铁生产概况

过去10年,随着经济发展,全球钢铁产量呈现不断增长态势,从2012年的15.62亿吨增加到2021年的19.51亿吨,10年间粗钢产量增加了3.89亿吨,增幅达到24.90%,其中,粗钢产量增幅最大的是2017年的同比增长6.31%,而此前因经济低迷,2015年全球粗钢产量同比下滑3.04%,其后产量开始回升。由于2020年全球爆发新冠肺炎疫情,全球粗钢产量增幅迅速回落,2020年全球粗钢产量同比仅增长0.21%。不过,在各国政府积极采取各种应对疫情政策,包括宽松的货币政策支持下,2021年全球粗钢产量同比增长3.83%。

1.按国家和地区分粗钢生产概况

2021年,全球十大粗钢生产国排名与2020年一致。中国粗钢产量继续排名全球第一,达10.328亿吨(同比降2.99%)占全球粗钢产量的份额为52.93%,占比较上年降低3.72个百分点;其后是印度的1.182亿吨(同比增长17.84%),全球占比为6.06%,占比提升0.73个百分点;位居第三位的是日本,粗钢产量达到9630万吨(同比增15.74%),全球占比4.93%,占比提升0.5个百分点;位居第四名的是美国,粗钢产量达到8580万吨(同比增长18.01%),全球占比4.39%,占比提升0.52个百分点;位居第五位的是俄罗斯,粗钢产量达到7560万吨(同比增长5.58%),全球占比3.87%,占比提升0.06个百分点;位居第六位的是韩国,粗钢产量达到7040万吨(同比增长4.92%),全球占比3.61%;位居第七位的是土耳其,粗钢产量为4040万吨(同比增长12.85%);位居第八位的是德国,粗钢产量为4010万吨(同比增长12.32%);位居第九位的是巴西 ,粗钢产量达到3620万吨(同比增长15.28%),全球占比1.85%;位居第十名的是伊朗,粗钢产量达到2850万吨(同比下滑1.72%)。

2021年全球十大粗钢生产国中,除了中国和伊朗,其他国家粗钢产量均同比增长。增幅超过10%的有印度、日本、美国、土耳其、德国和巴西,其中增幅最大的是美国,粗钢产量增幅超过18%,显示出其经济呈现明显复苏的态势。虽然2021年中国粗钢产量同比下滑,但下滑原因与伊朗有所不同。2021年中国经济仍呈现强劲发展态势,粗钢产量的减少更多的是环保因素以及减碳要求、结构调整等。反观伊朗粗钢产量走低,更多的是其经济低迷,以及电力短缺造成的。

2021年全球十大粗钢生产国合计粗钢产量达到16.243亿吨,全球占比达到83.24%,而2020年全球十大粗钢生产国粗钢产量合计15.915亿吨,全球占比84.68%。2021年全球十大粗钢生产国全球占比下降了1.44个百分点,一个重要原因是中国粗钢产量同比下滑,减产3190万吨,全球占比下降3.72个百分点。此外,位居第十位的伊朗2021年粗钢产量下滑50万吨(见图1)。

图1 2021年全球十大产钢国钢产量增幅情况 %

过去10年,全球粗钢总产量从2012年的15.179亿吨增加到2021年的19.512亿吨,增量达到4.333亿吨,而同期中国钢产量从7.16亿吨增加到10.328亿吨,增量为3.168亿吨,由此可见,在此期间中国就贡献了全球钢产量增量73.11%(如以2020年钢产量计算,过去9年全球粗钢产量增加3.615亿吨,而同期中国钢产量增量大于全球钢产量增量)。因此,过去10年全球钢产量增量主要来自中国的贡献。

2.按企业分十大钢铁企业粗钢生产概况

2021年全球最大的粗钢生产企业是中国宝武集团,粗钢产量达到1.199亿吨(包括太钢和昆钢的产量),同比增长4.04%;第二位是安米集团,2021年粗钢产量达到7926万吨(包括安赛乐米塔尔-日本制铁印度合资公司60%粗钢产量),同比增长1.02%;第三位是鞍钢集团,2021年粗钢产量达到5565万吨(包括本钢集团产量);第四位是日本制铁,2021年粗钢产量达到4946万吨(包括日本制铁不锈钢、三洋特钢、奥沃克集团(Ovako)的产量,以及安赛乐米塔尔-日本制铁印度合资公司40%的产量,米内斯吉拉斯钢铁公司81.4%的产量),同比增长18.95%;第五位是沙钢集团,2021年粗钢产量达到4423万吨,同比增长6.35%;第六是浦项制铁公司,2021年粗钢产量达到4296万吨,同比增长5.86%;第七位是河钢集团,2021年粗钢产量4164万吨,同比下降4.84%;第八位是建龙集团,2021年粗钢产量达到3671万吨,同比增长0.66%;第九位是首钢集团,2021年粗钢产量达到3543万吨,同比增长4.20%;第十位是印度塔塔钢铁集团,2021年粗钢产量达到3059万吨。而2020年位居第十的山钢集团则跌出前十位置。2021年排名变化比较大的是鞍钢集团跃升至第三位,得益于其与本钢集团合并,排名比2020年提升了4位。此外,河钢集团是全球10大钢铁企业中唯一一家2021年粗钢产量同比下降的企业,其也排名由2020年的第三位降至2021年第七位,主要原因是河钢集团产能位于国内污染控制比较严的地区,受限产因素影响较大。

2021年全球前十大钢铁企业粗钢产量合计达到4.94亿吨,而2020年前十大钢铁企业粗钢产量合计为4.69亿吨,2021年的增量达到2500万吨(占全球2021年钢产量增量的34.81%),增幅为5.33%,高于全球粗钢产量3.82%的增幅。此外,2021年粗钢产量进入前十名的最低门槛是3059万吨,低于2020年的3111万吨。虽然2021年前十大钢铁企业合计粗钢产量有所增长,但排名最低的产量却低于上年,由此表明,2021年前十大钢铁企业合计粗钢产量的增量主要来自于排名靠前企业的贡献(见表1),包括中国宝武集团增加466万吨,鞍钢集团增加1746万吨,日本制铁公司增加788万吨。

表1 2021年全球10大粗钢生产企业排名和产量 百万吨

3.2021 年全球按生产工艺分粗钢产量概述

2021年,全球19.512亿吨粗钢产量中,转炉钢占比70.8%,电炉钢占比28.9%,平炉钢占比0.3%。目前在独联体地区还存在部分平炉钢产能,其中俄罗斯平炉钢占其粗钢产量的比重为2.0%,乌克兰占比相对较高,达到18.2%。

分地区来看,2021年欧盟国家转炉钢产量达到8561万吨,转炉钢占比56.1%,电炉钢占比43.9%;其他欧洲国家粗钢产量为5230万吨,转炉钢占比37.4%,电炉钢占比62.6%;俄罗斯与其他独联体国家+乌克兰粗钢产量达到1.054亿吨,转炉钢占比61.8%,电炉钢占比33.0%,平炉钢占比5.1%。美墨加地区2021年粗钢产量达到1.172亿吨,转炉钢占比31.1%,电炉钢占比68.9%;中南美地区粗钢产量达到4630万吨,转炉钢占比66.8%,电炉钢占比32.2%,其他占比1.0%;2021年非洲地区粗钢产量达到2040万吨,转炉钢占比16.1%,电炉钢比达到83.9%;2021年中东地区粗钢产量达到4580万吨,转炉钢占比6.0%,电炉钢占比94%;2021年亚洲地区粗钢产量为14.034亿吨,转炉钢占比达到80.7%,电炉钢占比19.3%。从上述数据中看出,作为全球最大的产钢地区亚洲转炉钢比高达80%以上,而电炉钢占比不到20%,而粗钢产量分别是全球第二和第三大的欧洲地区(欧盟+其他欧洲国家)和北美地区电炉钢占比分别为48.71%和68.9%,远高于亚洲地区(见图2)。这表明,亚洲地区主要以转炉炼钢为主,也就意味该地区高炉+转炉的长流程产能非常高,而北美地区主要以短流程电炉炼钢为主,相应的前者控制污染和压减碳排放压力更大,钢铁生产的转型难度更大,包括改造投资更大以及需要探索转型路线,降低转型成本。

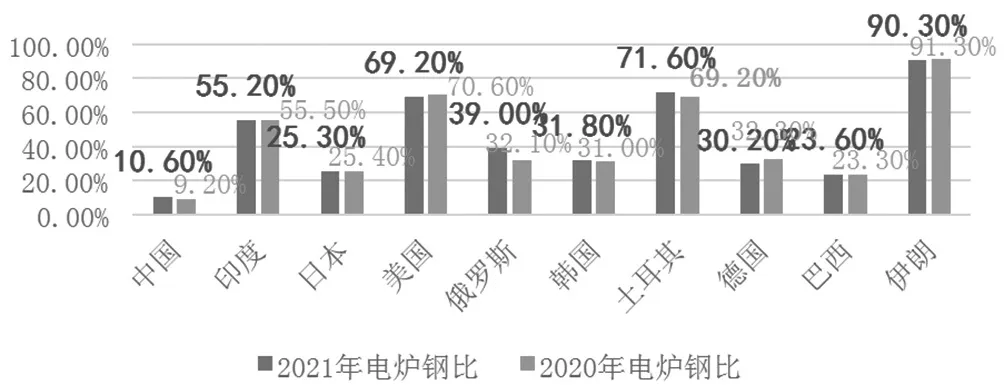

图2 2020-2021年十大产钢国电炉钢比情况

此外,在全球十大产钢国中,中国转炉钢占比最高,其次是巴西,第三是日本,第四是德国,第五是韩国,转炉钢占比分别为89.4%、75.2%、74.7%、89.8%、68.2%,这意味着上述国家未来碳减排面临很大挑战。而电炉钢占比最高的国家是伊朗,其次是土耳其,第三是美国,第四是印度,第五是俄罗斯,上述5国电炉钢占比分别为90.3%、71.6%、69.2%、55.2%、39.0%。伊朗电炉钢占比较大的一个重要因素是,伊朗建有大量直接还原铁产能并与电炉配套。目前,伊朗仍在建设大量直接还原铁产能,因此,未来其电炉钢占比可能还会提升。此外,由于碳减排的压力,未来大趋势是电炉钢比会不断提升。对于中国而言,庞大的高炉-转炉流程很难在短时间改变,而且近期中国还新建了大量高炉和转炉,这意味着短时间内不可能大量淘汰长流程产能。实现碳达峰和碳中和,一方面要加快提升电炉产能,或是随着经济发展的转型减少钢铁产能,包括淘汰落后产能。另一方面更重要的是要加快研发投入,改变高炉原料、能源、还原剂结构,研发出炼铁突破性技术,减少化石能源的使用。

4.全球生铁生产概况

2021年全球生铁产量为13.417亿吨,比2020年的13.536亿吨减少1190万吨,降幅为0.88%。

分地区看,2021年全球最大的生铁生产地区是亚洲,2021年亚洲生产生铁11.158亿吨,同比增长1.31%;其次是俄罗斯与其他独联体国家+乌克兰地区的7510万吨,同比下降3.59%;第三是欧盟地区的7090万吨,同比下降14.58%;第四是中南美地区的2740万吨,同比下降13.29%;第五是北美地区的2600万吨,同比下降16.40%。

分国家看,2021年最大的生铁生产国是中国,生铁产量达到9.076亿吨,比2020年的8.686亿吨增加3900万吨,增幅为4.49%;第二位印度为6780万吨,同比减少12.63%;第三位日本,2021年生铁产量达6160万吨,同比下降12.80%;第四位俄罗斯,生铁产量达到5190万吨,减少3.17%;第五位韩国,2021年韩国生铁产量是4540万吨,同比减少100万吨,降幅2.15%。

总之,虽然2021年全球最大生铁生产地区亚洲生铁产量同比增长,但其他主要地区生铁产量同比下滑,因而2021年全球生铁产量同比下滑。此外,全球最大生铁生产地区除中国以外其他主要国家2021年生铁产量均下滑,但因全球最大生铁生产国中国产量增幅较大,因而亚洲生铁产量同比仍增长。

5.全球直接还原铁生产概况

全球直接还原铁生产国不多,2021年只有22个国家有直接还原铁生产。2021年全球直接还原铁产量连续第四年超过1亿吨,达到1.138亿吨,比上年增加955万吨,同比增幅达到9.15%。

2021年全球最大的直接还原铁生产国仍是印度,2021年印度总计生产直接还原铁3900万吨,同比增长16.07%,全球占比达到34.27%;其次是伊朗,2021年伊朗生产直接还原铁2980万吨,同比下降3.24%,全球占比为26.18%;第三大生产国是沙特阿拉伯,2021年该国生产直接还原铁610万吨,同比增长17.31%,全球占比达到5.36%;第四位是埃及,2021年生产直接还原铁540万吨,同比12.5%,全球占比为4.74%;第五位是阿联酋,2021年直接还原铁产量达到370万吨,同比增长23.33%,全球占比3.25%。2021年前五大直接还原铁生产国产量合计占全球直接还原铁产量比重达到73.80%。

印度多年来一直是全球最大的直接还原铁生产国,这与其拥有大量单位产能不高的中频炉和电炉有关,而且与印度自然资源有关。印度拥有大量非焦煤资源,因此,印度直接还原铁产能基本上是煤基直接还原铁产能。

二、2021年全球钢铁表观消费量概况

2021年全球钢铁表观消费量达到18.337亿吨,比上年增加4880万吨,增幅达到2.73%。此外,在过去的5年,全球钢铁表观消费量连续增长,从2017年的16.36亿吨增加到2021年的18.337亿吨,5年间增加了1.977亿吨,增幅达到12.08%。

1.按国家分钢铁表观消费量(成品钢材)概况

2021年全球最大钢铁表观消费国是中国,达9.52亿吨,同比下降5.39%;其次是印度1.061亿吨,同比增长18.81%;第三是美国达9710万吨,同比增长21.37%;第四位是日本达5750万吨,同比增长9.31%;第五位是韩国达5560万吨,同比增长13.47%。前五大钢铁表观消费国表观消费量合计达12.683亿吨,占全球69.16%。如果加上欧盟的1.528亿吨,合计达到14.211亿吨,全球占比达77.49%。这从一个侧面表面这些国家和地区主导着全球经济以及制造业。

此外,2021年全球十大钢铁表观消费国与全球十大产钢国名单只差了一个国家。在产钢国排名中,伊朗居第十,意大利居第十一,而在钢铁表观消费国排名中,这两个国家位置相差很大。从这一角度看,伊朗2021年经济相对更差,产业结构也有很大差异。伊朗有大量钢材出口,特别是长材和小方坯。

图3 2021年十大钢铁表观消费国消费量 百万吨

2.按人均分钢铁表观消费量(成品钢材)概况

2021年全球人均钢铁表观消费量为232.8千克,比2020年的229.0千克增加了3.8千克,增幅为1.66%。

由于人均数量与一个国家或是地区的人口数量密切相关,因而该指标与一个国家或地区的钢铁表观消费量关系非常大,而且该指标也相对反映了一个国家或地区的经济或是制造业的水平高低。2021年人均钢铁表观消费量最高的国家或地区是韩国,达到1075.6千克,其次是中国台湾地区885.6千克,第三是捷克775.5千克,第四是中国666.5千克,第五是奥地利516.9千克,第六是日本456.2千克,第七是意大利439.4千克,第八是德国426.1千克,第九是波兰399.7千克,第十是比利时-卢森堡联盟397.2千克。

位居2021年前十大产钢国的印度和美国,虽然钢产量较高,包括美国钢材进口量较高,但由于人口众多,特别是印度有13亿多人口,因而两国的人均钢铁表观消费量较低,其中印度的人均钢铁表观消费量2021年只有76.0千克,不到全球平均水平的三分之一。而美国2021年的人均钢铁表观消费量为290.9千克,只比全球平均水平高出58.1千克。从地区来看,欧洲大部分国家的人均钢铁表观消费量高于全球平均水平,只有法国、罗马尼亚、英国低于全球平均水平。其中英国的人均钢铁表观消费量相对较低,也是国家制造业等用钢行业相对较弱,其经济的支撑更多的依赖服务业,包括金融业。

三、结语

从2021年全球钢铁生产、消费、需求看,均呈现增长态势,并再创新高。同时全球钢材贸易也创新高。由此体现出疫情减缓后全球经济呈现复苏态势,进而带来钢材需求的回升。展望2022年,由于年初俄乌发生军事冲突,导致欧美地区能源供应出现短缺,进而带来高通涨,对钢铁的生产和消费均产生很大负面影响。目前军事冲突仍未结束,仍将对2022年全球行业产生很大影响。