全球农药贸易分析与绿色发展趋势

2022-12-08朱春雨聂东兴

朱春雨,张 楠,聂东兴

[1.巴斯夫(中国)有限公司,北京 100027;2.农业农村部农药检定所,北京 100125]

联合国粮农组织发布的《2022年世界粮食安全和营养状况》报告指出[1],2021年,全球约有23亿人(占比29.3%)面临中度或重度粮食不安全状况,较新冠肺炎疫情暴发以来增加了3.5亿人。全球近9.24亿人(占比11.7%)面临严重粮食不安全状况,2年间增加了2.07亿。新冠肺炎疫情的全球流行进一步凸显了粮食生产体系的脆弱性,加剧了全世界的饥饿问题和严重的粮食不安全现象。农药是农业生产必不可少的投入品,对于保障全球粮食安全发挥了不可替代的重要作用。同时,随着社会公众生活水平和消费需求不断提高,对农药的使用和绿色可持续发展也提出了更高要求。本文针对全球主要国家近年农药贸易情况进行分析,结合全球农药监管的总体趋势,旨在为农药行业的绿色可持续发展提供参考。

1 全球农药出口量变化情况

1.1 全球农药出口总量

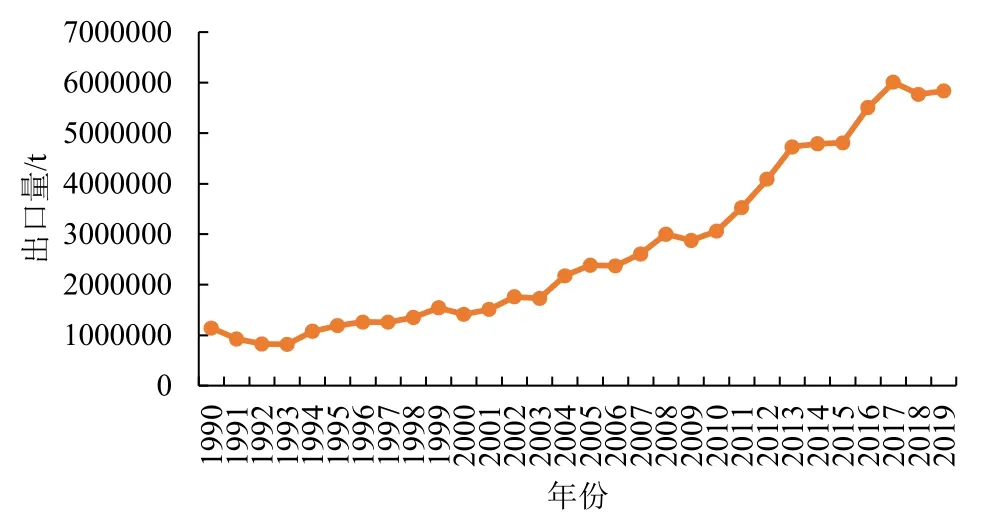

根据联合国粮农组织数据库(FAOSTAT)统计结果[2],20世纪90年代,全球农药出口总量每年约为100万~150万t(图1)。自2000年以后,全球农药出口量进入快速增长阶段,2004年,农药出口总量突破200万t;随后以每间隔4年时间,出口增长以100万t的速度快速增长,2008年突破300万t,2012年突破400万t,2016年全球出口总量达到550万t,2017年达到最高值,出口总量突破600万t,近年稳定在年出口总量580万~590万t。

图1 全球农药出口总量变化

1.2 中国农药出口总量

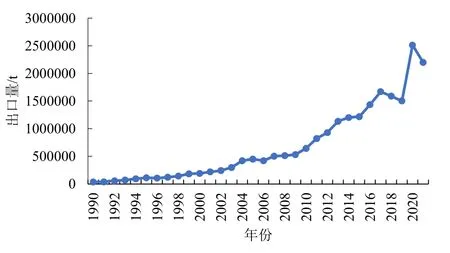

中国是农药生产和出口大国。20世纪90年代出口量很少,每年出口10万t左右(图2);自2000年以后,中国农药出口量快速增长,2007年,农药出口突破50万t;2013年农药出口量突破100万t;2017年达到167万t,随后2018-2019年农药出口量略有回落,年出口量稳定在150万t左右。2020年之后,因受新冠疫情全球流行的影响,国外农药生产供应链受到严重冲击。而国内较为快速地控制了疫情的传播发展,保障了农药生产的顺利进行,农药出口量进一步激增突破200万t,2020年农药出口达到历史最高值251万t,2021年农药出口量稳定在220万t左右。

图2 中国农药出口量变化

1.3 各国农药出口量全球占比变化

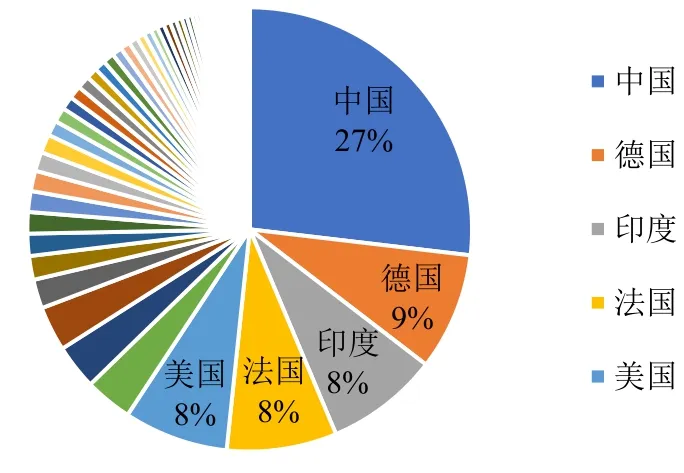

根据联合国粮农组织统计结果,2019年全球共有134个国家有农药出口业务,农药出口量居于前5位的国家是中国、德国、印度、法国和美国(图3)。其中,中国农药出口数量占全球总量的27%,其他4个国家各占8%~9%。从各国农药出口数量全球占比发展趋势分析来看,20世纪90年代全球农药出口数量较多的国家主要是美国、德国和法国,当时美国农药出口量约占全球30%(图4),德国和法国各约占20%左右,3个国家农药出口总量占全球70%以上。但随着中国农药出口数量的不断增加,美、德、法3国农药出口量全球占比呈现逐年下降趋势,目前上述3国各占全球农药出口总量的8%左右。中国农药出口量全球占比持续快速增长,20世纪90年代约占全球10%,2015年已经占全球25%,近年农药出口量全球占比已经超过1/3。印度农药工业起步发展较慢,但也一直保持缓慢增长的态势,近年来其农药出口量全球占比已接近8%,与欧美农药出口大国年出口量相当。

图3 各国农药出口数量占全球比例

图4 各国农药出口数量全球占比变化

2 全球农药出口金额变化情况

2.1 不同国家农药出口额全球占比

据FAO 统计,2019 年全球农药出口总额为356 亿美元。其中,中国农药出口金额达50.8 亿美元,占全球农药出口总额的14%(图5);美国、德国和法国农药出口金额均为40 亿美元左右,占全球农药出口总额的11%~12%;印度2019 年农药出口总额为34 亿美元,占全球出口金额的10%。根据出口前5 位国家出口总额和出口总量计算,中国农药出口总额和农药出口总量虽然均居于全球第1 位,但出口平均单价最低,为3 377 美元/t;美国农药出口平均单价最高,达9 741 美元/t,法国和德国农药出口平均单价分别为8 967 美元/t 和8 511 元/t,印度农药出口平均单价为7 470 美元/t,低于欧美发达国家,但高于中国。

图5 不同国家农药出口金额占全球比例

2.2 主要国家农药出口额变化趋势

尽管出口前5 位的国家年度出口额增减略有变化,但总体趋势均为增长态势。其中,美国、德国和法国2014 年农药出口额达到峰值42 亿~44 亿美元(图6),随后2015 年快速降低至40 亿美元以下,近年才缓慢增长恢复接近至2014 年水平,年出口额各为40 亿美元左右。中国持续呈现跳跃式增长态势,与2000 年相比,2019 年农药出口总量增长684%,农药出口总额增长721%,远远超过美、德、法3 个国家。虽然美国2019 年农药出口量与2000 年相比仅增长58%,但农药出口额增长178%,约为同期农药出口量增速的3 倍;法国和德国农药出口额增速分别为169%和132%,也均高于各自的农药出口量增速,分别为111%和115%;印度由于早期2000 年时农药出口量和农药出口额基数较低,其增速最高,与2000 年相比,2019 年农药出口量增速达967%,农药出口额增速更是达1 330%,远超过其他所有国家。

图6 主要国家农药出口额变化趋势

3 全球农药进口量情况

3.1 各国农药进口数量

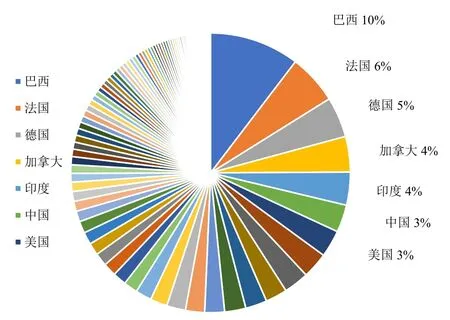

根据联合国粮农组织数据库统计结果,2019 年全球共有151 个国家有农药进口贸易,全球农药进口总量为547 万t。对于农药出口国家较为集中而言(农药出口数量前5 位国家占全球出口总量60%),各国农药进口数量分布相对比较分散,年进口量大于10 万t 的共有16 个国家,其总和约占当年全球进口总量的53.6%;其中巴西进口农药数量最多,为52 万t,约占全球10%(图7);法国、加拿大和德国年进口量为20 万~26 万t,各约占全球进口量4%~5%;中国进口农药15.6 万t,仅占全球的3%。

图7 各国农药进口数量占全球比例

3.2 主要国家农药进口数量变化情况

自20 世纪90 年代开始,法国、德国和美国每年农药进口数量呈现平稳增长态势(图8),法国年进口量最多,20 世纪90 年代每年进口量15 万t 左右,2010—2019 年增长至 20 万~25 万 t;德国和美国每年农药进口数量接近,20 世纪90 年代5 万t 左右,2019年增长至20 万t 左右;加拿大农药进口量年度间变化较大,但整体依然呈现增长态势,近10 年农药进口量每年在20 万~25 万t;越南农药进口量自2010 年后快速增长,2000 年左右其农药年进口数量仅有2 万~3 万t,而2019 年前后其农药年进口数量已达20 万t 左右。巴西是全球农药进口数量增长最快的国家,2013 年农药进口数量即达到28 万t,位居全球首位,其后农药进口数量继续飞速增长,2019 年突破52 万t,超过其他国家2 倍以上。中国农药进口数量增长比较平缓,2000 年前后达到第1 个高峰,年进口量10 万t 左右,随后10 年间,农药进口量下降至6 万t 左右后又缓慢恢复至10 万t,近年稳定在每年进口农药15 万t 左右。

图8 主要国家农药进口数量变化

4 全球农药进口金额情况

4.1 不同国家农药进口金额占比

2019 年全球农药进口总额为348.5 亿美元。巴西农药进口金额达36 亿美元,居于首位,占全球10%(图9);法国、德国、加拿大、印度、中国、美国、英国、西班牙、意大利、越南、波兰和墨西哥分别位于第2 至第13 位,这13 个国家农药进口总额约占全球一半以上;其中法国农药进口额为20 亿美元,占全球6%,德国、加拿大、印度、中国、美国、英国和西班牙农药进口额为10 亿~16 亿美元;意大利、越南、波兰和墨西哥农药进口额均为8 亿美元左右。根据农药进口金额前8 位的主要国家农药进口总金额和进口总量折算其农药进口平均单价来看,印度的农药进口平均单价最高,达12 326 美元/t,其次是德国,平均单价为8 070 美元/t,法国、中国、巴西和加拿大农药进口平均单价均为7 000 美元/t左右;美国农药平均进口单价较低,仅为5 859 美元/t;越南农药进口平均单价最低,为4 359 美元/t。

图9 各主要国家农药进口金额占全球比例

4.2 主要国家农药进口金额变化趋势

自2000 年以后,巴西、法国、德国和加拿大农药进口金额逐年快速增长,至2014 年达到高峰(图10),随后其农药进口总金额持续下滑,巴西自2017 年之后开始恢复快速增长势头,目前已经重新达到其2014 年峰值水平,而法国、德国和加拿大农药进口额近年平稳缓慢增长,但相比2014 年还是略有下降。印度农药进口金额自2000 年之后一直保持持续增长势头,尤其2010 年以后增长迅速,2017 年开始,印度农药进口金额总数已经超越中国,位列全球第5 位。

图10 主要国家农药进口金额变化趋势

5 全球销售主要农药品种

根据Phillips McDougall 2019 年全球销售数据统计,除草剂中草甘膦以52.51 亿美元的销售额遥遥领先其他除草剂品种(表1),草铵膦年销售额9.8 亿美元,位于第2 位;2,4-滴和硝磺草酮年销售额均在8 亿美元以上。莠去津、异丙甲草胺和百草枯年销售额都在6 亿美元以上;乙草胺、唑啉草酯、麦草畏和丙炔氟草胺年销售额在4 亿~4.5 亿美元;二甲戊灵、异噁草松、烯草酮和氨氯吡啶酸销售额为 3.5 亿~4 亿美元。

表1 2019 年全球销售额前15 位的除草剂、杀菌剂、杀虫剂品种

销售市场上领先的杀菌剂品种中,嘧菌酯、代森锰锌和吡唑醚菌酯年销售额均在10 亿美元以上,其他甲氧基丙烯酸酯类杀菌剂肟菌酯年销售8.4 亿美元,啶氧菌酯4.8 亿美元;三唑类杀菌剂中,丙硫菌唑年销售额为8.25 亿美元,戊唑醇和氟环唑年销售额接近6 亿美元;琥珀酸脱氢酶抑制剂类杀菌剂中,氟唑菌酰胺年销售额最高,为4.9 亿美元,啶酰菌胺为3.78 亿美元。总体来看,目前杀菌剂全球销售依然以甲氧基丙烯酸酯类杀菌剂和三唑类杀菌剂为主。

杀虫剂方面,氯虫苯甲酰胺2019 年全球销售额达17.5 亿美元,其次是噻虫嗪和吡虫啉,年销售额均在10 亿美元左右;菊酯类农药中高效氯氟氰菊酯、氯氰菊酯、溴氰菊酯和联苯菊酯依然占有很大市场份额。

6 全球危险类农药贸易情况

减少农药风险是联合国粮农组织(FAO)农药管理项目的重点和优先工作。为最大限度减少全球农药贸易中的风险,早在1978 年WHO 就发布了第一版有关危险类农药(hazardous pesticides)的定义和范畴,并每隔几年更新一次,目前实行的是2019 年WHO/FAO 联席会议发布的版本。简单来说,是用8 个关键性指标定义危险类农药,符合一项或多项的都应视其为危险类农药。这些指标包括农药制剂符合《世界卫生组织(WHO)推荐的农药危害分级标准》中的1A 或1B 标准;农药有效成分和制剂符合《全球统一化学品分类和标签系统(GHS)》中致癌性类别1A 或1B 标准,或致突变性类别1A 或1B 标准,或生殖毒性类别1A 或1B 标准;《斯德哥尔摩公约》《鹿特丹公约》《蒙特利尔协定书》所列的农药;以及对人类健康或环境具有严重的或不可逆转的负面影响的农药有效成分。

根据FAO 数据库统计结果,2019 年全球危险类农药进出口贸易中进口总量为10.3 万t。进口量较多的国家主要是东南亚国家,其中缅甸进口量最多,达3.3 万t(表2),其次是菲律宾年,进口量接近1.8 万t,柬埔寨和马来西亚每年危险类农药进口量均在1 万t左右;中北美地区也是危险类农药主要进口地区,哥斯达黎加、危地马拉、美国和洪都拉斯等国每年进口量为2 000~3 000 t。危险类农药出口国家主要集中在危地马拉、南非、日本、印度尼西亚、老挝和越南等国。从近年发展趋势来看,欧美等主要国家危险类农药进口数量显著下降,美国从2009 年2.5 万t 下降至2019 年2 200 t,英国、德国、法国,以及澳大利亚和南非等国家,自2008—2010 年之后危险类农药贸易量迅速下降,目前仅有极少数量进口;东南亚国家中,马来西亚和印度尼西亚近年危险类农药进口数量下降明显,马来西亚从2009 年进口量2 万t 降至2019 年1 万t 左右,印度尼西亚从1.5 万t 下降至目前每年仅有1 400 t 左右。目前危险类农药进口主要集中在缅甸、菲律宾、柬埔寨和越南等少数国家。

表2 2019 年全球危险类农药进出口数量

7 分析与讨论

7.1 全球农药监管和评估的导向是可持续发展

全球农药监管越来越严格,加强农药风险评估管理已经被越来越多国家的农药管理机构所采用。美国是世界上最先开展农药风险评估的国家之一,不但对农药有效成分开展环境风险评估、膳食风险评估和施药者暴露风险评估等,还对农药助剂开展风险评估,制定相应的限量规定,同时通过周期性再评价制度,不断淘汰早期登记的农药老旧品种。

欧盟近年在农药及化学品管理方面采取了更加激进的行动。一些国家早在20 世纪90 年代初就开始实施农药减量行动,农药周期性再评价开始采用更加偏向于保守的危害性评估,基于农药有效成分本身的毒性端点值考虑其使用中可能存在的风险,进而淘汰一些潜在风险的农药。据不完全统计,目前欧盟批准登记的农药有效成分只有449 个,未批准的农药有效成分已经达到934 个[3],包括多菌灵、福美双、百菌清、代森锰锌、咪鲜胺、丙环唑、莠去津、毒死蜱、噻虫嗪、吡虫啉、烯啶虫胺、联苯菊酯、溴氰菊酯、氟氯氰菊酯、氯氟氰菊酯、氰戊菊酯等多种目前尚在世界其他国家广泛使用的农药品种。被欧盟取消登记的农药品种,尽管在欧洲国家还可以生产和出口,但将被列入《国际贸易中某些危险化学品和农药采用事先知情同意程序》,会给这类农药产品的进出口贸易带来不确定性。而且,随着这些农药品种在欧盟的禁用,其在相应的作物中的农药残留限量将会被取消或改为一律限量,也将对使用这些农药品种的其他地区的农产品出口贸易产生巨大影响。

我国是全球率先开展高毒农药淘汰的国家之一。自2016 年新的《农药管理条例》发布以后,农药登记管理也进入了全面实施风险评估管理的新阶段。尤其对于涉及新农药、新使用范围的产品,全面开展抗性风险评估、环境风险评估、膳食风险评估和施药者暴露风险评估。同时,还开展不同农药品种的风险监测,计划对登记15 年以上的农药老品种开展周期性再评价,这必将对国内农药行业产生深远影响。特别是在近年国家碳减排、新污染物治理行动等环保高压政策,以及鼓励耐除草剂转基因作物本地产业化种植等开放政策的交织影响下,未来国内农药行业的生产、销售和进出口贸易也将迎来进一步的变革。

7.2 绿色创新理念将贯穿于农药产品的全生命周期管理过程

绿色创新就是在农药的研究开发阶段,筛选出防治病虫草害的优势最大化、对人和环境的风险最小化的新有效成分,研究绿色清洁生产工艺,配合产品安全科学使用技术和综合治理的防治措施,对废弃农药包装物合理处置并尽可能资源回收再利用。自2015 年我国提出农药使用量零增长行动以来,绿色防控的理念已经日渐深入人心。绿色高质量的农药产品因其超高效、低用量、低残留、低风险、环境友好等优势,必将成为逐渐替代传统高风险、高用量农药老品种的主力军。