中国碳金融交易价格风险测度研究

——基于GARCH-VaR模型视角

2022-12-02徐伟民

徐伟民, 肖 坚

(江西省生态文明研究院,江西 南昌 330036)

21世纪以来,碳排放导致的全球气候问题越来越引起世界各国的重视,各国基本形成了发展低碳经济的共识。以20世纪90年代《京都议定书》的签订为标志,碳排放权及其衍生金融产品在世界范围内快速发展,其中欧盟的碳排放交易体系(EUETS)影响最大。2013年以来,中国陆续批准建设了北京、上海等碳排放交易中心,这些交易中心成为支撑中国碳金融交易的主要机构。2020年9月,中国提出了“碳达峰”和“碳中和”战略愿景,进一步加快了中国碳金融交易市场的发展速度,提升了中国碳金融交易市场的发展水平。然而,由于中国碳金融交易相关监管制度更新速度较慢,中国各地碳金融交易政策存在显著区域差异,再加上部分碳金融交易者的过度投机行为的影响,中国碳金融交易价格的风险在逐渐提升,给中国碳金融交易市场的可持续发展造成了显著负面冲击。在此背景下,如何采用科学方法对中国碳金融交易价格风险进行测度,并制定有效应对碳金融交易价格风险的相关策略成为当前需要重点研究的课题。

一、碳金融交易价格风险内涵与测度方法

(一)碳金融交易价格风险内涵

碳金融交易价格风险的来源是多维度的,如Sevi & Chevallier(2011)[1]认为碳金融交易价格风险主要受到交易制度设计及违规性市场操作的影响。杜莉等(2014)[2]认为影响中国碳金融交易价格风险的因素包括信用风险、操作风险、流动性风险和项目风险等因素,这些因素共同作用导致了碳金融交易价格风险。郑祖婷等(2018)[3]通过因子分析法提取出影响碳金融交易价格风险的核心影响因素是公共因子,并指出影响该因子的关键是公共财政预算支出、进出口总额和天然气均价等宏观经济变量。韩晓月(2020)[4]通过对碳排放权交易风险的综述发现碳金融交易价格风险是市场风险的主要表征,受到碳金融交易收益率分布和收益波动的客观影响。田永等(2021)[5]分析了新冠疫情前后欧盟市场碳金融交易价格的波动问题,研究认为新冠疫情进一步提升碳金融交易价格的波动性,并提升了其价格风险水平。

综上可知,碳金融交易价格风险来源是复杂而多变的,既受到宏观调控和宏观政策的冲击,也受到微观市场交易供求关系的冲击,还可能受到突发公共事件的冲击。首先,碳金融交易价格风险的主要影响因素是宏观调控和宏观政策。根据彭晓洁和钟永馨(2021)[6]的观点,宏观调控力度和宏观政策对中国碳金融交易价格及其风险水平具有主导作用,这种主导作用主要通过金融市场发展水平和区域经济发展水平产生作用。金融发展水平越高,其对实体经济的支撑作用越强,实体经济发展速度越快,此时经济发展过程中的能耗水平更高,从而推动碳金融交易价格的提升。不仅如此,中国各地区域经济发展水平的区域异质性会导致各地碳排放交易供求关系的非均衡,在中国尚未构建全国统一的碳金融交易市场背景下,这会造成碳金融交易价格的区域差异性和波动性,从而提升了碳金融交易价格风险。其次,碳金融交易市场自身的供求关系变化也会对交易价格风险水平产生影响。在碳排放配额制度下,中国各地碳排放总量和结构具有典型的非均衡特征,这导致了同一时期不同地区的碳金融交易价格差异,这种价格差异有可能造成投机获利空间。与此同时,碳金融交易产品本身带有金融衍生品属性,这进一步放大了碳金融交易价格的波动风险。另外,碳金融交易价格风险还会受到非预期公共事件的影响。根据吕靖烨和王腾飞(2019)[7]的观点,中国碳金融交易价格具有长期记忆性和杠杆效应,前期碳金融交易价格会对后期交易价格产生显著影响,且碳交易价格具有显著的杠杆效应,该杠杆效应容易受到非预期公共事件的冲击。

基于上述讨论,碳金融交易价格风险是由于碳排放权市场受到宏观调控和宏观政策、市场供求关系和非预期性公共事件冲击导致的价格非合理波动。这种非合理价格波动导致的风险为碳金融交易价格风险。

(二)碳金融交易价格风险测度方法

碳金融交易价格风险测度方法主要有两种:一种是通过分析价格风险因素选择相应指标,进而结合因子分析或主成分分析提取公共因子来测度风险水平。还有学者在因子分析基础上通过引入支持向量机方法进行碳金融交易价格的风险测度,如谷慎和汪淑娟(2019)[8];另一种方法是采用在险价值VaR方法进行,如杨超等(2011)[9]、刘红琴和胡淑慧(2022)[10]等,其差异主要体现在测量范围和测量数据方面,基本结论具有一定类似性。在采用VaR模型进行碳金融交易价格测度过程中,一个核心难题是如何识别碳金融交易价格的波动性。从已有研究看,VaR模型中碳金融交易价格波动性的识别可以采用历史模拟方法、蒙特卡洛模拟方法和基于协方差分析的GARCH模型方法。根据Qi et al.(2016)[11]、宋敏等[12](2020)的研究,历史模拟法虽然无需对收益率序列分布进行正态假设,但是需要大量数据进行测度才有测度效果,因此在实务中使用频率较小。蒙特卡洛模拟方法是近年来在VaR模型中测度碳金融交易价格收益序列波动性的新方法,其使用频率在日渐提高。但是该方法计量算太大,且可能发生计算方向错误,这种缺点限制了该方法的进一步推广。基于协方差分析的GARCH模型可以更准确地描述碳金融交易价格收益序列的波动性,且符合金融经济数据“尖峰后尾”特征,其应用范围较广。也有学者将非参数估计思想引入进来构建介于Copula函数的VaR模型,也取得了较好的测度效果,如柴尚蕾和周鹏(2019)[13]。笔者尝试将VaR模型和GARCH模型结合,通过GARCH模型识别中国碳金融交易价格收益序列的波动性,并基于在险价值VaR方法对中国碳金融交易价格风险进行测度。

二、GARCH-VaR模型原理

(一)GARCH模型原理

Rt=μt+εt

(1)

(2)

(3)

值得说明的是,在金融时间序列分析中应用最多的模型为GARCH(1,1)模型,该模型平稳的充分必要条件是式(3)中β+γ<1。

(二)VaR模型原理

在险价值模型(VaR)源于20世纪90年代G30集团在金融风险评估过程中的讨论。该模型如式(4)所示,其中c为置信水平,VaR为某项金融产品在一定时间内和一定置信水平下可能产生的最大损失,△Loss代表了该金融产品下期的真实损失水平。式(4)中如果取表置信水平c为99%,其含义是该金融产品下一期损失大于VaR值的概率为1%,即该金融产品下一期损失超过VaR值的概率仅为1%。

Prob(△Loss>Var)=1-c

(4)

(5)

(6)

(7)

(8)

(9)

VaR=W0Zcσ

(10)

全文研究对象是碳金融产品交易价格风险的测度问题,其交易价格具有典型的批量化集群性金融时间序列特征,该数据特征非常适用GARCH模型进行实证建模。因此,首先使用GARCH模型对中国碳金融产品价格收益率序列进行建模识别其波动性,并通过估计模型找到其收益序列的标准差σ,进而根据VaR模型计算其不同置信水平下的在线价值,并对在险价值进行不同市场背景的风险比较。

三、碳金融交易价格风险测度及分析

(一)数据说明

由于中国“碳金融”和“碳达峰”战略目标是在2020年9月提出的,为了减弱政策对时间序列的干扰性,本文数据时间区间为2020年10月15日至2022年1月31日。数据选择对象为北京、上海、广东、福建、深圳和湖北等六大碳排放权交易所。重庆碳排放交易中心和天津碳排放交易所由于成交量较低、成交价格波动不足的原因没有被纳入。所有碳金融交易价格数据均来自中国碳交易网官方网站。同时利用6个交易中心官网数据和中国碳交易网数据进行了数据匹配,进一步验证了数据的准确性。在获取碳金融交易价格后,本文按照式(11)获得碳金融产品收益序列R,其中Pt为第t期碳金融产品收盘价格。由于收益序列R数据较小,本文将其扩大100倍后进行后续研究。

R=100×Ln(Pt/Pt-1)

(11)

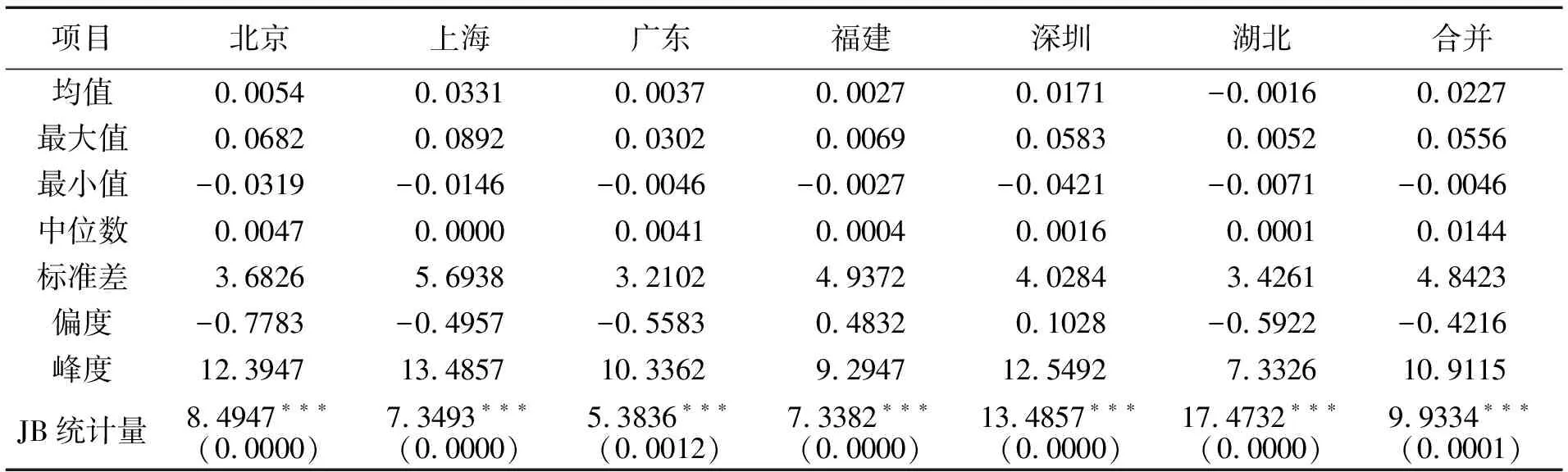

表1显示了六大碳金融交易市场收益序列的描述性统计指标。湖北收益序列均值为负值,其余5个市场收益序列均为正值。上海市场收益序列最大值为0.0892,最小值-0.0146,整体标准差达到5.6938,在所有6个市场中波动性最大。广东市场收益序列最大值0.0302,最小值-0.0046,标准差为3.2102,在6个市场中波动性最小。北京、上海、广东和湖北收益序列的偏度为负值,说明数据呈现出左偏特征,福建和深圳市场收益序列偏度值为正,说明数据呈现右偏特征。6个市场收益序列峰度值均大于正态分布下的峰度值,对应的JB统计量均在1%显著性水平拒绝序列正态分布的原假设,说明6个市场收益序列表现出集群波动特征。表1最后一列是将6个市场同一交易日的收益数据进行算术平均后得到的合并数据,其均值为0.0227,标准差达到4.8423,数据呈现左偏特征,峰度值超过正态分布下峰度值,JB统计量拒绝了正态分布原假设,呈现出和六大市场类似的波动集群分布形态。综合看,无论是六大交易市场还是合并之后的收益序列符合金融数据“尖峰厚尾”的基本分布形态。

表1 六大交易所收益序列描述性统计

(二)测度过程

金融时间序列需要保证数据的平稳性才能进行实证模型构建,否则容易产生“伪回归”问题。借助使用范围最广的ADF检验对各市场收益序列进行单位根检验,如表2所示,可见6个市场收益序列和合并收益序列的ADF统计量绝对值均大于其1%显著性水平临界值的绝对值3.9642,即6个市场收益序列和合并收益序列ADF统计量均在1%显著性水平上拒绝了存在单位根的原假设,说明上述序列是平稳的,符合金融时间序列实证建模平稳性要求。

为检验中国不同市场碳金融交易收益序列是否存在ARCH效应,即其残差是否存在异方差问题,同时对收益序列均值方程如式(1)的残差进行自相关检验,并同时对均值方程进行ARCH-LM检验,检验结果如表2第3和第4列所示。根据表2第3列的自相关检验结果,6个市场收益序列和合并市场收益序列自相关检验F统计量对应的伴随概率均低于1%,说明7个序列均在1%显著性水平拒绝了不存在异方差的原假设,即7个序列都存在ARCH效应。7个收益序列ARCH-LM检验的统计量对应的伴随概率均低于1%,说明7个收益序列均拒绝序列不存在异方差的原假设,即说明6个市场收益序列和合并市场收益序列存在ARCH效应。

表2 序列稳健性和ARCH效应检验

由于上述收益序列存在ARCH效应,选择采用GARCH(p,q)模型进行实证建模。在实证过程中,根据AIC和SIC信息准则,发现当GARCH模型中p和q的滞后阶数均为1时GARCH模型的拟合效果最好,因此选择构建GARCH(1,1)模型。表3显示了GARCH(1,1)模型的估计结果,其中α、β和γ是式(3)中的参数。根据表3,7个收益序列的三个参数均在不同显著性水平上统计显著,说明GARCH(1,1)模型构建较为理想。7个收益序列估计序列对应的DW值均在2左右,说明不存在序列相关性。

表3 GARCH(1,1)模型估计结果

为验证构建的GARCH(1,1)模型是否消除了异方差问题,本文同时采用ARCH-LM检验和Ljung的Box-Q检验对其进行检验,检验结果如表4所示。可见,对7个收益序列的GARCH(1,1)模型的残差进行ARCH-LM检验后,其ARCH-LM统计量的相伴概率均大于10%,说明7个回归结果的残差都不能拒绝不存在ARCH效应的原假设,即说明GARCH(1,1)模型已经消除了残差的异方差性。Ljung的Box-Q的原假设是残差存在异方差,本文对GARCH(1,1)模型的残差序列的滞后9期数据进行Box-Q检验后发现其统计量均大于1%显著性水平的临界值,其伴随概率均低于1%,说明7个收益序列的GARCH(1,1)模型的残差不存在异方差,即GARCH(1,1)模型消除了异方差性。综合ARCH-LM检验和Box-Q检验结果,说明本文构建的GARCH(1,1)模型具有稳健性,可以用于后续VaR计算。

表4 GARCH(1,1)模型稳健性

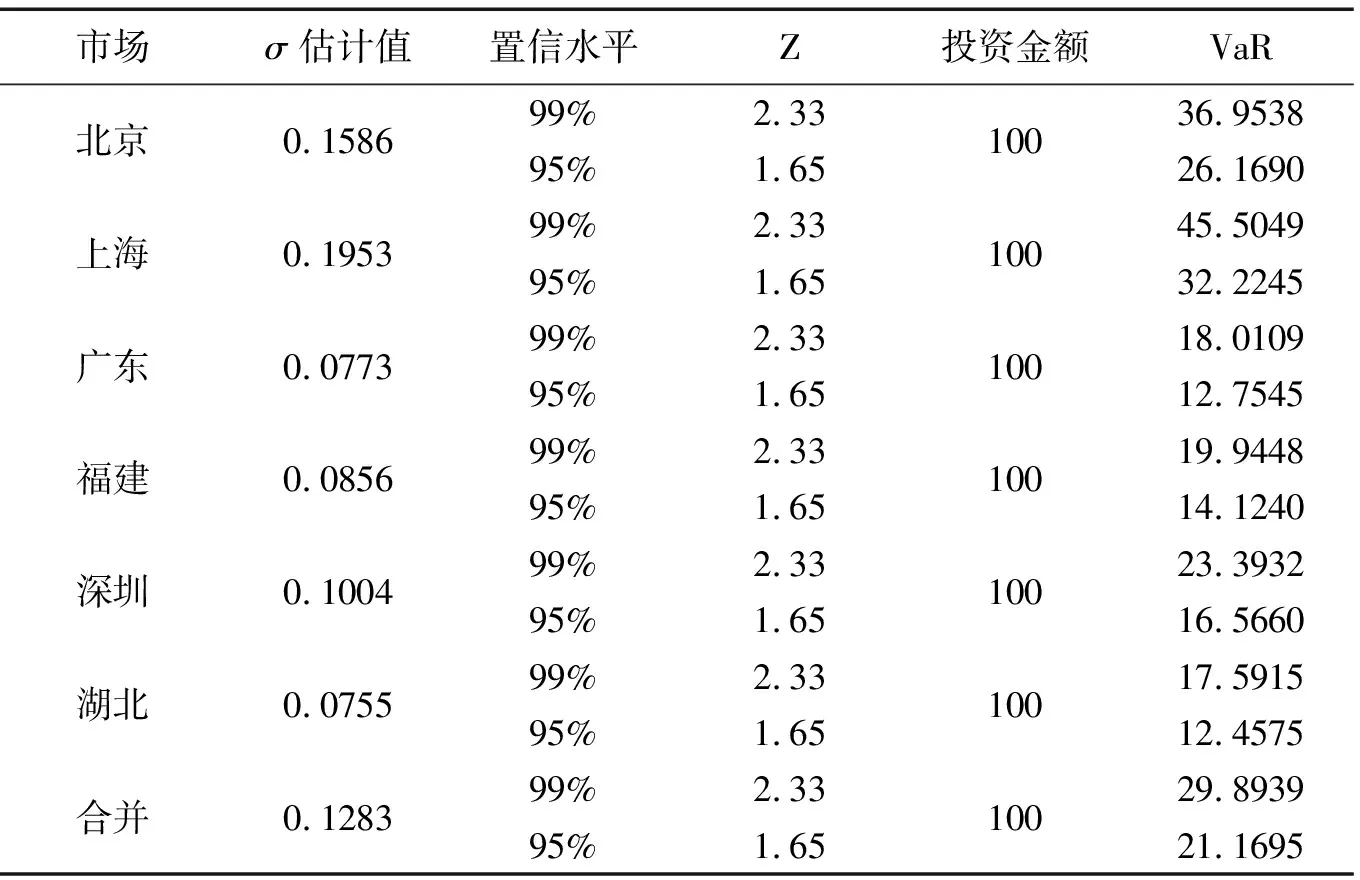

根据表3可得北京市场碳金融交易价格的GARCH(1,1)模型,如式(12)所示。其他5个市场和合并市场序列的GARCH(1,1)模型表达式同理可得。根据式(12)结合Eviews10.0软件的预测功能,可预测下一期北京市场碳金融交易价格波动方差σ2和标准差σ,本文预测值为0.1586。同理可得到其余6个收益序列的波动标准差,如表5第2列所示。

(12)

在得到各市场碳金融交易收益序列下期波动标准差后,假设投资金额为100元,根据式(10)可得到99%和95%置信水平下不同市场的VaR值,如表5所示。其中,在99%置信水平下6个市场VaR值从大到小依次是上海(45.5049)、北京(36.9538)、深圳(23.3932)、福建(19.9448)、广东(18.0109)和湖北(17.5915)。在95%置信水平下6个市场的VaR值从大到小依次是上海(32.2245)北京(26.1690)、深圳(16.5660)、福建(14.1240)、广东(12.7545)和湖北(12.4575)。如果将6个市场合并,其99%和95%置信水平的VaR值分别为29.8939和21.1695。

表5 基于GARCH(1,1)预测值的下期VaR值计算

(三)测度结果的经济分析

在险价值VaR的含义是:在某个置信水平下一项投资在未来交易过程中可能产生的最大损失。以表5中99%置信水平的北京碳金融收益序列为例,当投资金额为100元时期在险价值VaR为36.9538,其含义有两层:一是下一个交易日北京市场碳金融产品损失超过36.9538万的概率不高于1%。二是当置信水平99%被确定后,北京市场碳金融产品交易价格在下一个交易日可能的最大损失为36.9538元。在此基础上,根据表5可得到如下结论。

第一,当置信水平为99%时,6个市场在险价值VaR最大的是上海市场,其余从大到小依次是北京、深圳、福建、广东和湖北,即在当前中国碳金融产品交易市场中,价格风险最大的是上海市场,其次是北京市场,风险水平排在第二至第五位的分别是深圳、福建和广东,湖北碳金融交易市场的交易价格风险最低。当置信水平为95%时上述结论不变。

第二,从在险价值VaR最小的湖北市场看,当置信水平为99%时,其VaR值为17.5915,当置信水平变为95%时,其VaR值下降为12.4575。可见,即使是在险价值最小的湖北市场,当把置信水平从99%降为95%后该市场碳金融交易价格的风险水平仍达到了投资总额100元的12.46%,仍处在较高的风险水平。剩余5个市场的VaR值都大于相同置信水平的湖北VaR值,这说明中国碳金融交易市场价格风险水平较高。

第三,从市场合并数据看,当置信水平为99%时,6个市场的综合VaR值为29.8939。6个市场中只有上海和北京市场的VaR值大于合并市场VaR,剩余4个市场VaR值均低于市场合并后的VaR值。当置信水平变为95%后,上述结论不变。基于此可将6个市场分为两个风险梯队,第一梯队为高价格风险市场,包括上海和北京市场;第二梯队为中高风险市场,包括深圳、福建、广东和湖北市场。由此可见,中国碳金融市场价格风险存在显著区域异质性,北京和上海市场的交易量较大是中国碳金融交易的主要市场,其总体价格风险水平较高。深圳、福建、广东和湖北市场价格风险水平低于上海和北京市场,但是其总体风险水平仍处在较高水平。

四、对策建议

本文在对碳金融交易价格风险进行了科学界定并对其交易风险测度方法进行分析后,通过采用GARCH-VaR模型检验了中国6个碳金融交易市场的价格风险水平。研究发现,中国碳金融交易价格风险总体水平较高,且表现出显著的区域差异性。基于此,为进一步提升中国应对碳金融交易价格风险的水平,提出如下对策建议。

第一,健全碳金融产品定价机制和碳金融交易平台。根据本文测度结果,中国碳金融市场价格风险总体水平较高且表现出显著的区域异质性,基于此,建议中国应该进一步构建科学有效的碳金融产品定价机制。为此,可以从如下方面入手:一是鉴于当前中国各地碳金融交易价格受到地方政府政策和经济发展需求的影响较为严重,中国应该适度弱化地方政府行政干预碳金融产品交易价格的程度,逐步提高碳金融产品价格的市场属性,进而为中国碳金融市场的全国统一奠定基础。二是中国可以借鉴欧美国家碳金融交易定价经验,积极引入拍卖定价、期权定价等成熟的定价机制,并对市场中的恶意控制交易价格的行为给予对应处罚。与此同时,还应该进一步推进碳金融交易平台建设,最终构建全国统一的碳金融交易市场。为此,可以进一步细化碳金融交易市场准入机制,对那些交易基础差、交易规范度较低的市场交易者构建强制退出机制,并要求每个交易平台必须按照国家要求设立专门的价格风险预警机构。不仅如此,为了推进碳金融交易平台的科学发展,中国还应积极鼓励各类相关中介服务机构的发展,提升各类中介机构有效利用其专业知识能力服务碳金融市场发展的水平。

第二,建立高效的碳金融价格风险防控机制。根据测度结果,中国碳金融交易总体价格波动性较大,其风险水平较高,因此中国应该构建更加高效的价格风险防控机制。为此中国可以从如下几个方面入手:一是适时推出碳金融交易价格风险法律法规规制体系,并将该规制体系和《公司法》《证券法》等法律形成有效对接,构建全国统一、标准一致的碳金融交易价格法律规制体系。二是在保证政府不过分干预碳交易市场的前提下,强化政府对宏观碳金融交易风险的监管责任。三是构建涵盖事前风险防范、事中风险识别和风险化解及事后风险追责的系统风险防范体系。在事前风险防范中,政府应该针对各地差异化政策对碳金融价格的不利冲击进行系统梳理,从能源市场、金融市场和宏观经济运行等角度进行系统的政策协调。同时应该构建碳金融交易柔性配给调节机制,进一步提升市场的自我调节能力。在事中风险识别和风险化解环节,应该进一步强化交易平台结算制度,依托专业中介结构对碳金融价格风险进行系统识别,同时还可以借鉴金融衍生品市场的大额交易报告机制和强制清算机制,将碳金融交易价格风险通过恰当的机制设计予以化解。在事后风险追责过程中,应该构建全方位多维度的价格风险责任追责机制,如可以将碳金融交易追责问题和全国征信系统进行有效衔接,并构建全国范围的碳金融交易价格风险应急策略平台。

第三,明确碳金融交易价格风险的监管重点。在“碳达峰”和“碳中和”战略目标引领下,中国碳金融交易规模会越来越大,其交易价格风险会随着交易规模和交易频率的增加而不断放大。基于此,中国应该在碳金融交易市场总体风险水平较高背景下积极提升对碳金融交易市场价格风险的宏观审慎监管水平,并进一步厘清碳金融交易价格风险的监管重点。中国当前碳金融交易监管的重点包括市场操纵和欺诈行为、持仓限额、对交易注册的要求、对相关报告的要求和对碳抵消权的监管等方面。其中市场操纵和欺诈行为直接扰乱了市场交易秩序,导致市场交易的混乱,应该在宏观监管中予以重点关注。另外在市场操纵监管中应该重视对碳金融交易的杠杆性卖空行为的监管。在交易注册要求方面,应该进一步强化交易商、经纪人和交易员的注册制度,并进行积极统一管理。在报告要求方面,应该要求相关交易机构和人员严格执行国家关于碳金融交易价格、交易量、持仓量等的相关报告制度,并鼓励交易参与者进一步公开详细交易数据。在碳抵消权监管方面,应该尽快制定与碳抵消权相关的交易政策,进一步明确碳抵消交易是否也需要遵循碳金融交易配额和相关衍生品交易的基本制度问题。综上,只有对上述方面重点对待,才能有效提高碳金融交易宏观审慎监管水平。