RCEP背景下江苏纺织服装产业海外转移情况分析

2022-11-18王晓凤

王晓凤

(江苏省国际经济贸易研究所, 南京 210001)

2022年1月1日起,《区域全面经济伙伴关系协定》(RCEP)陆续在15个成员国正式生效。RCEP的签署和生效是我国实施自由贸易区战略取得的重大进展,将加快东亚经济一体化进程,有力促进区域内贸易投资往来,进一步加强成员国之间的产业分工合作。纺织服装产业是中国制造标志性产业,江苏作为传统纺织服装产业大省,始终高度重视纺织服装产业的持续健康发展。近年来,受劳动力紧张、成本上升以及贸易壁垒等多因素影响,江苏纺织服装产业向东南亚转移的趋势日渐形成。江苏应充分认识到RCEP对纺织服装产业发展的影响,尤其是对产业海外转移的推动作用,主动做好应对措施以促进纺织服装产业持续稳定发展。

一、江苏纺织服装产业发展情况

(一)产业规模

近年来,江苏纺织服装产业的产业规模整体有所缩小,在全省工业和全国纺织服装产业中所占份额呈下降趋势,但仍占据重要地位。根据《江苏统计年鉴》和《中国统计年鉴》数据,整理得出2016—2020年江苏纺织服装产业营业收入、利润总额及其各自占比情况,分别如图1和图2所示。

图1 2016—2020年江苏纺织服装产业营业收入及占比情况

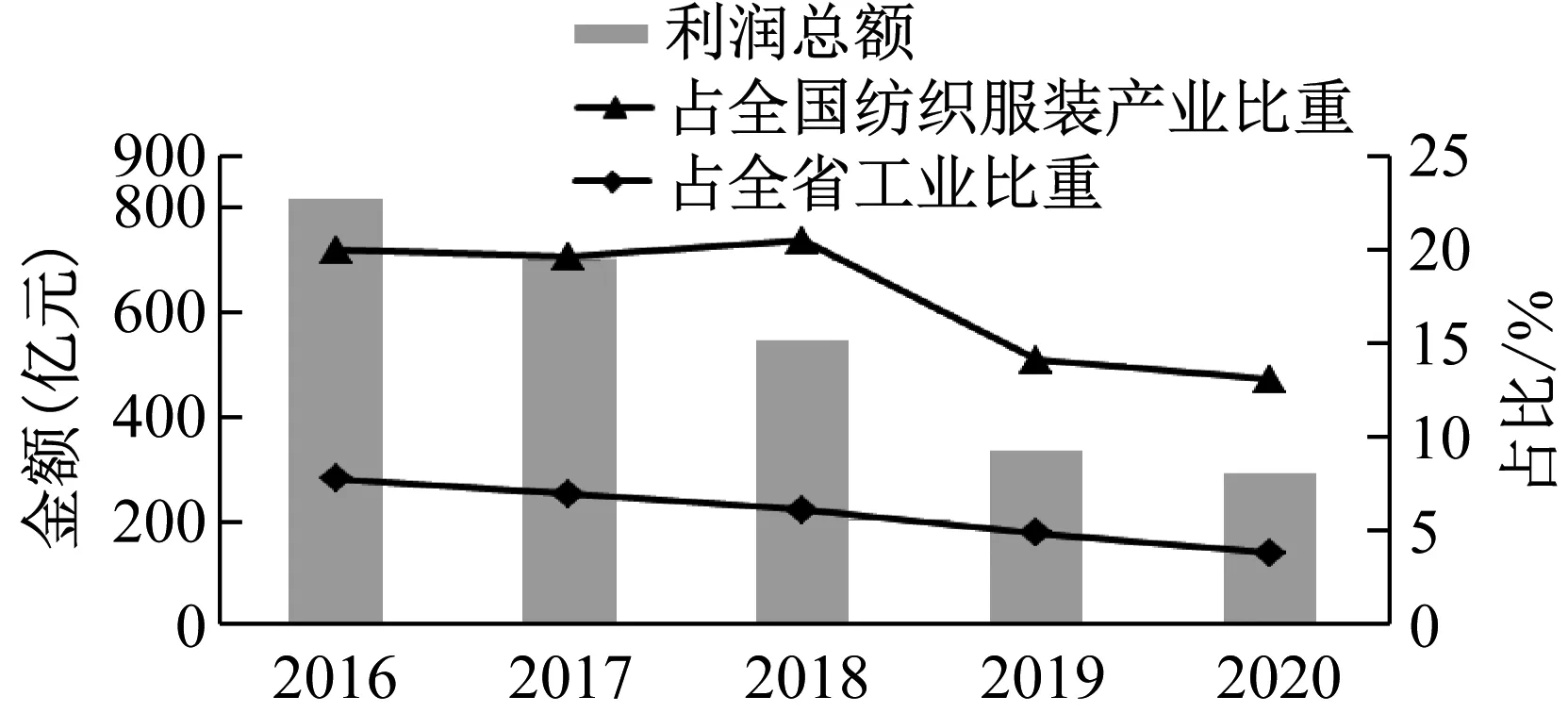

图2 2016—2020年江苏纺织服装产业利润总额及占比情况

由图1可知,江苏纺织服装产业营业收入由2016年的14666亿元降至2020年的8166亿元,年均减少13.6%;营业收入占全省工业总营业收入比重从2016年的9.4%降至2020年的6.5%,占全国纺织服装产业总营业收入比重在20%上下浮动。2020年,江苏纺织服装产业营业收入居全国第二,仅次于浙江。由图2可知,江苏纺织服装产业利润总额由2016年的819亿元降至2020年的291亿元,年均减少22.8%;利润总额占全省工业利润总额比重从2016年的7.4%降至2020年的3.8%,占全国纺织服装产业利润总额比重从2016年的20%降至2020年的13.1%。2020年,江苏纺织服装产业利润总额居全国第三,仅次于福建、浙江。

(二)产业结构

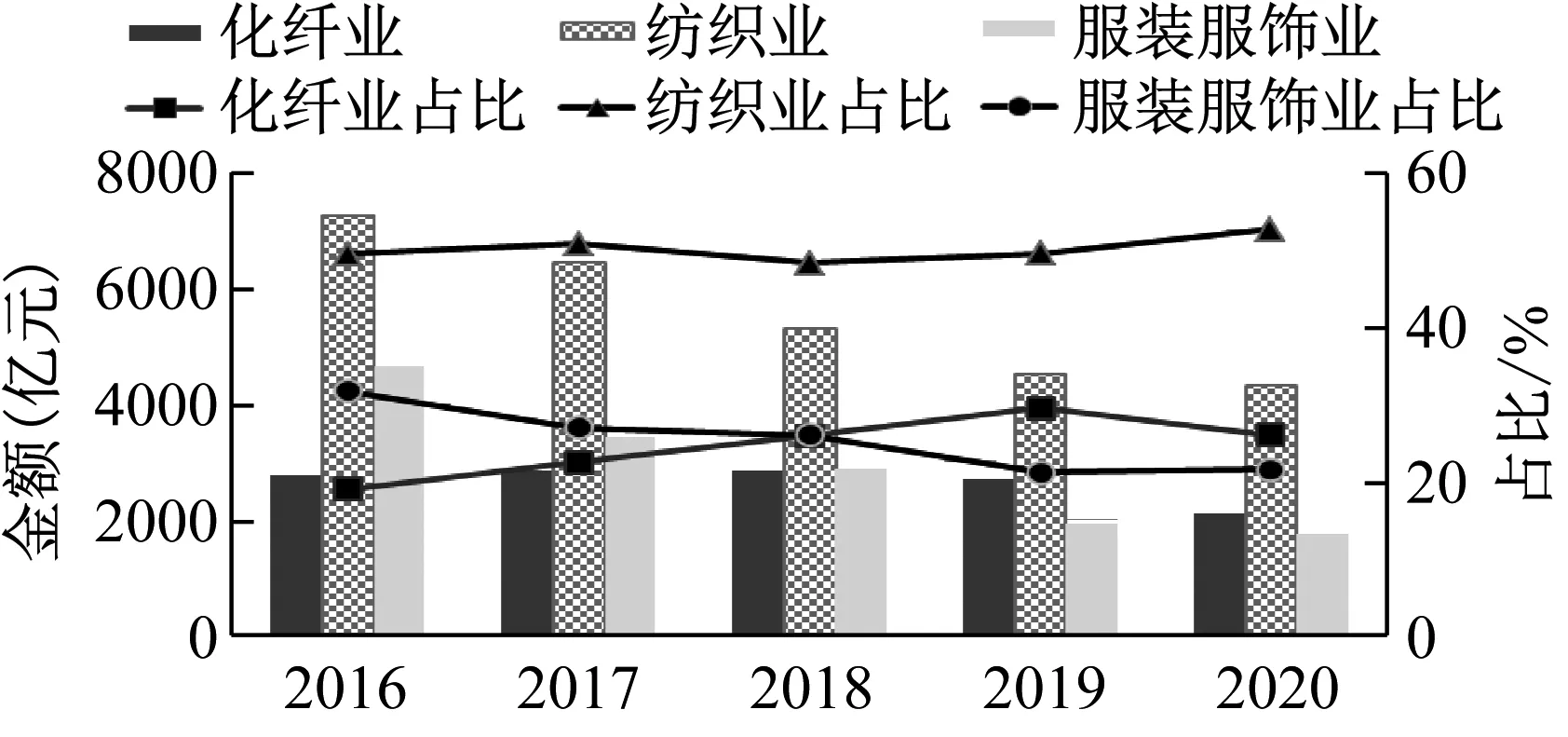

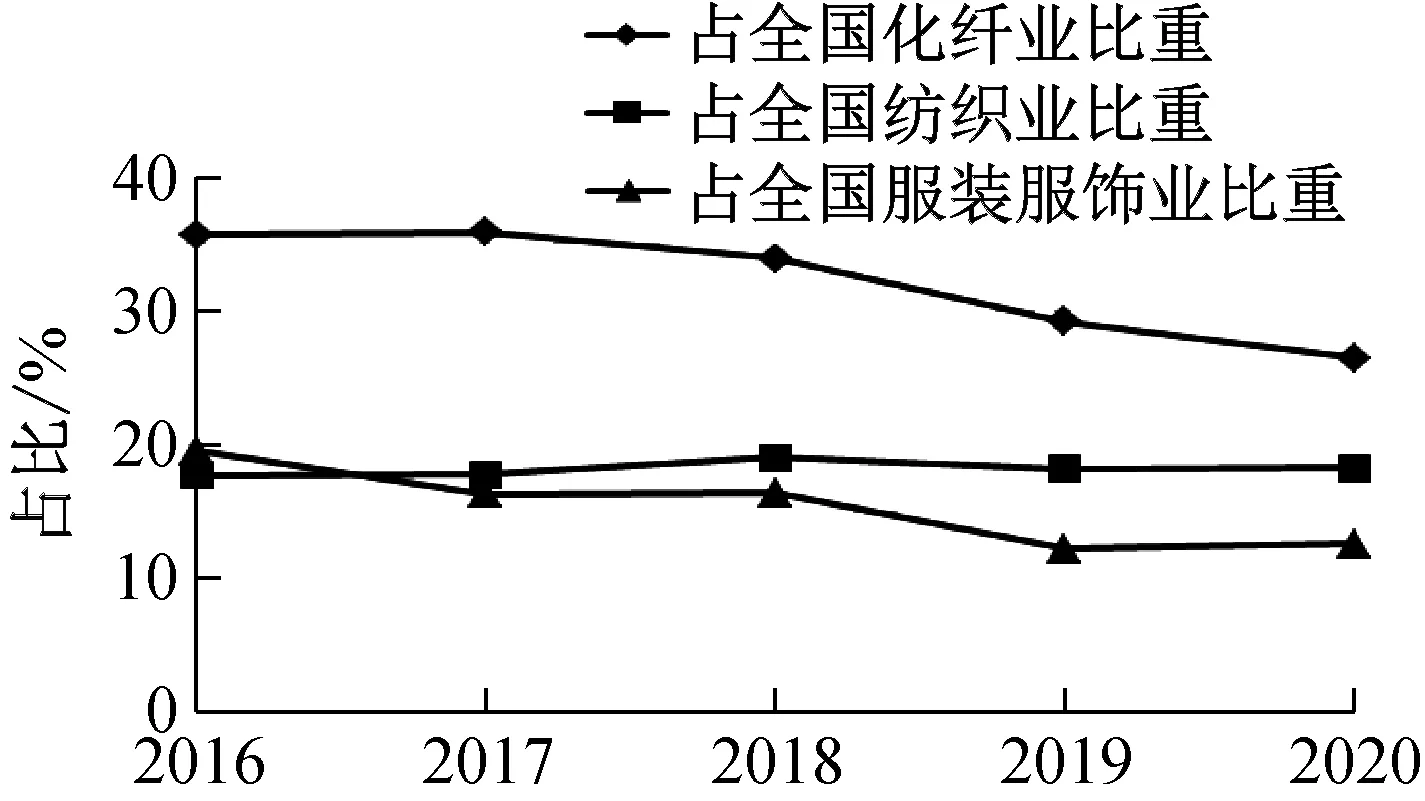

江苏纺织服装产业的产业链较完备,整体结构偏前端,化纤业和纺织业占比大,服装服饰业占比小且呈下降趋势,化纤业、服装服饰业在全国占比下降,纺织业在全国占比保持平稳。根据《江苏统计年鉴》和《中国统计年鉴》数据,整理得出2016—2020年江苏纺织服装产业中化纤业、纺织业和服装服饰业的营业收入及占比情况,如图3和图4所示。

图3 2016—2020年江苏化纤业、纺织业、服装服饰业营业收入及占比情况

图4 2016—2020年江苏化纤业、纺织业、服装服饰业营业收入在全国占比情况

由图3可知,2016—2019年江苏化纤业占比呈上升趋势,2019年达到29.5%后,2020年回落至25.9%;2016—2020年江苏纺织业占比在50%上下浮动,2020年达到52.6%;2016—2019年江苏服装服饰业占比呈下降趋势,2019—2020年保持平稳,维持在21%左右。由图4可知,2016—2018年江苏化纤业占全国化纤业比重保持平稳,维持在35%左右,2018—2020年下降趋势明显,2020年降至26.5%;2016—2020年江苏纺织业占全国纺织业比重维持在18%左右,且呈缓慢上升趋势;2016—2019年江苏服装服饰业占全国服装服饰业比重下降明显,2020年保持平稳,维持在12.5%左右。总体来说,江苏纺织服装产业在产业链上游和中游具有明显竞争优势,下游服装服饰业相对薄弱。

(三)企业情况

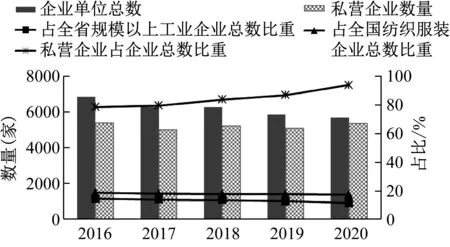

江苏纺织服装企业数量较多,但呈减少趋势,且现有企业大部分是私营企业。根据《江苏统计年鉴》和《中国统计年鉴》数据,整理得出2016—2020年江苏纺织服装企业数量及占比情况,如图5所示。

图5 2016—2020年江苏纺织服装企业数量及占比情况

由图5可知,江苏纺织服装企业数量由2016年的6847家降至2020年的5696家,年均减少4.5%;占全省规模以上工业企业总数比重逐年下降,由2016年的14.3%降至2020年的11.4%;占全国纺织服装企业总数比重逐年缓慢下降,由2016年的18.5%降至2020年的17.2%。2016—2020年江苏纺织服装产业私营企业数量保持平稳,在5000家上下浮动,占全省纺织服装企业总数比重逐年上升,由2016年的78.3%升至2020年的93.8%。

(四)对外贸易

2017—2021年,江苏纺织服装产业进出口总额超500亿美元,占全省进出口额的8%左右,但呈下降趋势,进口以上游和中游产品为主,出口以中游和下游产品为主,主要市场为欧盟、美国、东盟、日本等。根据2017—2021年的南京海关统计数据,整理得出江苏纺织服装产业对外贸易规模、产业分布、市场分布情况,分别如图6、图7、图8所示。

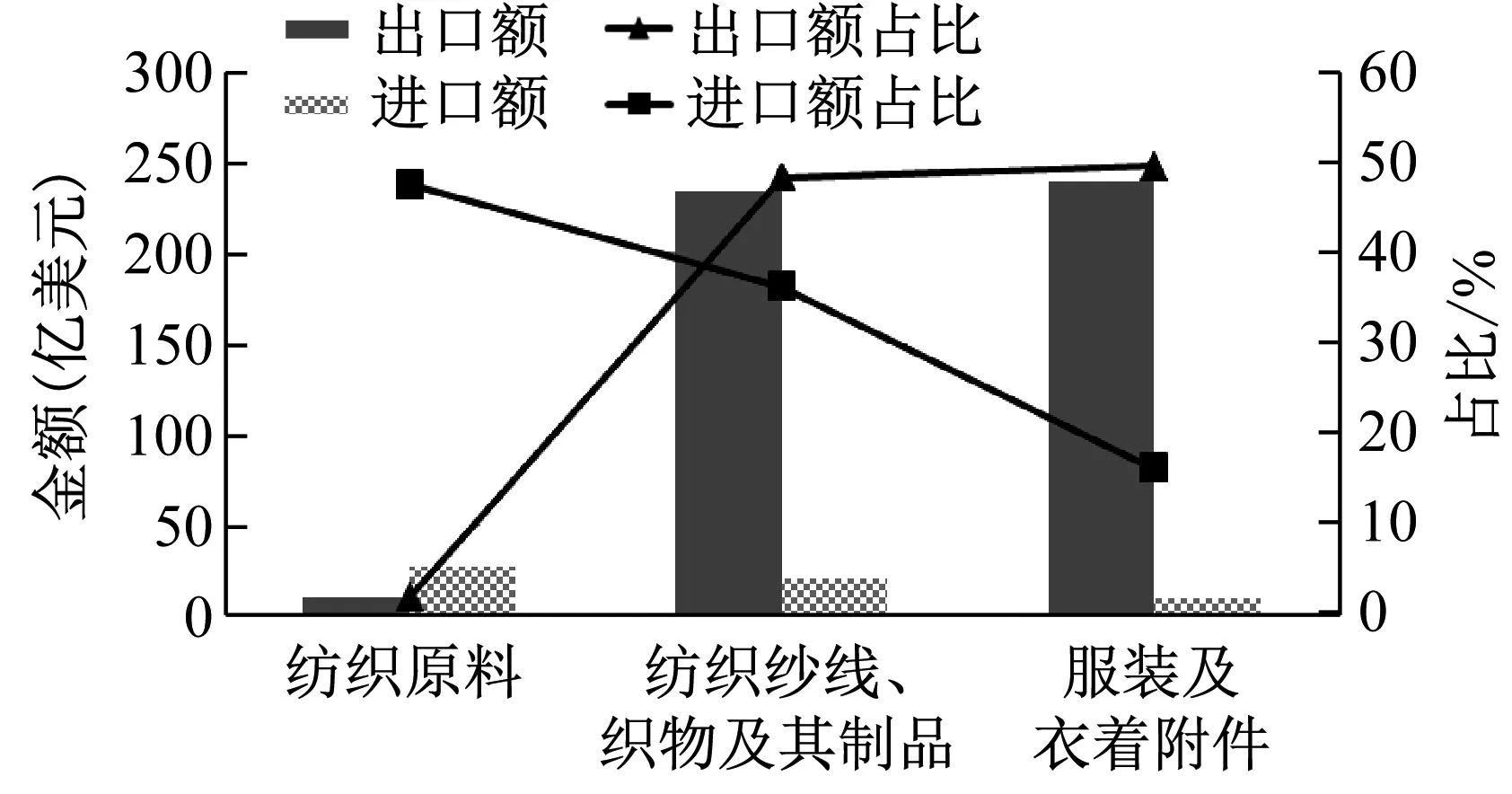

图7 2019年江苏纺织服装产业对外贸易产业分布情况

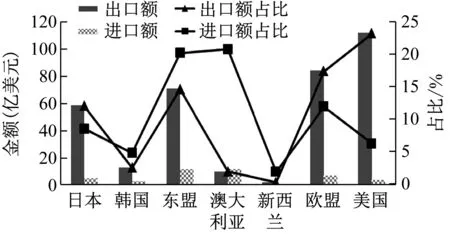

图8 2019年江苏纺织服装产业对外贸易市场分布情况

由图6可知,江苏纺织服装产业出口额由2017年的440亿美元增长到2021年的525亿美元,占全省出口总额比重在12%上下浮动,2021年占比下降明显,降至10.4%;2017—2021年江苏纺织服装产业进口额保持在58亿美元左右,占全省进口总额比重呈下降趋势,由2017年的2.5%降至2021年的1.9%。由图7可知,2019年江苏纺织服装产业出口以纺织纱线、织物及其制品以及服装及衣着附件为主,占比分别达到48%和49%;进口以纺织原料以及纺织纱线、织物及其制品为主,占比分别达到47%和36%。由图8可知,2019年江苏纺织服装产业对外贸易的主要市场为美国、欧盟、东盟、日本等。其中,对RCEP成员出口额占全省纺织服装产业出口总额比重为31.8%,进口额占全省纺织服装产业进口总额比重为56.5%;对美国出口额占全省纺织服装产业出口总额比重为23.2%,进口额占全省纺织服装产业进口总额比重为6.3%;对欧盟出口额占全省纺织服装产业出口总额比重为17.4%,进口额占全省纺织服装产业进口总额比重为12%。江苏纺织服装产业对美国和欧盟出口以服装产品为主。

二、江苏纺织服装产业海外转移的动因

(一)成本导向

纺织服装产业,尤其是成衣制造环节,对劳动力、土地等生产要素的价格敏感度较高。随着江苏的劳动力、原材料、能源以及土地等价格上升,纺织服装产业的利润空间不断缩减。东南亚国家凭借劳动力廉价充足、土地成本较低等优势,成为江苏纺织服装企业海外转移的主要承接地[1]。同时,一些东南亚国家的服装加工产业链逐步完善[2],在争取发达国家大批量中低附加值服装订单的竞争中优势更加明显。

(二)政策导向

目前,中国已签署19 个自由贸易协定,涉及26个国家和地区,通过自由贸易区谈判力争关税减免优惠,为纺织服装产业开拓海外市场提供政策支持。随着“一带一路”倡议的深入实施,国家、江苏省出台多项优惠政策,各类“企业走出去”推介交流活动相继展开,江苏纺织服装企业规模性海外转移也陆续开始[2]。受到中美贸易摩擦影响,江苏的一些纺织服装企业会主动或按欧美买家要求,将部分订单转移到东南亚等地区去生产制作。

(三)技术导向

面料研发是纺织服装产业中技术含量较高的环节,织坯、印染、后整理等流程都会影响面料品质。产品设计是纺织服装产业价值链中的核心,属于智力密集型环节。这些环节对技术、人才的要求较高。同时,在“双碳”目标的引领下,纺织服装企业实现绿色生产成为大势所趋。为了获取先进的研发设计技术、机械制造技术等,江苏的一些纺织服装企业会选择美国、日本、韩国等发达国家的企业进行合作,以提高自身的研发创新水平和国际化品牌运营能力。

(四)市场导向

对外投资产生的最为直接的作用是打开国外市场。通过在目标国直接建厂或入股等方式,企业所生产的产品能直接享受生产国的原产地销售待遇。因此,以欧洲、美国、日本等发达国家和地区为主要市场的江苏纺织服装企业会将部分环节转移至东南亚,享受从当地出口至目标市场的贸易优惠。海外转移后,企业可以形成新的、跨地域的信息框架。对出口导向型的江苏纺织服装企业来说,了解国外市场信息能使企业把握行业趋势,更好地开拓国际市场。

三、RCEP对江苏纺织服装产业海外转移的推动作用

(一)有利于降低对外投资企业贸易成本

东盟国家是江苏纺织服装产业重要的贸易伙伴,对其出口额占全省纺织服装产业出口总额的比重约为15%,对其进口额占全省纺织服装产业进口总额的比重约为20%。江苏纺织服装产业出口以中游纺织纱线、织物及其制品为主,其中近三成纺织制品出口至东盟国家。RCEP扩大了中国与东盟之间原有自贸协定的关税减让商品范围,包括对马来西亚出口的部分棉纱和化纤产品、对菲律宾出口的部分化纤和纺织品、对印度尼西亚出口的部分服装和床上织物,而且部分产品可以享受超出原有自贸协定的关税减让[3],从而进一步降低东盟国家进口江苏纺织服装产品的关税成本。叠加RCEP贸易便利化等措施,有利于促进已将服装制造环节外移至东盟国家的江苏纺织服装企业扩大在外产能规模,进口江苏纺织服装优势中间产品进行加工制造后再出口。

(二)有利于降低企业跨境投资成本

近年来,江苏纺织服装产业发展受到劳动力短缺且成本上涨等限制,同时江苏纺织服装企业也越来越重视提升自身在全球纺织服装价值链中的位置。RCEP的正式生效,为江苏和日本纺织服装产业的经贸合作发展构建了积极稳定的政策环境。作为江苏纺织服装产业重要的经贸合作伙伴之一,日本的纺织技术处于世界领先地位,涵盖纺织服装机械、化纤技术、染色后整理、服装设计营销等领域。RCEP采用负面清单方式对制造业领域投资作出较高开放承诺,并引入棘轮机制,进一步放宽准入限制,扩大投资的定义,纳入准入前国民待遇,规定具体可行的投资促进和投资便利化措施,同时加大对投资者知识产权和投资安全的保护力度,增强了江苏企业对RCEP成员国的投资信心。RCEP投资政策利好有利于促使面对省内综合制造的高成本压力的江苏纺织服装企业通过对外投资获得东南亚地区充足的廉价劳动力,降低生产成本;促使有产业转型升级需求的江苏纺织服装企业对日本投资以获取化纤生产、染色等技术,与日本合作以获取品牌经营、市场营销等方面的经验。

(三)有利于凸显成员国贸易环境优势

美国和欧盟是江苏纺织服装产业重要的出口市场,2019年江苏纺织服装产业对美国和欧盟出口额占全省纺织服装产业出口总额的比重达到40.6%。但受到中美贸易摩擦影响,江苏纺织服装产业对美国出口额下降明显,2019年江苏对美国纺织品出口额同比下降6.2%,服装产品出口额同比下降8.3%。RCEP成员国中部分国家的货物出口美国、欧盟国家等发达国家时具有关税优势,棉花进口也不受配额限制。例如,越南已生效的自贸协定达13 项,包括 CPTPP、越南—欧盟自贸协定等重量级自贸协定,涵盖加拿大、欧盟等非我国自贸伙伴。RCEP的正式生效,有利于进一步促使以欧盟、美国为主要市场的江苏纺织服装企业“走出去”,双向利用我国与RCEP其他成员国的自贸区网络进行产能跨国布局,提高出口竞争力,巩固欧美市场。

(四)有利于减少区域原产限制

RCEP 成员国的发展水平各不相同,在经济结构、资源禀赋等方面有明显差异。RCEP统一了区域内原产地规则,区域原产地累积规则允许产品价值成分在所有 RCEP 成员国范围内进行积累,这将促使更多区域内外企业摆脱国内生产资料的限制,利用比较优势,在区域内最大限度灵活配置资源,整合生产线,以获得更多利润。具体来说,这有利于进一步促使江苏纺织制造企业扩大对澳大利亚、新西兰等RCEP成员国的原材料需求,进一步促使江苏服装加工企业将劳动密集型产业环节转移到劳动力成本低廉的东盟国家,进一步促使致力于在纤维面料产品档次提升和新纤维材料开发应用等领域有所突破的江苏纺织企业扩大对日本、韩国等国家的投资。

四、RCEP背景下江苏纺织服装产业发展需注意的问题

(一)可能会加剧区域内市场竞争

一是成本竞争可能加剧。在成本红利优势逐渐丧失的背景下,江苏纺织服装产业面临中美贸易摩擦等多因素限制。在税收优惠面向所有成员国的前提下,RCEP无法单一放大江苏纺织服装产品关税成本降低的竞争优势。同时,随着转移至东南亚国家的纺织服装企业数量增加,纺织品原料成本和劳动力成本也会增加[1],目前越南劳动力成本已有上升趋势。二是区域内外出口空间可能被挤压。东盟国家的纺织服装贸易结构与江苏存在一定重合,例如都以美国、日本等发达国家为主要出口市场,都以纺织品及原料为主要出口产品。同时,日本、韩国的纺织服装质量高,纺织技术水平高,品牌竞争力大[4]。因此,江苏纺织服装企业的市场份额可能会受到RCEP成员国挤占。三是竞争对手可能会增加。RCEP的原产地规则较宽松,使得区域内企业生产原产地域产品的难度进一步降低,这将吸引更多区域内外企业加入,进一步加剧江苏本土制造业竞争。同样,在东南亚等“成本洼地”投资的江苏企业也将面临来自日本、韩国等国家的企业的竞争。

(二)可能会影响产业链中部分优势环节

江苏纺织服装产业的优势主要在产业链上游和中游的化学纤维、纺织品领域,下游服装服饰环节比较薄弱,RCEP可能会影响江苏纺织服装产业部分环节优势的发挥。一是可能会受到日本产品的关税减免影响。根据中国和日本之间的降税安排,RCEP生效后,中国对日本关税立即降为零的产品以化学纤维等上游纺织原料为主,第11年降为零和第16年降为零的产品也以上游和中游的化学纤维、纺织制品为主。也就是说,中国从日本进口化学纤维等产品享有RCEP关税优惠,这意味着江苏纺织服装产业中化学纤维等产品会面临与日本产品的竞争。二是可能会受到RCEP区域原产地累积规则影响。RCEP成员国中不乏重要的优质原材料和中间品进口来源国,RCEP区域原产地累积规则有利于企业进一步扩大采购范围,因此区域内纺织服装产业上游和中游的产品利润会面临挤压,从事纺织服装产业原材料和中间品生产的江苏企业将受到考验。

(三)可能会促使转移趋势进一步向产业链上游延伸

近年来,原材料、能源、土地、劳动力等的价格快速上升,能源双控、限电限产等政策不稳定,同时还存在美欧贸易壁垒以及环保压力、绿色标准限制等,江苏纺织服装产业面临着前所未有的困境[5]。为减弱多方面因素对盈利的波动影响,并考虑到RCEP原产地规则和投资贸易政策利好,江苏纺织服装产业各生产环节企业向外转移意愿增强。随着产业转移规模扩大,进入产业优化阶段后,产业链整体转移的趋势较为明显[6]。如化纤业,目前核心原材料PX的定价权掌握在日本、韩国等国家手中,为了降低成本和对 PX 的进口依赖度,江苏有实力企业可能会向相关资源丰富的东盟国家投资上游产业;如纺织业,受棉花配额、采购战略等因素限制,为了控制原材料成本和保障原材料来源稳定,已在东盟国家投资建厂的江苏纺织服装企业可能会扩大对RCEP其他成员国的原材料需求,直接将原材料进口至东盟国家加工成面料,使转移趋势进一步向产业链上游延伸。

五、促进江苏纺织服装产业持续发展的政策建议

(一)做强前端,以研发创新提升优势产品竞争力

立足江苏纺织服装产业结构优势和技术优势主要在前端的实际,更加注重发挥江苏纺织产业创新资源优势,用好对各类企业技术中心、创新平台的支持政策,鼓励引导相关企业、高校和科研机构持续深耕新型纺织原料、生态染整、毛纺棉纺技术等领域,努力在高端纤维、功能面料、产业用纺织品等的生产技术方面实现更大突破,加快产业化应用。充分利用大数据、物联网、人工智能等技术,在产品研发、质量控制等环节进行全面运用和系统协同,推动企业“智改数转”,提升生产运营的专业化、精细化水平。

(二)巩固中端,以合理政策稳定市场主体预期

纺纱、印染等中端环节企业对用工成本的敏感度以及转移意向均低于成衣制作环节,但稳定的政策导向和预期对保障企业正常生产经营、维护企业利益至关重要。一方面,要准确把握实现“双碳”目标的具体要求,对企业做好政策解读工作,有效引导企业预期,不搞“一刀切”,持续鼓励企业加大环保力度。另一方面,要研究制定对做大做强纺织面料专业化市场的支持政策,着力打造服务RCEP区域的面料展示交易中心,提升对纺织、染整等中端环节企业的牵引力,巩固对后端成衣制作环节的话语权,着力塑造“以我为中心”的RCEP区域纺织服装产业链。

(三)链接末端,以产业链整合塑造区域分工合作体系

着眼RCEP区域和行业发展全局,积极支持、大力推动以外贸企业为主体的区域产业链整合重构,通过“产业链协同+供应链整合”,有效链接江苏上游和中游环节以及东盟下游环节,构建“高附加值环节在内、高人工成本弹性在外”的纺织服装制造网络,形成区域内紧密联系的产业合作体系,提升对外整体竞争力。引导龙头企业建立链接品牌商、面料商、加工厂、服务商的一站式供应链平台,带动产业合作和升级。尽快在周边国家建设纺织服装境外园区,鼓励引导江苏纺织服装产业加工制造环节的“走出去”企业向园区集聚,以集聚优势降低生产经营成本,合力应对境外投资风险。

(四)迈向高端,以品牌标准推动产业跨上新台阶

鼓励引导企业把握品质消费、国潮消费等潮流趋势,深挖苏绣、云锦等传统文化内涵,并与现代产业技术有机结合,培育打造江苏服装领域的特色品牌、知名品牌。支持企业“走出去”并购国际知名服装品牌,构建国际营销网络,实现品牌形象和国际化经营水平的跃升。在办好“紫金国际时尚服装周”“江苏品牌服装创新发展大会”等展览展示活动的基础上,积极支持相关地区培育打造国内顶尖、国际知名的“服装周”活动品牌,提升对行业潮流趋势的影响力。大力支持产业链各环节企业参与行业标准、全球标准的制定,提升我国在绿色、环保、低碳等领域的话语权。