我国普惠小微贷款发展研究

2022-10-30□方平

□方 平

一、引言及文献综述

为支持小微企业发展,提升我国经济的活力,提高就业率,近年来我国一直大力支持和发展普惠小微贷款。2022 年,由于新冠肺炎疫情的影响,经济下行压力持续加大,我国GDP 保持快速增长有一定困难,加大普惠小微贷款更是成为发展经济的重要手段。2022 年5 月31 日,国务院发布《国务院关于印发扎实稳住经济一揽子政策措施的通知》,要求加大普惠小微贷款支持力度,继续新增支农支小再贷款额度。普惠小微贷款一般指普惠型小微企业贷款,是银行向小微企业发放的一种用于生产经营活动,单户授信总额在1000 万元(含)以下的贷款。该贷款主要是针对小微企业“融资难”“融资贵”等问题,是银行用来助力民营和小微企业发展的。在办理这种贷款时企业可以享受到一定的贷款利率优惠,这样在办理贷款后企业支出的利息少,对企业发展是非常有利的。

国内许多学者对我国普惠小微贷款发展进行了研究。王林傲(2018)对平安普惠小额贷款产品进行研究分析,从营销方面、产品设计方面、内部管理方面提出对策建议。林宏山等(2015)探析了普惠金融视角下小微企业贷款保证保险的发展。常永亮(2019)提出建立普惠金融发展的长效机制,打破普惠金融成本高、风险大、效益低的商业化经营难题。陈娅(2020)研究了普惠金融背景下银行对小微企业贷款业务的优化问题,提出了改进措施。孙常林和肖坚(2021)提出了普惠小微贷款延期还本付息政策到期退出的建议。王军只(2021)探讨了普惠小微企业贷款延期支持工具的会计计量问题,建议规范商业银行对普惠小微企业贷款延期支持工具的会计核算,协调交易双方对支持工具会计属性的认定。任倩(2021)比较分析纯市场内生条件和政策介入下小微信贷运行机理并提出了针对性的建议。本文的研究基于2022 年政府出台更多普惠小微贷款支持政策措施的背景,具有较强的时效性和现实意义。

二、我国普惠小微贷款发展现状

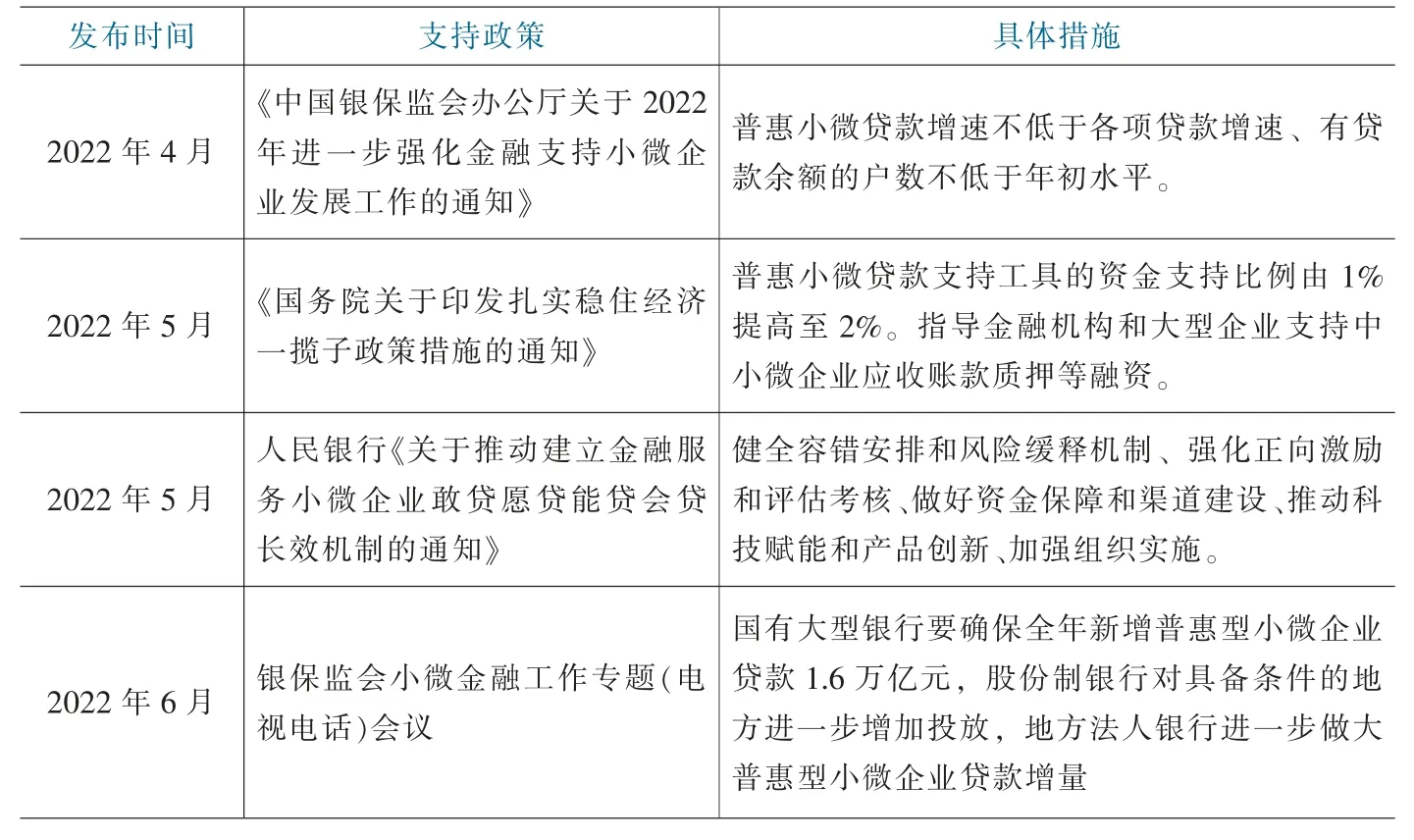

今年以来,国务院及监管机构出台多项政策措施,支持我国普惠小微贷款的发放。5 月31 日,国务院发布《国务院关于印发扎实稳住经济一揽子政策措施的通知》,要求加大普惠小微贷款支持力度,继续新增支农支小再贷款额度。将普惠小微贷款支持工具的资金支持比例由1%提高至2%,指导金融机构和大型企业支持中小微企业应收账款质押等融资。6 月,银保监会召开小微金融工作专题(电视电话)会议,抓实小微企业信贷计划执行,国有大型银行要确保全年新增普惠型小微企业贷款1.6 万亿元。股份制银行要在完成现有信贷计划的基础上,对具备条件的地方进一步增加投放。地方法人银行要用好用足普惠小微贷款支持工具、支小再贷款等政策,进一步做大普惠型小微企业贷款增量(见下表)。

表 2022 年国务院及监管机构普惠小微贷款支持政策措施

普惠小微贷款对经济社会发展有着积极的作用,可以促进广大小微企业生存和发展,提升活力,大幅度解决就业难问题,进而拉动国民经济,并有利于消除贫困,提高幸福指数,促进社会和谐稳定。在我国,国有大型银行、股份制银行以及地方法人银行,均在不断加大发放普惠小微贷款力度,并充分运用好普惠小微贷款支持工作以及支小再贷款政策。大型银行机构重心下沉,农村金融市场竞争加剧,而且地方法人银行机构承担了大量普惠金融责任,贷款风险也较高。

2021 年,我国普惠小微贷款余额达19.2 万亿元,同比增长27.3%;普惠小微贷款授信户数达4456 万户,同比增长38.0%。融资成本方面,2021 年新发放普惠小微企业贷款加权平均利率为4.93%,比2020 年全年水平下降0.22 个百分点,比全部企业贷款利率降幅多降0.12 个百分点。当前普惠小微企业融资“量增、面扩、价降”的特征已经比较明显。

2022 年,我国普惠小微贷款发展态势良好,贷款余额快速增长,贷款利率不断降低。一季度末,人民币普惠金融领域贷款余额28.48 万亿元,同比增长21.4%,比上年末低1.8 个百分点;一季度增加1.98 万亿元,同比多增178 亿元。2022 年一季度末,普惠小微贷款余额20.77 万亿元,同比增长24.6%,增速比上年末低2.7 个百分点,其中信用贷款占比18.9%,比上年末高0.8 个百分点;一季度增加1.55 万亿元,同比少增241 亿元。农户生产经营贷款余额7.25 万亿元,同比增长14.1%;创业担保贷款余额2513 亿元,同比增长11%;助学贷款余额1434 亿元,同比增长12.3%。3 月份新发放普惠小微企业贷款利率为4.93%,比年初低17 个基点。

另据中国人民银行统计,截至2022 年6 月末,普惠小微贷款余额同比增长23.8%,比各项贷款增速高12.6 个百分点;普惠小微授信户数为5239 万户,同比增长36.8%。

三、我国普惠小微贷款存在的问题

(一)法律法规体系不健全

我国普惠小微贷款专门法律规章制度体系不够完善。虽然近2 年出台了一些支持政策,但主要是以国务院和监管机构的通知为主,缺乏专门的法律法规,支持体系不够完整。没有针对普惠小微贷款的贷款流程、风险分担及担保机制、财税支持、监管评估等较为具体的规章制度,影响到支持政策的实施效果。没有对不同的普惠小微贷款类别建立差异化的法律监管制度。

(二)征信体系不完善

普惠小微贷款存在户数多的特点,且相当一部分是无抵押信用贷款,对风险控制的要求比较高,征信状况是极其重要的放贷指标。我国征信体系尚不完善,目前最主要的仅是人民银行的征信系统,尚没有把小微企业以及其高级管理人员的涉诉情况、网络使用数据、信用等级等统一进行整合,各金融机构对客户信用状况掌握的个性化信息没有有效安全的共享,存在信息不对称。没有在国家层面建立打通政府和金融机构的统一的小微企业信用信息共享平台。

(三)政府支持力度不足

普惠小微贷款支持手段不足,还是以资金补助为主,缺乏创新的支持手段,没有建立完整的普惠型支持服务体系。普惠小微贷款支持过多依赖于中央,地方政府支持力度不够。贷款担保保证保险及再保险支持不完善,无法有效降低金融机构贷款风险。政府层面的普惠小微贷款专项基金不足,促进贷款增速效果有限。贷款贴息、担保费补贴和风险补偿等补贴手段也不完善。

(四)专业人才不多

普惠小微贷款发放工作是一项具有专业性的工作,在贷款流程、风险评估、担保抵押、贷后检查等方面都具有其独特的地方。绝大多数银行从业人员对传统的银行贷款发放比较熟悉,缺乏对普惠小微贷款业务知识的了解。普惠小微贷款工作人员往往是从其他岗位抽调而来或者是兼任,专职人员较为缺乏。专门的奖惩制度不完善,难以提高客户经理的工作积极性。作为近几年的一项重点业务,相关知识培训较不足,难以请到高水平的培训讲师。

(五)宣传力度不够

普惠小微贷款是近几年重点支持的贷款项目,有其特殊的业务要求,且面对群体较为大众,需要进行大面积宣传,使广大小微企业知道、了解到银行的贷款政策,扩大受益群体。但目前宣传效果不佳,金融机构大多仍局限于在单位等待企业上门咨询和办理贷款,宣传方式不够多样化,存在大量的小微企业不了解普惠小微贷款的要求和申请流程,即使经营困难也得不到足够的金融支持,从而偏离了政府的初衷。

(六)贷款业务种类及创新不足

推进普惠小微贷款业务,实现贷款增速,丰富贷款产品种类是十分有效的方式,但目前我国普惠小微贷款种类不足,还是以类似传统的贷款产品为主,创新性不够。贷款风险分担和担保抵押方式也缺乏足够的创新,难以给贷款业务给予更多的支持。线上授信、随借随还、无还本续贷等创新手段尚不完善。

四、我国普惠小微贷款的发展建议

(一)健全法律法规体系

健全普惠小微贷款专门法律法规体系,规范专业监管机构及监管部门,实行差异化监管制度。建立小微企业融资风险分担机制及融资担保体系,扩大担保范围,提高银行小微贷款的风险承担能力。完善小微企业财政贴息机制,强化监管,组织开展小微信贷政策执行效果评价和第三方评估,把小微信贷投放与管理纳入到非现场监管和现场检查的重要内容。

(二)完善信用体系建设

健全人民银行征信体系。加大诚实守信的宣传力度,引导小微企业提升诚信意识。人民银行、银保监会等监管机构共享监管信息,建立金融机构间信息共享平台。政府整合工商、税务等政府部门,以及法院、网络、金融机构等的小微企业信用信息,在国家层面搭建统一的、标准化的小微企业信息共享平台和信用体系。较为完善的信用体系,可以降低金融机构发放普惠小微贷款的风险,提高放贷积极性和抵御贷款风险的能力。

(三)加大政府支持力度

建立政府普惠服务体系,加强普惠小微贷款专项基金支持。完善财政激励机制,落实各项税收优惠及奖励补贴,提供贷款贴息、担保费补贴和风险补偿,扩大免征减征增值税小微企业范围。引入再保险机制,设立专项风险基金,进一步完善风险救助机制。地方政府加大支持力度,多出台和实施与中央政府配套的普惠小微贷款支持政策。

(四)加强专业人才队伍建设

加强专业性人才队伍的建设和培养,提高业务人员的工作能力和业务水平,提升企业经营状况评估能力以及风险评估能力等,提高贷款业务审批效率。在队伍建设、内部管理等方面确保对普惠小微企业业务的充足支持,配足普惠小微贷款业务人员,做好后备人才的储备,并提高相关领导的管理能力和业务水平;做好岗位职责划分,确保从业人员有充足时间和精力做好岗位工作;建立合理有效奖惩制度,提高客户经理工作积极性。进行充足的业务培训,聘请高水平的培训讲师,提高业务人员的综合素质和工作能力。

(五)加大宣传推广力度

加大普惠小微贷款业务对外宣传力度,使更多的小微企业了解并受益。搭建银企业务对接和推介平台,协调监管机构的宣传支持,举行金融机构和小微企业见面会,沟通需求,积极推广业务。在政府、监管机构及金融机构网站进行业务宣传推广、通过网络、电视、报纸、写字楼、社区等媒介,积极进行普惠小微贷款业务宣传,扩大影响力,增强小微企业办理贷款的主动性和积极性,推动普惠小微贷款发展。贷款业务人员主动联系小微企业,主动介绍业务知识,上门完成收集贷款材料,确定授信方案。

(六)创新贷款业务种类

加大与政府、监管机构及互联网公司等第三方平台合作,运用大数据、云计算等先进金融科技手段,完善线上授信体系,打造线上完善的小微金融产品体系,随借随还系统便利化,使普惠小微企业贷款申请方便,还款方便。创新还款方式,推广无还本续贷产品,简化还款手续。推进普惠小微企业贷款产品创新,推广林权、土地承包权、知识产权等特殊押品创新。设立普惠金融事业部,以客户需求为导向,开发个性化差异化的金融产品及服务。