金融科技对银行风险承担的异质性影响研究

2022-10-25王鑫李程

王 鑫 李 程

(安永(中国)企业咨询有限公司北京分公司,北京 100000;天津工业大学,天津 300387)

一、引言

近几年,金融科技(FinTech)发展迅猛,在金融行业也引起了广泛的关注。云计算、大数据、人工智能、区块链等新技术已经在金融领域得到了广泛的应用,金融技术正深刻地改变着金融生态,重塑着整个金融体系。“没有科技不金融”已经成为行业共识,在带来新业态、新模式的同时也带来新的风险。随着金融科技的发展,金融科技产业的发展受到政府的高度关注,政府出台了一系列的金融科技安全可控发展的政策。

金融科技对金融业的潜在影响主要反映在金融稳定和获得服务的机会上。金融科技可能会带来深刻的变化,但它也将带来重大的监管挑战。此外,金融科技具有技术和金融的双重特性,这可能对商业银行的风险行为有更大的影响。金融科技对不同类型商业银行盈利能力的影响,显示出显著的异质性。银行的稳定性也受到信息科技的进步和金融科技公司的竞争压力的影响,银行需要审查其竞争优势,以适应新的现实。

针对金融科技对银行风险的影响重要性,本文将利用文本挖掘与因素分析相结合的方法,对中国14家中国的商业银行2010-2020年间的非平衡面板数据进行了实证研究,就金融科技对银行业风险承担的整体及其异质性影响进行经验分析,并给出相关政策建议。

关于金融科技对银行风险的作用,已经有很多研究,但是观点并不一致:

一方面,金融科技有利于降低银行风险承担。Deng.et.al(2021)研究表明,金融科技的发展将通过银行内部利差、管理能力、银行外部竞争强度和居民储蓄意愿等渠道影响银行的风险承担。盛天翔和范从来(2020)的研究也表明,金融技术可以优化银行的信贷结构。刘志洋等(2022)研究发现,金融科技并没有增加市值较低商业银行的风险承担水平;刘莉和李舞岩(2022)认为,发展银行业金融科技能够有效降低银行信贷风险;郑宗杰和任碧云(2022)同样认为,金融科技能够显著降低商业银行的风险承担水平,但是对不同类型商业银行风险承担的影响效果存在显著差异。陈敏和高传君(2022)研究发现,金融科技能够通过事前信息、事中管理、事后损失三条传导渠道影响我国银行风险承担行为的扩张及结构优化。金融科技有利于降低信息不对称,使得银行能够识别出贷款客户的特征,提高信息获取、数据处理以及客户管理的效率,更好地应对贷款的逆向选择风险。

另一方面,金融科技可能会加重银行的风险。杨东(2018)认为,科技驱动的金融创新所内含的技术风险、操作风险,存在诱发系统性风险之可能。熊健等(2021)指出,金融技术会造成银行业的损失,并会加剧竞争,进而造成负面的市场挤压。王奕婷和罗双成(2022)认为,金融科技的进一步发展可能超越监管的束缚,不利于银行经营绩效,甚至可能引发系统性风险。

因此,金融科技既可以降低银行风险承担,在金融监管相对落后的情况下,金融技术也会使商业银行面临更多的风险,从而导致整个金融体系的危机。

金融科技对银行风险的影响具有正反两个方面的效果,这也为本文的研究提供了空间,已有的金融科技在银行中的运用和影响的文献为本文的研究打下了坚实的基础,但是仍然有值得研究的内容。一是在研究内容方面,目前已有的文献对银行风险承担没有分类进行研究,缺乏对不同类型的银行进行对比分析;二是研究大多数结论是正面或者负面的影响,异质性效果相对较少。对此,本文将做出相应的研究。

二、实证研究

(一)变量选取与数据来源

1.银行分类

本文研究2010-2021年中国27家商业银行的年度数据。本文采用的数据来源于Wind数据库、国泰君安数据库、各商业银行年报、国家统计局。

2.金融科技指标

本文采取郭品、沈悦的文本挖掘方法来构建金融科技指标。该方法是基于国内互联网搜索的新闻关键词来构建金融科技指标数。Askitas et al.(2009)曾经通过研究发现,新闻数量可以在一定程度上表明公众对事件的重视程度以及相关企业提供的关联供给信息。在本文中,具体步骤如下:

(1)构建金融科技词库。本文基于郭品和沈悦(2015)的互联网金融词库,收录了14个和金融科技相关的关键词,如表1。这14个关键词包括四个维度:基础技术、转移支付、风险管理、中介渠道。

表1 金融科技关键词词库

(2)检索所选关键词的新闻数量。通过爬虫技术,爬取百度新闻指数的源代码。爬取的数据时间为2010年至2021年。运用Python处理代码,汇总得到图1关键指标的数据。

图1 金融科技指数

3.信用风险指标

因考虑数据的可获得性,将采用不良贷款率来衡量商业银行的信用风险。不良贷款率的数值越高,商业银行信用风险水平越大。数据来源Wind数据库。

4.流动性风险指标

本文选择存贷比作为商业银行流动性风险的衡量指标。2015年之前将存贷比不高于75%作为监管指标,2015年之后存贷比则作为监测指标。从银行抵抗流动性风险的角度,存贷比不宜过高。若一家银行存贷比过高,则说明银行的存款准备金率过少,一旦出现现金大量取出的情况将会导致银行出现支付危机。

5.控制变量选取

在本文中,选取了以下五个变量作为控制变量,目的是增强模型的完整性与可靠性,如表2。

表2 变量的解释说明

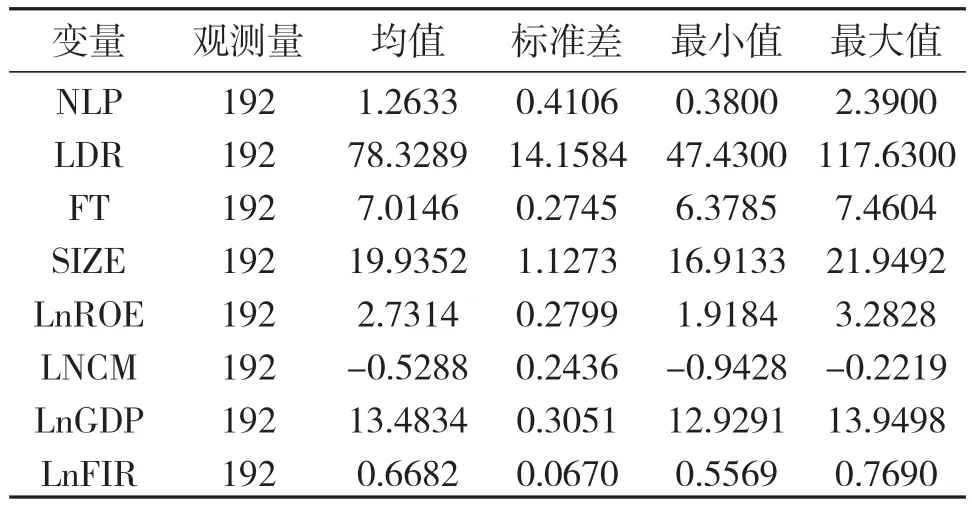

6.变量描述性统计

通过表3和表4可以看出大型商业银行不良贷款率最大2.39,最小0.38,远低于5%不良贷款率警戒线,说明大型商业银行的信贷资产较为理想,属于可控范围内。地方行的不良贷款率最小值是0.0477,最大值是4.11,标准差是0.8766,波动率较大,表明地方行的不良贷款率有较大的差别。在大型商业银行流动性风险方面,存贷比标准差是14.16,说明不同银行间存贷比差别较大。在地方行中,存贷比标准差是15.01,说明地方行之间的存贷比差异较大。

表3 描述性统计-大型商业银行

表4 描述性统计-地方商业银行

(二)商业银行信用风险的实证研究

1. 建立回归模型

此模型衡量金融科技对大型商业银行信用风险的总效应。

2.金融科技对商业银行信用风险影响的异质性回归与分析

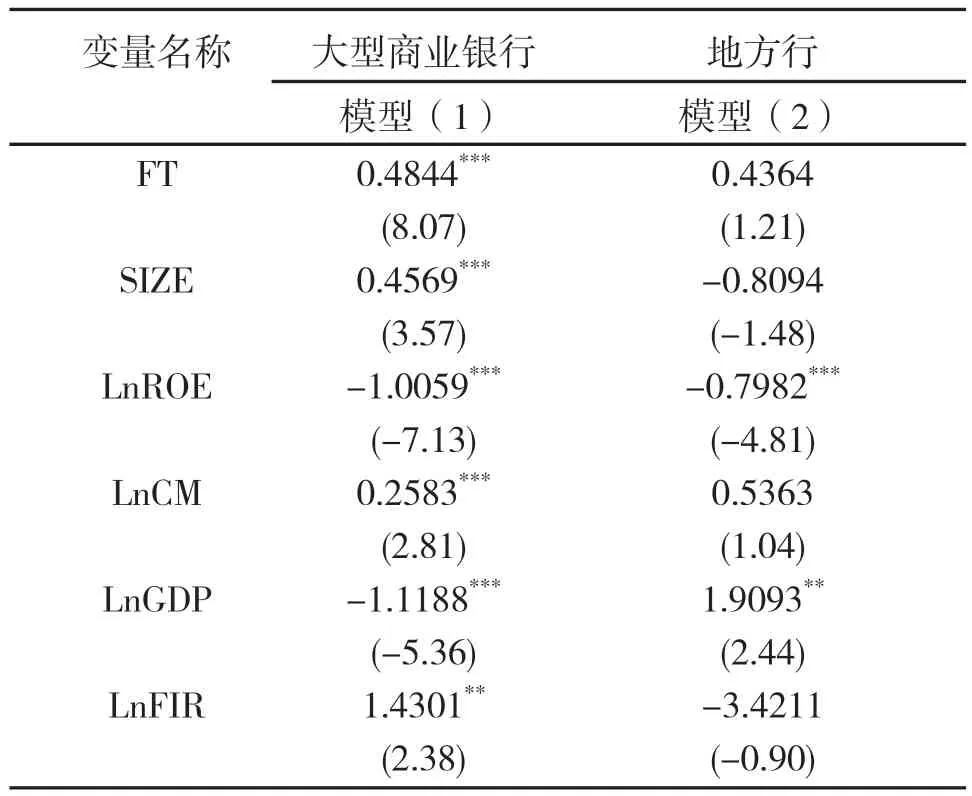

表5 金融科技对大型商业银行和地方商业银行信用风险的检验结果

通过实证分析,可以分析商业银行信用风险的异质性承担。模型(1)的大型商业银行,所有变量在1%的水平下呈现显著关系。其中,金融科技(FT)、金融相关比率(LnFIR)、资本市场深度(LnCM)对不良贷款率(NLP)显著为正,净资产收益率(LnROE)、宏观经济(LnGDP)对不良贷款率显著为负。实证结果说明金融科技的进步会增加大型商业银行的信用风险,大型商业银行的良好经营以及宏观经济的发展都会降低信用风险。这是因为从外部而言,面对着市场上出现的各种新兴互联网借贷机构,大型商业银行不得不与这些机构进行竞争。大型商业银行为了维持较高的利润水平而进行较高风险决策,进而提升了大型商业银行的信用风险水平。

模型(2)的地方商业银行表明,变量FT在10%的置信水平下仍不显著,说明对于地方行,金融科技与信用风险的线性关系不成立。在实证回归模型,体现了银行经营效率的变量LnROE在1%的置信水平下与商业银行信用风险呈负相关。这说明,地方商业银行经营效率提升会降低信用风险承担。这是由于地方商业银行的业务偏好决定的。相对于大型商业银行的授信业务,地方商业银行本身的业务信用风险更大。虽然地方商业银行凭借靠近基层的优势,可以更好的推广金融科技产品,但只是增加了授信渠道,对信用风险影响不大。所以地方行的金融科技指数对信用风险影响不大。

(三)商业银行流动性风险的实证研究

1. 建立回归模型

此模型衡量金融科技对大型商业银行流动性风险的总效应。

2. 金融科技对商业银行流动性风险影响的异质性回归与分析

表6 金融科技对大型商业银行和地方商业银行流动性风险的检验结果

通过模型(3)的实证分析,对于大型商业银行,金融科技指数、净资产收益率、金融相关比与流动性风险表现为显著的负向关系,银行资产规模与宏观经济状况与流动性风险呈显著正向关系。对于金融科技指数(FT),在1%的水平下显著为负,显著系数为-4.393461,说明金融科技的发展会降低大型商业银行流动性风险。这是因为,外部金融科技的发展与大型商业银行的贷款业务存在较强竞争关系。当有贷款需求时,越来越多的投资者会选择新兴的金融科技产品。这类新型金融科技产品具有更加便捷的贷款流程,更低的贷款率,所以会对投资者产生更强的吸引力,这样导致存贷比的下降,银行的资金将会更多,从而有效缓解因集中支取而产生的的流动性风险。然而大型银行作为我国金额系统最为重要的银行,受到的监管也最多。银行内部金融科技新兴产品未对存款贷款结构造成较大影响。

对比模型(3),模型(4)体现了解释变量和被解释变量对地方行流动性风险。金融科技指数的影响方向与大型商业银行同向,只是影响系数为-7.150663,大于模型(3)的-4.393461。说明相比较于大型商业银行,金融科技对地方商业银行流动性风险的反向影响作用更大。这是因为由于大型金融科技企业打通地方赛道的能力有限,与大型商业银行相比,地方商业银行与金融科技企业的竞争关系小。并且,相较受监管更严格的大型商业银行,地方行擅长利用贴近基层的天然优势,运用灵活的经营理念,因地制宜创造出更多金融产品。这些金融产品有效增加银行存款总额,分散了贷款压力,从而降低流动性风险。由于地方行金融产品更加贴合基层需求,从而有更强的与外部金融科技产品竞争的能力。综合两点因素导致金融科技更有效降低流动性风险。

结合上述商业银行信用风险模型(1)、模型(2)和流动性模型(3)、模型(4),关于金融科技对商业银行风险我们可以得出以下结论:金融科技在1%的水平下会增加大型商业银行信用风险,然而金融科技与地方商业银行信用风险关系不显著;不论大型商业银行还是地方商业银行,金融科技在1%水平下会降低商业银行流动性风险。针对信用风险和流动性风险变动方向相反,可能由如下原因导致。银行“基本流动性”是指客户提取存款以及到期获得本息的需求被满足。流动性风险小表明银行具有合理的资金管理结构,不会出现因客户挤兑而出现的流动性危机。大型金融科技企业与大型商业银行存在竞争效应,银行传统的贷款业务会被分流,而地方商业银行凭借区位优势,利用金融科技创新业务模式,存款途径增加。银行的信用风险是指交易到期,对方不履行债务的风险,表明银行遭受损失的可能性。就外部竞争而言,由于受监管,大型商业银行面对依托大数据、云计算等大型金融科技机构竞争能力不足。面对冲击,银行为了维持行业地位与获得利润,愿意开展相对高风险业务,这部分无疑增加了商业银行信用风险。从另外方面来看,这几年银行坏账的增加也说明大型银行面临了较高的信用风险。金融科技的发展将通过银行内部息差等渠道影响银行的风险行为。近几年虽然金融科技与互联网金融发展迅速,银行因此也获得较多利润,但因为银行技术发展不全面,政府和行业相关的监管标准不统一导致银行自身监控差异性大。银行金融科技部门和监管部门的不确定性都会使银行面临更严重的信用风险。

三、结论与政策建议

本文基于金融科技和商业银行信用风险、流动性风险等基本理论,通过16家大型商业银行和11家地方商业银行2020-2021年的数据,使用文本挖掘方法构建金融科技指数进行研究。本文研究结论如下。第一,金融科技的发展总体上提升大型商业银行信用风险,而对地方商业银行信用风险的影响效果不显著;第二,金融科技对商业银行流动性风险有显著的负向效应,不同类型的商业银行的流动性风险水平受金融科技影响不同,其中地方银行更加敏感;第三,不论大型商业银行还是地方商业银行,良好的经营效率可以显著降低信用风险;金融相关比率、资本市场深度对信用风险显著为正,这是因为大型商业银行在资本市场与除资本市场外的金融市场更加活跃,在这些市场中涉及的业务多于地方商业银行。

从政策上,我们既要鼓励银行发展金融科技,但也要注意其中蕴含的风险。首先,银行应积极推广和应用金融科技,以提升风险应对能力。一方面,大型银行拥有科技人员和科技投入的优势,在金融科技应用方面表现突出,另一方面,中小银行可以通过大型银行的知识溢出,加强金融科技的学习与运用。其次,商业银行应该关注金融科技带来的风险问题。商业银行在使用金融科技发展创新金融产品和金融服务时,应加大对金融科技风险管理的投入力度,针对不同的风险类型,制定不同的风险管理策略。最后,对于金融监管部门而言,应该根据银行的风险类型进行监管。金融科技是一把双刃剑,可能诱导商业银行从事高风险项目,通过监管套利增加利润,监管部门需加快完善金融科技监管相关的法律法规,规范金融科技的使用和发展。