税收优惠对中小企业研发投入的影响研究

2022-10-25孙晓雪

孙晓雪

(南京财经大学,江苏 南京 210023)

一、 引言

随着科技竞争日益激烈,科技创新已经成为世界各国保持经济长期向好态势、经济社会高质量发展的重要保障,是衡量一个国家综合实力和经济发展潜力的重要方面。 创新是发展的第一动力,企业是研发创新的主体之一,而中小企业在推动企业创新的过程中发挥着不可或缺的作用。 因此,关注中小企业的技术研发和创新能力愈发重要。 近年来,虽然我国为鼓励企业进行研发创新,相继出台了不少税收优惠政策,如高新技术企业15%的企业所得税优惠税率,在一定程度上缓解了企业研发投资的风险,降低了企业科技创新的税收成本,提高了企业进行研发投入的积极性和主动性,但仍存在一些问题与不足。 因此,本文以新三板中小企业为研究样本,探究税收优惠对中小企业研发投入的影响,并据此提出相关政策性建议。

二、 理论分析与研究假设

长期以来,关于税收优惠政策对企业创新投入的作用效果如何,一直备受学术界关注。 国内外学者针对不同样本、不同角度、不同研究方法等进行了多维度的探讨,但研究结论并不一致。 大部分学者认为税收优惠政策对企业的创新能力有促进作用[1-3]。 一方面,税收优惠不仅降低了企业进行研发创新活动的税收成本,而且提高了企业的收益,增加了可支配资金,进而激励了企业研发投入的积极性。 另一方面,税收优惠还可以帮助企业分散风险,弥补企业进行风险投资的损失,降低企业的研发风险,从而有利于企业进行技术创新。

少部分学者认为税收优惠对研发投入作用不显著,甚至在一定程度上存在抑制作用[4-5]。 贾春香和王婉莹以创业板高新技术企业为研究样本,实证研究结果表明税收优惠不能增加企业创新研发投入,并且产生了一定的消极负面影响[6]。 还有一些学者认为税收优惠对企业研发投入具有混合效应。一是从内部特征的角度进行探讨,学者们认为产权性质、企业规模、盈利能力等不同,对税收优惠政策做出的反应力度不同,从而使得企业创新研发投入受税收优惠的影响不同。 如:水会莉和韩庆兰认为,相对国有企业,税收优惠对民营企业创新研发投入的作用效果更好[7]。 Castellacci 和Lie 认为税收优惠对中小企业技术创新的激励作用更强[8]。 赵立三和王梓楠发现企业盈利能力越强,税收优惠对研发投入的激励效果越好[9]。 二是从外部环境的角度进行探讨,学者们认为行业类型、地域范围、市场化水平等均会在一定程度上影响税收优惠的作用效果。 如:刘明慧和王静茹基于沪深A 股制造业企业微观数据,将企业划分为高技术行业和非高技术行业两组,实证发现高技术行业企业的税收优惠对研发投入具有显著的促进作用,税收优惠对低技术行业企业研发投入的激励效应不显著[10]。 田发和谢凡认为税收优惠对东部地区的企业研发投资作用更大,而对中西部地区企业的促进作用不显著[11]。 朱永明等考虑到市场化水平的差异,发现税收优惠政策在高市场化水平的地区实行,对企业研发投入产生的激励效果要优于低市场化水平的地区[12]。

基于上述分析,本文提出如下假设:

假设1:税收优惠能够促进中小企业研发投入的增加。

假设2:税收优惠能够显著激励高新技术企业对研发活动的资金投入,而不能显著地促进非高新技术企业创新投入。

假设3:对国有企业而言,税收优惠对民营企业研发投入的作用效果更大。

三、 研究设计

(一)模型设计

为了验证税收优惠与中小企业研发投入之间的关系,借鉴已有相关文献,将模型设计如下:

式中,i表示企业个体,t表示年份,R&Dit和Taxit分别表示企业研发投入与税收优惠,Consit表示控制变量,μi表示个体固定效应,λt表示年份固定效应,εit表示随机干扰项。

(二)样本选择与数据来源

本文采用2015 ~2020 年新三板上市的中小企业作为实证分析样本。 为确保样本数据的真实有效性,以及数据的可获得性,本文将剔除金融类公司、财务指标数据缺失较多的公司、ST 和ST*公司。 最终获得3072 家中小企业,共17558 个观测值。 数据主要来源于Wind 数据库,主要变量指标缺失的部分数据通过年报手动补充完整。

(三)变量选取—

1. 被解释变量——企业研发投入

参考李经路和宋玉禄[13]以及李宜航等[14]的做法,本文采用企业研发支出/营业收入作为被解释变量的衡量方法,用以表示企业的研发投入。

2. 解释变量——税收优惠

借鉴柳光强[15]的做法,本文采用收到的税费返还/(收到的税费返还+支付的各项税费)来表示中小企业获得的税收优惠。

3. 控制变量

为保证研究结果的准确性,减小其他变量对企业研发投入的影响,本文包括的控制变量有:①企业规模(Size),用企业总资产的自然对数来衡量。②净资产收益率(Roe),是反映企业盈利能力的指标,用企业净利润与企业净资产的比值来衡量。③资产负债率(Lev),用企业总负债与企业总资产比值来表示。 资产负债率会影响企业技术创新,企业进行研发创新的动力会随着资产负债率的降低而提高。 ④第一大股东持股比例(Top1),用第一大股东持股数量和总股数的比值来衡量。 第一大股东持股比例越高,决策者为规避风险越可能减少研发资金的投入。 ⑤企业年龄(Age),用观测年度减企业成立年份来衡量。

四、 实证结果与分析

(一)描述性统计

表1 是对各主要变量进行的描述性统计。 中小企业研发投入的标准差为0.108,均值为0.097,表明中小企业研发投入整体上处于较低的水平;研发投入的最小值为0.002,最大值为0.728,可见中小企业研发投入悬殊较大。 中小企业税收优惠的均值为0.126,标准差为0.200,表明政府对企业的税收优惠力度还有待加强;企业获得的税收优惠最小值为0,最大值为0.869,可见有些企业并没有获得税收优惠的支持。

表1 主要变量的描述性统计

(二)基准回归

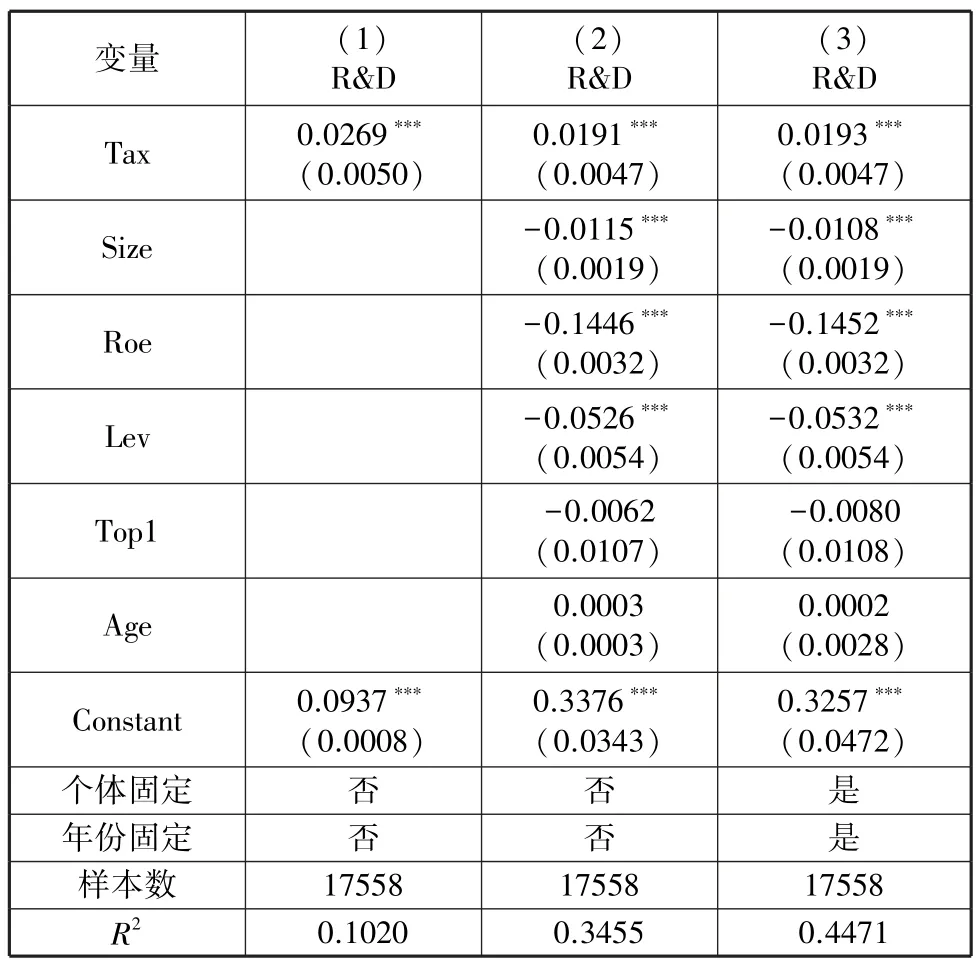

表2 给出了本文的基准回归结果,税收优惠与中小企业研发投入之间的关系。 其中,第(1)列为未加入控制变量且未对个体效应和年份效应进行控制的一元回归,通过了1%的显著性水平检验,且显著关系较高。 第(2)列考虑了净资产收益率、资产负债率等企业财务层面的控制变量,但未对个体效应和年份效应进行控制,通过了1%水平的显著性检验。 第(3)列不仅加入了控制变量,也对个体效应和年份效应进行了控制,在此情况下,税收优惠回归系数为0.0193,表示当税收优惠增加1%时,企业研发投入强度平均增加0.0193,并且仍通过了1%的显著性水平检验。 基于上述结果,显示税收优惠对企业的创新力有促进作用,有助于激发企业的创新动力,加大企业对创新的投入,即企业对研发创新的资金投入随着税收优惠的加大而增多。

表2 基准回归结果

(三)异质性分析

1. 基于技术密集度的异质性分析

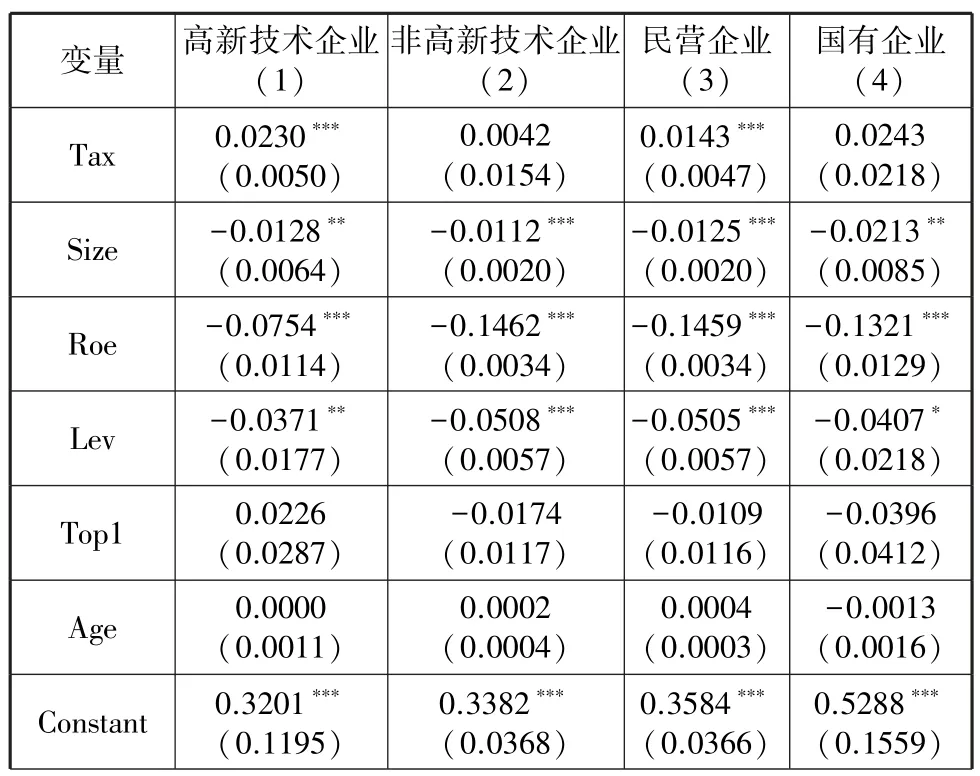

考虑到技术密集度异质性对税收优惠与企业创新投入之间关系的影响,本文将研究样本划分为高新技术企业和非高新技术企业两个组别,以验证税收优惠对企业研发投入影响结果的有效性。 表3 的第(1)(2)列分别展示了税收优惠对高新和非高新技术企业研发投入的影响结果。 高新技术企业组回归结果表明,税收优惠回归系数通过了1%显著性水平检验。 说明税收优惠有利于高新技术企业的创新投入。 而非高新技术企业组回归结果中税收优惠系数为0.0042,但没有通过显著性检验,表明税收优惠对非高新技术企业研发投入只有正向影响。 出现这种现象的原因在于,高新技术企业自身具备的价值使得高新中小企业更容易获得财政补贴及融资等,从而比非高新中小企业进行创新的动力更足。

2. 基于不同产权性质的异质性检验

由于企业性质不同,在受到外部环境影响时,所做出的反应行为存在差异,进而可能使得税收优惠的作用效果产生差异。 为验证税收优惠与不同产权性质企业研发投入之间的关系,本文将企业分为民营企业和国有企业。 表3 的第(3)(4)列分别展示了税收优惠对民营企业和国有企业的异质性影响。民营企业组回归结果表明,税收优惠对研发投入的回归系数通过了1%显著性水平检验,说明税收优惠有助于民营企业增加研发投入。 对国有企业,虽然税收优惠对国有企业研发投入具有正向作用,但估计系数并没有通过显著性检验,说明税收优惠不能显著地影响企业研发投入。 税收优惠对不同产权性质企业研发投入产生异质性影响,主要原因是相对民营企业而言,国有企业自身需承担的社会责任更多以及产权不明晰和预算软约束等,可能导致国有企业缺乏创新动力。

表3 异质性检验结果

续表

(四)稳健性检验

为确保实证结果的准确性,本文通过更换变量指标衡量方法,以对基准回归结果进行稳健性检验。一是通过用研发支出/总资产来重新衡量被解释变量研发创新投入指标;二是通过用收到税费返还的自然对数来重新衡量解释变量税收优惠指标。 检验结果①限于篇幅本文未给出稳健性检验结果。发现,回归系数均为正且显著,与原结果基本保持一致,表明税收优惠对中小企业研发投入的正向影响是稳健的。

五、 主要结论与政策建议

本文基于2015 ~2020 年新三板上市的中小企业的微观数据,运用双向固定效应模型探究税收优惠与中小企业研发投入之间的关系。 此外,为了避免变量定义对实证结果的影响,本文通过更换变量指标衡量方式进一步检验税收优惠与企业研发投入之间的关系。 主要结论如下:①税收优惠可以有效激励中小企业增加研发投入,即企业对研发创新的资金投入随着税收优惠力度的加大而增多。 ②相较于非高新技术企业,税收优惠更有利于高新技术企业提高研发投入。 ③税收优惠能够显著且正向地激励民营企业增加创新投入,但是税收优惠并没有显著地激励国有企业的创新投入。

根据上述结论,本文提出以下政策建议:首先,要进一步加大税收优惠对中小企业的扶持力度,不断扩展税收优惠作用的深度和广度。 中小企业在我国研发活动中具有不可替代的作用,加大税收优惠的扶持力度,不仅能够有效激励中小企业进行技术研发,更有利于我国创新能力的提升。 其次,实施差异化政策支持,充分发挥政策的作用。 不同地区、不同行业的企业对税收优惠政策做出的反应力度差异较大,导致税收优惠政策不能有效发挥作用。 因此,在普惠政策的基础上,应实行差异化政策支持,对不同类别的企业应给予特定的扶持政策或激励措施,对创新性强的行业实行适当倾斜的政策,进而调动企业对研发投入的积极性。