股权分散化对企业绩效的影响

——以企业创新为中介变量的实证分析

2022-10-15袁潮清宋芯茹

袁潮清,宋芯茹

(南京航空航天大学 经济与管理学院,江苏 南京 211106)

一、引言

股权是股东分派红利的依据,同时也是股东在公司的话语权和控制权的决定性因素。因而,股权结构是现代公司治理的核心,公司的股权集中度是反映公司股权结构的主要指标,会影响公司的决策效率和决策质量,对公司业绩也产生了不可忽视的影响。而创新是驱动企业发展的重要引擎,企业的经营绩效更加依赖于创新能力和创新投入。企业的股权集中度会影响企业的创新决策,进而对企业的经营绩效产生影响,基于这一思路展开以下研究。

国内外学者关于股权集中度对公司业绩影响的研究方面取得了丰硕成果,目前有四种观点:正相关、负相关、非线性相关和无相关关系。Carline等(2009)[1]发现在英国企业并购之后,管理层股权与企业执行绩效提升显著正相关。燕洪国和虞金萍(2016)[2]发现我国民营企业股权集中度与企业绩效正相关。

但是一些学者对此发现了完全相反的结果。陈永丽等(2011)[3]应用EVA 分析发现企业价值随股权集中度增大呈上升的变化趋势。谭兴民等(2010)[4]发现银行业绩的提升被持股比例、控制能力和最大股东的较高的股权集中度所限制。一些其他的学者认为两者之间存在非线性关系。Alberto 和Julio(2001)[5]研究发现西班牙企业的内部所有权与企业价值之间存在非线性关系。王如燕等(2015)[6]提出,上市公司的股权集中度与其经营绩效呈现出“倒U型”的非线性关系。其他的研究表明他们之间没有相关性。Demsetz 和Lehn(1985)[7]分析了股权结构的成因与其非政策性变量的实质,并提出股权的集中或分散与公司绩效之间不应存在特定关系。

关于股权集中度如何影响企业创新决策行为的研究也包括正相关、负相关、非线性相关论三种观点。Snel(l1988)[8]研究指出股权集中能够促进企业研发投入,股权越集中的企业通常更乐于创新,对将公司的资源投入到创新活动中有更强烈的意愿。Gavious 等(2015)[9]研究了金字塔形组织结构的企业,发现企业的研发投入强度随其股权的分散而降低。国勇(2020)[10]研究得出适宜的股权集中度能够对制造业企业提高其创新效率产生一定的积极影响的结论。同时也有一些学者对此持不同的意见和观点。杨建君和盛锁(2007)[11]发现随着股权集中度增加,主要股东承受的风险也随之增加,由于大股东倾向于风险规避,结果造成对科技创新项目的意愿减少。杨风和李卿云(2016)[12]研究表明企业的股权集中度过高不利于其创新研发,可能会导致企业研发投入强度减弱。张栓兴等(2017)[13]发现最大股东的持股率对企业研发投资和成长存在负面的调节作用,并且“一股独大”阻碍了企业R&D 成果的转化。林筠和张瑶(2017)[14]提出,股权集中度会对企业的创新绩效与研发投入产生负向作用。而这种关系也可能是非线性的。冯根福和温军(2008)[15]发现股权集中程度与技术创新之间存在“倒U 型”的非线性相关关系。刘胜强和刘星(2010)[16]发现最大股东的持股率的增加直接导致R&D 投资呈现先下降后增加的“U 型”变化。罗正英等(2014)[17]研究得到企业R&D 投资随着股权集中度的逐渐提高呈现先下降后上升的非线性关系的结论。而企业创新与企业绩效之间为显著的正相关关系则受到了普遍认可。Chauvin 和Hirschey(1993)[18]将企业的R&D 支出作为解释变量,结果表明,企业的研发支出增加有利于提高其市场价值。仲东亭和任浩(2021)[19]将上海高新技术企业作为研究样本,围绕创新和运营绩效进行研究,结果显示,企业的科技活动投入对企业的运营绩效有一定促进作用。

股权集中度过高,股权不够分散,特别是“一股独大”,导致了大股东的决策行为可能侵害较小股东的根本利益,从而导致企业的经营绩效因此下降[20]。而股权过度分散,企业股东对企业失去了控制权,甚至企业没有实际控制人,此时企业的决策更加迎合金融市场的需要而显示出短期行为,例如更高的分红和股票回购,而不是加大研发投入提高企业竞争力。典型的例子就是波音公司,波音公司在负债快速增加的情况下,仍然发放巨额股利,进行巨额的股票回购,在研发方面却只肯对737 机型进行改进而不是重新开发新机型。

据此,对股权集中度、企业创新、企业绩效之间的关系提出如下假设:

H1:股权集中度与企业绩效之间呈现出倒U 型的相关关系,随着股权集中度的下降,企业绩效会先升后降;

H2:企业创新与企业绩效呈显著正相关;

H3:企业创新在企业股权集中度与企业绩效之间发挥了一定的中介作用。

根据所提出的三个假设,建立图1 所示的理论模型来表示三者之间的关系。

图1 研究理论模型

创新性体现在以下两个方面:第一,国内外学者对于股权集中度对企业绩效的影响的研究已有成果丰富,但以企业创新的中介作用作为出发点的研究较少,故“股权集中度—企业创新—企业绩效”的中介效应模型被构建,以着重探究企业创新在企业股权集中度与企业绩效之间发挥的中介作用,为今后的研究提供了可借鉴经验;第二,多数的现有研究用研发投入度量企业创新,但创新投入无法反映创新效率等方面的影响,故采用累计获得专利数从研发成果的角度来表征企业的创新。

二、研究设计

(一)数据与样本选取

样本选取自2010/12/31 至2020/12/31 期间中国A 股市场中制造业上市公司,数据源自国泰安数据库,行业划分依中国证监会2012 版分类。

为得到更为有效的研究样本,对所收集的数据进行如下处理:

一是,对ST、*ST、PT 股予以剔除。

二是,对样本数据不完整或有缺失的公司予以剔除。

三是,对上市不满一年、已经退市或被暂停上市的公司予以剔除。

最终,共得到20 027 个有效观测数据,主要借助Excel 软件完成对数据的处理,利用Eviews 10.0进行相关数据分析。

(二)变量定义

1.被解释变量。每股收益(EPS)被用于评估企业的经营绩效。每股收益(EPS)兼具综合性与理论性,既能够有效地反映公司持股股东的收益情况,同时又体现出企业的运营效益,是国内外学者用来度量企业绩效的常用变量之一。

2.解释变量。公司第一大股东的持股比例(CR1)被选取作为度量企业股权集中程度的标准。该比例越高,说明企业的股权集中度越高;该比例越低,说明股权结构越分散。

3.调节变量。文中采用上市公司首次公开募股到数据收集年份的年限来衡量公司年龄(AGE)。

4.中介变量。选取截至报告期末累计获得专利数(PN)度量企业的创新能力。专利数(PN)能够体现企业的自主创新成果,专利数越高说明企业创新产出越高,该企业越具有创新性。

5.控制变量。参照现有研究,考虑到影响企业绩效的可能因素,选取企业规模(SIZE)、财务杠杆率(LR)、企业成长性(GRO)作为控制变量,具体变量及其定义如表1 所示。

表1 变量及其定义

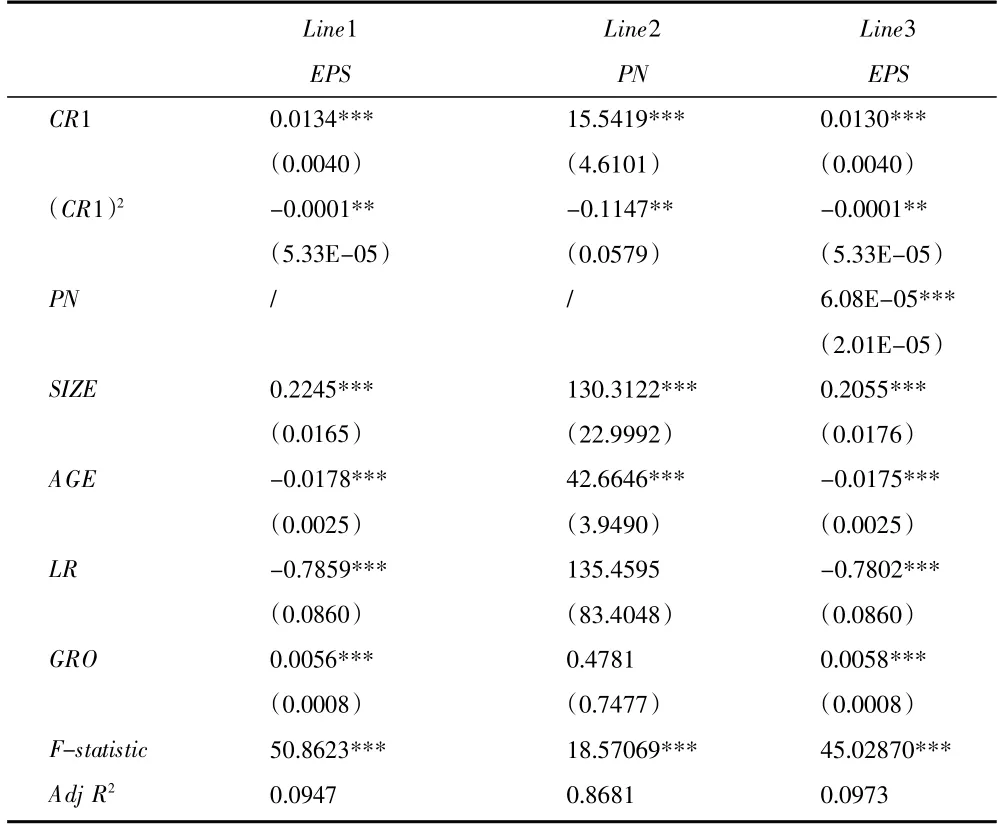

(三)设定计量模型

根据假设H1、H2、H3 及温忠麟等(2012)[21]提出的三步法中介效应模型:

设计出如下三个多项式回归模型。

三、实证结果分析

(一)描述性统计

在回归之前,应先对主要变量进行描述性统计,以便对其进行直观的初步了解,结果如表2 所示。各变量的指标分别包含2 861 个初始数据。其中,每股收益(EPS)的最小值为-4.092 8,最大值为19.886 5,说明上市公司的经营绩效、财务状况之间差异显著。对于解释变量而言,第一大股东持股比例(CR1)的均值约为三分之一,表明上市公司的第一大股东拥有较高的股权份额,其最大值甚至超过80%,即第一大股东对公司拥有绝对话语权与控制权,由此可见样本企业的股权普遍集中。由企业创新(PN)的均值约为303、最小值为3、最大值为21 149可见样本企业创新产出差异较大,自主创新能力明显存在差距,标准差偏大也验证了上述结论。企业规模(SIZE)的最小值为19.54,最大值为26.06,说明上市公司个体间的资金实力和偿债安全性差异较小。资本负债率(LR)的最大值为0.974 7,最小值为0.008 0,表明上市公司的负债能力并不均匀。企业成长性(GRO)的最小值为-690.616 0,最大值为118.370 4,表明我国制造业上市公司的发展能力和成长机会差异较为明显。

表2 描述性统计

(二)相关性分析

对模型中各变量进行相关性分析,结果如表3 所示。可以看出,股权集中度(CR1)与企业绩效(EPS)之间的相关系数为0.12,存在正相关关系,其余各变量间相关系数的绝对值都保持在0.6 以下,说明变量之间不存在明显的多重共线性。

表3 相关性分析

(三)单位根检验、协整检验及豪斯曼检验

对数据进行LLC、IPS、ADF、PP 单位根检验,结果如表4 所示,结果显示,除PN、AGE 外,所有检验的统计值均小于1%,故对PN、AGE 进行一阶差分,得PN(1)、AGE(1),调整原序列为平稳的时间序列。

表4 单位根检验结果

为考察变量有无长期协整关系,对模型进行KAO协整检验,结果如表5 所示,反映出变量间是协整的。

表5 KAO 协整检验结果

运用Hausman 检验判断该模型是否为随机效应模型,结果如表6 所示。由于全部的P 值都小于0.05,故否定原假设,模型被设定为固定效应模型。

表6 Hausman 检验结果

(四)样本回归分析

对模型进行回归,结果如表7 所示。三个模型调整后R2为0.094 7、0.868 1、0.097 3,F 值均显著,表明回归模型成立。

表7 样本回归模型结果分析

模型1 中所列的股权集中度与企业绩效的回归结果,二次项的回归系数在5%水平下显著为负,一次项的回归系数在1%的水平下显著为正,表明CR1与EPS 之间呈现显著的倒U 型非线性相关关系,与假设H1 一致。模型2 中所列的CR1 与企业创新的回归结果,二次项的回归系数在1%水平下显著为负,一次项的回归系数在1%的水平下显著为正,表明CR1与PN 之间呈现显著的倒U 型非线性相关关系。模型3 中所列的CR1、PN 与EPS 的回归结果,PN 与EPS的回归系数在1%的水平下显著为正,与假设H2 一致。同时在企业创新的中介作用下,股权集中度与企业绩效之间的回归系数仍在5%的水平下显著。

(五)中介效应检验

根据温忠麟等(2012)[21]的中介效应模型检验环节,对式(1)、式(2)、式(3)中的系数的显著性进行验证,结果如表8 所示。

表8 中介效应检验表

首先对模型1 中回归系数c 的显著性进行检验,股权集中度的系数c1、c2通过了T 检验,继续进行以下步骤的检验。接下来再看模型2 中的回归系数a 和模型3 中的回归系数b 的显著性。在模型2 中,股权集中度的系数a 和企业创新(PN)的系数b 均显著,说明股权集中度对企业绩效的影响至少有一部分是通过中介变量企业创新来实现的。继续对模型3 中的系数c'进行检验,发现c' 显著,进而将ab 与c'的符号进行比较,发现a1b与c1、a2b与c2符号相同,说明存在部分中介过程,即股权集中度对企业绩效的影响只有一部分是通过中介变量企业创新来实现的。

(六)稳健性检验

1.重新设定被解释变量。用总资产净利润率(ROA)重新定义企业绩效代替原被解释变量进行检验,结果如表9 所示。

表9 稳健性检验(1)

从表9 中可以明显看出结果与原实证结论保持一致,假设1~假设3 仍得到验证。

2.重新设定解释变量。用公司前三大股东的持股比例之和(CR3)替代原自变量重新进行检验以证实回归结果的稳健性,结果如表10 所示,与原结果相符,假设1~假设3 仍得到证实,说明原有的实证结论稳健。

表10 稳健性检验(2)

四、结论及建议

(一)研究结论

通过整理自2010—2020 年我国A 股市场中制造业上市公司的面板数据,进行实证研究,分析股权集中度对企业绩效的影响,并通过构建中介效应模型,通过固定效应,进一步计量检验了企业创新的中介效应。研究结论如下:

第一,股权集中度与企业绩效之间呈现出“倒U型”的相关关系。

第二,企业创新在企业股权分散对企业绩效的促进作用中发挥了部分中介作用。

第三,企业股权结构对企业的创新活动产生了影响。

第四,企业创新一定程度上能够促进企业绩效的提高。

针对我国制造业上市公司而言,上述结论是客观上符合实际的。由本文数据不难看出,我国制造业上市公司第一大股东往往拥有较大的权益份额,在这样的企业组织结构下,大股东的利益与企业的绩效密不可分。股权过度分散,可能出现企业没有实际控制人的极端情况,此时企业的决策将会由于迎合金融市场的需要显示出短期行为,例如更高的分红和股票回购,而非加大创新投入来提高综合竞争力。当企业的股权适度集中时,各大股东会聚焦于如何提高企业的绩效以实现自己的利益最大化,因而会注重企业的自主创新能力和创新成果转化,使企业具有可持续盈利性。而当企业的股权过度集中时,大股东的利益侵占行为可能会降低企业的创新投入效率,从而影响创新成果转化。总而言之,无论企业发展出“一股独大”还是出现“股权分散化”趋势,都不可避免对公司整体创新水平造成损害。经过实证检验也对上述结果进行了验证。

(二)相关建议

本文对企业的股权分散化、创新成果转化与经营绩效进行研究,在丰富相关文献的同时,也对企业中股权结构的合理性和创新投入决策提供重要的启示作用。基于此,本文将提供如下建议:

第一,企业需更加重视股权集中度在经营决策和行为管理中的地位及对企业创新投入的影响,结合企业实际情况,探寻合理的股权结构。与以往研究不同,实证研究的结果显示,企业创新与股权集中度之间表现为“倒U 型”的非线性关系,企业股权过于集中和过度分散都会导致创新成果的减少,给企业的绩效带来负面影响。因此,在企业治理体系中,不应该仅仅关注改善对控股股东的约束机制,同时也应该使企业保持适当的股权集中度,从而使得企业避免短期行为,追求长期的良性可持续发展。

第二,企业需重视自主创新成果转化,高效研发能够促进企业绩效的提升,有助于企业达到既定的战略目标。注重创新成果转化要求企业加强政策落实环节的监督与反馈,注重投入产出比,确保公司的治理机制发挥应有的积极作用,达到有效提升公司业绩的治理效果。