中国储氢技术专利分析

2022-10-14胡灿英

胡灿英

(中国能源建设集团广东省电力设计研究院有限公司,广东 广州 510663)

1 研究背景

氢气能量密度高,其燃烧热值约为125 MJ/kg,是酒精、焦炭与汽油的数倍[1]。氢气也可大量储存,成为一种储备资源。氢能具有不污染环境、可存储、可循环利用等优点,使得氢能成为未来的理想能源。氢能的开发与利用是一个整体的系统工程,主要包括四大关键技术:生产、应用、储存及运输。氢能利用的关键环节在于制氢与储氢,制氢技术目前已经相对成熟,如电解水制氢技术、高温热解制氢、原油副产品制氢等,随着世界各国对开发利用氢能源的重视,储氢技术必将成为氢能利用产业的关键。

储氢技术要求大容量、低成本、安全系数高以及取用方便,目前主要有低温液态储氢、高压气态储氢、固体材料储氢及有机液体储氢等[2],其中固态储氢是一种新型高效的间接储氢方式,近年来得到广泛关注。

2 储氢专利技术分析

Incopat 中选择申请、授权与实用新型3 种类型专利数据,去掉外观、其他两种数据类型。检索结果集代表在中国相关专利布局情况,即专利公开国在中国的情况。检索式为:((TI =(储氢OR hydrogen storage OR hydrogen storing)) OR (TIAB=(储氢OR hydrogen storage) AND PNC=(''CN''))。截至2022 年5 月31 日,根据上述检索式检出相关专利8 705 件,利用Incopat 专利数据平台对专利的申请文本申请号进行了合并,得到6 717 件专利数据。根据申请体量的增长速率与行业政策变化,选择2003—2021 年数据作为分析数据集。

2.1 技术发展趋势(申请趋势)分析

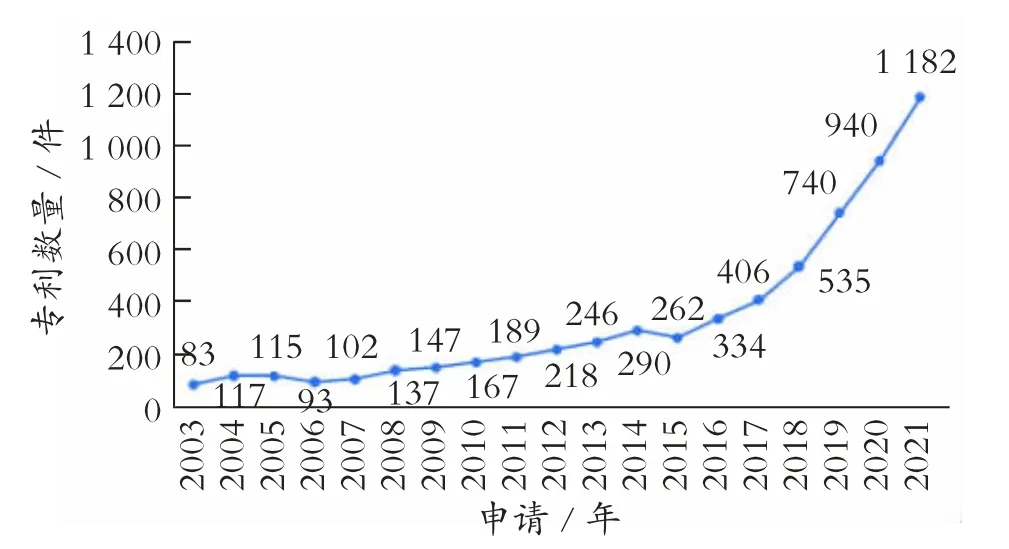

国内较早的储氢相关专利为1987 年夏普公司申请的固体电解质电池组专利,此后专利数量逐年递增。但在2000 年以前我国储氢专利申请数量相对较少,本文选择2003 年以后数据分析申请趋势,见图1。2004 年储氢相关专利首次突破100 件,同年,国内大量企业在2004 年以后申请了大量专利,此时年申请量的激增与政策激励关系较大。2004 年也是我国专门成立了国家保护知识产权工作组的第一年[3],2004—2014 年间,我国储氢专利出现平稳增长局面。

图1 2003—2021 年专利申请量统计

2015 年后,受国家相继出台的政策影响,相关专利申请人与申请数量爆发式增长。《节能与新能源汽车产业发展规划(2012—2020 年)》 《“十三五”战略性新兴产业发展规划》 《能源技术革命创新行动计划(2016—2030 年)》等对清洁能源利用起到重大助推作用,2020 年,“双碳”战略目标的提出将进一步推动氢能产业的发展,储氢作为重要中间环节,相关技术也呈现快速发展趋势。

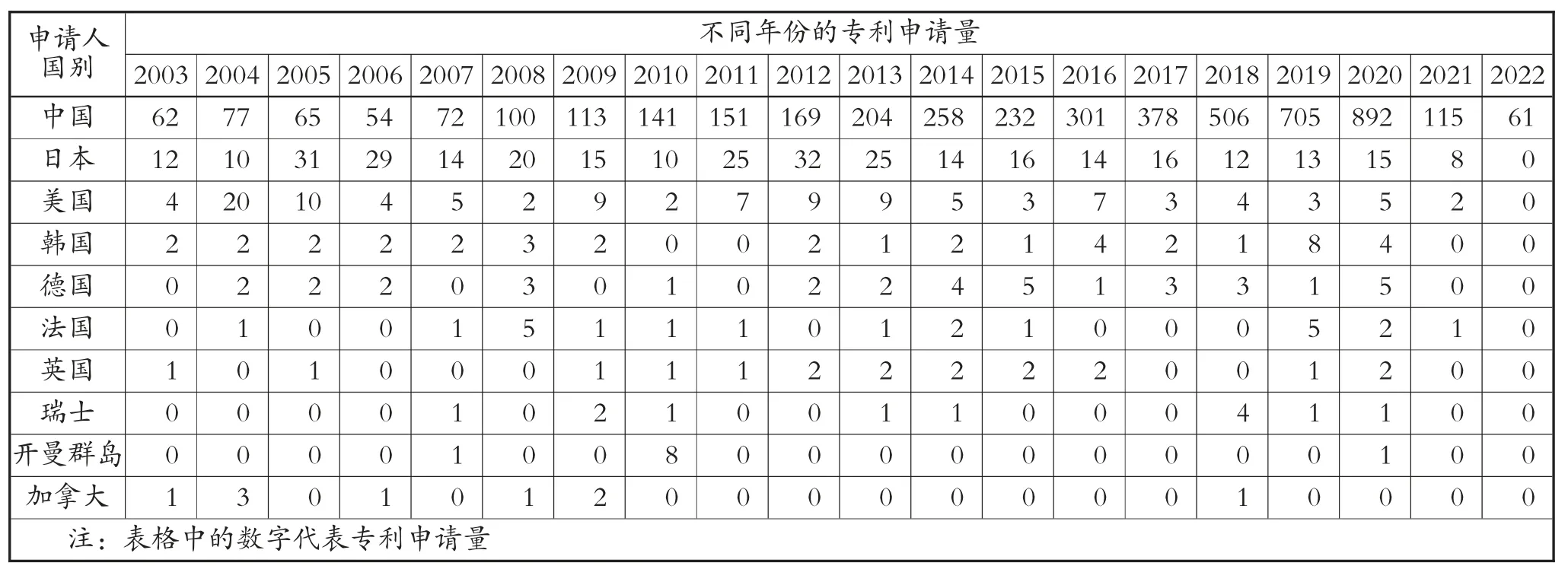

2.2 专利来源国分布

自20 世纪以来,国外申请储氢专利占所有申请人比例为11.7%,其中日本申请总量422 件,美国为146 件,韩国为48 件,德国为44 件。2003 年至今,储氢技术领域在中国的布局情况见表1。

由表1 可见,在储氢领域,中国本土申请人的专利总量占绝对优势,尤其是近年来布局密集。按申请人统计,国内申请数量排名靠前的机构有中科院、浙江大学、北京有色金属研究总院、中国钢研、武汉格罗夫氢能汽车有限公司等。日本自1985年、美国自1986 年以来便开始在国内布局储氢领域技术,并连续多年申请相关专利。日本在中国相关专利布局整体上稳定且持续,并在2005—2006年、2011—2013 年间呈现申请数量激增情况。日本主要申请机构为松下集团、丰田公司、宇部兴产株式会社、汤浅公司、索尼公司等,美国主要申请机构有通用汽车、巴斯夫司、通用电气等。其他海外申请国还包括法国、英国、加拿大、瑞士等国家。

表1 储氢专利国内申请人国家来源分布(排名前十) (件)

2.3 申请人专利布局与类型分析

2.3.1 申请人排名及专利布局分析

调查国内储氢方面专利申请排在前20 的机构,将储氢相关专利技术分为电源系统/能源综合系统(含组件相关技术)、燃料电池/蓄电池、储氢材料/合金、储氢容器、助力自行车五类,通过技术聚类与人工数据校验,分析国内重要申请机构专利数量分布,见表2。

表2 国内主要储氢专利申请机构技术领域分布 (件)

国内储氢专利集中在储氢材料/合金、燃料电池/蓄电池、储氢容器、综合能源系统利用等技术领域。国内重要相关专利申请机构与重点布局有:浙江大学在储氢材料及其制备方法、高压储氢容器相关技术领域;北京有色金属研究总院相关专利,主要包括储氢材料/合金、储氢装置(储氢罐)、储氢控制系统等技术领域;西安交通大学在电力能源系统、分布式供能系统、太阳能氢电联产储能系统等技术领域。

其他申请专利数量较多的机构为日本的三洋电机株式会社、松下电器产业株式会社,储氢专利主要为蓄电池相关技术,如蓄电池用贮氢合金、镍氢蓄电池、燃料电池储氢等,较少在国内布局储氢容器、储氢相关技术。

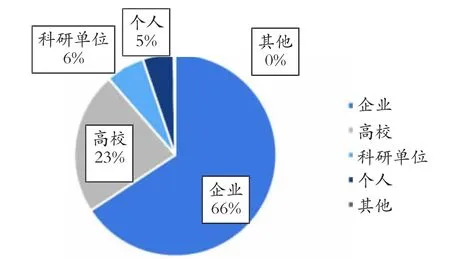

2.3.2 申请人类型分布

我国储氢领域专利申请人类型见图2,其中企业申请最为活跃,占主导地位;其次是高校和科研单位,申请量约占总量的1/3,高校和科研单位的专利申请部分与企业合作,受到市场广泛关注。储氢领域是对专利依赖度非常高的产业,专利占有量直接反映了相关市场情况。从申请人类型分布上看,企业申请量远高于科研院校,储氢专利与市场结合紧密,产业态势较好。

图2 储氢专利申请人类型(国内)

2.4 专利技术构成功效分析

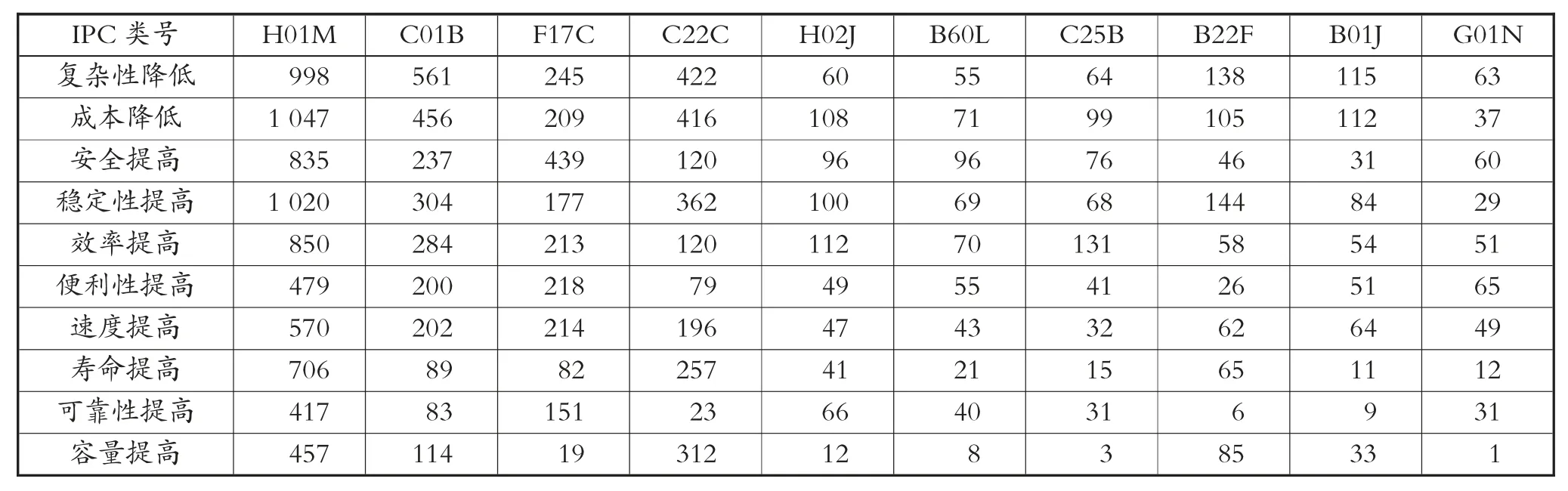

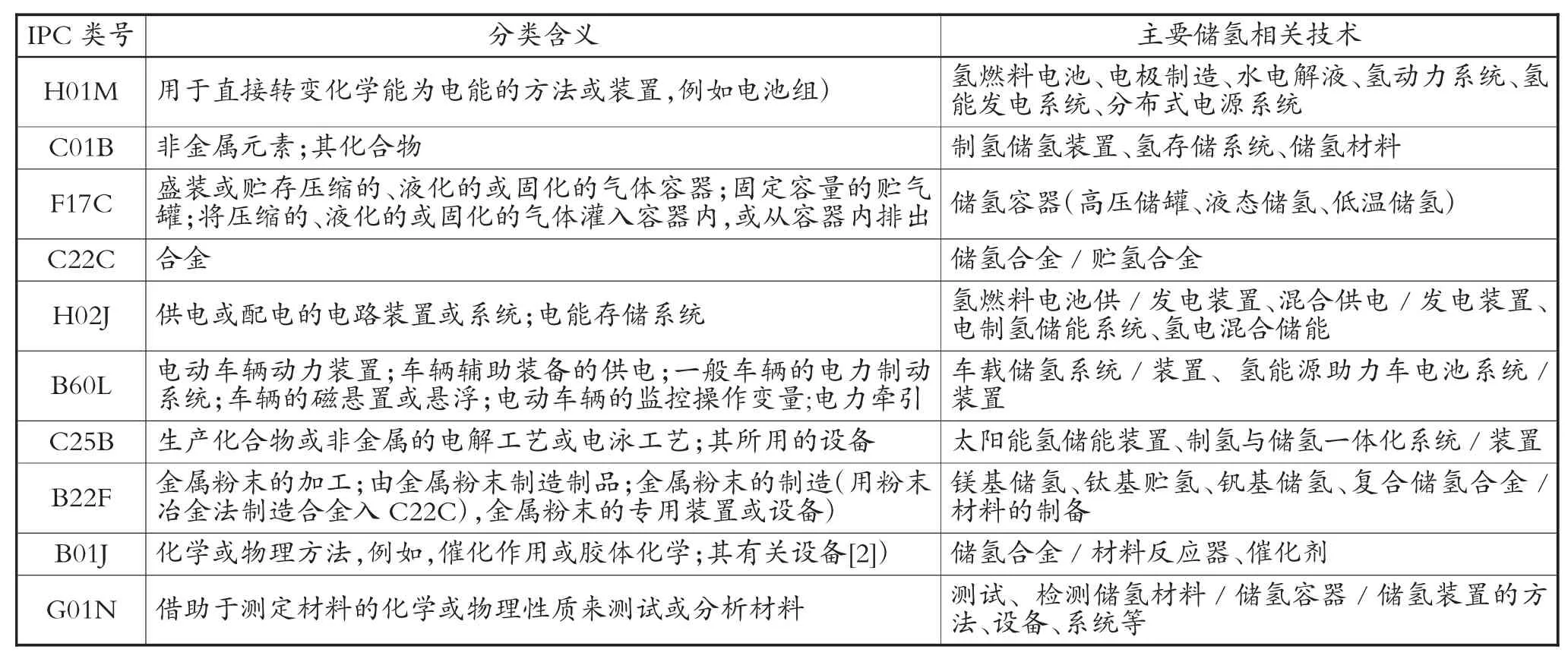

为进一步探索储氢主要技术分布与技术演变情况,判断相关应用的技术研发路线,分析国内储氢专利的技术构成功效。储氢专利技术功效主要集中在降低复杂性、降低成本、提高安全性与稳定性方面,见表3、表4。

表3 储氢专利技术功效分析

表4 IPC 分类含义及对应的主要储氢技术类别

1)降低储氢复杂性。相关技术专利聚焦于固态储氢、大容量氢能存储装置、燃料电池储氢、供氢系统等相关技术。由于固态储氢技术应用已相对成熟,并具有较低的成本优势,当前技术更关注使用的新材料和新工艺的利用效率提升,如储氢材料的更新迭代、固态储氢装置升级、固态储氢利用性能提升、综合能源系统优化等。

2)降低储氢成本。主要集中在储氢容器的性能改进、材料制备、生产工艺提升技术,电池电源系统改进技术,液态储氢利用改进技术,制氢-储氢-运输系统技术等。

3)提高储氢安全性与稳定性。主要聚焦于高压气态储氢、液氢存储技术,燃料电池氢能利用(太阳能发电、助力自行车),加氢/供氢系统相关技术等。

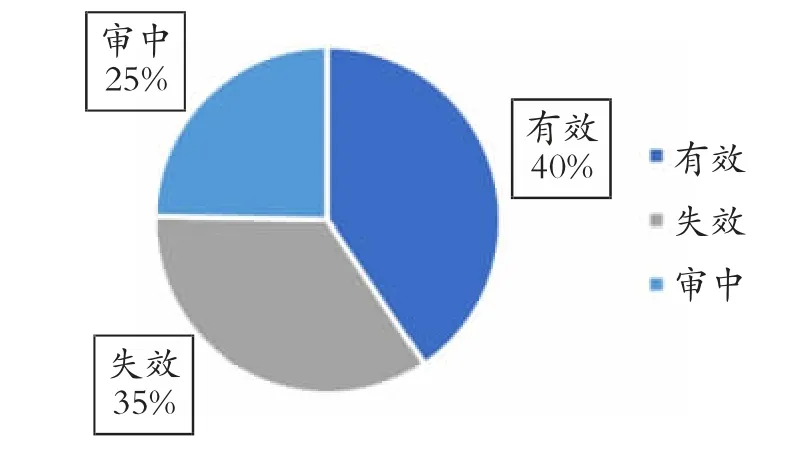

2.5 法律状态分析

专利法律状态信息在专利全生命周期过程中是动态变化的,且类型多样,一般可分为“有效”和“失效”两类。利用专利存活率指标,即专利存活量/专利申请量数值可衡量专利的整体质量情况[4]。根据Incopat 数据库统计,我国储氢专利总体法律状态见图3。截至2022 年5 月,我国储氢有效专利2 726 件,失效专利2 332 件,审中专利1 659 件,计算总存活率超过0.4。专利数量众多,有效专利占比较大,符合近年来申请量的快速增长趋势,一定程度上反映了专利总体质量较高。

图3 储氢专利法律状态分布情况

2.6 行业前景分析

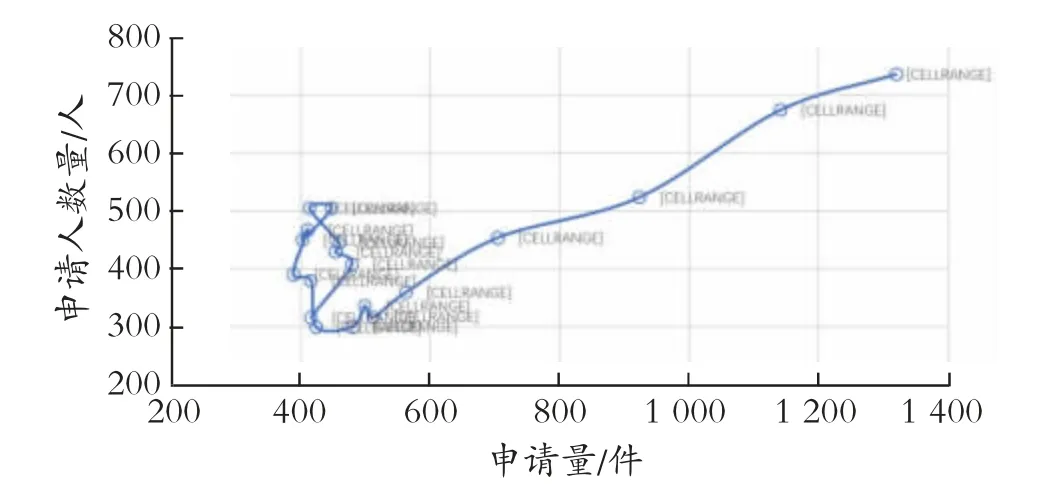

专利技术的生命周期通常分为萌芽期、成长期、成熟期和衰落期,通过申请人数量与专利申请量之间的关系分析判定[5],见图4。2003—2014 年间,国内储氢专利经历了完整生命周期后,2015 年后国内储氢技术进入新的快速发展期。2015 年后,部分储氢技术已达到成熟,但市场对于新技术、新应用有较大需求。由于储氢技术在氢能利用环节中占据重要地位,上下游相关产业的发展也带动储氢技术的投资与发展,市场仍保持着相关技术投资、研发的热度。

图4 2003-2021 年国内专利技术生命周期图

3 结论

1)目前,国内储氢专利技术持有人大部分为本土申请人。部分研究机构对储氢领域十分关注并大量研究,包括浙江大学、燕山大学、华南理工大学、西安交通大学、北京有色金属研究总院、中国科学院金属研究所等科研院所等。各类型企业申请专利活跃,专利分布总体零散,暂无储氢领域技术绝对优势企业。

2)国外主要竞争者来自日本、美国、韩国、德国,重点在氢燃料电池(电化学储氢)领域布局,并涉及高压液态储氢、固态储氢等领域。技术领先的国家在储氢领域对中国市场重视不足,尤其是其大型能源企业在中国储氢方面布局较少,发电/综合能源系统、动力自行车氢能利用等方面的专利极少。

3)国内储氢专利覆盖储氢各门类相关技术,过度集中于燃料电池系统改进、储氢容器、储氢合金等领域,对各类新材料应用于储氢装置的尝试层出不穷,如镁基、钛铁基、钛锰系储氢合金等的改进,燃料电池用高容量贮氢合金的优化等。且近年来在氢能发电系统、分布式电源系统、车载储氢系统等方面申请逐渐增多。

4)在国家相关政策的支持与引导下,近年来国内储氢技术发展十分活跃,当前处于快速发展期。氢能制备、储运、利用各个环节相互影响、相互推动,储氢技术应用技术、场景涌现,成本也在不断降低,具有良好的发展前景。